Policies for macrofinacial

stability

Options to deal with Real Estate booms

Caimi A. Cosma A. Gorla Y. Iannone G.

EXECUTIVE SUMMARY

Dinamica pre-crisi:

•

“Benign Neglect”

“Benevola Indifferenza”

“….meglio raccogliere i cocci dopo il fallimento piuttosto che prevenirlo.”

Crisi immobiliare

1.

2.

Revisione delle dinamiche

Come e da chi viene finanziato un boom economico?

Strumenti di politica macroeconomica

- Politica monetaria: utile ma costosa

3.

Strumenti di politica fiscale

- Tassa sulle transazioni e sulla proprietà

- Rischio di conseguenze dovute a utilizzi distorti

4.

Strumenti macroprudenziali

- Massimo rapporto tra prestito e valore reale

- Ridurre i costi di fallimento e garantire stabilità al sistema finanziario

- Dinamica delle scorte di capitale

POLITICA INTERVENTISTA O NEUTRALE?

Può prevenire il rischio del fallimento

Politica attiva

Comporta alti costi

Massima attenzione ai boom finanziati dal credito e quelli in cui gli istituti finanziati

sono direttamente coinvolti.

INTERVENTI

Politica monetaria

•

Brusca e Costosa

Fiscali

Macroprudenziali

•

Efficaci solo in principio

• Limite al rapporto tra capitale

•

Difficoltà ad applicarli in

forma ciclica

proprio e capitale di prestito

•

•

Garantire stabilità al settore

finanziario

Contenimento dell’indebitamento

SEGNALI DI UNA POLITICA INTERVENTISTA

Collegamento tra Boom immobiliare e ricorso al credito

Coinvolgimento delle banche e ripercussioni sull’economia reale

•

•

I prezzi delle case influenzano la disponibilità delle banche a

concedere prestiti

CRISI

Effetti sulla ricchezza

Settore immobiliare come riserva di

ricchezza per l’economia

•

Prezzi delle case sono indicatori

dell’andamento dell’economia reale

•

Effetti sulla liquidità

Illiquidità dovuta a rallentamento delle

transazioni

•

•

Difficoltà nella vendita delle case che

comportano svendite.

POLICY OPTIONS

LINEE STRATEGICHE

Esistono diversi strumenti utili per prevenire o limitare gli effetti creati dalla crisi

(politiche monetarie, fiscali , macroprudenziali)

Non hanno potuto però prevenire la recente crisi in quanto:

decisioni prese in situazioni di incertezza

difficoltà distinguere tra “buoni” e “cattivi” boom

Non esiste una politica d’azione migliore rispetto alle altre (quelle molto efficaci

hanno costi elevati mentre quelle che comportano costi inferiori hanno effetti

limitati)

POLITICHE MONETARIE

Possono le strette monetarie contenere il boom del mercato immobiliare?

Un incremento del tasso di interesse farebbe crescere i costi dei prestiti e quindi

decrescere la domanda di prestiti.

•

Tassi di interesse molto alti condurrebbero inoltre i richiedenti a forme pericolose di

prestito. Possiamo quindi affermare che le politiche monetarie potrebbero fermare il

boom sul nascere ma a costi altissimi.

•

sono molto efficaci nel prevenire un boom (meno efficaci nel limitare un

boom già avvenuto)

causano seri danni all’attività economica e al benessere sociale

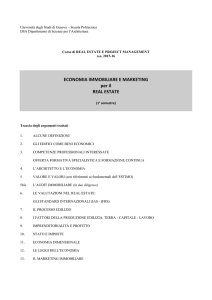

POLITICA FISCALE

Tasse sulle Transazioni

•

•

•

Utili per tenere sotto controllo il boom

Inducono però rilevanti distorsioni sul mercato immobiliare e indirettamente sul mercato del

lavoro

Negli USA e in Cina l’introduzione di queste tasse ha stabilizzato il mercato immobiliare

scoraggiato la speculazione ma il loro impatto è stato transitorio

Imposta patrimoniale

•

•

Limita gli incrementi dei prezzi e la volatilità

Ottiene effetti diversi nei diversi mercati

Abolizione della deducibilità dell’interesse dei mutui

•

•

Riduce gli incentivi ad indebitarsi per i proprietari di immobili

La sua abolizione causerebbe danni al settore immobiliare

POLITICA MACROPRUDENZIALE

Misure macroprudenziali:

•

•

•

Maggiori requisiti patrimoniali

Limiti sul credito ipotecario

Affrontano i rischi connessi al boom immobiliare a costi inferiori di quelli sostenuti

attraverso politiche monetarie e fiscali.

Strumenti:

•

•

•

•

Requisiti patrimoniali e ponderazione dei rischi.

Dinamica delle scorte e degli accantonamenti.

Loan-to-value

Debt-to-income

Vantaggi:

Svantaggi:

•

•

•

bassi costi di attuazione

specificità permette un azione

diretta sul problema.

•

difficile implementazione dal lato

politico-economico.

effetti controproducenti creano

strutture instabili e complicate da

ripristinare in fase di arresto

economico.

STRUMENTI MACROPRUDENZIALI

1.

Maggiori requisiti patrimoniali e ponderazione del rischio

Background

•

Assenza di regolazione del capitale per i prestiti immobiliari.

Differenti tipologie di prestiti immobiliari “impacchettati” nella stessa categoria di rischio.

•

Sfide all’attuazione

•

Classificazione dei prestiti in base ad una più attenta ponderazione dei rischi.

Fissare e mantenere i coefficienti bancari nei minimi regolamentari anche durante i boom economici.

•

Più stretti requisiti:

•

migliorano la resistenza delle banche agli arresti.

riducono la disponibilità di credito e danneggiano i prezzi.

•

Prove

•

•

•

Parziali successi (es. Polonia) nel mercato dei mutui attraverso un aumento dei requisiti patrimoniali

e nella ponderazione del rischio.

Stessi strumenti utilizzati in diversi Paesi con differenti risultati.

Difficoltà di misurazione dell’efficacia.

STRUMENTI MACROPRUDENZIALI

2.

Dinamica delle scorte e degli accantonamenti

Background

•

•

•

La meccanica e i benefici sono similari al metodo dei requisiti patrimoniali.

Un extra paraurti che può aiutare a coprire potenziali perdite durante mutazioni del ciclo economico.

Non è soggetta a limiti specifici.

Sfide all’attuazione

•

Necessità di definire aspetti pratici e effetti indesiderati all’interno di ogni paese.

L’applicazione sul mercato interno delle banche regolamentate definisce due realtà:

•

Danneggia la loro competitività

•

Trasferimenti di capitali verso banche estere.

Prove

•

•

•

Strumento che rafforza il sistema bancario contro gli effetti di un arresto economico.

Risoluzione parziale delle conseguenze del boom.

Attuato in Spagna dal 2000 con un coefficiente di riserva equivalente al 10%.

STRUMENTI MACROPRUDENZIALI

3. Limiti al Loan-To-Value e Debt-To-Income

Background

•

•

•

•

•

Minor rischio per il debitore (specialmente durante la riduzione dei prezzi delle case)

Minor percentuale di fallimento dei mutuatari

Maggior tasso di recupero per le banche

Minor indebitamento

Riduzione della domanda nel mercato immobiliare

Riduzione DTI per limitare la domanda speculativa e il boom nel settore immobiliare

Sfide all’attuazione

•

•

•

•

•

•

Accurata progettazione al fine di limitare l’elusione

Imposizione di un limite generale all’esposizione

Elusione

maggiori costi di organizzazione e recupero

Espansione degli intermediari finanziari non - bancari (meno regolamentati)

Prestiti esteri

Danneggiamento delle fasce più bisognose (giovani e poveri)

Prove

•

•

Mancanza di dati accurati nel tempo

Correlazione positiva tra l’aumento del limite all’LTV e l’aumento dei prezzi delle case

VALUTAZIONE DELLE LINEE STRATEGICHE

DGSE = Equilibrio dinamico generale stocastico (modello regressivo)

•

Difficoltà nel replicare una domanda non-lineare in periodi di crisi e in caso di bolle immobiliari

•

Le conclusioni di quest’analisi dipendono da quale shock guida il prezzo delle case

Shock

Finanziari

Della produttività (positiva)

Obiettivo

“Determinare quale linea strategica è migliore per stabilizzare l’economia”

Linee strategiche

Politica monetaria

•

Efficace solo sui prezzi delle case attraversi la riduzione del costo del denaro

Politica fiscale

•

Bassa efficacia sul benessere dovuta ad una distorsione dei prezzi

Politiche macroprudenziali

•

Agendo sull’LTV si ottengono i migliori risultati in caso di entrambi gli shock

CONCLUSIONI

Miglior strategia: politica macroprudenziale

•

Contiene i prezzi delle case e la leva finanziaria

•

Risolve il problema alla radice

•

Maggior sicurezza del sistema bancario

•

Criteri discrezionali o regole