5

L’economia aperta

5.1

Oggetto del capitolo

• La presenza del commercio con l’estero e dei movimenti internazionali

di capitali modificano profondamente l’operare del sistema economico.

Dopo aver preso in esame il funzionamento della bilancia commerciale,

vedremo quali cambiamenti occorre apportare al modello IS − LM per

tener conto dello scambio di beni e attività tra paesi.

• Considereremo sia il caso di cambi fissi che quello di cambi flessibili, analizzando come muta in conseguenza l’efficacia delle politiche

monetarie e fiscali.

5.2

La bilancia dei pagamenti e i tassi di cambio

La bilancia dei pagamenti è un prospetto contabile che riassume le transazioni economiche che avvengono in un dato periodo di tempo (di solito un

anno) tra i residenti di un dato paese e i residenti degli altri paesi, per brevità denominati non residenti. È considerata residente di un’economia ogni

persona fisica o giuridica che, indipendentemente dalla cittadinanza, svolga

nel paese considerato la propria principale attività in modo stabile e non in

via temporanea. Il concetto di residente non coincide perciò necessariamente

con quello di nazionalità: si può conservare la nazionalità italiana e operare

stabilmente in un altro paese, nel qual caso si è considerati residenti di quest’ultimo paese (si pensi agli emigrati che hanno mantenuto la nazionalità

italiana).

Le transazioni economiche possono avere per oggetto beni, servizi o attività, sia finanziarie che reali.

È importante tenere presente che da un punto di vista contabile la

bilancia dei pagamenti è sempre in pareggio. Ciò deriva dal fatto che tutte le

registrazioni della bilancia dei pagamenti si basano sul principio della partita

1

2

e. saltari - dispense di macroeconomia - cap.5

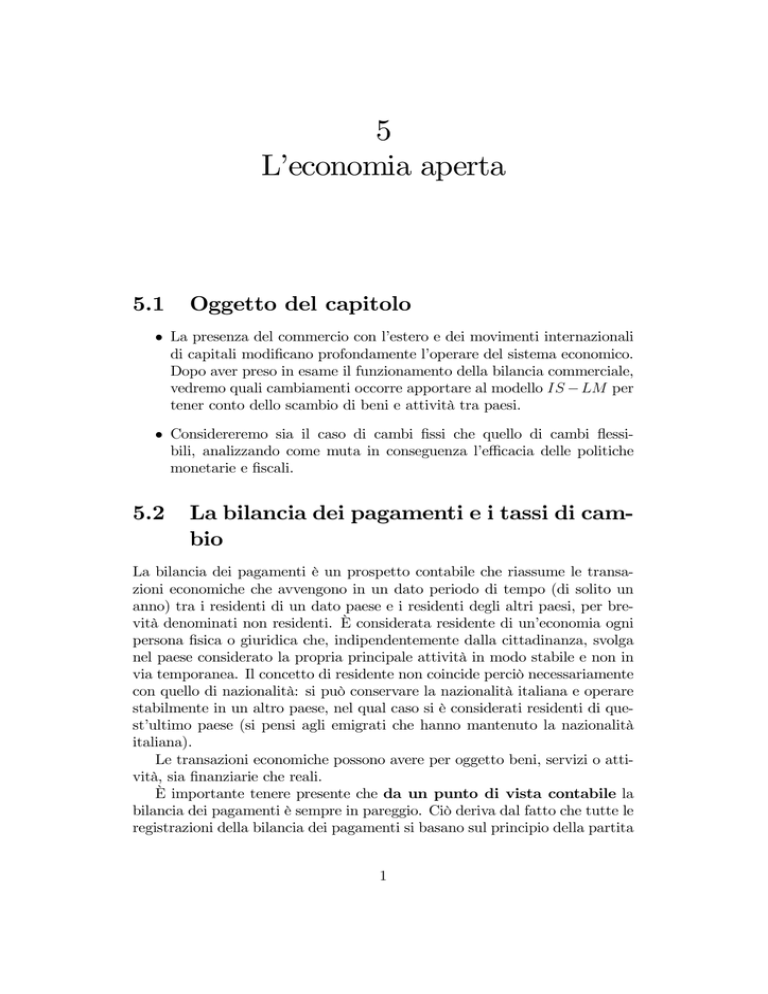

L’Italia esporta auto negli USA per 100 milioni di euro che

pagano addebitando il corrispettivo sulle loro banche italiane

Bilancia dei pagamenti

Esportazioni di beni

Riduzione delle passività delle banche italiane (minori depositi)

L’Italia vende obbligazioni per 80 milioni di euro agli USA che

pagano addebitando il corrispettivo sulle loro banche italiane

Bilancia dei pagamenti

Vendita di obbligazioni

Minori passività (minori depositi)

L’Italia paga interessi per 5 milioni di euro agli USA

accreditando il corrispettivo sulle loro banche italiane

Bilancia dei pagamenti

Redditi

Maggiori passività (maggiori depositi)

+100

−100

+80

−80

−5

+5

tabella 5.1: Esempi di registrazione nella bilancia dei pagamenti

doppia: ogni transazione dà luogo a due registrazioni di uguale importo ma di

segno opposto. Più precisamente, la regola che viene seguita è di attribuire

un segno positivo alle esportazioni di beni e servizi e alle transazioni che

comportano un aumento delle passività o una riduzione delle attività; di

registrare invece con segno negativo i casi opposti. La ragione di questa

regola sta in ciò: si registra come credito, con il segno +, ogni transazione che

comporta un incasso dal resto del mondo mentre viene registrata come debito,

con il segno −, ogni transazione che comporta un pagamento verso il resto

del mondo. Per esempio, l’esportazione di merci o la vendita di obbligazioni

nazionali a non residenti vengono registrati a credito (perché comportano

un incasso), mentre vengono registrati a debito l’acquisto di servizi esteri o

l’acquisto di azioni estere (perché comportano un pagamento). La tabella 5.1

fornisce alcuni esempi. Ne deriva che la somma algebrica delle registrazioni

è sempre pari a zero.

A partire dal 1999 la bilancia dei pagamenti italiana si è adeguata alle metodologie stabilite dalla Banca Centrale Europea e dall’Eurostat, applicando

i criteri indicati nella V edizione del “Manuale della bilancia dei pagamenti” del Fondo Monetario Internazionale. Attualmente, perciò, la bilancia dei

pagamenti italiana si suddivide in tre sezioni:

1. Il conto corrente, che include le esportazioni e le importazioni di

e. saltari - dispense di macroeconomia - cap.5

3

beni, i servizi (come quelli riguardanti i trasporti e i viaggi all’estero),

i redditi (come il pagamento degli interessi sui titoli di stato venduti ai

non residenti) e i trasferimenti unilaterali (come il pagamento effettuato

alle istituzioni della UE);

2. il conto capitale, che comprende le acquisizione e le cessioni di attività

intangibili (come brevetti e diritti d’autore) e i trasferimenti unilaterali

che riguardano le transazioni su beni capitali (come i contributi per

l’acquisto di attrezzature industriali);

3. il conto finanziario, in cui vengono registrati i movimenti di capitale distinti in investimenti diretti, investimenti di portafoglio, altri

investimenti, derivati e variazioni delle riserve ufficiali.

4. Errori e omissioni. La somma di questi conti dovrebbe essere teoricamente nulla per il principio della partita doppia. Di fatto, viene

compensata dalla voce “Errori e omissioni”.

La tabella ?? mostra l’andamento della bilancia dei pagamenti italiana

per gli anni più recenti.

4

e. saltari - dispense di macroeconomia - cap.5

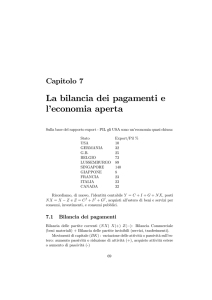

figura 5.1

Bilancia dei pagamenti

2002

-10,0

14,0

Conto corrente

Merci

esportazioni

importazioni

(miliardi di euro)

2003

2004

-17,4

-13,1

9,9

8,9

2005

-23,4

0,5

2006

-37,9

-9,5

283,3

274,5

299, 4

298, 9

331,9

341,5

267,6

253,5

263,6

253,7

-3,0

-2,4

1,2

-0,5

-1,5

63,8

66,8

63,4

65,8

68,2

67,0

71,9

72,4

78,4

79,9

-15,4

-5,6

-0,1

-0,2

0,1

8,5

-2,7

-17,8

-7,1

2,3

-0,1

2,3

17,3

6,5

-14,8

-8,3

1,7

..

1,7

9,0

-2,0

-13,6

-9,8

1,0

0,1

0,9

20,8

-17,6

-13,6

-13,3

1,9

-0,1

2,0

35,5

-2,3

all’estero

in Italia

-18,2

15,5

-8,0

14,5

-15,5

13,5

-33,6

16,0

-33,5

31,2

Investimenti di portafoglio

azioni

titoli di debito

16,1

3,4

26,4

43,4

54,8

-13,2

29,3

-16,0

19,4

0,5

25,9

-16,0

59,3

-8,8

63,6

-2,7

1,0

-4,8

13,7

1,8

-19,6

2,3

-8,2

-0,4

-17,0

-3,1

1,5

-1,4

-2,2

2,3

2,3

0,8

1,6

0,4

0,5

Servizi

esportazioni

importazioni

Redditi

Trasferimenti unilaterali

Conto capitale

Attività intangibili

Trasferimenti unilaterali

Conto finanziario

Investimenti diretti

Derivati

Altri investimenti

Variazione delle riserve

ufficiali

Errori e omissioni

Come si può controllare dalla tabella, da un punto di vista contabile la

bilancia dei pagamenti è sempre in pareggio, ovvero sommando le quattro

principali voci si ottiene un saldo nullo. Tuttavia, molto spesso gli economisti parlano di avanzi o disavanzi. Ciò è dovuto al fatto che si guarda a

sottosezioni della bilancia dei pagamenti. Ad esempio, se sommiamo il saldo del conto corrente con quello del conto capitale otteniamo per il 2006

un deficit di 36 miliardi, riguardante sostanzialmente le transazioni “reali”.

(Questo saldo coincide con il saldo delle partite correnti nella vecchia terminologia.) Nello stesso anno il conto finanziario ha registrato un avanzo

pari a 35.5 miliardi, il che significa che sono affluiti capitali dall’estero per

questo importo in seguito a transazioni di natura prevalentemente finanziaria.

Come abbiamo già rilevato, mentre da un punto di vista concettuale la

somma di questi due saldi dovrebbe essere nulla, nella realtà essa viene com-

e. saltari - dispense di macroeconomia - cap.5

5

pensata attraverso la posta errori e omissioni: quest’ultima ha registrato nel

2006 un valore di 0.5 miliardi.

Da un altro punto di vista, se sommiamo il conto corrente (CORR), il

conto capitale (CAP ), la posta errori e omissioni (E&O) e il conto finanziario

(F IN), escludendo però da quest’ultimo le variazioni delle riserve ufficiali

(∆RU ), vale a dire se effettuiamo la seguente operazione

CORR + CAP + E&O + (F IN − ∆RU ) = −∆RU ≡ BP

otteniamo ciò che viene denominato il saldo della bilancia dei pagamenti,

BP. Il saldo della bilancia dei pagamenti corrisponde cioè alla variazione

delle riserve ufficiali cambiata di segno. Se effettuiamo questo calcolo per il

2006, otteniamo −0.4.

Ciò significa che se escludiamo l’intervento della Banca Centrale, le transazioni con l’estero hanno comportato un eccesso dei pagamenti sugli incassi

per 0.4 miliardi. Si noti come questo corrisponda nella tabella 5.2 alla variazione delle riserve ufficiali; questa variazione è positiva a segnalare che vi

è stata una riduzione delle attività (un minore ammontare di valuta estera

detenuta) cui ha corrisposto un “incasso” di valuta interna: di qui, appunto,

il segno +.

Il saldo del conto finanziario ci dice come è variata la posizione netta

sull’estero dell’Italia. Questa è composta dal complesso delle attività e delle

passività nei confronti dell’estero e ci dice qual è la posizione (debitoria o creditoria) dell’Italia. Ad esempio, poiché nel 2006 vi è stato un afflusso netto

di capitali dall’estero per 35.5 miliardi, ciò significa che l’Italia ha accresciuto

i debiti verso l’estero per quell’importo. A questo vanno però aggiunti gli aggiustamenti, come quelli dovuti alle variazioni del cambio, sulle consistenze

iniziali delle attività e delle passività. Nel 2006 questi aggiustamenti hanno

provocato un miglioramento di 15.2 miliardi nella posizione debitoria dell’Italia. Tenuto conto della posizione creditoria a fine 2005 pari a 52.1 miliardi,

questo ha comportato un posizione debitoria di 72.5 miliardi.

5.3

Il tasso di cambio

È possibile distinguere tre misure del tasso di cambio.

Il tasso di cambio nominale bilaterale

È il tasso di cambio di cui sentiamo più spesso parlare. Si pensi ad esempio

al tasso di cambio euro-dollaro o a quello tra euro e yen. Il tasso di cambio

e. saltari - dispense di macroeconomia - cap.5

6

nominale è dato dal numero di unità di valuta (moneta) estera necessarie ad

acquistare una unità di moneta nazionale.

Per comprendere questa definizione, supponiamo che occorrano 1.5 dollari

per acquistare 1 €. Così come avviene nello scambio di due beni, possiamo

scrivere questa equivalenza nello scambio come uguaglianza di prezzo per

quantità tra le due monete:

$ · P$ = € · Pe

ovvero come uguaglianza tra il prodotto di quantità di dollari, $, per il rispettivo prezzo, P$ , e quantità di euro, €, per il rispettivo, P€ . La precedente

uguaglianza può essere riscritta come

P€

$

= =E

P$

€

Entrambi questi rapporti definiscono il tasso di cambio nominale E. Nell’esempio, avremmo

1.5

E=

= 1.5

1

Data questa definizione del tasso di cambio, per passare da un certo ammontare di valuta nazionale all’equivalente in valuta estera è sufficiente moltiplicare il primo per E. Per esempio, se la moneta nazionale è l’euro e E

rappresenta il tasso di cambio tra euro e dollaro, per convertire euro in dollari

occorre moltiplicare i dollari per E, o più in generale

E

×

valuta nazionale − − − − −− > valuta estera

Nell’esempio

$

= 1 × 1.5$ = 1.5$

€

Si noti che così facendo, si moltiplica la valuta nazionale per il suo prezzo in

termini di valuta estera. Per un motivo analogo, per convertire valuta estera

in valuta nazionale occorre dividere la valuta estera per E :

1€ × E = 1€ ×

1

E

valuta estera − − − − −− > valuta nazionale

×

e. saltari - dispense di macroeconomia - cap.5

7

Nell’esempio, poiché 1/E = 1/1.5 = 0.67

1$ ÷

$

1

= 1$ ÷ = 1 ÷ 1.5 = 0.67€

E

€

Sempre in base a questa definizione del tasso di cambio, un aumento

di E deve interpretarsi come un aumento del prezzo della valuta nazionale in termini della moneta estera, vale a dire come un apprezzamento. Allo stesso modo, una riduzione di E significa che la moneta estera è

aumentata di valore in termini della valuta nazionale, e viene denominata

deprezzamento.

Il tasso di cambio reale bilaterale

Molto spesso, però, non siamo interessati al tasso di cambio nominale, al

prezzo relativo delle monete, ma a quello reale, ossia al prezzo relativo dei

beni nazionali in termini di beni esteri. Per ottenere una misura generale

del cambio reale, guardiamo ad un indice di prezzo che riguardi tutti i beni

prodotti, come il deflatore del P IL. Sia P ∗ questo indice di prezzo per i beni

esteri e P quello per i beni nazionali. Si noti che P ∗ è espresso in valuta

estera (dollari) e non possiamo perciò immediatamente confrontarlo con P.

Possiamo farlo però se moltiplichiamo P per E, esprimendolo così in valuta

estera. Il prezzo relativo dei beni nazionali in termini di beni esteri, il tasso

di cambio reale ε, è così dato da

ε=

EP

P∗

Un apprezzamento (reale), cioè un aumento di ε, significa che i beni esteri

sono divenuti meno costosi, ovvero che dobbiamo rinunciare ad una minore

quantità di potere d’acquisto per comprare i beni esteri. Ovvero, un aumento

di ε significa che i beni nazionali sono divenuti più costosi.

Viceversa, un deprezzamento, una diminuzione di ε, significa che i beni

nazionali sono divenuti meno costosi rispetto ai beni esteri. Ovvero, con un

deprezzamento i beni esteri divengono più costosi di quelli nazionali.

Ma ora la riduzione di ε può verificarsi perché è diminuito E o anche

perché, a parità di E, i nostri prezzi sono cresciuti meno rapidamente di

quelli esteri, se abbiamo cioè avuto una minore inflazione.

e. saltari - dispense di macroeconomia - cap.5

8

Il tasso di cambio effettivo

Abbiamo finora visto tassi di cambio, nominali o reali, che riguardano solo

due paesi, e che per questo motivo vengono definiti bilaterali. A volte, però,

siamo interessati ad una misura del cambio che riguardi tutti i paesi con la

quale una data economia ha relazioni di scambio. Per ottenere un tasso di

cambio multilaterale o, come anche si dice, effettivo, si costruisce una media

ponderata dei tassi di cambio reali con pesi dati dalle quote di commercio

estero.

5.4

La bilancia commerciale e gli effetti di un

deprezzamento

Il commercio internazionale in beni e servizi rende necessario qualificare il

principio della domanda aggregata. Come sappiamo, questo principio afferma

che è la domanda aggregata a determinare la produzione nazionale. Quando

vi è commercio con l’estero, è necessario distinguere tra la domanda espressa

dai residenti o domanda interna, definita come

domanda interna = C + I + G

dalla domanda rivolta alla produzione di beni nazionali

domanda di beni nazionali = Z = C + I + G + NX

Questa distinzione è necessaria perché la domanda di beni e servizi da

parte dei residenti può rivolgersi a beni prodotti all’estero (C, I o G possono

contenere beni importati) e d’altra parte esiste una domanda estera di beni

prodotti all’interno (le esportazioni).

Per bilancia commerciale intendiamo il commercio in beni e servizi, e quindi sostanzialmente il conto corrente (trascurando i redditi e i trasferimenti

unilaterali). Indicheremo la bilancia commerciale con NX, le esportazioni

nette, ovvero la differenza tra esportazioni (X) e importazioni (Q/ε)

Q

(5.1)

ε

Per comprendere perché le importazioni sono espresse come rapporto tra

le quantità importate Q e il tasso di cambio reale ε, si ricordi che tutte

queste grandezze sono misurate in termini reali, ovvero in termini di prodotto

interno. Ciò non pone problemi per le esportazioni, che rappresentano una

NX = X −

e. saltari - dispense di macroeconomia - cap.5

9

parte del prodotto interno. Per quanto riguarda le importazioni, se Q indica

le quantità importate, il loro valore in termini di valuta estera è P ∗ Q, e

P ∗Q

. Dividendo per il livello dei

perciò il loro valore in valuta nazionale è

E

prezzi interni, otteniamo il valore delle importazioni in termini di prodotto

Q

1

P∗

Q = . Intuitivamente,

è il prezzo relativo delle

interno, e cioè

EP

ε

ε

importazioni rispetto alle esportazioni perché è il rapporto tra prezzi

P∗

1

. Quindi,

esteri e prezzi interni (entrambi espressi in valuta estera), =

ε

EP

1

· Q è il valore delle importazioni.

ε

A proposito delle quantità importate ed esportate, faremo le seguenti due

ipotesi:

• le quantità importate aumentano all’aumentare del reddito.

Quando il reddito aumenta, si accrescono le capacità di spesa del settore

privato (famiglie e imprese), spesa che si rivolge in parte all’acquisto

di beni esteri. Naturalmente, questo è vero sia per il paese considerato

che per il resto del mondo. In quest’ultimo caso, un aumento delle

importazioni da parte del resto del mondo implica un aumento delle

esportazioni per il paese considerato. Quindi, Q dipende positivamente

da Y , il reddito interno, ed X dipende positivamente da Y ∗ , il reddito

del resto del mondo;

• una riduzione del tasso di cambio reale riduce le quantità importate e aumenta le quantità esportate. Infatti, ε rappresenta

il prezzo relativo delle esportazioni rispetto alle importazioni, EP

. È

P∗

plausibile supporre che al diminuire di questo prezzo le quantità esportate aumentino e quelle importate si riducano. Poiché continueremo a

supporre che i prezzi, sia interni che esteri, siano fissi, un aumento di

ε equivale di fatto ad un aumento di E, ossia ad un deprezzamento.

Queste considerazioni ci inducono a scrivere le esportazioni in funzione

del reddito estero e del tasso di cambio reale

X = X(Y ∗ , ε)

+

−

e le quantità importate in funzione del reddito interno e del tasso di

cambio reale

Q = Q(Y, ε)

++

dove i segni posti sotto le variabili ci dicono in che modo una variazione

della variabile considerata si ripercuote sulle esportazioni o sulle impor-

e. saltari - dispense di macroeconomia - cap.5

10

tazioni. In altre parole, ciò significa che un deprezzamento aumenta le

esportazioni e riduce le importazioni.

Supponiamo ora sia Y che Y ∗ costanti. Consideriamo gli effetti di

un deprezzamento. Si noti che ciò non implica a priori un miglioramento

della bilancia commerciale perché se è vero che per le ipotesi prima fatte le

quantità esportate aumentano e quelle importate diminuiscono, è anche vero

che le importazioni hanno dopo il deprezzamento un prezzo più basso. Non

sappiamo perciò se il rapporto Qε aumenta o diminuisce.

Formalmente, il problema equivale a chiedersi se la derivata della bilancia

commerciale rispetto al tasso di cambio sia negativa o positiva. Derivando

la (5.1) rispetto ad ε, otteniamo

−Q

dNX

dX d (Q/ε)

dX ε dQ

=

−

=

− dε 2

(5.2)

dε

dε

dε

dε

ε

Definiamo l’elasticità delle esportazioni, η X , e quella delle importazioni,

η Q , nel seguente modo:

ηX = −

dX ε

dQ ε

; ηQ = +

dε X

dε Q

dove si noti il segno meno dell’elasticità delle esportazioni. Il motivo è che

quando ε diminuisce, si sta riducendo il prezzo delle esportazioni e le esportazioni perciò aumentano. In modo analogo, una diminuzione di ε implica un

aumento del prezzo delle importazioni, il che comporta una loro diminuzione.

Di qui, il segno + posto davanti all’elasticità delle importazioni.

Utilizzando queste definizioni, possiamo riscrivere la (5.2) come

µ

¶

dNX

X

Q

Xε

Q

Q

= −η X + 2 − η Q 2 = 2 −η X

+ 1 − ηQ

dε

ε

ε

ε

ε

Q

Concentriamoci ora sugli effetti di un deprezzamento, una riduzione di

ε. Si noti che dire che un deprezzamento migliora la bilancia commerciale

implica formalmente che dNX

< 0. (Naturalmente, quanto abbiamo appena

dε

detto vale in modo speculare per un apprezzamento: dire che un apprezzamento peggiora la bilancia commerciale significa formalmente che dNX

< 0.)

dε

Perciò, la bilancia commerciale migliorerà se il termine in parentesi tonde è

negativo, ovvero

dNX

Xε

< 0 a seconda che − η X

− ηQ + 1 < 0

dε

Q

e. saltari - dispense di macroeconomia - cap.5

11

ovvero

Xε

+ ηQ

Q

Possiamo intuitivamente ragionare così. Supponiamo che ε diminuisca dell’1%,

dε

= −1%. Allora, le esportazioni variano in termini percentuali di

cioè

ε

1 < ηX

dX

dε

= −η X

= ηX %

X

ε

(si ricordi che

dε

= −1%) e perciò in livello di

ε

dX = Xη X %

Passiamo al valore delle importazioni, εQ. La variazione percentuale di

d(Q/ε)

questo valore,

, è pari alla differenza tra la variazione percentuale

Q/ε

di Q e della variazione percentuale di ε: la prima è pari η Q %, mentre la

seconda è pari a all’1%, ragionando in modo analogo a quanto abbiamo fatto

a proposito delle esportazioni. Perciò, in livello il valore delle importazioni è

variato in termini percentuali di

e quindi in livello di

¢

d(Q/ε)

dQ dε

dε ¡

=

−

=

ηQ − 1

Q/ε

Q

e

ε

¡

¢

d(Q/ε) = 1 − η Q % · Q/ε

La bilancia commerciale è migliorata se la variazione delle esportazioni è

maggiore della variazione del valore delle importazioni, cioè se

ovvero se

¡

¢

Xη X > 1 − η Q · Q/ε

εX

η + ηQ > 1

Q X

che è identica alla condizione prima vista. Questa condizione sulle elasticità,

nota come condizione di Marshall-Lerner.

Essa ha una semplice interpretazione se si parte da una situazione in

cui la bilancia commerciale è in pareggio (X = Q/ε): essa afferma che un

deprezzamento migliora la bilancia commerciale se esportazioni e importa-

12

e. saltari - dispense di macroeconomia - cap.5

X

1000

ε

1

Q

1000

Q/ε

1000

992

= 1002

0.99

NX

0

1005 − 1002 = 3

η Q = 0.8 1005 0.99

992

η Q = 0.4 1005 0.99

996

996

= 1006

0.99

1005 − 1006 = −1

η Q = 0.5 1005 0.99

995

995

= 1005

0.99

1005 − 1005 = 0

tabella 5.2: La condizione Marshall-Lerner: alcuni esempi

zioni sono poco elastiche rispetto al tasso di cambio. Assumeremo che questa

condizione sia sempre soddisfatta. Negli esempi della tabella 5.2 la bilancia

commerciale è inizialmente in equilibrio, η X = 0.5, e si ha un deprezzamento

dell’1%.

5.5

La bilancia commerciale e la curva IS

Abbiamo prima visto che l’andamento della bilancia commerciale dipende,

oltre che dal tasso di cambio, anche dal livello del reddito. Tenendo conto di questa dipendenza e assumendo che sia soddisfatta la condizione di

Marshall-Lerner, possiamo rappresentare il saldo della bilancia commerciale

nel seguente modo:

NX = X − q1 Y − q2 ε, con 0 < q1 < 1, q2 > 0

In questa equazione, il saldo della bilancia commerciale:

• migliora se aumenta il reddito estero, il che si manifesta tramite

un aumento delle esportazioni, X. Assumeremo che il reddito estero

sia esogeno sicché anche le esportazioni sono esogene;

• migliora se diminuisce ε, assumiamo cioè che sia soddisfatta la condizione Marshall-Lerner;

peggiora se aumenta il reddito interno Y perché aumentano le importazioni. La misura in cui un aumento di reddito si traduce in parte

in un aumento delle importazioni è data dalla propensione marginale

all’importazione, q1 .

13

e. saltari - dispense di macroeconomia - cap.5

La figura 5.2 mostra l’andamento del saldo della bilancia commerciale in

funzione del reddito. Si verifica facilmente che un aumento delle esportazioni

o un deprezzamento fanno spostare a destra la retta NX.

figura 5.2

La bilancia commerciale

NX

X-q2ε

q1

Y

NX

Vediamo come cambia in conseguenza l’equilibrio sul mercato dei beni, ovvero quale rappresentazione ha la curva IS in mercato aperto. L’uguaglianza

tra domanda aggregata e offerta aggregata implica:

Y = C + I + G + NX = A + (c1 + d1 )Y − d2 i + X − q1 Y − q2 ε

e perciò il reddito di equilibrio sul mercato dei beni è

Y

1

(A − d2 i + X − q2 ε)

1 − (c1 + d1 ) + q1

= αE (A − d2 i + X − q2 ε)

=

(5.3)

1

dove αE = 1−(c1 +d

indica il moltiplicatore in presenza di scambi con

1 )+q1

l’estero. Si noti che la pendenza della IS è ora data da

¯

di ¯¯

1

=−

¯

dY IS

αE d2

ed è maggiore rispetto alla versione senza commercio internazionale perché

il moltiplicatore è minore: una parte dell’aumento della domanda che deriva

e. saltari - dispense di macroeconomia - cap.5

14

da una diminuzione del tasso d’interesse viene ora assorbita dalla produzione

estera. Si noti ancora che la posizione della IS dipende ora anche dalle

esportazioni e dal tasso di cambio.

5.6

I mercati finanziari in economia aperta

Abbiamo finora considerato soltanto il commercio internazionale in beni e

servizi. Introduciamo ora anche le transazioni riguardanti le attività finanziarie.

Un’ipotesi frequentemente adottata a proposito dei movimenti di capitale è quella della perfetta mobilità. Se supponiamo che le uniche attività

scambiate nei mercati internazionali siano titoli, allora l’ipotesi di perfetta

mobilità consiste nell’affermare che i titoli interni e quelli esteri sono considerati perfetti sostituti, ossia che si ritiene indifferente trattenere nel proprio

portafoglio titoli interni o esteri. Questa condizione si realizza sostanzialmente se le imposte che gravano sui titoli sono uguali nei diversi paesi e se

non vi sono rischi di carattere finanziario (per esempio, di insolvenza) nel

detenere un titolo o l’altro.

In queste circostanze, qualsiasi discrepanza tra i tassi di rendimento interni ed esteri provocherebbe immediati movimenti di capitale verso il titolo

che rende di più riportando all’uguaglianza i tassi di rendimento. Per esempio, se il tasso di rendimento interno superasse quello estero, aumenterebbe

la domanda di titoli sul mercato interno con l’effetto di far salire il prezzo

di questi titoli e di ridurne perciò il rendimento; un processo analogo ma di

segno opposto sui mercati esteri spingerebbe verso l’alto il rendimento del

titolo estero. Ne consegue che con perfetta mobilità dei capitali il tasso di

rendimento interno e quello estero debbono coincidere. Questa condizione

viene denominata assenza di arbitraggio.

Ciò tuttavia non implica che i tassi di interesse dei due titoli debbano

essere uguali. Il motivo è che ora dobbiamo tener conto del fatto che questi rendimenti sono influenzati anche dalle variazioni attese del cambio.

Per comprendere questo punto, possiamo ragionare in due modi diversi ma

equivalenti.

1. Supponiamo che il titolo interno costi PB e quello estero PB∗ , ciascuno

espressi nelle rispettive valute. Alla scadenza ciascuno dei due titoli

ha un valore finale di una unità monetaria denominata nella valuta

di riferimento. Allora i tassi di interesse sono definiti dalle seguenti

relazioni:

PB (1 + i) = 1euro; PB∗ (1 + i∗ ) = 1dollaro

e. saltari - dispense di macroeconomia - cap.5

15

In altri termini, il tasso di interesse sul titolo interno, che è espresso

nella valuta interna, è i, il tasso di interesse sul titolo denominato in

valuta estera è i∗ . Quale dei due titoli è più conveniente? Non possiamo

dirlo finché non specifichiamo le aspettative sui cambi. In una situazione in cui i cambi sono fissi, è evidentemente più conveniente detenere il

titolo con il tasso di interesse più elevato. Ma se i cambi sono flessibili,

dobbiamo tener conto delle variazioni attese del cambio che possono

produrre delle plusvalenze o delle minusvalenze sul titolo estero.

Supponiamo che il cambio sia E oggi e che ci si aspetti sarà E e quando

il titolo verrà a scadenza. Allora il costo del titolo estero espresso in

PB∗

1

valuta nazionale è

mentre il suo valore finale atteso è e (si ricordi

E

E

che occorre dividere per il tasso di cambio per convertire la valuta estera in moneta nazionale). Perciò il suo tasso di rendimento in moneta

nazionale è

PB∗

1

−

Ee

E = E −1

∗

PB

E e PB∗

E

Se i titoli sono considerati perfetti sostituti, essi dovranno fornire lo

stesso rendimento atteso:

E

−1=i

E e PB∗

Tenendo conto del fatto che PB∗ = 1/ (1 + i∗ ) , possiamo riscrivere la

precedente uguaglianza come

E

1 + i∗

=

1

+

i

=⇒

=1+i

Ee

E e PB∗

E

cioé

1 + i∗

Ee − E

1+

E

Prendiamo il logaritmo di ambo i lati di quest’ultima uguaglianza e

usiamo l’approssimazione per cui il logaritmo di 1 + x è uguale a x con

x “piccolo”, ln (1 + x) ' x. Otteniamo così

i = i∗ −

Ee − E

E

(5.4)

e. saltari - dispense di macroeconomia - cap.5

16

Questa espressione ci dice appunto che se i titoli interni ed esteri sono

considerati perfetti sostituti, essi debbono fornire lo stesso rendimento atteso. Se così non fosse, gli investitori acquisterebbero l’attività

che rende di più vendendo quella che rende di meno. Così facendo, essi

farebbero aumentare il prezzo della prima e diminuire il prezzo della seconda, riportando in tal modo all’uguaglianza i due rendimenti. Questa

relazione viene anche denominata parità scoperta (perché non tiene

conto del rischio di cambio) dei tassi di interesse.

2. Supponiamo si disponga di 1 euro. Se lo impieghiamo acquistando titoli

denominati in euro, alla scadenza otterremo (1 + i) euro. Abbiamo

però un’alternativa: possiamo acquistare titoli denominati in dollari

che fruttano un tasso di interesse i∗ . Se impieghiamo 1 euro in questo

modo, potremo acquistare E unità del titolo estero (si ricordi che per

convertire valuta nazionale in valuta estera occorre moltiplicare per il

tasso di cambio). Alla scadenza il titolo estero varrà E (1 + i∗ ) dollari.

Se il cambio atteso alla scadenza è E e , ciò significa che il rendimento

1

del titolo sarà e (1 + i∗ ) E euro. Siccome i due titoli sono considerati

E

perfetti sostituti e gli investitori sono interessati soltanto al rendimento

atteso, dovrà essere

1

1 + i = e (1 + i∗ ) E

E

Questa uguaglianza può essere riscritta come

1+i=

1 + i∗

Ee

E

ovvero come

1 + i∗

Ee − E

1+

E

e prendendo i logaritmi, otteniamo

1+i=

i = i∗ −

Ee − E

E

Ee − E

dove

rappresenta il tasso di variazione della valuta nazionale.

E

Se positivo, E e > E, esso è un tasso di apprezzamento; se negativo,

E e < E, rappresenta un tasso di deprezzamento. I rendimenti dei

due titoli sono perciò uguali se il tasso di rendimento del titolo in-

e. saltari - dispense di macroeconomia - cap.5

17

terno, i, è uguale al tasso di interesse estero, i∗ , al netto del tasso di

apprezzamento.

5.7

Perfetta mobilità e cambi flessibili

Se vi sono cambi flessibili, la Banca Centrale non interviene e lascia che siano

le modificazioni del tasso di cambio a riportare in equilibrio la bilancia dei

pagamenti; in regime di cambi flessibili la Banca Centrale fissa l’offerta di

moneta ma lascia il cambio libero di fluttuare. Per esaminare l’efficacia della

politica monetaria e di quella fiscale, facciamo uso del sistema di equazioni

composto dalla IS, l’equazione (5.3), dalla LM e dalla parità dei tassi di

interesse, l’equazione (5.4):

⎧

⎪

⎨ IS : Y = αE (A − d2 i + X − q2 E)

LM : M = f1 Y − f2 i

(5.5)

e

⎪

⎩ P arità: i = i∗ − E − E

E

Come si vede, l’equazione della LM è rimasta inalterata rispetto alla

versione esaminata in economia chiusa. Il motivo è che, quanto meno nelle

economie con moneta stabile, non vi è ragione per cui si debba detenere

moneta estera per effettuare transazioni all’interno. Le incognite di questo

sistema sono il tasso d’interesse i, il reddito Y e il tasso di cambio E. Poiché

ci troviamo in un modello IS − LM in cui per ipotesi i prezzi sono fissi,

per semplificare abbiamo posto sia il livello dei prezzi interni che quello dei

prezzi esteri uguale all’unità, P = P ∗ = 1. Ciò ha comportato appunto due

semplificazioni: in primo luogo, il tasso di cambio nominale coincide con

quello reale sicché nella IS compare E, e non ε; inoltre, nella LM l’offerta

reale di moneta è indicata semplicemente con M, e non M/P.

Esaminiamo ora cosa accade al reddito se si decide di porre in atto una

politica fiscale espansiva, come un aumento della spesa pubblica.

Così come in economia chiusa, un aumento della spesa pubblica, una delle

componenti di A, provoca un aumento della domanda aggregata e perciò

del reddito; a sua volta, l’aumento del reddito comporta un aumento delle

transazioni, e quindi una maggiore domanda di moneta. A parità di M, la

conseguenza è un aumento del tasso di interesse. Fin qui tutto è come in

economia chiusa. Questo processo è rappresentato graficamente nella figura

5.2 dallo spostamento in alto della IS e dal passaggio dell’equilibrio da V a

N. Il punto è che in economia aperta il processo posto in moto dall’aumento

della spesa pubblica non si ferma qui.

Guardiamo alla parte destra della figura 5.3 dove troviamo rappresentata

e. saltari - dispense di macroeconomia - cap.5

18

la parità scoperta dei tassi di interesse. Come risulta dal grafico, l’aumento

del tasso interno di interesse provoca un aumento di E, ovvero un apprezzamento del cambio. I titoli interni sono ora diventati più appetibili attirando

capitali dall’estero e facendo aumentare la domanda di moneta interna, il cui

prezzo perciò aumenta (si ricordi che E è dato dal rapporto tra il prezzo della

valuta interna e il prezzo di quella estera). L’apprezzamento tuttavia significa una minore competitività dei beni prodotti all’interno: il cambio reale è

aumentato e il prezzo relativo dei beni esteri è quindi diminuito. Di qui, un

peggioramento della bilancia commerciale, una più bassa domanda aggregata

e una riduzione del livello del reddito. Possiamo descrivere sinteticamente

questo processo nel seguente modo:

∆G −→ ∆Y −→ ∆i −→ ∆E −→ −∆NX −→ −∆Y

Come si vede, gli effetti sul reddito di un aumento della spesa pubblica sono di segno opposto. Ciò spiega anche perché nella figura 5.3 la IS torna

indietro (anche gli effetti sulla domanda aggregata, ∆G e −∆NX, hanno

segno opposto). La conclusione è che l’efficacia della politica fiscale in una

situazione di cambi flessibili e perfetta mobilità dei capitali è minore che non

19

e. saltari - dispense di macroeconomia - cap.5

figura 5.3

Inefficacia della politica fiscale in cambi flessibili

i

i

IS'

LM

Parità dei tassi

di interesse

IS

N

i1

T'

i1

V

i0

T

i0

Y0

Y1

Y

E0

E1

E

in mercato chiuso.1

Passiamo alla politica monetaria. Qui le cose stanno in modo assai

diverso. Supponiamo che si decida di porre in atto una politica monetaria

espansiva, un aumento di M. Anche in questo caso gli effetti iniziali sono

1

Controllare analiticamente la minore efficacia del MPF in mercato aperto è laborioso

ma non difficile. Possiamo ragionare così. In primo luogo, riscriviamo la parità tra i tassi

di interesse come

Ee

i = i∗ −

+1

E

In secondo luogo, dalle equazioni della IS e della LM in mercato aperto, ricaviamo le

seguenti espressioni per Y e i:

½

Y = M P F · (A + X − q2 E) + M P M · M

1

i = αEDf1 (A + X − q2 E) − D

M

Riscriviamo poi l’equazione per il tasso di interesse sostituendovi la parità con il tasso di

interesse internazionale. Si ha così:

i∗ −

Ee

1

αE f 1

+1=

(A + X − q2 E) − M

E

D

D

ovvero

Ee

αE f 1

αE f1

1

+1+

q2 E =

(A + X) − M

(5.6)

E

D

D

D

dove D = f2 + αE d2 f1 . Osservando quest’ultima equazione, si può notare che un aumento

di A causa un aumento di E, cioè dE

dA > 0.

L’ultimo passo consiste nell’esaminare gli effetti di un aumento di A sul reddito Y,

tenendo conto del risultato appena ottenuto. Ricaviamo così

µ

¶

dY

dE

= M P F 1 − q2

< MP F

dA

dA

i∗ −

cioé il MPF in mercato aperto è minore che in mercato chiuso per la presenza dell’effetto

dell’apprezzamento sul saldo della bilancia commmerciale dE

dA .

20

e. saltari - dispense di macroeconomia - cap.5

identici a quelli che si hanno in economia chiusa. L’aumento di M riduce

il tasso di interesse (il lettore spieghi perché) incoraggiando gli investimenti

e quindi il reddito. Ma ora questo processo, raffigurato nella parte sinistra

della figura 5.4, incentiva anziché deprimere la domanda estera. Infatti, la

riduzione di i provoca un deprezzamento della valuta nazionale (si veda la

parte destra della figura 5.4), e perciò un aumento delle esportazioni nette.

La rappresentazione sintetica degli effetti di una politica monetaria espansiva

è la seguente

∆M

−→ −∆i −→ ∆I

&

−∆E

−→ ∆Y

−→ ∆NX

−→ ∆Y

Perciò questa volta la IS tende a spostarsi verso destra e non a tornare

indietro (vedi figura 5.4). Ne consegue che con cambi flessibili e perfetta

mobilità dei capitali l’efficacia della politica monetaria è maggiore che non

in mercato chiuso.2

5.8

Perfetta mobilità e cambi fissi

Se vi sono cambi fissi, quando cioè un paese s’impegna a mantenere il cambio

costante ad un dato livello, la nostra precedente analisi va modificata in due

punti.

Il primo riguarda il mercato monetario. Il lato della domanda di moneta

non cambia. Cambia però il lato dell’offerta. In mercato aperto l’offerta di

moneta, M, ha due componenti:

2

Per verificare analiticamente che il moltiplicatore della politica monetaria ha un’efficacia maggiore in mercato aperto, riprendiamo in considerazione l’equazione (5.6) ricavata

nella precedente nota 1

i∗ −

Ee

αE f 1

αE f1

1

+1+

q2 E =

(A + X) − M

E

D

D

D

dE

< 0.

In questo caso è chiaro che un aumento di M provoca una riduzione di E, cioè dM

Esaminiamo ora gli effetti di un aumento di M sul reddito Y, tenendo conto del risultato

appena ottenuto. Sempre dalla nota 1, ricaviamo

dY

dE

= M P M − M P F q2

> MPM

dM

dM

cioé il MPM in mercato aperto è maggiore che in mercato chiuso per la presenza dell’effetto

dE

.

del deprezzamento sul saldo della bilancia commmerciale dM

21

e. saltari - dispense di macroeconomia - cap.5

figura 5.4

Efficacia della politica monetaria in cambi flessibili

i

i

LM

IS

Parità dei tassi

di interesse

LM'

i0

V

T

N

i1

Y0

Y1

T'

Y

E1

E0

E

M = MH + RU

MH rappresenta la componente interna dell’offerta di moneta che viene direttamente controllata dalle autorità monetarie. RU rappresenta invece lo

stock di riserve ufficiali, ossia le scorte di valuta estera detenute dalla Banca

Centrale.

Un avanzo della bilancia dei pagamenti implica un eccesso dell’offerta di

valuta sulla domanda di valuta (perché gli incassi superano i pagamenti).

In regime di cambi fissi, questo eccesso di offerta viene colmato dalla Banca

Centrale attraverso una domanda equivalente di valuta estera, che va così

ad incrementare le riserve ufficiali, finanziata con la creazione di moneta

nazionale.

BP > 0 =⇒ Ecc. off. val. est =⇒ ∆RU

Analogamente, un disavanzo della bilancia dei pagamenti implica un eccesso della domanda di valuta sull’offerta di valuta. Di nuovo, questo eccesso di domanda di valuta viene colmato dalla Banca Centrale attraverso

una vendita equivalente di valuta, riducendo così le riserve ufficiali, e un

corrispondente ritiro di moneta nazionale.

BP < 0 =⇒ Ecc. dom. val. est =⇒ −∆RU

In ambedue i casi, la variazione delle riserve ufficiali è della stessa entità

del saldo della bilancia dei pagamenti e determina una variazione equivalente dell’offerta di moneta. Se perciò riscriviamo la precedente equazione in

termini di variazioni, otteniamo

e. saltari - dispense di macroeconomia - cap.5

22

∆M = ∆MH + ∆RU = ∆MH + BP

In questo caso, è evidente che l’offerta di moneta non è esogena ma

dipende dal saldo della bilancia dei pagamenti. In particolare, l’offerta

di moneta continuerà a variare finché il saldo della bilancia dei pagamenti

non è nullo. L’offerta di moneta è completamente condizionata dall’equilibrio

esterno sicché le autorità monetarie non hanno alcun potere sulla sua fissazione. Il primo importante mutamento è perciò che l’offerta di moneta non è

più data, non costituisce più una variabile esogena, ma diviene un’incognita

che occorre determinare.

Il secondo mutamento riguarda l’equazione della parità dei tassi di interesse. Se i cambi sono fissi, e le autorità monetarie sono credibili, non ci

si aspetterà alcuna variazione del cambio, vale a dire E e − E = 0, sicché

l’equazione della parità diviene

i = i∗

Tenendo conto di queste modifiche, riscriviamo il sistema di equazioni composto dalla IS, dalla LM e dall’equazione della parità

⎧

¢

¡

⎨ IS : Y = αE A − d2 i + X + q2 E

(5.7)

LM : M = f1 Y − f2 i

⎩

∗

P arità: i = i

dove la barra sopra il tasso di cambio ci ricorda che ora esso non costituisce

più un’incognita: è appunto fisso. In questo sistema le incognite sono Y, i

e M. Esaminiamo anche in questo caso l’efficacia della politica monetaria e

della politica fiscale.

Iniziamo dalla politica monetaria. Il fatto che l’offerta di moneta sia ora

una variabile endogena lascia intuire che la politica monetaria è inefficace.

Questa conclusione è immediata da un punto di vista formale analizzando il

sistema (5.7). Dalla condizione di parità e dalla IS possiamo ricavare i valori

di equilibrio del reddito e del tasso d’interesse. La LM determina l’offerta

reale di moneta. Poiché il reddito non dipende dalla LM, non può essere

influenzato dall’offerta di moneta. Alla stessa conclusione si giunge esaminando il grafico seguente (vedi figura 5.5). In questo grafico la condizione di

parità dei tassi di interesse è ora rappresentata insieme alla IS e alla LM

come una retta orizzontale all’asse delle ascisse avente ordinata pari al tasso

di interesse estero i∗ .

Intuitivamente si può ragionare così. Supponiamo di porre in atto una

politica monetaria espansiva attraverso un incremento di M. Questa mano-

23

e. saltari - dispense di macroeconomia - cap.5

figura 5.5

Inefficacia della politica monetaria in cambi fissi

i

LM

IS

LM'

i*

Y

vra porta il tasso d’interesse interno al di sotto di quello estero (punto E 0 del

grafico). Si ha in conseguenza un deflusso di capitali sicché il cambio tende a

deprezzarsi. Con cambi fissi, la Banca Centrale deve intervenire compensando l’eccesso di domanda di valuta estera attraverso un’offerta equivalente e

ricevendo in cambio moneta nazionale. Di conseguenza, la LM ritorna nella

posizione iniziale. Ciò implica che in un regime di cambi fissi il moltiplicatore

della politica monetaria è pari a zero.

In un regime di cambi fissi la politica fiscale è invece efficace. Se si guarda

al sistema (5.7) prima scritto, si può notare che, essendo il tasso d’interesse

interno determinato dalla condizione di parità, ogni variazione della spesa

pubblica (o più in generale, della domanda autonoma) si riflette pienamente

sul reddito attraverso il moltiplicatore senza che si verifichi spiazzamento. Ciò

implica che in un regime di cambi fissi il moltiplicatore della politica fiscale

è pari al moltiplicatore αE .L’analisi grafica ci consente di comprendere come

questo avviene. Si guardi alla figura 5.6.

L’aumento della spesa pubblica fa spostare verso l’alto e a destra la IS.

Il sistema si trova ora in equilibrio in A dove i > i∗ . Il conseguente afflusso

di capitali determina un eccesso di offerta di valuta che viene assorbito dalla

Banca Centrale ottenendo in cambio valuta nazionale. L’aumento dell’offerta di moneta che si verifica in conseguenza sposta la LM verso destra e

porta l’equilibrio finale del sistema in N. Il processo può essere descritto

sinteticamente nel seguente modo:

∆A −→ ∆i −→ ∆M −→ ∆Y

24

e. saltari - dispense di macroeconomia - cap.5

figura 5.6

Efficacia della politica fiscale in cambi fissi

i

LM

IS'

IS

i*

5.9

LM'

A

V

N

Y0

Y1

Y

Esercizi

1. Supponete che il mercato dei beni sia rappresentato dalle seguenti

equazioni.

C = 500 + 0.5Y D ; I = 400 + 0.1Y ; X = 400

Q = 0.1Y + 100ε; G = 500; T = 400; ε = 1

Determinate il saldo della bilancia commerciale.

[NX = 0]

2. Scrivete la condizione Marshall-Lerner. Supponete che il tasso di cambio reale si deprezzi del 12%. Se X aumenta del 4% e Q diminuisce del

6%, la condizione Marshall-Lerner è soddisfatta? Qual è l’effetto del

deprezzamento su NX?

[No]

3. Assumete che valga la parità dei tassi di interesse e che i∗ = 6%, E = 1

e E e = 1.01. Qual è il tasso di interesse nazionale? Quale titolo ha il

maggiore rendimento atteso?

[i = 5%]

4. Scrivete l’equazione della parità dei tassi di interesse interno ed internazionale. Supponete che il tasso di cambio euro-dollaro sia pari a 1.

Improvvisamente i mercati iniziano ad aspettarsi una svalutazione del

dollaro. In particolare, essi attribuiscono il 50% di probabilità che il

dollaro si deprezzi del 10% e il restante 50% di probabilità che il dollaro non si deprezzi. Di quanto dovrebbe variare il tasso di interesse la

e. saltari - dispense di macroeconomia - cap.5

25

banca centrale europea per mantenere la parità dei tassi di interesse?

Ee − E Ee − E

[La parità dei tassi di interesse afferma che i = i∗ −

.

è

E

E

1

1

uguale a · (10%) + · 0% = 5%. i deve perciò diminuire del 5%]

2

2