Dipartimento di Economia e Finanza

Cattedra di Economia e gestione degli intermediari finanziari

(Corso Progredito)

LA VALUTAZIONE DEI NON PERFORMING LOANS

RELATORE

Prof. Domenico Curcio

CORRELATORE

CANDIDATO

Prof. Jacopo Carmassi

Alessandra Rauccio

Matr. 665381

ANNO ACCADEMICO 2015/2016

La Valutazione dei Non Perfoming Loans

Introduzione………………………………………………………………………………..4

Capitolo I: Analisi dei Non Performing Loans

1.1. Definizione dei Non performing loans e le loro caratteristiche principali………........11

1.1.1. Il credito bancario a sofferenza: ricostruzione della sua natura ontologica……....14

1.2. La contabilizzazione dei crediti……………………………………………………...15

1.3. Il mercato dei Non Performing Loans in Italia…………………………………........29

1.4. Le principali cause del deterioramento qualitativo del credito bancario e analisi

delle variabili macroeconomiche che impattano sui Non Performing loans…..........44

Capitolo II: Valutazione e gestione dei Non Performing Loans

2.1. Profili gestionali del recupero crediti…………………………………………….......53

2.2. Stima della probabilità di default…………………………………………………….56

2.2.1. I modelli di scoring…….....……………………………………………….…….56

2.2.2. I modelli strutturali basati sulle quotazioni azionarie: Merton e KMV……….....59

2.2.3. Alcune evidenze empiriche………………………………………………...........63

2.2.4. Il default come evento di Poisson………………………………………………..65

2.3. Recovery rate e Loss Given Default………………………………………………….67

2

2.4. Tipologie di risoluzione dei crediti deteriorati: ristrutturazione del debito,

procedure esecutive e cessione del credito…………………………………………...74

2.4.1. La gestione dei crediti deteriorati: un’indagine presso le maggiori

banche italiane…………………………………………………………….......83

2.5. Uno studio sulle determinanti del tasso di recupero: implicazioni per la

valutazione e la gestione dei crediti in sofferenza……………………………….......92

Capitolo III: Valutazione empirica di un portafoglio di NPLs

3.1. Approccio metodologico………………………………………………………...…100

3.2. Composizione del portafoglio……………………………………………………....104

3.3. Assunzioni di base e note metodologiche…………………………………………..107

3.4. Risultati empirici…………………………………………………………………...111

3.5. Analisi di sensitività sul portafoglio……………………………………………..…114

Conclusioni: Le possibili soluzioni al problema dei Non Performing Loans………...118

Bibliografia………………………………...………………………………………...…..122

Sitografia………………………………………………...……………………………....128

3

Introduzione

Il presente lavoro illustra gli aspetti generali e particolari del recupero dei crediti Non Performing Loans (NPLs), che negli ultimi tempi hanno inondato il sistema bancario del nostro

Paese.

L’indagine è motivata dal crescente interesse per la materia maturato nel corso di due esperienze di stage nel settore fino al giorno d’oggi, nonché dall’effettiva crescita dei crediti

deteriorati nei bilanci delle banche italiane, la cui trattazione fa da capolinea sulle testate dei

quotidiani nazionali ed internazionali.

Sebbene la rapidità con cui si accumulano i crediti deteriorati si sia fortemente attenuata nel

corso del 2015, la capacità degli intermediari di riequilibrare i propri bilanci in tempi ragionevoli dipende in maniera rilevante dall’efficienza delle procedure di recupero. A fronte di

un giudizio ampiamente condiviso che denota queste procedure come lunghe e poco efficaci,

mancano dati statistici sistematici che consentano una valutazione articolata delle diverse

modalità, fasi ed esiti del processo di recupero.

L’analisi e il controllo dei crediti sono strumenti fondamentali per la gestione d’impresa.

Partendo dunque da questi presupposti, il presente elaborato ripercorre le fasi che scandiscono la gestione del credito, dalla valutazione alla contabilizzazione, sino alla fase del recupero – anche attraverso procedimenti concorsuali – e fornisce un contributo per tentare di

individuare punti di forza e debolezza del processo di recupero e di superare le carenze informative.

Nel lavoro di tesi, si intende inoltre analizzare l’impatto delle variabili macroeconomiche, e

delle caratteristiche dei debitori sulla crescita del non performing loans ratio delle banche

europee, e sulla dismissione dei Portafogli crediti.

Diversi sono i fattori che influenzano il livello e l’evoluzione dei crediti deteriorati: in primis

il ciclo economico, le caratteristiche della clientela, le politiche creditizie delle banche e altri

elementi di tipo bank specific; a questi si aggiungono fattori attinenti la regolamentazione e

la supervisione, gli standard e le prassi contabili, la fiscalità, il sistema legale e l’efficienza

del sistema giudiziario. Mentre le due ultime categorie di fattori hanno dimensione tipicamente nazionale, ciò che attiene la regolamentazione e le regole contabili a rigore dovrebbe

presentare un elevato grado di armonizzazione a livello europeo. Tuttavia, almeno fino

4

all’avvio della supervisione unica e all’adozione degli standard sulle nonperforming exposures and forbearance emanati dall’EBA, permanevano notevoli differenze nazionali anche

in termini di impianto regolamentare e contabile e relative prassi con riferimento a: i) classificazione dei crediti tra in bonis e le varie categorie di crediti deteriorati; ii) rettifiche di

valore; iii) trasparenza dell’informativa sui crediti deteriorati. In considerazione di ciò, col

crescente deterioramento dei prestiti registrato negli anni recenti è emersa la difficoltà di

comparare la qualità del credito tra sistemi bancari europei e, in alcune giurisdizioni, persino

tra banche dello stesso paese. In Italia la valutazione contabile dei Non Performing Loans

avviene sulla base del criterio del costo ammortizzato o al fair value: in risposta all’esigenza

largamente avvertita a livello internazionale di ripristinare la fiducia degli investitori nei

mercati, lo IASB ha avviato un processo di profonda rivisitazione delle regole valutative/contabili dettate dallo IAS 39, con lo scopo dichiarato di disegnare un nuovo sistema di

principi e regole di formazione del bilancio di elevata qualità, condiviso su scala mondiale,

capace di potenziare la trasparenza delle informative di mercato: l’IFRS 9 si sostituisce allo

IAS 39.

Le Autorità di vigilanza bancaria, inoltre, hanno richiesto allo IASB il superamento dell’approccio incurred losses – secondo il quale vanno iscritte in bilancio soltanto le perdite già

sussistenti o comunque prossime alla loro emersione – a favore di un modello fondato

sull’expected loss approach, di tipo forward-looking, basato sulla stima delle perdite attese

in portafogli dinamici ed omogenei di crediti in bonis, calcolate con riferimento alla loro

intera vita residua. Questo modello valutativo dovrebbe favorire una rilevazione contabile

più precoce delle perdite su crediti e conseguenti maggiori accantonamenti nei periodi favorevoli del ciclo economico, da utilizzare poi nelle fasi avverse.

La valorizzazione di una posizione in sofferenza può essere profondamente diversa in funzione del tempo di recupero, sul quale a sua volta incidono vari fattori, tra cui l’efficacia

delle procedure interne della banca, l’efficienza delle norme e dell’ordinamento giudiziario

di un determinato Paese.

Nel lungo e articolato evolversi della crisi dal 2007 ad oggi, il deterioramento della qualità

del credito ha interessato con varie intensità e modalità anche altri paesi europei: il fenomeno

riguarda non solo l’entità delle esposizioni ed i relativi flussi, ma anche le cause che hanno

determinato la presenza di tali ingenti ammontari immobilizzati nei bilanci delle banche. La

primaria criticità legata ad un tale appesantimento dei bilanci bancari a causa dei crediti

deteriorati risiede nelle maggiori difficoltà a disporre dei flussi necessari per l’erogazione di

prestiti alla clientela. È stato dunque analizzato il fenomeno, con lo scopo di individuare

5

quali fattori sia macro sia di impresa possano aver esercitato un’influenza sull’aumento del

rapporto tra i crediti deteriorati delle banche ed il totale delle esposizioni creditizie. I fattori

macroeconomici sono stati utilizzati al fine di quantificare l’influenza esercitata dal contesto

economico di riferimento (rappresentato in questo caso dal singolo paese), mentre quelli

micro vogliono investigare come le caratteristiche del prenditore di fondi (le imprese) possano impattare sulla qualità del credito delle banche.

Tra le variabili macroeconomiche analizzate, il tasso di variazione del PIL risulta essere la

determinante di maggiore rilievo nello spiegare l’andamento dei NPLs, esercitando un impatto fortemente negativo. Ad esso si aggiungono il tasso di disoccupazione, correlato positivamente, e il tasso di variazione delle quotazioni dell’indice azionario, che influisce

anch’esso negativamente. Il tasso di interesse non risulta invece essere statisticamente significativo in maniera robusta.

Tra le variabili microeconomiche, tutte quelle considerate sembrano esercitare un impatto

non marginale sulla crescita dei NPLs: l’aumento del livello di leva finanziaria delle imprese

fa crescere le sofferenze delle banche, mentre variazioni positive della redditività operativa

e della quota di immobilizzazioni sul totale dell’attivo le fanno diminuire.

Una migliore qualità del prenditore, infatti, consente di ridurre la crescita dei NPLs nel bilancio della banca non solo attraverso miglioramenti nella redditività operativa, ma anche

per la maggiore capacità di investire in immobilizzazioni, consentendo all’impresa di meglio

ottemperare alle proprie obbligazioni nei confronti della banca.

I risultati di un’analisi su dati storici sulla situazione italiana a confronto con quella di altri

Paesi europei, mostrano come in termini nominali, il volume dei Non Performing Loans in

Italia è di gran lunga il più elevato fra i paesi dell’area dell’Euro. Alla fine dello scorso anno

le consistenze di NPLs delle banche italiane direttamente vigilate ammontavano a 274 miliardi; aggiungendo anche le banche più piccole si arriva al totale di 360 miliardi lordi (il

18% degli impieghi complessivi). Il livello degli accantonamenti si attestava a fine 2015 a

45,6% degli NPLs e il cosiddetto coefficiente Texas, una misura che mette in relazione le

sofferenze con le riserve destinate ad assorbire le perdite, è in media quasi il doppio in Italia

rispetto all’area dell’euro.

I prestiti in Italia sono in parte coperti da garanzie, che potenzialmente offrono un margine

di sicurezza aggiuntivo. La garanzia pubblica sulle cartolarizzazioni dei crediti in sofferenza

(GACS) e il Fondo Atlante, due iniziative emanate dal Governo nei mesi scorsi, tuttavia, da

sole "non possono condurre a una svolta": quest’ultimo, che comprerà crediti deteriorati

sotto il valore di libro, può consentire una accelerazione degli accantonamenti a fronte di

6

sofferenze, ma è in grado di intervenire al massimo su un numero limitate di banche di piccole e medie dimensioni.

Definite a grandi linee l’evoluzione dei Non Performing Loans, le cause della loro crescita

e della loro persistenza nei bilanci bancari, occorre attribuirne un peso all’interno di un portafoglio, valutarne rischi e rendimenti, e la convenienza a tenere o cedere le linee di credito.

Nello specifico l’attenzione è rivolta in primis al processo di ristrutturazione dei crediti attraverso lo sviluppo di modelli per la misurazione del rischio di credito che quantifichino in

modo appropriato il grado di rischio associato alle esposizioni creditizie, e che consentano

alla banca di utilizzare in modo più efficiente la propria capacità complessiva di assumere

rischio. Tali modelli, infatti, si propongono di stimare il grado di rischio di una certa esposizione creditizia o di un portafoglio di esposizioni e il relativo assorbimento di capitale economico (modelli di scoring, modelli di analisi discriminante lineare, modelli logit e probit e

modelli strutturali di Merton e KMV, basati sulle quotazioni azionari)

Per effetto del succedersi di una serie di interventi normativi, oggi il quadro di riferimento

per la composizione della crisi di impresa si sviluppa, in sostanza, intorno a tre principali

istituti: i) il piano attestato di risanamento; ii) l’accordo di ristrutturazione dei debiti; iii) il

concordato preventivo.

La legge fallimentare, disciplina anche altre procedure giudiziali, quali il fallimento e il concordato fallimentare e la liquidazione coatta amministrativa.

L’adozione di uno dei diversi strumenti viene solitamente preceduta da una fase di negoziazione tra il creditore ed il debitore per tentare una risoluzione bonaria del credito, attraverso

i cosiddetti accordi stragiudiziali.

Il riconoscimento dei segnali della crisi e l’apertura del tavolo negoziale è un momento fondamentale nella gestione dei crediti per la valutazione e la negoziazione dei termini della

manovra da mettere in atto; troppo spesso il management (che in Italia solitamente coincide

con il socio) apre al confronto con i creditori quando le situazioni sono talmente deteriorate

da pregiudicare anche approcci virtuosi di ristrutturazione.

Una volta avviato il processo di recupero, diventa necessario stabilire quale sia lo strumento

normativo più idoneo al caso specifico: è necessario quindi che siano valutati una serie di

elementi quali l’obiettivo della ristrutturazione, il fabbisogno di liquidità, il rischio di perdita

della continuità aziendale, il numero e le caratteristiche dei debitori, le azioni esecutive (potenziali o già in corso), la presenza o assenza di garanzie. I crediti deteriorati, infatti, ricomprendono esposizioni che presentano un diverso grado di rischio e a cui sono associate diverse prospettive di recupero: oltre alla distinzione tra sofferenze, inadempienze probabili e

7

esposizioni scadute deteriorate, al cui interno è poi possibile enucleare le esposizioni non

performing forborne, ossia quelle oggetto di una qualche forma di rinegoziazione e ristrutturazione del prestito, si può distinguere tra prestiti assistiti da garanzie reali (per lo più immobiliari) – c.d. secured – e prestiti assistiti da garanzie personali o non garantiti – unsecured. E ancora l’eterogeneità dei crediti deteriorati è da ricondursi alla tipologia di debitore,

che può identificarsi con un’impresa, a sua volta di dimensione piccola, media o grande,

ovvero con una famiglia/individuo. È evidente che le diverse caratteristiche dei crediti deteriorati condizionano l’individuazione della soluzione gestionale più efficace ed efficiente.

In linea di principio e semplificando, le soluzioni gestionali alle quali una banca può ricorrere

sono: a) il mantenimento in portafoglio del credito deteriorato, che a sua volta può prevedere

la gestione dello stesso da parte della banca creditrice o la gestione da parte di una società

specializzata (società di servicing); b) la cessione del credito con contestuale cancellazione

dal bilancio.

Alla luce delle considerazioni finora svolte e della crescita dei volumi del credito anomalo

di questi ultimi anni, non sembra possibile che l’implementazione di un’unica soluzione gestionale possa risultare efficace, rapida e risolutiva. Si ritiene per contro che sia preferibile

ricorrere ad un mix di soluzioni da calibrare in funzione delle caratteristiche delle diverse

esposizioni presenti nei portafogli dei creditori (banche ed altre istituzioni finanziarie).

Al tempo stesso, come già citato, la presenza di servicer specializzati – che in Italia operano

in tale settore mediamente da 15 anni e il cui business si è sviluppato soprattutto a servizio

di investitori internazionali, per conto dei quali hanno gestito portafogli di prestiti in sofferenza anche notevolmente grandi– è potenzialmente in grado di fornire rendimenti più elevati rispetto a quelli attualmente conseguibili da altri strumenti.

Ciascuna soluzione in definitiva, presenta caratteristiche diverse che comportano effetti diversi in termini di onerosità/rendimento e di rischio residuo per la banca. Nel presente elaborato, dunque, si analizzano pertanto le diverse opzioni strategiche con riferimento ai benefici / svantaggi che le stesse presentano rispetto a tali tipologie di attivi.

Per una pratica valutazione del problema è stato studiato l’impatto di alcune variabili sul

tasso di recupero di un portafoglio reale e ben diversificato di crediti deteriorati, con l’obiettivo di individuare quale siano le migliori condizioni (dei crediti e dei debitori) di recupero,

che consentano dunque di massimizzare il tasso di recupero complessivo. Le variabili utilizzate nell’analisi di regressione sono analizzate come dummy e sono legate alle caratteristiche

oggettive dei crediti – tra cui l’ammontare del GBV, la finestra temporale di recupero prevista, la modalità di recupero, la presenza/assenza di garanzie reali e personali sulle linee di

8

credito e l’inclusione o meno della posizione nel boarding e di conseguenza la classificazione in selected o non selected – e alle caratteristiche soggettive dei debitori, quali area

geografica di provenienza, natura del debitore (individual o corporate borrowers).

I risultati ottenuti dall’analisi di regressione sono coerenti con quelli rinvenienti da una successiva analisi di valutazione di un modello su un portafoglio di NPLs, frutto di un’acquisizione da parte di una società di recupero crediti (servicer) nel gennaio 2016: esso è composto

da 184 posizioni deteriorate, secured e unsecured, e ben diversificato – grazie alle molteplici

caratteristiche oggettive (crediti) e soggettive (debitori) del portafoglio in analisi.

Analizzate le caratteristiche generali del portafoglio – tra cui l’ammontare complessivo del

credito, il prezzo pagato, il numero di posizioni selected e non selected –, l’approccio metodologico e le assunzioni di base, il modello di valutazione riporta due scenari di recupero:

uno base, piuttosto conservativo e dunque più realisticamente realizzabile, meno rischioso

ma anche meno redditizio, che prevede recuperi meno consistenti in una finestra temporale

relativamente lunga; lo scenario ottimistico, viceversa, seppur più rischioso e difficilmente

realizzabile (seppur realistico), consente ingenti recuperi in periodi piuttosto brevi. Infine è

stata effettuata un’analisi di sensitività, che consente di quantificare gli effetti sui risultati

forniti dall’analisi del portafoglio, indotti da una modifica dei parametri con i quali sono stati

calcolati gli indicatori di performance e di sostenibilità economica e finanziaria del progetto

stesso, quali il discounted rate, default rate, timing, recovery rate.

Il presente lavoro si conclude con un’analisi delle possibili soluzioni proposte nei piani per

la gestione delle sofferenze e sostanzialmente indirizzate a migliorare il profilo di rischio

dell’attivo e a ridurre il costo del credito: l’efficacia e la sostenibilità delle stesse appaiono

infatti prerequisiti per lo sviluppo e la riqualificazione dell’offerta di nuovo credito all’economia. Tra le principali evidenze segnalate dai piani, emerge la necessità di focalizzare il

business sull’attività di credito: nei piani strategici sono esplicitati obiettivi di crescita dei

volumi di crediti e della clientela, subordinati alla capacità di elevare la redditività commerciale delle relazioni. Alla base delle strategie di crescita vi è quasi sempre la scelta di intervenire sulla qualità dei processi del credito e sull’efficienza delle politiche di credit risk

management, per una molteplicità di obiettivi. Alla luce delle debolezze del mercato dei Non

Performing Loans sono strettamente necessari anche degli interventi statali: una nuova riforma legislativa, maggiore disciplina, organizzazione e trasparenza nel processo di gestione

e valutazione.

In tutti i casi le soluzioni prospettate appaiono per le banche italiane promettenti unicamente

se valutate in un orizzonte di medio periodo e implicitamente pongono il tema dei crediti

9

deteriorati per il sistema bancario italiano come nodo strutturale suscettibile di condizionare

pesantemente le scelte di politica del credito nei prossimi anni, anche in presenza di miglioramenti dello scenario congiunturale.

10

Capitolo I: Analisi dei Non Performing Loans

1.1. Definizione dei Non Performing Loans e le loro caratteristiche principali

Exigit quod credidit: per dirla con Cicerone, l’esazione è il premio per aver “creduto in qualcuno”.

Originariamente il credito non era soltanto sinonimo del diritto alla restituzione di quanto

dato in prestito, bensì anche quanto era giusto come remunerazione per l’uso del denaro

altrui per un determinato periodo di tempo. È facilmente intuibile come questa pratica ben

presto degenerasse: sfruttando lo stato di necessità di chi aveva bisogno di denaro e alzando

i tassi di interesse fino a “prendere per il collo”, nacque il cosiddetto strozzinaggio.

Quando l’espansione del mercato lo impose, si iniziò a vendere consegnando la cosa, “credendo” nel compratore, e quindi accettando in cambio il credito, cioè il pagamento differito.

Nello stesso momento nacque il debito1.

I prestiti bancari sono una delle fonti principali dello sviluppo delle dimensioni di una banca;

si tratta dell’attività che più rappresenta il cuore di una banca: i rendimenti dei prestiti alla

clientela sono sempre stati più o meno nettamente superiori rispetto a quelli delle altre forme

di impiego della raccolta bancaria. Esso fornisce liquidità all’impresa: chi vende bene ha un

buon credito, chi non lo fa non può contare su di essi2.

La qualità degli impieghi bancari, e quindi la classificazione dei crediti, è importante poiché

misura la solidità di una banca: una banca è solida quando lo sono i suoi prestiti3. La migliore

qualità dei crediti erogati all’interno di un sistema finanziario si ripercuote, in primo luogo,

sulle caratteristiche di stabilità dello stesso, dal momento che una maggiore rischiosità del

portafoglio impieghi può rendere più difficoltoso lo svolgimento di operazioni nei diversi

settori dell’intermediazione da parte degli organismi creditizi4. Essa dipende dal frazionamento degli impieghi bancari, dalla loro diversificazione oltre che dalle condizioni prospettiche di equilibrio economico e finanziario delle imprese bancarie affidate, che va visto come

il presupposto fondamentale della solvibilità delle stesse, ovvero della capacità di rimborso

che si manifesta attraverso un’adeguata dinamica dei flussi di cassa prodotti dalla gestione

F. Ribera, Il credito nell’impresa: Valutazione – gestione, tecniche di recupero, Ergon Business Communication S.p.A.,

Trieste, 1990, p. 1.

2 I prestiti bancari consentono un forte sviluppo delle dimensioni di una banca, anche attraverso l’attivazione del cosiddetto

“moltiplicatore dei depositi”: se è vero infatti che i depositi sono essenziali per poter concedere prestiti, è altrettanto vero

che i prestiti contribuiscono a determinare lo sviluppo dei depositi; R. Ruozi, Economia e gestione della banca, Egea,

Milano, 2006, p. 114.

3 J. Revell, Rischio e solvibilità delle banche, Milano, Ed. Comunità, 1978, p. 32 e ss.

4 C. Cacciamani, Qualità dei prestiti ed equilibri di gestione delle aziende di credito, in Il Risparmio, n. 4, 1992, p. 743.

1

11

corrente e dai finanziamenti in essere5.

La presenza di un circoscritto grado di rischiosità dei finanziamenti erogati dagli intermediari finanziari, influisce anche sullo sviluppo operativo della politica monetaria, la cui efficacia appare certamente più incisiva. Il rischio, infatti, è connaturato all’impresa. Ma l’impresa è anche organizzazione e strategia. L’imprenditore, pertanto, prima ancora del sorgere

del credito deve valutare come inserire il rischio creditizio nell’insieme della gestione aziendale. Esso misura la probabilità che l’operazione non dia alcun contributo positivo alla redditività dell’azienda finanziatrice o incida addirittura sfavorevolmente sui suoi risultati

d’esercizio6.

L’imprenditore potrebbe anche valutare l’ipotesi di appoggiarsi a soggetti esterni (uffici legali, servicer, ecc.) per compiere un’onesta e corretta valutazione dei crediti, distinguendo

quelli di certo o di dubbio realizzo, quelli in contenzioso, ovvero contestati o passati all’ufficio recupero o al legale, e quelli inesigibili, tenendo conto di eventuali privilegi, ipoteche

o altre garanzie gravanti su di essi. Quando i crediti sono problematici e di difficile recupero,

si parla di Non Performing loans: si tratta di posizioni per i quali la riscossione è incerta sia

in termini di scadenza che per ammontare dell’esposizione7.

In Italia la definizione di NPLs viene fornita da Banca d’Italia nella Circolare n. 272 del 30

luglio 2008, riguardante la normativa di vigilanza bancaria e finanziaria, in base alla quale

essi vengono classificati in:

-

sofferenze: esposizioni per cassa e fuori bilancio nei confronti di un soggetto in stato di

insolvenza o in situazioni sostanzialmente equiparabili, indipendentemente dalle eventuali previsioni di perdita formulate dalla banca. Si prescinde, pertanto, dall’esistenza di

eventuali garanzie poste a presidio delle esposizioni. Sono escluse le esposizioni la cui

situazione di anomalia sia riconducibile a profili attinenti al rischio Paese.

-

partite incagliate: esposizioni per cassa e fuori bilancio nei confronti di soggetti in temporanea situazione di obiettiva difficoltà, che prevedibilmente possa essere rimossa in

un congruo periodo di tempo. Anche in questo caso si prescinde dall’esistenza di eventuali garanzie e sono escluse le esposizioni la cui anomalia è legata a profili attinenti al

rischio Paese.

5

T. Bianchi, I fidi bancari, Utet, Torino, 1977, p. 101.

G. Dell’Amore, Economia delle aziende di credito. I prestiti, Milano, Giuffrè, 1965, p. 20 e ss.

7 M. C. Quirici, Aspetti evolutivi nella gestione del rischio di credito alla luce del deterioramento della qualità dei

prestiti bancari, p. 25 e 26.

6

12

-

esposizioni ristrutturate: esposizioni per cassa e fuori bilancio per le quali una banca a

causa del deterioramento delle condizioni economico-finanziarie del debitore, ha modificato le condizioni originarie del prestito (riscadenzamento dei termini, riduzione del

tasso di interessi), determinando l’emersione di una perdita.

-

crediti scaduti: esposizione scaduta, in via continuativa, da oltre 90 giorni e non classificata come sofferenza, incaglio o ristrutturata8.

Di conseguenza, un credito va segnalato a sofferenza quando il relativo soggetto presenta

uno stato persistente di instabilità patrimoniale e finanziaria, tale da poter intralciare il recupero del credito da parte dell’intermediario9.

Degli elementi sopra elencati, l’unica voce utile per analizzare l’andamento della qualità dei

crediti è rappresentata dalle sofferenze. Tuttavia questo tipo di valutazione presenta dei limiti. In questa categoria, infatti, possono essere incluse posizioni per le quali non sono ancora state intraprese delle azioni giudiziali di recupero del credito e la cui gestione è rimessa

alla banca: vi è un certo margine di discrezionalità concesso agli amministratori bancari nella

valutazione delle posizioni in sofferenza10. Inoltre esse possono non indicare un’adeguata e

reale dimensione del rischio potenziale di insolvenza, dal momento che vengono rappresentate ad un ritmo di incremento sfasato nel tempo (di circa due anni), compromettendo la

significatività del confronto dei dati contabilizzati nello stesso anno11. A questo va aggiunto

che le banche potrebbero dare tardiva comunicazione di alcune posizioni deteriorate.

L’European Banking Authority (EBA) sta lavorando per fare chiarezza sulle caratteristiche

degli NPLs e per darne una definizione unica in Europa, imponendo delle regole più stringenti rispetto ad altri Paesi che lasciano ampi margini di discrezionalità. Garantire omogeneità di norme sui crediti deteriorati rafforza la competitività e sostiene le imprese12. I criteri

utilizzati per la classificazione di “good” / “bad” loans differiscono sostanzialmente tra

Paesi e tra Banche ed altre istituzioni finanziarie. Alcuni Paesi infatti usano criteri quantitativi: la maggior parte di essi (Bosnia, Estonia, Ungheria, Lituania, Macedonia, Montenegro,

Romania, Slovenia), applica la soglia dei 90 giorni di ritardo e classifica l’intero ammontare

8

Volendo effettuare una graduatoria della qualità dei crediti, possiamo così individuare al primo posto i crediti stimati

interamente recuperabili, poi i crediti verso clienti che si trovano in transitoria difficoltà (crediti incagliati), successivamente

i crediti verso clienti in stato di insolvenza per cause non transitorie (sofferenze) e infine i crediti che si stimano in tutto o

in parte persi, G. Tierno, I crediti in sofferenza nei bilanci bancari, in Amministrazione & Finanza, n. 12, 1993, p.725 e ss,

www.bancaditalia.it, Circolare n.272 del 30luglio 2008, Allegato 1.

9 Gli intermediari devono comunicare lo status di sofferenza al proprio cliente in occasione della prima segnalazione di

C.R., e l’eventuale opposizione del medesimo se il credito in questione è stato oggetto di contestazione. In tal caso la

segnalazione in sofferenza presuppone che tutti i cointestatari versino in stato di insolvenza, da www.centraledeirischi.org.

10 C. Cacciamani, Qualità dei prestiti ed equilibri di gestione delle aziende di credito, cit, p. 749.

11 M. Corbellini, Come diagnosticare le patologie creditizie, in Il giornale della Banca, n. 48/1993, p.63.

12 www.abi.it, Metodi avanzati per la gestione del rischio di credito, Roma, 1995.

13

di prestiti in default come Non Performing; altri (ad esempio la Bulgaria, il Kosovo) considerano prestiti deteriorati quelli per i quali si registra un mancato pagamento trascorsi tra i

31 e i 90 giorni (o tra i 91 e i 180 giorni) dalla data di scadenza del prestito, e quelli per i

quali la situazione finanziaria del debitore potrebbe peggiorare al punto da non poter più

ripagare il debito in questione13. Altri Paesi usano criteri di tipo qualitativo, quali la disponibilità di informazioni circa la situazione finanziaria del cliente, la valutazione di futuri

pagamenti, la ristrutturazione dei prestiti ed in particolare la presenza di garanzie: in molti

Paesi quest’ultime non sono considerate ai fini della valutazione.

Altri Paesi invece, non seguono alcun criterio ben definito per la classificazione dei prestiti

(quali Germania ed U.K.) 14.

L’Istituto di Finanza Internazionale (Institute of International Finance, IIF) ha distinto cinque categorie di prestiti per facilitare un confronto tra diversi Paesi: standard, watch, substandard, doubtful, loss loans. In alcuni casi gli NPLs corrispondono alle ultime tre categorie, in altri solo alle ultime due, o addirittura solo all’ultima15.

Nota ed evidente la divergenza nella classificazione e definizione dei Non Performing Loans,

sarebbe necessario e agevole un confronto maggiormente omogeneo tra Paesi, condotto ricalcolando sia l’incidenza dei crediti deteriorati sul totale dei crediti, sia il tasso di copertura

degli intermediari italiani, con modalità coerenti con quelle adottate in media in Europa,

ovvero escludendo le posizioni interamente coperte da garanzie. Come conseguenza, l’incidenza in Italia dei prestiti deteriorati sul totale dei crediti scenderebbe radicalmente, e il tasso

di copertura migliorerebbe16.

1.1.1. Il credito bancario a sofferenza: ricostruzione della sua natura ontologica

La categoria dei crediti bancari a sofferenza era preesistente rispetto al Servizio per la centralizzazione dei rischi bancari, quale strumento tecnico ideale per contenere le sofferenze

stesse, costituita nel marzo del 1964 dal Comitato Internazionale per il Credito e il Risparmio

13

G. Impavido, C. Kligen, Y. Sun, NPLs and Macroeconomy, IMF Working Paper 2012, p. 14 e 15.

Ad esempio, la Banca Centrale Russa applica una definizione di Non Performing Loans non compatibile con quella di

altri Paesi. Un credito è classificato come deteriorato quando anche solo una rata non è stata pagata nei tempi dovuti piuttosto che l’intero ammontare. Questo provoca una sottostima del valore del credito deteriorato, R. Beck, P. Jakubik, A.

Piloiu, Key Determinants of Non-Performing Loans: New evidence from a Global Sample, 2015, p. 532.

15 A. M. Bloem, C. N. Gorter, The Treatment of Nonperfoming Loans in Macroeconomic Statistics, IMF Working Paper

01/209, 2001, p. 6.

16 www.abi.it, Banche: sofferenze, con regole uniformi europee più credito alle imprese, Comunicato Stampa 2013.

14

14

(CICR), e affidata fin d’allora alla Banca d’Italia. Un effettivo inquadramento di tale categoria sarà effettuato solo nel 1972, dieci anni dopo l’introduzione della Centrale Rischi17.

Per lungo tempo non è stata chiarita, né circoscritta, la categoria delle sofferenze bancarie.

La prassi dell’epoca identificava nelle sofferenze i crediti di difficile realizzo, per il cui recupero sono state avviate delle azioni legali. Esse venivano indicate nella più ampia voce

“Partite varie” nello stato patrimoniale del bilancio bancario, lasciando alle banche ampia

discrezionalità nel decidere quali crediti classificare come sofferenze e quali no.

La prima normativa ad introdurre il concetto di sofferenza bancaria, è stato il Decreto del 28

aprile 1910, n. 204, il cui art. 61 recita: “Al termine di ciascun esercizio le sofferenze nuove

devono passare a perdita, e i recuperi devono essere calcolati a benefizio di quell’anno nel

quale sono in tutto od in parte riscossi”. Dall’articolo si rinviene, dunque, che le sofferenze

incidono direttamente e per l’intero ammontare sul conto economico dell’ente, decurtandone

al 100% gli utili disponibili, senza effettuare alcuna valutazione sulla loro possibile recuperabilità.

Ai sensi dell’art. 1 della DC6218, “le aziende di credito, gli istituti, e gli enti sottoposti alla

disciplina del presente articolo, a richiesta dell’Istituto di emissione e con le modalità e nei

limiti che verranno da esso stabiliti, sono tenuti a dichiarare periodicamente alla Centrale dei

Rischi19 (C. R.), i crediti accordati, nonché i relativi utilizzi, qualunque sia l’entità di

quest’ultimi, entro il venticinquesimo giorno del mese successivo a quello di riferimento”.

Al fine di tale valutazione, la Banca d’Italia sancisce la prevalenza della sostanza sulla

forma, richiede una piena collaborazione delle banche per garantire il corretto funzionamento del sistema, l’attendibilità delle informazioni, e per privilegiare l’interesse pubblico e

la stabilità del mercato20. A tale obbligo corrisponde il dovere della Banca d’Italia di assicurare il rispetto della massima riservatezza di quanto ricevuto dagli intermediari e di fornire

loro, con cadenza mensile, le informazioni sul debito totale verso il sistema creditizio di

ciascun cliente segnalato. Tuttavia la Banca d’Italia non ha alcuna responsabilità rispetto a

ciò che le viene segnalato21, pertanto in caso di errori, inadempienze o uso inappropriato

delle informazioni, la responsabilità ricade interamente sugli intermediari22.

Se su una posizione creditoria non fosse ancora stato registrato un recupero, a causa di un

A. Napolitano, Il credito bancario a sofferenza. Dall’utopia di Luigi Luzzatti agli accordi di Basilea II, Edizioni Scientifiche Italiane, 2009, Napoli, p. 19.

18 Delibera Comitato Interministeriale per il Credito e Risparmio del 16 maggio 1962.

19 La Centrale Rischi è un sistema informativo sull'indebitamento della clientela verso le banche e le società finanziarie.

20Circolare Banca d’Italia n. 139 dell’11 febbraio 1991 – Centrale dei Rischi, Istruzioni per gli intermediari creditizi.

21 www.centraledeirischi.org.

22 CCR, Cap. I, Sez. I, § 5 (Responsabilità degli intermediari).

17

15

ritardo di pagamento o sconfinamento persistente sul credito, il 1° comma dell’art. 22 della

legge n. 116/2014 stabilisce un termine massimo di quindici giorni per la comunicazione da

parte degli intermediari partecipanti al servizio centralizzato dei rischi, dell’avvenuta regolarizzazione dei ritardi di pagamento; il 3° e il 4° comma prevedono che se un cliente è in

ritardo nel pagamento di una sola rata e se questo non supera i sessanta giorni, dopo sei mesi

dalla regolarizzazione del pagamento, il relativo sconfinamento deve essere cancellato dagli

archivi della Centrale dei rischi23.

A partire dal 1° gennaio 2000, la Centrale dei rischi è stata integrata da quella associativa

dell’ABI, che ha esteso l’obbligo di segnalazione a tutti i rapporti di affidamento superiori a

60 milioni di euro. Quando essi si trasformano in sofferenza, vanno segnalati a prescindere

dal loro importo24.

Molti Paesi, inoltre, utilizzano il Registro dei crediti, uno strumento che consente la gestione

del rischio creditizio degli iscritti, il monitoraggio degli NPLs e lo sviluppo di statistiche

sulla loro evoluzione. Tuttavia, molto spesso la loro utilità è piuttosto limitata poiché in essi

figurano informazioni negative, o serie di dati su NPLs troppo brevi per effettuare delle analisi robuste25. Rimane, dunque, nell’autonomia del banchiere il compito di valutare, a fine

esercizio, se e quando trasferire il credito dagli impieghi attivi alle partite a recupero26: è

opportuno a tal fine verificare se il debitore sarà in grado di restituire, come da obblighi

presi, l’intero importo erogato o se invece vi è la possibilità che il debito venga restituito

solo in parte o per nulla (dubbio esito), a causa del deteriorarsi duraturo o temporaneo delle

condizioni economico-finanziarie del debitore, o a causa delle condizioni dello scenario macroeconomico (in caso di crediti nei confronti di operatori esteri). Tale procedimento è detto

di “valutazione analitica dei crediti in essere”27.

I principi generali per circoscrivere la discrezionalità del banchiere nell’appostare a sofferenza i crediti sono:

-

principio della valutazione globale del rapporto con l’affidato;

-

principio dell’insufficienza del ritardo per la segnalazione a sofferenza;

-

principio della totalità della segnalazione dell’esposizione a sofferenza;

Inoltre nell’aprile 2015 l’ABI e le associazioni dei consumatori, hanno sottoscritto un accordo che, rispetto al Fondo di

solidarietà, estende le sospensioni dei rimborsi anche ai prestiti per scopi di consumo di durata superiore ai 24 mesi e a

coloro che hanno subito un’interruzione del rapporto di lavoro o una riduzione dell’orario nell’ambito della Cassa integrazione guadagni, Banca d’Italia, istruzioni per gli intermediari partecipanti al servizio centralizzato dei rischi, legge

n.116/2014 e Rapporto sulla stabilità finanziaria,2015, www.bancaditalia.it, p. 16.

24 R. Ruozi, Economia e gestione della banca, cit., p. 200.

25 G. Impavido, C. Kligen, Y. Sun, NPLs and Macroeconomy, cit., p. 16.

26La banca è tenuta, inoltre, a segnalare l’intera esposizione e non solo una parte del proprio credito, A. Napolitano, Il

credito bancario a sofferenza, cit., p. 27 ss.

27 R. Ruozi, Economia e gestione della banca, cit., p. 258.

23

16

-

principio di attualità dell’esposizione bancaria;

-

principio di neutralità delle previsioni di perdita e del presidio cauzionale.

La perdita su credito può essere considerata effettiva quando, pur avendo agito attivamente

per il suo recupero, fornendo la prova di aver fatto il possibile, tutti i tentativi sono risultati

vani. La peculiarità del requisito della certezza, risiede nella necessità che esso sia accompagnato da una documentazione probatoria. A tal fine l’imprenditore potrà avvalersi di mezzi

di prova di natura contrattuale (remissione, transazione, cessione) o processuale (pignoramento e procedure concorsuali)28.

Nonostante si fosse tentato di introdurre un criterio oggettivo di identificazione dei crediti

problematici, non v’è dubbio che la percezione soggettiva (legata alla componente di valutazione del credito a discrezione del banchiere) sia rimasta una rilevante componente per il

passaggio delle posizioni a sofferenza, stante il rapporto fiduciario banca-cliente insito

nell’attività creditizia.

La segnalazione di una posizione di rischio tra le sofferenze non è più dovuta quando:

-

viene a cessare lo stato di insolvenza (o situazione equiparabile);

-

il credito viene rimborsato dal debitore o da terzi (anche a seguito di accordo transattivo

liberatorio, di concordato preventivo o di concordato fallimentare remissorio) 29;

rimborsi parziali del credito comportano una corrispondente riduzione dell’importo se-

-

gnalato;

-

il credito viene ceduto a terzi;

-

i competenti organi aziendali, con specifica delibera, hanno preso definitivamente atto

della irrecuperabilità dell’intero credito, oppure rinunciato ad avviare o proseguire gli

atti di recupero.

1.2. La contabilizzazione dei crediti e la stima del valore delle sofferenze

In linea generale i crediti all’atto dell’erogazione vengono contabilizzati per il loro valore

nominale. Il decreto legislativo n. 87 del 1992 impone di valutare i crediti applicando il

criterio del presumibile valore di realizzo, ovvero un valore prudente: bisogna tener presente

che, se da un lato i crediti costituiscono la maggiore fonte di utili per gli enti creditizi, dall’altro possono determinarne anche la crisi a causa del fattore rischio connaturato alle operazioni

28

F. Ribera, Il credito nell’impresa: Valutazione – gestione, tecniche di recupero, cit., p. 66.

rilevazioni pregresse segnalate a sofferenza non vengono cancellate anche se il debito è stato sanato.

29 Le

17

creditizie30.

Le procedure da seguire per determinare il presunto valore di realizzo si distinguono in:

-

Stima diretta di ciascuna categoria di credito: la procedura consiste nell’esaminare tutti

i crediti, divisi per categorie omogenee, il cui incasso desta preoccupazione. I crediti di

importo modesto o di oneroso incasso vanno integralmente svalutati o messi a perdita,

in base al concetto secondo cui esiste una soglia minima al di sotto della quale non v’è

più convenienza a tentare il recupero.

-

Stima indiretta della generalità dei crediti: la procedura in questo caso non si riferisce

soltanto ai crediti di dubbia esazione, ma vanno esaminati anche quelli apparentemente

certi fra i quali è possibile che si verifichino insolvenze o tardive contestazioni31.

Secondo l’MFSM (Monetary and Financial Statistics Manual), i prestiti dovrebbero essere

valutati al loro “book value”, senza alcun aggiustamento per le perdite attese, tranne quando

classificati come non recuperabili, o ristrutturati32.

Diversamente, il System National Account (SNA, 1993), riconosce la necessità di facilitare

il confronto, a livello contabile, tra differenti agenti economici e Paesi. Il trattamento SNA

dei crediti non prevedeva alcun criterio preciso per la classificazione degli NPLs, ma in linea

generale un credito rimaneva scritto in bilancio fin quando fallito, irrecuperabile o rinegoziato33.

Come le altre banche Europee, anche quelle italiane applicano i principi contabili IAS/IFRS,

che non specificano né quando né come sottoscrivere o cancellare un credito deteriorato.

Lo IAS 39 prevede che gli strumenti di debito, di capitale, i crediti, i debiti, e i contratti

derivati, devono essere classificati in base alle finalità per le quali sono detenuti.

Le categorie di classificazione previste sono le seguenti:

-

attività finanziarie al fair value (valore equo) rilevato a conto economico;

-

attività finanziarie disponibili per la vendita;

-

attività finanziarie detenute fino a scadenza;

-

finanziamenti e crediti (in cui rientrano quelli deteriorati).

30

D.lgs. 27 gennaio 1992, n. 87 recante <<Attuazione della direttiva n. 86/635/CEE relativa ai conti annuali ed ai conti

consolidati delle banche e degli altri istituti finanziari, e della direttiva n. 89/117/CEE relativa agli obblighi in materia di

pubblicità dei documenti contabili delle succursali, stabilite in uno Stato membro, di enti creditizi ed istituti finanziari con

sede sociale fuori di tale Stato membro>>, in GU n.37 del 14-2-1992 - S.O. n. 27.

31 F. Ribera, Il credito nell’impresa: Valutazione – gestione, tecniche di recupero, cit., p. 49 e 50.

32 A. M. Bloem, C. N. Gorter, The Treatment of Non-Performing Loans in Macroeconomic Statistics, cit., p. 8.

33 A. M. Bloem, C. N. Gorter, The Treatment of Nonperforming Loans in Macroeconomic Statistics, cit., p. 3.

18

Ad ognuna di queste categorie è associato un criterio di rilevazione e valutazione specifico.

In risposta all’esigenza largamente avvertita a livello internazionale di ripristinare la fiducia

degli investitori nei mercati, anche attraverso il rafforzamento della capacità informativa e

della trasparenza dei bilanci, lo IASB ha avviato da tempo - d’intesa con l’accounting standard setter americano (il FASB) - un processo di profonda rivisitazione delle regole valutative-contabili dettate dallo IAS 39, con lo scopo dichiarato di disegnare un nuovo sistema di

principi e regole di formazione del bilancio di elevata qualità, condiviso su scala mondiale,

capace di potenziare la trasparenza delle informative di mercato.

L’IFRS 9 si sostituisce allo IAS 39. Tra i più importanti interventi realizzati dallo IASB va

segnalata, in particolare, la sostituzione del vigente apparato di classificazione degli strumenti finanziari – caratterizzato da una pluralità di portafogli, ciascuno dei quali accompagnato da un suo peculiare corredo di criteri di valutazione e di contabilizzazione – con un

sistema molto più snello basato unicamente su due macro – categorie di attività finanziarie:

-

quella degli strumenti, da valutare al costo ammortizzato, detenuti ai fini di investimento,

per riscuoterne nel tempo - a date predefinite e non necessariamente fino alla scadenza i relativi flussi di cassa per capitale e per interessi (in sostanza, strumenti di debito “plain

vanilla” per investimento);

-

quella degli strumenti, da valutare al “fair value” con imputazione al conto economico

delle relative variazioni di valore, che non soddisfano le condizioni per rientrare nella

classe precedente, detenuti per finalità di negoziazione e che, al di là della specifica destinazione funzionale loro assegnata dai soggetti detentori, esprimono profili di rischio

diversi da quello creditizio o strutture finanziarie composite, quali i titoli di capitale, le

quote di OICR, gli strumenti derivati, i titoli strutturati, i titoli “junior” di cartolarizzazioni.

L’IFRS 9 non ha pertanto adottato un approccio valutativo improntato al full fair value, ma

fa convivere il principio del costo ammortizzato e il principio del fair value34. Resterà inoltre

confermata la cosiddetta “opzione del fair value” per eliminare o ridurre gli eventuali mismatch contabili tra voci differenti del bilancio35.

34

Diversamente da quanto oggi prescritto dallo IAS 39 anche le plus/minusvalenze realizzate con le vendite (così come

pure le rettifiche di valore da "impairment") andranno imputate al patrimonio netto senza transitare per il conto economico.

Soltanto i dividendi continueranno a figurare nel conto economico nell'esercizio in cui sorge il diritto alla loro percezione.

35 Scomparirà pertanto, fatta salva la richiamata deroga possibile per gli investimenti in titoli di capitale, la possibilità, oggi

contemplata dallo IAS 39 per gli strumenti finanziari allocati nel portafoglio delle "attività finanziarie disponibili per la

vendita", da attribuire ad una specifica riserva patrimoniale ("riserva da valutazione") che costituisce nella sostanza una

sorta di "polmone" patrimoniale che si espande e si contrae in funzione delle fluttuazioni di mercato dei prezzi delle corre-

19

L’attuale modello valutativo dei crediti assunto dallo IAS 39 è quello del cosiddetto incurred

loss approach, secondo il quale vanno iscritte in bilancio soltanto le perdite già sussistenti o

comunque prossime alla loro emersione. Si tratta di un’impostazione di valenza molto retrospettiva, che tende a ritardare la rilevazione contabile delle perdite e che presenta per questo

motivo un carattere di forte prociclicità. Il procedimento oggi seguito da diverse banche,

anche da quelle più grandi, per applicare questo tipo di approccio, consiste nel quantificare,

per categorie omogenee di crediti in bonis, le perdite attese latenti in ciascuna di esse – calcolate sulla scorta dei parametri di rischio elaborati dai loro sistemi interni di rating (probability of default – PD e Loss Given Default – LGD) oppure secondo i tassi di perdita sperimentati nel tempo dai loro portafogli (tassi di decadimento dei crediti e perdite sulle sofferenze) – e nel ponderare le perdite attese con un fattore rappresentato dal Loss Confirmation

Period” – LCP36. Questo parametro approssima il periodo temporale nel quale ci si aspetta

che in un determinato portafoglio di crediti in bonis emergano le relative posizioni deteriorate (sofferenze, incagli ecc.); nella sostanza, rappresenta il tempo atteso di ritardo nella percezione contabile di tali posizioni e delle connesse perdite. Poiché il fattore LCP è un parametro temporale normalmente pari a frazioni di anno (0.3, 0.5 ecc.), l’ammontare delle incurred losses così stimato si commisura evidentemente a corrispondenti frazioni di expected

losses.

Le carenze del vigente sistema di valutazione dei crediti e il rischio che i suoi effetti prociclici costituiscano per gli intermediari una fonte di instabilità aggiuntiva nelle fasi recessive

del ciclo economico, hanno indotto da tempo le Autorità di vigilanza bancaria a richiedere

allo IASB il superamento dell’approccio attuale in favore di un modello alternativo fondato

sull’expected loss approach di tipo forward-looking, basato sulla stima delle perdite attese

in portafogli dinamici ed omogenei di crediti in bonis, calcolate con riferimento alla loro

intera vita residua. Questo modello valutativo, dovrebbe favorire una rilevazione contabile

più precoce delle perdite su crediti e conseguenti maggiori accantonamenti nei periodi favorevoli del ciclo economico da utilizzare poi nelle fasi avverse. Più precisamente, richiede per

late attività finanziarie senza incidere sulla determinazione dei risultati economici di periodo né quindi, sia pure indirettamente, su quella dei valori distribuibili agli azionisti. Nel nuovo sistema valutativo-contabile disegnato dall'IFRS 9 sembrano invece essere state - almeno potenzialmente - privilegiate le istanze, provenienti dal mercato, di distribuzione dei

plusvalori aziendali.

36 In sintesi, le "perdite attese" relative ad insiemi omogenei di crediti "in bonis" sono date dal prodotto tra il costo ammortizzato di questi crediti, le loro probabilità di "default" (PD) e le relative perdite nel caso di "default" (LGD). Le incurred

losses si commisurano, invece, all'ammontare delle perdite attese ponderate per il fattore rappresentato dal loss confirmation period; in concreto, mentre le PD su cui si basa la stima delle perdite attese sono di regola calcolate con riferimento

ad un orizzonte annuale (PD e perdite attese a 1 anno), le incurred losses scontano orizzonti temporali più brevi (ad esempio, 1 semestre) e si fondano, pertanto, su stime di PD di minor durata (ad esempio, PD semestrali).

20

i portafogli dinamici di crediti in bonis (good book)37 di contabilizzare una quota proporzionale al tempo della relativa perdita attesa pluriennale ed impone il rispetto di una sorta di

floor (livello minimo) pari almeno alla perdita attesa ad un anno38.

Il passaggio al nuovo procedimento valutativo delle perdite su crediti comporterà pertanto

l’abbandono da parte delle banche dei meccanismi oggi adottati per stimare le incurred losses, quali ad esempio il fattore temporale di ponderazione delle perdite attese, e la necessità

di iscrivere quanto meno il valore pieno delle expected losses annuali. Sarà pertanto possibile

impiegare nelle valutazioni di bilancio dei crediti in bonis i parametri di rischio (ad esempio,

PD e LGD) utilizzati dai loro sistemi interni di misurazione, gestione e controllo del rischio

di credito o comunque criteri coerenti con i procedimenti aziendali di stima delle perdite sui

crediti, così come pure raccomandato dal Comitato di Basilea per la vigilanza bancaria.

In definitiva, le linee guida del processo di riforma sono essenzialmente la semplificazione

delle regole, l’adozione di un approccio più principle based e maggiormente orientato ai

business model aziendali, l’attenuazione degli effetti di volatilità e di prociclicità propri di

alcuni principi di valutazione soprattutto in materia di crediti e di operazioni di copertura.

Possibili rischi di eterogeneità delle condotte contabili nel recepimento di principi e criteri

di portata generale nelle concrete realtà aziendali e, quindi, di disomogeneità e minore comparabilità delle informative di bilancio, possono essere affrontati anche potenziando i servizi

di interpretazione contabile da parte degli standard setter nazionali ed internazionali – oltre

che dalle stesse Autorità di settore laddove provviste di poteri di regolamentazione contabile

– in modo da accompagnare il processo di applicazione condivisa della nuova disciplina.

L’effetto sui bilanci che ci si può attendere da questa maggiore elasticità normativa nel trattamento delle relazioni di copertura dei rischi sarà evidentemente quello di veder ampliato

il novero e l’ammontare delle operazioni che, gestionalmente costruite e condotte con

l’obiettivo del contenimento del profilo aziendale di rischio (tipicamente di mercato), potranno ottenere pieno riconoscimento anche nella dimensione contabile39.

I principi contabili di riferimento, richiedono una particolare attenzione per le diverse fasi

del procedimento di impairment, la cui valutazione può essere effettuata sia su singoli strumenti finanziari (valutazione analitica), sia su interi portafogli (valutazione collettiva): ciò

37

La costruzione di portafogli omogenei di crediti "in bonis" si basa sulla selezione dei crediti che presentano similari

caratteristiche di rischio individuate sulla scorta dei parametri ritenuti da ciascuna azienda più rappresentativi a tale fine,

quali ad esempio, il settore economico di appartenenza dei debitori, l'area territoriale di localizzazione, la dimensione.

38AIFIRM, I° Paper definitivo, Commissione banche medio piccole, 2012, p. 6 e ss.

39 L’IFRS 9 entrerà ufficialmente in vigore nel Gennaio 2018, N. Jassaud, K. Kang, a strategy for developing a market for

Nonperforming loans in Italy, IMF Working Paper 15/24, 2015, p. 13.

21

in funzione della significatività degli strumenti. Per i crediti significativi, per quelli non significativi per i quali sono disponibili informazioni circa l’esistenza di perdite, e per i crediti

sui quali non è stata interamente ripresa la svalutazione effettuata in passato, è obbligatorio

procedere alla valutazione su base analitica. In assenza di evidenza individuale di impairment (credito in bonis), il creditore deve essere inserito nella procedura di valutazione collettiva (forfettaria), che riguarda i portafogli di attività per i quali, seppur non siano stati

riscontrati elementi oggettivi di perdita, è loro attribuibile una perdita latente, misurabile

anche tenendo conto dei fattori di rischio usati ai fini di Basilea II.

In presenza di un’oggettiva evidenza di impairment (credito deteriorato), la valutazione deve

essere effettuata a livello individuale per i crediti significativi, mentre per quelli non significativi a livello individuale o collettivo.

Il processo di valutazione analitica consiste nell’attualizzazione dei flussi finanziari attesi

per capitale e interesse al tasso di interesse effettivo originario, tenendo conto delle eventuali

garanzie che assistono il credito, e di eventuali mutazioni economico-finanziarie del debitore. Se al termine di tale procedimento i flussi di cassa assumono valori più bassi rispetto a

quelli contrattuali, o i momenti di pagamento sono più lontani di quanto previsti, il valore

del credito dovrà essere svalutato40: la differenza negativa tra il valore attuale del credito e

il valore contabile del medesimo (costo ammortizzato) al momento della valutazione, va

rettificato in conto economico. La normativa civilistica stabilisce l’obbligatorietà della svalutazione attraverso la costituzione al passivo di un apposito fondo rischi su credito, o in

alternativa riducendo il valore dei crediti operando direttamente sull’attivo.

Il valore originario dei crediti viene ripristinato negli esercizi successivi solo nel caso in cui

siano venute meno le cause che hanno determinato la rilevazione della relativa perdita; qualora invece un credito fosse recuperato quando già passato a perdita, andrebbe considerato

come sopravvenienza attiva ed imputato direttamente a conto economico41.

Le riprese di valore possono essere rilevate fino a concorrenza di un importo tale da attribuire

all’attività finanziaria un valore non superiore al valore che la stessa avrebbe avuto in quel

momento per effetto dell’applicazione del costo ammortizzato in assenza di precedenti rettifiche.

L’attualizzazione dei flussi di cassa futuri stimati lungo la vita attesa del credito tiene conto

del valore temporale del denaro. In base a quanto disposto dallo IAS 39, il tasso di rendimento effettivo che le banche devo utilizzare per attualizzare i flussi di cassa attesi, è fissato

40

41

R. Ruozi, Economia e gestione della banca, cit., p. 264.

F. Ribera, Il credito nell’impresa: Valutazione e gestione, tecniche di recupero, cit., p. 59 e 60.

22

al 4%, la media riscontrata nell’esercizio di revisione della qualità degli attivi (asset quality

review, AQR) del 2014.

In generale il valore di un prestito al lordo delle rettifiche di valore (Gross Book Value,

GBV), è uguale a tale somma scontata:

𝑛

𝐺𝐵𝑉 = ∑

𝑡=1

𝑓𝑡

(1 + 𝑖)𝑡

dove 𝑓 denota i flussi di cassa attesi. Questo metodo vale anche per determinare il valore

netto dei crediti deteriorati.

Tale valutazione implica una nuova stima dei flussi di cassa attesi, 𝑓 ′ , che di norma si traduce

in una “rettifica di valore” (un abbattimento del valore della posizione), da appostare nel

conto economico dell’anno. Nel determinare i nuovi flussi di cassa attesi, le banche devono

tenere conto anche dei costi diretti legati alla gestione dei NPLs, connessi ad esempio alle

garanzie; non considerano invece i costi indiretti, in quanto essi riflettono in larga misura il

costo del personale, o le commissioni di gestione corrisposte a un gestore esterno (servicer).

Pertanto il valore di un NPL al netto delle rettifiche di valore (Net Book Value, NBV) è

uguale a:

𝑛′

𝑁𝐵𝑉 = ∑

𝑡 ′ =1

𝑓𝑡′

′

(1 + 𝑖)𝑡

dove 𝑓 ′ rappresenta il nuovo flusso di cassa, rivisto al ribasso, alla luce della mutata condizione finanziaria dell’impresa, e 𝑛′ rappresenta il nuovo tempo di incasso, rivisto al rialzo

tenendo conto, tra l’altro, della durata prevista delle procedure esecutive per il realizzo delle

garanzie.

La rettifica di valore è dunque la differenza tra GBV e NBV. Con il passare del tempo è

possibile che la posizione torni in bonis e nel qual caso la banca scriverà in bilancio una

ripresa di valore; oppure può verificarsi che essa si deteriori ulteriormente e nel qual caso la

banca dovrà effettuare ulteriori rettifiche di valore.

In ogni periodo la differenza tra GBV e NBV è data dalla cumulata delle rettifiche (e delle

eventuali riprese di valore) effettuate nel corso del tempo.

Il rapporto tra la consistenza delle rettifiche di valore e l’ammontare lordo delle posizioni

deteriorate, misura il tasso di copertura (coverage ratio)42.

Nel mercato italiano, in seguito ad un calo verificatosi dal 2010 al 2012, il coverage ratio ha

42

L. G. Ciavoliello, F. Ciocchetta, F. M. Conti, I. Guida, A. Rendina, G. Santini, Quanto valgono i crediti deteriorati? in

Note di stabilità finanziaria e vigilanza, N. 3 aprile 2016, Banca d’Italia.

23

subito un’evoluzione piuttosto radicale: questo effetto può derivare da una maggior attenzione da parte delle Banche nel rettificare i crediti deteriorati.

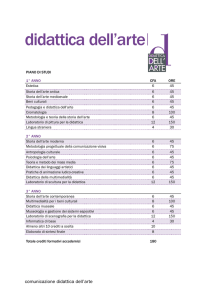

Grafico 1.1: Evoluzione del Coverage Ratio delle principali Banche italiane

55,70%

54%

52,90%

51,80%

48,70%

48,20%

2010

2011

2012

2013

2014

2015

Fonte: Bollettino Statistico Banca d’Italia ed ABI Monthly Outlook

Il valore di bilancio (Net Book Value, NBV) delle sofferenze è significativamente superiore

a quello che gli investitori attivi in questo mercato (tipicamente fondi di tipo speculativo –

hedge funds – internazionali) sono disposti a pagare (nella media del sistema esso è pari

attualmente al 41% del GBV). Per i prezzi di mercato non esistono dati rappresentativi, perché il mercato è molto sottile e i prestiti ceduti sono piuttosto eterogenei quanto a tipologia,

garanzie e grado di svalutazione.

Gli investitori di mercato, invece, hanno una prospettiva economica diversa da quella delle

banche, e ricorrono a differenti metodologie di stima del valore delle sofferenze. Essi infatti

(i) deducono dal prezzo offerto tutti i costi indiretti di gestione (oneri amministrativi e commissioni da corrispondere al servicer prescelto) che dovranno sopportare durante gli anni e

necessari al recupero dei flussi di cassa, (ii) mirano a ottenere un rendimento (internal rate

of return, IRR) molto più elevato del tasso di attualizzazione usato dalle banche ai fini contabili.

L’elevato IRR è dovuto in primo luogo alla struttura del passivo, che è rappresentata esclusivamente o quasi da capitale di rischio; in secondo luogo, anche a parità di valutazione dei

flussi di cassa attesi, gli investitori sono avversi al rischio e richiedono un premio tanto più

ampio quanto maggiore è la dispersione dei recuperi possibili attorno al valore medio; in

terzo luogo, esso tiene conto anche delle commissioni di performance applicate dai gestori

dei fondi, il cui importo può arrivare al 20% degli utili netti. Possono, infine, esistere genuine

differenze di valutazione dei flussi di cassa futuri, dovute alle asimmetrie informative presenti sul mercato del credito.

24

Così ad esempio, si consideri un’esposizione creditizia classificata a sofferenza con GBV

pari ad €100, parzialmente assistita da una garanzia reale. Ipotizziamo che la stima dei flussi

di cassa attesi della banca coincida con quella degli investitori attivi su questo mercato, e

preveda un solo flusso di cassa in entrata, di valore atteso pari al 47% del valore lordo del

credito e da incassare interamente al completamento delle procedure di recupero. Inoltre

ipotizziamo che la durata residua attesa del recupero sia di quattro anni.

In base a queste assunzioni, quindi, la banca iscrive in bilancio un valore netto della posizione pari al 40% del GBV, con un tasso di copertura del 60%.

La tabella sottostante ci permette di valutare l’effetto dei costi indiretti di gestione e del tasso

di rendimento sulla determinazione dei prezzi.

In assenza di statistiche pubbliche affidabili sui costi indiretti di gestione delle sofferenze,

evidenze fornite da Banca d’Italia indicano che tali costi possano incidere per un ammontare

pari al 6% dei flussi di cassa nominali attesi.

Tabella 1.1: Valorizzazione delle sofferenze

Valorizzazione delle sofferenze

Banca (1)

Banca con

costi indiretti

(2)

IRR: 15%(3)

IRR 25% (4)

Ipotesi

Valore lordo sofferenze (GBV)

100

100

100

100

Valore atteso degli incassi a scadenza

47

47

47

47

Tempo residuo fino alla riscossione del flusso di cassa

Costo medio ponderato del passivo (IRR dell'investitore)

Costi indiretti

4

4

4

4

non rilevante

non rilevante

15%

25%

0%

6%

6%

0%

4%

4%

15%

25%

40,2

40,2

26,9

19,3

0

2,82

2,82

0

40,2

37,4

24,1

16,4

59,8

62,6

Tasso medio di sconto del flusso di cassa

Risultati

Flusso di cassa scontato

Costi indiretti

Valore contabile (NBV per la banca), prezzo (per

l'investitore)

Perdita attesa sulla posizione (tasso di copertura)

Fonte: Bollettino Statistico Banca d’Italia 2016

La colonna (2) riporta la valutazione di una banca che, contravvenendo ai principi contabili,

include anche i costi indiretti, mantenendo invariate le altre determinanti illustrate nella colonna (1). Il valore attuale della sofferenza, in questo caso sarebbe pari al 37% del GBV,

circa 3 punti percentuali inferiore rispetto al caso della colonna (1). Di conseguenza, sarebbe

necessario un pari aumento delle rettifiche.

In merito all’effetto del tasso di rendimento, invece, ipotizziamo che l’IRR richiesto dagli

investitori per l’acquisto delle sofferenze sia compreso tra il 15% e il 25%. In questo intervallo, l’effetto dell’IRR sul prezzo di offerta è approssimativamente lineare.

25

Nel complesso, tenendo conto di entrambi i fattori, il diverso approccio seguito dagli investitori giustificherebbe un prezzo di acquisto da parte dell’investitore compreso tra il 24,1%

e il 16,4% del GBV.

Queste evidenze, suggeriscono che le principali ragioni alla base del differenziale di prezzo

nel mercato delle sofferenze, siano riconducibili ai diversi criteri di stima impiegati ai fini

del bilancio, rispetto a quelli utilizzati dagli investitori per la determinazione dei prezzi di

acquisto, piuttosto che la presenza di livelli di copertura inadeguati.

La valorizzazione di una posizione in sofferenza può essere profondamente diversa in funzione del tempo di recupero, sia in termini di valore contabile, che soprattutto di prezzo di

mercato.

Sul tempo di recupero incidono vari fattori, tra cui l’efficacia delle procedure interne della

banca, l’efficienza delle norme e dell’ordinamento giudiziario di un determinato Paese. A

causa di quest’ultimo fattore, la valorizzazione può cambiare in modo rilevante anche all’interno dello stesso Paese, in funzione della rapidità con cui diversi Tribunali riescono a smaltire le procedure di recupero.

Ipotizzando un IRR obiettivo del 20%, i prezzi a cui gli investitori sarebbero disposti ad

acquistare la sofferenza, in funzione di diversi tempi di recupero, sono:

Tabella 1.2: Sensitività dei prezzi delle sofferenze rispetti ai tempi di recupero

Prezzo delle sofferenze: sensitività rispetto ai tempi di recupero

Tempo di recupero (anni)

Prezzo

1

2

3

4

5

6

36,3

29,8

24,4

19,8

16,1

12,9

Fonte: Rapporto sulla stabilità finanziaria 2016, Banca d’Italia

L’accorciamento anche solo di un anno dei tempi di recupero, da 4 a 3 anni, accrescerebbe

il prezzo di 4.6 punti percentuali del GBV.

I tempi di recupero, inoltre, non influiscono solo sulla valorizzazione delle sofferenze e sui

NPLs, ma anche sulle consistenze in bilancio: più lungo è il tempo di recupero, più alto è il

rapporto di equilibrio tra le sofferenze e gli impieghi43.

I crediti deteriorati influenzano i prestiti concessi dalle banche attraverso tre canali tra loro

interconnessi: la redditività, il capitale e i finanziamenti.

43

L. G. Ciavoliello, F. Ciocchetta, F. M. Conti, I. Guida, A. Rendina, G. Santini, Quanto valgono i crediti deteriorati? cit.,

p. 8.

26

Significativi livelli di NPLs richiedono previsioni di perdita da parte delle banche piuttosto

rilevanti, oltre alla rinuncia a flussi consistenti di capitale, che si potrebbero invece ottenere

da altre attività performanti, poiché parte di capitale è impegnato per far fronte all’elevato

rischio legato agli asset “danneggiati”. Al deterioramento dei bilanci bancari ne consegue

un aumento dei costi di finanziamento per le banche, a causa del minor flusso di reddito

atteso e di un’accentuata percezione del rischio da parte degli investitori. Insieme tutti questi

fattori generano un aumento dei tassi a cui concedere i prestiti, una riduzione dei volumi di

credito e una maggiore avversione al rischio44.

Come mostra il grafico sottostante, i prestiti netti concessi dalle banche rispetto al totale

degli assets, è sempre stato piuttosto consistente: dopo una breve caduta dal 2012 al 2013,

dal 2014 è iniziata la ripresa.

Grafico 1.2: Average Loan Loss Provisions

5.000.000

4.500.000

4.000.000

3.500.000

3.000.000

2.500.000

2.000.000

1.500.000

1.000.000

500.000

0

2006 2007 2008 2009 2010 2011 2012 2013 2014 2015

Fonte: Bankscope

I crediti caratterizzati da difficoltà di recupero hanno un impatto significativo anche sul coefficiente di solvibilità dell’impresa bancaria. Per quale motivo?

Argomento essenziale a supporto del principio della valutazione soggettiva della banca e

dell’inesistenza di un interesse a segnalare a sofferenza i crediti, è la metodologia di ponderazione degli attivi bancari, ai fini del calcolo del patrimonio di vigilanza e del coefficiente

di solvibilità45. Maggiore è il rischio di credito, maggiore sarà il fattore che la banca è tenuta

ad applicare alla partita: di conseguenza la segnalazione di un credito a sofferenza incide

44

S. Aiyar, W. Bergthaler, M. Garrido, A. Ilyna, A. Jobst, K. Kang, D. Kovtun, Y. Liu, D. Monaghan, M. Moretti,

A Strategy for Resolving Europe’s Problem Loans, IMF Staff Discussion Note, 15/19, 2015, p. 9.

45 Il coefficiente di solvibilità (solvency ratio) è un parametro che misura il livello di patrimonializzazione di un

intermediario bancario o finanziario. È calcolato come rapporto tra il patrimonio di vigilanza e il totale delle attività

ponderate per il rischio che si trovano all’interno del bilancio dell'intermediario stesso a una certa data (7%, 8%).

Dal punto di vista regolamentare, è l’indicatore di riferimento per le direttive Solvency I e II, da Sole 24 Ore, 29

maggio 2015.

27

sensibilmente sul fattore di ponderazione46 applicabile al credito quando appostato a sofferenza, imponendo indirettamente alla banca un maggior ricorso ai mezzi propri per rientrare

nei parametri di vigilanza, aggravandone di conseguenza i ratios patrimoniali47.

Il coefficiente di ponderazione per la determinazione della solvibilità delle banche, dovrebbe

rispecchiare l’effettivo rischio di credito di ogni singola controparte, in base alla specifica

situazione finanziaria.

L’applicazione di un coefficiente di solvibilità standard, potrebbe incentivare gli intermediari bancari ad assumere posizioni di credito più rischiose, ma per le quali è prevista una

maggiore redditività (visto il minor rendimento del capitale allocato in attività a basso rischio).

La disciplina ante Basilea II prevedeva l’applicazione di un coefficiente di ponderazione

fisso per specifiche categorie di soggetti, seppur questi presentavano rischi piuttosto diversi,

senza tener conto, quindi, né della struttura a termine del portafoglio impieghi (essi venivano

parificati, senza tener conto della loro durata breve o medio/lunga), né delle esigenze di diversificazione del portafoglio48. Al fine di eludere gli aspetti negativi della normativa, di

ottenere riduzioni di oneri patrimoniali e contenere al massimo la propria dotazione patrimoniale, gli intermediati finanziari hanno fatto ricorso ad una serie di strumenti innovativi:

hanno trasformato impieghi a sofferenza in attività facilmente smobilizzabili, che hanno poi

ceduto al mercato (operazione di cartolarizzazione) trasferendo il rischio di uno specifico

asset ad un soggetto terzo senza bisogno di accantonare capitale a fronte dell’attività, oppure

hanno ceduto il titolo rappresentativo del credito (credit derivatives).

Con l’introduzione del nuovo Accordo Basilea II, che stabilisce i requisiti minimi di patrimonio delle banche in base all’ammontare di rischio da esse assunte, le banche sono chiamate ad indicare metodologie di rating indicativi della solvibilità dei clienti. L’accordo si

fonda su tre pilastri:

Requisiti patrimoniali minimi: il coefficiente minimo resta fermo all’8%, ma diversamente da quanto previsto dalla normativa precedente, i criteri di ponderazione sono

fondati sull’utilizzo di rating esterni oppure interni predisposti dalle banche.

46

Il coefficiente di ponderazione si applica alla banca indipendentemente dalla effettiva recuperabilità o meno del

credito (principio di neutralità delle previsioni di perdita e principio del presidio cauzionale di cui sopra).

47 A. Napolitano, Il credito bancario a sofferenza, cit., p. 124 ss.

48 Di conseguenza non era contemplata la distinzione tra rischio di credito sull’attività di prestito (banking book) e rischio

specifico sull’attività di intermediazione (trading book).

28

Controllo Prudenziale: esso è fondato su una serie di principi guida, per la creazione di

una relazione attiva tra le singole banche e le autorità di vigilanza di riferimento, chiamate ad esprimere un giudizio qualitativo sull’adeguatezza dei sistemi di controllo dei

rischi adottati dalle banche ed effettuare eventualmente degli interventi correttivi.

Disciplina di mercato: è necessario che le banche rendano pubbliche un livello minimo

di informazioni (nonché un’informativa connessa agli aspetti peculiari della realtà

aziendale) sui processi utilizzati per gestire e controllare i rischi assunti, per valutare

l’effettivo profilo di rischio assunto dalla banca stessa49.

1.3. Il mercato dei NPLs in Italia e in Europa

L’analisi del mercato dei NPLs in Italia è oggetto di frequenti studi, tra i quali l’intervento

da parte del Fondo Monetario Internazionale (FMI), le valutazioni da parte di Banca d’Italia,

la conferenza “NPL. Nuove opportunità per il mercato finanziario”, svoltasi nel mese di

Aprile a Milano, cui hanno partecipato i principali esponenti e leader di questo settore50.

L’obiettivo comune è delineare una serie di procedure sul fronte fiscale, legale e di vigilanza

per sviluppare in Italia un mercato dei Non Performing Loans, analizzare le nuove normative

di questo settore, capire a che punto è l’Italia paragonandola all’Europa, e cosa dovremmo

aspettarci per il futuro. Le ricette indicate da questi studi, se realizzate, potrebbero sicuramente facilitare lo smaltimento dell’enorme stock di crediti in sofferenza presente attualmente nei bilanci delle banche italiane.

I corsi azionari delle banche in Italia hanno risentito negativamente sia dell’elevato ammontare di crediti deteriorati, ereditati dalla lunga recessione, sia dell’incertezza degli investitori

sull’esito di alcune operazioni, già programmate, di rafforzamento del capitale. Per questi

motivi i mercati hanno accolto con favore l’annuncio dell’avvio del fondo privato Atlante:

lo scorso 11 Aprile un ampio numero di banche, assicurazioni, fondi pensione e altri investitori istituzionali, ha deciso di aderire al lancio di un fondo di investimento alternativo, che

sarà gestito da Quaestio Capital Management SGR spa, una società di gestione del risparmio

autorizzata da Banca d’Italia, finalizzato al sostegno dei prossimi aumenti di capitale delle

49

A. Napolitano, Il credito bancario a sofferenza, cit., p. 133 e ss.

dell’incontro: responsabile tutela del credito di Banca Popolare di Milano: Massimo Racca; chief operating officer

di Banca Sistema, Massimiliano Ciferri Ceretti; amministratore delegato di Cerved Credit Management: Andrea Mignanelli; amministratore delegato di Integrated Capital: Mario Basilico; amministratore delegato di Kleinen S.p.A - gruppo

Omniatel: Dino Piccoli; vice president – senior analyst del team structured finance di Moody’s: David Bergman; amministratore delegato di Primus Capital Credit Management: Vincenzo Macaione e l’avvocato Massimo De Felice Ciccoli,