Il modello di Capital Asset Pricing

Il rendimento atteso di un investimento e il relativo premio al rischio: un modello

di calcolo

Introduzione

Il concetto di valore attuale scontato non tiene conto di una variabile

fondamentale, ovvero il rischio.

Se, cioè, il flusso di pagamenti futuri non è certo, ma soggetto ad aleatorietà,

nella valutazione di un investimento e nel confronto di diverse ipotesi di

investimento è necessario tenerne conto.

D'altra parte, la possibilità è tutt'altro che remota: nella maggior parte degli

investimenti, il flusso di pagamenti futuri non è affatto certo.

E dato che gli individui sono di solito avversi al rischio, è ragionevole

immaginare che siano disposti a investire in un'attività rischiosa solo nella

misura in cui offre un rendimento maggiore del tasso d'interesse corrente per le

attività prive di rischio (o a basso rischio), come i titoli di Stato a breve termine.

La differenza fra il tasso d'interesse corrente per le attività prive di rischio,

d e t t o a n c h e t a s s o r i s k - f r e e, e il tasso a cui si sconta il flusso di pagamenti

futuri (incerti) di un'attività rischiosa è detto premio al rischio.

Aumentare il tasso di sconto è un modo per tenere in debito conto il fattore

rischio, riducendo il valore attuale del flusso di profitti incerti.

Ma quanto deve essere elevato il premio di rischio? La risposta può essere data

ricorrendo a un modello economico, noto come Capital Asset Pricing Model

(CAPM), che stima il premio di rischio di un investimento in capitale

confrontando il suo rendimento atteso con quello dell'intero mercato azionario.

Nell'aggiungere un premio di rischio al tasso di sconto è necessario distinguere

f r a due tipi di rischio:

- diversificabile cioè il tipo di rischio che può essere eliminato investendo in un

portafoglio di attività finanziarie. Questo, essendo eliminabile, non deve

influenzare il calcolo del premio al rischio;

- non diversificabile (detto anche sistemico o di mercato) cioè il tipo di rischio

implicito nell'investimento nella specifica attività finanziaria in esame (azioni,

obbligazioni, eccetera) e non eliminabile attraverso la diversificazione. Solo

questo deve entrare nel calcolo del premio al rischio.

Supponiamo di investire nell'intero mercato azionario ( a c q u i s t a n d o u n f o ndo

comune d'investimento): il nostro investimento sarebbe completamente

diversificato e non sopporteremmo alcun rischio diversificabile. Ma saremmo

esposti comunque a un rischio non diversificabile, perché l'andamento del

mercato azionario è condizionato dall'andamento del sistema economico nel

suo complesso (il mercato azionario riflette le aspettative sui profitti futuri, che

dipendono almeno in parte dall'andamento dell'economia): di conseguenza, il

rendimento atteso del mercato azionario è maggiore del tasso risk-free.

www.assogestioni.it

1 of 2

Il modello

Se denominiamo i m il rendimento atteso del mercato azionario e i f il

rendimento risk-free, il premio di rischio del mercato è pari a i m - i f: questo è

il maggiore rendimento atteso che si ottiene per il fatto di sostenere il rischio

non diversificabile associato al mercato azionario.

Consideriamo ora il rischio non diversificabile associato a un'attività

finanziaria, come le azioni di una società.

Per misurare questo rischio, valutiamo in che misura il rendimento di tale

attività è correlato con il rendimento del mercato azionario nel suo complesso

(cioè in che misura i due rendimenti tendono a muoversi nella stessa direzione).

Per esempio, il titolo azionario di una società potrebbe non essere correlato

con l'andamento del mercato azionario: eventuali oscillazioni del suo prezzo

sarebbero, in media, indipendenti dall'andamento del mercato e il titolo avrebbe

un livello minimo di rischio non diversificabile; il suo rendimento dovrebbe

essere, quindi, molto prossimo al tasso risk-free. Il titolo di un'altra società,

invece, potrebbe essere fortemente correlato con l'andamento del mercato e

il suo prezzo perfino amplificare le fluttuazioni di quest'ultimo: un titolo del

genere presenta un fortissimo rischio non diversificabile, perfino superiore a

quello del mercato stesso, e il suo rendimento atteso potrebbe eccedere quello

di mercato im.

Il CAPM sintetizza questa relazione fra rendimento atteso e premio di rischio

con la seguente equazione:

ii - if = ß(im - if)

dove ii è il rendimento atteso dell'attività oggetto dell'investimento. L'equazione

ci dice che il premio di rischio di un'attività (cioè la differenza fra il suo

rendimento atteso e il tasso risk-free) è proporzionale al premio di rischio del

mercato. La costante di proporzionalità ß è d e t t a coefficiente beta e misura la

reattività del rendimento dell'attività ai movimenti del mercato, e quindi il suo

rischio non diversificabile. Se un rialzo del mercato dell'1 per cento tende a

provocare un aumento del prezzo dell'attività pari al 2 per cento, il coefficiente

beta è 2; se, invece, tende a provocare un aumento del prezzo dell'1 per cento, il

coefficiente beta è 1; e se tende a non provocare alcuna variazione del prezzo, il

coefficiente beta è 0. In generale, quanto maggiore è il valore di beta, tanto

maggiore è il rendimento atteso dell'attività, perché presenta un maggior

grado di rischio non diversificabile.

Dato beta, possiamo determinare il tasso di sconto corretto da utilizzare nel

calcolo del valore attuale netto di un'attività. Questo tasso di sconto è il

rendimento atteso dell'attività, o di un'altra attività di pari livello di rischio, e

corrisponde perciò alla somma del tasso risk-free e di un premio di rischio che

rifletta il rischio non diversificabile:

Tasso di sconto = if + ß(im - if)

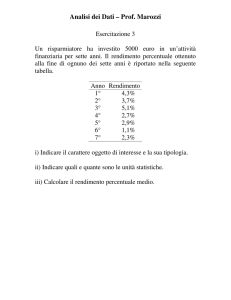

Negli ultimi sessant'anni, il premio di rischio del mercato azionario (im - if) è

stato in media circa l'8%. Se il tasso reale risk-free fosse il 4% e beta 0,6, il

tasso di sconto corretto sarebbe 0,04 + 0,6(0,08) = 0,09, pari al 9%.

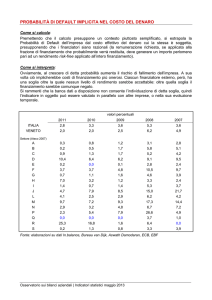

Per i titoli azionari, il coefficiente beta può essere stimato statisticamente,

e s e g u e n d o u n a regressione lineare del rendimento del titolo rispetto al

maggior rendimento del mercato. Si scopre così che il coefficiente beta di Intel

Corporation è 1,4, quello di Eastman Kodak 0,8 e quello di General Motors 0,5

(valori calcolati al 31 dicembre 2004).

www.assogestioni.it

2 of 2