►Fondi a Formula – Cosa sono e come funzionano

►Claudio Tosato

Vice Direttore Generale Prima Sgr

► Argomenti trattati

1. Cos’è e come funziona un Fondo a Formula

2. I Fondi a Formula nel panorama dei fondi comuni

3. I 4 elementi che caratterizzano un Fondo a Formula

4. I tre livelli di sicurezza dei Fondi a Formula

5. Quali sono i plus commerciali

1. Cos’è e come funziona un Fondo a Formula

Cos’è un Fondo a Formula?

Prodotto che, con una protezione del capitale investito, offre un payoff basato

sulle performance realizzate da una predeterminata grandezza finanziaria, “tema”,

in un intervallo di tempo predefinito

A cosa serve?

Il Fondo a Formula consente ai sottoscrittori di partecipare alla crescita dei mercati

anche contraddistinti da elevata volatilità e rischiosità con un opportuno livello di

protezione (solitamente del 100%), “mettendo in gioco” soltanto la componente

reddituale del loro investimento

1. Cos’è e come funziona un Fondo a Formula

Com’è composto?

Il portafoglio tipicamente si compone di due elementi:

a) componente opzionale (solitamente ottenuta con equity swap), ha l’obiettivo di

fornire una performance legata alla “formula” prescelta

b) componente di funding (solitamente obbligazionaria a medio termine), ha

l’obiettivo:

durante la vita del prodotto di fornire il flusso monetario (Euribor + x)

necessario a pagare la componente opzionale

a scadenza di rimborsare il capitale investito (in tutto o in parte a seconda dei

livelli di protezione)

1. Cos’è e come funziona un Fondo a Formula

All’inizio il Fondo è composto da un

portafoglio di funding (che funge

anche da collaterale) e da una

componente opzionale per il

conseguimento della prestazione

prevista dalla “formula”

Come funziona?

Es. protezione 100%

payoff

componente

di funding

(collaterale)

capitale versato

costi

all’inizio

capitale protetto 100%

opzione

a scadenza

A scadenza la controparte ha

l’obbligo contrattuale di restituire il

100% del capitale iniziale e di

onorare il pagamento del payoff

(comprese eventuali cedole nel

corso della vita del prodotto),

previsto dalla “formula”

Il portafoglio complessivo deve

avere sufficiente capienza per

coprire i costi

1. Cos’è e come funziona un Fondo a Formula

Quanto vale?

A scadenza il valore del fondo corrisponde al livello di protezione (es. 100%) e al

valore dell’opzione

Durante la vita del fondo Protezione e Opzione (e dunque il NAV del fondo) possono

oscillare in ragione dei movimenti delle variabili di mercato in gioco

•

Di seguito uno schema semplificato indicante la sensitività del valore del fondo

(nelle due diverse componenti) in relazione al movimento dei principali fattori di

mercato in gioco

Movimento

Protezione

Prezzo del Sottostante l’opzione

N. A.

Volatilità

N. A.

Tassi di interesse

Opzione

1. Cos’è e come funziona un Fondo a Formula

Come si sottoscrive?

I “Fondi a Formula” prevedono un periodo di collocamento predefinito, al termine

del quale non sono più consentite nuove sottoscrizioni o versamenti aggiuntivi.

E’ consentito ai partecipanti il disinvestimento in qualsiasi momento al valore di

mercato (al netto di un eventuale tunnel d’uscita), fermo restando che la protezione

del capitale non opera in caso di rimborso anticipato

finestra di

collocamento

vita naturale del fondo

avvio

portafoglio

1 – 2 mesi

• sottoscrizioni

trasformazione

in monetario

scadenza

3 – 7 anni

• possibile disinvestimento al valore di mercato

• protezione non operante

• Investimento in

fondo monetario

2. I Fondi a Formula nel panorama dei fondi comuni

differenziazione

bisogni

esempi

• Asset class

• Aree geografiche

• Settori

• Ingredienti per

pianificazione

finanziaria

• monetari

• obbligazionari

• azionari

• Profili di rischio

• Asset allocation

strategica

• basso

• medio

• alto

• Budget di rischio

• Obiettivo di

rendimento

• Domanda di

rendimenti assoluti

Fondi

life cycle

• Scadenza

• Previdenziali

• Progetti di

accumulazione

• 2016

• 2021

• 2031.

Fondi

Fondi

“afinestra”

finestra”

“a

• Protezione

• Scadenza

• Payoff

• Tema

• Investimento su temi

specifici con

protezione del capitale

• obb. a scadenza

• formula

Fondi

mercato

Fondi

bilanciati

Fondi

total/absolute

• flessibili

• newcits

3. I 4 elementi che caratterizzano un Fondo a Formula

i.

Livello di Protezione

ii.

Tipo di Payoff

iii. Tema d’investimento

iv.

Scadenza

3. I 4 elementi che caratterizzano un Fondo a Formula

i.

Il livello di Protezione sul capitale inizialmente investito: grazie ad un accordo con

la controparte, il Fondo sarà in grado di restituire a scadenza all’investitore almeno

la parte di capitale protetta

La Protezione può essere di diversi tipi e livelli, per soddisfare diversi gradi di

avversione al rischio dell’investitore finale, esempi:

•

Garanzia(*) sul capitale

•

Protezione al 100% del capitale

•

Protezione al 90% del capitale

•

Barriera al 70%

Più elevato è il livello di Protezione, più questa costa e dunque minore è la

partecipazione al sottostante

(*) La protezione del 100% sul capitale iniziale può essere espressa come “garanzia”, nel caso il portafoglio goda anche di

una garanzia formale emessa da una controparte terza (Investment Bank o assicurazione di elevato standing)

3. I 4 elementi che caratterizzano un Fondo a Formula

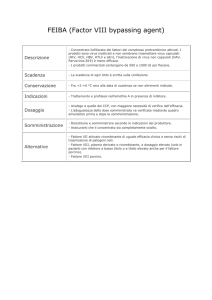

ii.

Il tipo di Payoff è descritto dalla “formula” contenuta nella documentazione

d’offerta, il risultato dipende dal sottostante, dalle condizioni di mercato e dalla

scadenza

•

cedola vs partecipazione

•

con o senza cap

•

....

Tra i più comuni:

•

Asian Call con o senza Cap = partecipazione alla media delle performance

dell’indice sottostante dall’avvio del fondo al termine di ogni sottoperiodo

•

Annual Call con o senza Cap = cedola annuale legata alla performance

dell’indice sottostante

•

Digital Option = cedola finale, la cui corresponsione è legata al verificarsi di

una particolare condizione sull’indice sottostante

3. I 4 elementi che caratterizzano un Fondo a Formula

ii.

Il tipo di Payoff - Esempi

Protezione 100%

Minore Partecipazione

Comprare e Vendere Opzioni:

Creare un Cap

Protezione Parziale Capitale

100

100

Prodotti con Barriera

100

Digital Option

Payoff

Protezione del Capitale

finchè l’indice ha valore

uguale o superiore a 100-X

Prezzo del

Sottostante

X

100

100

3. I 4 elementi che caratterizzano un Fondo a Formula

iii. Il Tema d’investimento, ovvero il contenuto espresso dall’indice o dal paniere di indici

cui è riferito il Payoff della formula

esprime la caratteristica distintiva del Fondo a Formula, quella che indica l’idea alla

base dell’investimento

mira a cavalcare tematiche di potenziale interesse per gli investitori, facendo leva:

•

sulle prospettive di crescita del sottostante (mercato equity, settore,…)

•

sulla componente emozionale del tema (socio-demografico-ambientale, moda del

momento)

3. I 4 elementi che caratterizzano un Fondo a Formula

iv. Scadenza: il Fondo a Formula è solitamente legato ad uno specifico orizzonte

temporale, necessario per la strutturazione del prodotto

La scadenza generalmente varia da 3 a 7 anni, la più diffusa è 5 anni

Payoff e Protezione sono riconosciuti solo a scadenza, anche se influenzano il

valore mark to market del fondo nel corso della sua vita (prezzati nel valore delle

componenti derivative)

Come incide la scadenza sul risultato finale?

•

Più lunga è la scadenza e maggiore è il livello di partecipazione al sottostante

•

In caso di scadenze brevi, è possibile aumentare il livello di partecipazione al

sottostante allentando il livello di protezione

4. I tre livelli di sicurezza dei Fondi a Formula

Rispetto ad altri veicoli come bond strutturati, certificati, etc, i Fondi a Formula

offrono almeno tre distinti livelli di sicurezza:

a) Struttura di Fondo Comune Armonizzato

In quanto Fondi Comuni Armonizzati, i Fondi a Formula soddisfano determinati requisiti di

trasparenza, diversificazione, valutazione mark to market, segregazione degli asset presso una

controparte depositaria, gestione da parte di un soggetto vigilato

Protezione Rischi Operativi

b) Protezione del capitale investito da una Controparte terza

La struttura prevede un accordo con la Controparte del Fondo (solitamente una primaria

Investment Bank) per ricomprare la struttura di funding sottostante al Fondo al maggiore tra il

valore di mercato e il valore di protezione dell’investimento iniziale

Protezione Rischio Mercato

c) Collateralizzazione della Protezione

Nello scenario negativo in cui la Controparte del Fondo dovesse non riuscire a rispettare i propri

impegni, il valore del Fondo è sostenuto dai titoli depositati a Collaterale: con la loro liquidazione

il Fondo può far fronte ai propri impegni nei confronti dell’investitore

Protezione Rischio Controparte

5. Quali sono i plus commerciali?

•• Partecipazione

Partecipazione con

con

Protezione

Protezione

•• Payoff

Payoff predefinito

predefinito

Aiuta a superare l’avversione al rischio

Attenua l’incertezza per il risultato finale

••

••

••

Semplicità

Semplicità

Sicurezza

Sicurezza

Trasparenza

Trasparenza

Strumento, il fondo, semplice da comprendere

Più trasparente e sicuro rispetto a note e certificati

strutturati

••

••

Flessibilità

Flessibilità

Time

Time to

to Market

Market

Contenitore ideale per sviluppare, in tempi ragionevoli,

risposte adeguate in ragione delle condizioni di mercato,

dei “gusti” degli investitore e delle “mode” del momento

•• Post

Post Vendita

Vendita

semplice

semplice

Assenza di confronto con benchmark o con classifiche,

esiste semplicemente un payoff che verrà consegnato

alla scadenza

Insieme per l’Asset Management

Il presente materiale è proprietà intellettuale di Prima Sgr. Il suo contenuto ha finalità esclusivamente divulgative ed informative.

La società ritiene accurate ed affidabili le informazioni contenute nel presente documento, ma non ne garantisce l’esattezza e non

può essere ritenuta in alcun modo responsabile dell’utilizzo che ne viene fatto da parte di terzi.