2.

ECONOMIA INTERNAZIONALE

2.1

Il quadro globale

Il petrolio

e le altre

materie prime

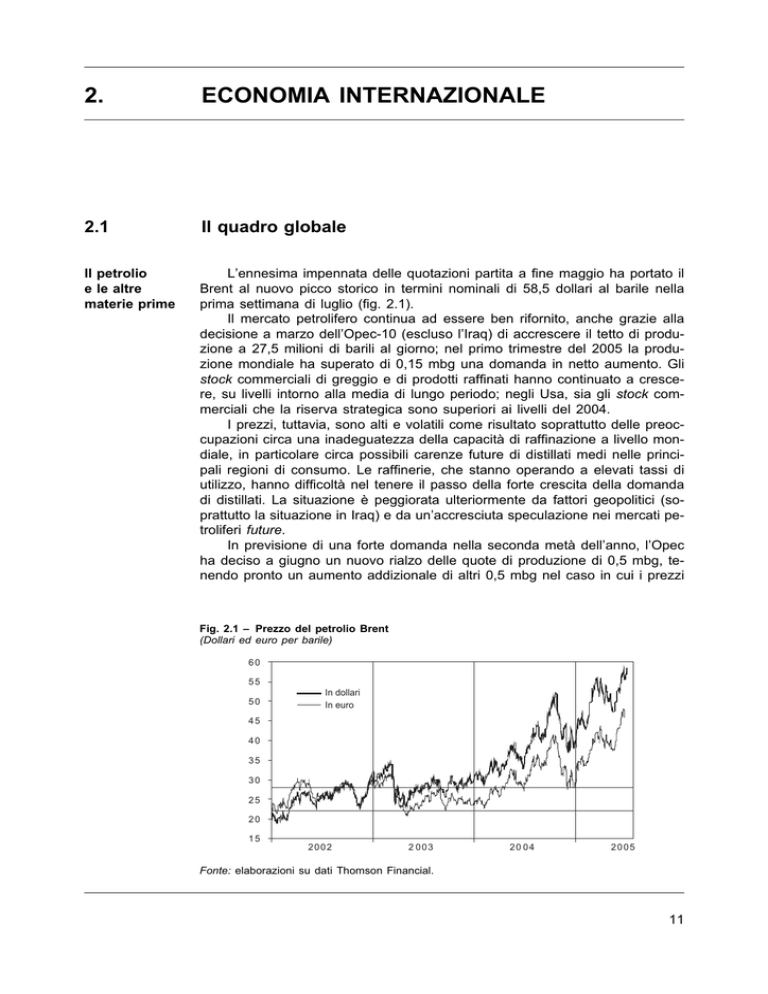

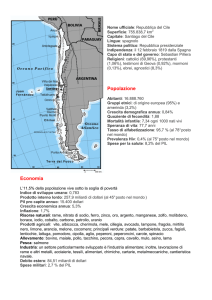

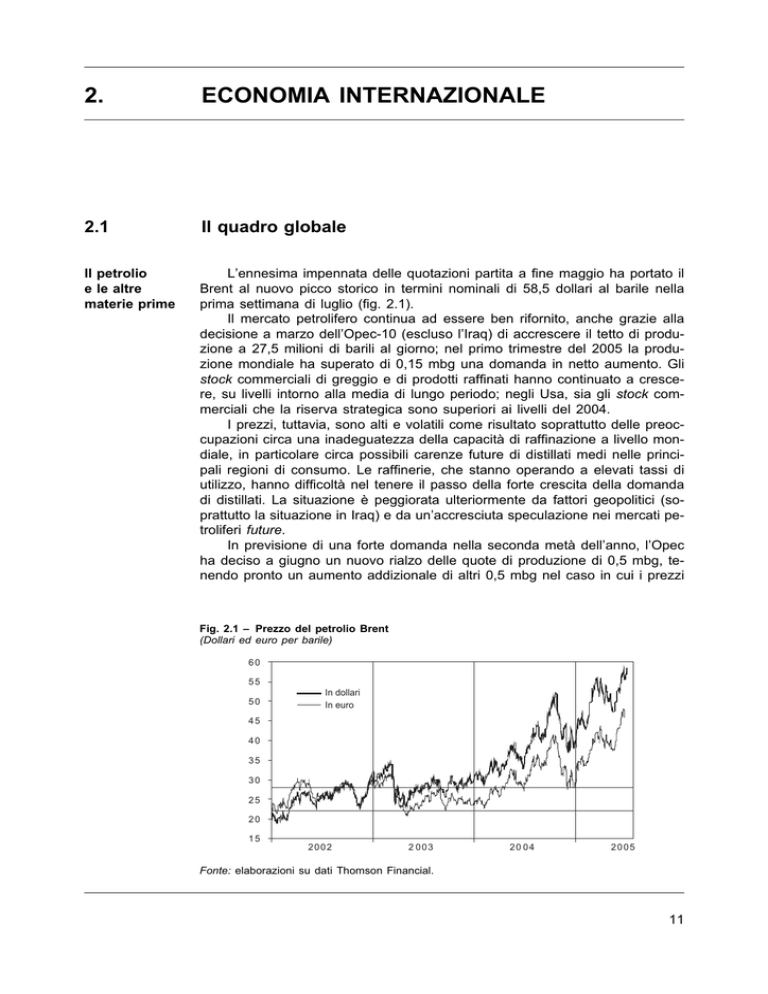

L’ennesima impennata delle quotazioni partita a fine maggio ha portato il

Brent al nuovo picco storico in termini nominali di 58,5 dollari al barile nella

prima settimana di luglio (fig. 2.1).

Il mercato petrolifero continua ad essere ben rifornito, anche grazie alla

decisione a marzo dell’Opec-10 (escluso l’Iraq) di accrescere il tetto di produzione a 27,5 milioni di barili al giorno; nel primo trimestre del 2005 la produzione mondiale ha superato di 0,15 mbg una domanda in netto aumento. Gli

stock commerciali di greggio e di prodotti raffinati hanno continuato a crescere, su livelli intorno alla media di lungo periodo; negli Usa, sia gli stock commerciali che la riserva strategica sono superiori ai livelli del 2004.

I prezzi, tuttavia, sono alti e volatili come risultato soprattutto delle preoccupazioni circa una inadeguatezza della capacità di raffinazione a livello mondiale, in particolare circa possibili carenze future di distillati medi nelle principali regioni di consumo. Le raffinerie, che stanno operando a elevati tassi di

utilizzo, hanno difficoltà nel tenere il passo della forte crescita della domanda

di distillati. La situazione è peggiorata ulteriormente da fattori geopolitici (soprattutto la situazione in Iraq) e da un’accresciuta speculazione nei mercati petroliferi future.

In previsione di una forte domanda nella seconda metà dell’anno, l’Opec

ha deciso a giugno un nuovo rialzo delle quote di produzione di 0,5 mbg, tenendo pronto un aumento addizionale di altri 0,5 mbg nel caso in cui i prezzi

Fig. 2.1 – Prezzo del petrolio Brent

(Dollari ed euro per barile)

60

55

50

In dollari

In euro

45

40

35

30

25

20

15

2002

2 003

20 04

2005

Fonte: elaborazioni su dati Thomson Financial.

11

non dovessero scendere. Oltre ai ripetuti aumenti delle quote produttive, i paesi membri dell’Opec hanno accelerato i piani di espansione della capacità produttiva per coprire la crescita della domanda mondiale di greggio e mantenere un’adeguata capacità inutilizzata (visto che il cartello è, ai livelli attuali, vicino alla piena utilizzazione della capacità produttiva). Inoltre, seppure in calo,

l’Opec-10 mantiene uno sforamento delle quote, pari ancora a 0,7 mbg, dato

che la produzione effettiva, già ben oltre il tetto, ha continuato a crescere. Abolita la vecchia fascia di riferimento dei 22-28 dollari, gli analisti ritengono infatti

che il cartello preferirebbe comunque un prezzo inferiore ai livelli correnti.

L’estrazione di greggio in Iraq, non ancora rientrata nel sistema di quote

Opec, si è stabilizzata sugli 1,8 mbg, sotto il livello del 2004; i ripetuti attentati, infatti, frenano la produzione in tale paese. Con un significativo aumento

produttivo iracheno il fatto che l’Opec-10 presenti un’attività quasi a pieno regime potrebbe non pesare troppo.

Anche l’aumento della produzione non-Opec (+1,38 mbg nel 2004) sta

contribuendo alla buona tenuta dell’offerta: l’ulteriore aumento stimato per il

2005 (+0,8 mbg), come già lo scorso anno, verrebbe quasi interamente da

Russia e paesi africani.

Per il resto del 2005 questi andamenti dovrebbero consentire al mercato

di restare nel complesso ben rifornito, a fronte delle attuali stime della domanda. Ciò anche se si avrebbe qualche carenza negli oli leggeri, quelli di miglior qualità, la cui domanda cresce più rapidamente. È necessaria, in effetti,

un’espansione della capacità produttiva mondiale sia a monte che a valle, per

soddisfare la crescente domanda di greggio e prodotti raffinati e l’evoluzione

della sua segmentazione. In particolare preoccupa la carenza di capacità di

raffinazione, causata da investimenti insufficienti e da una eccessiva regolamentazione in questo settore. Sia nei paesi di produzione che di consumo occorre affrontare con urgenza tale questione che, se irrisolta, non potrà che accrescere la volatilità del prezzo del petrolio.

Il nostro scenario ipotizza che una normalizzazione dei prezzi verso un livello più vicino all’equilibrio non si concretizzi nel medio termine. Nella seconda parte del 2005 le quotazioni del Brent resterebbero sopra i 48 dollari (49,6

dollari per barile nella media dell’anno). Nel corso del 2006 farebbero segnare una lieve riduzione, scendendo a fine anno sui 44 dollari al barile e attestandosi a 45,8 dollari in media d’anno.

Dopo il rientro di fine 2004, l’indice Confindustria dei prezzi in dollari delle

materie prime non combustibili ha registrato nel primo trimestre dell’anno in corso una nuova risalita (+4,3% a marzo 2005 rispetto a dicembre 2004). Sia per

le materie prime alimentari che per quelle non alimentari gli ultimi due mesi hanno visto dei parziali rientri. In particolare si è arrestato l’aumento dei prezzi dei

metalli e anche le materie varie per l’industria fanno segnare un calo.

Nel nostro scenario, nella media del 2005 si registrerebbe un aumento del

3% dei prezzi alimentari e dell’8% per i non alimentari. Nel corso del prossimo anno si sconta una sostanziale stabilità per le materie prime alimentari e

graduali rientri nei prezzi di quelle non alimentari, soprattutto i metalli, grazie

al rallentamento della domanda mondiale.

Tassi di cambio

12

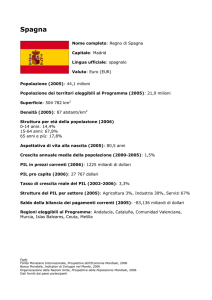

Da fine dicembre il dollaro si è apprezzato di circa il 12% rispetto all’euro,

anche come conseguenza dei risultati dei referendum francese ed olandese

sulla costituzione europea. Nonostante il cambio sembri essersi stabilizzato

nella fascia 1,20-1,25 dollari per euro, le ragioni di fondo della debolezza del

dollaro non sono affatto state rimosse e non può dirsi ancora scongiurato il

pericolo di nuove svalutazioni. In ogni caso, non vi è alcun dubbio che le

ripercussioni più pesanti del deprezzamento del dollaro negli ultimi anni si siano

abbattute sull’euro, con pesanti conseguenze per le esportazioni delle economie dell’area. La figura 2.2 mostra chiaramente la differenza tra il deprezzamento del dollaro in termini effettivi nominali (nei confronti, cioè, di tutti i

maggiori paesi partner commerciali degli Stati Uniti) e quello nei confronti dell’euro.

Fig. 2.2 – Tassi di cambio del dollaro

(1° gennaio 2000=100)

140

130

Effettivo nominale

Dollaro-euro

120

110

100

90

80

2000

2001

2002

2003

2004

2005

Fonte: Thomson Financial.

Dall’inizio del 2002, mentre si è deprezzato per più di un terzo nei confronti dell’euro e di circa un quarto rispetto alla sterlina inglese, il dollaro si è

svalutato molto meno nei confronti di molte valute asiatiche ed è, in particolare, rimasto invariato nei confronti della valuta cinese. L’efficacia del deprezzamento del dollaro nella correzione dello squilibrio commerciale degli Stati Uniti sarebbe stata molto maggiore se il peso dell’aggiustamento si fosse distribuito in maniera più equa tra le varie valute. Inoltre, riteniamo che se il tasso

di cambio dovesse essere l’unico strumento di correzione degli squilibri, sarebbe necessaria una svalutazione del dollaro di proporzioni molto maggiori e

difficilmente gestibile, con il rischio concreto di destabilizzare i mercati finanziari e/o porre le basi per una recessione in Europa.

Nel nostro orizzonte previsivo il dollaro si dovrebbe apprezzare leggermente rispetto all’euro nel corso dell’estate, per poi riprendere a svalutarsi gradualmente nell’ultima parte dell’anno e nel corso dell’anno prossimo. Il tasso

di cambio dollaro/euro dovrebbe collocarsi a 1,25 in media nel 2005 e a 1,27

nel 2006. Riteniamo che nel lungo periodo il disavanzo commerciale degli Stati Uniti, che nella nostra previsione non accennerà a diminuire in maniera significativa, continuerà a rappresentare l’elemento più importante nel determinare l’evoluzione del dollaro. Nel breve e medio termine, tuttavia, altri fattori,

quali il differenziale sui tassi di interesse, le prospettive di crescita dell’economia, i miglioramenti sul fronte del debito pubblico americano e le recenti incertezze sul futuro politico dell’Europa, prevarranno su quelle che sono le tendenze di aggiustamento di lungo termine.

13

Segnali di

decelerazione

del commercio

mondiale

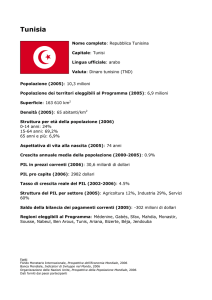

Nel 2004 il commercio mondiale è tornato a crescere a ritmi molto elevati

(+9,9%), riflettendo sia la notevole crescita della produzione industriale che

l’intensa attività degli investimenti. Il sensibile incremento delle importazioni

cinesi (+36% nel 2004), che riflette sia gli effetti dovuti all’entrata nel Wto che

il forte tasso di crescita degli investimenti e dei consumi privati, ha contribuito

per un quinto all’accelerazione del commercio mondiale.

La crescita del commercio mondiale nel primo trimestre del 2005 è stata

stimata pari al 2,9% annualizzato. Decelerazioni e in alcuni casi contrazioni sono state registrate soprattutto in Europa e nel Giappone. Gli Stati Uniti e la Cina continuano a sostenere la crescita mondiale ma nella media dell’anno questa è prevista in rallentamento intorno al 4%; il commercio mondiale amplificherebbe questo andamento rallentando al 6%. Tale dinamica dipenderà anche da quanto le politiche economiche intraprese dal governo cinese riusciranno a raffreddare l’economia del colosso asiatico. La decelerazione ipotizzata per il commercio mondiale è in linea anche con il rallentamento previsto

per l’attività economica degli Stati Uniti e con la debole performance dell’economia europea e giapponese.

Il rallentamento previsto per le economie più mature come gli Stati Uniti,

l’Unione europea e il Giappone, limitatamente al 2005, sarà in parte compensato dalla buona crescita delle economie più dinamiche dell’Asia e da quelle

che sono esportatrici nette di commodity (Medio Oriente, America Latina e i

paesi della Comunità degli Stati Indipendenti).

Nel biennio di previsione le quotazioni delle materie prime come petrolio,

gas naturale e metalli si manterranno su livelli medio alti (cfr. più avanti) e continueranno a sostenere la crescita dei paesi produttori. In particolare gli Stati

Indipendenti sono presenti sui mercati internazionali quasi esclusivamente per

la loro forte produzione di materie prime come gas naturale e petrolio. La loro quasi totale dipendenza dalle esportazioni delle risorse naturali rappresenta una fonte di preoccupazione per il prossimo futuro in quanto questi paesi

sono totalmente esposti agli shock esterni, non avendo merci o servizi alternativi attraverso i quali compensare una riduzione dei loro ricavi.

La robusta crescita delle economie più dinamiche, la ripresa economica

dell’Unione europea e del Giappone e una moderata decelerazione delle quotazioni petrolifere consentiranno una crescita del commercio mondiale nel 2006

a dei ritmi prossimi al 7% (fig. 2.3).

Fig. 2.3 – Pil e commercio mondiali

(Variazioni %)

14

12

Pil

Commercio

10

8

6

4

2

0

-2

1981 1983 1985 1987 1989 1991 1993 1995 1997 1999 2001 2003 2005

Fonte: Thomson Financial.Fonte: Thomson.

14

2.2

Stati Uniti

L’economia americana, cresciuta ad un tasso medio annuo del 4,4% nel

2004, ha cominciato a decelerare gradualmente a partire dal secondo trimestre

dello scorso anno. Il rallentamento è stato confermato dai dati di contabilità nazionale relativi al primo trimestre del 2005 che presentano, tuttavia, un quadro

complessivamente più equilibrato della crescita di quello che ha caratterizzato

il paese negli ultimi anni, più compatibile con le necessità di risanamento degli

squilibri interni ed esterni. Sebbene invariato rispetto al trimestre precedente

(+0,9%), il ritmo di crescita tendenziale del Pil è passato dal 5,0% del primo trimestre del 2004 al 3,7% del primo trimestre del 2005. La domanda interna ha

continuato a crescere a ritmi sostenuti contribuendo per un 1,1% alla crescita

del Pil. Dopo il forte rallentamento nel corso del secondo trimestre del 2004, i

consumi delle famiglie hanno ripreso a crescere a ritmi sostenuti ed hanno fornito un contributo determinante alla crescita, pari allo 0,6%. Gli investimenti, pur

in decelerazione (+1,3% rispetto al trimestre precedente), continuano a fornire

un contributo significativo (+0,2%), sostenuti dal buon andamento dei profitti delle imprese (sopra il 10% tendenziale per il secondo trimestre consecutivo; fig.

2.4) e da tassi di interesse ancora favorevoli.

Il contributo negativo della domanda estera si è sensibilmente ridotto

(–0,2%) rispetto ai due trimestri precedenti grazie ad una marcata accelerazione delle esportazioni (favorite dal dollaro debole) e ad una leggera diminuzione del ritmo di crescita delle importazioni. Il contributo significativamente positivo delle scorte, verificatosi tra l’altro in un periodo di buona espansione di

consumi e investimenti potrebbe, tuttavia, preludere ad un rallentamento della

produzione nel secondo trimestre. Negli ultimi mesi il settore manifatturiero ha

evidenziato qualche segnale di debolezza con un andamento alquanto altalenante ed incerto dell’indice di produzione, risalito a maggio (+0,4%) dopo aver

perso terreno in aprile (–0,3%). Analoghi segnali di tensione provengono dall’indice di fiducia delle imprese manifatturiere elaborato dall’Institute of Supply

Management (Ism): pur mantenendosi al di sopra del livello che separa una

Fig. 2.4 – Stati Uniti: profitti delle società e produttività

(Variazioni %)

5,5

30

5,0

20

4,5

4,0

10

3,5

0

3,0

2,5

1,5

-10

Produttività

Profitti delle società (scala destra)

2,0

2000

2001

2002

2003

2004

2005

-20

Fonte: Thomson Financial.

15

fase di espansione da una di contrazione dell’attività economica (50), esso è

sceso per sette mesi consecutivi ed è risalito soltanto leggermente a giugno

attestandosi a quota 53,8, ancora lontano dai livelli che aveva raggiunto agli

inizi del 2004 (fig. 2.5). Sebbene rifletta soprattutto le preoccupazioni derivanti dagli aumenti dei tassi di interesse e dei prezzi petroliferi, tale andamento

potrebbe indicare che l’attività produttiva si sta gradualmente riposizionando su

un sentiero più compatibile con il potenziale di crescita di lungo periodo.

La situazione sul mercato del lavoro va migliorando anche se più lentamente di quanto ci si aspettasse. A maggio, il tasso di disoccupazione si è attestato a 5,1%, il livello più basso dal settembre del 2001, ma il numero di occupati dipendenti un indicatore molto più attendibile dell’andamento del mercato del lavoro è salito soltanto di 78.000 unità, la maggior parte nel settore

dei servizi e nelle costruzioni. Il numero di occupati nel settore manifatturiero

è, invece, diminuito leggermente, riflettendo le difficoltà del settore.

Il deludente andamento del mercato del lavoro si sta trasmettendo al clima di fiducia dei consumatori. A giugno, l’indicatore anticipatore elaborato dal

Conference Board è leggermente aumentato rispetto a maggio collocandosi,

tuttavia, sui livelli di inizio anno, riflettendo le preoccupazioni dei consumatori

sia per i modesti e lenti miglioramenti sul fronte occupazionale sia per l’eventualità di ulteriori aumenti dei prezzi al consumo alimentati dai recenti rialzi dei

prezzi petroliferi.

L’indice dei prezzi al consumo è diminuito a maggio (–0,1%) per la prima

volta dal luglio dello scorso anno. La diminuzione è da attribuirsi quasi totalmente al calo dei prezzi dell’energia conseguente alla discesa del prezzo del

petrolio nei mesi precedenti ed al recente apprezzamento del dollaro. Al netto dei prezzi energetici e degli alimentari, l’inflazione core è, infatti, aumentata dello 0,1%. I nuovi recenti aumenti del prezzo del greggio non mancheranno, tuttavia, di riflettersi sui prezzi alla produzione (–0,6% congiunturale a maggio) e al consumo nei prossimi mesi. Tensioni sui prezzi potrebbero essere

esercitate dagli incrementi piuttosto sostenuti registrati sul fronte del costo del

lavoro per unità di prodotto negli ultimi trimestri, una conseguenza di aumenti

salariali sostenuti, da un lato, e di diminuzioni nel tasso di crescita della pro-

Fig. 2.5 – Stati Uniti: fiducia delle famiglie e delle imprese

160

65,0

140

60,0

120

55,0

100

50,0

80

45,0

60

40,0

Famiglie (1995=100)

Imprese - Indice Ism (scala destra)

40

35,0

2000

Fonte: Thomson Financial.

16

2001

2002

2003

2004

2005

duttività, dall’altro. Dopo aver fatto registrare un preoccupante aumento del

7,7% annualizzato nel quarto trimestre del 2004, il tasso di crescita più alto

dal terzo trimestre del 2000, il Clup è ulteriormente aumentato del 3,3% nel

primo trimestre 2005. Se il trend persiste, saranno gli sviluppi sul lato della domanda a far decidere alle imprese se diminuire i margini o recuperare l’aumento di costo con incrementi dei prezzi alla produzione.

Nonostante la debolezza del dollaro, il deficit di parte corrente (pari al 5,7%

del Pil nel 2004) continua a peggiorare. Il leggero miglioramento fatto registrare

negli ultimi due mesi potrebbe, tuttavia, indicare che un parziale riequilibrio dei

conti con l’estero sia già in atto. È infatti possibile che, a causa di frizioni e ritardi nella riallocazione dei flussi commerciali, i prezzi si adeguino prima delle quantità e che, pertanto, un miglioramento nei conti con l’estero possa incominciare a verificarsi nei prossimi mesi. Non vi è dubbio, tuttavia, che una

correzione del deficit corrente basato soltanto sul deprezzamento del cambio

del dollaro richiederebbe una svalutazione di proporzioni molto più ampia specialmente in una situazione di relativa rigidità di molte valute dell’Asia orientale. Un apprezzamento di tali monete, in particolare del renminbi, allieverebbe

le pressioni sull’euro e consentirebbe di condividere più equamente il peso del

riequilibrio del deficit statunitense. È altrettanto evidente che una correzione

strutturale degli squilibri di parte corrente dipende in modo cruciale da una

maggiore capacità di assorbimento dei prodotti americani da parte delle altre

aree del pianeta, il che a sua volta implica soprattutto una maggiore crescita

delle economie europee e del Giappone e una maggiore apertura commerciale

dei mercati asiatici.

La Federal Reserve ha alzato progressivamente il tasso di interesse sui

federal funds, dall’1,0% di metà 2003 all’attuale 3,25%. La politica monetaria

americana tende a normalizzare gradualmente il livello dei tassi di interesse

allo scopo di raffreddare il ritmo di espansione dell’economia e mantenere l’inflazione sotto controllo. Dal momento che il tasso di interesse reale sui federal funds è ancora ben al di sotto di quello di lungo periodo (il tasso medio osservato negli ultimi trent’anni), le decisioni della Fed verso quello che viene attualmente chiamato tasso di interesse «normale» dovrebbero portare a condizioni monetarie più restrittive nel corso dei prossimi due anni. Ci aspettiamo,

quindi, che il tasso di riferimento continui ad aumentare gradualmente di 25

punti base a trimestre, fino a raggiungere il 3,75% a fine anno e il 4,5% a fine 2006.

I tassi di interesse a lunga sono finora rimasti relativamente bassi. Considerando il lungo periodo di espansione economica è sorprendente che essi

siano rimasti così bassi tanto a lungo. I massicci acquisti di titoli di stato americani da parte di alcune banche centrali (Cina e Giappone in primis) hanno

certamente contribuito al fenomeno, così come gli scandali societari, che hanno reso i titoli di Stato relativamente più attraenti delle obbligazioni private. Riteniamo anche che le aspettative sui prezzi, uno dei fattori principali che concorrono alla determinazione dei tassi a lunga, abbiano giocato un ruolo chiave sui tassi di lungo periodo, così come è probabile che gli aumenti di produttività attesi con la massiccia introduzione di Ict nel sistema produttivo possa essere stata largamente anticipata dagli operatori. Gli effetti sui prezzi al

consumo dei rialzi dei prezzi petroliferi ed il ritorno a tassi di crescita della produttività più moderati si ripercuoteranno gradualmente sui tassi di interesse di

lungo periodo. Nell’arco della nostra previsione i tassi sui titoli di Stato a 10

anni dovrebbero progressivamente salire per attestarsi a 4,5%, in media d’anno, nel 2005 e a 5,3% nel 2006.

17

Sul fronte della riduzione del deficit federale le prospettive sono migliorate significativamente con i dati sul bilancio di aprile e maggio, che hanno colto di sorpresa la stessa Amministrazione ed il Cbo. Rispetto ad attese di un

disavanzo superiore ai 400 milioni di dollari, le stime più accreditate collocano

ora il deficit federale per il 2005 tra i 340-370 milioni di dollari, pari a circa il

2,6-2,8% del Pil. Il miglioramento è dovuto più ad incrementi di entrate, molto

superiori alle attese, che non a riduzioni di spesa. Le entrate federali sono aumentate del 32% rispetto ad un anno prima, con incrementi consistenti sia del

gettito della tassazione dei redditi d’impresa che dei redditi da lavoro. A fine

2004 sono venute meno le agevolazioni sugli ammortamenti con conseguenti

forti aumenti dei profitti lordi delle imprese e della base imponibile. L’aumento

dell’occupazione e l’elargizione di una tantum e incentivi a fine anno hanno,

invece, contribuito all’aumento del gettito dell’imposta sui redditi delle persone

fisiche. La politica fiscale americana sembra, dunque, orientata ad estendere

la base imponibile: non tutte le riduzioni di imposta introdotte negli anni passati ed ora in scadenza saranno confermate ed il Congresso sembra, anzi,

orientato a far tornare gradualmente la pressione fiscale sui redditi verso il livello medio registrato in passato.

Nel complesso, l’economia americana dovrebbe rallentare gradualmente

nei prossimi due anni verso tassi di crescita molto più in linea con il suo potenziale ma ancora significativamente al di sopra dei tassi di crescita europei.

Il Pil dovrebbe crescere del 3,6% quest’anno e del 3,2% nel 2006.

I consumi continueranno a fornire il contributo maggiore alla crescita del

Pil sia quest’anno che nel 2006 ma a tassi molto inferiori al passato. A causa

della persistente debolezza del mercato del lavoro, il reddito disponibile crescerà, infatti, a ritmi piuttosto moderati mentre gli elevati prezzi del petrolio e

i tassi di interesse in aumento peseranno sulle decisioni di spesa dei consumatori. Gli investimenti dovrebbero continuare ad espandersi a tassi sostenuti: nonostante i recenti aumenti del costo del lavoro e dei costi dell’energia, le

aspettative di profitto rimangono infatti positive e la politica monetaria è ancora abbastanza accomodante.

La crescita negli Stati Uniti continuerà, dunque, a dipendere dalla domanda

interna. Il contributo delle esportazioni nette continuerà a rimanere negativo

nonostante il deprezzamento del cambio. La correzione degli squilibri commerciali non può, quindi, prescindere anche da un aumento del saggio di risparmio da parte dei consumatori americani con effetti calmieranti sulla domanda interna di beni di consumo ed investimento. Le decisioni di politica monetaria della Federal Reserve, restringendo l’accesso al credito da parte di consumatori ed imprese, tendono a raggiungere proprio questo obiettivo.

2.3

Giappone

Nonostante il peggioramento verificatosi nel corso dell’anno, il Pil del Giappone ha registrato un tasso di crescita molto sostenuto nel 2004 (2,7%), favorito dalle ottime performance di fine 2003 e inizio 2004 che hanno contribuito ad alzare la media annua nonostante i due successivi trimestri di crescita negativa. Secondo le ultime stime di contabilità nazionale, il Pil giapponese è tornato a crescere ad un tasso molto sostenuto nel corso del primo trimestre del 2005 (+1,2% rispetto al trimestre precedente). Il risultato segue il

moderato incremento fatto registrare nel corso del quarto trimestre dello scorso anno che aveva ufficialmente interrotto il periodo di recessione tecnica ve-

18

rificatosi a metà 2004 (fig. 2.6). L’economia sembra, quindi, aver superato la

fase di debolezza mostrata nello scorso anno. All’espansione del Pil hanno

contribuito principalmente i consumi delle famiglie (0,6%) ma anche gli investimenti non residenziali hanno fornito un sostegno significativo. Alla vivacità

della domanda interna non è corrisposta un’altrettanto buona performance del

settore estero che ha continuato, invece, a rappresentare un freno alla crescita

e ha fornito un contributo negativo per il terzo trimestre consecutivo (–0,1%).

Le esportazioni giapponesi stanno risentendo del rallentamento della domanda internazionale e in particolare di quella dei suoi due principali partner commerciali, Cina e Stati Uniti.

Fig. 2.6 – Giappone: contributi alla crescita del Pil

2

1,5

1

0,5

0

-0,5

Domanda interna

Esportazioni nette

-1

Pil

-1,5

2000

2001

2002

2003

2004

2005

Fonte: elaborazioni su dati Thomson Financial.

Le difficoltà delle imprese esportatrici e del settore industriale in genere si

sono riflesse nei risultati dell’indagine Tankan di marzo in cui si registrava un

netto peggioramento del clima di fiducia tra le imprese manifatturiere. Lo stesso indice, riferito al totale delle imprese, mostra una flessione molto più contenuta. Non va neanche sottovalutato il fatto che la stessa indagine evidenzia

un certo miglioramento delle aspettative degli imprenditori sia per quel che concerne il mercato del lavoro sia sulle condizioni di accesso al credito. Entrambi i giudizi tendono a confermare i risultati positivi ottenuti con le ristrutturazioni di industrie e banche apportate nel corso degli anni novanta.

In termini destagionalizzati, il tasso di disoccupazione è sceso dal 4,5%

di marzo al 4,4% in aprile, il livello più basso dal 1998. Il miglioramento è il risultato di un leggero calo del numero dei disoccupati e di un buon aumento

nel numero di occupati. Oltre che del migliorato clima economico generale,

l’aumento della forza lavoro nel suo complesso è anche il risultato della maggiore flessibilità introdotta nel mercato del lavoro: il ricorso a forme di contratto part-time e temporanee hanno caratterizzato buona parte delle assunzioni

dell’ultimo anno e la loro sostituzione con contratti a tempo indeterminato sarà

indubbiamente legata al consolidamento della crescita dell’economia.

19

Sul fronte dell’inflazione, tutti i maggiori indicatori di prezzo (indice dei prezzi al consumo, alla produzione e deflatore del Pil) hanno mostrato una leggera tendenza al rialzo a partire dalla seconda metà dello scorso anno. I dati sugli ultimi mesi sono invece ancora contraddittori. I prezzi alla produzione viaggiano da un paio di mesi attorno al 2% su base annua riflettendo gli aumenti

dei prezzi delle materie prime e degli input importati in generale e il leggero

deprezzamento del cambio. Il trasferimento di tali incrementi sui prezzi al consumo (fermi comunque ad aprile sui livelli di marzo) dipenderà dagli sviluppi

dei consumi interni.

Complessivamente, l’economia giapponese sembra posizionata su un binario di crescita molto più favorevole che negli anni passati. Rimangono ancora molte perplessità su una ripresa della domanda interna sufficientemente

forte da compensare il contributo negativo atteso per le esportazioni nette. Le

ristrutturazioni aziendali e le politiche di contenimento dei costi (del lavoro in

particolare), applicate specialmente all’industria manifatturiera, hanno certamente contribuito a migliorare la competitività delle imprese ed i loro bilanci

ma hanno anche introdotto qualche incertezza sul fronte dell’occupazione e favorito lo sviluppo di forme contrattuali part-time e temporanee, con salari al di

sotto della media nazionale, che potranno difficilmente contribuire all’incremento del reddito disponibile e stimolare i consumi. Gli investimenti, d’altra parte, possono certamente contare sulla migliorata profittabilità delle imprese e

sulla ritrovata solidità del sistema bancario, ma dovranno anche confrontarsi

con le incertezze sul reale consolidamento della ripresa della domanda interna e con una domanda estera prevista in decelerazione (da parte di Cina e

Stati Uniti in particolare).

L’economia giapponese dovrebbe, pertanto, espandersi a tassi moderati

nei restanti trimestri dell’anno ma il risultato conseguito nel primo trimestre avrà

un’influenza significativa sul tasso di crescita medio del 2005. Ci attendiamo

che il Pil cresca dell’1,3% nel 2005 e dell’1,5% nel 2006, tassi ben inferiori a

quelli registrati nel 2004. Il rallentamento del settore estero, legato all’evoluzione della domanda mondiale, dovrebbe essere compensato, parzialmente,

dal consolidamento della domanda interna. I consumi privati dovrebbero continuare a crescere, sebbene moderatamente, nel corso dell’anno grazie ai miglioramenti sul mercato del lavoro (il numero di lavoratori a tempo pieno è tornato nuovamente a crescere) mentre gli investimenti privati continueranno ad

essere sostenuti dal buon andamento dei profitti.

2.4

Cina

L’economia cinese è cresciuta del 9,5% nel 2004 (9,3% nel 2003), sostenuta in special modo dai consumi privati (+10%) e dagli investimenti (+20%).

Le misure prese dal governo nel corso dell’anno, tese a raffreddare l’economia limitando l’accesso al credito, non hanno sortito grossi effetti. Stime preliminari indicano che il tasso di crescita nel primo trimestre di quest’anno dovrebbe essersi collocato attorno al 9,5% tendenziale, un ritmo di crescita esattamente uguale a quello del quarto trimestre 2004. Tuttavia, i dati cominciano

ad evidenziare i primi segnali di raffreddamento. Infatti in questo caso sono

state le esportazioni, favorite dalla crescita della domanda proveniente da Stati Uniti e Giappone, a fornire il contributo maggiore alla crescita (+34,9). Gli investimenti, su cui si era concentrato l’intervento restrittivo del governo, sono

cresciuti del 22,8%, in forte decelerazione rispetto al 43% del primo trimestre

20

2004. I prezzi al consumo sono rimasti sorprendentemente bassi (1,8% a maggio, la variazione più bassa degli ultimi 18 mesi), nonostante forti pressioni al

rialzo provenienti dai prezzi alla produzione, aumentati del 5,8% ad aprile dopo aver fatto registrare un 6,1% in media nel 2004. Segno evidente, questo,

che i produttori sono costretti a ridurre i margini e non sono in grado di recuperare completamente l’aumento dei costi trasferendolo al consumatore.

Sebbene la crescita appaia già ora più equilibrata che in passato, è possibile che il previsto rallentamento della domanda mondiale e i pericoli di deflazione inducano le autorità alla cautela nel perseguire il programma di raffreddamento della domanda interna. Una decelerazione troppo rapida, qualora dovesse venire ad intrecciarsi con un rallentamento più forte del previsto

delle economie americana e giapponese, rischierebbe di portare l’economia cinese ad un indesiderato hard landing. Per questo motivo, riteniamo anche che

l’attesa rivalutazione del renmimbi, con i problemi di deflazione che essa comporterebbe, non potrà avvenire in tempi brevi, e in ogni caso non prima di un

paio di anni. Le nostre previsioni per il biennio 2005-2006 mostrano un’economia in lieve decelerazione, con tassi di variazione annui del Pil prossimi al

9%.

21