01

24-10-2008

1

11:24

Pagina 11

La «catena del valore per l’azionista»:

l’anello mancante

«Il miglior modo per investire non è prevedere in che

misura un settore crescerà o avrà un impatto su tutta la

società, ma determinare il vantaggio competitivo di

ogni azienda e, soprattutto, la durata di tale vantaggio».

(Warren Buffett – Presidente Berkshire Hathaway –

Fortune, 22 novembre 1999)

«Nella moderna cultura aziendale, caratterizzata da

forti influssi dell’ottica strategica…, il goodwill

esprimerebbe in questo senso una modalità, una

forma di valorizzazione del vantaggio competitivo.

Ma non risulta che la cultura del goodwill abbia a sua

volta già fatto il collegamento concettuale

e metodologico con la nozione strategica

di vantaggio competitivo».

(Giovanni Panati e Gaetano M. Golinelli, Tecnica

economica industriale e commerciale, 1994, p. 892)

1.1

Introduzione

In questo Capitolo dimostreremo che i processi di creazione, misurazione e diffusione

del valore per l’azionista sono legati da una sequenza di relazioni causa/effetto, che inizia dalle fonti intangibili dei vantaggi competitivi delle imprese. Per illustrare il collegamento tra gli intangibili e la cosiddetta teoria del valore (Miller e Modigliani, 1961;

Damodaran, 1999, 2001), in particolare, svilupperemo un modello di «catena del valore

per l’azionista» (v. Fig. 1.1), in cui le misure di performance del prezzo azionario dipendono da aspettative di valore intrinseco dei flussi di cassa e delle opzioni reali, e queste

ultime grandezze, a loro volta, dalla capacità dell’impresa di ottenere un rendimento del

capitale superiore al suo costo.

Proveremo, inoltre, che la capacità di ottenere un rendimento del capitale superiore al

suo costo (ROIC > WACC), misurabile attraverso indicatori finanziari di breve periodo,

è il presupposto necessario della creazione del valore intrinseco d’impresa. Il valore

intrinseco dei flussi di cassa e delle opzioni reali, che orienta la formazione dei prezzi

azionari, infatti, dipende dal comportamento di tali indicatori finanziari di breve, mossi

a loro volta da particolari generatori economici del valore. Con tale termine, in particolare, ci riferiamo all’intensità e alla durata dei vantaggi competitivi attesi, che consentiranno all’impresa di ottenere rendimenti del capitale superiori al suo costo, nell’orizzonte di previsione esplicita ed eventualmente anche nel periodo del valore residuo.

1.2

Perché misurare il valore per gli azionisti?

La creazione di valore per gli azionisti/proprietari è il meccanismo su cui si basa da

sempre la crescita dell’economia capitalistica. Dal valore d’impresa, infatti, derivano i

rendimenti dei fattori lavoro e capitale che, a loro volta, determinano il livello di benes-

01

24-10-2008

12

11:24

Pagina 12

Parte prima | Le basi dell’i-Valuation

sere collettivo e la ricchezza di una nazione (Porter, 1990). In condizioni di reale concorrenza dinamica, poiché le posizioni di potere di mercato sono solo transitorie e i vantaggi competitivi devono essere costantemente ricostruiti (D’Aveni, 1994), l’obiettivo

del valore per gli azionisti massimizza anche il consumer welfare, la responsabilità

sociale dell’impresa e la capacità innovativa e competitiva di un sistema economico

nazionale, imponendo un limite temporale alle rendite dei produttori e il trasferimento

di queste ultime ai consumatori. Infatti, la «corporate social responsibility» (CSR) si

basa sul presupposto che l’impresa dovrebbe realizzare e contribuire a uno sviluppo

sostenibile, nel senso ampio di sviluppo economico che, accanto alla creazione di valore per gli azionisti, realizzi una conservazione nel tempo dell’ambiente naturale e un

miglioramento sociale e del capitale umano (Perrini, 2006). Se definiamo la «corporate

governance» come il sistema delle regole secondo le quali le imprese sono gestite, allora la corretta governance è parte prioritaria di un sistema efficace e responsabile d’impresa. La CSR è pertanto la disciplina che spinge le società verso l’ottimizzazione

anche degli interessi diversi da quelli degli azionisti e che induce a spostare l’ottica

degli obiettivi dal breve termine al medio-lungo periodo. Ciò in modo da assicurare il

corretto equilibrio di tutti gli interessi in gioco, anche, e soprattutto, nelle situazioni

fisiologiche. Infine, tutto ciò dovrebbe trovare riscontro in una comunicazione trasparente, che dimostri la sostenibilità dei comportamenti di un’impresa, a livello economico, ambientale e sociale, e trasferisca adeguatamente sui mercati finanziari il relativo

valore per l’azionista (Demattè, 2004).

Il valore, in particolare, costituisce l’argomento centrale attorno a cui ruota l’intera

impalcatura concettuale della moderna teoria finanziaria d’impresa. Lo sviluppo di tale

disciplina, infatti, può essere ricondotto alla scelta della massimizzazione del valore

d’impresa come unica funzione obiettivo e alla costruzione di modelli attorno a essa

(Damodaran, 1999). Ne discende che ogni decisione relativa agli investimenti, alla struttura finanziaria e alla politica dei dividendi deve essere considerata «giusta» o «sbagliata» in funzione della sua capacità di aumentare o distruggere valore per l’azionista: in

tal senso, il valore per gli azionisti è l’espressione sintetica dell’eccellenza gestionale,

raggiunta applicando i più opportuni principi di economia, di strategia e di finanza.

La teoria del valore richiama la necessità di una confluenza tra strategia e finanza.

Valutare le strategie (corporate, di business o funzionali) dalla prospettiva del valore

creato per l’azionista (value-based management), per esempio, è il modo più corretto di

orientare la condotta dell’impresa (Grant, 2005). Più in particolare, il value-based management può aiutare a prevedere l’impatto, in termini di valore per gli azionisti, di strategie d’investimento alternative a livello corporate e di business, come l’ingresso in nuovi

mercati, la gestione delle sinergie, il lancio di un nuovo prodotto, la formazione di joint

venture. Lo stesso vale nel momento in cui è necessario stimare il risultato futuro di

importanti operazioni finanziarie, tra cui fusioni e acquisizioni, ricapitalizzazioni e riacquisto di azioni proprie (stock repurchase o buy-back). L’analisi del valore serve anche a

esaminare le potenzialità di miglioramento delle attività operative esistenti, permettendo

di capire se una divisione o unità di business, così com’è strutturata allo stato attuale, sta

creando o distruggendo valore e quali sono le leve operative su cui agire per incrementarne l’efficienza economica.

Allo stesso modo, anche la strategia deve essere utilizzata per orientare i processi finanziari di misurazione e trasferimento sul mercato del valore per gli azionisti. Secondo la

teoria dei mercati efficienti, infatti, i prezzi di borsa dovrebbero rappresentare la misura

01

24-10-2008

11:24

Pagina 13

1 | La «catena del valore per l’azionista»: l’anello mancante

13

più adeguata del valore delle strategie future delle imprese. Nel mondo reale, tuttavia, i

prezzi di borsa e il valore intrinseco delle società sono grandezze spesso assai diverse.

Osservando la volatilità dei mercati finanziari negli ultimi anni, infatti, sembra che tutti

vogliano conoscere l’esatto valore delle imprese, ma nessuno sia più capace di farlo.

La colpa di tutto ciò è da attribuire, oltre che al moltiplicarsi di shock esterni capaci

di influenzare il corso dei titoli, alla crisi del «tradizionale paradigma valutativo», sempre più debole e obsoleto in un’economia basata sull’informazione e sugli intangibili

(Guatri, 2000). Per rinvigorirlo, tuttavia, non servono nuovi algoritmi o altre regole del

valore, ma soltanto (e non è poco!) modelli per un più efficace trasferimento delle informazioni dai mercati economici a quelli finanziari. Come giustamente osservato da

Damodaran (2001, prefazione), i fondamentali che determinano il valore sono gli stessi,

indipendentemente dal tipo d’impresa che si sta valutando e dal mercato in cui essa opera. Gli errori di stima e le recenti gravi imperfezioni dei mercati finanziari, invece, devono essere attribuiti alla sempre maggiore difficoltà nella formulazione delle ipotesi valutative di base, in uno scenario economico («era degli intangibili») in cui i vantaggi competitivi, da cui origina la capacità generativa di valore delle imprese nell’orizzonte di

previsione esplicita e nel periodo del valore residuo, sono sempre più vulnerabili e transitori (Wiggins e Ruefli, 2005).

A tal proposito, siamo convinti che, in assenza di un collegamento razionale degli

algoritmi valutativi alle specifiche fonti intangibili del vantaggio competitivo dell’impresa, il comportamento dei mercati finanziari non potrà mai liberarsi delle sue imperfezioni e trasferire nei corsi azionari il reale valore intrinseco delle strategie future delle

imprese (misurabile in termini di flussi di cassa e di opzioni reali). Per questo, nelle

prossime sezioni, svilupperemo un modello di «catena del valore per l’azionista», il cui

ultimo anello, focalizzandosi sulle fonti intangibili del vantaggio competitivo, indica le

ragioni che determinano la capacità corrente di creazione di valore di un’impresa e fornisce le uniche informazioni attendibili sugli sviluppi di quella futura.

1.3

La «catena del valore per l’azionista»: un diagramma di sintesi

Spostandosi sempre più al centro del dibattito economico, la teoria del valore per l’azionista, grazie agli sforzi di accademici e consulenti, ci consente oggi di contare su una

molteplicità di strumenti e metodi di stima delle prestazioni finanziarie d’impresa. Tra i

più importanti di questi ricordiamo: il rendimento totale per gli azionisti (TRS), il valore aggiunto di mercato (MVA), l’utile per azione (Earning Per Share, EPS), i modelli di

flussi di cassa scontati (Discounted Cash Flow, DCF), il profitto economico, l’Economic

Value Added (EVA®), le opzioni reali (Real Options Valuation, ROV), il rendimento del

capitale investito (ROIC) e il reddito operativo al netto delle tasse (NOPAT)1. Tale

abbondanza di strumenti, tuttavia, rischia di disorientare i manager, nel momento in cui

devono prendere decisioni atte a creare valore per l’azionista e orientare in questa direzione l’intero sistema organizzativo.

Non vogliamo sostenere, con questo, che esistono misure di valore inutili, anche se

alcune di queste sono sicuramente migliori di altre. Molti, per esempio, e questa è anche

1

Tralasciamo, per motivi di sintesi, altri modelli e sigle di riferimento meno comuni.

01

24-10-2008

14

11:24

Pagina 14

Parte prima | Le basi dell’i-Valuation

la nostra posizione, ritengono più corretto stimare il valore intrinseco dell’impresa con i

flussi di cassa scontati (DCF), piuttosto che con misure di tipo contabile, tra cui l’utile

per azione (Damodaran, 2001; Copeland, Koller e Murrin, 2000). Il profitto economico/EVA®2, invece, è considerato lo strumento più adatto a indicare la creazione di valore,

sia nel breve, sia nel lungo termine, mentre la valutazione con i flussi di cassa scontati

riassume in un valore unico la performance complessiva realizzata nel tempo (orizzonte

di previsione esplicita e periodo del valore residuo). Entrambi i metodi, in ogni caso, a

parità d’ipotesi valutative e con le dovute accortezze, convergono sullo stesso risultato

di stima del valore d’impresa (v. § 1.8.3).

È del tutto inutile e fonte solo di confusione metodologica avventurarsi in discussioni

circa la supremazia dell’uno o dell’altro di questi indici/metodi di misura del valore, e

lasciamo il tema ad altri autorevoli palcoscenici. Non esiste un metodo o un parametro

di misura delle prestazioni d’impresa migliore in senso assoluto. Ciascuno di questi,

infatti, è stato ideato per rispondere a obiettivi diversi, e perciò è in grado di descrivere

il valore per l’azionista da una particolare prospettiva, complementare rispetto alle altre.

Per questo, abbiamo deciso di seguire un approccio strutturato che collega tra loro,

mediante precisi legami di causa-effetto, i diversi indici/metodi di misura del valore d’impresa, dando evidenza alle finalità particolari e agli specifici limiti di ciascuno.

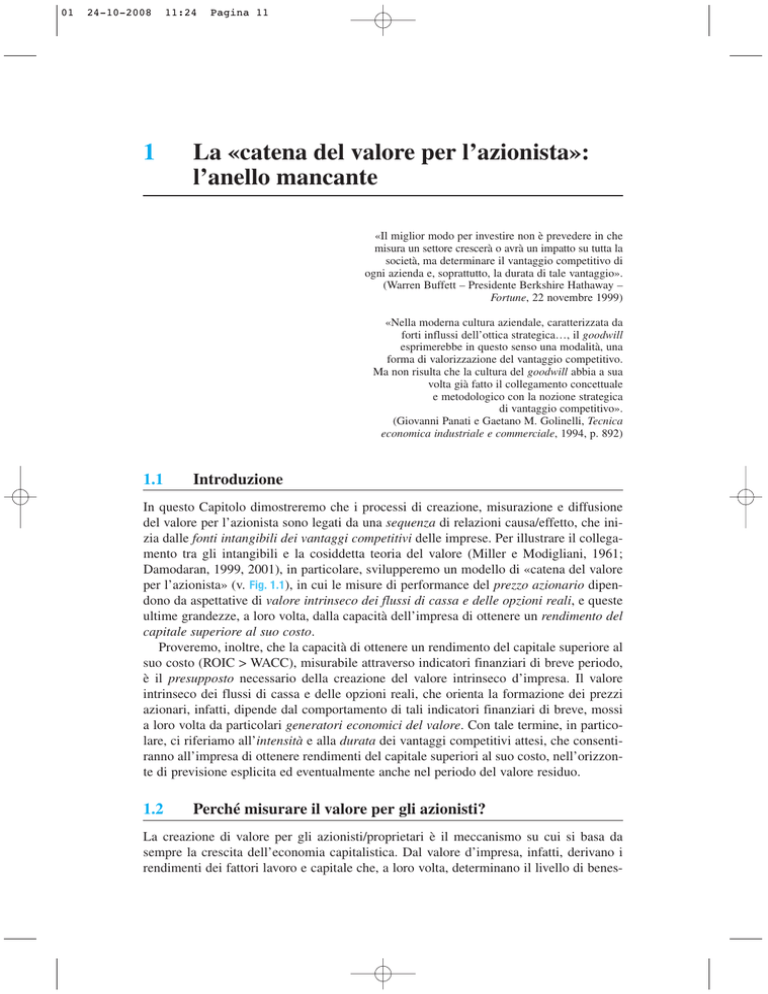

La Fig. 1.1 rappresenta una «catena del valore per l’azionista». Le ultime misure del

diagramma (Quadrante 4) sono il rendimento totale per l’azionista (TRS) e il valore

aggiunto di mercato (MVA). Tali indicatori danno contezza, in modo diverso, dei processi di trasferimento sui mercati azionari del valore intrinseco dell’impresa. Il TRS, in

particolare, si ottiene sommando la rivalutazione del prezzo di borsa ai dividendi distribuiti. Il MVA, invece, si calcola sottraendo al valore di mercato del debito e dell’equity

dell’impresa (cosiddetto valore asset side) il valore contabile del suo patrimonio d’asset

iscritti a bilancio. La natura dei mercati è riflettere il valore atteso dalle strategie dell’impresa nei prezzi di borsa. Per questo, il TRS e il MVA non possono che essere misure «a posteriori» di creazione del valore per l’azionista, utili, al massimo, per fissare

obiettivi di lungo periodo di crescita del titolo.

Spostandoci più a destra nel nostro diagramma (Quadrante 3), troviamo il valore

intrinseco dell’impresa, misurato in base alla capacità di generare flussi di cassa nel lungo termine e in funzione del suo portafoglio di opzioni reali (ROV). Il valore intrinseco

dell’impresa, così stimato, può essere utilizzato per valutare le strategie e per selezionare opportunità d’investimento alternative. Queste misure, poiché basate su proiezioni e

rappresentative solo di un risultato unico di valore complessivo, non possono essere

invece impiegate per giudicare la performance di periodo dell’impresa. Per la sua congenita complessità, inoltre, la ROV presta facilmente il fianco a tentativi di strumentalizzazione e di manipolazione delle stime di valore (v. § 1.7).

Il DCF e le opzioni reali (ROV), però, presentano il vantaggio di poter essere collegati a indicatori finanziari a breve del valore per l’azionista (Quadrante 2), tra cui il profitto economico/EVA®, che rappresenta il surplus di valore creato nell’esercizio in corso

2 Profitto economico è un termine generico sinonimo di EVA® (Economic Value Added), un marchio

registrato di Stern Stewart e Co. Nel testo è riportato il procedimento finanziario per la stima del profitto economico: profitto economico = (ROIC – WACC) × CI. Lo stesso risultato si ottiene anche attraverso l’approccio operativo (profitto economico = NOPAT – WACC × CI).

01

24-10-2008

11:24

Pagina 15

1 | La «catena del valore per l’azionista»: l’anello mancante

Figura 1.1

15

La catena di creazione/misurazione/trasferimento del valore

per l’azionista: un diagramma di sintesi

una volta remunerati tutti i fattori della produzione, compreso il costo opportunità per il

capitale proprio. Il profitto economico/EVA® misura l’efficacia dell’impiego del capitale investito nei singoli esercizi e può essere utilizzato per la valutazione dell’impresa,

fornendo esiti di stima che convergono con quelli del modello DCF (a parità d’ipotesi

valutative e con le dovute accortezze). Il profitto economico/EVA® si misura moltiplicando il surplus ottenuto tra rendimento e costo del capitale (ROIC – WACC) per il

capitale investito a inizio periodo (CI). Questo importante indicatore finanziario, in altre

parole, riflette la capacità dell’impresa di ricavare dal capitale disponibile un rendimento superiore al suo costo (ROIC > WACC).

Come vedremo nei paragrafi successivi, la capacità di ottenere dal capitale disponibile un rendimento superiore al suo costo (ROIC > WACC) è il presupposto necessario del

valore intrinseco sia dei DCF, sia delle opzioni reali (ROV). In un modello valutativo di

DCF, infatti, il valore attuale netto (VAN) è pari a zero, nel caso in cui ROIC = WACC.

Per quel che riguarda il portafoglio di opzioni reali (ROV), invece, come osserva la più

autorevole dottrina, non è possibile attribuirgli un valore in assenza di un diritto di

esclusiva o di una fonte di vantaggio competitivo sostenibile, capaci di garantire, per gli

investimenti futuri, un rendimento del capitale superiore al suo costo (Damodaran, 2001,

p. 336 ed. it.). Ciò perché, in ultima analisi, il valore di un’opzione reale non deriva dai

flussi di cassa che saranno prodotti dal successivo investimento (quantificato nel prezzo

01

24-10-2008

16

11:24

Pagina 16

Parte prima | Le basi dell’i-Valuation

di esercizio dell’opzione reale o strike price), ma dalla possibilità che tali flussi rappresentino un rendimento superiore al costo del capitale (ROIC > WACC).

Tuttavia, anche gli indicatori finanziari a breve del valore riescono a fare luce solo su

un limitato segmento della catena del valore per l’azionista. Il loro uso autonomo, rispetto

alle altre misure di valore del nostro diagramma, risente in particolare del limite di segnalare in ritardo le variazioni nei processi di creazione di valore. Questa è una grave lacuna.

Negli attuali scenari economici, infatti, le prestazioni storiche e correnti non sono più il

solo presupposto di quelle future. Il motivo di tutto ciò è che i vantaggi competitivi, da cui

origina la capacità generativa di valore delle imprese, ormai sono sempre più transitori ed

esposti alle forze del mercato concorrenziale (Wiggins e Ruefli, 2005).

Per ovviare a questo limite congenito degli indicatori finanziari di breve è necessario

focalizzarsi sui generatori economici del valore (Quadrante 1), rappresentati, nella fattispecie, dall’intensità (CAM) e dalla durata (CAP) dei vantaggi competitivi attesi. Il vantaggio competitivo, in particolare, è il presupposto della creazione del valore per l’azionista, poiché in sua assenza il rendimento del capitale (ROIC) sarà al massimo pari al

suo costo (WACC) o persino inferiore (Damodaran, 2001; Copeland, Koller e Murrin,

2000). Per questo, tale tipo d’analisi permette di capire le ragioni, economiche e strategiche, che determinano la corrente capacità generativa di valore (ROIC > WACC) di

un’impresa e fornisce le uniche informazioni razionali e attendibili sugli sviluppi di

quella futura.

L’analisi dei generatori economici del valore completa il nostro modello di «catena

del valore per l’azionista», ribadendo una necessaria confluenza tra strategia e finanza.

Da un lato, infatti, la misura del profitto economico/EVA® (Quadrante 2) può essere utilizzata come «metro» di misura dell’intensità (magnitudo) dei vantaggi competitivi correnti e passati dell’impresa3. Dall’altro, invece, l’intensità (CAM) e la durata (CAP) dei

vantaggi competitivi attesi (Quadrante 1) determinano il comportamento futuro degli

indicatori finanziari di breve periodo (Quadrante 2) e, mediatamente agli effetti generati

su questi, il valore intrinseco dei DCF e delle opzioni reali (Quadrante 3). Tutte queste

misure, infine, devono essere trasferite ai mercati e contribuire alla corretta formazione

dei prezzi azionari (Quadrante 4).

Nelle sezioni successive approfondiremo i singoli segmenti della «catena del valore

per gli azionisti», concentrandoci, prima, sugli effetti finanziari (misurazione e trasferimento del valore) e, poi, sulle cause economiche (creazione del valore) della capacità di

3 La più recente letteratura in tema di strategia (Barney, 2002; Barney e Hesterly, 2006) considera il

vantaggio competitivo come la capacità di ottenere un tasso di rendimento sul capitale disponibile superiore al suo costo (ROIC > WACC), superando la precedente e più generica definizione che considerava

questo stesso concetto solamente in termini di un rendimento sopra la norma. In questo modo, è possibile valutare gli effetti finanziari del vantaggio competitivo coerentemente con l’assunto di base dell’economia neoclassica, secondo cui, in assenza d’imperfezioni di mercato, l’impresa può realizzare rendimenti capaci al massimo di remunerare il solo costo sopportato per i fattori della produzione (costo

opportunità del capitale proprio compreso). Inoltre, questa più recente concezione evita il rischio di

dover attribuire un vantaggio competitivo a imprese che ottengono rendimenti superiori alla norma in

un settore in cui tutte le imprese sono in perdita o distruggono valore per l’azionista. Come più avanti

meglio specificato, per questi motivi negli studi di strategia d’impresa la creazione di valore (ROIC >

WACC) è considerata il metro con cui si misura la forza finanziaria del vantaggio competitivo (Barney,

2002; Peteraf, 1993). Il vantaggio competitivo, allo stesso tempo, è ciò che determina i rendimenti del

capitale superiori al suo costo (creazione di valore).

01

24-10-2008

11:24

Pagina 17

1 | La «catena del valore per l’azionista»: l’anello mancante

17

ottenere un tasso di rendimento superiore al costo del capitale (ROIC > WACC). In questo modo, stabiliremo un collegamento diretto tra i processi finanziari, relativi alla misurazione e al trasferimento sui mercati borsistici del valore per l’azionista, e i meccanismi

competitivi, che invece determinano la capacità dell’impresa di creare lo stesso valore

sui mercati economici, ottenendo un rendimento del capitale superiore al suo costo

(ROIC > WACC).

1.4

Le misure di performance dei prezzi azionari e le regole

di trasferimento del valore sui mercati finanziari

(il «mulino» delle aspettative – Quadrante 4)

I mercati finanziari hanno la caratteristica di trasferire anticipatamente nei corsi azionari il valore che sarà creato in futuro dagli investimenti che un’impresa ha già attuato

(attività in essere) o che realizzerà in futuro (valore della crescita), scontato a un tasso

capace di rifletterne la rischiosità (WACC). Questo processo è detto appunto di trasferimento del valore. I mercati finanziari, in particolare, funzionano guardando in avanti, e i

prezzi delle azioni sono il segnale più immediato delle aspettative generalizzate degli

investitori circa le performance future dell’impresa (Rappaport e Mauboussin, 2001),

che solo in parte dipendono dalla capacità di produrre risultati positivi dimostrata in

passato. La continua revisione delle aspettative degli investitori, che avviene in funzione

dell’evolvere di variabili razionali (dati di performance, variabili macroeconomiche,

comunicazione finanziaria, andamento degli indici di borsa ecc.) o irrazionali (euforia

degli investitori e bolle speculative), determina il movimento dei corsi azionari, sul quale possono avere un impatto anche shock esogeni al mercato stesso e spesso alla stessa

sfera economica. Non è la creazione di valore intrinseco in sé, quindi, a far aumentare o

diminuire i prezzi azionari, almeno nel breve periodo, ma lo scarto tra le performance

comunicate e le attese degli investitori, incorporate in precedenza nei prezzi di mercato4.

1.4.1

Il rendimento totale per l’azionista

Le misure più comuni per valutare la prestazione dei prezzi azionari sono il rendimento

totale per gli azionisti (TRS) e il valore aggiunto di mercato (MVA). Il TRS si ottiene sommando le rivalutazioni del prezzo borsistico ai dividendi distribuiti. Per questo, è una misura di prestazione che incorpora anche le oscillazioni di valore di un titolo azionario derivanti da cause esogene rispetto all’impresa. L’analisi del valore basata sul rendimento totale per

gli azionisti, in particolare, è molto sensibile al comportamento degli indici settoriali e di

mercato e risente delle vicende, spesso convulse, dei mercati finanziari. Copeland, Koller e

Murrin (2000), per esempio, stimano che a queste influenze di natura esogena, nell’insieme, è da attribuire una quota vicina al 40 per cento dei rendimenti offerti da un campione di

circa 400 imprese, in un qualsiasi intervallo temporale esteso da uno a tre anni.

Il TRS, inoltre, per le sue caratteristiche intrinseche, trascura completamente i processi di creazione del valore, soprattutto nel breve termine, riflettendo nei suoi risultati i

4 Non a caso i testi di finanza descrivono, tra le altre, anche le strategie finanziarie tese a gestire la performance nei mercati azionari, «pilotando» gli utili dell’impresa e/o le aspettative di analisti e investitori. Si

veda, a tal proposito, Damodaran (2001).

01

24-10-2008

11:24

Pagina 18

18

Parte prima | Le basi dell’i-Valuation

soli scostamenti tra la performance comunicata e le attese degli investitori. Paradossalmente, le aziende peggiori, quelle da cui ci si aspetta meno, possono dare la migliori

soddisfazioni in termini di TRS. Al contrario, le aziende migliori, quelle che soddisfano

con continuità le aspettative di creazione di valore, possono risultare penalizzate da questa misura di performance azionaria, perché meno soggette a variazioni sensibili nel

prezzo del titolo azionario. Per spiegare come funziona il TRS, Copeland, Koller e Murrin (2000) suggeriscono di pensare alle performance attese dal mercato, implicite nel

prezzo delle azioni, paragonandole alla velocità della macina di un «mulino». Il TRS, di

conseguenza, oscilla in funzione della diminuzione o dell’aumento della velocità della

macina. Per le aziende ritenute eccellenti, quelle con la maggiore velocità della macina,

è difficile battere le aspettative dei mercati, e anche prestazioni oggettivamente elevate

non sono in grado di incrementare il TRS, se sono state anticipatamente incorporate

dagli investitori nei prezzi di borsa (aumento della velocità della macina). Le aziende

meno performanti, al contrario, potrebbero più facilmente sorprendere il mercato, ottenendo più facilmente una prestazione superiore ad aspettative modeste.

1.4.2

Il valore aggiunto di mercato (MVA)

Il valore aggiunto di mercato (Market Value Added, MVA) è un indicatore del successo

aziendale, attraverso il quale è possibile valutare le prestazioni di un’impresa risalendo alla

differenza tra le risorse apportate dagli investitori a titolo di debito ed equity (CI) e il suo

complessivo valore attuale di mercato (asset side, valore dell’equity e del debito). Il MVA è

utilizzato per stilare le classifiche «Stern Stewart Performance 1000» (Tab. 1.2), regolarmente

pubblicate su importanti riviste economiche internazionali (Fortune, Business Week, CFO

Magazine, ecc.). Il MVA, in particolare, si calcola sottraendo dal valore di mercato dell’impresa asset side (valore del debito più quello dell’equity) il capitale contabile investito (CI)5:

MVA = Valore di mercato asset side – Capitale contabile investito

Da un punto di vista matematico-finanziario, il MVA rappresenta una semplice estensione

delle proprietà del valore attuale netto (VAN) ai processi di trasferimento del valore sui

mercati finanziari. Stewart (1991), infatti, suggerisce di considerare il MVA come la valutazione, effettuata dal mercato a una certa data, del VAN di tutti i progetti d’investimento che

l’impresa ha in essere (asset in place) e che deve ancora realizzare (valore della crescita). Il

VAN, che è la misura più diretta del surplus di valore creato da un investimento, si ottiene

sottraendo dal valore attuale (VA) dei flussi di cassa disponibili per gli investitori (FCFF)

che dal progetto sono complessivamente attesi l’ammontare delle risorse investite in esso.

La dimostrazione dell’analogia tra il MVA e il VAN richiederà adesso alcuni brevi passaggi.

La teoria del valore considera l’impresa come l’insieme degli investimenti già sostenuti (attività in essere) e di quelli ancora da realizzare, cioè la crescita futura attesa

(Damodaran, 1999, 2001). Di conseguenza:

Valore impresa (asset side) = Valore attività in essere +

+ Valore crescita futura attesa

5

Stewart (1991) raccomanda di adottare una misura di tipo economico-contabile del capitale investito,

più ampia del semplice valore contabile indicato in bilancio, che comprende al suo interno anche le

poste assimilabili al capitale proprio. Ciò consente di definire più puntualmente l’ammontare dell’investimento complessivo degli azionisti nell’impresa.

01

24-10-2008

11:24

Pagina 19

19

1 | La «catena del valore per l’azionista»: l’anello mancante

dove:

t=∞

Valore attività in essere = ∑ VA FCFFtAttività in essere

t=1

t=∞

Valore crescita futura attesa = ∑ VANtProgetti futuri

t=1

In base alle appena ricordate proprietà del VAN, sottraendo dal valore delle attività in

essere (asset in place) il capitale contabile già investito (CI), è possibile esprimere il

valore dell’impresa come di seguito:

t=∞

Valore impresa (asset side) = Capitale investitoAttività in essere + ∑ VANtAttività in essere +

t=1

t=∞

+ ∑ VANtProgetti futuri

t=1

da cui, sottraendo CI Attività in essere, si ottiene:

t=∞

t=∞

t=1

t=1

MVA = ∑ VANtAttività in essere + ∑ VANtProgetti futuri

Ecco dimostrato che la strada per massimizzare il MVA è la capacità di massimizzare il VAN

degli investimenti in essere e della crescita futura attesa. A questo punto, però, entra necessariamente in scena la capacità dell’impresa di ottenere, dagli investimenti in essere e dalla crescita futura attesa, un rendimento del capitale superiore al suo costo (ROIC > WACC). È

noto, infatti, che in un modello di flussi di cassa scontati il VAN è zero se rendimento e costo

del capitale coincidono (ROIC = WACC). La relazione tra MVA e VAN ci consente, quindi, di

stabilire anche una relazione tra il valore dell’impresa e il rendimento in eccesso rispetto al

costo del capitale (ROIC > WACC) atteso dai suoi investimenti in essere e da quelli futuri.

Data la sostanziale uguaglianza tra VAN e profitto economico (dimostrata nell’Appendice1 del presente Capitolo), il MVA può essere espresso anche in funzione dello

scarto tra ROIC e WACC 5bis:

t=∞

MVA = ∑

t=1

Profitto economicot, Attività in essere

t

(1 + WACC)

t=∞

Profitto economicot, Progetti futuri

t=1

(1 + WACC)t

+ ∑

dove:

Profitto economicot, Attività in essere =

Profitto ecnomicot, Progetti futuri =

ROIC

=

NOPAT

=

CI

=

It

=

WACC

(ROICt – WACCt) · CI;

(ROICt – WACCt) · It;

NOPAT/CI;

reddito operativo al netto delle tasse;

capitale investito iniziale;

ammontare dei reinvestimenti complessivi in capitale

fisso e circolante non-cash, al netto degli ammortamenti,

misurati all’inizio del periodo t;

= costo medio ponderato di approvvigionamento del capitale;

5bis Si propone l’utilizzo del WACC per il processo di attualizzazione poiché è ancora il modello dominante anche se può dar luogo ad alcuni inconvenienti.

01

24-10-2008

11:24

Pagina 20

20

Parte prima | Le basi dell’i-Valuation

Tabella 1.1

Le relazioni tra valore di mercato, MVA e profitto economico

Capitale investito

(D) = (B)

t=∞

Profitto economicot, Attività in essere

t=1

(1 + WACC)t

∑

t=∞

∑

t=1

(E)

+

Profitto economicot, Progetti futuri

Debito e mezzi propri

(B) = (D)

Valore aggiunto

di mercato (MVA)

(C) = (A) – (B) = (E) + (F)

Valore di mercato

asset side (A)

(1 + WACC)t

(F)

Il MVA è quindi uguale al valore attuale di tutti i profitti economici (o EVA®) attesi in

futuro. Il profitto economico, ricordiamo, si misura moltiplicando lo scarto, ottenuto tra

il ROIC e il WACC, per il capitale investito (CI) a inizio periodo. Il MVA, quindi, valuta la prestazione di un’impresa tenendo conto della sua capacità di creare valore investendo il capitale disponibile a un tasso di rendimento superiore al suo costo (ROIC >

WACC). La Tab. 1.1 sintetizza le relazioni tra valore di mercato, MVA e profitto economico, appena descritte, dando già da ora una sommaria dimostrazione del legame indissolubile tra il valore trasferito sui mercati finanziari e le attese di creazione di valore sui

mercati economici, in base alla capacità di ottenere un surplus tra rendimento e costo del

capitale investito (ROIC > WACC) dalle attività in essere e dalla crescita futura attesa.

Queste caratteristiche particolari fanno del MVA uno dei migliori indicatori per stimare la performance dell’impresa. Giudicare le performance delle imprese in base alla

crescita dimensionale (fatturato, NOPAT), invece, non ha lo stesso potere informativo,

visto che questa aggiunge valore per l’azionista solo se ROIC > WACC. Verso la fine del

2002, per esempio, Microsoft aveva un valore di mercato di $ 237,547 miliardi, a fronte

d’investimenti contabili pari a soli $ 25,207 miliardi. Il suo MVA aggiungeva, quindi,

ben $ 212,340 miliardi alle risorse messe a disposizione dai suoi azionisti (v. Tab. 1.2).

Nello stesso momento, General Motors (GM) stava distruggendo valore per gli azionisti:

il suo MVA era negativo per $ 14,081 miliardi, a fronte di un valore di mercato pari a $

105,679 miliardi e di un capitale investito di $ 119,778 miliardi.

Gli stessi input di stima del MVA possono essere elaborati come rapporto, invece che

come differenza. Il market to book ratio (rapporto tra valore di mercato e capitale contabile)

rappresenta una variante del MVA, espressa come rapporto e non come valore assoluto:

Market to book ratio =

Valore di mercato asset side

Capitale contabile investito

Sempre verso la fine del 2002, il market to book ratio di GM era pari 0,8824, testimoniando una chiara situazione di distruzione di valore per l’azionista, mentre lo stesso indice di

Microsoft raggiungeva 9,4239, a indicare una situazione, del tutto opposta alla prima, di

notevole incremento delle risorse apportate dagli azionisti all’impresa. In termini concreti,

le cifre riportate nella Tab. 1.2 stanno a indicare che il mercato, verso la fine del 2002, si

aspettava che gli investimenti di Microsoft in capitale contabile, pari a $ 25,207 miliardi, e

la crescita futura attesa avrebbero prodotto, nel prevedibile futuro, un VAN complessivo di

01

24-10-2008

11:24

Pagina 21

21

1 | La «catena del valore per l’azionista»: l’anello mancante

Tabella 1.2

2002 1999

1

2

3

4

5

6

7

8

9

10

11

12

13

14

15

.....

238

240

244

245

246

247

248

249

251

252

2

4

6

22

12

32

8

13

21

3

14

16

1

5

24

.....

233

241

67

251

101

27

50

9

42

65

La classifica MVA 2003 per le più grandi compagnie quotate

con un fatturato superiore a $ 7 miliardi

Company name (milions $)

General Electric Co

Microsoft Corp

Wal-Mart Stores

Johnson e Johnson

Merck e Co

Procter e Gamble Co

Intl Business Machines Corp

Exxon Mobil Corp

Coca-Cola Co

Intel Corp

Dell Computer Corp

Citigroup Inc

Cisco Systems Inc

Oracle Corp

Lilly (Eli) e Co

……………………...……

Sears Roebuck e Co

ATeT Wireless Services Inc

Honeywell International Inc

Wachovia Corp

General Motors Corp

Motorola Inc

JP Morgan Chase e Co

AOL Time Warner Inc

SBC Communications Inc

ATeT Corp

MVA Marketto-book

ratio

Market

Value

Capital

EVA®

Sale Growth1

222.767 3,2406 322.190 99.423

5.983 73.420

212.340 9,4239 237.547 25.207

2.201 30.785

207.346 3,8163 280.970 73.624

2.928 244.524

124.237 3,6105 171.829 47.592

2.839 36.298

107.076 3,8517 144.624 37.548

3.872 21.446

92.231 3,2486 133.248 41.017

2.315 42.606

90.422 1,8734 193.955 103.533 –8.032 81.186

85.108 1,4514 273.634 188.526 –2.175 178.909

82.413 4,3509 107.007 24.594

2.496 19.983

77.395 3,0817 114.574 37.179 –3.736 26.764

69.425 10,6263 76.637

7.212

360 33.730

68.078 1,6262 176.795 108.716

2.964 92.029

59.702 2,2050 109.249 49.547 –4.623 19.209

59.502 63,5678 60.453

951

1.401 9.417

57.366 4,2978 74.761 17.395

1.096 11.078

.....

.....

.....

.....

.....

.....

–6.859 0,8675 44.898 51.758

–314 41.366

–7.106 0,8361 36.249 43.355 –5.102 15.631

–9.231 0,7806 32.846 42.078

–833 22.274

–10.182 0,8182 45.839 56.021 –1.762 23.591

–14.081 0,8824 105.697 119.778 –5.065 155.974

–15.904 0,6538 30.030 45.934 –5.849 26.679

–25.499 0,6505 47.466 72.965 –3.646 43.372

–27.148 0,7923 103.550 130.697 –27.539 40.961

–38.372 0,7555 118.558 156.930 –8.434 43.138

–72.674 0,5103 75.733 148.406 –27.116 49.931

32%

41%

48%

32%

3%

7%

–7%

11%

2%

–9%

43%

12%

28%

–3%

12%

.....

1%

105%

–6%

7%

2%

–17%

29%

757%

–13%

–20%

1. Crescita cumulativa aggregata del fatturato nei tre anni passati.

Fonte: adattata da Stephen Taub, «Which Companies Created the Most Wealth for Shareholders Last Year?», CFO

Magazine, July 1, 2003.

$ 212,340 miliardi. Utilizzando il market to book ratio, invece, ogni dollaro investito allora

dalla Microsoft era valutato dal mercato ben 9,4239 dollari.

Il MVA è un equivalente concettuale del goodwill, o avviamento dell’impresa (Stewart,

1991). Il market to book ratio, invece, rappresenta una semplificazione del noto indice q di

Tobin (Tobin, 1969), che rapporta il valore di mercato asset side al costo di sostituzione dei

suoi asset tangibili (fisici e finanziari) iscritti a bilancio. Il MVA/goodwill è unanimemente considerato una valida proxy del valore complessivo dei capitali intangibili dell’impresa (Stewart, 1997; Hall, 2001). Un market to book ratio (o un Tobin’s q) maggiore di 1, invece, indica che l’impresa ha un patrimonio di capitali intangibili considerato

di valore dagli investitori finanziari. Dietro queste associazioni vi sono spiegazioni di

derivazione contabile ed economica, focalizzate, rispettivamente, sull’invisibilità di

bilancio degli intangibili e sulla considerazione che tali forme di capitale rappresentano,

ormai, le uniche fonti di vantaggio competitivo a disposizione delle imprese (Simon e

Sullivan, 1993; Lev, 2001).

01

24-10-2008

11:24

22

1.4.3

Pagina 22

Parte prima | Le basi dell’i-Valuation

Gli indicatori di performance azionaria come debito di reputazione

con il mercato

La metafora del «mulino» manageriale, suggerita da Copeland, Koller e Murrin (2000)

per una migliore comprensione delle caratteristiche del TRS, sembra calzare a pennello

anche rispetto al MVA. In questo caso, il MVA rappresenta la quantità complessiva di

valore (profitto economico) attesa dagli investitori nel prevedibile futuro, secondo una

velocità predefinita della «macina». Più che una misura di performance, quindi, il valore

aggiunto di mercato deve essere considerato una promessa di performance fatta dall’azienda ai propri azionisti all’interno di quello che gli esperti di comportamento organizzativo chiamerebbero il «contratto psicologico» che lega l’azienda agli azionisti, definendo

appunto il sistema di attese reciproche. Sulla capacità di mantenere o meno questa promessa, l’impresa costruisce la propria reputazione e il proprio successo. Più precisamente,

il valore del MVA, anticipatamente trasferito sui mercati finanziari, in ragione di precise

aspettative d’incremento del valore dell’investimento in equity, rappresenta una passività

invisibile in bilancio, cui l’impresa, prima o poi, dovrà far fronte (Costabile, 2001).

Nessuno porterà in tribunale i libri dell’azienda, in caso di mancato adempimento di

questo debito reputazionale (passività invisibile). Le conseguenze di tale inadempienza,

rappresentate dalla sanzione del mercato, che si muove come un vero giudice seppur

senza la toga, possono però essere molto severe. La rottura del contratto psicologico tra

investitori e impresa, infatti, produce effetti sui mercati finanziari, in termini di crollo

della fiducia e di una drastica riduzione dei corsi azionari, la cui violenza è proporzionale all’imperfezione delle informazioni sottese alle aspettative infrante di crescita del

valore o di una generosa politica dei dividendi6.

Squilibri troppo marcati tra i processi di creazione e di trasferimento del valore nuocciono non solo al mercato e all’economia in generale, ma anche alle imprese che eventualmente beneficiano di un aumento ingiustificato dei propri corsi azionari. A queste

condizioni, infatti, crescono inutilmente il WACC (in funzione del cambiamento della

struttura finanziaria prodotto dall’apprezzamento dell’equity) e i rischi di rottura del

«contratto psicologico» con gli investitori. In entrambi i casi avverrà una distruzione di

valore: nel primo, dall’interno, nella misura in cui l’aumento ingiustificato del WACC

sottrae efficienza alla gestione del capitale; nel secondo, dall’esterno, a seguito di un

successivo crollo dei corsi azionari.

Il fatto che il WACC vada calcolato secondo parametri di mercato, relativi al valore

del debito e delle azioni (Damodaran, 1999, 2001), conferma la natura di debito di reputazione del MVA e l’esigenza di considerarlo come una vera e propria fonte d’indebitamento, che incide sulla struttura finanziaria dell’impresa e sui processi di creazione del

valore per l’azionista. A dimostrazione che titoli apprezzati dal mercato possono essere

usati come fonte di finanziamento per una politica d’investimenti, si potrebbero ricordare le acquisizioni effettuate dalle imprese che avevano beneficiato della «bolla» della

6 La «politica dei dividendi» riguarda la decisione di restituire agli azionisti i flussi di cassa in eccesso

rispetto alle necessità operative dell’impresa (excess cash). La teoria del valore impone di restituire

sempre il denaro agli azionisti se non esistono concrete opportunità d’investimento a un tasso di rendimento superiore al WACC. Il denaro può essere restituito sotto forma di dividendi, riacquisto d’azioni

proprie e tramite uno spin-off. Per approfondire le politiche dei dividendi si consulti Damodaran (1999).

01

24-10-2008

11:24

Pagina 23

1 | La «catena del valore per l’azionista»: l’anello mancante

23

new economy utilizzando esclusivamente la «carta» dei propri titoli azionari e senza

uscite di cassa.

1.5

Le regole di misurazione del valore intrinseco dell’impresa

(Quadrante 3)

Quali sono le metodologie valutative più adatte a influenzare la formazione dei prezzi in

un mercato finanziario ben funzionante? Buona parte della comunità degli investitori è

ancora ancorata a misure contabili di prestazione, come per esempio l’utile per azione

(EPS). Noi crediamo, al contrario, che esistano buone ragioni, indicate di seguito in

modo sintetico, per decidere di non impiegare misure contabili per la stima del valore

d’impresa:

1. la divergenza contabile tra utili e flussi di cassa dimostra che non necessariamente un

innalzamento degli utili incrementa il valore per l’azionista;

2. l’impostazione contabile valorizza flussi non direttamente prelevabili dagli investitori;

3. il calcolo dell’utile omette l’imputazione di un onere per il costo del capitale azionario;

4. gli utili trascurano il peso degli investimenti incrementali, in capitale fisso e circolante, necessari per sostenere i percorsi di crescita futura;

5. gli utili possono essere calcolati utilizzando metodi contabili alternativi, ugualmente

accettabili;

6. infine, cosa ben più importante, nessuna valutazione di un investimento azionario può

prescindere dal fatto che gli unici flussi che gli azionisti ricevono sono i dividendi

effettivamente distribuiti dalla società.

La valutazione d’impresa in funzione dei flussi di dividendo ricevuti dagli azionisti può,

invece, essere svolta con il Dividends Discount Model (DDM; v. Appendice 1B al Capitolo). Tuttavia, nonostante i fondamentali concetti valutativi su cui poggia, il DDM presenta limiti tali da sconsigliarne l’utilizzo; il più severo di tali limiti è la discrezionalità

della politica dei dividendi (Damodaran, 1999). Spesso, infatti, le imprese non distribuiscono dividendi anche quando, soddisfatte le esigenze di reinvestimento, hanno i flussi

di cassa necessari per farlo (excess cash). La liquidità in eccesso, infatti, può essere utilizzata dal management per distribuire un dividendo, trattenuta all’interno dell’azienda

o, infine, impiegata per il riacquisto d’azioni proprie sul mercato (stock buy-back). La

prassi del buy-back è in forte aumento nella maggior parte dei paesi sviluppati7. Negli

Stati Uniti, per esempio, la percentuale di liquidità restituita agli azionisti sottoforma di

riacquisto d’azioni proprie è passata dal 32 per cento nel 1989 al 50 per cento circa nel

1998 (Damodaran, 1999).

La convinzione della superiorità del modello DCF sta diffondendosi sempre più

all’interno della comunità degli studiosi e di quanti sono comunque interessati alla valutazione d’impresa. Le grandezze che interessano il DCF sono i flussi di cassa per l’impresa (FCFF) e i flussi di cassa per gli azionisti (FCFE). Il FCFF coincide con il flusso

7 In Italia il buy-back è regolamentato dagli articoli 2357 e seguenti del Codice Civile, che consentono

il riacquisto di azioni proprie da parte delle società solo nei limiti degli utili acquisiti e delle riserve

disponibili che risultano dall’ultimo bilancio e per un ammontare nominale non superiore alla decima

parte del capitale sociale.

01

24-10-2008

11:24

Pagina 24

24

Parte prima | Le basi dell’i-Valuation

di cassa operativo dall’impresa, quello generato al netto delle imposte, effettivamente

disponibile per i creditori e gli azionisti che hanno apportato capitali a diverso titolo e

prelevabile dall’azienda (v. Tab. 1.3). Per le società che non hanno debiti (unlevered), il

FCFF coincide con la liquidità al netto delle imposte a disposizione degli azionisti

(FCFE). I FCFE, infatti, si calcolano sottraendo dai FCFF gli oneri finanziari netti e le

emissioni nette di debito (rimborsi di debiti meno nuovi debiti emessi)8.

La stima del valore per gli azionisti (capitale netto) attraverso il DCF si basa sulle

seguenti relazioni:

■

■

■

■

■

■

la crescita delle vendite e il margine operativo (EBIT/Sales) determinano il reddito

operativo (EBIT);

sottraendo dal reddito operativo le imposte (v. Box 1.2), si ottiene il reddito operativo

netto (NOPAT);

detraendo dal NOPAT gli investimenti in capitale circolante e in capitale fisso, al netto degli ammortamenti, si arriva alla stima del flusso di cassa per l’impresa (FCFF) in

base all’approccio operativo;

sommando tutte le transazioni monetarie tra l’impresa e i suoi conferenti capitale, si

ottiene lo stesso valore di FCFF attraverso il procedimento finanziario:

FCFF = interessi passivi – nuovo indebitamento + dividendi – aumenti di capitale –

interessi attivi + nuovi titoli negoziabili;

i FCFF scontati al costo medio ponderato del capitale (WACC) determinano il valore

complessivo dell’impresa o valore delle operazioni (debito ed equity - asset side);

il valore delle operazioni può essere stimato anche con il criterio dell’Adjusted Present Value (APV), come somma del valore unlevered dell’impresa, ottenuto attualiz-

Tabella 1.3

Il calcolo del reddito operativo netto (NOPAT) e dei flussi di cassa (FCFE/FCFE)

Reddito operativo (EBIT)

(–)

(=)

(+)

(=)

(+/–)

(=)

(+/–)

(=)

(–)

(+/–)

(=)

8

Imposte sul reddito operativo9 e IRAP sul VAP (v. Box 1.2)

REDDITO OPERATIVO NETTO (NOPAT)

Ammortamenti

FLUSSO DI CIRCOLANTE DELLA GESTIONE CORRENTE

Impieghi di circolante

FLUSSO MONETARIO DELLA GESTIONE CORRENTE

Investimenti netti fissi

FLUSSO DI CASSA DISPONIBILE PER L’IMPRESA (FCFF)

Oneri finanziari netti (= + interessi attivi – interessi passivi +/– scudo fiscale sul debito)

Variazioni dell’indebitamento

FLUSSO DI CASSA DISPONIBILE PER L’AZIONISTA (FCFE)

Per un approfondimento delle metodologie di stima dei flussi di cassa e in particolare per il calcolo dei

flussi di cassa operativi dell’impresa si confrontino per tutti: Zanda, Lacchini e Onesti (2005) e Massari e Zanetti (2004 e 2007).

9 Le imposte sul reddito operativo sono pari a quelle che l’azienda dovrebbe corrispondere in assenza

dell’area finanziaria (interessi attivi/passivi).

01

24-10-2008

11:24

Pagina 25

1 | La «catena del valore per l’azionista»: l’anello mancante

■

■

■

25

zando i FCFF al costo del solo capitale azionario (Ke ), e del valore attuale dei benefici della deducibilità fiscale degli oneri finanziari10;

il valore dell’impresa, più le attività non operative meno il valore di mercato del debito, delle azioni privilegiate e di altri diritti che hanno la precedenza rispetto alle azioni ordinarie, è pari al valore del capitale netto;

se la dinamica del rapporto di indebitamento è correttamente riflessa nei tassi utilizzati per scontare i flussi di cassa, il valore del capitale netto ottenuto scontando al

WACC i FCFF deve convergere con quello ottenuto scontando i FCFE al costo (Ke)

del solo capitale azionario (modello dei DCF del capitale netto). Il modello del DCF

del capitale netto è particolarmente adatto per la valutazione di imprese che forniscono servizi finanziari, poiché queste usano il lato delle passività di bilancio per creare

valore (Copeland, Koller e Murrin, 2000);

il valore del capitale netto meno il valore di eventuali stock option, assegnate dall’impresa al management e ai dipendenti, è uguale al valore per gli azionisti (prezzo

delle azioni ordinarie).

A volte, al valore d’impresa misurato attraverso il DCF è il caso di aggiungere quello

delle opzioni reali, che catturano il valore di opportunità di crescita incerte connesse a

vasti e/o innovativi progetti di investimento che differiscono dalla norma (v. § 1.7).

Come regola generale, la crescita del «business ordinario» va inclusa nell’analisi DCF,

mentre il metodo delle opzioni reali (ROV) è da impiegare per la stima del valore della

crescita che si estende oltre le usuali linee del business (Rappaport e Mauboussin,

2001). L’importante è non misurare due volte la crescita. In realtà, è consigliabile considerare il valore delle opzioni reali un’eccezione, di cui beneficiano solo poche imprese a

determinate condizioni, piuttosto che una regola ricorrente all’interno di specifici settori. Questo valore, infatti, sussiste solo se è effettivamente giustificato dall’esistenza di

una fonte durevole di vantaggio competitivo in grado di assicurare all’impresa rendimenti superiori al costo del capitale sui successivi investimenti (strike price) necessari a

finanziare l’esercizio dell’opzione (Damodaran, 2001; v. § 1.7).

1.6

Il modello DCF e la misura del valore per l’azionista

In questa sezione approfondiremo il modello DCF basato sull’attualizzazione dei FCFF

al WACC, poiché è il più frequentemente adottato nella pratica. Nella fattispecie, il valore del capitale netto (equity side) si ottiene come differenza tra il valore delle operazioni (asset side) e il valore del debito e d’altri diritti spettanti a investitori (per esempio le

azioni privilegiate) che hanno la precedenza rispetto alle azioni ordinarie (Copeland,

Koller e Murrin, 2000). I valori delle operazioni e del debito sono pari ai rispettivi flussi, scontati a tassi tali da rifletterne opportunamente la rischiosità (WACC per le operazioni, costo del debito per gli oneri finanziari).

Il computo dei FCFF inizia dalle vendite, che rappresentano un’approssimazione delle entrate operative monetarie dell’impresa. Da tale valore si sottraggono, poi, i costi

operativi, tra cui l’ammortamento e gli accantonamenti. Ciò che residua, a questo punto,

è il reddito operativo al lordo delle tasse (EBIT):

10

Per un approfondimento sul metodo APV si veda Massari e Zanetti (2004).

01

24-10-2008

11:24

Pagina 26

26

Parte prima | Le basi dell’i-Valuation

EBIT = Vendite – Spese operative

L’EBIT può essere ricavato anche in funzione del margine operativo (OPM), che rappresenta l’espressione del reddito operativo in percentuale delle vendite (EBIT/vendite):

EBIT = Vendite × OPM

La stima del reddito operativo (EBIT), da cui poi risalire ai FCFF e/o ai profitti economici attesi, richiede una preliminare rettifica dei dati contabili, finalizzata a ottenere una

panoramica della situazione aziendale, di tipo più economico-finanziario che contabile.

Con le rettifiche da apportare ai bilanci, in particolare, le stime del reddito operativo e

del capitale investito devono riflettere le reali condizioni economiche del business11. A

tal riguardo, la prima cosa da fare è separare le attività operative (capitale operativo

investito) da quelle non operative (investimenti non operativi o surplus assets), collegarle ai relativi flussi di risultato (reddito operativo/redditi delle gestioni accessorie) e valutarle separatamente. Stimando separatamente le attività operative dai surplus asset, in

particolare, è possibile (Massari e Zanetti, 2004, p. 37):

1. valutare la dimensione del capitale impiegato nella gestione operativa dell’impresa e, di

conseguenza, rapportare correttamente i flussi di risultato ottenuti alle risorse investite;

2. individuare le classi di valori rilevanti ai fini della proiezione delle dinamiche, economiche e finanziarie, riferibili alla gestione operativa (per esempio i tassi di crescita e

di reinvestimento).

In alcuni casi è preferibile, o addirittura necessario, valutare separatamente le diverse

unità di business dell’impresa. Ciò accade, per esempio, quando il livello d’incertezza

e/o le prospettive di crescita delle diverse aree d’affari divergono sostanzialmente. L’esigenza di valutare l’impresa per distinte aree d’affari si presenta anche per le operazioni

di spin-off o di cessione di ramo d’azienda.

L’ultimo step della riorganizzazione dei dati di bilancio di cui stiamo discutendo consiste nell’apportare opportune rettifiche a particolari voci contabili. Il Box 1.1 riassume le

principali rettifiche da apportare ai bilanci per valutare l’impresa in funzione dei FCFF o

dei profitti economici attesi.

Box 1.1 Una sintesi delle principali rettifiche contabili

■ Riserve su crediti di dubbia esigibilità: qualora dalla lettura della nota integrativa sia possibile

risalire al totale delle rettifiche apportate ai crediti di dubbia esigibilità, queste devono essere

sommate alle voci di pertinenza.

■ Riserva LIFO: quando dalla nota integrativa è possibile risalire alle informazioni relative a tale

riserva, essa deve essere sommata alle rimanenze. Sono assimilabili alla riserva LIFO i fondi

svalutazione magazzino e i fondi garanzia (assimilabili a riserve patrimoniali).

■ Incrementi di immobilizzazioni per lavori interni, stati di avanzamento lavori: è necessario

detrarre le immobilizzazioni in corso d’opera dal valore delle immobilizzazioni, poiché si tratta di

costi relativi a un bene non ancora entrato nel ciclo produttivo aziendale.

11 Per un approfondimento a tal riguardo, si vedano: Massari e Zanetti (2004, Capitolo 2) e Copeland,

Koller e Murrin (2000, Capitolo 9).

01

24-10-2008

11:24

Pagina 27

1 | La «catena del valore per l’azionista»: l’anello mancante

27

■ Valore attuale dei beni in leasing non inclusi nelle immobilizzazioni: il leasing è generalmente iscrit-

■

■

■

■

to in bilancio secondo il cosiddetto metodo finanziario, ovverosia imputando l’intera rata del leasing

come costo operativo. Da un punto di vista economico, invece, la locazione finanziaria va considerata come un acquisto differito nel tempo di un asset già parte del processo produttivo. Conseguentemente, è opportuno ripartire tale costo in due quote, una relativa all’ammortamento del bene locato

e l’altra relativa a quello dell’onere finanziario. Il valore attuale del bene in leasing, invece, deve

essere sommato alle immobilizzazioni materiali. In altre parole, i dati contabili relativi alle operazioni di leasing andrebbero rettificati in modo da considerare all’attivo il valore dei beni cui si riferiscono le operazioni stesse e al passivo l’indebitamento implicito nel piano di pagamento dei canoni.

Quote di ammortamento dell’avviamento: in genere, il costo per l’avviamento, sostenuto in sede di

una acquisizione, viene ammortizzato in più anni (tra 5 e 20, con la possibilità in casi particolari di

una estensione a 40 anni), con evidenziazione in bilancio del valore residuo. Le quote di ammortamento dell’avviamento già spesate in precedenza a conto economico vanno considerate pure rettifiche contabili, e quindi devono essere sommate al valore residuo di bilancio.

Fondo imposte differite: si riferisce alla somma cumulata delle differenze annue tra le imposte di

competenza di un esercizio e quelle effettivamente pagate. Nel caso in cui l’impresa rinnovi con

continuità le proprie immobilizzazioni, generando costantemente imposte differite, il fondo in

oggetto va considerato come una vera e propria riserva di capitale.

Costi di ricerca e sviluppo e di pubblicità: le spese di ricerca e sviluppo eventualmente spesate

in conto economico (come, per esempio, previsto dai principi contabili internazionali IAS) devono essere capitalizzate tra le immobilizzazioni immateriali e ammortizzate, in quanto fonti di

flussi di cassa futuri. A questo trattamento devono essere sottoposti anche i costi di pubblicità e

le altre categorie di costo che, data la particolare attività dell’impresa, da un punto di vista economico rappresentano veri e propri investimenti.

Fondo TFR: la normativa italiana impone di iscrivere tale fondo nel passivo della stato patrimoniale come voce a sé stante, in quanto il trattamento di fine rapporto non si configura pienamente come una forma di debito. Data la rilevanza del relativo importo e la sua permanenza

continuativa tra le voci di bilancio della maggior parte delle imprese italiane, è opportuno considerare tale voce come una riserva di capitale. Per questo motivo il fondo TFR va aggiunto al

capitale investito netto (per esempio in una voce autonoma rispetto al capitale circolante).

Fonte: tratto da AIAF, 1998, «L’Economic Value Added (EVA®): principi teorici», supplemento alla Rivista AIAF

n. 26, aprile.

Arrivati a questo punto, è necessario calcolare il reddito operativo al netto delle tasse

(NOPAT). Per fare questo, è possibile moltiplicare il reddito operativo (EBIT) per 1

meno un’aliquota fiscale stimata (t):

NOPAT = EBIT (1 – t)

Questa semplice procedura può divenire complicata nella pratica, specie se si opta per

l’utilizzo dell’aliquota fiscale marginale, vale a dire l’aliquota cui sarebbe sottoposto un

euro incrementale di reddito. Nel Box 1.2 è riportato il procedimento per il calcolo dell’aliquota t in base alla legislazione italiana. Nel caso di perdite operative nette e quando l’aliquota marginale è differente da quella effettiva, è consigliabile utilizzare l’aliquota marginale (Damodaran, 2001). L’aliquota fiscale riportata nei rendiconti, invece, è

quella effettiva, calcolata come segue:

Aliquota fiscale effettiva = Imposte dovute/Reddito imponibile

01

24-10-2008

28

11:24

Pagina 28

Parte prima | Le basi dell’i-Valuation

Box 1.2 Il calcolo di t in base alla legislazione fiscale italiana

L’aliquota t, nel nostro paese, deve essere ricavata considerando le procedure di calcolo delle imposte sui redditi che, per le società di capitali, sono l’IRES e l’IRAP.

Per quel che riguarda l’IRAP, in particolare, è necessario ricordare che sono fiscalmente indeducibili gli

oneri per il lavoro dipendente, oltre agli interessi passivi che pur non rientrano nel calcolo dell’EBIT.

Più in particolare, la base imponibile IRAP per le imprese industriali, mercantili e di servizi (D.Lgs. 15

dicembre 1997, n. 446), con qualsiasi forma societaria o contabilità adottata (semplificata o ordinaria),

si ottiene dalla differenza tra la somma delle voci del valore della produzione (primo comma, lett. a,

art. 2425 cc.) e la somma dei costi della produzione (lett. b del medesimo comma), escludendo le perdite su crediti e le spese per il personale dipendente.

Il calcolo in oggetto richiede di apportare ai componenti negativi e positivi che concorrono alla formazione del valore della produzione, le variazioni in aumento o in diminuzione previste ai fini delle imposte sui redditi. Inoltre, non sono ammesse in deduzione le erogazioni liberali, comprese quelle previste

dall’art. 100, comma 2 del TUIR.

(+) A) Valore della produzione

(–) B6) Materie prime, sussidiarie, di consumo e merci

(–) B7) Costi per i servizi

(–) B8) Costi per godimento beni di terzi

(–) B10 lett. a) Ammortamento immobilizzazioni immateriali

(–) B10 lett. b) Ammortamento immobilizzazioni materiali

(–) B10 lett. c) Altre svalutazioni delle immobilizzazioni

(–) B11) Variazioni rimanenze materie prime, sussidiarie, di consumo e merci

(–) B12) Accantonamento per rischi

(–) B13) Altri accantonamenti

(–) B14) Oneri diversi di gestione

(=) Base imponibile IRAP

Sottraendo, poi, alla base imponibile IRAP gli oneri per il personale si ottiene il reddito operativo

(EBIT) e considerando, infine, gli interessi passivi (o attivi) si ricava il risultato ante imposte.

S’ipotizzi, per esempio, un’azienda con ricavi pari a € 100, costi totali deducibili ai fini IRAP pari a €

42, costi per il lavoro dipendente pari a € 20 e oneri finanziari pari a € 8. Il reddito operativo ante

imposte (EBIT), in questo caso, è pari a € 38 (€ 100 – € 42 – € 20), l’utile d’esercizio è pari a € 30

(€ 100 – € 42 – € 20 – € 8), le imposte sul reddito operativo (IRES calcolato in ipotesi di assenza di

indebitamento) più l’IRAP sul valore della produzione sono pari a € 15,105 (€ 12,54 + € 2,465, il che

equivale complessivamente al 39,75 per cento dell’EBIT), come risulta dai seguenti algoritmi:

IRES sul risultato ante imposte = (Ricavi – costi totali deducibili ai fini IRAP – costi per lavoro dipendente – oneri finanziari = risultato ante imposte) · 0,33 = (€ 100 – € 42 – € 20 – € 8) · 0,33 = € 9,9

IRES sul reddito operativo (calcolate nell’ipotesi di assenza di indebitamento) = (Ricavi – costi totali deducibili ai fini IRAP – costi per lavoro dipendente = EBIT) · 0,33 = (€ 100 – € 42 – € 20) ·

0,33 = € 12,54

IRAP = (Ricavi – costi totali deducibili ai fini IRAP) · 0,0425 = (€ 100 – € 42) · 0,0425 = € 2,465

Da quanto scritto emerge chiaramente che nel nostro paese non esiste un’unica aliquota t da applicare all’EBIT dovendosi, perlomeno, distinguere tra le due ipotesi di tassazione appena descritte: l’IRES (27,5 per cento) e l’IRAP (3,9 per cento) che vengono applicate su due imponibili differenti.

Il reddito operativo al netto delle tasse (NOPAT) si ottiene, quindi, sottraendo al reddito operativo

(EBIT) le imposte specifiche sul risultato operativo (IRES calcolato in ipotesi di assenza di indebitamento) e l’IRAP sul valore della produzione. Nel nostro esempio, NOPAT = € 38 – € 15,105 = € 22,895.

01

24-10-2008

11:24

Pagina 29

1 | La «catena del valore per l’azionista»: l’anello mancante

29

Il FCFF si ottiene, a questo punto, sottraendo dal NOPAT le variazioni del capitale circolante e la differenza tra le spese in conto capitale e la quota d’ammortamento:

FCFF = NOPAT – (Spese in conto capitale – Ammortamenti) +

– Variazioni del Capitale circolante non-cash

La differenza tra le spese in conto capitale e gli ammortamenti e l’incremento del capitale circolante non-cash rappresenta il fabbisogno totale del reinvestimento (I) effettuato

dall’impresa per le proprie necessità di crescita12. Più semplicemente, il calcolo del

FCFF può, quindi, ridursi alla differenza NOPAT – I:

FCFF = NOPAT – I

L’ammontare annuo delle spese in conto capitale e degli ammortamenti, necessari per la

stima del fabbisogno totale di reinvestimento (I), è facilmente ricavabile dai dati di

bilancio. Tra le spese in conto capitale devono essere computati anche investimenti

cosiddetti «esterni», relativi alle acquisizioni e ai leasing operativi e altri costi eventualmente non capitalizzabili, nel caso siano assimilabili a investimenti fissi (per esempio le

spese di ReD non capitalizzabili in base ai nuovi IAS). Per tali asset non capitalizzabili

assimilati a capitale investito, è necessario computare anche una quota fittizia d’ammortamento. L’irregolarità di tali investimenti consiglia l’utilizzo di una media storica o di

dati di settore (indice di rotazione del capitale). I dati storici d’investimento in conto

capitale, invece, potrebbero essere fuorvianti. Vi sono periodi, infatti, in cui gli investimenti in conto capitale di un’impresa sono elevati (lancio di un nuovo prodotto, rinnovo

degli impianti ecc.), e altri in cui sono modesti.

Il capitale circolante (o capitale circolante operativo) è uguale alla differenza tra le

attività correnti (crediti verso clienti e rimanenze) e le passività correnti non gravate da

interesse (debiti verso fornitori e ratei passivi). È opportuno utilizzare medie storiche

anche per la stima della crescita del capitale circolante.

Quando un’impresa cresce, generalmente aumenta proporzionalmente anche il fabbisogno di investimento. Per questo, al fine di una più precisa stima del fabbisogno di

reinvestimento (I) atteso, è consigliabile stimare i tassi di investimento incrementale in

capitale fisso (%IFA) e capitale circolante (%IWC), ossia gli investimenti incrementali

in capitale fisso e circolante per ogni euro di fatturato in più:

Fabbisogno totale di reinvestimento (I) = Crescita delle vendite · (%IFA + %IWC)

I tassi d’investimento incrementale in capitale fisso netto (%IFA) e circolante (%IWC)

sono variabili chiave per il computo dei FCFF. Per evitare di sottostimarne o sopravvalutarne il valore, è opportuno fissare tali tassi conformemente all’indice di rotazione del

capitale dell’impresa (Sales/CI) (Damodaran, 2001). Il tasso di reinvestimento (IR =

I/NOPAT) si calcola, invece, rapportando il fabbisogno totale del reinvestimento effettuato dall’impresa (I) al NOPAT e può essere utilizzato per la stima del FCFF attraverso

la seguente formula:

12 Approfondimenti relativi alla stima delle componenti del fabbisogno di reinvestimento sono rivenibili in Massari e Zanetti (2004, Capitolo 2) e Copeland, Koller e Murrin (2000, Capitolo 9).

01

24-10-2008

11:24

Pagina 30

30

Tabella 1.4

Parte prima | Le basi dell’i-Valuation

L’identità fondamentale tra fonti e impieghi di capitale: il caso Wal-Mart

($ milioni)

1987

1988

771,9

1.106,8

(334,9)

1064,3

1.011,8

(52,5)

89,2

485,0

118,3

152,4

67,7

6,9

(334,9)

90,5

3,9

(52,5)

FCFF operativo

NOPAT

(–) I

FCFF

FCFF finanziario

Interessi passivi (dopo le imposte)

(–) Nuovo indebitamento (al netto dei rimborsi)

Dividendi

(–) Aumento di capitale

FCFF

Fonte: Stewart (1991).

FCFF = NOPAT (1 – Tasso di reinvestimento)

Il tasso di reinvestimento può arrivare oltre il 100 per cento, se le necessità di reinvestimento sono così elevate da superare il NOPAT. In questo caso il FCFF è negativo, anche

con un NOPAT positivo, e l’impresa dovrà intervenire con nuove coperture finanziarie.

Fonti e impieghi di liquidità, infatti, devono sempre coincidere o bilanciarsi. In altre

parole, il FCFF prodotto o assorbito dalle attività operative deve bilanciare la somma di

tutte le transazioni monetarie tra l’impresa e i suoi conferenti capitale. Un flusso di cassa negativo, quindi, dovrà essere finanziato cedendo titoli negoziabili in portafoglio o

attingendo a fonti esterne di finanziamento, per coprire i fabbisogni di reinvestimento in

eccesso rispetto al NOPAT con nuovo debito e/o capitale di rischio.

Al contrario, un’impresa che ha un tasso di reinvestimento inferiore al 100 per cento

investe meno risorse di quante ne produce, ottenendo un FCFF positivo. Le risorse in

eccesso prodotte dalle attività operative (excess cash) possono essere impiegate per il

pagamento degli interessi passivi (al netto del risparmio fiscale), per il rimborso di debiti, per distribuire dividendi, per lo stock buy-back (riacquisto azioni proprie) o per investire in un portafoglio di titoli facilmente negoziabili.

Il modello di valutazione FCFF si basa sull’identità tra fonti e impieghi di liquidità

appena descritta. Questo significa che il FCFF può essere stimato anche secondo un procedimento finanziario, alternativo rispetto a quello operativo descritto in precedenza,

basato sulla somma di tutte le transazioni monetarie intercorse con i conferenti capitale

a diverso titolo. I due procedimenti di stima del FCFF, operativo e finanziario, devono

convergere (v. Tab. 1.4):

FCFF = Interessi passivi – Nuovo indebitamento + Dividendi – Aumenti di capitale +

– Interessi attivi + Nuovi titoli negoziabili

01

24-10-2008

11:24

Pagina 31

1 | La «catena del valore per l’azionista»: l’anello mancante

1.6.1

31

Il costo del capitale

Una delle variabili più importanti da stimare del modello DCF è il costo medio ponderato d’approvvigionamento del capitale (WACC). Il WACC deve essere calcolato in

modo da riflettere esattamente il rischio combinato d’azioni e debito e il loro relativo

peso nella struttura finanziaria. La necessità di attualizzare il FCFF al WACC deriva dall’identità fondamentale tra fonti e impieghi di liquidità (v. Tab. 1.4), su cui si basa l’impalcatura concettuale del DCF. Essendo calcolato prima del finanziamento, ovverosia al

lordo degli oneri finanziari, il FCFF non è influenzato dalla struttura finanziaria dell’impresa. È proprio il WACC che eserciterà, in un secondo tempo, il condizionamento della

struttura finanziaria sul valore d’impresa attraverso l’attualizzazione, facendo convergere, se tutti i tassi necessari sono correttamente misurati, gli esiti di stima del capitale netto ottenuti con i metodi DCF di tipo asset side (FCFF attualizzati al WACC – valore del

debito), equity side (FCFE attualizzati al Ke) e APV (FCFE attualizzati al WACC + valore del beneficio fiscale dell’indebitamento).

La formula del WACC è esprimibile nel seguente modo13:

WACC = Ke [Equity/(Debito + Equity)] + Kd [Debito/(Debito + Equity)]

dove:

Ke = costo del capitale netto, ovverosia tasso di rendimento richiesto dagli investitori

azionari dell’impresa;

Kd = costo corrente del debito, aggiustato in funzione del beneficio fiscale (t) connesso

all’indebitamento14.

I pesi del debito e dell’equity devono essere stimati a valori di mercato (Damodaran,

1999; Copeland, Koller e Murrin, 2000)15. Rimandando ai migliori testi di finanza aziendale chi volesse approfondire l’argomento dei modelli di rischio e rendimento, ricordiamo soltanto che il costo del capitale netto (equity) deve riflettere il rischio aggiunto a un

portafoglio diversificato e può essere agevolmente misurato tramite il Capital Asset Pricing Model (CAPM):

Costo del capitale netto (equity) = Tasso di interesse privo di rischio +

+ Premio per il rischio

13 La formula del WACC va ampliata nei casi in cui l’impresa utilizza anche altre fonti di finanziamento, come per esempio le azioni privilegiate e/o forme ibride di finanziamento. In particolare, è necessario considerare anche l’incidenza sul WACC di tali forme di finanziamento, il cui peso deve essere sempre stimato a valori di mercato.

14 Il metodo più diretto per stimare il costo del debito al netto del beneficio fiscale per l’indebitamento

consiste nel moltiplicare il costo del debito al lordo del beneficio fiscale dell’indebitamento per (1 – t),

ove t, per l’indeducibilità fiscale ai fini IRAP degli oneri finanziari, è rappresentato dall’aliquota IRES.

Per eventuali approfondimenti sulla stima di t, ai fini del calcolo del costo del debito, si veda Mechelli

(2005).

15 Al riguardo, la teoria del valore è rigida: i pesi dell’equity e del debito vanno calcolati a valori di mercato, anche per le imprese non quotate. Nella prassi, tuttavia, non mancano deroghe a quest’impostazione teorica, con una ponderazione basata su valori di bilancio per le imprese non quotate.

01

24-10-2008

11:24

Pagina 32

32

Parte prima | Le basi dell’i-Valuation

Il premio per il rischio, in particolare, si calcola moltiplicando la differenza tra il rendimento del mercato azionario e il tasso privo di rischio per il coefficiente beta dell’azienda (che ne misura il rischio sistematico; v. Capitolo 3)16. Per il tasso privo di rischio può

essere opportuno utilizzare i rendimenti di un titolo di Stato zero-coupon della stessa

durata dei flussi da attualizzare o di uno a lunga scadenza. Nel Box 1.3 è descritto il procedimento di stima del beta per le imprese non quotate.

Box 1.3 La stima del beta per le imprese non quotate

Per le imprese non quotate in borsa, o per quelle quotate solo di recente, non essendo possibile stimare il beta utilizzando i valori storici dei corsi azionari, bisogna procedere diversamente. Il beta di

settore, o di un campione d’aziende quotate similari, è normalmente riconosciuto come un indicatore in grado di stimare il rischio operativo dell’azienda oggetto di valutazione. Lo stesso, invece,

non può dirsi per quel che riguarda il rischio finanziario, nel caso in cui il rapporto d’indebitamento

dell’impresa si discosti da quello di settore o del campione d’aziende comparabili. Per utilizzare

correttamente il beta settoriale, o di un campione d’aziende comparabili, come surrogato del beta

specifico, qualora sussistano le differenze nel rapporto d’indebitamento di cui sopra, è quindi

necessario effettuare i seguenti passaggi, utilizzando la formula di Hamada (1972).

a) Depurare il beta medio di settore (beta levered di settore) del rischio finanziario medio relativo alle

aziende del campione, ottenendo in questo caso il beta operativo o unlevered di settore. In formule:

βUNLEVERED = βLEVERED /[1 + (1 – Tax Rate) · (DC /EC )]

dove:

Tax Rate = aliquota fiscale dell’impresa;

DC /EC = leverage di settore stimato a valori di mercato.

Il beta operativo di settore (beta unlevered), pure detto Business Risk Index (BRI), può anche essere

ottenuto direttamente da diverse fonti d’informazione finanziaria.

b) Aggiungere al beta operativo di settore (beta unlevered), ottenuto come indicato al punto (a), il rischio

finanziario specifico dell’azienda, giungendo così alla stima del suo beta levered:

βLEVERED = βUNLEVERED · [1 + (1 – Tax Rate) · (DA /EA )]

dove:

DA /EA

1.6.2

= leverage aziendale stimato a valori di mercato.

La crescita attesa

In ogni valutazione, ciò che determina il valore sono i flussi di cassa futuri. Uno degli

input più importanti per la stima del capitale netto è perciò il tasso di crescita attesa (g)

del NOPAT. La crescita del NOPAT può essere stimata in modo endogeno, ovverosia

16

In sostanza, è il rendimento addizionale richiesto dagli investitori per spostare il loro denaro da un investimento privo di rischio a uno di media rischiosità, quale quello nel mercato azionario. Per questo esso deve

riflettere sia il grado di avversione media al rischio degli investitori sia la loro percezione della differenza di

rischiosità tra investimenti come le azioni e gli investimenti privi di rischio (Damodaran, 2001, p. 54 ed. it.).

01

24-10-2008

11:24

Pagina 33

1 | La «catena del valore per l’azionista»: l’anello mancante

33