Il rischio di credito

Francesco Romito

Università RomaTre, 1Q 2009

Agenda CreditRisk

•

Definizioni

•

I sistemi di rating interni

•

La previsione delle insolvenze

–

I modelli di scoring

•

L’approccio univariato

•

L’approccio multivariato:

– Il modello discriminante

– Il modello logistico

•

Calibrazione e Masterscale

–

I modelli fondati sul mercato dei capitali

•

Structural models

•

Reduced form models

•

La stima dei tassi di recupero e dell’esposizione al momento del

default

•

Il VaR di un portafoglio creditizio

Default risk e credit risk

• Default risk: rischio che un affidato, un emittente ovvero

una controparte non onori i suoi obblighi di pagamento

• Credit risk: rischio di default ovvero di riduzione del

valore di mercato causata da cambiamenti del merito

creditizio dell’emittente, dell’affidato ovvero della

controparte

• Rischio collegato: Liquidity Risk

– Effetti prezzo e quantità

– Esempi recenti default Russia nel 1998, scandalo Enron 2001,

subprime crisis 2007.

• Default events

– I default sono rari e accadono inaspettatamente

– Comportano perdite significative il cui importo è ignoto prima del

default

Default: le possibili definizioni

• Status giuridico: amministrazione

straordinaria, Liquidazione, Chapter 11

• Regolamentazione finanziaria: sofferenze,

incagli, ristrutturate, Past due

• Classificazioni interne degli intermediari

• Prassi di specifici mercati (es., CDS)

Definizione regolamentare post

Basilea II

•

•

Per esposizioni in default si intendono: sofferenze, incagli, crediti

ristrutturati, crediti scaduti e/o sconfinanti (past due).

Rientrano tra i crediti scaduti e/o sconfinanti quelli per cui:

– il debitore è in ritardo su una obbligazione creditizia rilevante verso la banca o il

gruppo bancario da:

• (i) oltre 180 per i crediti al dettaglio e quelli verso gli enti del settore pubblico;

• (ii) oltre 180 - fino al 31.12.2011 - per i crediti verso le imprese;

• (iii) oltre 90 per gli altri;

– la soglia di “rilevanza” è pari al 5% dell’esposizione.

•

Resta ferma la possibilità di utilizzare, per le filiazioni del gruppo operanti in

altri Stati comunitari o del Gruppo dei Dieci, la definizione di default adottata

dalle locali autorità di vigilanza.

•

Non determinano un default le seguenti modifiche delle originarie condizioni

contrattuali: il riscadenzamento dei crediti e la concessione di proroghe,

dilazioni, rinnovi o ampliamenti di linee di credito. Tali modifiche non devono

dipendere dal deterioramento delle condizioni economico-finanziarie del

debitore ovvero non devono dare luogo a una perdita.

Rilevanza del rischio di credito

• Durante la crisi giapponese negli anni ’90 le

perdite cumulate sono state pari a $ 550 billion

• Attuale crisi: stimati più di $ 1000 billion ??

• Principali cause:

– Elevato livello di leverage e scoppio della real estate

bubble

– Deficienze nel risk management

– Inadeguati standard di concessione

– Carenze della supervisione finanziaria

E’ più importante del rischio di

mercato?

• Derivatives market

–

–

–

–

–

Orange County (Dec 1994) Reverse repos 1,810

Showa Shell Sekiyu (Feb. 1993) Currency forwards 1,580

Kashima Oil (Apr. 1994) Currency forwards 1,450

Metallgesellschaft (Jan. 1994) Oil futures 1,340

Barings (Feb. 1995) Stock index futures 1,330

• Credit market

–

–

–

–

–

Japan (1990s) Bad loans 550,000

China (1990s) 4 state banks insolvent 498,000

US (1984-91) 1400 S&L, 1300 banks fail 150,000

South Korea (1998-) Restructuring of banks 90,000

Worldwide (2007-20??) Subprime and delevereging ??

Le misure del rischio di credito:

credit rating

I credit ratings delle tre grandi agenzie di rating (Standard

& Poor’s, Moody’s e Fitch) forniscono indicazioni sul

merito creditizio degli emittenti

I Credit ratings poossono essere divisi in due classi:

1 Investment grade (da “Aaa” a “Baa” ovvero da “AAA” a “BBB”)

2 Speculative grade

Corporate spreads

Mortage e FED rates

Corporate spreads e maturity

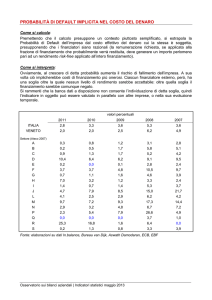

La probabilità di default o di insolvenza cresce al peggiorare del rating…

Historical Default Probabilities

Average default frequencies delle classi di rating S&P

per diversi orizzonti temporali da 1 a 10 anni (in %).

Come cambia il rischio (ed il

rating)?

Fonte: Standard &

Poor’s

Componenti del rischio di credito

•

Arrival Risk: incertezza derivante dalla manifestazione o meno del default

– Probability of Default (PD)

•

Timing Risk: incertezza connessa al tempo della manifestazione del default

•

Recovery Risk: severità delle perdite in caso di default

– Distribuzione del recovery rate (RR=1-LGD)

•

Market Risk: cambiamenti nel valore di mercato di uno strumento dovuti a

cambiamento del merito creditizio o delle condizioni di mercato (incl. migration

risk).

•

Default Correlation Risk: rischio che più emittenti/affidati/controparti vadano in

default simultaneamente ovvero in sequenza

– Arrival & Timing Risks

Agenda CreditRisk

•

Definizioni

•

I sistemi di rating interni

•

La previsione delle insolvenze

–

I modelli di scoring

•

L’approccio univariato

•

L’approccio multivariato:

– Il modello discriminante

– Il modello logistico

•

Calibrazione e Masterscale

–

I modelli fondati sul mercato dei capitali

•

Structural models

•

Reduced form models

•

La stima dei tassi di recupero e dell’esposizione al momento del

default

•

Il VaR di un portafoglio creditizio

Sistema di rating

Definizione

• Insieme strutturato e documentato delle metodologie,

dei processi organizzativi e di controllo, delle modalità

di organizzazione delle basi dati che consente la

raccolta e l’elaborazione delle informazioni rilevanti

per la formulazione di valutazioni sintetiche della

rischiosità di una controparte e delle singole

operazioni creditizie.

• Il rischio connesso con un’esposizione è

espresso attraverso quattro componenti:

Elementi

Rischio di

Credito

–

–

–

–

probabilità di default (PD), che attiene al debitore;

tasso di perdita in caso di default (LGD),

attengono alla

esposizione al momento del default (EAD) singola operazione

scadenza effettiva (M).

Portafogli creditizi: altri elementi per

la determinazione della rischiosità

• Granularità: grado di concentrazione (hp

BIS II granularità infinita)

• Correlazione tra prenditori, aree

geografiche, settori di attività (nell’accordo

approccio semplificato per portafogli e

livelli di PD)

Sistema di rating

•

Attraverso il sistema di rating la banca:

– attribuisce al debitore il grado interno di merito creditizio (rating),

ordinando le controparti in relazione alla loro rischiosità;

– perviene a una stima delle componenti di rischio.

•

Il rating rappresenta la valutazione, riferita a un dato orizzonte

temporale, effettuata sulla base di tutte le informazioni

ragionevolmente accessibili – di natura sia quantitativa sia qualitativa

– ed espressa mediante una classificazione su scala ordinale, della

capacità di un soggetto affidato o da affidare di onorare le

obbligazioni contrattuali.

•

Ad ogni classe di rating è associata una probabilità di default.

•

Le classi di rating sono ordinate in funzione del rischio creditizio:

muovendo da una classe meno rischiosa a una più rischiosa, la

probabilità che i debitori risultino in default è crescente.

Il nuovo Accordo: Basilea 2

Il Nuovo Accordo di Basilea consente di scegliere tra tre approcci

per il calcolo del requisito patrimoniale minimo per il rischio di

credito

Internal Rating

Based (IRB)

Standard

IRB

Foundation

IRB

Advanced

L’attivo ponderato viene calcolato come per Basilea I

in base a ponderazioni fisse. Sono introdotti rating

“esterni” per le controparti Corporate Banche e Paesi e

definito un nuovo trattamento delle garanzie, dei

derivati e delle cartolarizzazioni

L’attivo ponderato viene calcolato come funzione di

4 elementi costituenti il rischio di credito , con

utilizzo di stime interne per determinare la PD,

mentre gli altri elementi (LGD/EAD/M) sono

standard in quanto definiti a priori dalla normativa

L’attivo ponderato viene calcolato come funzione

dei 4 elementi costituenti il rischio di credito con

utilizzo di stime interne

Sistema IRB: overview

Classi di attività

SISTEMA DI RATING

PD

LGD

EAD

M

Funzioni di

ponderazione

Criteri minimi

Ponderazioni

e requisiti

Agenda CreditRisk

•

Definizioni

•

I sistemi di rating interni

•

La previsione delle insolvenze

–

I modelli di scoring

•

L’approccio univariato

•

L’approccio multivariato:

– Il modello discriminante

– Il modello logistico

•

Calibrazione e Masterscale

–

I modelli fondati sul mercato dei capitali

•

Structural models

•

Reduced form models

•

La stima dei tassi di recupero e dell’esposizione al momento del

default

•

Il VaR di un portafoglio creditizio

Le fasi della stima di un modello

quantitativo per la PD

•

L’obiettivo è ottenere un indicatore

– che differenzi in modo significativo imprese

“normali” e in crisi

– che permetta di ottenere una graduazione del

livello di rischio associato ad ogni impresa

•

Le fasi della stima di un modello:

1)

2)

3)

4)

Definizione del default

Formazione del campione di stima

Stima del modello

Verifica dell’efficacia su un campione indipendente

La formazione del campione di

stima

•

Una volta definito il default, si selezionano le

imprese appartenenti ai due gruppi alternativi

(default vs. non default)

1) ... cercando di costruire campioni ampi;

2) e che rappresentino l’universo delle imprese da

classificare

NB. L’utilizzo di “filtri” arbitrari nella selezione delle

imprese (ad esempio, per eliminare “dati anomali”)

può distorcere:

• L’individuazione della regola di classificazione

• La valutazione della performance del modello nel

separare i due gruppi

La formazione del campione di stima

• Per ogni impresa selezionata è opportuno raccogliere

informazioni precedenti il default, per identificare i

“sintomi” più efficaci della crisi.

• Normalmente si ritiene adeguato un orizzonte di

valutazione annuale

• Non è importante rispettare esattamente la proporzione

numerica tra i due gruppi nell’universo, ma è opportuno

un bilanciamento delle caratteristiche “operative” (es.

dimensione, settore di appartenenza)

La stima del modello

• Ogni metodologia richiede alcune scelte a priori da parte

dell’analista, relativamente

– All’individuazione degli indicatori

– Alla gestione di eventuali dati anomali

– Alla procedura di stima utilizzata

– All’obiettivo che si vuole conseguire

• Non sembra possibile individuare una tecnica

“dominante”. Obiettivi che può essere opportuno

perseguire sono comunque:

– Una buona stabilità della performance a livello

previsionale

– Una sufficiente stabilità nelle diverse fasi del ciclo

economico

La verifica dell’efficacia previsionale

• La valutazione del risultato del modello sul campione di

stima distorce verso l’alto l’accuratezza di classificazione.

• Sono state elaborate alcune tecniche che permettono di

simulare la performance previsionale del modello (es.

Jackknife). Possono essere utili soprattutto nella scelta

tra diversi modelli alternativi.

• La verifica dell’efficacia deve essere out-of-sample,

magari con dati relativi a un periodo di tempo successivo

(out-of-time).

Agenda CreditRisk

•

Definizioni

•

I sistemi di rating interni

•

La previsione delle insolvenze

–

I modelli di scoring

•

L’approccio univariato

•

L’approccio multivariato:

– Il modello discriminante

– Il modello logistico

•

Calibrazione e Masterscale

–

I modelli fondati sul mercato dei capitali

•

Structural models

•

Reduced form models

•

La stima dei tassi di recupero e dell’esposizione al momento del

default

•

Il VaR di un portafoglio creditizio

L’approccio univariato

• Discriminare le imprese sane da quelle deboli in base a

un singolo indicatore

• Esame individuale o sistema strutturato

• Confronti con dati di settore e con parametri di

riferimento, esame dei conti aziendali, uso integrato di

altre informazioni di natura qualitativa

• L’analisi univariata non fa alcun tentativo di combinare i

singoli indicatori in una misura quantitativa di sintesi.

L’approccio univariato

• Sistematica differenza di livello e di andamento degli

indicatori delle società anomale rispetto a quelli delle

società sane.

• Il paragone dei soli valori medi concentra l’intera

distribuzione dei valori degli indicatori in un solo punto.

• Esame della sovrapposizione delle distribuzioni calcolate

separatamente sulle società sane e su quelle anomale,

• Individuazione di un punto ottimale di separazione (cutoff) per gli indicatori, in grado di ridurre al minimo gli

errori di attribuzione delle società ai due insiemi (sane anomale).

La classificazione sulla base di un

singolo indicatore di rischio

Frequenze

Cut-off

Anomale

Se Xi > cut-off => gruppo delle

“sane”, altrimenti “anomale”

Sane

Xi, ad es. ROE

Errori di primo e secondo tipo

Classificazione ottenuta

Fallite

Reale situazione

delle aziende

Sane

Totale

Fallite

Sane

Totale

n. di corrette

classificazioni

n. di errori del

II tipo

n. aziende

classificate fallite

n. di errori del

I tipo

n. di corrette

classificazioni

n. aziende

classificate sane

n. di aziende

fallite

n. di aziende

sane

n. totale imprese

del cam pione

Considerando il valore critico (cut-off) è possibile

1. Calcolare la % di errore per ogni gruppo (Ei / Ni)

2. Calcolare il tasso medio di errore di classificazione

(E1 + E2) / (N1+N2)

L’approccio univariato:

difficoltà implementative

– definizione del concetto di insolvenza

– indicatori di bilancio e di Centrale dei Rischi:

pro e contro

– composizione dei campioni

– presenza di valori anomali

– indicatori con denominatore negativo

– forme anomale della distribuzione

I risultati dell’analisi univariata

• Ricerche evidenziano che il migliore indicatore per la

previsione delle insolvenze è il rapporto tra cash flow ed

i debiti totali

• Gli altri indicatori tratti da dati di bilancio mettono in luce

risultati inferiori, con percentuali di classificazione

fortemente degradanti col procedere a ritroso dell’anno

di osservazione delle variabili di bilancio.

• L’analisi del comportamento nel tempo delle distribuzioni

degli indicatori:

– società sane: distribuzioni stabili nel tempo

– società anomale: progressivo spostamento verso la parte

peggiore dei valori con l’avvicinarsi al momento dell’insolvenza,

riducendo l’area della sovrapposizione con le distribuzioni delle

sane.

Cash flow / oneri finanziari

In d ic e

C a s h

F lo w

/ O n e r i F in a n z ia r i, A n n o

-1

3 5 %

Frequenze (%)

3 0 %

S o ffe re n z e

2 5 %

2 0 %

"S a n e "

1 5 %

1 0 %

5 %

3.25

3.63

4.00

4.38

3.63

4.00

4.38

3.63

4.00

4.38

3 5 %

2.88

2.50

2.13

1.75

1.38

1.00

0.63

0.25

-0.13

/ O n e r i F in a n z ia r i, A n n o

3.25

F lo w

-0.50

-0.88

-1.25

C a s h

3.25

In d ic e

-1.63

-2.00

-2.38

-2.75

0 %

-2

S o ffe re n z e

Frequenze (%)

3 0 %

2 5 %

"S a n e "

2 0 %

1 5 %

1 0 %

5 %

In d ic e

C a s h

F lo w

/ O n e r i F in a n z ia r i, A n n o

2.88

2.50

2.13

1.75

1.38

1.00

0.63

0.25

-0.13

-0.50

-0.88

-1.25

-1.63

-2.00

-2.38

-2.75

0 %

-3

3 5 %

S o ffe re n z e

2 5 %

2 0 %

"S a n e "

1 5 %

1 0 %

5 %

2.88

2.50

2.13

1.75

1.38

1.00

0.63

0.25

-0.13

-0.50

-0.88

-1.25

-1.63

-2.00

-2.38

0 %

-2.75

Frequenze (%)

3 0 %

Indicatori di Centrale dei Rischi

• Tipologie:

1. indicatori della “dimensione” del finanziamento

2. indicatori della composizione del finanziamento

3. indicatori di tensione finanziaria

• Riflettono il giudizio del sistema bancario nei confronti dell’impresa.

Informazioni ulteriori rispetto agli indici di bilancio?

• La composizione dei finanziamenti si modifica con l’approssimarsi

della crisi

• Gli indici che evidenziano l’esistenza di tensioni finanziarie sono le

più efficaci nel separare i due gruppi. (ad es., “utilizzo di c/c /

accordato di c/c”)

Agenda CreditRisk

•

Definizioni

•

I sistemi di rating interni

•

La previsione delle insolvenze

–

I modelli di scoring

•

L’approccio univariato

•

L’approccio multivariato:

– Il modello discriminante

– Il modello logistico

•

Calibrazione e Masterscale

–

I modelli fondati sul mercato dei capitali

•

Structural models

•

Reduced form models

•

La stima dei tassi di recupero e dell’esposizione al momento del

default

•

Il VaR di un portafoglio creditizio

L’approccio multivariato

• Uso individuale delle variabili economicofinanziarie: considerazione separata dei vari

elementi dell’impresa (redditività, struttura

finanziaria, liquidità, etc.)

• Passo successivo: combinare insieme tutti

i segnali che arrivano dalle diverse variabili

e cercare di ottenere una misura sintetica

dello stato di salute dell’impresa

• Valutazione simultanea anziché

sequenziale

L’analisi discriminante lineare

• Classificazione di un oggetto in due (o più) popolazioni

note a priori (ciascuna popolazione è dotata di

caratteristiche proprie, descritte in un contesto

multivariato da una serie di variabili)

• L’oggetto da classificare viene osservato sulle stesse

variabili ed in base alla maggiore o minore distanza

complessiva, costruita pesando opportunamente le

distanze individuali delle singole variabili, viene attribuito

alla popolazione più prossima.

• Come ricavare i pesi relativi dei diversi indicatori?

• L’analisi del comportamento individuale degli indicatori

resta un passo importante

L’analisi discriminante lineare

Aspetto descrittivo: costruire una regola di classificazione

che permetta di individuare le caratteristiche delle unità

statistiche che meglio discriminano tra i gruppi

Aspetto predittivo: classificare una nuova unità statistica,

di cui non si conosce la provenienza, in uno dei gruppi

individuati a priori.

Æ L’aspetto predittivo è lo scopo principale perseguito

nell’utilizzo della analisi discriminante per la costruzione

di modelli per la previsione delle insolvenze aziendali.

Il modello discriminante:

interpretazione grafica

•

•

•

•

•

•

(X1, X2) piano che riporta le imprese appartenenti ai due campioni

delle popolazioni A e B

XA e XB medie complessive (centroidi)

Y retta che meglio separa i due insiemi (minor numero di errori di

attribuzione)

Tale retta ha la proprietà che le proiezioni delle nuvole dei punti

sulla retta S, perpendicolare ad essa, disegna delle distribuzioni con

la minor area di sovrapposizione

S è la retta che rappresenta il luogo delle combinazioni lineari delle

variabili, ovvero rappresenta la funzione discriminante lineare

ottima, date le caratteristiche X1 e X2.

Riduzione della dimensione delle caratteristiche osservate, ovvero

grazie al passaggio dello spazio ad n dimensioni delle variabili X ad

1 dimensione della linea di punti S (la riduzione dimensionale in

realtà passa da n a g-1 ove g è il numero delle popolazioni; nel caso

in questione g = 2).

Il modello discriminante:

interpretazione grafica

Due variabili (X1; X2) e due popolazioni (A; B)

Il modello discriminante

•

Le imprese da classificare sono rappresentate da punti sulla retta

degli score, sulla base dei quali è immediato e non equivoco

effettuare degli ordinamenti.

•

La scelta dei pesi (ai) non è effettuata soggettivamente dall’analista,

ma è oggettiva e dipendente dalle caratteristiche delle due

popolazioni (NB l’elemento soggettivo dell’analista finanziario può

entrare in gioco nella scelta delle variabili (X) con le quali osservare

le imprese).

•

Più è ampia l’area della sovrapposizione tra le due distribuzioni,

maggiore è l’incertezza della classificazione (errore di

classificazione P(B|A)≠0)

•

Nel caso limite di due distribuzioni nettamente separate non vi sono

errori, nell’altro caso di perfetta sovrapposizione vi è la massima

incertezza di attribuzioni.

Il modello discriminante

•

L’approccio di Fisher alla classificazione in un contesto multivariato: tra

tutte le combinazioni lineari possibili delle variabili osservate sulle due

popolazioni si utilizza quelle che rende massima la distanza media delle

due popolazioni.

•

Dal punto di vista analitico si tratta di massimizzare il rapporto tra la

varianza tra le popolazioni e la varianza nelle popolazioni.

•

Le osservazioni delle variabili sull’oggetto (impresa) j-esimo vengono

sintetizzate in un unico valore (score), che ne determina la classificazione

sulla base della distanza dagli score medi delle due popolazioni:

• Zj=λ1X1j + λ 2X2j + .... λ iXij + .... + λ nXnj = λ‘X

con

• Zj = score dell’impresa j-esima

• λi = coefficiente della variabile Xi

• Xi = variabile descrittiva della caratteristica i-esima dell’impresa (xi indica il

vettore colonna di tali variabili)

La stima di un modello mediante

l’analisi discriminante lineare

• L'analisi discriminante individua il vettore di coefficienti λ che massimizza la distanza tra i due

gruppi

′

′

E( X i1 λ ) − E( X j 2 λ )2

(Z 1 − Z 2 )

′

Var( X λ )

=

σ Z2

Con

– Xi1 il vettore delle variabili indipendenti rilevato per l'azienda

i appartenente al gruppo 1, indicativo delle imprese in crisi;

– Xj2 il vettore delle variabili indipendenti rilevato per l'azienda

j appartenente al gruppo 2, indicativo delle imprese

“normali”;

– Zα la media dei valori della funzione discriminante per le

osservazioni del gruppo α (con α = 1,2), dato che Ziα = Xiα'λ.

L’analisi discriminante lineare

• La zona di sovrapposizione tra le due curve viene

minimizzata ponendo

λ = Σ-1 (μ1 - μ2),

con

Σ la matrice varianze-covarianze per le due popolazioni;

μα il vettore media delle variabili considerate per la popolazione α.

• La classificazione dell'impresa i avverrà nel gruppo

1 (nell'ipotesi in cui Z1 > Z2) se

(

Z

1 −Z2)

Xi ' λ ≥ (μ1 + μ2)' λ , cioè se Zi ≥

2

L’analisi discriminante lineare

Si osserva che

• i coefficienti della funzione discriminante non

sono unici dato che possono essere trasformati

linearmente mantenendo la stessa capacità di

separare i due gruppi (infatti, se λ∗ = α + λ β, si

ottiene Z* = α +Z β , dato che Ziα = Xiα'λ.

• i coefficienti della funzione discriminante sono

proporzionali a quelli che derivano dalla

regressione con i minimi quadrati Y = a + b X,

con yi = 1 se in crisi, yi = 0 se “normale”

Lo Z score di Altman

Zi = 1,2 Xi,1 + 1,4 Xi,2 + 3,3 Xi,3 + 0,6 Xi,4 + 1,0 Xi,5

•

•

•

•

X1 = capitale circolante / totale attivo

X2 = utili non distribuiti / totale attivo

X3 = EBIT / totale attivo

X4 = valore di mercato patrimonio / valore

contabile debiti l.t.

• X5 = fatturato / totale attivo

Lo Z score di Altman

• Al crescere di Z diminuisce la probabilità

d’insolvenza

• Valore soglia = 2,6

– Z > soglia sup.: impresa sana

– Z < soglia inf.: impresa debole

• Due valori soglia:

– soglia inf. 1,81 < Z < 3 soglia sup.: grey area

La classificazione nei gruppi

• In generale un’impresa da classificare può

essere assegnata considerando la probabilità

che – data l’appartenenza al gruppo g – presenti

il vettore di variabili esplicative Xi

Si assegna a “S” se

f(Xi | S) > f(Xi | F),

f(Xi|S) / f(Xi|F) >1

(max likelihood)

45,00%

40,00%

35,00%

30,00%

25,00%

Densità(S)

20,00%

Densità(F)

15,00%

NB: in pratica, si deve

stimare P(Xi | g) dal

campione in esame

10,00%

5,00%

0,00%

Le probabilità a priori

• Se la numerosità dei due gruppi è diversa, la

regola di classificazione deve tenere conto della

diversa probabilità a priori di estrarre

casualmente un’azienda sana o in crisi

Si assegna a “S” se

pS f(Xi | S) > pF f(Xi | F),

9,00

8,00

7,00

6,00

5,00

4,00

3,00

2,00

1,00

0,00

-1,00

-2,00

-3,00

-4,00

-5,00

-6,00

-7,00

-8,00

-9,00

f(Xi|S) / f(Xi|F) > pF / pS

Le probabilità a priori

Se la distribuzione delle variabili utilizzate è una normale

multivariata,

... e se le matrici di covarianza per i due gruppi sono uguali,

la regola di assegnazione equivale alla funzione lineare

vista in precedenza:

•

(μ S − μ F )′ Σ −1 X i > 1 (μ S − μ F )′ Σ −1 (μ S − μ F ) + ln pF

2

pS

pF

p1

1

1

λX i > λ (μ S − μ F ) + ln ⇒ Z i > ( Z S − Z F ) + ln

pS

p2

2

2

•

La probabilità a priori ha un effetto solo sul termine noto,

non sui coefficienti della funzione discriminante. E’

possibile quindi adeguare a posteriori la regola di

classificazione.

Ipotesi del modello

discriminante lineare

1. Uguali matrici var-cov per le due

popolazioni

2. Indipendenza del vettore X delle

osservazioni

3. Normalità multivariata

Ipotesi del modello

discriminante lineare

• Sul punto 1, alcuni test hanno verificato una sufficiente

robustezza delle stime, se la numerosità dei campioni è ampia

o uguale (altrimenti, i livelli di significatività sono inattendibili e i

coefficienti λ distorti)

• Non è chiaro l’effetto della non normalità; se la distribuzione ha

fat tails ma è simmetrica, l’effetto non è particolarmente

rilevante; è invece sensibile ad una forte asimmetria.

• La LDA funziona bene anche con variabili categoriche

• Gli outlier possono aver un effetto rilevante sulle stime. Alcune

procedure che permettono di ottenere stime robuste di media e

var-cov possono migliorare l’efficacia di classificazione

La probabilità a posteriori

• La probabilità a priori è la probabilità che, prima

dell’osservazione del vettore Xi utilizzato per la

classificazione, si estragga un’impresa appartenente ad

uno dei due gruppi

• È possibile classificare l’impresa i, della quale non è nota

l’appartenenza al gruppo “S” o “F” considerando la

probabilità “a posteriori” che, date le variabili Xi, essa

appartenga al gruppo g (“S” o “F”)

• Dal teorema di Bayes si ottiene che

P(g | Xi) = P(g) P(Xi | g)

P(Xi)

=

=

P(g) P(Xi | g)

_

P(S) P(Xi|S) + P(F) P(Xi|F)

pg P(Xi | g)

_

pS P(Xi | “S”) + pF P(Xi | “F”)

Teorema di Bayes

P[A ∩ B]

P[ B]

Prob [A | B] =

A

B

τ

τ

0

t

s

La probabilità a posteriori

La decisione di assegnare l’osservazione in base alla

probabilità a posteriori è:

Assegna a “S” se P(“S” | Xi) > P(“F” | Xi)

Sulla base della relazione precedente, ciò equivale a

pS P(Xi | “S”) > pF P(Xi | “F”)

P(Xi | “S”) / P(Xi | “F”) > pF / pS

Si ottiene quindi lo stessa regola di classificazione

ottenuta considerando le probabilità a priori

Il costo degli errori di classificazione

• Il costo delle errate classificazioni è diverso tra i due gruppi

• Anche in questo caso, l’effetto è solo sul termine noto

• Considerando congiuntamente probabilità a priori e costi di

classificazione, la costante deve essere modificata di

ln C(1|2)*π2 / C(2|1)*π1.

• Se la probabilità a priori è 2% per le imprese in crisi e 98%

per le imprese sane e se il costo di effettuare un errore di

classificazione è 100 volte superiore per le imprese in crisi,

Δcutoff = (100 * 2%) / (1 * 98%) = 0.71

Difficoltà implementative analisi

disciminante

•

•

•

•

•

Definizione di default

Numerosità dei campioni di stima

Omogeneità dei campioni

Individuazione degli indicatori

Veridicità delle ipotesi di normalità

multivariata delle distribuzioni delle

variabili e uguaglianza delle matrici di

varianza e covarianza

Agenda CreditRisk

•

Definizioni

•

I sistemi di rating interni

•

La previsione delle insolvenze

–

I modelli di scoring

•

L’approccio univariato

•

L’approccio multivariato:

– Il modello discriminante

– Il modello logistico

•

Calibrazione e Masterscale

–

I modelli fondati sul mercato dei capitali

•

Structural models

•

Reduced form models

•

La stima dei tassi di recupero e dell’esposizione al momento del

default

•

Il VaR di un portafoglio creditizio

La regressione multipla per la stima

della probabilità d’insolvenza

•

Stimare un modello che ha come dipendente una variabile

dicotomica che descrive l’appartenenza all’insieme delle società

sane o anomale:

Y=

1 se impresa anomala

0 se impresa sana

mentre gli indicatori di bilancio sono le variabili indipendenti.

•

•

Linear probability model: interpreta la y come probabilità di

appartenenza al gruppo.

Difficoltà:

– la varianza degli errori della stima non è costante,determinando un

problema di eteroschedasticità;

– la stima della y non determina valori compresi tra 0 ed 1, necessari per

interpretare i risultati in termini di probabilità.

Regressione lineare vs regressione

logistica

regressione lineare stimata tra la variabile

dipendente (0;1) ed un indicatore di bilancio (X);

le stime escono dall’intervallo ammissibile per le

probabilità.

Il modello logistico

•

Il modello logistico (logit) consente di ottenere dei valori che

appartengono tutti monotonicamente all’intervallo 0 ; 1

•

Rispetto all’analisi discriminante, le ipotesi sottostanti l’applicabilità

del modello sono meno gravose.

•

L’unica condizione richiesta è che, per ogni variabile esplicativa, le

osservazioni siano indipendenti, mentre non risultano necessarie le

ipotesi di normalità distributiva dei regressori e di uniformità delle

matrici di varianza e covarianza nei gruppi

•

L’idea che sta al di sotto del modello logistico consiste nel supporre

che esista una relazione causale tra la probabilità di un’impresa di

diventare insolvente (variabile inosservabile) ed una serie di

grandezze osservabili che sono strettamente connesse con l’evento

insolvenza.

Il modello logistico

• Identificate con p le probabilità di insolvenza,

con X il vettore delle variabili indipendenti e con

a e b il termine costante ed i coefficienti del

modello si ha:

p = F(α + βX)

ove F identifica la funzione standard cumulativa

logistica

Il modello logistico

• f (h) indica la funzione di densità logistica

• odd-ratio (rapporto tra le

probabilità dell’evento ed

il suo complemento).

Analisi discriminante vs modello

logistico.

Analisi discriminante

•

L’analisi discriminante ipotizza che le

imprese osservabili siano tratte da due

universi distinti dati;

•

La rilevazione delle variabili di bilancio

sulle imprese può essere di aiuto per

trovare le caratteristiche rilevanti e per

individuare da quale universo esse

provengono.

•

•

L’analisi discriminante cerca di

prevedere l’appartenenza a un gruppo,

dopo aver osservato le variabili

ritenute rilevanti per caratterizzare le

diversità tra i due universi.

Nell’analisi discriminante gli indicatori

vanno interpretati come segnali

individuali che giustificano la loro

presenza per il contributo marginale

che danno al segnale complessivo.

Modello logistico

•

Il modello logistico ipotizza che le imprese

siano tratte casualmente da un unico

universo cui appartengono e cerca di

stimare il grado di salute ovvero la

probabilità di insolvenza/fallimento.

•

Relazione causale tra variabili di bilancio

e stato di salute dell’impresa.

•

Non si stima l’appartenenza dell’impresa

ad un gruppo, ma il grado dello stato di

difficoltà economico- finanziaria in cui

versa l’impresa.

•

Nella logistica, gli indicatori

rappresentano le variabili esogene che

sono funzionali a spiegare la situazione

dell’impresa dal punto di vista del

creditore

Analisi discriminante vs modello

logistico.

• Rispetto all’analisi discriminante lineare, gli studi

empirici di solito non rilevano risultati molto

diversi. Ricerche hanno comunque evidenziato

– Se i dati sono normali e ΣF = ΣS, LDA è ottimale per

campioni piccoli (ma la performance risulta molto

simile)

– Se ΣF # ΣS, logit sembra leggermente superiore

– Per distribuzioni non normali, Logit sembra

chiaramente superiore

• Secondo alcune ricerche, preferibile l’uso della

logit analysis per i dati bilancio

Selezione delle variabili

discriminanti

• Metodo simultaneo (diretto): in base ad "a priori"

teorici (inclusione delle variabili che ci si attende

siano rilevanti)

• Metodo stepwise: si parte da un elevato numero

di variabili e

– si eliminano via via quelle con minor potere

esplicativo (backward elimination) oppure

– si inseriscono progressivamente quelle con maggior

potere esplicativo (forward selection) oppure

– si inserisce una variabile alla volta che poi viene

eliminata se perde potere discriminante a seguito

dell'inserimento di altre (stepwise selection)

La performance dell’analisi

•

Accuracy ratio (AR): misura la capacità del modello di individuare le

imprese deboli nelle classi peggiori di Score.

•

La frequenza cumulata della popolazione, ordinata secondo uno

score crescente, viene messa a confronto con la frequenza cumulata

dei passaggi a default effettivamente registrati.

•

Un modello efficace tenderà a concentrare la maggior parte dei

default entro gli ultimi percentili della distribuzione dello score. Nella

figura, il modello esaminato viene confrontato con un modello “ideale”

per il quale il 100% dei default cade nell’ultimo x% della popolazione

e con un modello completamente “casuale”, dove score e default

sono completamente indipendenti (retta a 45°).

•

L’AR misura la concentrazione statistica dei clienti “Bad” nelle classi

di rating di rischio più elevato. Esso presenta un campo di variazione

tra 0 e 100 e si ottiene rapportando le seguenti aree:

AR=A/(A+B)

La performance dell’analisi

Caso non informativo

Caso ideale

Score

A

B

Agenda CreditRisk

•

Definizioni

•

I sistemi di rating interni

•

La previsione delle insolvenze

–

I modelli di scoring

•

L’approccio univariato

•

L’approccio multivariato:

– Il modello discriminante

– Il modello logistico

•

Calibrazione e Masterscale

–

I modelli fondati sul mercato dei capitali

•

Structural models

•

Reduced form models

•

La stima dei tassi di recupero e dell’esposizione al momento del

default

•

Il VaR di un portafoglio creditizio

Dagli score alle PD

•

•

•

•

Nella maggior parte dei casi, il punto di partenza è costituito dagli score

prodotti da modelli logistici. Tali valori, pur essendo compresi tra 0 e 1,

possono essere, di norma, interpretati quali indicatori “ordinali” di

rischio (ranking) e non direttamente quali PD (indicatori “cardinali”).

Fa eccezione il caso – minoritario – delle banche che stimano

direttamente i modelli sulla popolazione (gli score logistici possono

essere interpretati direttamente quali probabilità di default).

Nella maggioranza dei casi, le banche stimano i modelli su campioni la

cui ripartizione tra bonis e default non rispetta le caratteristiche della

popolazione. In questi casi, per interpretare gli score quali PD è

necessario ricorrere ad alcuni meccanismi di aggiustamento o di

ricalibrazione.

Un concetto importante: Tendenza centrale: concetto equivalente alla

frequenza di default osservata sul portafoglio in un determinato arco di

tempo (in base alle regole, un ciclo economico, e comunque non meno

di 2/5 anni)

Metodologie di calibrazione

I meccanismi di aggiustamento

•

Aggiustamento 1: correzione dell’intercetta

Di cui:

Metodologie di calibrazione

Segue: I

meccanismi di aggiustamento

•

Aggiustamento 2: riponderazione dei default

•

Aggiustamento 3: approccio misto

1. Filtro bayesiano per riportare alla tendenza centrale la

PD individuale campionaria;

2. Creazione di n bucket score/pd;

3. Stima di exponential smoothing function;

4. Uso della ESF per passare dagli score alle PD

Metodologie di calibrazione

(segue)

Aggiustamento 3: approccio misto

Score

medianoi

N

PD ind

PD adj i

2.000

-2,4

0,09%

0,07%

2.000

-1,2

0,28%

0,21%

PD adj i = e a + b*score i

Le modalità di

costruzione

dei bucket

(numero,

composizione)

diventano un

elemento

cruciale

…

PD adj

ΣNi

P( D | i, s )

P( D i ) =

P( D | i, s )

.

P( D )

P( D | s )

P( D )

1 − P( D )

+ (1 − P( D | i, s ))

P( D | s )

1 − P( D | s )

.

.

.

.

.

.

.

.

Score

Metodologie di calibrazione

•

Aggiustamento 4: multicalibrazione

1. L’approccio misto esaminato in precedenza si presta

alla realizzazione di calibrazioni multiple;

2. Alcuni gruppi bancari hanno realizzato calibrazioni

separate per aree geografiche ovvero settori di

attività;

3. Ratio: i) ovviare a situazioni di bassa perfomance dei

sistemi/inadeguata rappresentatività nei campioni; ii)

adottare approcci più conservativi

La Masterscale

•

Consente di passare dagli score/PD individuali alle PD regolamentari.

•

Tutte le banche esaminate utilizzano apposite scale maestre; non

sempre tali scale sono uniche (cioè, utilizzabili per tutti i diversi modelli

nell’ambito del portafoglio corporate)

•

Tutte le master scale presentano, per ogni classe di rating, estremi

inferiori e superiori definiti in termini di score/pd individuali che

“guidano” l’assegnazione degli obligors alle diverse classi

•

Ad ogni classe di rating è associata una pooled pd, o PD di classe, da

abbinare, per fini regolamentari, a tutti gli obligors inclusi nella stessa

classe.

Aspetti

Rilevanti

¾ Modalità di costruzione delle scale

¾ Quantificazione delle pooled pd

La Masterscale

Modalità di costruzione delle scale

•

Approccio # 1

Gli estremi delle classi (“cut-off”) vengono definiti sulla base della

distribuzione degli score/PD individuali.

Una volta fissati i limiti, viene definita, in base a differenti modalità, la PD di

classe.

•

Approccio # 2

Vengono prima individuate le PD di classe – facendo, ad esempio,

riferimento a scale esterne – e, successivamente, gli estremi di ciascuna

classe (in genere, posti pari alla media dei logaritmi di due pd di classe

contigue)

La Masterscale

Modalità di costruzione delle scale

•

L’approccio # 1 è basato, tipicamente, su tecniche

statistiche quali la cluster analysis e la kernel analysis.

Talvolta la scelta dei cut-off non è “indipendente” da

valutazioni judgemental

Un vantaggio è quello di costruire classi di rating

giustificabili – in teoria – dal punto di vista statistico

•

L’approccio # 2 parte dall’assunto di volere massimizzare

la valenza “comunicativa” della scala maestra, che viene

“ancorata” a metriche pubbliche, con vantaggi evidenti

anche in termini di benchmarking.

La Masterscale

Modalità di quantificazione della pooled pd

•

Approccio # 1 (“storico”)

La pd pooled è posta eguale alla frequenza di default “storica” osservata per ciascuna

classe di rating (non sono necessarie pd individuali)

Richiede il ricalcolo dei rating a ritroso su tutta la popolazione per un congruo numero

di anni. Può comportare problemi per quanto riguarda le componenti qualitative

1000

ODFi t-2=

100

10

Default T-2

Bonis T-3

1

1000

1

2

3

4

5

ODFi t-1=

100

10

Default T-1

Bonis T-2

1

1000

1

2

3

4

5

100

ODFi t=

10

1

1

2

3

4

5

Default T

Bonis T-1

n

Pdi (=ODFi) = Σ ODFij

n

La Masterscale

Modalità di quantificazione della pooled pd

•

Approccio # 2 (“modelli statistici”)

La pd pooled è posta eguale alla media/mediana delle pd individuali delle controparti

rientranti in ciascuna classe di rating

Non richiede necessariamente il ricalcolo dei rating a ritroso su tutta la popolazione

per tutta la serie storica disponibile

Diventa essenziale verificare la distribuzione per ciascuna classe di rating e riscontrare

la coerenza con le ODF storiche.

AAA

AA

A

BBB

BB

….

Masterscale a confronto

100,00%

0

10,00%

1

2

3

4

19,37%

11,86%

8,75%

4,72%

2,95%

1,00%

1,48%

0,85%

0,53%

0,29%

0,10%

0,13%

2,43%

1,40%

0,98%

0,68%

0,38%

0,25%

0,13%

1,93%

0,84%

0,26%

0,09%

0,06%

0,04%

5

18,13%

12,15%

8,15%

5,46%

3,66%

2,45%

1,64%

1,10%

0,74%

0,50%

0,33%

0,22%

0,15%

0,10%

0,07%

6

27,60%

17,20%

14,30%

9,36%

7,10%

4,79%

3,40%

1,41%

0,94%

0,52%

0,19%

0,10%

0,05%

0,02%

0,01%

7

16,66%

11,29%

8,01%

6,08%

4,62%

3,51%

2,67%

2,03%

1,54%

1,17%

0,89%

0,63%

0,39%

0,22%

0,14%

0,09%

0,07%

0,05%

0,04%

0,03%

0,02%

8

25,00%

15,00%

7,50%

4,00%

2,50%

1,75%

1,25%

0,88%

0,63%

0,43%

0,28%

0,15%

0,07%

0,01%

0,00%

0,00%

0,00%

0,00%

….