Studi sui distretti industriali

Il Polo fiorentino della pelle

Servizio Studi e Ricerche

Luglio 2008

Il polo fiorentino della pelle

Indice

Executive summary

3

1. Analisi strutturale

7

1.1 Collocazione ed estensione del distretto

7

1.2 La storia del sistema locale

7

1.3 Il distretto secondo i dati di Censimento e della

Camera di commercio

8

1.4 I prodotti e l’organizzazione della filiera distrettuale

13

1.5 L’articolazione strategica e gli attori distrettuali

15

2. Gli scambi commerciali

29

3. Crescita e redditività secondo i bilanci aziendali

33

4. Lo scenario competitivo

37

4.1 Il nuovo contesto competitivo

37

4.2 Punti di forza e di debolezza del sistema distrettuale

39

4.3 Sfide e strategie evolutive

40

Casi aziendali

Colzi srl

16

Sapaf snc

16

Gucci Group

18

Braccialini srl

20

Nannini spa

22

Salvatore Ferragamo spa

41

Pelletteria Il Ponte spa

43

Bibliografia e sitografia

47

A cura di: Cristina De Michele, Giovanni Foresti e Stefania Trenti

Database management: Giovanna Bocchioli

Realizzato in collaborazione con il TEDIS – Venice International University

Un ringraziamento per i dati forniti da Antonella Innocenti dell’Ufficio

statistica e studi della Camera di commercio di Firenze.

Si ringraziano tutti i colleghi che hanno letto una versione precedente di questo

lavoro e, in particolare, i colleghi che operano nel distretto, Stefano Veracini

(Centro Imprese di Firenze) e Alfonso Tedesco (Centro Corporate Firenze).

Studi sui distretti industriali

2

Il polo fiorentino della pelle

Executive summary

Il polo fiorentino della pelletteria di alta qualità, ormai considerato un vero e

proprio distretto del lusso, si estende nella provincia di Firenze in un’area che va

da Scandicci, Lastra a Signa e Impruneta fino, a sud, a Pontassieve e in generale

alla Val di Sieve.

La produzione del distretto è principalmente rappresentata da articoli di pelletteria

quali borse (33%), portafogli (15,3%), cinture (2,4%) ed altri articoli in pelle

(valigie, sacche da viaggio, borsoni, borse da lavoro), collocabili nella fascia

prezzo/qualità alta (fino al segmento del lusso) o medio-alta. Secondo i dati di

censimento Istat, nel 2001 un quarto degli addetti della pelletteria italiana

trovava impiego nel polo. Nel distretto sono presenti anche imprese specializzate

nel comparto calzaturiero.

Il polo fiorentino si distingue per le tradizionali competenze artigianali di

lavorazione, unite alla qualità dei materiali, alla cura dei dettagli, alla creatività e

alla ricerca stilistica. Il sistema locale è caratterizzato da competenze tacite che

consentono di realizzare un prodotto di alta qualità conosciuto in tutto il mondo.

L’alta qualità del prodotto finale è garantita anche dal legame con il vicino

distretto di S. Croce sull’Arno che, oltre ad offrire pelli di qualità e differenziate

per tipologia e lavorazione, anticipa, con l’ausilio di team interni di tecnici e la

collaborazione di stilisti e modellisti, le tendenze della moda, seguendo il cliente

sin dalla fase creativa e proponendo campionari nuovi e “personalizzati” per le

imprese del Polo fiorentino.

Nell’ambito distrettuale coesistono sia grandi griffe (Gucci, Ferragamo, Prada,

Lvmh, etc.) che agiscono come soggetti leader e global player nel Sistema moda,

sia piccole e medie imprese locali dotate di un proprio marchio. Queste

ultime si caratterizzano per una vocazione spiccatamente artigianale, detengono

un know how indispensabile per le imprese del settore e mostrano un’elevata

propensione agli investimenti e all’aggregazione in strutture consortili.

Nell’area è presente inoltre un fitto reticolo di piccole imprese, collocate nelle

diverse fasi produttive, che si inserisce nella rete di fornitura delle imprese finali.

Accanto a queste lavorano fornitori specializzati di componenti ed accessori e

rivenditori di macchinari per la pelletteria, oltre ad aziende che offrono servizi di

consulenza per lo stile e l’organizzazione degli stabilimenti nei settori della

pelletteria e calzaturiero.

Le aziende leader sono sia di origine endogena al distretto (ad esempio Gucci,

Ferragamo, The Bridge), che provenienti dall’esterno (Lvmh, Mariella Burani

Fashion Group, Prada etc.). Nel primo caso le imprese emergono dalla storia del

distretto come attori di spicco, andando ad occupare gradualmente il ruolo di

interfaccia tra il sistema locale ed i mercati di sbocco; nel secondo caso si assiste

all’entrata di imprese già di grandi dimensioni ed operanti su scala

transnazionale. Le imprese leader affiancano il prodotto tradizionale di pelletteria,

la borsa, a vari accessori in pelle e, in alcuni casi, estendono la propria offerta in

altri comparti del Sistema moda (es. Gucci), seguendo una strategia di brand

extension comune a molte grandi griffe della moda.

Il polo è caratterizzato da una forte vocazione all’export rivolto prevalentemente

ai paesi dell’Europa (Svizzera, Francia, Regno Unito in primis), agli Stati Uniti e al

Giappone. Il nucleo delle grandi imprese che opera nel settore del lusso risulta

altamente internazionalizzato, mentre le imprese prive di marchio proprio e ancora

di più quelle della subfornitura dei grandi player incontrano delle difficoltà nei loro

3

Studi sui distretti industriali

processi di internazionalizzazione commerciale. L’internazionalizzazione

produttiva è invece contenuta, per via della qualità dei prodotti trattati che può

essere messa a repentaglio spostando all’estero la produzione, ma anche per la

presenza di numerose microimprese cinesi che possono assicurare un costo del

lavoro relativamente contenuto per le fasi del ciclo produttivo a più basso valore

aggiunto.

I forti cambiamenti intervenuti nello scenario internazionale, la crescente apertura

dei mercati e la concorrenza internazionale hanno messo a dura prova le imprese

del polo fiorentino della pelle.

L’evoluzione di esportazioni, fatturato e redditività consentono di osservare come,

tuttavia, gli attori distrettuali abbiano saputo trovare rapidamente le “giuste

contromisure” all’inasprimento del contesto competitivo. In questo il distretto

è stato anche favorito dall’evoluzione degli stili di consumo, che ha stimolato la

domanda di pelletteria in pelle di lusso, divenuta nel tempo uno strumento

imprescindibile per personalizzare e “qualificare” il proprio look a costi

relativamente accessibili e con acquisti anche saltuari, affiancandoli a capi di

abbigliamento e/o calzature anche di qualità non elevata.

Tra il 2003 e il 2007 il distretto ha, infatti, conosciuto una notevole espansione

sui mercati esteri, che è stata accompagnata da un ampliamento dell’avanzo

commerciale, nonostante l’aumento sostenuto delle importazioni. Anche il

fatturato complessivo desumibile dai bilanci aziendali, dopo un 2002 difficile, è

tornato a crescere a ritmi sostenuti. A differenza di quanto avvenuto al di fuori del

distretto, l’aumento del fatturato è stato accompagnato da un rafforzamento

delle condizioni reddituali, spinte verso l’alto dal miglioramento dei già elevati

margini unitari (a indicazione dell’alta qualità delle produzioni realizzate nel

territorio fiorentino). Le imprese dislocate nel resto d’Italia, invece, non sono

riuscite ad innalzare il proprio mark-up e, conseguentemente, il Roi, mostrando

un “defict reddituale” rispetto agli operatori del polo di Firenze. I dati di bilancio

sono quindi indicativi dei buoni livelli di competitività raggiunti dalle imprese

fiorentine, che sono riuscite a conquistare nuove quote di mercato, innalzando

ulteriormente la propria (già alta) redditività industriale.

La reattività delle imprese del distretto è dipesa e dipende da molti fattori, che

vanno dalla ricchezza e “qualità” del tessuto produttivo, alla presenza in loco delle

grandi griffe.

Il tessuto produttivo locale ha consentito alle imprese più dinamiche del

distretto di riorganizzarsi in strutture più snelle, a rete, mantenendo al proprio

interno le fasi a maggior valore aggiunto ed affidando all’esterno, nella maggior

parte dei casi sempre nel territorio fiorentino, le fasi di trasformazione del

prodotto.

La vitalità del polo distrettuale è stata garantita anche dal fermento di iniziative

promosse da una serie di attori locali, istituzionali e privati, a sostegno del

distretto (iniziative consortili di promozione dei prodotti distrettuali e di supporto

all’innovazione delle imprese, certificazioni etiche e di qualità per la filiera della

pelletteria, azioni di marketing territoriale, attività di formazione etc.).

Anche le grandi griffe internazionali hanno contribuito a trainare l’economia

locale nei periodi di crisi, favorendo la circolazione di nuove competenze

produttive e il presidio delle fasi a valle di commercializzazione e distribuzione del

prodotto. L’insediamento di grandi player della moda ha, tuttavia, prodotto anche

alcuni effetti negativi come, ad esempio, un rapporto di forte dipendenza delle

4

Il polo fiorentino della pelle

imprese più piccole terziste e una gerarchizzazione dei rapporti di fornitura, con

una conseguente perdita di contatto con il mercato finale per molte imprese locali.

Nella situazione attuale, le principali sfide per le aziende del lusso operanti nei

mercati finali sono collegate alla capacità delle imprese, da un lato, di potenziare i

rapporti con il sistema produttivo locale e, dall’altro lato, di inserirsi nelle reti

globali del valore, sviluppando relazioni internazionali nelle fasi a valle e

operando come player del più generale Sistema moda, grazie all’immagine

acquisita e alla diversificazione dei prodotti e dei marchi in portafoglio.

Le aziende del distretto di medie dimensioni con marchi propri dovranno sempre

più prendere coscienza dell’importanza di migliorare le politiche di marchio e di

comunicazione, al fine di trasmettere il valore aggiunto offerto e accrescere la

differenziazione rispetto ai competitor internazionali. Lo stesso discorso vale per

le piccole imprese che operano in un regime produttivo misto, a marchio proprio e

conto terzi: anch’esse dovranno in prospettiva puntare su innovazione

tecnologica, politiche di marchio e sviluppo della rete distributiva, mantenendo, in

tal modo, il contatto con il mercato finale.

Più complessa è la situazione per i fornitori, subfornitori e terzisti locali. Sono

questi soggetti ad aver sofferto maggiormente negli ultimi anni, così come è

evidente anche dal calo, a partire dal 2003, del numero di imprese individuali e

società di persone attive nella pelletteria nella provincia di Firenze.

Le imprese leader possono in tal senso avere un ruolo attivo, traendone

vantaggio, per contribuire a sostenere e rilanciare la competitività di questi attori

e, quindi, a ben vedere, del sistema distrettuale. E’ necessario che queste

sappiano valorizzare le competenze “tipiche” della rete distrettuale, anche

tenendo sotto controllo il fenomeno della diffusione di imprenditorialità cinese a

basso costo, “irregolare” e non “integrata” nel tessuto distrettuale. La presenza di

un network di fornitura in grado di garantire l’alta qualità delle lavorazioni a tutti i

livelli (e certificate made in Itay) offre, infatti, vantaggi alle aziende leader in

termini di credibilità ed immagine, consolidando la loro competitività.

Anche il tessuto produttivo locale di piccole imprese fornitrici e terziste dovrà,

però, cercare di rafforzarsi e riqualificarsi, proponendosi sempre più come

“partner” strategico per il committente, approfondendo le proprie capacità

progettuali e ponendosi su un piano di collaborazione con i clienti. Ciò significa

saper coniugare le conoscenze tacite e il know how di alto profilo del contesto

distrettuale con i nuovi saperi “assimilati” attraverso il rapporto con imprese

leader. La confluenza di queste diverse competenze “distintive” e l’interazione

con altri settori complementari di supporto (fornitori di macchinari, tecnologie,

consulenza, ecc.) aumentano la competitività delle piccole imprese accrescendo

la loro importanza e centralità per le aziende leader.

A questo fine, la rete di fornitura non potrà fare a meno di innovare i processi

produttivi, attraverso investimenti tecnologici ed informatici. Spazi di innovazione

sono possibili sia con riferimento alla progettazione, sia alle fasi di preparazione e

di taglio.

Gli operatori del settore più avveduti sono consapevoli della necessità di

introdurre innovazioni di processo, avanzamenti tecnologici e informatici e di

dotarsi di nuovi macchinari da gestire creando forme di cooperazione

orizzontale tra reti di piccole imprese (ricorrendo a formule consortili come, ad

esempio, l’iniziativa del Consorzio Centopercento italiano).

5

Studi sui distretti industriali

In questo contesto è necessario che la piccola imprenditoria distrettuale superi le

barriere culturali e psicologiche che si frappongono all’utilizzo di strumentazioni

tecnologiche più evolute e all’automazione di alcune fasi del processo

produttivo, che potrebbero, invece, coesistere con fasi di lavorazione manuale

ad alto valore aggiunto. L’automazione di alcune fasi non andrebbe a detrimento

dell’artigianalità del prodotto e potrebbe contribuire a razionalizzare e velocizzare

il processo produttivo migliorando il servizio al cliente.

Il fattore competenze rappresenterà in futuro la discriminante fondamentale per

l’autonomia e la solidità delle aziende. Si tratta da un lato di salvaguardare le

competenze tacite proprie del distretto e, dall’altro, di promuovere l’innovazione

dei tradizionali modelli imprenditoriali. La formazione e la creazione di nuove

figure professionali assumono in questo un ruolo rilevante, per arricchire le

imprese e far sì che queste siano in grado di affrontare le nuove sfide poste

dall’attuale contesto competitivo. Chiave di volta è l’implementazione di politiche

formative con una maggiore articolazione delle attività di formazione già avviate

in ambito distrettuale.

Riveste quindi ’importanza decisiva un’azione collettiva che veda coinvolti i

protagonisti del polo produttivo (imprese, società consortili, associazioni di

categoria), ma anche istituzioni e strutture universitarie locali. E’ necessaria infatti

un’azione sinergica dei vari attori distrettuali, pubblici e privati, per sostenere lo

sviluppo del tessuto produttivo locale attraverso interventi volti a favorire lo

sviluppo di risorse “di sistema” e tesi a rafforzare alcune funzioni strategiche

per le imprese (per es. formazione, servizi per l’innovazione tecnologica,

organizzativa, di prodotto ecc.). Un ruolo importante per la creazione di un

efficiente mercato dei servizi alle Pmi può essere svolto da enti camerali,

associazioni imprenditoriali e società consortili con funzione di erogazione di

servizi.

6

Il polo fiorentino della pelle

1. Analisi strutturale

1.1 Collocazione ed estensione del distretto

Il polo fiorentino della pelletteria di alta qualità, ormai considerato un vero e

proprio distretto del lusso, si estende nella provincia di Firenze in un’area che va

da Scandicci, Lastra a Signa e Impruneta fino, a sud, a Pontassieve e in generale

alla Val di Sieve (CCIAA di Firenze, 2005).

Sulla base della delibera del Consiglio Regionale n. 69 del 21/02/2000, si è

provveduto alla identificazione di Sistemi Produttivi Locali Manifatturieri e dei

Distretti industriali per la Regione Toscana. In particolare, sulla base di tale

classificazione è possibile ricondurre all’interno del Polo fiorentino della pelle i

Sistemi Economici Locali che presentano una marcata specializzazione nei

settori pelle, cuoio e calzature, ovvero:

-

il S.E.L. 9.2 Area Fiorentina – Quadrante Val di Sieve comprendete i comuni

di Dicomano, Londa, Pelago, Pontassieve, Rufina e San Godenzo;

-

il S.E.L. 9.3 Area Fiorentina – Quadrante Centrale, comprendente i Comuni di

Bagno a Ripoli, Calenzano, Campi Bisenzio, Fiesole, Firenze, Lastra a Signa,

Scandicci, Sesto Fiorentino e Signa.

1.2 La storia del sistema locale

La nascita delle prime imprese nel distretto è fatta risalire alla seconda metà

dell’Ottocento; pioniere di questo processo è Guccio Gucci, che decide poi negli

anni Venti di aprire un laboratorio specializzato nella pelletteria, articoli da

viaggio e da selleria, insieme con un negozio a Firenze (Batazzi, Bortolotti,

Simoni, 2005). Le lavorazioni si mantengono su scala prettamente artigianale. Si

eseguono all’interno dei laboratori tutte le fasi del processo produttivo (taglio,

scarnitura, montaggio e cucitura), realizzando un prodotto di qualità. L’artigiano

lavora su ordinazione, progettando e realizzando prodotti “su misura”,

personalizzati. Vengono acquisite importanti competenze nel trattamento di

materiali particolari, come le pelli di coccodrillo e di lucertola.

È il periodo tra gli anni Cinquanta e Sessanta che vede la costituzione di un

vero polo della pelletteria. A partire dagli anni Cinquanta, infatti, i piccoli laboratori

iniziano a mutare, passando da impresa artigianale ad industriale, allungano il

canale per arrivare al cliente finale, rivolgendosi, molto spesso, non più al

consumatore finale bensì ad un’altra impresa committente, con un proprio

marchio, una propria catena distributiva o un negozio. L’idea di prodotto cambia

passando da personalizzato a lotto, come anche il processo produttivo che

diviene più articolato, introducendo la fase di progettazione e prototipizzazione

del prodotto. Si passa così alla nascita di spin-off per la realizzazione di una

maggiore specializzazione per fasi, alla gestione di ingenti quantitativi meno

personalizzati da produrre nel minor tempo possibile e realizzando economie di

scala. In questi anni iniziano, pian piano, a delinearsi le esternalizzazioni di

alcune fasi del processo produttivo, in particolare per le lavorazioni a domicilio: le

imprese affidano all’esterno, nella maggior parte dei casi ai familiari dell’operaio

di banco, la realizzazione di alcune componenti, ad esempio le fodere, le tracolle

e le maniglie. Successivamente il fenomeno dell’esternalizzazione investe anche

altre fasi del processo produttivo, quali il montaggio. Il tipo di relazione tra

committente e produttore è diretto, ma può prevedere ulteriori passaggi per fasi

7

Studi sui distretti industriali

specifiche del ciclo. Si può verificare anche una sorta di rapporto di

collaborazione per la realizzazione del design.

La massima espansione del distretto si ha tra gli anni Settanta e Novanta, con

una forte crescita del numero di imprese e di addetti occupati. Nel corso degli

anni settanta il processo di esternalizzazione si consolida con la comparsa di

nuove figure a fianco dell’azienda che commercializza il prodotto finito. Molti

marchi stranieri iniziano ad interessarsi al sistema locale sviluppando reti

produttive, con ricadute positive sul territorio. Da un lato i processi produttivi

rimangono pressoché gli stessi, dall’altro lato si registra una crescente dinamicità

delle imprese nelle fasi di ricerca, progettazione e marketing.

Agli inizi degli anni novanta il distretto attraversa una fase di crisi che investe

alcune realtà aziendali e viene avvertita la necessità di snellire le strutture

organizzative anche per la crescente globalizzazione dei mercati. Si delineano

strutture a rete che consentono di gestire meglio le diverse fasi del ciclo

produttivo. Le aziende puntano al costante potenziamento del valore aggiunto dei

prodotti; fattori di competitività per la pelletteria di lusso sono sempre più

rappresentati dal marchio, dalla qualità e design di prodotto, dall’organizzazione

interna e dallo sviluppo di reti di fornitura, logistica e controllo della rete

distributiva (Batazzi, Bortolotti, Simoni, 2005).

Le evoluzioni degli ultimi anni possono essere ricondotte al consolidamento di

vari attori leader e alla gerarchizzazione del sistema produttivo locale (§ 1.5). Si

sta delineando però una nuova fase di “controllo diretto della produzione esterna

o ricorso selettivo all’esterno” da parte delle imprese leader distrettuali. Alcune di

esse per far fronte alla crescente complessità del mercato iniziano a “presidiare

direttamente alcune attività (prima svolte ricorrendo a licenze esterne o a rapporti

di subfornitura tradizionali) attraverso l’acquisto di unità produttive esterne (per

esempio l’acquisizione di calzaturifici da parte di Gucci e Prada o l’acquisizione di

alcune pelletterie da parte di note griffe italiane o straniere) o impostando

politiche di fornitura più selettive, nelle quali si sviluppano rapporti collaborativi e

di interazione reciproca solo con alcuni fornitori. In quest’ultimo caso, il ricorso

all’esterno non significa necessariamente ‘ricorso al sistema locale’, in quanto per

molti servizi ritenuti critici e per particolari produzioni ci si rivolge sempre più a

un’offerta nazionale o internazionale” (Irpet, 2004).

1.3 Il distretto secondo i dati di Censimento e della Camera di

commercio

1.3.1 La struttura produttiva e dimensionale

L’analisi delle dimensioni del polo fiorentino della pelle prende in esame i dati

relativi al codice Ateco 19, preparazione e concia del cuoio, fabbricazioni di

articoli da viaggio, borse, marocchineria, selleria e calzature. L’analisi considera il

distretto nel suo complesso e i due sistemi produttivi locali che ne fanno parte (il

S.E.L. 9.2 Area Fiorentina – Quadrante Val di Sieve e il S.E.L. 9.3 Area

Fiorentina – Quadrante Centrale), specializzati nelle lavorazioni della pelle, del

cuoio e nella produzione di calzature.

Complessivamente (Tab. 1.1), il distretto fiorentino al 2001 comprende 2.266

unità locali, per 11.008 addetti e una dimensione media per unità locale di 4,9

addetti. Il polo fiorentino assorbe il 32% delle unità locali toscane appartenenti al

settore in esame, raccogliendo il 21,5% degli addetti del settore sempre a livello

regionale. Sui dati nazionali, il polo pesa per il 9,4% in termini di unità locali e per

8

Il polo fiorentino della pelle

il 5,3% in termini di addetti. Analizzando i dati Istat per S.E.L., si nota come il

Quadrante Centrale (area di Scandicci) costituisca l’89,4% (2.026) dell’insieme

delle unità locali del distretto, raccogliendo l’83,3% (9.175) degli addetti del polo.

Analizzando il peso percentuale sia in termini di unità locali sia di addetti per le

due aree del polo, si evidenzia come a differenziare particolarmente i due

Quadranti sia la dimensione media di impresa: il Quadrante Centrale presenta

una media di 4,5 addetti per unità locale contro i 7,6 del Quadrante Val di Sieve.

La dimensione media del distretto (4,9 addetti per unità locale) risulta essere in

linea con la media del Quadrante Centrale, visto il peso percentuale elevato di

tale S.E.L.. La dimensione media nella Regione e in Italia è più elevata e pari

rispettivamente a 7,2 e 8,52 addetti per unità locale.

Tab. 1.1 – POLO FIORENTINO DELLA PELLE: unità locali, addetti e dimensioni medie (a)

Area

1991

Unita' Locali

1996

2001

VALORI ASSOLUTI

Addetti

1991

1996

2001

Dimensioni Medie

1991

1996

2001

S.E.L. 9.2 Area Fiorentina –

Quadrante Val di Sieve

Dicomano

Londa

Pelago

Pontassieve

Rufina

San Godenzo

18

8

66

114

54

5

22

11

58

99

57

4

19

11

51

100

53

6

102

32

313

789

300

11

192

50

292

846

370

18

192

76

251

877

420

17

5,67

4,00

4,74

6,92

5,56

2,20

8,73

4,55

5,03

8,55

6,49

4,50

10,11

6,91

4,92

8,77

7,92

2,83

Subtotale area

265

251

240

1.547

1.768

1.833

5,84

7,04

7,64

S.E.L. 9.3 Area Fiorentina –

Quadrante Centrale

Bagno a Ripoli

Calenzano

Campi Bisenzio

Fiesole

Firenze

Lastra a Signa

Scandicci

Sesto Fiorentino

Signa

72

39

200

14

628

141

266

67

87

77

41

115

14

636

111

284

162

76

58

38

128

9

735

106

308

574

70

654

464

553

40

2.978

893

2.153

595

505

764

275

367

51

2.792

1.010

2.879

1.132

420

641

215

329

33

2.299

800

2.964

1.670

224

9,08

11,90

2,77

2,86

4,74

6,33

8,09

8,88

5,80

9,92

6,71

3,19

3,64

4,39

9,10

10,14

6,99

5,53

11,05

5,66

2,57

3,67

3,13

7,55

9,62

2,91

3,20

1.514

1.516

2.026

8.835

9.690

9.175

5,84

6,39

4,53

Totale aree

% quadrante Val di Sieve / totale aree

% quadrante Centrale / totale aree

% totale aree / Toscana

% totale aree / Italia

1.779

14,9%

85,1%

24,7%

6,5%

1.767

14,2%

85,8%

26,0%

6,9%

2.266

10,6%

89,4%

32,0%

9,4%

10.382

14,9%

85,1%

19,8%

4,3%

11.458

15,4%

84,6%

21,0%

5,0%

11.008

16,7%

83,3%

21,5%

5,3%

5,84

6,48

4,86

Toscana

% Italia

7.195

26,1%

6.798

26,7%

7.087

29,3%

52.442

21,5%

54.640

23,7%

51.318

24,9%

7,29

8,04

7,24

Italia

27.570

25.451

24.195

243.542

230.543

206.035

8,83

9,06

8,52

91/'01

VALORI %

Addetti

91/'96

96/'01

91/'01

Dimensioni Medie

91/'96

96/'01

91/'01

Subtotale area

Area

S.E.L. 9.2 Area Fiorentina –

Quadrante Val di Sieve

S.E.L. 9.3 Area Fiorentina –

Quadrante Centrale

Unita' Locali

91/'96

96/'01

-5,3%

-4,4%

-9,4%

14,3%

3,7%

18,5%

20,7%

8,4%

30,8%

0,1%

33,6%

33,8%

9,7%

-5,3%

3,8%

9,5%

-29,1%

-22,4%

Totale aree

-0,7%

28,2%

27,4%

10,4%

-3,9%

6,0%

11,1%

-25,1%

-16,8%

Toscana

-5,5%

4,3%

-1,5%

4,2%

-6,1%

-2,1%

10,3%

-9,9%

-0,7%

Italia

-7,7%

-4,9%

-12,2%

-5,3%

-10,6%

-15,4%

2,5%

-6,0%

-3,6%

(a) I dati fanno riferimento al codice Ateco 19. ovvero alla preparazione e concia del cuoio, fabbricazioni di articoli da

viaggio, borse, marocchineria, selleria e calzature.

Fonte: elaborazioni Intesa Sanpaolo su dati Censimenti Istat 1991, 1996 e 2001

9

Studi sui distretti industriali

Relativamente all’evoluzione del distretto, il trend vissuto dal polo fiorentino

presenta valori antitetici rispetto all’andamento del settore sia a livello regionale

sia nazionale. Analizzando le variazioni nel decennio 1991–2001 relative alla

numerosità di unità locali, il settore a livello regionale e nazionale vede un

ridimensionamento rispettivamente del 1,5% e del 12,2%, mentre il polo fiorentino

segna un +27,4%, concentrando tale crescita nella seconda metà del decennio

esaminato. Analoghe considerazioni possono essere fatte relativamente

all’andamento del numero di addetti: il distretto fiorentino presenta una variazione

positiva del 6% contro un ridimensionamento del 2,1% per il settore regionale e

del 15,4% nazionale. In questo caso, la crescita del numero di addetti si

concentra nella prima metà del decennio, segnando un +10,4%, ridimensionato

nella seconda metà da un –3,9%.

Scomponendo l’analisi dei trend distrettuali nel decennio ’91 – ’01 per area locale,

il Quadrante Val di Sieve segna un calo del 9,4% relativamente al numero di unità

locali e al contrario un +18,5% per il numero di addetti, segno di una

ristrutturazione dell’area che si è anche tradotta in una crescita delle dimensioni

medie; il Quadrante Centrale vede invece un aumento sia del numero di unità

locali sia degli addetti, nonostante la variazione del +33,8% per le prime sia molto

superiore al +3,8% per gli addetti. Le diverse dinamiche registrate per le due aree

locali portano a cambiamenti diversi nelle dimensioni medie che crescono nel

Quadrante Val di Sieve e scendono nel Quadrante Centrale.

Analizzando la distribuzione di unità locali e addetti per classi di addetti (Tab.

1.2) emerge come la maggioranza delle unità locali si concentri nelle classi

inferiori ai 15 addetti; una quota significativa è inoltre costituita da micro-imprese,

con meno di 10 addetti; tra il 1991 e il 2001 è, inoltre, possibile notare una

crescita elevata del numero delle unità locali unipersonali e con solo due addetti.

Nel complesso, quindi, hanno un peso elevato le imprese di piccole dimensioni

(meno di 50 addetti), che nel 2001 rappresentano il 99,4% dell’intera popolazione

di imprese del polo (Tab. 1.3); in esse viene occupato l’84,2% degli addetti del

distretto. Esistono 11 unità locali di medie dimensioni (pari allo 0,49% del totale),

dove trova impiego l’8% degli occupati del distretto. Nel tempo le unità locali di

grandi dimensioni (con almeno 250 addetti) sono passate da 1 a 2, assorbendo

una quota di occupati contenuta ma crescente (dal 3,5% del 1991 al 7,7% del

2001).

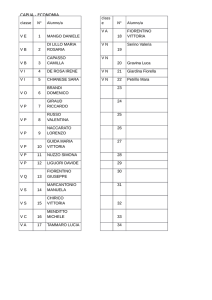

Tab. 1.2 - POLO FIORENTINO DELLA PELLE – unità locali e addetti per dimensioni aziendali

Classe Addetti

0

1

2

3--5

6--9

10--15

16--19

20--49

50--99

100--199

200--249

250--499

Unita' Locali

1991

1996

412

458

394

274

454

437

244

271

158

183

46

56

60

75

7

10

3

1

1

2

2001

837

543

396

212

163

43

59

9

2

2

VALORI ASSOLUTI

Addetti

1991

1996

2001

412

458

837

788

548

1.086

1.716

1.687

1.468

1.761

1.954

1.525

1.892

2.209

1.910

796

982

738

1.697

2.123

1.708

461

657

606

500

160

278

359

680

852

Fonte: elaborazioni Intesa Sanpaolo su dati Censimenti Istat 1991, 1996 e 2001

10

Dimensioni Medie

1991

1996

2001

1,00

1,00

1,00

2,00

2,00

2,00

3,78

3,86

3,71

7,22

7,21

7,19

11,97

12,07

11,72

17,30

17,54

17,16

28,28

28,31

28,95

65,86

65,70

67,33

166,67

160,00

139,00

359,00

340,00

426,00

Il polo fiorentino della pelle

Tab. 1.3 – POLO FIORENTINO DELLA PELLE: unità locali e

addetti per classi dimensionali

VALORI ASSOLUTI

Classe Addetti

0-49

50-249

250 e più

Unita' Locali

1991

1996

1.768

1.754

10

11

1

2

Addetti

1996

9.961

817

680

2001

9.272

884

852

Classe Addetti

0-49

50-249

250 e più

Unita' Locali

1991

1996

99,38%

99,26%

0,56%

0,62%

0,06%

0,11%

1991

87,29%

9,26%

3,46%

Addetti

1996

86,93%

7,13%

5,93%

2001

84,23%

8,03%

7,74%

VARIAZIONI %

Unita' Locali

91/'96

96/'01

91/'01

91/'96

-0,79%

28,45%

27,43%

9,92%

10,00%

0,00%

10,00%

-14,98%

100,00%

0,00%

100,00%

89,42%

Addetti

96/'01

-6,92%

8,20%

25,29%

91/'01

2,32%

-8,01%

137,33%

2001

2.253

11

2

1991

9.062

961

359

COMPOSIZIONE %

Classe Addetti

0-49

50-249

250 e più

2001

99,43%

0,49%

0,09%

Fonte: elaborazioni Intesa Sanpaolo su dati Censimenti Istat 1991, 1996 e 2001

1.3.2 La rilevanza del Polo fiorentino della pelle

Sempre i dati di Censimento consentono di capire la rilevanza assunta in ambito

italiano dal Polo fiorentino della pelle nelle produzioni in cui è specializzato. A

questo proposito la Tabella 1.4 mostra chiaramente come il distretto rivesta

un’importanza primaria nella pelletteria (classificata con il codice Ateco 192).

Tab. 1.4 – I numeri del Polo fiorentino della pelle, 2001

A. Unità locali

Polo fiorentino della pelle

classi di addetti

0-49

50-249

almeno 250

Provincia di Firenze

Totale

0-49

50-249

almeno 250

Italia

Totale

0-49

50-249

almeno 250

Totale

191

17

0

0

17

167

3

0

170

2.746

89

3

192

2.094

7

1

2.102

2.518

10

1

2.529

7.350

40

3

7.393

193

142

4

1

147

632

13

1

646

13.576

365

23

13.964

2.253

11

2

2.266

3.317

26

2

3.345

23.672

494

29

24.195

Totale

0-49

Totale

0-49

50-249

7.866

961

Totale

2.838

B. Addetti

Polo fiorentino della pelle

classi di addetti

0-49

50-249

almeno 250

Provincia di Firenze

50-249

almeno 250

Italia

almeno 250

Totale

191

40

0

0

40

1.124

171

0

1.295

22.886

31.713

192

8.147

569

404

9.120

10.400

917

404

11.721

31.343

3.626

1.465

36.434

193

1.085

315

448

1.848

5.650

939

448

7.037

98.198

30.103

9.587

137.888

Totale

9.272

884

852

11.008

17.174

2.027

852

20.053

152.427

41.595

12.013

206.035

C. Composizione % e rilevanza del Polo fiorentino in termini di addetti

Composizione % degli addetti del distretto

0-49

191

0,4%

0,0%

0,0%

0,4%

3,6%

0,0%

192

74,0%

5,2%

3,7%

82,8%

78,3%

62,1%

193

Totale

50-249

Addetti distretto in % addetti prov. di Firenze

classi di addetti

almeno 250

Totale

0-49

50-249

almeno 250

Addetti distretto in % addetti italiani

Totale

0-49

50-249

-

3,1%

0,2%

0,0%

almeno 250

0,0%

Totale

0,1%

100,0%

77,8%

26,0%

15,7%

27,6%

25,0%

9,9%

2,9%

4,1%

16,8%

19,2%

33,5%

100,0%

26,3%

1,1%

1,0%

4,7%

1,3%

84,2%

8,0%

7,7%

100,0%

54,0%

43,6%

100,0%

54,9%

6,1%

2,1%

7,1%

5,3%

Note: 191: concia; 192: pelletteria; 193: calzature.

Fonte: elaborazioni Intesa Sanpaolo su dati Censimento 2001

11

Studi sui distretti industriali

Questo comparto, infatti, assorbe l’83% degli occupati del Polo; solo lo 0,4% degli

addetti trova impiego nella concia, mentre il 16,8% lavora nel comparto

calzaturiero.

L’importanza della pelletteria è confermata dal fatto che un quarto degli addetti

italiani del comparto trova impiego nel Polo. Poco rilevanti, anche in ambito

nazionale, sono, invece, le altre attività della filiera della pelle (concia e

calzature).

1.3.3 Le imprese attive tra il 2001 e il 2007

I dati relativi all’evoluzione del numero di imprese attive nella pelletteria nella

provincia di Firenze forniscono indicazioni circa la trasformazione della struttura

dimensionale delle imprese del Polo fiorentino, consentendo di aggiornare,

seppure parzialmente, i dati di censimento. Dalla Figura 1.1 è evidente come tra il

2002 e il 2007 si sia assistito ad un calo significativo nel numero di imprese

individuali e di società di persone, che è stato accompagnato da graduale

aumento nel numero di società di capitale. Si è, dunque, innalzato il ruolo delle

aziende più strutturate, anche se gran parte degli attori distrettuali continua ad

essere di dimensioni aziendali contenute.

a

Fig. 1.1 – Imprese attive nella pelletteria

nella provincia di Firenze

800

2.300

Società di capitale

700

Società di persone

2.200

600

Imprese individuali (s.d.)

2.100

500

2.000

400

1.900

300

1.800

200

1.700

100

2000

a

2001

2002

2003

2004

2005

2006

1.600

2007

Ateco 19.2. Fonte: Stock View, Camera di commercio di Firenze

1.3.4 La struttura per “età” del tessuto produttivo

Analizzando la struttura per età delle imprese si rileva un’età piuttosto giovane

delle imprese, con una bassa percentuale di aziende sorte nel periodo anteriore

agli anni ’70 (circa il 10%) e una parte consistente di aziende, sia nella pelletteria

che nel calzaturiero, fondate negli anni ‘80 e ‘90 (circa il 30% per entrambi i

decenni). Dopo il 1996, anno di punta nella creazione di imprese, poche imprese

nascono nell’area ed è irrisoria la quota di aziende fondate nei primi anni del

2000 1. E’ probabile che l’avvio di nuove attività imprenditoriali negli anni ’80 e ’90

sia connesso alle scelte strategiche delle grandi imprese della moda localizzate

sul territorio oppure insediatesi successivamente: infatti a partire dalla fine degli

anni ‘80, a causa dell’inasprimento della concorrenza sui mercati internazionali

1

Batazzi, Bortolotti, Simoni (2005) su dati Irpet.

12

Il polo fiorentino della pelle

comincia a delinearsi la tendenza, da parte delle imprese leader, ad

esternalizzare parte o tutto il ciclo produttivo creando una rete di rapporti di

fornitura e subfornitura con altre imprese specializzate in particolari fasi del

processo produttivo.

1.4 I prodotti e l’organizzazione della filiera distrettuale

Il prodotto del distretto è rappresentato da articoli in pelletteria quali borse (33%

della produzione), portafogli (15,3%), cinture (2,4%) ed altri accessori, ma anche

calzature ed altri articoli in pelle (valigie, sacche da viaggio, borsoni, borse da

lavoro), collocabili nella fascia prezzo/qualità alta (fino al segmento del lusso) o

medio-alta (Batazzi, Bortolotti, Simoni, 2005). La rilevanza del polo la si evince

analizzando la composizione percentuale degli addetti nella pelletteria italiana: l’area

distrettuale fiorentina, come si è visto, occupa il 25% degli addetti del comparto a

livello nazionale (Tab. 1.4). Caratteristica fondamentale del prodotto distrettuale è la

componente di artigianalità manifatturiera.

Per quanto riguarda il ciclo produttivo, possono essere identificate una serie di fasi

che portano alla realizzazione del prodotto finito (Tab. 1.5). La prima fase rappresenta

lo sviluppo del prodotto, attraverso lo studio del design e la sua progettazione; in

questa fase solo le imprese leader e una parte delle piccole imprese in conto proprio

utilizzano le postazioni CAD. Il sistema CAD consente di ridurre i costi ed i tempi di

progettazione. Si procede, in alcuni casi, alla realizzazione del modello in cartone,

oppure si invia il modello via mail ai fustellifici, per la realizzazione delle fustelle.

Successivamente si passa alla creazione dei campioni e all’apporto di eventuali

modifiche e, infine, alla predisposizione della produzione: inizialmente si procede al

taglio dei pellami. Tale fase, che nella maggior parte dei casi è realizzata

internamente, assume una rilevanza strategica per alcune aziende del distretto;

alcune si avvalgono di attrezzature tradizionali a controllo manuale, come trance a

colonna (il più diffuso tra le aziende del distretto), a bandiera (generalmente per

nappa o vitello), con pressa, con rotativa, con lama verticale, a ponte o manuali. Sia la

trancia a ponte che quella a bandiera richiedono l’applicazione delle fustelle e l’utilizzo

del macchinario per il taglio e una piastra per la pressione sulle fustelle. Altre

effettuano il taglio manuale, salvo l’impiego di fustelle, soprattutto per il pellame

pregiato o per la realizzazione dei campioni. Il sistema di taglio laser, invece, non è

diffuso all’interno del distretto, anche se, alcune aziende lo utilizzano per le fasi iniziali

di prototipizzazione e campionatura. Tale tecnologia consiste in un movimento di una

sorgente laser su perimetri delineati dai sistemi CAD. Le aziende più innovative

utilizzano il taglio a getto d’acqua; il tessuto viene tagliato da un getto d’acqua lanciato

ad una velocità più veloce del suono. Questo meccanismo consente di velocizzare la

fase e di aumentare la precisione nel taglio. Vengono preparati, nel frattempo, anche i

componenti, attraverso la spaccatura, scarnitura, timbratura, pressatura, verniciatura,

tingitura e molatura. Questa fase viene eseguita con l’ausilio di macchinari tradizionali,

anche se vengono usate, soprattutto da parte delle aziende leader, le scarnitici

elettroniche e le presse automatiche. La fase di assemblaggio e montaggio dei

componenti prevede l’incollaggio attraverso il posizionamento del pellame sui vassoi,

il trasporto a mano dei vassoi fino alla macchina, l’incollaggio dei pezzi e infine il

trasporto di questi sul banco da lavoro per l’accoppiatura. Per la fase di incollaggio in

alcune aziende viene dedicata un’isola di lavoro che utilizza la tecnologia a spruzzo,

basata sul sistema di controllo numerico; ciò ha consentito l’eliminazione dei mastici a

rullo e, quindi, la velocizzazione di fase. Si utilizzano, inoltre, colle ad acqua che

consentono di ottenere un ottimo livello di precisione e un minore impatto ambientale.

13

Studi sui distretti industriali

Si realizza poi, la pressatura, la cucitura, l’applicazione degli accessori, la

rovesciatura, la tingitura del lattice e la pulitura. Le aziende che hanno parzialmente

mantenuto questa fase al proprio interno hanno introdotto, accanto alle cucitrici

tradizionali, le macchine da cucire a colonna, a braccio ed elettroniche che

permettono di realizzare i particolari specifici del prodotto come il ricamo del logo o

altri decori. Si passa poi alla fase di rifinizione del prodotto, attraverso la timbratura,

molatura applicazione del lattice, ricottura della vernice e pulitura. Viene

successivamente eseguito il controllo, realizzato sia internamente all’azienda che dal

committente, per finire con il confezionamento e l’imballaggio del prodotto.

Tab. 1.5 - Schema relativo alle fasi del ciclo produttivo della pelletteria decentrate

DESIGN,

Postazioni CAD presenti in: Gucci, Il Ponte,

BMB, Pibra, SAPAF, Lo Sperone

PROGETTAZIONE

MODELLO IN CARTONE

(Eventuale)

Invio del modello tramite e-mail ai fustellifici,

senza la necessità di realizzarlo in cartone

SVILUPPO FUSTELLE

CAMPIONATURA

TAGLIO

(manuale, con fustella, a colonna, a bandiera, con

pressa, con rotativa, lama verticale, con laser……)

PREPARAZIONE COMPONENTI

(spaccatura, scarnitura, timbratura, pressatura,

verniciatura, molatura, …..)

ASSEMBLAGGIO/MONTAGGIO COMPONENTI

(incollaggio, pressatura, cucitura, applicazione

accessori, rovesciatura, tingitura, applicazione lattice,

molatura, pulitura, …)

RIFINIZIONE

(timbratura, molatura, tingitura, applicazione lattice,

ricottura vernice, pulitura, ….)

CONTROLLO

ISPEZIONE

CONFEZIONAMENTO

IMBALLAGGIO

PRODOTTO

FINITO

Fonte: Batazzi, Bortolotti, Simoni (2005).

14

In prevalenza tradizionale con trance a colonna, a

bandiera o a ponte. Manuale con la sola fustella:

Vergnani,BMB per pellami pregiati, Arte della Pelle,

Nieri Argenti, SAPAF e Stadium (solo per realizzare i

campioni).

Sistemi di taglio laser: BMB (solo per i campioni), Il

Ponte (al fine di un controllo diretto)

Impiego di macchinario sostanzialmente di livello

tradizionale. Si segnala l’utilizzo di scarnitrici

elettroniche e presse automatiche: BMB, Gucci,

SAPAF, Arte della Pelle.

Per l’operazione di cucitura, ricorso a macchine da

cucire elettroniche da parte della maggior parte delle

imprese escluso Stadium, Vergnani e Pibra.

Per gli incollaggi impiego di un sistema di

automazione a CNC da parte di SAPAF.

Macchine pneumatiche per la timbratura (fornitori

partner di Gucci). Forni per l’essiccazione rapida:

Gucci e fornitori partner

Il polo fiorentino della pelle

1.5 L’articolazione strategica e gli attori distrettuali

Nel sistema locale operano imprese leader di grandi dimensioni (Gucci,

Ferragamo, Prada, Fendi, etc.) presenti sui mercati finali con prodotti conosciuti

in tutto il mondo, grazie alla qualità, design e attenzione ai dettagli, ed altre

imprese, sempre finali, con marchi meno conosciuti e dalle dimensioni minori. È

poi presente una fitta rete di piccole e medie imprese artigiane, collocate nelle

diverse fasi produttive, spesso fornitrici delle imprese finali.

Tab. 1.6 – Le maggiori imprese del distretto, 2006

Dipendenti

Fatturato (mln €)

Gruppi

GUCCI LOGISTICA SPA

484

413,2

GUCCI

SALVATORE FERRAGAMO ITALIA SPA

684

348,4

FERRAGAMO

LUXURY GOODS ITALIA SPA

455

185,1

GUCCI

GUCCIO GUCCI SPA

536

90,4

GUCCI

IL PONTE PELLETTERIA SPA

46

45,1

BRACCIALINI SRL

138

40,9

CELINE PRODUCTION SRL

n.d.

40,2

LVMH

PIGINI SRL

112

27,7

GUCCI

TIGER FLEX SRL

134

26,6

GUCCI

CHRISTIAN DIOR

MARIELLA BURANI

MARDI SPA

61

23,1

NANNINI SPA

55

17,1

DADOROSA SRL

26

16,8

MARIELLA BURANI

ZEFER SPA

10

16,6

ZEGNA e FERRAGAMO

A.B. FLORENCE SRL

45

14,9

PAOLETTI SRL

54

14,4

B.M.B. SRL

n.d.

14,2

WINGS SRL

89

14,0

TACCETTI SRL

62

11,0

IL BISONTE INDUSTRIALE SRL

40

9,2

GORDON SRL

34

8,8

REGAIN 1957 SRL

62

8,6

GUCCI

GUCCI

Nota: si veda il riquadro sul gruppo Gucci (par. 1.5.1) per la descrizione dell’attività

svolta dalle diverse imprese del gruppo.

Fonte: elab. Intesa Sanpaolo su bilanci aziendali

Accanto a queste lavorano infine fornitori specializzati di componenti ed

accessori (cinghie, cerniere, etc.) e rivenditori di macchinari per la pelletteria,

che offrono anche servizi di assistenza. Sono presenti anche aziende che offrono

servizi di consulenza per lo stile e l’organizzazione degli stabilimenti nei settori

della pelletteria e calzaturiero.

15

Studi sui distretti industriali

Colzi srl: fornitura di macchinari per il settore della pelletteria e assistenza

L’azienda nasce a Scandicci nel 1941 specializzandosi nella vendita ed assistenza di

macchinari per la pelletteria. In particolare vengono commercializzati macchinari per la

produzione di borse, cinture e piccola pelletteria. La prossimità spaziale con le aziende

appartenenti al comparto della pelletteria ha permesso a Colzi di seguire le evoluzioni del

settore e di adeguarsi alle esigenze produttive di queste ultime, sia in termini di crescita

quantitativa, sia in termini di rinnovamento tecnologico delle macchine da taglio, cucitura e

montaggio. Negli anni l’azienda è divenuta punto di riferimento per i grandi stilisti fiorentini,

annoverando fra i propri clienti griffe della borsetteria e della piccola pelletteria.

Attualmente l’azienda si occupa di:

•

Commercializzazione di macchinari, quali trance per il taglio delle pelli, macchine da

cucire classiche o a colonna, per la lavorazione dei bordi e la ripiegatura, per la

scartatura e la lucidatura, per il taglio e il rifilo, per la scarnitura, per l’incollaggio,

presse e placcatrici, coloratrici, timbratrici, spaccatrici e forni. Accanto a questi

distribuisce anche ricambi, accessori, collanti e colori.

•

Consulenza pre-vendita e assistenza tecnica post vendita.

•

Assistenza meccanica ed elettronica.

Il portafoglio prodotti della Colzi comprende un’ampia gamma di marchi tra cui Atom, Bibo,

Bimac, Camoga, Durkopp Adler AG, Fenice, Fortuna Spezialmaschinen GmbH, Intercom,

Juki, Omac, Comelz, Sm, Galli e OverMec.

La Colzi dispone al proprio interno di un’officina dove si effettuano riparazioni e che offre

anche una serie di servizi quali: rettifica piani, pulizia di macchinari, revisioni generali,

creazioni pezzi a misura, stecche e cerniere in genere.

Nell’ambito delle imprese finali esistono sia grandi griffe che agiscono come

global player nel sistema moda, che piccole e medie imprese locali con marchio

conosciuto. Queste ultime si caratterizzano per una vocazione spiccatamente

artigianale, detengono un know how indispensabile per le imprese del comparto,

una forte propensione agli investimenti (anche per far fronte all’esigenze dei

propri committenti) e all’aggregazione in strutture consortili. Operano in conto

proprio, o più frequentemente, in un sistema misto a marchio proprio e conto

terzi. Ad esempio la Nieri Argenti Sas di Scandicci produce borse da donna,

cartelle ed articoli di piccola pelletteria a marchio proprio, così come la Pelletteria

Il Ponte Spa di Scandicci che produce borse e cartelle con il marchio “The

Bridge”; aziende come BMB srl di Scandicci, la Pibra Sas di Firenze e la Sapaf

Snc di Scandicci producono invece sia in conto proprio che in conto terzi.

Sapaf snc: produzione per conto terzi, anche con marchio proprio

L’azienda nasce a Firenze nel 1954 ad opera di Silvano Calistri e della moglie Valdivia per

la produzione di borse e accessori in pelle di alta qualità. Successivamente sposteranno la

loro sede a Scandicci dove tuttora l’azienda ha la propria sede amministrativa e produttiva.

Negli anni ’50 e ’60 la produzione inizia con la realizzazione di prodotti unici e in serie

limitate, in particolare borse da sera impreziosite da ricami pregiati e decori in oro.

La filosofia aziendale si basa sui criteri dell’unicità e dell’eccellenza qualitativa delle

collezioni proposte che spaziano dalla pelletteria femminile, 'core business' dell'azienda,

ad una selezionata linea da uomo, quali articoli da viaggio e da lavoro, comprendendo

anche piccola pelletteria e accessori.

Negli anni ’70 e ’80 l’azienda comincia a rivolgere l’attenzione ai mercati internazionali, in

particolare Stati Uniti e Giappone, dove alcune prestigiose catene di negozi iniziano ad

16

Il polo fiorentino della pelle

esporre il prodotto Sapaf (tra cui Bloomingdales a New York).

A partire dagli anni ’90, per far fronte alla crisi congiunturale del settore, l’azienda decide di

produrre su commissione per grandi marchi. Questa scelta strategica ha avuto in seguito

ricadute positive per l’azienda in termini di rafforzamento del know how tecnico e di

acquisizione di nuove competenze organizzative.

Attualmente l’azienda lavora su commissione per rinomate griffe internazionali, produce

piccole collezioni per Private Labels e realizza una propria linea a marchio “Sapaf 1954”.

Accanto ai membri della famiglia nell’azienda opera anche un team di esperti professionisti

costituito da operai specializzati, modellisti, designer e consulenti. L’azienda fin dagli inizi

del 2000 ha provveduto a informatizzare il processo produttivo, avvalendosi della

tecnologia CAD/CAM per il reparto modelleria e dotandosi di un centro di taglio totalmente

automatizzato. Ha inaugurato di recente anche un servizio di personalizzazione del

prodotto su specifiche richieste del cliente.

Sapaf fin dagli esordi ha puntato sull'alta qualità dei materiali, la cura nei dettagli, i decori

preziosi e soprattutto la lavorazione che è stata certificata come esclusivamente made in

Italy.

L’azienda, che ha ottenuto nel 2004 la certificazione di qualità ISO 9001, è stata una delle

prime imprese a conseguire la certificazione per la responsabilità sociale SA 8000 (2003).

Attualmente l’azienda è gestita dalla seconda e terza generazione con Andrea Calistri

(entrato nell’azienda nel 1976). Proprio per iniziativa di Andrea Calistri ha preso avvio una

nuova strategia commerciale che ha coinvolto una decina di aziende toscane del settore e

ha condotto alla fondazione, nel 1997, del Consorzio Centopercento Italiano. Il

Consorzio è nato con lo scopo di sostenere e promuovere nel mondo il prodotto

interamente italiano certificandone l’origine e la qualità tramite un sigillo di garanzia

olografico apposto all’interno dei manufatti. Attualmente fanno parte del Consorzio una

sessantina di aziende del settore e figurano in qualità di soci sostenitori Carismi e il

comune di Pontassieve.

La Sapaf comunica la propria offerta partecipando alle principali manifestazioni fieristiche e

ad eventi espositivi di livello internazionale organizzati dal Consorzio Centopercento

Italiano (Mosca, New York, Londra) e attraverso l’esposizione presso lo showroom

aziendale che ha sede a Scandicci.

Lo storico marchio fiorentino valica i confini nazionali con le inaugurazioni di due

showroom a Mosca e a New York previste nel corso del 2008. In Russia lo showroom

Sapaf sarà situato nel centro di Mosca,

a due passi dalla Piazza

Rossa.

Contemporaneamente, a seguito di un accordo di rappresentanza con il mercato Usa,

'Sapaf 1954' approda anche a New York dove già dai primi mesi del 2008 l’azienda sarà

impegnata nel lancio della prossima collezione invernale rivolta ad un target americano

mirato e selezionato.

Le piccole imprese che operano esclusivamente (o prevalentemente) in conto

proprio a volte hanno difficoltà nel posizionarsi sui mercati internazionali, a

presidiare le fasi a valle e, di conseguenza, a reagire tempestivamente alle

evoluzioni del mercato.

1.5.1 Le imprese leader

Sono le grandi imprese leader del lusso a guidare i processi di sviluppo del

distretto e che hanno saputo, oltre che sviluppare relazioni importanti con il

contesto locale, gestire reti lunghe a livello internazionale, soprattutto per le fasi a

valle della catena del valore. Attualmente le imprese con un marchio proprio

presidiano le fasi più strategiche sia a monte che a valle (progettazione,

comunicazione e distribuzione), delegando la produzione alle altre imprese nella

17

Studi sui distretti industriali

maggior parte dei casi localizzate nel sistema locale. Queste imprese affiancano

il prodotto tradizionale di pelletteria (borse) a vari accessori in pelle e, in alcuni

casi, estendono la propria offerta in altri comparti del Sistema moda (es. Gucci);

promuovono inoltre l’adozione di nuove tecnologie nelle fasi produttive, il sistema

CAD-CAM per la realizzazione del modelli e sistemi innovativi di taglio come

quello ad acqua e laser.

Gucci Group: leadership internazionale nel Sistema moda

La nascita dell’azienda risale al 1921 quando Guccio Gucci, dopo un’esperienza lavorativa

a Londra, apre a Firenze un negozio ed un laboratorio specializzato nella produzione di

borse, valigie e piccola pelletteria di lusso, di gusto prettamente britannico, affidata alla

maestria degli artigiani toscani. Nel corso degli anni ’30 e ’40 il marchio inizia ad affermarsi

a livello nazionale con una gamma di prodotti che comprende borse, bauli, guanti, scarpe

e cinture e vengono aperte boutique nelle principali città italiane.

Nel 1953 muore il fondatore e le redini dell’azienda passano ai figli Aldo, Vasco, Ugo e

Rodolfo. La società comincia l’espansione internazionale inaugurando negozi prestigiosi a

New York, Londra, Parigi, Palm Beach e Beverly Hills. In questo periodo Gucci diversifica

ulteriormente il brand avviando la produzione di foulard, cravatte di seta e abbigliamento in

pelle caratterizzata sempre da dettagli decorativi tratti dal mondo dell’equitazione e

divenuti poi simboli riconosciuti di Gucci.

Alla fine degli anni ’60 nasce il celebre logo della doppia “G” intrecciata che inizia a fare la

sua comparsa su cinture, borse e accessori; il mocassino da uomo con il dettaglio del

morsetto entra nella collezione permanente dell’Istituto del costume del Metropolitan

Museum of Art di New York.

Negli anni ’70 prosegue l’espansione commerciale internazionale puntando ai mercati

dell’Estremo Oriente con l’apertura di nuovi punti vendita a Hong Kong e Tokyo.

Nell'82 la Gucci si trasforma in società per azioni: la guida passa al figlio di Rodolfo,

Maurizio, che detiene il 50% delle azioni aziendali. Nell'89 la finanziaria araba Investcorp

acquista il 50% delle azioni di proprietà di Aldo e dei suoi discendenti, mentre Maurizio

mantiene il restante 50% e la presidenza dell'azienda fino al 1993, anno in cui cede a

Investcorp tutto il suo pacchetto azionario. La società opera una riorganizzazione della

struttura manageriale e avvia una svolta radicale nel business e nel prodotto. A gestire il

rilancio della griffe sono Domenico De Sole e Tom Ford. Il primo, già responsabile di Gucci

America dall'84, viene nominato nel 1995 presidente e CEO del gruppo. Tom Ford, stilista

di origine statunitense, nel 1994 viene nominato direttore creativo dell'intera produzione,

ridisegna l'identità della griffe e, grazie a un rivoluzionario mix di tradizione e innovazione,

Gucci ritrova la sua notorietà internazionale. Il brand si conferma così leader nel settore

della pelletteria, puntando anche sulle collezioni di abbigliamento uomo-donna.

Un passaggio decisivo è quello della quotazione nel 1995, con il collocamento dell'intero

capitale azionario sulle piazze finanziarie di New York e Amsterdam (Gucci Group NV).

Nel 1999 LVMH acquista il 34% delle azioni del gruppo e nel marzo dello stesso anno

Gucci pone in essere un’alleanza strategica con Pinaut-Pringtemps-Redoute (PPR),

azienda leader nel retail e nel mercato dei beni di lusso, per la creazione di un polo

multimarca nell'industria mondiale del lusso. In questi anni Gucci, sull’onda della crescita

economica internazionale e del boom del lusso, avvia una campagna acquisti di griffe

rinomate, diventando un’azienda multi-brand e spaziando, quindi, dalla pelletteria

all’abbigliamento, dalla gioielleria alla profumeria e ai cosmetici.

Dal 2004 il Gruppo PPR assume il controllo di Gucci Group NV. De Sole e Ford lasciano la

società e Robert Polet viene nominato Presidente e CEO del Gruppo. Attualmente la

direzione creativa è affidata a Frida Giannini, stilista italiana che segna un nuovo percorso

di sviluppo della griffe.

Il Gruppo, composto da società presenti in numerosi segmenti del mercato del lusso,

18

Il polo fiorentino della pelle

presenta un portafoglio prodotti molto variegato: abbigliamento, calzature, borse, cinture,

foulard, cravatte, occhiali, gioielli, orologi, profumi. Al fine di ottimizzare la gestione di una

realtà così complessa è stata adottata una struttura divisionale articolata in sei aree di

prodotto: abbigliamento, calzature, borse e accessori, profumi, orologi, gioielli.

Attualmente operano, nei diversi settori, le seguenti società acquisite a partire dal 1999:

-

Alexander Mc Queen: produce abbigliamento pret à porter uomo/donna, calzature,

borse, occhiali da sole (prodotti e distribuiti dal Gruppo Safilo) e profumi. L’azienda

possiede propri punti vendita a Milano, New York e Londra e una rete di grossisti in

Europa, America e Asia.

-

Balenciaga: azienda fondata da Christobal Balenciaga nel 1918 in Spagna,

commercializza abbigliamento pret à porter per donna e uomo, calzature, profumi e

accessori.

-

Bottega Veneta: azienda italiana specializzata nella realizzazione di abbigliamento

uomo/donna, propone anche articoli da viaggio e complementi d’arredo in pelle,

accessori, gioielleria. Il brand si posiziona nel segmento del super lusso e si

caratterizza per una forte strategia espansiva del retail negli ultimi anni (Giappone e

paesi asiatici, Medio oriente, Stati Uniti, Europa dell’Est).

-

Stella Mc Cartney: società in joint venture con il Gruppo per la realizzazione di

abbigliamento da donna pret à porter, calzature e accessori. Per il 2008 è previsto il

lancio della prima collezione di lingerie in collaborazione con Bendon, tra i leader

mondiali dell’intimo griffato. Di recente ha firmato un accordo di licenza con Luxottica

per la produzione di occhiali da sole.

-

Yves Saint Laurent: produzione di articoli di alta moda, quali abbigliamento uomo e

donna, accessori, calzature, occhiali e prodotti di bellezza.

-

Sergio Rossi: calzature uomo/donna e accessori in pelle.

Inoltre nei settori profumeria orologeria e gioielleria:

-

YSL Beautè: specializzata nella realizzazione di fragranze per Yves Saint Laurent,

Roger&Gallet, Oscar de la Renta, Boucheron e altri brand del gruppo.

-

Gucci Group Watches (Bedat & co, Boucheron, Gucci, Yves Saint Laurent).

-

Boucheron: marchio storico della gioielleria propone anche articoli di profumeria e

orologi.

Fanno parte del Gruppo le società operative per la gestione del marchio (Guccio Gucci

spa), per la produzione (Gucci Logistica spa) e per il controllo della rete distributiva in Italia

(Luxury Goods Italia spa). Il Gruppo controlla anche due concerie, Caravel Pelli Pregiate e

Blutonic, situate nel distretto di Santa Croce sull’Arno e quattro calzaturifici dislocati

nell’area fiorentina: Pigini, Tiger Flex, Paoletti e Regain 1957.

Considerando il mercato di riferimento, il 42,1% del fatturato è realizzato in Europa, il

20% in America del Nord, il 17% in Asia, il 16,3% in Giappone e il restante 4,6% nel resto

dei mercati di sbocco.

Il modello produttivo è fortemente decentralizzato: le fasi di ideazione, design e sviluppo

del prodotto vengono realizzate all’interno dell’azienda per tutti i brand del gruppo: le fasi

successive del ciclo produttivo vengono in parte o del tutto esternalizzate in base ai

prodotti. Per quanto riguarda la filiera della pelletteria (core business dell’azienda) la

produzione è affidata in outsourcing a fornitori localizzati in Toscana nell’area fiorentina,

dove si è costituita, nel tempo, una rete gerarchizzata di subfornitura a vari livelli (fornitori

partners di primo livello che lavorano in esclusiva, fornitori integrati e fornitori di mercato).

Indipendentemente dal tipo di fornitore il committente impone a tutti i metodi di lavoro, le

specifiche dei prodotti e delle lavorazioni.

Con riferimento al sistema di distribuzione, il gruppo propone i suoi prodotti attraverso

un’articolata rete di punti vendita diretti (circa 450 i monomarca in tutto il mondo) ai quali si

affiancano franchisee autorizzati rigidamente selezionati, department store di fascia alta,

19

Studi sui distretti industriali

punti vendita multimarca, negozi duty free. I punti vendita sono situati nelle maggiori città

del mondo (tra cui Londra, New York, Tokyo, Parigi, Hong Kong, Bombay, Singapore,

Dubai, Seul, Taipei, Osaka, Kuwait City, Edimburgh, Istanbul, Bangkok, Atene). Nel 2006 è

stato inaugurato a Tokyo un megastore di 8 piani interamente dedicato ai prodotti Gucci e

recentemente il Gruppo ha aperto il primo monomarca in India a Bombay e uno dei più

grandi flagship store al mondo sulla Fifth Evenue a New York.

Il Gruppo ha investito molte risorse per mantenere e ampliare le posizioni di mercato

razionalizzando il processo logistico: ha costituito, infatti, a partire dal 2003, un polo

logistico in Svizzera, zona considerata nevralgica per la posizione geografica e quindi la

vicinanza ai principali mercati di sbocco aziendali.

Gucci considera il tessuto produttivo locale una risorsa strategica per il proprio modello di

business “decentralizzato”: le elevate competenze artigiane sedimentate nel tempo e il

vantaggio di immagine acquisito a livello internazionale sono i fattori su cui si focalizzano

le strategie competitive del Gruppo.

I leader sono sia di origine endogena al distretto (ad esempio Gucci, Ferragamo,

The Bridge), che provenienti dall’esterno (LVMH, Mariella Burani Fashion Group,

etc.). Nel primo caso le imprese emergono dalla storia del distretto come attori di

spicco, andando ad occupare gradualmente il ruolo di interfaccia tra il sistema

locale ed i mercati di sbocco; nel secondo caso si assiste all’entrata di imprese

già di grandi dimensioni ed operanti su scala transnazionale (CCIAA di Firenze,

2005).

Accanto ad alcune note griffe di origine locale si sono, infatti, successivamente

insediati nell’area altri rinomati marchi della moda, sia attraverso acquisizioni di

medie aziende locali (è il caso del gruppo LVMH con Pucci oppure di Mariella

Burani Fashion Group con Braccialini e Dadorosa/Gherardini), che aprendo propri

impianti di produzione (Tods, D&G), o ricorrendo ad accordi contrattuali con

imprese locali quali fornitori principali delle loro produzioni di pelletteria (come nel

caso di Burberrys o Donna Karan).

Prada, altra nota griffe che opera nel settore delle calzature, degli articoli di

pelletteria e dell’abbigliamento di lusso, beneficia anch’essa delle competenze

artigianali presenti nell’area fiorentina e aretina, dove il gruppo ha insediato

alcune unità produttive e logistiche intorno a cui gravitano importanti commesse

di lavoro.

Braccialini srl: il brand del “lusso accessibile”

L’azienda nasce nel 1954 come laboratorio artigianale di pelletteria ad opera di Roberto e

Carla Braccialini. Nel decennio successivo si impone per il suo originale stile creativo e la

realizzazione delle prime borse in paglia con rifiniture in pelle e ornamenti con fiori e ricami

a colori vivaci; negli anni la creatività della maison sperimenta anche altri materiali pregiati

oltre alla pelle come velluto, broccato, sete etc.. Negli anni ’80 conosce una nuova fase di

espansione non solo in Italia ma anche in Germania, Giappone e Stati Uniti. Dall’ottobre

del 2000 la Braccialini è entrata a far parte di Mariella Burani Fashion Group, un vero e

proprio polo del lusso. Braccialini è controllata direttamente dalla holding Antichi Pellettieri

spa, divisione pelletteria di Mbfg. Nel corso del 2007 Braccialini ha acquisito l’azienda

Dadorosa, con sede a Firenze, che detiene la licenza mondiale per la produzione e

distribuzione di tutte le categorie merceologiche del famoso marchio fiorentino

“Gherardini”. L’acquisizione di Dadorosa per Braccialini risponde all’obiettivo di focalizzarsi

“su segmenti a più alta crescita come borse e accessori e nei mercati emergenti tra cui

l’Estremo Oriente dove il marchio Gheradini è particolarmente apprezzato”.

Molto ampia la gamma dell’offerta di Braccialini che comprende borse, piccola pelletteria,

scarpe, accessori, cinture, bigiotteria e inoltre profumi, occhiali, ombrelli, foulard, collezioni

20

Il polo fiorentino della pelle

intimo e linea mare.

La produzione si articola in marchi propri (Braccialini, Tua by Braccialini e Gherardini) e

in licenza (tra cui Mariella Burani, Vivienne Westwood, Looney Tunes - Warner Bros,

Amazon Life). Borse e accessori vengono studiati all’interno dell’azienda da un team di

designer e modellisti coordinati da Carla Braccialini e dal figlio Massimo, mentre per le

produzioni su licenza la maison si avvale anche degli stilisti delle case licenzianti.

L’azienda persegue una strategia di brand extension che l’ha portata negli ultimi anni a

siglare una serie di accordi di licenza per diversificare il portafoglio prodotti. Tra questi

figurano gli accordi stipulati con la vicentina Facco Corporation per la realizzazione della

linea Braccialini Jewellery, oltre alle licenze per gli ombrelli con Aqueodesign, gli occhiali

con Vecellio, i foulard, il beachwear e l’underwear con l’azienda tessile comasca Frangi e i

profumi con Schiapparelli Pikenz. Inoltre, per potenziare la propria presenza anche nel

settore delle calzature, Braccialini ha recentemente siglato un accordo con Andrea Pfister

(anch’essa di Antichi Pellettieri) per la produzione e distribuzione di calzature a partire

dalla stagione invernale 2008-2009.

Il 65% della produzione è destinato all’export: Europa, Estremo e Medio Oriente sono i

principali mercati di sbocco (“sui mercati esteri è da evidenziare il buon andamento

soprattutto nei paesi dell’area europea in particolare Russia e paesi limitrofi”, Relazione al

bilancio d’esercizio 2006).

Per quanto riguarda la politica distributiva negli ultimi anni Braccialini ha potenziato, in

Italia e all’estero, i canali di vendita diretta con l’apertura di negozi monomarca (sono

attualmente 25 tra cui Milano, Firenze, Treviso, Riccione, Parigi, Tokyo, Shanghai, Dubai e

Mosca) e implementato la rete di punti vendita in franchising. La strategia distributiva della

griffe prevede l’incremento della presenza commerciale nei mercati più promettenti

attraverso l’apertura di altri negozi, sia in gestione diretta che in franchising, in Grecia,

Russia, Turchia, Qatar, Kuwait, Dubai.

Come si è visto, oltre a Braccialini, anche un altro marchio storico della pelletteria

fiorentina, Gherardini, è entrato recentemente nell’orbita di un grande player della moda

(Mariella Burani Fashion Group). La Gherardini, azienda fondata nel 1885, è riuscita ad

affermarsi grazie al carattere innovativo delle sue creazioni unito alla ricercatezza e alla

cura dei dettagli. Fin dagli anni ’50 la griffe si caratterizza per la proposta di articoli di

pelletteria (borse, valigie e portafogli) e anche di una linea di impermeabili, ombrelli,

cravatte e foulard. Nel 2000 l’azienda, acquisita in precedenza da una società giapponese,

torna in mani italiane con Dadorosa che rilancia il marchio e potenzia la rete commerciale.

In Italia Dadorosa gestisce negozi monomarca Gherardini a Milano, Firenze e Roma e

inoltre vanta anche una presenza di rilievo sul mercato giapponese con tre boutique e una

quarantina di corner. Il principale mercato di sbocco della griffe è il Giappone seguito dal

mercato italiano.

Nel distretto è presente anche un altro importante gruppo del lusso d’oltralpe,

Christian Dior che, tramite Christian Dior Italia, detiene una partecipazione del

50% nella Mardi spa, azienda di Scandicci attiva nella produzione e vendita di

articoli di pelletteria. La società risulta fornitrice in esclusiva di Christian Dior

Couture.

Nell’ambito delle piccole e medie imprese locali compare anche la Nannini spa,

nota azienda di pelletteria toscana che si caratterizza per l’adozione di strategie

differenti rispetto al contesto distrettuale. Diversamente da altre aziende del polo

fiorentino, la Nannini non ha mantenuto un forte radicamento con il tessuto

artigiano locale allargando invece la propria rete di fornitura su scala più ampia.

21

Studi sui distretti industriali

Nannini spa: una rete di fornitura extradistrettuale

Fondata a Firenze da Virgilio Nannini nel 1945 e tuttora gestita dalla famiglia Nannini,

l’azienda si è evoluta nel tempo diversificando la gamma dell’offerta e passando da

un’originale produzione artigiana di borse a una più vasta proposta di prodotti quali

accessori, calzature, sciarpe, guanti, orologi e occhiali. All’ampliamento dell’offerta si è

affiancata, a partire dagli anni ’90, una strategia di internazionalizzazione commerciale

oltre che un rafforzamento della presenza diretta sul mercato finale con aperture di store

monomarca (tra cui Milano, Firenze, Roma, Merano, Parigi, Bruxelles, Tokyo), showroom e

corner dedicati in Italia, Europa e paesi asiatici.

Per quanto riguarda il processo produttivo il brand ha scelto di affidare la produzione a

una rete di subfornitura, mantenendo all’interno dell’azienda solo le fasi a maggior

valore aggiunto: analisi dei mercati, progettazione e prototipia, controllo qualità, gestione

della rete distributiva e logistica.

La produzione di articoli di pelletteria è affidata a terzisti localizzati nel napoletano, in

Toscana e in Romania, mentre per la realizzazione delle calzature l’azienda si rivolge a

terzisti localizzati esclusivamente nel Sud Italia. La rete di subfornitura toscana ha

progressivamente perso rilevanza per l’azienda a causa dell’alto costo della manodopera e

del posizionamento di mercato dell’azienda (fascia medio-alta e non di lusso).

Per la fornitura di materie prime l’azienda si avvale di aziende italiane situate in prevalenza

in Toscana e nel Veneto. Attualmente la Nannini, destina il 78% della produzione al

mercato interno, il 17% al mercato europeo e il 5% resto al mercato extra Ue. Il core

business aziendale è rappresentato dalle borse da donna e dalla piccola pelletteria seguito

dalle calzature e dagli accessori.

Nell’area fiorentina il comparto delle calzature è presente con poche aziende di

rilievo che, nella maggior parte dei casi, fanno parte del circuito dei luxury brand.

Appartiene ai gruppi Zegna e Ferragamo l’azienda Zefer di Sesto Fiorentino, la

cui produzione è indirizzata alle società del Gruppo Zegna. Le aziende Pigini srl

e Paoletti srl (Gruppo Gucci) operano rispettivamente in qualità di produttori di

calzature femminili e maschili destinate in prevalenza ai marchi del Gruppo.

1.5.2. La rete di subfornitura locale

Come si evince anche dai dati di censimento (cfr. par. 1.3) nell’area prevalgono

imprese di dimensione medio-piccola, oltre ad una miriade di micro-imprese che

gravitano attorno alle aziende leader e strutturate secondo un’organizzazione

verticale. Il sistema locale negli ultimi anni ha acquisito una struttura piramidale,