Politiche economiche europee: lezzione del 10 ottobre

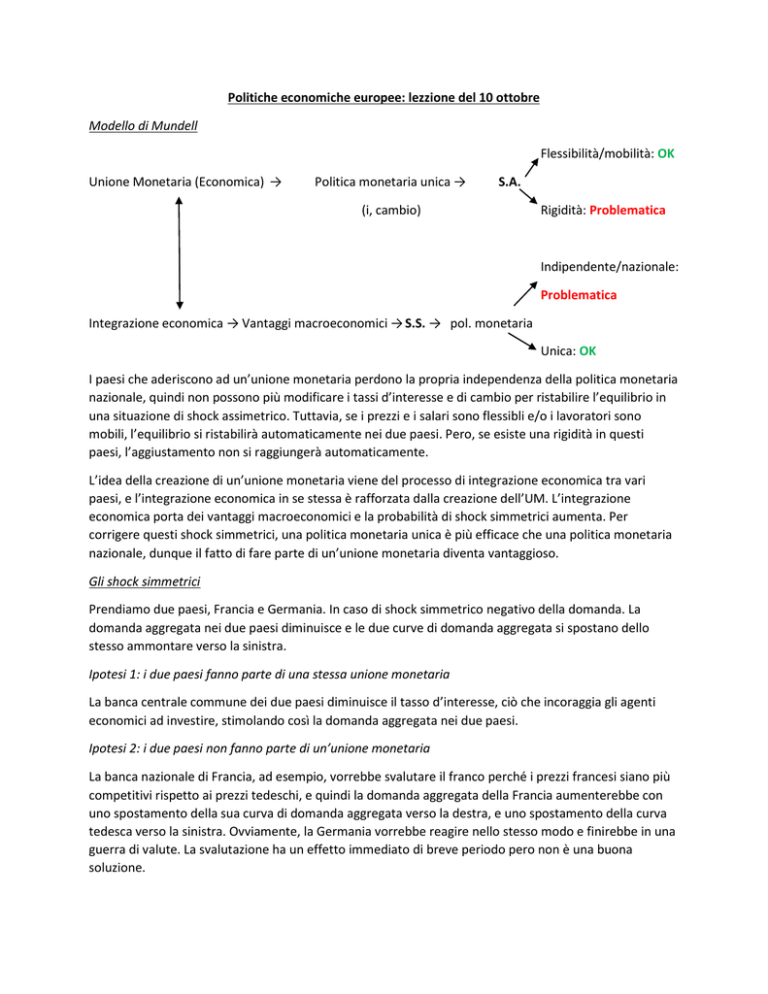

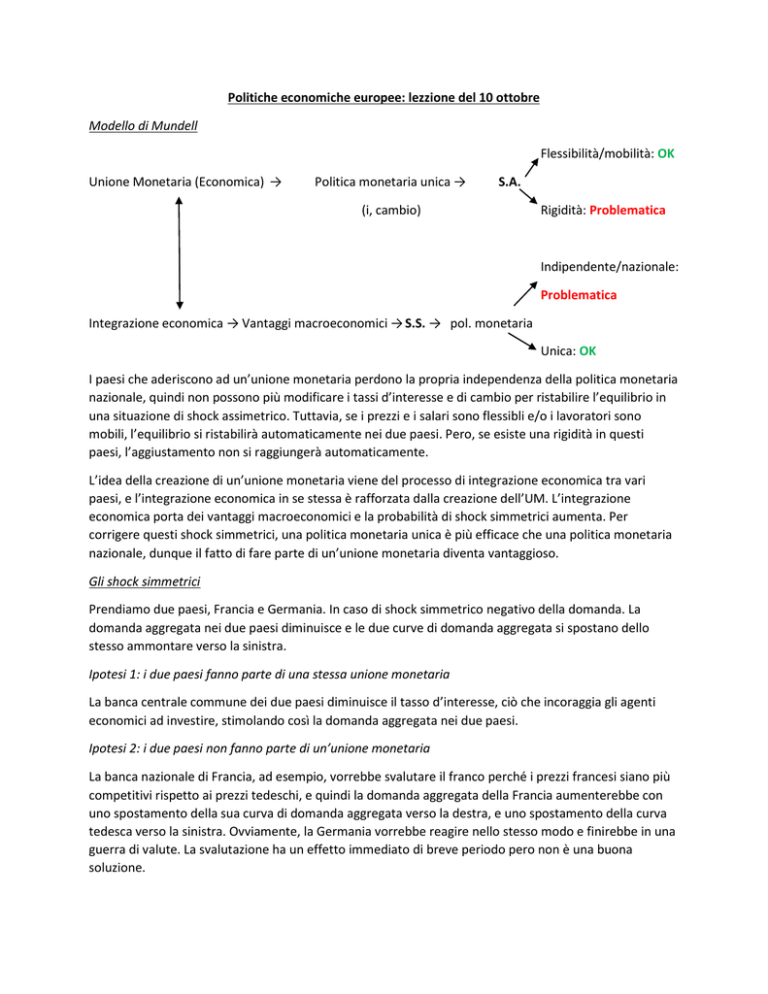

Modello di Mundell

Flessibilità/mobilità: OK

Unione Monetaria (Economica) →

Politica monetaria unica →

S.A.

(i, cambio)

Rigidità: Problematica

Indipendente/nazionale:

Problematica

Integrazione economica → Vantaggi macroeconomici → S.S. → pol. monetaria

Unica: OK

I paesi che aderiscono ad un’unione monetaria perdono la propria independenza della politica monetaria

nazionale, quindi non possono più modificare i tassi d’interesse e di cambio per ristabilire l’equilibrio in

una situazione di shock assimetrico. Tuttavia, se i prezzi e i salari sono flessibli e/o i lavoratori sono

mobili, l’equilibrio si ristabilirà automaticamente nei due paesi. Pero, se esiste una rigidità in questi

paesi, l’aggiustamento non si raggiungerà automaticamente.

L’idea della creazione di un’unione monetaria viene del processo di integrazione economica tra vari

paesi, e l’integrazione economica in se stessa è rafforzata dalla creazione dell’UM. L’integrazione

economica porta dei vantaggi macroeconomici e la probabilità di shock simmetrici aumenta. Per

corrigere questi shock simmetrici, una politica monetaria unica è più efficace che una politica monetaria

nazionale, dunque il fatto di fare parte di un’unione monetaria diventa vantaggioso.

Gli shock simmetrici

Prendiamo due paesi, Francia e Germania. In caso di shock simmetrico negativo della domanda. La

domanda aggregata nei due paesi diminuisce e le due curve di domanda aggregata si spostano dello

stesso ammontare verso la sinistra.

Ipotesi 1: i due paesi fanno parte di una stessa unione monetaria

La banca centrale commune dei due paesi diminuisce il tasso d’interesse, ciò che incoraggia gli agenti

economici ad investire, stimolando così la domanda aggregata nei due paesi.

Ipotesi 2: i due paesi non fanno parte di un’unione monetaria

La banca nazionale di Francia, ad esempio, vorrebbe svalutare il franco perché i prezzi francesi siano più

competitivi rispetto ai prezzi tedeschi, e quindi la domanda aggregata della Francia aumenterebbe con

uno spostamento della sua curva di domanda aggregata verso la destra, e uno spostamento della curva

tedesca verso la sinistra. Ovviamente, la Germania vorrebbe reagire nello stesso modo e finirebbe in una

guerra di valute. La svalutazione ha un effetto immediato di breve periodo pero non è una buona

soluzione.

Francia e Germania potrebbero mettersi d’accordo? Potrebbero decidere di creare una banca centrale

commune ma sarebbe troppo difficile di fare una manovra coordinata senza unione monetaria.

Conclusione

In caso di shock simmetrico, è meglio per i paesi di fare parte di un’unione monetaria con una politica

monetaria commune, per evitare di cadere in una spirale deflazionistica.

Gli shock asimmetrici permanenti + rigidità

Prendiamo due paesi, Francia e Germania. In caso di shock assimetrico dove la domanda aggregata di

Francia diminuisce e quella di Germania aumenta, la curva di domanda aggregata francese si sposta

verso la sinistra (D’F), e quella tedesca verso la destra.Per poter stimolare la domanda in Francia, i prezzi

francesi devono diminuire rispetto a quelli tedeschi, qualunque sia il regime monetario nel quale si trova

(UM o independente).

In caso di deprezzamento del franco, per rendere più competitivi i prezzi francesi, i salari reali

diminuiscono, ciò che crea una pressione dei sindacati grazie a cui i salari nominali aumentano. Quindi i

costi di produzzione di Francia aumentano con l’aumento dei salari nominali. La curva di offerta

aggregata della Francia si sposta verso l'alto (S’F (W2)), per raggiungere un nuovo punto d’equilibrio (F’)

con prezzi più alti e livello di produzzione più basso.

Il deprezzamento ha avuto degli effetti favorevoli sulla produzzione francese all’inizio del processo, con

l’aumento della domanda aggregata, che tendono a scomparire con l’aggiustamento dell’offerta

all’aumento dei prezzi. L’effetto finale del deprezzamento è un’aumento dei prezzi francesi, quindi gli

effetti sulla competitività del paese sono stati tamporeanei.

PF

S’F (W2)

F’

↑

SF (W1)

F

→

D’F

DF

YF

Gli shock asimmetrici temporanei + rigidità

Gli shock ciclici di breve durata che colpiscono la domanda di un paese sono temporanei. Sono shock

asimmetrici quando le flutuazzione cicliche tra i diversi paesi di un’unione monetaria non sono

sincronizzate.

Prendiamo due paesi, Francia e Germania e imaginiamo degli shock di domanda non sincronizzati: una

fase di recessione in Francia corrisponde ad un periodo di espansione in Germania e vice versa. Se

formano un’unione monetaria, la banca centrale non può agire abbassando il tasso di interesse per

stimolare la domanda francese perché aumentarebbe la pressione inflazionistica in Germania, ne

alzandolo per evitare l’inflazione tedesca perché rischia di intensificare la recessione in Francia. Per di

più, come il problema è temporaneo, non si può utilizzare la flessibilità (dei prezzi e salari) ne la mobilità

(dei lavoratori) per risolvere il problema.

A livello nazionale, se Francia e Germania hanno una politica monetaria independente, la Francia può

ridurre il suo tasso d’interesse per stimolare la domanda quando sta in periodo di recessione, e la

Germania può alzare il suo in periodo di crescità, ciò che non si potrebbe fare all’interno di un’unione

monetaria. Tuttavia, le modificazioni ripetute del tasso d’interesse sono una fonte d’instabilità

macroeconomica.

I paesi possono anche applicare delle politiche di bilancio. Ad esempio, in periodo di tasso di crescità

basso, il paese può diminuire il tasso di tassazione e/o aumentare la spesa pubblica per stimolare la

domanda aggregata e fare il contrario in periodo di crescità dell’economia. Le politiche di aggiustamento

del bilancio del UME negli anni 1995 a 2005 hanno portato delle margini di manovra, della credibilità e

finalmente una coerenza intemporale.

Tasso di

crescità

Deficit ↑

Spesa ↑

Tassa ↓

U↑

Deficit ↓

Spesa ↓

Tassa ↑

A↑

Tempo