IL REGIME IVA DEL MARGINE

A cura della Commissione imposte indirette

dell’Ordine dei dottori commercialisti

e degli esperti contabili di Modena

Lavoro aggiornato al: 13/11/2008

Il regime IVA del margine

PREMESSA

Con gli articoli da 36 a 40 del decreto legge n. 41 del 23 febbraio 1995, il legislatore nazionale ha

introdotto quanto stabilito dalla direttiva comunitaria del 14 febbraio 1994 n. 94/5/CE1, che prevede

uno speciale regime per il commercio di beni mobili usati, di oggetti d’arte, d’antiquariato e da

collezione.

Tale regime, denominato “del margine” è stato introdotto al fine di non reiterare l’imposizione

dell’IVA su beni che, avendo già scontato l’imposta in quanto acquistati da consumatori finali,

rientrano, per un qualunque motivo, nel circuito commerciale.

L’applicazione del regime del margine, peraltro, prevede la presenza di specifici requisiti di tipo

soggettivo, oggettivo e territoriale.

Inoltre, per quello che riguarda l’applicazione del regime in esame, vi sono tre modalità di calcolo,

differenziate a seconda della tipologia di bene e/o del soggetto che commercializza il bene

medesimo.

Il regime del margine si differenzia quindi in:

- regime analitico (o ordinario);

- regime forfettario;

- regime globale.

REQUISITI

SOGGETTIVI,

TERRITORIALI

OGGETTIVI

E

Dal punto di vista soggettivo, sono interessati all’applicazione del regime del margine i soggetti che

esercitano come professione abituale il commercio al dettaglio, all’ingrosso o in forma ambulante di

beni mobili usati, nonché di oggetti d’arte, d’antiquariato o da collezione per il quali non hanno

subito, al momento dell’acquisto, la rivalsa dell’imposta.

Come si vedrà nel seguito, peraltro, può aversi l’applicazione del margine anche da parte di soggetti

che non esercitano abitualmente il commercio di beni usati o di oggetti d’arte, d’antiquariato o da

collezione.

Per quello che riguarda l’aspetto oggettivo i beni che rientrano nel regime del margine sono:

- beni mobili usati, suscettibili di reimpiego nello stato originario o previa riparazione;

- oggetti d’arte, d’antiquariato e da collezione indicati nella tabella allegata al D.L 41/1995.

I predetti beni, in particolare, devono essere stati acquistati:

- da soggetti privati, cioè soggetti che, non svolgendo alcuna attività di impresa o

professionale non hanno addebitato l’IVA per rivalsa;

- da un soggetto IVA che, non avendo potuto operare alcuna detrazione a causa di una

previsione di indetraibilità oggettiva o soggettiva, cede il bene in esenzione in base a quanto

previsto dall’articolo 10, n. 27-quinquies del DPR 633/1972;

- da un soggetto IVA che opera nel regime del margine;

- da un soggetto IVA comunitario in regime di esonero nel proprio stato.

Restano quindi escluse dall’applicazione del margine, in linea di massima:

- le cessioni di beni importati;

1

Che era intervenuta modificando la direttiva del 17 maggio 1977 n. 77/388/CE, in particolare introducendo l’articolo

26-bis. Il predetto articolo 26-bis è poi stato trasfuso negli articoli da 311 a 325 della direttiva 28 novembre 2006 n.

2006/112/CE.

A cura della Commissione di Studio imposte indirette dell’Ordine dei dottori commercialisti e degli esperti

contabili di Modena

Pagine 2 di 23

Il regime IVA del margine

- le cessioni di beni acquistati al di fuori delle ipotesi su evidenziate.

E’ però possibile applicare il regime in esame anche nell’ipotesi di:

- cessioni di oggetti d’arte, d’antiquariato o da collezione importati;

- cessioni di oggetti d’arte acquistati presso l’autore o i suoi eredi o legatari se soggetti passivi

d’imposta.

In relazione al requisito territoriale, i beni devono essere stati acquistati:

- nel territorio dello Stato;

- nel territorio di uno Stato membro dell’Unione Europea.

Come evidenziato in precedenza, peraltro, possono rientrare nel regime del margine anche le

cessioni di oggetti d’arte, d’antiquariato e da collezione di beni importati da paesi terzi.

REGIME ANALITICO

Ambito applicativo

Il metodo analitico, disciplinato dall’art. 36 c. 1 del D.L. 23/02/1995 n. 41, è quello per così dire,

“normale”, ovvero quello che si applica in generale al commercio di tutti i tipi di beni usati, ad

esclusione dei casi espressamente riservati dalla legge agli altri regimi (forfettario e globale). Tale

regime si applica anche per le cessioni “occasionali” di beni usati.

Liquidazione dell’imposta

La base imponibile per il calcolo dell’iva è determinata in base al margine, ovvero dalla differenza

tra il prezzo di vendita e quello di acquisto, aumentato delle spese di riparazione e di quelle

accessorie. Dal margine lordo, utilizzando la normale procedura di scorporo, si determinano

l’imponibile e l’iva da versare. Se il margine risulta negativo, non è dovuta alcuna imposta e, in

sede di liquidazione periodica, il margine sarà considerato pari a zero. Nella fattispecie il margine è

determinato su ogni singolo bene; di conseguenza non è possibile compensare margini negativi di

determinate operazioni con margini positivi di altre operazioni, né tantomeno riportare eventuali

eccedenze nell’esercizio successivo.

Le spese riferibili all'acquisto, nonché quelle accessorie e di riparazione, devono essere computate

al lordo dell'iva, anche qualora il fornitore emetta fattura con separato addebito del tributo, in

quanto l'iva è naturalmente indetraibile. Si precisa che per spese accessorie e di riparazione si

intendono i costi sostenuti dal rivenditore che abbiano una specifica inerenza o alla fase di

acquisizione del bene o a quella successiva di riattazione dello stesso (ad esempio gli oneri tributari,

le spese di intermediazione relative all’acquisto, le spese peritali, quelle notarili, di trasporto ecc.).

Sono escluse dal calcolo le spese accessorie connesse alla fase di vendita del bene, le spese generali

sostenute per l’esercizio dell’attività, nonché le prestazioni accessorie e le riparazioni eseguite dal

rivenditore utilizzando la propria struttura d’impresa (salvo l’ipotesi di esercizio di attività separata

di cui all’articolo 36 del DPR 633/72).

Esempio

A cura della Commissione di Studio imposte indirette dell’Ordine dei dottori commercialisti e degli esperti

contabili di Modena

Pagine 3 di 23

Il regime IVA del margine

- Prezzo di vendita

(al lordo dell'iva)

+

€ 1.000,00

- Costo di acquisto

(al lordo dell'iva)

-

€

200,00

- Costo di riparazione

(al lordo dell'iva)

-

€

100,00

€

700,00

Differenza positiva, o margine

Sul margine positivo di €. 700,00 va scorporata l'imposta in base all'aliquota del bene.

Tale imposta confluirà nella liquidazione iva del periodo interessato.

Fatturazione

Le fatture emesse in relazione alle vendite effettuate in questo regime, non possono esporre l’iva e

l’imponibile separatamente, ma solo l’ammontare complessivo del corrispettivo, con espressa

indicazione che si tratta di operazione soggetta al regime del margine ex articolo 36 D.L. 41/95.

Naturalmente il documento non costituisce titolo per la rivalsa dell'iva nè consente la detrazione

della stessa da parte dell'acquirente. Si precisa in oltre che per i contribuenti soggetti a tale regime

restano invariati tutti gli adempimenti relativi all’emissione di scontrino, ricevuta fiscale e

documenti di trasporto.

Registrazione delle operazioni

I soggetti che esercitano abitualmente il commercio di beni usati devono annotare in un apposito

registro di carico e scarico (debitamente vidimato) e per ciascun bene, la data e il prezzo di

acquisto (al lordo dell’imposta), le singole spese accessorie e di riparazione, la data e il corrispettivo

della cessione (al lordo dell’imposta), nonché il margine conseguito.

I termini per effettuare le annotazioni sono i seguenti:

- gli acquisti devono essere registrati, con riferimento alla relativa data, entro 15 giorni e

comunque non oltre la data di annotazione della rivendita;

- i corrispettivi relativi alle cessioni, devono essere registrati entro il primo giorno successivo non

festivo (art. 38 c. 2 D.L. 41/95).

I soggetti che occasionalmente effettuano operazioni rientranti nel regime del margine non hanno

l'obbligo di istituire il registro indicato e devono riportare il margine positivo nel registro delle

fatture emesse o in quello dei corrispettivi.

Opzione per gli altri regimi

I soggetti che rientrano nel regime in esame possono optare per l'applicazione dell'iva nei modi

ordinari per una o più operazioni; tale opzione va esercitata a posteriori nella dichiarazione iva

annuale. In caso di esercizio di tale opzione l'imposta afferente gli acquisti e spese accessorie

diverrà detraibile al momento della rivendita del bene stesso; rivendita che deve essere sempre

accompagnata dalla emissione della fattura.

A cura della Commissione di Studio imposte indirette dell’Ordine dei dottori commercialisti e degli esperti

contabili di Modena

Pagine 4 di 23

Il regime IVA del margine

Dichiarazione IVA annuale

Le operazioni soggette al regime del margine di cui agli artt. 36 e ss., DL n. 41/1995, sono esposte

nella dichiarazione IVA annuale secondo regole particolari.

DICHIARAZIONE IVA 2008: COMPILAZIONE

QUADRO VA

VA21

La casella di rigo VA21 deve essere barrata esclusivamente se sono state

effettuate operazioni occasionali soggette al regime del margine e a

condizione che il contribuente abbia compilato una delle seguenti sezioni

del quadro VG:

sezione 1 – regime speciale delle agenzie di viaggio;

sezione 3 – effettuazione di operazioni esenti;

sezione 4 – regime speciale dell’agriturismo, associazioni

operanti in agricoltura, spettacoli viaggianti e contribuenti minori,

attività agricole connesse;

sezione 5 – imprese agricole.

Si tratta pertanto di casi che nella pratica si presentano abbastanza

raramente.

VA30 e VA31

(cessioni e acquisti

intraUE)

In tali righi non vanno indicate le cessioni o gli acquisti in regime del

margine effettuati nei confronti di soggetti residenti in altri Paesi europei.

Si ricorda infatti che le cessioni in regime del margine sono considerate

quali cessioni interne del Paese del cedente, e non come cessioni

intracomunitarie.

QUADRO VF

VF14

In tale rigo vanno indicati gli acquisti di beni rientranti nel regime del

margine analitico o globale comprese le agenzie di vendita all’asta. Nello

specifico vanno indicati:

i costi di acquisto (comprensivi di IVA che, si ricorda, è

indetraibile);

le spese di riparazione (o restauro) e le spese accessorie

all’acquisto (trasporto, oneri tributari, oneri di intermediazione,

perizie, ecc.), spese quindi rientranti nel calcolo del margine

(analitico o globale). Anche tali spese vanno indicate per l’importo

comprensivo di IVA che, si ricorda, è indetraibile.

A cura della Commissione di Studio imposte indirette dell’Ordine dei dottori commercialisti e degli esperti

contabili di Modena

Pagine 5 di 23

Il regime IVA del margine

QUADRO VE

VE20–VE22

VE30

Nei righi da VE20 a VE22 vanno indicati, con riferimento alle operazioni

imponibili ed in corrispondenza dell’aliquota IVA applicabile, i margini

netti e la relativa imposta.

Qualora siano state effettuate operazioni rientranti nel regime del margine

non imponibili (artt. 8, 8-bis, 71 e 72, DPR n. 633/72) va indicato a rigo

VE30 il margine di tali operazioni (solo il margine è infatti considerato

quale operazione non imponibile che concorre a formare il plafond).

Si ricorda che il rigo VE30 non interessa le cessioni intracomunitarie, in

quanto in tal caso le cessioni in regime del margine sono considerate

come cessioni interne del Paese del cedente (i relativi margini netti e

l’IVA andranno dunque indicati nei righi VE20-VE22.

VE32

A rigo VE32 va indicata la differenza tra i prezzi lordi di vendita (relativi

sia ad operazioni imponibili che non imponibili), diminuiti dei seguenti

importi:

margini lordi (quindi IVA compresa) su operazioni imponibili;

margini relativi alle operazioni non imponibili, già indicati a rigo

VE30.

In pratica a rigo VE32 si indica la differenza tra il prezzo lordo di vendita

ed i margini lordi (sia imponibili che non imponibili).

VE38

A rigo VE38 vanno indicate anche le cessioni di beni ammortizzabili

usati per le quali è stato applicato il regime del margine (si ricorda che le

cessioni di beni ammortizzabili non concorrono a formare il volume

d’affari e devono pertanto essere sottratte dallo stesso indicandole a rigo

VE38).

Per le operazioni soggette al regime del margine va indicato a rigo VE38

il prezzo lordo di vendita al netto dell’IVA relativa al margine analitico

di ogni singola cessione.

QUADRO VG

VG21

Per tutti i regimi del margine (analitico, globale e forfetario) va indicato

a rigo VG21 il totale dei margini lordi, sia per le operazioni imponibili,

sia per le operazioni non imponibili.

A cura della Commissione di Studio imposte indirette dell’Ordine dei dottori commercialisti e degli esperti

contabili di Modena

Pagine 6 di 23

Il regime IVA del margine

QUADRO VO

VO9

Opzioni e revoche:

casella 1: applicazione del metodo ordinario (o analitico) del

margine, anche per le cessioni di oggetti d’arte, d’antiquariato o da

collezione importati e per la rivendita di oggetti d’arte acquistati

dall’autore (o dai suoi eredi o legatari). Tale opzione ha effetto

fino a quando non sia revocata e, comunque, almeno fino al

compimento del biennio successivo all’anno nel corso del quale è

esercitata.

Casella 2: opzione per applicare l’IVA nei modi ordinari sulla

singola cessione (solo per il regime analitico e forfetario);

Casella 3: opzione per il margine analitico per coloro che

sarebbero soggetti al regime globale.

Per semplificare la compilazione della dichiarazione sono presenti nelle istruzioni alla stessa

specifici prospetti che è possibile compilare al fine di riportare i dati delle operazioni compiute nei

righi corretti. In particolare, i soggetti che hanno applicato il regime del margine analitico, possono

utilizzare la parte 1 del prospetto B contenuto in Appendice alle istruzioni ministeriali:

PROSPETTO B

PARTE 1

1

2

3

4

Metodo analitico del margine

Ammontare delle cessioni ed esportazioni di beni usati ecc.

Margini lordi relativi ad operazioni imponibili

Margini relativi ad operazioni non imponibili, che costituiscono plafond (da comprendere nel rigo VE30)

Differenza dei corrispettivi, da comprendere nel rigo VE32 [rigo 1 – (rigo 2 + rigo 3)]

Al rigo 1 va indicato l’ammontare complessivo al lordo dell’iva delle cessioni ed esportazioni

assoggettate al regime del margine comprese quelle senza applicazione dell’iva in quanto il margine

conseguito è negativo (costo superiore o pari al corrispettivo di vendita), nonché quelle effettuate

nei confronti di soggetti comunitari.

Al rigo 2 va indicato l’ammontare complessivo dei margini lordi (comprensivi dell’imposta)

positivi conseguiti nell’anno. Tale dato concorre alla determinazione dell’importo di rigo VG 21. E’

necessario determinare anche i margini netti e la relativa imposta, utilizzando la procedura dello

scorporo, in quanto essi devono essere compresi nel quadro VE, suddivisi tra le rispettive aliquote.

Al rigo 3 va indicato l’ammontare dei margini non imponibili ex artt. 8, 8-bis, 71 e 72, D.P.R.

633/72, che concorrono a formare il plafond per l’esportatore abituale. Tale importo concorre alla

determinazione dell’importo da indicare a rigo VG21 e va compreso anche a rigo VE30.

Al rigo 4 si evidenzia la differenza tra il rigo 1 e la sommatoria dei righi 2 e 3. Questo importo va

riportato al rigo VE32 al fine di determinare il volume d’affari iva.

A cura della Commissione di Studio imposte indirette dell’Ordine dei dottori commercialisti e degli esperti

contabili di Modena

Pagine 7 di 23

Il regime IVA del margine

Risposte quesiti:

Quesito: Una mia cliente dovrà incominciare ad esercitare attività di commercio al minuto di

articoli di abbigliamento e oggetti usati. Per gli oggetti usati, ai fini Iva, vige il c.d. regime

del margine (precisamente regime del margine globale). Al fine di limitare gli

adempimenti relativi ad oggetti di poco valore, è possibile optare per il regime normale Iva

e non applicare il margine? Come si esercita l'opzione? Si dovrà istituire il normale

registratore di cassa? Si dovrà comunque tenere il registro di carico-scarico ai fini

antiriciclaggio?

Parere: Premesso che, ai sensi dell’art. 36 c. 1 D.L. 41/1995, il regime del margine si renderà

applicabile unicamente nel caso di acquisto di beni senza Iva o con Iva indetraibile, e

quindi in caso di acquisto da privati, da operatori che non abbiano potuto detrarre l’Iva o

che l’abbiano detratta solo in parte, o da altri soggetti passivi che abbiano applicato tale

regime, si precisa che il regime del margine globale è riservato dalla legge a particolari

tipologie di soggetti e di beni, tra i quali rientrano i prodotti di abbigliamento, i beni di

costo inferiore ad euro 516,46, o beni acquistati per masse con corrispettivo indistinto. Nel

caso siano verificate le condizioni previste dalla norma (art. 36 c. 6 D.L. citato) il metodo è

obbligatorio e si può unicamente optare per il metodo del margine c.d. analitico, ma non

per la determinazione ordinaria dell’Iva.

Quesito: Dovendo iniziare l’attività di commercio al minuto (e-commerce) di videogiochi usati è

possibile non applicare il regime speciale IVA del margine (DL 41/1995) e quindi adottare

integralmente il nuovo regime dei “contribuenti minimi” (Finanziaria 2008)?

Parere: Va innanzi tutto premesso che il regime speciale per la rivendita dei beni usati (decreto

legge 23.02.1995 n. 41), istituito per evitare fenomeni di doppia imposizione ed effetti

distorsivi della concorrenza attraverso l’applicazione dell’IVA sul margine di guadagno e

non sull’intero valore del bene, è facoltativo per il contribuente che, se vuole, può non

applicarlo. Ciò premesso e tenuto conto che tra le cause che impediscono l’accesso al

regime dei contribuenti minimi non si fa alcun riferimento al regime speciale del margine

sui beni usati, un contribuente che inizia nel 2008 l’attività di commercio di beni usati può

senz’altro adottare il regime dei contribuenti minimi, nel rispetto delle condizioni previste,

in alternativa al regime del margine.

A cura della Commissione di Studio imposte indirette dell’Ordine dei dottori commercialisti e degli esperti

contabili di Modena

Pagine 8 di 23

Il regime IVA del margine

REGIME FORFETTARIO

Ambito applicativo

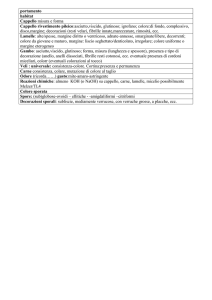

Per determinate categorie di soggetti e per la vendita di determinati prodotti espressamente indicati

nell'articolo 36 comma 5 D.L. 41/95, il margine si applica forfetariamente in base ad una

percentuale del prezzo di vendita differenziata a seconda della tipologia dei beni oggetti di cessione

come dalla seguente tabella:

- 1)

60% del prezzo di vendita per le cessioni di oggetti d'arte dei quali manca il prezzo di

acquisto o lo stesso è privo di rilevanza ovvero non determinabile;

definizione d’oggetti d’arte ai sensi Dl. 41/95

quadri "collages" e quadretti simili("tableautins"), pitture e disegni,

eseguiti interamente a mano dall'artista, ad eccezione dei piani di architetti, di

ingegneri, e degli altri progetti e disegni industriali,commerciali, topograficie simili,

degli oggetti manifattura decorati a mano, delle tele dipinte per scenari di teatro,

sfondi di studi d'arte o per usi simili (codice Nc 9701)

incisioni, stampe e litografie originali, precisamente gli esemplari ottenuti

in numero limitato, direttamente in nero o a colori da una o più matrici lavorate a

mano dall'artista, qualunque sia la tecnica o la materia usata, escluso qualsiasi

procedimento meccanico o fotomeccanico (codice NC 9702 00 00)

opere originali dell'arte statuaria o dell'arte scultoria, di qualsiasi

materia, purché siano eseguite interamente dall'artista; fusioni di sculture a tiratura

limitata ad otto esemplari, controllata dall'artista o

dagli

aventi

diritto

(codice NC 9703 00 00); a titolo eccezionale in casi determinati dagli Stati membri,

per fusioni di sculture antecedenti il 1° gennaio 1989, è possibile superare il limite

degli otto esemplari.

arazzi (codice NC 5805 00 00) e tappeti murali (codice NC 6304 00 00)

eseguiti a mano da disegni originali forniti da artisti, a condizione che non ne

esistano più di otto esemplari;

- esemplari unici in ceramici, interamente eseguiti dall'artista e firmati dal

medesimo

smalti su rame interamente eseguiti a mano, nei limiti di otto esemplari e

recanti la firma dell'artista o del

suo studio, ad esclusione delle minuterie e degli

oggetti di oreficeria e di gioielleria

fotografie eseguite dall'artista, tirate da lui stesso o sotto il suo controllo,

firmate e numerate nei limiti di

trenta esemplari, di qualsiasi formato e

supporto;

- 2)

50% del prezzo di vendita per le cessioni di francobolli da collezione e di collezioni

di francobolli;

definizione di oggetti da collezione ai sensi Dl. 41/95

francobolli, marche da bollo, marche postali, buste primo giorno di

emissione, interi postali e simili,

obliterati o non obliterati ma non aventi corso

nè destinati ad avere corso (codice NC 9704 00 00);

A cura della Commissione di Studio imposte indirette dell’Ordine dei dottori commercialisti e degli esperti

contabili di Modena

Pagine 9 di 23

Il regime IVA del margine

collezioni ed esemplari per collezioni di zoologia, di botanica, di

mineralogia, di anatomia o aventi interesse storico, archeologico, paleontologico,

etnografico o numismatico (codice NC 9705 00 00)

- 3)

50% del prezzo di vendita per le cessioni di parti, pezzi di ricambio di automezzi o di

apparecchiature elettromeccaniche e dal 02/03/1997 di libri di antiquariato ceduti in

sede fissa;

definizione di oggetti da collezione ai sensi Dl. 41/95

i beni diversi dagli oggetti d'arte e da collezione, aventi più di cento anni

di età ( codice NC 9706 00 00)

- 4)

50% del prezzo di vendita per le cessioni di beni da parte di soggetti che operano

esclusivamente in forma ambulante (esclusi i prodotti editoriali e d’antiquariato) ;

25% del prezzo di vendita per le cessioni di prodotti editoriali d'antiquariato

effettuate da ambulanti;

25% del prezzo di vendita per le cessioni di prodotti editoriali esclusi quelli

d’antiquariato;

- 5)

- 6)

Fatturazione

All’atto di emissione della fattura per la cessione di un bene, chi opera in questo

regime, non può indicare l'imposta separatamente dal corrispettivo ed il prezzo di vendita va

indicato globalmente; dovrà comparire nel documento il riferimento all'articolo 38 D.L.

41/95.

L’acquirente, ricevente la fattura, non potrà detrarsi l’iva in quanto il documento non

costituisce titolo per la rivalsa dell'imposta.

Le riparazioni e le spese accessorie sostenute per i beni rientranti in tale regime vengono attratte

dalla normativa in esame pertanto anche in questo caso l’iva assolta per rivalsa su tali prestazioni

non potrà essere detratta.

Esempio di applicazione del regime

Vendita di oggetto d'arte rientrante al punto 1

Prezzo di vendita (al lordo di Iva )

Base imponibile forfettaria 60%

€.

€..

1.000,00

600,00

Su tale base occorrerà scorporare l'iva in base all'aliquota del bene;

Nella fattura dovrà essere indicato esclusivamente il prezzo di vendita pari ad €. 1.000,00 e

la norma di riferimento art. 38 D.l. 41/95

A cura della Commissione di Studio imposte indirette dell’Ordine dei dottori commercialisti e degli esperti

contabili di Modena

Pagine 10 di 23

Il regime IVA del margine

Registrazione delle operazioni

Non è prevista l’istituzione del registro di carico e scarico come nel regime del

margine

I soggetti interessati devono annotare i corrispettivi con le regole ed i termini consueti,

separandoli da quelli relativi ad altre operazioni.

Le fatture ed i documenti relativi agli acquisti devono essere numerati e conservati.

Liquidazione dell’imposta

L’imposta calcolata confluisce ordinariamente nelle liquidazioni periodiche e verrà versata

con le modalità ed i termini stabiliti dalla normativa vigente.

Dichiarazione IVA annuale

Anche per il regime forfetario sono previste modalità di compilazione della dichiarazione

iva annuale, di seguito riportate senza soffermarci su quanto già esposto precedentemente con

riferimento al regime analitico. Si procederà solamente ad evidenziare le peculiarità di

compilazione con riferimento ovviamente al modello attualmente in vigore.

DICHIARAZIONE IVA 2008: COMPILAZIONE

QUADRO VE

VE20–VE22

VE30

Nei righi da VE20 a VE22 vanno indicati, con riferimento alle operazioni

imponibili ed in corrispondenza dell’aliquota IVA applicabile, i margini

netti e la relativa imposta.

Qualora siano state effettuate operazioni rientranti nel regime del margine

non imponibili (artt. 8, 8-bis, 71 e 72, DPR n. 633/72) va indicato a rigo

VE30 il margine di tali operazioni (solo il margine è infatti considerato

quale operazione non imponibile che concorre a formare il plafond).

Si ricorda che il rigo VE30 non interessa le cessioni intracomunitarie, in

quanto in tal caso le cessioni in regime del margine sono considerate

come cessioni interne del Paese del cedente (i relativi margini netti e

l’IVA andranno dunque indicati nei righi VE20-VE22.

A cura della Commissione di Studio imposte indirette dell’Ordine dei dottori commercialisti e degli esperti

contabili di Modena

Pagine 11 di 23

Il regime IVA del margine

VE32

A rigo VE32 va indicata la differenza tra i prezzi lordi di vendita (relativi

sia ad operazioni imponibili che non imponibili), diminuiti dei seguenti

importi:

margini lordi (quindi IVA compresa) su operazioni imponibili;

margini relativi alle operazioni non imponibili, già indicati a rigo

VE30.

In pratica a rigo VE32 si indica la differenza tra il prezzo lordo di vendita

ed i margini lordi (sia imponibili che non imponibili).

VE38

A rigo VE38 vanno indicate anche le cessioni di beni ammortizzabili

usati per le quali è stato applicato il regime del margine (si ricorda che le

cessioni di beni ammortizzabili non concorrono a formare il volume

d’affari e devono pertanto essere sottratte dallo stesso indicandole a rigo

VE38).

Per le operazioni soggette al regime del margine va indicato a rigo VE38

il prezzo lordo di vendita al netto dell’IVA relativa al margine analitico

di ogni singola cessione.

QUADRO VG

VG21

Per tutti i regimi del margine (analitico, globale e forfetario) va indicato

a rigo VG21 il totale dei margini lordi, sia per le operazioni imponibili,

sia per le operazioni non imponibili.

Per semplificare la compilazione della dichiarazione sono presenti nelle istruzioni alla stessa

specifici prospetti;i soggetti che hanno applicato il regime del margine forfetario , possono

utilizzare la parte 3 del prospetto B contenuto in Appendice alle istruzioni ministeriali:

PROSPETTO B

PARTE 3

20

21

22

23

24

Metodo forfetario del margine

Corrispettivo al lordo dell’Iva

4

suddivisi per aliquota

Corrispettivi relativi ad operazioni imponibili

Margini lordi per aliquote

4

10

20

10

20

Margini relativi ad operazioni non imponibili, che costituiscono plafond (da comprendere nel rigo VE30)

Differenza dei corrispettivi da comprendere nel rigo VE32

Al rigo 20 va indicato l’ammontare dei corrispettivi relativi alle operazioni imponibili, al lordo

dell’Iva suddivisi tra le varie aliquote applicate;

Al rigo 21 indicare i corrispettivi relativi a tutte le operazioni non imponibili effettuate

indipendentemente se concorrano o meno alla formazione del plafond;

Al rigo 22 indicare i margini lordi relativi alle operazioni imponibili, ripartiti in base alle aliquote

applicate. Tale importo concorre alla determinazione dell’importo da indicare a rigo VG21 e va

A cura della Commissione di Studio imposte indirette dell’Ordine dei dottori commercialisti e degli esperti

contabili di Modena

Pagine 12 di 23

Il regime IVA del margine

riportato nella sezione 2 del quadro VE in corrispondenza delle varie aliquote suddiviso tra

imponibile ed imposta.,

Al rigo 23 indicare i margini relativi alle operazioni non imponibili di cui agli agli art. 8, 8bis, 71 e

72 del DPR 633/72 che concorrono alla formazione del plafond. Questo importo va riportato al rigo

VE30.

Al rigo 24 indicare:

• i corrispettivi relativi alle altre operazioni non imponibili il cui margine non concorre alla

formazione del plafond;

• la restante parte dei corrispettivi relativi sia alle operazioni imponibili che non imponibili.

Tale importo deve essere ricompreso nel rigo VE32 tra le altre operazioni non imponibili.

Opzione per gli altri regimi

I soggetti che rientrano nel regime in esame possono optare per l'applicazione dell'iva nei

modi ordinari per una o più operazioni; tale opzione va esercitata a posteriori nella dichiarazione iva

annuale. In caso di esercizio di tale opzione l'imposta afferente gli acquisti e spese accessorie

diverrà detraibile al momento della rivendita del bene stesso; rivendita che deve essere sempre

accompagnata dalla emissione della fattura.

Avendo un suo significato tale regime in quanto forfettizza un costo quasi mai

esistente, rilevati i presupposti per accedere a tale regime, quasi mai risulterà conveniente operare

nel modo ordinario.

Risposte quesiti:

Quesito: Un commerciante al minuto ambulante di libri vecchi e/o usati e di francobolli da

collezione e collezioni di francobolli, che non si avvale di specifica attrezzatura e non

opera in mercati rionali che ai fini iva ha adottato il regime del margine forfetario

chiede se con riguardo alla cessione di libri usati puo’ avvalersi dell’esonero disposto

dall’articolo 2, lettera e) del DPR 696 del 1996 che prevede l’esonero dalla

certificazione mediante rilascio di ricevuta o scontrino fiscale e chiede in seconda

istanza se la cessione di francobolli da collezione e la cessione di collezioni di

francobolli rientri nell’esonero di cui all’articolo 2, lettera bb) del medesimo DPR

696 del 1996(esonero dall’obbligo di certificazione) in quanto beni di “modico

valore”.

Parere: Ai sensi della risoluzione n. 73 del 19/04/2007 della Agenzia delle Entrate in merito

alla cessione di libri vecchi e/o usati si ritiene applicabile l’esonero dall’obbligo di

emissione di scontrino o ricevuta fiscale anche quando la cessione ha per oggetto libri

usati acquistati da privati, ed e’ eseguita da venditori ambulanti che applicano il

regime del margine, fatta eccezione per i libri d’antiquariato.

Diversamente in merito alle cessioni di francobolli da collezione e collezioni di

francobolli si ritiene non possa applicarsi l’esonero di cui alla lettera bb) del

medesimo DPR 696 del 1996 in quanto pur essendo presente il requisito soggettivo –

venditore ambulante senza attrezzatura e non operante nei mercati rionali – e’ assente

A cura della Commissione di Studio imposte indirette dell’Ordine dei dottori commercialisti e degli esperti

contabili di Modena

Pagine 13 di 23

Il regime IVA del margine

il requisito oggettivo ossia il commercio di “beni di modico valore”.

A tale riguardo l’amministrazione finanziaria ha chiarito che pur mancando una

disposizione normativa che definisca il concetto di modico valore occorre fare

riferimento agli usi commerciali, restando in ogni caso esclusi i beni di valore

significativo.

La Corte di Giustizia europea nella sentenza n. 252/84 ha precisato che gli oggetti da

collezione … sono quelli che possiedono le qualita’ richieste per far parte di una

collezione cioè gli oggetti relativamente rari, che non sono normalmente usati

secondo la loro destinazione originaria che formano oggetto di transazioni speciali al

di fuori del mercato abituale degli analoghi oggetti di uso comune ed hanno un valore

elevato.

In tal senso si può ritenere

che i francobolli da collezione anche presi

singolarmente, essendo oggetti relativamente rari, possiedono quelle qualità richieste

per essere oggetto di transazioni particolari- ad esempio nel mercato del

collezionismo- ed hanno generalmente un valore elevato, senza alcun rapporto con il

valore facciale e pertanto non possano rientrare nel concetto di modico valore.

Ugualmente le collezioni di francobolli – formate da singoli elementi da collezione

che hanno sicuramente un valore più elevato rispetto a quello facciale – sono beni

commerciali dal valore significativo e non certo “modico”.

Si ritiene pertanto che sia le cessioni di francobolli da colezione e di collezioni di

francobolli debbano essere documentate con emissione di scontrino o ricevuta fiscale,

ovvero, se richiesta dal cliente, con fattura .

REGIME GLOBALE

Ambito applicativo

Il campo di applicazione del regime del margine globale risulta dal punto di vista soggettivo ed

oggettivo ancora più ristretto rispetto ai precedenti regimi.

Infatti dal punto di vista soggettivo il regime del margine globale risulta attuabile esclusivamente

dai soggetti che esercitano un’attività di tipo commerciale ad esclusione degli ambulante.

Dal punto di vista oggettivo il regime si applica ai seguenti beni:

- veicoli usati;

- monete ed altri oggetti da collezione;

- confezioni di materie tessili;

- prodotti di abbigliamento in genere, compresi quelli accessori;

- beni, anche di generi diversi, acquistati per masse come compendio unitario e con prezzo

indistinto;

- qualsiasi altro bene, se di costo inferiore ad euro 516,46.

Rimangono comunque esclusi dall’applicazione di tale regime le cessione di beni prodotti editoriali

di antiquariato(lettera b) e non (lettera bbis) e di francobolli da collezione pezzi di ricambio e

componenti derivanti di mezzi di trasporto e apparecchiature elettromeccaniche (lettera b ter).

A cura della Commissione di Studio imposte indirette dell’Ordine dei dottori commercialisti e degli esperti

contabili di Modena

Pagine 14 di 23

Il regime IVA del margine

E’ fatta comunque salva comunque la facoltà di optare per il regime analitico previsto dal comma 1

dell’art. 36.

Fatturazione (norma comune ai regime del margine)

La fatturazione per i soggetti che utilizzano il regime del margine, ai sensi dell’art.38 comma 1 del

n.41, non appare sostanzialmente diversa a seconda del regime adottato.

Infatti, i soggetti che applicano tale regime speciale, non possono indicare l’ammontare

dell’imposta separatamente dal corrispettivo.

La fattura sarà dunque emessa con l’evidenza di un unico corrispettivo al lordo sia dell’imposta

applicata, sia dei costi di hanno concorso alla determinazione del margine.

L’adozione di tale sistema assolve ad una duplice finalità giuridica-tributaria:

- giuridica, eviterà di evidenziare il margine e quindi il profitto dell’operazione svolta

garantendone la riservatezza;

- tributaria, eviterà, una erronea detrazione dell’imposta pagata.

La fattura dovrà indicare una dicitura del tipo “operazione soggetta al regime del margine ex art. 36

e segg. Del DL 41/1995 convertito in legge n.85/1995 e successive modificazioni”.

L’imposta risulta inclusa nel corrispettivo e assolta dal rivenditore.

Il documento è esente da imposta di bollo così come previsto dall’art. 6 tabella allegata al dpr

642/1972.

L’emissione della fattura, secondo quanto previsto dall’art. 38 comma 1, seconda parte, disciplina

tale adempimento con riferimento alle norme previste dall’art. 22 dpr 633/1972 (rivenditori al

dettaglio ed assimilati) e dall’art.36 comma 3 del dl 41/1995. Salvo il caso in cui il rivenditore

scelga comunque di emettere il documento, il richiamo all’art.22 evidenzia la scelta normativa di

estendere tale regole ai soggetti che operano in tale regime, per cui sarà obbligatorio emettere la

fattura esclusivamente nel caso:

- la fattura venga richiesta non oltre il termine di compimento dell’operazione da parte

dell’acquirente;

- quando l’acquirente sia un imprenditore che acquisti beni oggetto della propria attività.

Al di fuori di tali casi, e salvo che non intenda operare utilizzando il regime ordinario dell’iva

previsto dall’art. 36 comma 3, l’operatore sarà tenuto esclusivamente ad emettere un documento

(ricevuta scontrino) al fine di adempire agli obblighi documentali dell’operazione.

Registrazione delle operazioni

Per la registrazione delle operazioni in regime del margine globale, si fa riferimento alla norma

prevista al comma 4 dell’art.38, con la tenuta di due distinti registri:

Registro degli acquisti

In tale registro devono essere annotati gli acquisti assoggettati a tale regime, con esatta indicazione

della data, natura, quantità, qualità e costo dei beni.

Così come previsto dalla CM 22/06/1995, N.177/E, par.4.3.2. saranno possibili annotazioni

comulative, per masse di beni merciologicamente omogenee.

I tempi di annotazione delle operazioni, sono quelli stabiliti dall’art. 24 del dpr 633/1972, e quindi

entro 15 giorni dall’acquisto e comunque entro la data di annotazione della rivendita del bene.

Per l’annotazione delle spese di riparazione ed accessorie è previsto, sempre nella medesima

circolare, la possibilità che vengano annotate successivamente alla data di cessione dei relativi beni,

comunque rispettando il termine previsto dei 15 giorni successivi decorrente dalla data della relativa

fattura.

A cura della Commissione di Studio imposte indirette dell’Ordine dei dottori commercialisti e degli esperti

contabili di Modena

Pagine 15 di 23

Il regime IVA del margine

Registro delle vendite

In tale registro devono essere annotati le cessioni, con esatta indicazione della data, natura, qualità

quantità e corrispettivi dei beni.

Per l’annotazione delle vendite è il primo giorno feriale successivo al giorno di effettuazione

dell’operazione.

Nel silenzio normativo si ritiene che la liquazione dell’imposta possa essere fatta direttamente su

tali registri speciali, anche se a seguito di un chiarimento ministeriale sul punto (già citata

risoluzione ministeriale) il riporto delle risultanze di tali registri sul registri dei corrispettivi non

appare obbligatorio, seppur se consigliato per maggiore chiarezza della liquidazione delle imposte.

Si ritiene necessario invece procedere alla liquidazione dell’imposta rilevabile dai registri speciali

procedendo all’opportuna annotazione nei registri iva ordinari, qualora il soggetto compia anche

operazioni con applicazione dell’imposta nei modi ordinari. In tale ipotesi si dovrà procedere in

prima luogo alla determinazione del margine globale ed allo scorporo della relativa imposta, per poi

liquidare l’imposta congiuntamente al regime ordinario.

Aliquote differenti –

Il comma 4 dell’art. 38 disciplina pure il caso in cui i beni oggetto di tale regime siano di fatto

applicabili aliquote differenti.

In tale ipotesi si procederà come segue:

1- si determinerà il rapporto tra il corrispettivi globali e i corrispettivi assoggettati alle differenti

aliquote (la percentuale terra conto dei due decimi successivi alla virgola arrotondando per difetto

vedi istruzioni)

2 – si calcola il margine globale del mese/trimestre e si suddivide sulla base delle percentuali

sopraindicate;

3 – si procede tramite scorporo dai corrispettivi, alla determinazione dell’imposta e dell’imponibile.

Si procede con il seguente esempio:

Corrispettivi complessivi euro 150.000

Corrispettivi aliquota 10% euro 50.000

Corrispettivi aliquota 20% euro 100.000

Costi globali annotati euro 40.000

1- 50.000/150.000 33,33% 100.000/150.000 66,66%

2- Margine globale (150.000 – 40.000) 110.000 al 33,33% e 66,66% pari ad 36.300 e 73.700

3- Imposta (36.300/1,10)x 10% = 3.300,00

Imposta (73.700/1,20)x 20% = 6.141,66

Liquidazione dell’imposta

La liquidazione dell’imposta, nel regime in questione, avviene per masse valutate nel periodo di

liquidazione (mensile/trimestrale), cioè si terrà conto di tutte le vendite e di tutti gli acquisti

effettuati nel periodo, indipendentemente che siano tra esse in correlazione diretta. Quindi non si

deve considerare nel calcolo della liquidazione, solamente gli acquisti effettuati nel periodo di beni

ceduti nel medesimo periodo, bensì tutti i beni acquistati e tutti i beni ceduti.

A cura della Commissione di Studio imposte indirette dell’Ordine dei dottori commercialisti e degli esperti

contabili di Modena

Pagine 16 di 23

Il regime IVA del margine

Unica eccezione, a detto criterio generale, si verifica nel caso di vendite all’esportazione o

operazioni assimilate alle stesse (cessioni a soggetti residenti nello Stato del Vaticano, o nella

Repubblica di San Marino, ovvero ambasciate, consolati, o altri organismi contemplati nell’art. 72,

DPR 633/72). In tale ipotesi la normativa dispone che il costo del bene esportato non concorra alla

determinazione del margine globale e, qualora acquistato in un periodo precedente, si dovrà

effettuare una rettifica in diminuzione degli acquisti, da eseguirsi nel periodo nel corso del quale è

avvenuta l’esportazione. In considerazione di ciò, nel caso di esportazioni, o operazioni ad esse

assimilate, il margine sarà calcolato analiticamente, per le singole operazioni considerate, mentre si

continuerà ad applicare il margine globale per tutte le altre operazioni.

Tutto ciò considerato, anche con riferimento a quanto indicato nel precedente capitolo, avente ad

oggetto “Aliquote differenti”, si procede riportando il seguente esempio di liquidazione:

Periodo Gennaio/Marzo – margine positivo

- Corrispettivi di vendita complessivi

- Costi di acquisto beni

- Costi di riparazione e spese accessorie

Margine (positivo)

€ 150.000 +

€ 100.000 € 13.000 –

€ 37.000

Sul suddetto margine andrà scorporata l’imposta dovuta, quindi assumendo un’unica aliquota del

20%:

IVA da versare

Base imponibile

=

€ 37.000 / 120 *100 * 20% =

=

Periodo Aprile/Giugno – margine negativo

- Corrispettivi di vendita complessivi

- Costi di acquisto beni

- Costi di riparazione e spese accessorie

Margine (negativo)

€ 6.166,67

€ 30.833,33

€ 100.000 +

€ 80.000 € 28.000 –

€

8.000

Tale margine non originerà un’imposta a credito, ma un “credito di margine”, che verrà riportato

nel periodo successivo.

Periodo Luglio/Settembre – margine positivo, con scomputo del “credito di margine”

- Corrispettivi di vendita complessivi

€ 130.000 +

- Costi di acquisto beni

€ 70.000 - Costi di riparazione e spese accessorie

€ 16.000 –

- Margine negativo a riporto dal periodo precedente

€ 8.000 Margine (positivo)

€ 36.000

A cura della Commissione di Studio imposte indirette dell’Ordine dei dottori commercialisti e degli esperti

contabili di Modena

Pagine 17 di 23

Il regime IVA del margine

L’imposta da versare sarà calcolata sul margine positivo scaturente dalla liquidazione di periodo,

tenuto conto il riporto del “credito di margine” (44.000-8.000=36.000), seguendo la metodologia di

calcolo indicata nell’esempio relativo al primo trimestre.

IVA da versare

Base imponibile

=

€ 36.000 / 120 *100 * 20% =

=

€ 6.000,00

€ 30.000,00

Dichiarazione IVA annuale

Senza riportare ancora il quadro VE, si procede indicando le particolarità legate alla compilazione

della dichiarazione IVA, per i contribuenti soggetti al regime del margine globale.

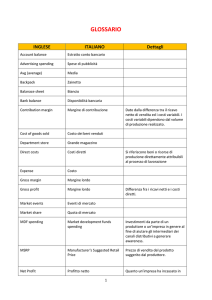

PROSPETTO B

PARTE 2

10

11

12

13

14

15

16

17

18

Metodo globale del margine

Corrispettivo al lordo dell’Iva

4

suddivisi per aliquota

Corrispettivi relativi ad operazioni imponibili

10

20

Ammontare degli acquisti e delle spese di riparazione e accessorie che concorrono alla determinazione del margine

Margine negativo dell’anno precedente (da rigo VG22 della dichiarazione 2007 relativa al 2006)

Margine complessivo lordo [(somma degli importi di rigo 10) - (rigo 12 + rigo 13)]

ovvero

Margine negativo da riportare nell’anno successivo [(rigo 12 + rigo 13) - (somma degli importi di rigo 10)]

Margini lordi per aliquote

4

10

20

Margini relativi ad operazioni non imponibili, che costituiscono plafond (da comprendere nel rigo VE30)

Differenza dei corrispettivi da comprendere nel rigo VE32 [(somma degli importi di rigo10) + rigo11 - (rigo14 + rigo17)]

Al rigo 10 va indicato l’ammontare dei corrispettivi relativi alle operazioni imponibili, al lordo

dell’Iva suddivisi tra le varie aliquote applicate.

Al rigo 11 indicare i corrispettivi relativi a tutte le operazioni non imponibili effettuate

indipendentemente se concorrano o meno alla formazione del plafond.

Al rigo 12 occorre indicare l’importo complessivo degli acquisti e delle spese accessorie

(riparazioni, ecc.).

Non devono essere considerati i costi relativi ai beni oggetto di esportazione, o operazioni ad esse

assimilate, in quanto non rientranti nel regime del margine globale, posta l’obbligatorietà, per detti

casi, prevista dalla norma, al calcolo secondo le regole analitiche.

Al rigo 13 occorre riportare il “credito di margine” relativo all’anno precedente, ricavabile dal rigo

VG22 della dichiarazione IVA 2007, relativa al 2006.

Nei righi 14 e 15 si indica il valore del margine, determinato dalla differenza scaturente fra:

(somma dei valori indicati a rigo 10) – (somma dei valori indicati ai righi 12 e 13),

se tale differenza:

Positiva

si compila il rigo 14:

Negativa

si compila il rigo 15.

Al rigo 16 indicare i margini lordi relativi alle operazioni imponibili, ripartiti in base alle aliquote

applicate. Tali importi devono essere riportati anche nella sezione 2 del quadro VE in

corrispondenza delle varie aliquote suddivisi tra imponibile ed imposta.

A cura della Commissione di Studio imposte indirette dell’Ordine dei dottori commercialisti e degli esperti

contabili di Modena

Pagine 18 di 23

Il regime IVA del margine

Al rigo 17 indicare i margini relativi alle operazioni non imponibili di cui agli agli art. 8, 8bis, 71 e

72 del DPR 633/72 che concorrono alla formazione del plafond. Questo importo va riportato al rigo

VE30. Si rammenta che tali margini devono essere determinati in via analitica, non essendo

possibile far rientrare le operazioni in oggetto nell’ambito del margine globale.

Al rigo 18 indicare:

• i corrispettivi relativi alle altre operazioni non imponibili il cui margine non concorre alla

formazione del plafond;

• la restante parte dei corrispettivi relativi sia alle operazioni imponibili (rigo 10) che non

imponibili (rigo 17).

Tale importo deve essere ricompreso nel rigo VE32 tra le altre operazioni non imponibili, al fine di

determinare il volume d’affari complessivo.

Importante! Attenzione

Nel caso in cui, applicando il regime globale del margine, un contribuente abbia ottenuto margini

lordi positivi in alcuni periodi, ma nell’ultimo periodo evidenzi un margine negativo, gli importi da

indicare nel sopra riportato prospetto e riassunte nel quadro VG, sezione seconda, sono da

assumere avendo a riguardo l’intera annualità. Anche le risultanze dei registri, riportante il

margine negativo finale, andranno corrette, sostituendole con quanto riportato su base annua e

risultante al rigo VG22 della dichiarazione, ovvero ripartendo nell’anno successivo, da zero,

qual’ora il risultato complessivo annuale evidenzi un margine lordo (positivo).

In tale caso si avrà un credito di imposta ricavabile dal quadro VL, dovuto ai versamenti effettuati

in base ai margini positivi liquidati, in corso d’anno.

In seguito si riporta il raccordo tra il prospetto B, parte 2 e i righi contenuti nei quadri dichiarativi:

Dati desunti da prospetto B, parte 2

Se margine positivo (rigo 14)

Se margine negativo (rigo 15)

Rigo 16 – (divisi tra margini netti e IVA)

Rigo 17

Rigo 18

Riepilogo

Collegamenti con altri campi Dichiarazione IVA

Rigo VG21

Rigo VG 22

Righi VE20 – VE21 e VE22

Rigo VE30 e VG21

Rigo VE32

Esempio di compilazione del quadro VG partendo dal prospetto B, parte 2, allegato alla

dichiarazione.

Prospetto B, parte 2:

Rigo 10, corrispettivi al lordo IVA (totale rigo)

Rigo 12, acquisti e operazioni accessorie

Rigo 13, margine negativo dell’anno precedente

Rigo 14, margine complessivo lordo

Rigo 16, margini lordi suddivisi per aliquota (tot.rigo)

Rigo 18, differenza, da riportare in VE32

€

€

€

€

€

€

57.800,00

44.100,00

12.900,00

800,00

800,00

57.000,00

A cura della Commissione di Studio imposte indirette dell’Ordine dei dottori commercialisti e degli esperti

contabili di Modena

Pagine 19 di 23

Il regime IVA del margine

QUADRO VG

.

Opzione per gli altri regimi

L’applicazione del regime del margine globale è riservata esclusivamente ai rivenditori abituali

dei beni indicati nel comma 6, dell’art. 36 del DL 41/95 e riportati nel precedente capitolo “Ambito

applicativo”. Data la necessità della sussistenza di entrambi i requisiti, oggettivo e soggettivo, tale

metodo non potrà essere utilizzato, in nessun caso, da rivenditori occasionali, neppure a seguito

di opzione.

Per i rivenditori abituali dei beni, di cui al comma 6, si presentano le seguenti possibilità:

1- Opzione per il regime analitico del margine. Nel caso il commercio abituale riguardi due, o

più, tipologie dei beni indicati nel comma 6, si potrà esercitare l’opzione per il regime

analitico per tutte, ovvero solamente per alcune. In tale ultimo caso, le attività di commercio

abituale, relative ai beni per i quali non si è optato, continueranno ad essere attratte nel

regime globale del margine.

2- Possibilità di assoggettare alcune cessione al regime forfettario del margine, a condizione

che si tratti di cessioni occasionali di beni rientranti fra quelli indicati nel comma 5, dell’art.

36.

3- Nel caso in cui si sia effettuata l’opzione per il regime analitico del margine, sarà possibile

optare ulteriormente per il regime “normale” IVA (IVA vendite – IVA acquisti). In pratica

si dovrà utilizzare l’opzione “margine globale margine analitico”, quale vettore verso la

liquidazione IVA nei modi ordinari, non essendo prevista dalla norma la possibilità di

effettuare direttamente l’opzione dal regime globale al regime ordinario IVA.

QUADRO VO

Nel caso un contribuente in regime naturale di margine globale, intenda optare per il margine

analitico, occorrerà procedere barrando la casella 3 del rigo VO9. Tale opzione è valida finché non

viene revocata (barrare casella 5) e, in ogni caso, almeno fino alla fine del biennio successivo

all’esercizio nel quale l’opzione è esercitata (validità almeno triennale).

A cura della Commissione di Studio imposte indirette dell’Ordine dei dottori commercialisti e degli esperti

contabili di Modena

Pagine 20 di 23

Il regime IVA del margine

IL MODELLO F24 “SPECIALE”

Strettamente collegati al regime del margine sono i nuovi obblighi relativi al versamento dell’IVA

con lo speciale modello, denominato “Mod. F24 IVA immatricolazione auto UE”.

Negli ultimi anni, infatti, si è assistito ad un aumento delle frodi IVA compiute nell’ambito del

commercio di veicoli, in particolare autovetture, tra gli Stati UE.

In numerose ipotesi le frodi sono state facilitate dalle correlazioni tra le modalità di applicazione del

regime del margine e le modalità di applicazione della disciplina sugli scambi intracomunitari.

In entrambi i casi, infatti, sulla fattura emessa dal cedente non vi è applicazione di IVA.

Peraltro, mentre nel caso di applicazione del regime del margine da parte del cedente comunitario,

la successiva rivendita da parte dell’acquirente soggetto IVA nazionale deve essere assoggettata

anch’essa al regime del margine, diversa è l’applicazione dell’imposta nel caso in cui l’originaria

cessione non sia stata assoggettata al regime del margine.

In quest’ultimo caso, infatti:

- l’acquisto effettuato dal soggetto IVA nazionale deve essere trattato come un normale

acquisto comunitario;

- la rivendita del veicolo sul territorio interno deve essere assoggettata normalmente ad IVA.

E’ in questo panorama, quindi, che viene introdotto l’obbligo di pagamento dell’IVA sulla prima

cessione interna tramite lo speciale modello F24, che si va ad affiancare all’obbligo di dichiarazione

di acquisto comunitario previsto dall’articolo 1 comma 378 della legge 30 dicembre 2004 n. 311.

Lo speciale modello F24: ambito applicativo

L’articolo 1, comma 9 del D.L. 3 ottobre 2006 n. 262 stabilisce che per l’immatricolazione o la

voltura di autoveicoli, motoveicoli e loro rimorchi, oggetto di acquisto comunitario, l’IVA debba

essere versata tramite lo speciale modello F24.

L’obbligo, peraltro, non si applica agli autoveicoli, motoveicoli e loro rimorchi (provvedimento

dell’Agenzia delle Entrate del 25 ottobre 2007 n. 166781):

- provenienti direttamente dalle case costruttrici;

- destinati al mercato nazionale;

- provvisti di codici di antifalsificazione.

La compilazione del modello F24 speciale

Con il provvedimento dell’Agenzia delle Entrate del 25 ottobre 2007 n. 166242 è stato approvato lo

speciale modello che, come evidenziato in precedenza, è denominato “Mod. F24 IVA

immatricolazione auto UE”.

Il modello è composto da tre sezioni:

- la prima, nella quale devono essere indicati i dati del soggetto che effettua il versamento;

- la seconda, dove vanno indicati i dati dei veicoli per i quali si effettua il versamento;

- la terza, dove va apposta la firma, il saldo finale e gli estremi del versamento.

Di particolare interesse risulta la seconda sezione denominata “Sezione Erario”.

In questa sezione possono essere indicati fino a 28 diversi veicoli.

Per ognuno di essi va indicato:

- tipo veicolo (A per autoveicolo, M per motoveicolo, R per rimorchio);

- numero telaio, che va indicato con particolare attenzione al fine di evitare problemi per la

successiva immatricolazione del veicolo (si veda la circolare 30 novembre 2007 n. 64);

A cura della Commissione di Studio imposte indirette dell’Ordine dei dottori commercialisti e degli esperti

contabili di Modena

Pagine 21 di 23

Il regime IVA del margine

-

-

codice tributo. Nel caso di soggetti con liquidazione mensile vanno utilizzati i codici tributo

da 6201 e 6212, mentre nel caso di soggetti trimestrali i codici da utilizzare sono quelli da

6231 a 6234 (risoluzione 21 novembre 2007 n. 64);

anno di riferimento;

importi a debito, distinti per ogni veicolo. Non è prevista l’indicazione di importi a credito

in quanto non è ammessa la compensazione.

Presentazione del modello

Lo speciale modello F24 deve essere presentato nei termini previsti per l’effettuazione della

liquidazione e comunque almeno il nono giorno lavorativo antecedente alla richiesta di

immatricolazione del veicolo.

La presentazione va fatta, in linea di massima, esclusivamente in via telematica.

Ipotesi particolari

La prassi amministrativa ha fornito svariati chiarimenti sull’applicazione e sull’utilizzo dello

speciale modello F24.

Nel seguito verranno esposti gli obblighi in relazione ad alcuni particolari casistiche.

1. Acquisto di veicolo nuovo effettuato da soggetto che commercializza veicoli e

che lo cede prima dell’immatricolazione

In quest’ipotesi, al momento dell’acquisto, dovranno essere effettuati tutti gli obblighi di

integrazione della fattura e di doppia registrazione, come un normale acquisto comunitario.

L’IVA relativa alla rivendita dovrà poi essere versata tramite lo speciale modello F24.

2. Acquisto di veicolo nuovo effettuato da soggetto che commercializza veicoli e

che lo immatricola prima della cessione

In questo caso, deve essere versata l’imposta sul valore normale del veicoli, al fine di consentire

l’immatricolazione dello stesso (circolare 30 luglio 2008 n. 52 par. 2).

L’imposta versata in anticipo dovrà poi confluire nella liquidazione del periodo in cui il veicolo sarà

effettivamente ceduto.

3. Acquisto di veicolo nuovo effettuato da soggetto che non commercializza

veicoli e che intende utilizzarlo come bene strumentale

L’acquirente nazionale deve integrare la fattura e registrarla come un normale acquisto comunitario.

In quest’ipotesi, peraltro, non sussiste alcun obbligo di utilizzo dell’F24 speciale.

L’acquirente nazionale dovrà quindi produrre apposita documentazione all’Ufficio locale

dell’Agenzia delle Entrate, dalla quale si evinca l’effettuazione degli obblighi conseguenti

all’acquisto comunitario, nonché un’apposita dichiarazione con la quale si evidenzia la volontà di

usare il veicolo come bene strumentale (circolare 30 luglio 2008 n. 52 par. 1).

Una volta verificata la documentazione, l’Ufficio locale dell’Agenzia delle Entrate provvederà a

dare un’apposita conferma in via telematica in modo che sia possibile l’immatricolazione del

veicolo.

4. Acquisto di veicolo con applicazione del regime del margine

In questo caso non sussiste l’obbligo di versamento tramite il modello F24 speciale.

A cura della Commissione di Studio imposte indirette dell’Ordine dei dottori commercialisti e degli esperti

contabili di Modena

Pagine 22 di 23

Il regime IVA del margine

E’ stato però evidenziato (circolare 26 febbraio 2008 n. 14 e risoluzione 24 aprile 2008 n. 172) che

il soggetto acquirente, per immatricolare il veicolo, deve provare la legittima applicazione del

regime del margine.

A tal fine deve quindi essere prodotta apposita documentazione all’Ufficio locale dell’Agenzia delle

Entrate, costituita, in linea di massima, dalla fattura ricevuta dal cedente comunitario e dalla carta di

circolazione estera.

L’Ufficio locale dell’Agenzia delle Entrate una volta riscontrato, anche in maniera sommaria, che il

regime del margine è stato legittimamente applicato, effettua un’apposita conferma in via

telematica.

Correzione degli errori

Nel caso di errori nell’indicazione del numero di telaio nello speciale modello F24 o di errori

nell’importo versato, che non permettono l’immatricolazione del veicolo, il soggetto che ha

effettuato il versamento deve recarsi presso l’Ufficio locale dell’Agenzia delle Entrate con apposita

documentazione probatoria e richiedere la correzione dell’errore.

A cura della Commissione di Studio imposte indirette dell’Ordine dei dottori commercialisti e degli esperti

contabili di Modena

Pagine 23 di 23