MERCATO IMMOBILIARE

Principi e funzionamento

Introduzione

I beni immobiliare giocano un ruolo importante sia a livello

economico sia nella nostra vita privata:

L’alloggio è un bene importante, perché ha un’influenza

enorme sulla qualità della vita e sul benessere dell’individuo nel suo ambiente sociale.

Inoltre i beni immobiliari sono indispensabili per la produzione di altri beni e servizi. In altri termini, si tratta di

fattori di produzione necessari a tutti i tipi di imprese e

per i poteri pubblici.

Infine, ma non meno importante, i beni immobiliari sono

una forma di investimento appropriata per i privati, le casse pensioni, le banche e altri investitori.

la costruzione di nuovi immobili, contribuisce ad aumentare

il numero di edifici e di abitazioni. Queste attività rientrano

nel campo dell’edilizia. Il genio civile, invece, si occupa delle

opere sopra o sotto la superficie della terra, come autostrade, canalizzazioni, gallerie o ponti. Parallelamente, le

imprese del ramo «lavori di costruzione specializzati» (per

esempio per le installazioni delle condutture del gas, dell’acqua e del riscaldamento) si occupano degli impianti idraulici,

dell’installazione di porte e finestre, e molto altro.

Foto: Keystone

File d’attesa per la visita di un’abitazione: la domanda di abitazioni

cambia più rapidamente dell’offerta.

«I beni immobiliari sono visibili, si possono toccare e ci si può vivere

dentro.» René Zahnd

Ma in che cosa consiste esattamente un bene immobiliare?

Un bene immobiliare è un «bene materiale immobile» (perché

è legato ad un luogo). Si può trattare di un terreno o di una

costruzione (edificio, appartamento). In Svizzera, quando si

parla di bene fondiario si intende il terreno e le costruzioni

che vi sono state erette.

Per abitare o per produrre, bisogna affittare o acquistare un

bene immobile. Questa commercializzazione ha luogo sul

mercato immobiliare; delle società specializzate offrono i

loro servizi in questo ambito. Il ramo che genera valore aggiunto attraverso la commercializzazione e l’affitto dei beni

immobili si chiama ramo delle attività immobiliari.

Il settore delle costruzioni è strettamente collegato a quello

immobiliare. Non si limita a soddisfare i bisogni di ingrandimento o di ammodernamento, contribuendo in questo modo

alla conservazione del patrimonio esistente, ma, attraverso

Versione marzo 2016

«Il progetto di costruzione, di ristrutturazione o di ingrandimento è affare vostro. Il finanziamento è affare nostro. La

cosa è molto semplice.» Questo è lo slogan di un istituto

bancario che vuole pubblicizzare le sue offerte di finanziamento immobiliare. In effetti, l’acquisto di un bene immobile

richiede generalmente un apporto elevato di capitali. Determinate sul mercato dei capitali, le condizioni di finanziamento giocano un ruolo fondamentale.

Il presente studio sul settore immobiliare si occupa delle

seguenti problematiche:

1. Che importanza rivestono la costruzione, la commercializzazione e lo sfruttamento dei beni immobili per

l’economia?

2. Quali sono le particolarità del mercato immobiliare?

3. Come si evolve il settore immobiliare rispetto alla

congiuntura?

4. Come funzionano le interazioni tra beni immobili, ipoteche e politica monetaria?

5. È meglio essere proprietari o affittuari?

iconomix, in collaborazione con Peter Eisenhut

1|7

MERCATO IMMOBILIARE

Principi e funzionamento

1. L’importanza dell’immobiliare a livello economico

Il settore delle costruzioni svizzero e il suo ramo associato

della «attività immobiliare» generano circa il 6% del valore

aggiunto nazionale, di cui un po’ più del 5% è riconducibile al

solo settore delle costruzioni e appena l’1% a quello dell’immobiliare. Il settore delle costruzioni impiega 348 000 persone, quello immobiliare 48 000. Ne consegue che l’8,3%

della popolazione attiva in Svizzera lavora nell’economia

immobiliare. I beni immobili rappresentano il 44,2% del patrimonio delle famiglie (rispetto al 6,1% detenuto in azioni).

raramente demoliti e sono invece spesso oggetto di ristrutturazioni e ampliamenti. Inoltre i loro tempi di produzione

sono relativamente lunghi: non solo la progettazione e la costruzione, ma anche la richiesta dei permessi di costruzione

e la loro autorizzazione necessitano di tempi considerevoli.

Il suo reale impatto economico è però sottostimato, poiché,

oltre agli effetti diretti sulla creazione di valore aggiunto

e di impieghi, un gran numero di altri rami beneficiano

dell’economia immobiliare. Citiamo ad esempio gli studi di

architettura e di ingegneria, i fornitori di materiali edili o i

distributori di macchinari da cantiere.

Inoltre il settore delle costruzioni riveste un ruolo chiave nel

processo economico di creazione di capitale produttivo. Gli

investimenti in costruzioni giocano un ruolo importante per

il potenziale di crescita di un’economia. A livello nazionale,

negli ultimi anni, gli investimenti effettuati nelle costruzioni

sono stati circa 50 miliardi di franchi all’anno, ovvero circa

il 9% del PIL.

I beni immobili rivestono naturalmente un ruolo essenziale

per la loro funzione di abitazione. La Svizzera conta attualmente circa 4,2 milioni di abitazioni con una progressione

annuale, in questi ultimi anni, di 45 000 alloggi all’anno,

grazie alle nuove costruzioni. Nel corso degli ultimi decenni,

il fabbisogno di superficie abitativa pro capite è aumentato

costantemente: nel 1980 bastavano, in media, 34 m² per persona; nel 2012 gli svizzeri ne volevano 45 m². Nonostante

queste aumentate esigenze in campo abitativo, le spese per

l’alloggio e per l’energia sono rimaste relativamente stabili

in questi ultimi anni. Esse rappresentano circa il 16% del

reddito lordo e costituiscono la principale voce di spesa dei

bilanci familiari. In valore assoluto, i costi per l’abitazione e

per l’energia erano nel 2012 di 1 475 franchi al mese.

Le demolizioni sono rare. Gli edifici sono, quasi sempre, ristrutturati o

ingranditi.

Data la longevità dei beni immobili, l’investimento in un tale

bene deve essere pianificato con cura. Per capire se si tratta di un investimento redditizio, bisogna prendere in considerazione il valore attuale del bene: se è superiore al prezzo

di vendita, allora l’investimento è conveniente. Il livello dei

tassi di interesse gioca un ruolo importante nella determinazione del valore attuale. In effetti, tanto più bassi sono

i tassi di interesse, tanto maggiore è il valore del bene. Di

conseguenza è meglio investire in un bene immobile quando

i tassi di interesse sono deboli. (Per approfondire questo

legame, leggete il riquadro «Precisazione: il valore attuale di

un bene immobile»).

Considerata la longevità dei beni fondiari e l’impatto non trascurabile degli interessi composti, anche un cambiamento

minimo del livello attuale o previsto dei tassi di interesse influenza considerevolmente la domanda di beni immobili. Per

questa ragione si parla di elasticità della domanda rispetto

ai tassi: se i tassi di interesse diminuiscono, la domanda di

beni immobili aumenta.1

2. Particolarità del mercato immobiliare

Il mercato immobiliare è un mercato particolare e questo

per due ragioni. Innanzitutto i beni immobili sono caratterizzati dalla loro longevità. Una volta costruiti sono generalmente utilizzati per diversi decenni. Gli edifici sono

1

In Svizzera, il livello dei tassi di interesse è determinato essenzialmente dalla politica monetaria. Condotta dalla Banca nazionale Svizzera, la

politica monetaria influenza enormemente la domanda di beni immobili (vedi punto 4).

Versione marzo 2016

iconomix, in collaborazione con Peter Eisenhut

2|7

MERCATO IMMOBILIARE

Principi e funzionamento

Dal momento che la costruzione di un nuovo immobile o di

una fabbrica richiedono del tempo, si dice che l’offerta è

inelastica nel breve periodo. Quando la domanda di beni immobili cresce – ad esempio a causa di un flusso migratorio

improvviso o per un calo dei tassi di interesse – l’offerta

non è in grado di soddisfare la domanda, almeno a breve

termine. Per questa ragione aumenti, anche solo moderati,

della domanda generano inevitabilmente forti incrementi dei

prezzi.

Deboli variazioni del livello attuale o previsto dei tassi, possono influenzare enormemente la domanda di beni immobili.

Precisazione: il valore attuale di un bene immobile

Perché 100 franchi guadagnati oggi valgono di più di

100 franchi guadagnati tra due anni? Sarebbe sufficiente depositarli subito, e tra due anni, oltre ai 100 franchi

avreste anche gli interessi e gli interessi composti. Il loro

valore finale tra due anni può essere calcolato come

segue: 100 franchi x (1 + tasso d’interesse)2.

Se vogliamo conoscere il valore attuale di quei

100 franchi che riceveremo tra due anni, e non il loro

valore finale, dobbiamo scontare i 100 franchi (si dice

anche «attualizzare»). Per farlo, procediamo in questo

modo: 100 franchi / (1 + tasso d’interesse)2 e otteniamo

così il loro valore attuale (detto anche present value o

valore realizzabile o valore in contanti).

Il valore attuale permette di decidere se un investimento

è redditizio o no al momento in cui lo si prende in considerazione. Se il prezzo d’acquisto è inferiore al valore

attuale, alloro bisogna investire. Il tasso di interesse

costituisce un fattore determinante nel calcolo del valore

attuale: tanto più elevato è il tasso di interesse, tanto più

piccolo è il valore attuale. Al contrario, un tasso di interesse basso genera un valore attuale elevato.

Versione marzo 2016

Un tasso d’interesse basso implica che il reddito futuro

derivante dalla gestione immobiliare – utili da interessi

ipotecari, rendimenti locativi o semplicemente i benefici

dello sfruttamento dell’abitazione di proprietà –

sono soggetti ad un tasso di sconto meno importante,

di conseguenza, hanno un maggior valore al momento

presente.

A causa della longevità dei beni immobili, delle variazioni anche minime del livello dei tassi esercitano degli

effetti considerevoli sul loro valore attuale. Sembra che

la fase di debolezza dei tassi di interesse debba continuare nel breve e medio periodo. Il valore attuale dovrebbe dunque continuare a crescere grazie all’effetto

degli interessi composti poiché, a lungo termine, lo sconto dei rendimenti sarà anche più debole.

Di conseguenza, gli investimenti immobiliari sembrano

attualmente lucrativi e questo stimola la domanda. Una

variazione, anche minima, del livello dei tassi favorisce

una forte espansione della domanda di beni immobili.

Per questa ragione l’elasticità della domanda immobiliare

rispetto ai tassi di interesse è molto elevata.

iconomix, in collaborazione con Peter Eisenhut

3|7

MERCATO IMMOBILIARE

Principi e funzionamento

3. Economia immobiliare e congiuntura

L’economia immobiliare è globalmente un ramo ciclico le cui

fluttuazioni hanno un impatto importante sul resto del

l’economia: sulle costruzioni, sui prezzi e sugli affitti delle

abitazioni e dei beni fondiari destinati alla produzione, sui

mercati dei capitali, sul consumo e sul mercato del lavoro.

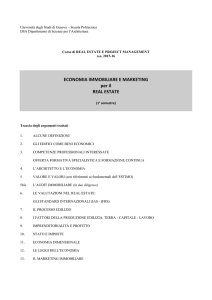

Evoluzione dei prezzi delle abitazioni

Investimenti in costruzioni

Figura 2: Evoluzione dei prezzi delle abitazioni

(Fonte: Wüest & Partner, UFS)

Figura 1: Evoluzione degli investimenti in costruzioni e del PIL (variazione reale rispetto all’anno precedente). Gli investimenti in costruzioni

hanno fluttuazioni maggiori rispetto a quelle del PIL. (Fonte: SECO)

In Svizzera, il mercato del settore residenziale non è stato

praticamente toccato dalla crisi e dalla recessione congiunturale di questi ultimi anni – ma la situazione è diversa

per il mercato degli immobili commerciali e industriali e nel

ramo del genio civile. Nonostante le crisi finanziarie e la crisi del debito sovrano, i prezzi del mercato immobiliare sono

aumentati continuamente negli ultimi anni (figura 2).

In considerazione della grande importanza e delle particolarità del mercato immobiliare, non sorprende il fatto che esso

sia ripetutamente oggetto di interventi politici e di tentativi

di controllo.

4. Finanziamento dei beni immobili: banche, ipoteche e

politica monetaria

L’acquisto di un bene immobile è una decisione importante

e può raramente essere finanziato integralmente con i fondi

disponibili. Per finanziare il loro acquisto, i nuovi compratori

ricorrono spesso a dei crediti ipotecari sottoscritti presso

delle banche.

Una ipoteca serve come garanzia per i crediti. Il credito è

garantito da un vincolo iscritto nel registro fondiario. Se il

debitore ipotecario ha delle difficoltà finanziarie, il suo creditore non è penalizzato poiché gli viene allora trasferita la

proprietà del bene immobile.

Per premunirsi contro le fluttuazioni di valore, la banca determina fino a che livello (valore di anticipazione) accetta di

finanziare il bene immobile attraverso l’ipoteca. In Svizzera

questo limite è circa dell’80%.

L’acquirente deve, da parte sua, calcolare gli oneri che

gli derivano dal pagamento degli interessi (che variano a

seconda di chi beneficia del credito), ma anche le spese

per l’ammortamento del debito, le spese di mantenimento

(manutenzioni e altre spese accessorie) e deve chiedersi se

può far fronte a tutti questi costi (limite di sostenibilità finanziaria). La regola generale in questo campo è che i costi

totali non devono superare il 35% del salario lordo. In caso

contrario, si considera che l’ipoteca non è finanziariamente

sostenibile.

Versione marzo 2016

iconomix, in collaborazione con Peter Eisenhut

4|7

MERCATO IMMOBILIARE

Principi e funzionamento

in un abbassamento del livello generale dei tassi e, di conseguenza, anche dei tassi d’interesse ipotecari. Poiché la

domanda immobiliare è molto sensibile ai tassi d’interesse,

un abbassamento dei tassi produce effetti benefici sul mercato immobiliare e sul settore delle costruzioni. Inoltre la

riduzione dei costi di finanziamento contribuisce al rilancio

congiunturale che, a sua volta, stimola il mercato immobiliare e il settore delle costruzioni.

Una politica monetaria più accomodante stimola la domanda di beni

immobili.

La politica monetaria della Banca nazionale svizzera (BNS)

è strettamente legata al mercato immobiliare e alle ipoteche.

Una riduzione del tasso di riferimento della BNS si traduce

Crisi del mercato immobiliare in Svizzera

Dopo il crollo della borsa del 1987, le banche centrali

adottarono una politica monetaria espansiva: per rilanciare l’economia mantennero basso il livello dei tassi

d’interesse. Di conseguenza i prezzi dell’immobiliare

raggiunsero dei nuovi massimi verso la fine degli anni

’80: i prezzi delle case unifamiliari, per esempio, raddoppiarono tra il 1980 e il 1990.

La concessione di mutui ipotecari è una componente importante delle attività bancarie. Come l’esperienza ci dimostra,

una forte caduta dei prezzi degli immobili può minacciare

anche la stabilità del sistema finanziario (vedi il riquadro:

«Crisi del mercato immobiliare in Svizzera»). Le banche

hanno una grande responsabilità nella concessione dei mutui ipotecari: sono le specialiste in questo campo e conoscono le particolarità del mercato immobiliare.

Nel 1991 i prezzi del settore immobiliare crollarono

quasi del 20%. A causa della debolezza congiunturale e

dell’aumento dei tassi d’interesse ipotecari, un gran numero di debitori ipotecari non fu più in grado di onorare

i propri impegni. Le banche ne pagarono il prezzo: tra il

1991 e il 1996, dovettero stralciare l’ 8,5% del loro volume

di credito, vale a dire 42 miliardi di franchi. Se confrontiamo le dimensioni della Svizzera con quelle degli Stati

Uniti, ciò corrisponde al valore distrutto dopo il 2008

nel quadro della crisi americana dei subprime (crisi

dell’immobiliare).

Particolarmente colpite furono le banche regionali, poiché

la loro attività era focalizzata soprattutto sulla concessione di mutui ipotecari. L’immagine, ampiamente pubblicizzata dai media, della Casa di risparmio e di credito

di Thun, che dovette chiudere i suoi sportelli il 3 ottobre

1991 causa insolvenza, segnò gli spiriti di tutta la Nazione.

Foto: Keystone

«Cassa di risparmio e del credito di Thun», 10 settembre 1991,

prima della chiusura per sovra indebitamento

Alla fine degli anni ‘90 la Banca nazionale svizzera decise un aumento dei tassi per prevenire i rischi inflazionistici. Questa scelta causò un rallentamento congiunturale

e un aumento dei tassi d’interesse ipotecari.

2

Affinché una tale crisi non si possa ripetere, il Consiglio

federale ha adottato nel febbraio 2013 un nuovo strumento: con il cosiddetto «cuscinetto anticiclico di capitale», le

banche sono tenute a aumentare la dotazione di fondi propri quando concedono mutui ipotecari. Questo strumento

non solo dovrebbe aumentare il costo delle ipoteche e, di

conseguenza, frenare la loro domanda, ma le banche sarebbero in questo modo maggiormente protette contro le

perdite – nel caso di un eventuale scoppio della bolla speculativa – perché avrebbero maggiori capitali propri.2

Per maggiori informazioni, consultate l’articolo sul blog iconomix (solamente in tedesco) www.iconomix.ch/de/blog/732-antizyklischer-kapitalpuffer/

Versione marzo 2016

iconomix, in collaborazione con Peter Eisenhut

5|7

MERCATO IMMOBILIARE

Principi e funzionamento

5. È meglio essere proprietari o affittuari?

In questi ultimi anni i tassi ipotecari sono diminuiti considerevolmente, stimolando in questo modo la domanda di

abitazioni. In effetti, il livello storicamente basso dei tassi

di interesse ha permesso a un gran numero di famiglie di

comprare la propria abitazione e questo nonostante l’aumento dei prezzi sul mercato immobiliare. L’acquisto sembra

redditizio, almeno a prima vista. Alla domanda se «è meglio

acquistare o affittare?», sempre di più rispondono che bisogna comprare.

Tassi di interesse

fino ad un limite compreso tra il 60 e il 70%3 del valore

d’acquisto dell’immobile (valore di anticipo) a seconda

dell’offerente. Per un finanziamento superiore a questo

limite, viene generalmente concessa una seconda ipoteca. Con un tasso di interesse maggiorato di una quantità

compresa tra lo 0,5% e l’1%, essa è più cara dell’ipoteca

di primo grado. In linea generale il finanziamento massimo

concesso dalle banche è dell’80%, e ciò implica che gli

acquirenti devono apportare come minimo il 20% del

valore del bene immobile sotto forma di fondi propri.4

L’esempio numero 1 mostra come può essere finanziato

un bene immobile attraverso un’ipoteca. L’esempio 2 illustra chiaramente come un incremento del tasso d’interesse determini un aumento delle spese mensili che derivano

dagli interessi ipotecari.

• Obbligo di effettuare dei versamenti supplementari: in

caso di considerevoli variazioni dei prezzi, se il valore di

mercato di un bene scende al di sotto di quello considerato per l’ipoteca, la banca potrebbe richiedere dei versamenti supplementari. Il proprietario deve allora pagare

la differenza tra il debito ipotecario e il nuovo valore di

mercato dell’immobile.

Figura 3: Evoluzione dei tassi d’interesse in Svizzera: Libor (in franchi)

e ipoteche a tasso fisso (10 anni). (Fonte: Reuters, BNS)

• Ammortamento: Il debito ipotecario deve essere ridotto

in 15 anni ai due terzi del valore del prestito5. In generale,

l’ammontare che deve essere rimborsato corrisponde alla

cifra scelta per l’ipoteca di secondo grado. Per quanto

riguarda l’ipoteca di primo grado, è raro che essa sia rimborsata integralmente; molto spesso il debitore rinuncia

addirittura al rimborso totale (per esempio per ragioni

fiscali).

La decisione se affittare un bene immobile è relativamente

facile da prendere: i costi sono trasparenti (affitto e spese

accessorie) e il contratto di locazione prevede generalmente

una disdetta di tre mesi. Gli affittuari beneficiano quindi di

una certa flessibilità.

Al contrario, la decisione se acquistare un bene immobile è

nettamente più difficile, perché bisogna prendere in considerazione una pluralità di fattori. Quando si prevede di acquistare, bisogna tener conto dei seguenti elementi:

• Spese di mantenimento: in questa categoria rientrano le

spese ricorrenti, le manutenzioni periodiche e anche tutti

i costi operativi quali, per esempio, le spese per l’elettricità, per il riscaldamento, per i rifiuti domestici, i consumi

dell’acqua e i costi per le acque reflue.

• Interessi ipotecari: per il calcolo degli interessi ipotecari

è meglio utilizzare un tasso d’interesse medio a lungo termine, piuttosto che il tasso corrente. In Svizzera si distinguono le ipoteche di primo e di secondo grado. I prestatori d’ipoteche concedono generalmente la prima ipoteca

• Imposte: Se il proprietario di un immobile deve dichiarare

il valore locativo della sua abitazione come reddito, egli

può tuttavia dedurre dal reddito imponibile gli interessi

ipotecari e tutti gli investimenti necessari per mantenere

il valore dell’immobile considerato.

3

4

5

Dal il 1° settembre 2014, per determinare l’ammontare concesso in mutuo (valore di anticipo), vale il principio del valore inferiore: per ogni bene

immobile la banca effettua una stima che poi confronta con il prezzo di acquisto. In caso di discrepanza fra le due cifre, la banca usa come valore

dell’immobile la cifra inferiore.

Dal 1° luglio 2012, il ricorso ai fondi della cassa pensioni può costituire al massimo la metà dei fondi propri richiesti per la concessione del mutuo ipotecario .

Questa regolamentazione è entrata in vigore il 1° settembre 2014.

Versione marzo 2016

iconomix, in collaborazione con Peter Eisenhut

6|7

MERCATO IMMOBILIARE

Principi e funzionamento

• Evoluzione dei prezzi nel lungo periodo: ogni persona che acquista un’abitazione lo fa di solito con l’intenzione di abitarvi per un periodo di tempo piuttosto lungo. Può succedere tuttavia che questa persona sia costretta a venderla a causa

di circostanze diverse (ad esempio pensionamento, divorzio o un nuovo lavoro). Il prezzo al quale vendere l’abitazione è

quindi molto importante. Il valore del bene immobile subisce delle variazioni, nel senso che può aumentare ma può anche

diminuire. Diverse ragioni possono spiegare queste variazioni: per esempio una diminuzione della domanda, nuove norme

regolamentari difetti di costruzione, cambiamenti della qualità di vita nel quartiere, l’arrivo di un nuovo datore di lavoro

nella regione, la modifica dei corridoi aerei, e altro ancora.

Esempio di calcolo 1:

Acquisto di un immobile del valore di 900 000 franchi

Fondi propri

20%

180 000 franchi

Ipoteca di 1° grado

66%

594 000 franchi

Totale intermedio

774 000 franchi

Ipoteca di 2° grado

Saldo

126 000 franchi

Prezzo dell’immobile

100%

900 000 franchi

Esempio di calcolo 2:

Costi mensili per il pagamento degli interessi e dell’ammortamento (ipoteca a tasso variabile)

Scenario 1:

Fase di tassi di interesse bassi

Scenario 2:

Fase di tassi d’interesse normali

Tasso dell’ipoteca di 1° grado:

594 000 franchi

2,875%

(594 000 × 2,875%) / 12

= 1423.15 franchi

5,0%

(594 000 × 5,0%) / 12

= 2475.00 franchi

Tasso dell’ipoteca di 2° grado:

126 000 franchi

3,625%

(126 000 × 3,625%) / 12

= 380.65 franchi

5,75%

(126 000 × 5,75%) / 12

= 603.75 franchi

Costo dell’ammortamento (in

caso di rimborso regolare)

Totale mensile

Versione marzo 2016

(126 000 / 15 anni) / 12

= 700 franchi

(126 000 / 15 anni) / 12

= 700 franchi

2503.80 franchi

3778.75 franchi

iconomix, in collaborazione con Peter Eisenhut

7|7