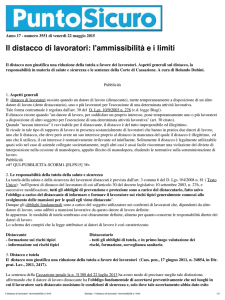

Distacco nazionale e all'estero

Aspetti giuridici, previdenziali e fiscali

15 marzo 2016

osborneclarke.com

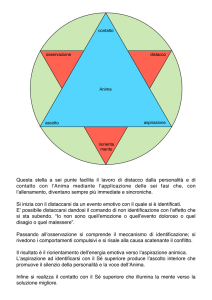

DISTACCO

aspetti giuridici

“Il distacco si realizza quando un datore di lavoro pone, per soddisfare un

proprio interesse, temporaneamente uno o più lavoratori a disposizione di altro

soggetto per l’esecuzione di una determinata attività”

distacco

in Italia

all’estero

comunitario

extra comunitario

1

osborneclarke.com

DISTACCO NAZIONALE

aspetti giuridici

• Articolo 30 D.Lgs 276/2003 «Legge Biagi»

Nell’ipotesi di distacco il lavoratore viene distaccato presso un soggetto terzo

inserendosi temporaneamente nella nuova organizzazione, svolgendovi la

prestazione lavorativa a favore del «distaccatario».

datore di lavoro «distaccante» e lavoratore: lettera di distacco;

permane il legame organico e il potere disciplinare.

società «distaccataria» e lavoratore: esercizio del potere organizzativo

e direttivo.

datore di lavoro distaccante e società «distaccataria»: accordo di

distacco, che regola le pattuizioni economiche e le modalità del

distacco.

2

osborneclarke.com

DISTACCO ALL’ESTERO - DISTACCO COMUNITARIO

aspetti giuridici

• Direttiva Europea 96/71/CE

si applica alle imprese stabilite nel territorio di uno stato membro che

distacchino i propri lavoratori all’interno di un altro stato membro

• Direttiva Europea 2014/67/UE

ha integrato la precedente Direttiva, individuando i contenuti di autenticità del

distacco, al fine di prevenire abusi ed elusioni

• Decreto Legislativo n. 72/2000

attuativo della Direttiva 96/71/CE, fissa alcune norme vincolanti a cui le parti

devono attenersi solo ed esclusivamente durante il periodo di distacco a

prescindere dalla legislazione applicabile all’intercorrente rapporto di lavoro e

non mira in alcun modo a modificare la legge applicabile al contratto di lavoro,

3

osborneclarke.com

DISTACCO ALL’ESTERO - DISTACCO COMUNITARIO

aspetti giuridici

- segue Ambito di applicazione:

impresa straniera con impresa operante nel territorio italiano;

impresa straniera con unità produttiva che opera nel territorio italiano;

impresa straniera con impresa facente parte dello stesso gruppo.

Condizioni di applicazione:

periodo limitato, durata predeterminata o predeterminabile;

mantenimento del «rapporto organico» tra datore e dipendente;

il dipendente svolge la propria attività (anche) per conto e nell’interesse

dell’impresa distaccante.

4

osborneclarke.com

DISTACCO ALL’ESTERO - DISTACCO COMUNITARIO

aspetti giuridici

- segue La Direttiva 96/71/CE stabilisce che devono essere garantite a tutti i lavoratori

distaccati nel proprio territorio condizioni di lavoro e di occupazione che, nello

stato in cui è fornita la prestazione, sono fissate da:

• Disposizioni legislative, regolamenti o amministrative, e

• Contratti collettivi o arbitrati di applicazione generale sempre che vertano in

materia di:

periodi massimi di lavoro e periodi minimi di riposo;

durata minima delle ferie annuali retribuite;

tariffe minime salariali, comprese le tariffe maggiorate per lavoro straordinario;

sicurezza, salute e igiene sul lavoro;

Tutela maternità, minori e giovani;

Parità di trattamento tra sessi ed in genere in materia di non discriminazione.

5

osborneclarke.com

DISTACCO ALL’ESTERO - DISTACCO COMUNITARIO

aspetti giuridici

- segue La Direttiva 2014/67/UE, concernente l'applicazione della Direttiva 96/71/CE

relativa al distacco dei lavoratori nell'ambito di una prestazione di servizi e

recante la modifica del regolamento (UE) n. 1024/2012 relativo

alla cooperazione amministrativa attraverso il sistema di informazione del

mercato interno (regolamento IMI»).

nessuna modifica alla Direttiva 96/71/CE;

ne migliora e ne uniforma l’applicazione pratica;

prevede misure dirette a prevenire e sanzionare ogni violazione delle

norme vigenti;

prescrive l’utilizzo del sistema «IMI – International Market information»

6

osborneclarke.com

DISTACCO ALL’ESTERO - DISTACCO

EXTRACOMUNITARIO

aspetti giuridici

• Articolo 30 D.Lgs 276/2003 «Legge Biagi»

• Decreto Legge n. 317/1987 (modificato dal «Jobs Act»)

Contenuto del contratto di lavoro:

trattamento economico normativo non inferiore a CCNL applicato;

trasferimento quota di valuta delle retribuzioni corrisposte all’estero;

assicurazione viaggi andata e rientro per i casi di morte /invalidità;

sistemazione logistica;

idonee misure in materia di sicurezza.

N.B. A far data dal 24 settembre 2015 non è più richiesta l'autorizzazione

preventiva ministeriale (Lavoro e Affari Esteri) per l'impiego all'estero di

personale da parte delle aziende.

7

osborneclarke.com

DISTACCO ALL’ESTERO - DISTACCO COMUNITARIO

aspetti previdenziali e assistenziali

•

Il Regolamento CE 883/2004 e Regolamento CE 987/2009 (che ne

stabilisce le modalità di applicazione)

consente al lavoratore distaccato di mantenere - durante il distacco l’assoggettamento alla legislazione previdenziale del paese in cui opera il

datore di lavoro (art. 12). Deroga al principio della lex loci laboris.

Condizioni:

temporaneità: fino a 24 mesi (prorogabile con richiesta da effettuarsi prima

della fine del periodo di distacco).

permanenza del legame organico tra lavoratore distaccato e «distaccante»;

attività lavorativa svolta per conto e nell’interesse del «distaccante»;

il lavoratore non venga inviato in sostituzione di altro lavoratore.

8

osborneclarke.com

DISTACCO ALL’ESTERO - DISTACCO COMUNITARIO

aspetti previdenziali e assistenziali

-segue Assunzione finalizzata al distacco:

Il paragrafo 1 dell’articolo 14 del Regolamento CE 987/2009 che per “persona

che esercita un'attività subordinata in uno Stato membro per conto di un datore

di lavoro che vi esercita abitualmente la sua attività ed è da questo distaccata

per svolgervi un lavoro per suo conto in un altro Stato membro si intende anche

una persona assunta nella prospettiva di tale distacco in un altro Stato

membro, purché, immediatamente prima dell'inizio del rapporto di lavoro in

questione, la persona interessata fosse già soggetta alla legislazione dello

Stato membro in cui il suo datore di lavoro è stabilito”;

Circolare INPS 83/2010: iscrizione al regime assicurativo dello Stato membro di

provenienza da almeno un mese.

9

osborneclarke.com

DISTACCO ALL’ESTERO - DISTACCO EXTRA

COMUNITARIO

aspetti previdenziali ed assistenziali

•

Paesi convenzionati – applicazione convenzioni interazionali recanti

disposizioni in materia di sicurezza sociale e di durata del distacco;

• Paesi non convenzionati – applicazione DL. 317/1987:

[…] I lavoratori italiani operanti all'estero, in Paesi extracomunitari con i quali non sono in

vigore accordi di sicurezza sociale, alle dipendenze dei datori di lavoro italiani e stranieri

[…], sono obbligatoriamente iscritti alle seguenti forme di previdenza ed

assistenza sociale, con le modalità in vigore nel territorio nazionale […]:

a)

assicurazione per l'invalidità, la vecchiaia ed i superstiti;

b)

assicurazione contro la tubercolosi;

c)

assicurazione contro la disoccupazione involontaria;

d)

assicurazione contro gli infortuni sul lavoro e le malattie professionali;

e)

assicurazione contro le malattie;

f)

assicurazione di maternità […]

I contributi dovuti sono calcolati su retribuzioni convenzionali fissati annualmente con DM

10

osborneclarke.com

DISTACCO ALL’ESTERO - DISTACCO EXTRA

COMUNITARIO

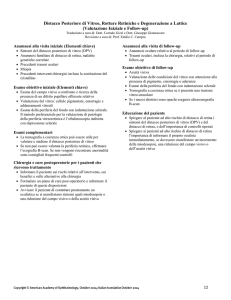

caso pratico - distacco in Cina

Aspetti amministrativi:

predisposizione dell’accordo di assegnazione (Assignment letter);

comunicazioni obbligatorie: comunicazione telematica al Centro per l’Impiego entro 5

giorni dalla data di inizio del distacco;

verifica del regime di sicurezza sociale applicabile e determinazione del premio INAIL;

verifica delle condizioni per considerare il lavoratore fiscalmente residente in Italia o

meno / iscrizione all’Anagrafe degli italiani all’estero (a cura dello stesso lavoratore);

predisposizione e aggiornamento libri obbligatori del personale: annotazione dei dettagli

del distacco sul Libro Unico del Lavoro entro la fine del mese di riferimento;

(comunicazione informativa del distacco al Ministero degli Affari Esteri).

11

osborneclarke.com

DISTACCO

assignment letter

- contenuti • Main terms and conditions for secondment

(reasons, task and duties, working time duration, location, period and termination);

• Compensation

(based salary, overseas compensation, hardship bonus, cost of living adjustment, performance

bonus and incentives and method of payments and amount to be paid);

• Secondment special provisions

(housing, moving expenses and furniture, healt insurance, company car, language courses,

home leave, rest and recreational benefits, tax and legal support);

• Social security charges and taxes

(tax equalization)

• Re-patriation

12

osborneclarke.com

Private & Confidential

DISTACCO

aspetti fiscali

•

Residenza fiscale e luogo di svolgimento dell’attività di lavoro dipendente –

norme interne e convenzioni bilaterali per la determinazione del luogo di

tassazione

•

Credito d’imposta

•

Politiche di neutralità fiscali

•

Termination payments

•

Stabile organizzazione personale

13

1

3

osborneclarke.com

Private & Confidential

DISTACCO

la residenza fiscale in Italia

Art 2 co. 2 TUIR: Sono considerati fiscalmente residenti in Italia coloro che per

la maggior parte del periodo d'imposta (> 183 gg):

sono iscritti nelle anagrafi della popolazione residente; o

hanno messo nel territorio dello Stato il domicilio (centro degli interessi

economici e sociali, con prevalenza dei legami familiari; o

hanno nel territorio dello Stato la residenza (dimora abituale)

Art 2 co. 2bis TUIR: Si considerano altresì fiscalmente residenti in Italia, salvo

prova contraria, i cittadini italiani cancellati dalle anagrafi italiane e trasferiti in

Stati Black– list (es. Svizzera).

14

1

4

osborneclarke.com

Private & Confidential

DISTACCO

Imponibilità in Italia: residenza fiscale e luogo di svolgimento del

lavoro dipendente

Per i soggetti fiscalmente residenti in Italia la base imponibile è costituita:

dalla retribuzione effettivamente percepita dal lavoratore (determinata

secondo le regole dell'art. 51 del TUIR); ovvero

dalla c.d. retribuzione convenzionale, al verificarsi di alcune condizioni

(art. 51 co. 8bis TUIR)

applicazione della convenzione bilaterale se presente

Per i soggetti fiscalmente non residenti in Italia la base imponibile è

costituita dai soli redditi prodotti in Italia (art. 2 - 23 - 24 TUIR).

applicazione della convenzione bilaterale se presente

15

1

5

osborneclarke.com

Private & Confidential

DISTACCO

Il regime "convenzionale " - art. 51 co. 8bis TUIR

Residenza fiscale in Italia;

Continuità ed esclusività della prestazione all'estero (anche in diversi

Paesi) provata tramite:

accordo suppletivo ad hoc (contratto di distacco);

integrale svolgimento della prestazione all'estero,

permanenza all'estero per un periodo superiore a 183 gg nei 12 mesi:

nel computo dei 183 giorni si contano anche: il periodo di ferie, le

festività, I riposi settimanali e gli altri giorni non lavorativi,

indipendentemente dal luogo in cui sono trascorsi

16

1

6

osborneclarke.com

Private & Confidential

DISTACCO

convenzioni bilaterali

Regime del lavoro dipendente contenuto nell’art 15 dello schema di convenzione OCSE

Regola generale «paese della fonte»: il reddito da lavoro dipendente è tassato nel pase

in cui viene prestata l’attività e quindi prodotto il reddito stesso.

Tuttavia al ricorrere congiunto di 3 condizioni il reddito è tassato nello stato di residenza

del soggetto e non nello stato in cui l’attività è prestata: 1) soggiorno nell’altro Stato non

superiore a 183 gg nel corso dell’anno fiscale considerato; 2) le remunerazioni sono

pagate da un datore che non è residente nell’altro Stato; 3) l’onere delle remunerazioni

non è sostenuto da una stabile organizzazione che il datore di lavoro ha nell’altro Stato.

Per il lavoro subordinato a bordo di navi o aeromobili, i redditi sono imponibili nello Stato

nel quale è situata la sede della direzione effettiva dell’impresa. Se in detto stato non

viene effettuato prelievo di imposta, le remunerazioni sono imponibili nello stato di

residenza dei beneficiari

17

1

7

osborneclarke.com

Private & Confidential

DISTACCO

credito d’imposta

•Art. 165 TUIR

Credito entro il limite dell’imposta italiana per il rapporto tra il reddito

prodotto all’estero ed il reddito complessivo. Particolarità: definitività

delle imposte estere con termine

•Art. 23 dpr 600/1973

Meccanismo specifico per i redditi di lavoro dipendente per imposte

definitive. Particolarità: contrariamente all’art. 165 manca un termine

per la detrazione; detrazione entro i limiti dell’imposta su redd. da lav.

dip. e possibilità di rideterminare il credito ai sensi dell’art. 165

•Credito d’imposta e convenzioni bilaterali

Art. 23 modello OCSE

18

1

8

osborneclarke.com

Private & Confidential

DISTACCO

termination payments

Definizione

Somme che vengono erogate alla cessazione del rapporto di lavoro

Regolamentazione

Norme interne e norme convenzionali con alcune differenze in termini di

definizioni ed interpretazioni. Talvolta, ad esempio, è difficile stabilire se il

pagamento ha natura retributiva o natura risarcitoria.

Nel diritto convenzionale (modello OCSE) sono stati introdotti dei principi,

talvolta recepiti, talvolta derogati dagli stati, utili all’interpretazione ed

all’inquadramento delle singole casistiche. In ogni caso si tratta di principi che

non possono prescindere dall’analisi della reale e sostanziale natura di ogni

singolo caso.

19

1

9

osborneclarke.com

Private & Confidential

DISTACCO

termination payments

- segue Il commentario al modello OCSE individua 13 tipologie di remunerazioni per le

quali fornisce alcune indicazioni:

indennità sostitutiva per ferie non godute;

indennità di mancato preavviso;

incentivo all’esodo;

indennizzo per il licenziamento senza giusta causa;

remunerazione patto di non concorrenza;

somme relative a contributi previdenziali o diritti di pensione

altre remunerazioni differite (deferred remuneration and incentive

compensation arrangements);

20

2

0

osborneclarke.com

Private & Confidential

DISTACCO

termination payments

- segue

fringe benefit for the period after employment: assistenza sanitaria ed

assicurativa o consulenza di agenti o professionisti

compensation for loss of earnings on or after termination following

injury or disability

compensation for loss of future commissions

partial retirement payments

trattamento di fine rapporto

21

2

1

osborneclarke.com

Private & Confidential

DISTACCO

le politiche di neutralità fiscale

• Tax protection

al momento del versamento delle imposte nel Paese estero si opera un

raffronto fra le imposte estere e quelle che sarebbero state versate in Italia:

se imposte estere > imposte italiane: il datore di lavoro sopporta l'onere

aggiuntivo

se imposte estere < imposte italiane: il vantaggio resta a favore del

dipendente

22

2

2

osborneclarke.com

DISTACCO

le politiche di neutralità fiscale

- segue Tax equalisation ('netto garantito')

il lavoratore sostiene lo stesso carico fiscale che avrebbe sostenuto in assenza

di distacco (anche nell'eventualità in cui le imposte dovute nel Paese del

distacco siano inferiori a quelle italiane):

gestione dell'hypo tax e riconciliazione

anticipo delle imposte tramite prestito in caso di doppia tassazione

scelta non solo fiscale ma in funzione di molteplici fattori come il livello

del lavoratore

23

osborneclarke.com

Private & Confidential

DISTACCO

stabile organizzazione personale

•

Rischio reale perché la fattispecie prescinde dalla formale e fisica base fissa

all’estero.

• Deve essere valutata la definizione di stabile organizzazione adottata dal

singolo paese ed eventualmente dalle specifiche convenzioni bilaterali.

• In linea di principio secondo le indicazioni OCSE si configura stabile

organizzazione personale quando:

Una persona (fisica o giuridica) esercita in uno stato estero il potere di

concludere abitualmente i contratti in nome dell’impresa non residente e

Sempre che non si tratti di agenti indipendenti che agiscano nell’ambito

della loro ordinaria attività.

24

2

4