L’Interesse, i calcoli finanziari e la moneta.

1) Cosa è l’interesse (nel suo significato più noto e superficiale)

pag. 1

2) Il montante

pag. 3

0)

Prima premessa (paterna)

0bis) Seconda premessa

pag. 5

pag. 7

3) Il tempo e il valore dei beni

pag. 8

4) Cosa è l’interesse (nel suo significato meno noto e più profondo)

pag. 9

5) La matematica finanziaria (con poca matematica)

pag. 12

pag. 13

pag. 15

pag. 17

pag. 19

5.1) La frequenza del pagamento (o della capitalizzazione) degli interessi

5.2) Tasso fisso e tasso variabile

5.3) Come si forma un prezzo (e quindi anche un tasso) di mercato

5.4) Se i tassi calano (aumentano) il valore dei crediti cresce (cala)

6) Cosa è la moneta

6.0) Premessa

pag. 22

6.1) Nascita, natura e importanza della moneta

6.1.1) Inevitabilità degli scambi

6.1.2) Come è nata la moneta

6.1.3) Dall’oro alla carta

pag. 22

pag. 22

pag. 24

pag. 25

6.2) Vari tipi di moneta

6.2.1) Moneta merce e moneta segno

6.2.2) Moneta legale e moneta privata

pag. 28

pag. 28

pag. 29

7) La moneta oggi

7.1) Chi produce la moneta, come viene prodotta e come funziona

7.1.a) Chi produce, come viene prodotta e come funziona la moneta legale

7.1.b) Chi produce, come viene prodotta e come funziona la moneta bancaria

Il moltiplicatore monetario

8) Come le banche erogano i finanziamenti

pag.

pag.

pag.

pag.

30

30

33

36

pag. 41

0

1) Cosa è l’interesse (nel suo significato più noto e superficiale)

Che per usare i beni altrui sia necessario pagare un prezzo, è

assolutamente naturale: nessuno trova illogico od iniquo che per

abitare in un appartamento di un altro gli si debba pagare l’affitto e

che per noleggiare un’auto a Milano o un pedalò a Riccione si debba

pagare.

Il prezzo per l’uso degli immobili altrui (case e terreni) è

spesso chiamato “affitto”, il prezzo per l’uso dei beni mobili altrui

(auto, ombrelloni) è chiamato “noleggio” e il prezzo per l’uso del

denaro altrui è chiamato “interesse”.

Affitto, noleggio e interesse hanno, quindi, la stessa natura: sono il corrispettivo ( = il

compenso, il prezzo) da pagare per usare i beni degli altri.

Mi preme (= ci tengo molto) far notare che solo una parte dell’affitto e del noleggio che

l’utilizzatore paga serve a indennizzare il proprietario per l’usura provocata al bene, un’altra parte è

invece il corrispettivo per il solo uso.

Infatti, se anche il bene non si usurasse sarebbe comunque inevitabile dover pagare per il suo

uso: se, per assurdo, le cose che usiamo fossero indistruttibili e inconsumabili (come è la moneta) e ci

fosse la possibilità di prenderle a noleggio gratuitamente, nessuno acquisterebbe nulla, essendo più

conveniente sfruttare gratis i beni acquistati dagli altri. Ma se nessuno acquistasse, nessuno

produrrebbe per vendere agli altri, e allora si tornerebbe all’economia del paleolitico, quando ognuno

produceva da sé tutto ciò che gli serviva e non c’erano scambi, si tornerebbe cioè nel mondo che i no

global e altri che nulla sanno di economia sognano e in cui, però, tutti morirebbero di stenti.

Morale: pagare un prezzo per l’uso dei beni altrui (e non solo per indennizzare la loro, eventuale, usura) è

necessario per uscire dalle caverne.

Se è naturale pagare un prezzo per l’uso dei beni altrui, è quindi anche naturale pagare un

prezzo (l’interesse) per usare il denaro degli altri, e cioè è naturale che il debitore, per usare il denaro

del creditore, gli debba pagare un compenso, sebbene il denaro non si usuri con l’uso (può stupire,

piuttosto, che pretendere l’interesse sia stato considerato, per tanti secoli e in varie civiltà, una colpa).

Se il prezzo dell’uso di un tandem è 5 € l’ora, ad un gruppo di amici l’uso di 4 tandem per 3

ore costerà 4 x 5 x 3 = 60 €, essendo ovviamente il prezzo complessivo direttamente proporzionale alla

quantità usata (4 tandem), al prezzo unitario (5 € per un tandem per un’ora) e al tempo di utilizzo (3 ore).

Allo stesso modo, per determinare quanto costa usare 6.000 euro per 2 anni sarà sufficiente

conoscere il prezzo unitario e moltiplicarlo per la quantità e per il tempo. Il prezzo dell’uso di 1 euro

(o di una qualsiasi altra unità di moneta diversa dall’euro, come ad esempio di una sterlina o di un dollaro ecc.)

viene in genere riferito, invece che ad un’ora come per il tandem o a un mese come per gli

appartamenti, ad un anno di tempo, e viene chiamato “tasso d’interesse” e simboleggiato con “i”

oppure con “r” se è espresso in percentuale (cioè in centesimi).

Così se “i” viene fissato in 0,07 € (che può anche essere scritto r = 7% o 7/100) significa che chi

usa il denaro altrui paga 7 centesimi di euro per ogni euro preso in prestito per ogni anno di tempo che

lo si è utilizzato. L’uso dei 6.000 euro per 2 anni costerà 6.000 x 0,07 x 2 = 840 euro. In simboli:

I=Cxixt

1

Quasi sempre nella pratica commerciale il prezzo dell’uso del denaro viene espresso con la

percentuale (cioè 5% invece di 0,05) e simboleggiato con “r” (invece che con “i”). Invece in

matematica finanziaria si utilizza spesso il simbolo “i” e il valore in unità (cioè non in percentuale).

E’ chiaro, comunque, che dire “pago 0,05 € per usare un euro per un anno” è la stessa cosa

che dire “pago 5 € per usare 100 euro per un anno”: è solo un modo diverso per indicare uno stesso

prezzo, così come 0,5 € all’etto è la stessa cosa di 5 € al chilo.

Lo riscrivo: I = C x i x t segnala che il prezzo complessivo che si paga per usare il denaro altrui

(I = interesse) è proporzionale alla quantità di denaro usata (C = capitale), è proporzionale al prezzo

unitario (i = tasso d’interesse, cioè quanto si paga per usare 1 euro per 1 anno) ed è proporzionale al tempo

(t = per quanti anni o frazione di anno si usa il denaro altrui, perché il tempo deve essere espresso in ANNI).

Ecco allora che:

-

Se presto 7.500 € al tasso dello 0,08 (o 8%) per 40 giorni allora, essendo 40 giorni pari a

40/365 (quaranta trecentosessantacinquesimi) di anno, guadagno 65,75 € di interesse.

Infatti: I = C x i x t → 7.500 x 0,08 x 40/365 = 65,75;

-

Se prendo in prestito 5.000 € al tasso del 6,25% (o 0,0625) per 18 mesi allora, essendo 18 mesi

pari a 18/12 (diciotto dodicesimi) di anno, devo pagare 468,75 € di interesse.

Infatti: I = C x i x t

→ 5.000 x 0,0625 x 18/12 = 468,75.

La formula dell’interesse ( I = C x i x t ) è composta di quattro grandezze fra loro legate dalla

relazione della proporzionalità diretta; se tre di esse sono conosciute allora risulta possibile individuare

la quarta, qualunque essa sia ( I, C, i oppure t ): basta risolvere una semplice equazione di 1° grado.

Volendo risolvere un problema inverso dell’interesse, ci basta sostituire ai simboli della formula

diretta I = C x i x t i valori noti, impostando così l’equazione che poi risolveremo. Ad esempio:

Ho prestato dei soldi per mezzo anno al tasso d’interesse del 12% (i = 0,12) ottenendo 150,00 €

di interessi. Quanti soldi ho prestato? (Faccio presente che ½ si può scrivere anche 0,5)

Da I = C x i x t sostituisco ai simboli i valori noti: 150,00 = C x 0,12 x 0,5 e dopo aver isolato

l’incognita C la soluzione è data da:

150,00

C = --------------------- → C = 2.500,00 €

0,12 x 0,5

Ho preso in prestito 30.000 € per 94 giorni pagando 730,11 € di interessi. Che tasso i è stato

applicato?

Da I = C x i x t sostituisco ai simboli i valori noti:

isolato l’incognita i la soluzione è data da:

730,11

i = ----------------------------------------------- →

30.000 x 94/365

730,11 = 30.000 x i x 94/365

e dopo aver

730,11 x 365

i = ---------------------------------------------------30.000 x 94

→

i = 0,0945 (o anche r = 9,45%)

2

Ho prestato 15.000 € al tasso dell’8,5% ottenendo 1.020,00 € di interessi. Quanto tempo è

durato il prestito?

Da I = C x i x t sostituisco ai simboli i valori noti:

isolato l’incognita t la soluzione è data da:

1.200

t = ---------------------- →

15.000 x 0,085

t = 0,8 anni

1.020 = 15.000 x 0,085 x t

→

t = 0,8 x 365

e dopo aver

→ t = 292 giorni

Coloro tra voi che, per sciocca e disprezzabile pigrizia, preferiscono usare la memoria pur di

non ragionare, possono risolvere i problemi inversi dell’interesse imparando stupidamente a memoria

le seguenti formule inverse:

I

C = ---------------------ixt

I

i = -----------------------Cxt

I

t=

----------------------------

Cxi

2) Il montante.

Il “montante” è la somma fra il capitale e gli interessi che ne derivano. In simboli: M = C + I .

Poiché, come dovresti già sapere, I = C * i * t , sostituendo si ha che M = C + C * i * t , e allora si può

anche scrivere – raccogliendo C – che: M = C * (1 + i * t) .

Come sempre, non mi interessa che impariate a memoria le formule: se anche non le ricordate

fa nulla, anzi: è anche meglio, a patto però che le sappiate ricostruire da soli; quindi non mi interessa

nemmeno che memorizziate la formula per calcolare direttamente il montante, purché siate in grado di

trovarla partendo dalla formula dell’interesse, nel modo che si è visto qui sopra nelle due righe

riquadrate.

Da quanto scritto ne deriva che per rispondere alla domanda “che montante produce in tre mesi

un capitale di 15.000 € impiegato al tasso del 9% ?” si possono seguire due strade:

1.

applicare la formula diretta del montante M = C * (1 + i * t) [M = 15.000 *(1 + 0,09 * 3/12) = 15.337,50 ]

2.

calcolare prima gli interessi I = C * i * t [I = 15.000 * 0,09 * 3/12 = 337,50 € ] e poi sommarli al capitale di

partenza [M = C + I → M = 15.000 + 337,50 = 15.337,50 ].

3

Dal momento che si può arrivare al montante calcolando prima gli interessi e poi sommandoli

al capitale, a qualcuno può venire l’idea che la formula del montante M = C * (1 + i * t) serva a nulla, e in

effetti per risolvere i problemi “diretti” di individuazione del montante (conoscendo il capitale, il tasso e il

tempo) è sufficiente ricordarsi la formula dell’interesse I = C * i * t e seguire la strada 2.

Ma se il montante lo conosciamo e, invece, il termine incognito (= il dato da trovare) è il capitale, allora è

indispensabile conoscere la formula del montante. Provate, infatti, a risolvere questo problema:

Dopo aver prestato dei soldi per 6 mesi al tasso del 14% ho ottenuto un montante di 13.375 €.

Quanti soldi (= che capitale) avevo prestato?

In casi come questo non possiamo passare, prima, dal calcolo dell’interesse perché della

formula I = C * i * t non conosciamo né I e nemmeno C, che è proprio ciò che dobbiamo trovare, ma solo

iet.

Ecco allora che diventa indispensabile utilizzare la relazione diretta fra M e C data dalla

formula M = C * (1 + i * t) .

Sostituendo alle lettere della formula i dati noti del problema (il montante, il tasso e il tempo) si scrive

l’equazione: 13.375 = C * (1 + 0,14 * 6/12) e la si risolve con la tecnica che vi è ben nota (si spera …) :

C = 13.375 ÷ (1 + 0,14 * 6/12)

→

C = 13.375 ÷ (1 + 0,07)

→

C = 13.375 / 1,07

→ C = 12.500 €

Da quanto scritto appena sopra si ricava che la formula per trovare il capitale che (prestato a un

certo tasso e per un certo tempo) ha originato un certo montante è: C = M / (1+i*t); come al solito, serve a

poco impararla a memoria in quanto la si può ricavare dalla formula precedente M = C * (1 + i * t).

E’ invece importante che tu sappia che, anche allo scopo di confondere le idee agli studenti, a

volte “M” (il montante) viene chiamato “C” (capitale a scadenza) e allora in questo caso il capitale viene

chiamato “Va” (valore attuale). Ad esempio, il problema proposto a inizio pagina può anche essere

esposto in questi termini:

Quale è, se il tasso è del 14%, il valore attuale di un capitale di 13.375 € che sarà disponibile fra 6

mesi?

Gli altri problemi “inversi” del montante, invece, possono essere risolti in due modi:

1. applicando la formula M = C * (1 + i * t) ; oppure 2. calcolando prima l’interesse e da questo arrivare

alla soluzione. Ad esempio, il problema

per quanto tempo occorre prestare 80.000 € al tasso del 5% per ottenere un montante di 81.000 €?

si può indifferentemente rispondere nei due sistemi: col metodo 2. , e cioè trovando prima gli interessi

(I = M – C = 1.000) per poi ricavare l’incognita tempo risolvendo l’equazione:

[ I = C * i * t → t = I ÷ (C * i) → t = 1.000 ÷ (80.000 * 0,05) → t = 0,25 anni → 0,25 x 12 = 3 mesi ], oppure con il

metodo 1., e cioè inserendo i termini noti nella formula diretta del montante 81.000 = 80.000 * (1 + 0,05 * t)

e risolvere l’equazione: [ 81.000 = 80.000 + 4.000*t

→

81.000 – 80.000 = 4.000 *t

→

t*4.000 = 1.000

→ t = 1.000 ÷ 4.000

→

t = 0,25 anni → 0,25 x 12 = 3 mesi ]

4

0) P.p.p. (Prima premessa paterna (se me lo concedete) )

Il primo paragrafo di questi appunti che dovrebbero servirti per cominciare a capire qualcosa del “mondo

finanziario” l’ho intitolato “Cosa è l’interesse (nel suo significato più noto e superficiale)”. Prima di proseguire, dal paragrafo 3),

sulla strada della comprensione più profonda dell’argomento ( più profonda del livello di comprensione della gran parte della

popolazione) ti tocca però sorbirti tre pagine che ho scritto non solo – e non tanto – per insegnarti l’economia (aziendale e non),

quanto per contribuire a insegnarti a stare al mondo. Sono certamente vecchio, probabilmente un po’ suonato e non posso

nemmeno del tutto escludere di essere tuo nonno, perciò con le prossime tre pagine mi prendo la libertà di estendere oltre

la norma la mia funzione di insegnante.

Ecco allora che devi sapere che c’è una giovane pulce, sveglia e intelligente, nata e cresciuta nel sottopelo di

Frei, il mio pastore tedesco a pelo lungo. La pulce è convinta che d’estate piova spesso e d’inverno quasi mai, e lo è

proprio perché è intelligente: si è accorta che d’estate, quando fa caldo, non passa quasi mai settimana senza che arrivi un

acquazzone, mentre in tutto l’inverno piove si e no un paio di volte.

Tutta la sua intelligenza e il suo spirito di

osservazione non sono bastati per farle capire la realtà, anzi l’hanno portata a prendere un granchio colossale, e ciò perché

si è basata sulla sua sola esperienza. Se avesse letto anche solo il più elementare manuale di meteorologia, oppure

avesse fatto lo sforzo di lasciare il comodo rifugio del sottopelo di Frei e si fosse arrampicata fino fuori all’aria aperta,

avrebbe capito che d’estate piove quasi mai e che, semplicemente, io in quella stagione faccio il bagno più spesso al mio cane di

quanto non faccia d’inverno, quando invece piove spesso ma tengo Frei in casa e all’asciutto.

La metafora (o è un’allegoria? Chiedilo all’Aleotti) vuole significare che tu (come la pulce, ma anche come qualunque essere

umano) non puoi sperare di comprendere il mondo o anche solo ciò che ti sta attorno limitandoti a osservare pigramente

quel che accade: capire costa fatica, e lo sforzo necessario alla pulce per uscire dal fitto ma per lei comodo intrico di peli e

scoprire un universo ben più ampio è la tua fatica necessaria per studiare così da comprendere le cose che qualcun altro,

prima di te e con esperienze diverse dalle tue, ha già scoperto e capito. E la sorpresa della pulce nel vedere un mondo

tanto più ampio e luminoso del sottopelo di Frei potrebbe essere la tua meraviglia e soddisfazione nello scoprire il fascino,

l’interesse e la bellezza in cose che prima ti annoiavano o non vedevi nemmeno. Credimi: le soddisfazioni più profonde

e perfino i piaceri più intensi implicano una preventiva fatica.

Per i maschietti potrei esemplificare con l’impegno del corteggiamento per giungere alla gratificazione di una

conoscenza femminile, oppure, per gli sportivi, con la fatica dell’allenamento in funzione della vittoria o della scalata per

giungere in vetta. Ma la regola vale anche per la fatica dello studio sempre necessaria per il piacere della comprensione:

tutti siamo in grado di comprendere al massimo livello di profondità ( si fa per dire) una canzone di Ligabue, una telenovela o

una puntata di “Amici”, e quindi tutti possiamo trarne il massimo piacere possibile, compatibilmente con i nostri gusti. Al

contrario, però, soltanto chi con lo studio ha affinato la propria cultura e sensibilità è in grado di comprendere a fondo – e

quindi di apprezzare – un quartetto per archi di Beethoven, un canto del Paradiso dantesco o una tragedia di

Shakespeare. Se, invece, li troviamo terribilmente pallosi, non è una questione di gusti, bensì di incapacità di andare oltre

la loro superficie: non avendo studiato abbastanza, non siamo dotati degli strumenti culturali che, soli e a mo’ di piccone,

permettono di infrangerne la crosta e dischiudere così un mondo straordinario di cui, da ignoranti, non riusciamo nemmeno

a immaginare l’esistenza.

E il piacere non si limita alla comprensione delle opere della mente umana: forti soddisfazioni le potresti anche

trarre, ad esempio con lo strumento della fisica, dalla comprensione dell’eleganza delle medesime forze che governano sia

gli atomi che l’universo, oppure, attraverso lo studio della storia e dell’economia, comprendendo le realtà sociali in cui

viviamo, o chissà cos’altro; ognuno è fatto a suo modo, fortunatamente, e nessuno può dirti cosa è che ti appassionerà

quando lo avrai conosciuto.

Non ti resta che provare, approfittando anche delle occasioni che la scuola ti propone, magari con una lezione

sulle ballate medioevali celtiche o con delle tediose pagine che parlano di aziende e di economia.

Usando le parole del Sommo, avrei potuto risparmiare questa pagina scrivendo: “Considerate la vostra semenza:

fatti non foste a viver come bruti, ma per seguir virtude e conoscenza” (Dante, Inferno, canto 26°, 1300 circa) (per l’Aleotti: canoscenza).

5

L’invito, quindi, è a essere curiosi, a cogliere le occasioni per vedere e provare cose e esperienze nuove, e a farlo

attivandoti da te, senza aspettarti troppo dalla scuola (sfortunatamente) pubblica; lo “Stay hungry. Stay foolish” di Steve

Jobs ai giovani di Stanford è il mio più modesto invito a vigilare, sempre, affinché la routine non ti avviluppi e ti spenga, a

fare in modo che l’abitudine a facebookkare quotidianamente e discotecare settimanalmente non soffochi la tua crescita.

Per far ciò è necessario essere aperti, vincendo pigrizia e timori, a sperimentare molte strade, cogliendo le

occasioni per nuove esperienze. Non penso a nulla di eccezionale, bensì a quelle opportunità di variare l’andamento più

usuale della vita quotidiana che, sebbene con frequenza diversa, si presentano di tanto in tanto a tutti. Come, per fare solo

due esempi fra loro lontanissimi, i cento chilometri a piedi e con tenda in spalla di una settimana di vacanza in montagna a

cui, per timore della fatica e delle vesciche, si è scioccamente portati a preferire la casa o l’albergo al mare; oppure lo star

accanto al familiare o all’amico gravemente ammalato, che invece tendiamo a sfuggire temendo il troppo dolore e la nostra

inadeguatezza. Fatica, vesciche e angoscia passano, mentre il ricordo delle esperienze forti rimane, e rende migliori.

Come rimane la cultura, che qualcuno saggiamente definì “ciò che resta in noi dopo che abbiamo dimenticato

tutto quello che avevamo imparato”, concetto che si presta anche per ribadire che imparare non è sufficiente (e tanto meno

è sufficiente, e a volte nemmeno necessario, prendere un buon voto nelle verifiche a scuola): è anche necessario capire e, per quanto

possibile, applicare, utilizzare ciò che si è studiato, magari usandolo per comprendere altre cose ancora, per rispondere ad

altre domande che ci poniamo da soli, mossi dalla curiosità. Se non si interiorizza ciò che si studia, se non lo si assorbe in

profondità, dopo poco resterà nulla dello sforzo fatto, essendo quasi inevitabile il dimenticare.

Il granchio preso della pulce di Frei, che a causa dalla sua scarsa esperienza ed eccessiva ignoranza della realtà

ha scambiato l’inverno con l’estate, è analogo alle tante cantonate che prende chi, leggendo qualche articolo di giornale e

guardando “Ballarò”, “Reporter” o altre trasmissioni televisive ma senza studiare economia, parla di questioni economiche

magari sostenendo la cretinata che alcuni paesi sono poveri perché altri ( nel ricco Occidente) consumano le risorse che

spetterebbero ai primi, oppure la stupidaggine secondo cui i giovani non trovano lavoro perché si impedisce ai lavoratori

anziani di andare in pensione, o ancora l’idiozia che se adottassimo la pratica degli “acquisti a chilometri zero” (non acquistando

al supermercato i kiwi prodotti in Cile ma comprandoli direttamente dall’azienda agricola di Bagnolo) risparmieremmo in termini sia economici

che d’inquinamento, o, infine e solo per non tenerla troppo lunga, la boiata che il governo, per non fare aumentare troppo il

prezzo della benzina, dovrebbe intervenire sui petrolieri obbligandoli a limitare i prezzi. Tutte cretinate, stupidaggini, idiozie

e boiate che appaiono però logiche e credibili a chi delle questioni economiche ha un’idea totalmente falsa perché basata

solo sulla sua scarsa esperienza e l’insufficiente studio.

Purtroppo l’economia, intesa come scienza, ha solo pochi secoli di vita, ed è quindi particolarmente giovane se la

si paragona ai millenni della fisica, della matematica o della filosofia.

L’avanzamento della conoscenza in campo economico è stato poi anche fortemente rallentato dalla mancata

diffusione di alcune intuizioni avute da vari pensatori in piena epoca medioevale e rinascimentale. La mancata lettura dei

loro scritti da parte di coloro che, nei secoli successivi e fino al XIX ( che si legge 19°, cioè il 1800), avrebbero poi per primi

studiato l’economia in modo sistematico (i cosiddetti economisti di scuola “classica”) ha prodotto guasti notevoli, diffondendo idee

sbagliate di cui ci si è sbarazzati troppo tardi, facendo così perdere tempo prezioso allo sviluppo delle conoscenze

economiche e, quel che peggio, contribuendo al radicarsi nella gente comune, che non studia l’economia, di convinzioni

apparentemente ragionevoli ma in realtà del tutto sbagliate, come gli esempi precedenti a cui qui aggiungo, nella remota

speranza di incuriosire almeno un po’ qualcuno di voi, la fesseria secondo cui il prezzo dei prodotti è una conseguenza del

loro costo di produzione: in realtà, infatti, è l’esatto contrario, essendo il prezzo dei fattori produttivi a dipendere dal valore

del prodotto.

6

0bis) P.s. (Premessa seconda)

Sei in macchina, accendi la radio e ti capita di sintonizzarti su un canale nel momento in cui la

conduttrice chiede ai due “esperti”, ospiti della trasmissione: “ … ma allora, in conclusione, quali sono le

cause dell’insonnia e quali i rimedi che si possono suggerire?” Il primo esperto risponde: “Il fatto che i

disturbi del sonno siano sempre più diffusi fra la nostra popolazione è principalmente dovuto alla recente

accelerazione del moto rotatorio del sole intorno alla terra che causa significative alterazioni nel

metabolismo umano. Il rimedio all’insonnia è, quindi, utilizzare orologi a velocità variabile, sincronizzati

con il mutante movimento del sole”; interviene il secondo ospite: “Ciò che ha detto il prof. Mentechiara è

innegabile, e una dimostrazione è che il problema dell’insonnia non si è aggravato fra le popolazioni

dell’Oceania, proprio per effetto del fatto che all’accelerazione del moto solare nell’emisfero boreale si

contrappone un rallentamento del sole nell’emisfero australe”.

Arrivi a casa, convinto di aver ascoltato una trasmissione comica non particolarmente divertente;

sali le scale, entri in cucina dove, con la televisione accesa, ti accoglie tua madre: “Hai sentito cosa hanno

deciso all’ONU? L’ha proposto Obama, ma sono stati tutti d’accordo, anche la Cina: fra due settimane,

quando la luna sarà piena, verrà bloccata nel cielo così che tutte le notti dell’anno saranno rischiarate

dalla sua luce e si potrà risparmiare il 53,72% dell’energia elettrica consumata per illuminare le strade del

mondo. Non ti sembra una grande idea?”

Stupefatto, esci di casa e ti accorgi che tutti ormai usano orologi a velocità variabile causando casini

incredibili e si aspettano che la prossima luna rimarrà piena tutte le notti. Pizzicotto di verifica: non stai

sognando. A questo punto, consapevole di aver seguito le lezioni di geografia astronomica alle medie con

scarsa attenzione, vai su Wikipedia e per scrupolo anche alla Panizzi a consultare un testo di astronomia; è

come pensavi, sono tutti pazzi e tu hai ragione: è la terra che gira intorno al sole, è la rotazione della terra

sul suo asse a determinare il giorno e la notte e fermare la luna non è possibile.

La situazione descritta non è, ovviamente, immaginabile che si verifichi; ma lo stato d’animo che

vivresti se si realizzasse è analogo a quello di chi ha studiato (e capito) l’economia e vive nel mondo reale:

ascolta corbellerie in tutte le trasmissioni, legge idiozie sui giornali, frequenta persone la gran parte delle

quale crede a quelle sciocchezze e vede i governi di un po’ tutto il mondo prendere decisioni sbagliate.

Perché l’economista è condannato a vivere questa esperienza che, invece, all’astronomo viene

risparmiata? Perché le idee e le teorie astronomiche nulla a che fare hanno, almeno da qualche secolo, con

il potere di governo e con gli interessi economici, mentre le idee e le teorie economiche hanno ancora, e

avranno sempre, una diretta influenza sul potere politico.

E’ naturale che un tempo l’idea errata che il sole girasse intorno alla terra fosse diffusa: le

conoscenze scientifiche erano pressoché nulle e l’apparire dell’alba a Est e del tramonto a Ovest portava a

quella convinzione.

Se oggi tutti sanno che è la terra a girare intorno al sole e che è il suo girare su sé

stessa ad alternare il giorno e la notte, è perché gli astronomi, grazie a osservazioni e riflessioni più attente,

lo hanno capito molti secoli fa, e successivamente questa conoscenza si è potuta diffondere anche fra i non

esperti in quanto nessuno, almeno negli ultimi secoli, aveva un qualche interesse che la gente continuasse a

credere nell’idea sbagliata.

Per l’economia le cose funzionano diversamente dall’astronomia: alcune idee antiche continuano

purtroppo a dominare e a essere comunemente ritenute corrette nonostante da tempo ne sia stata dimostrata

la falsità. Ed è così perché in tanti, e principalmente coloro che hanno il potere di governo, hanno interesse

che le idee corrette non si diffondano.

Le pagine che seguono vorrebbero essere un mio piccolo contributo a modificare questo stato di

cose.

7

3)

Il tempo e il valore dei beni.

E’ Natale 2014, tuo zio ti vuole regalare dei soldi, però con il divieto di spenderli per un anno, fino

al Natale prossimo. Hai però il permesso di prestare i soldi che ti regalerà, e inoltre sai che, prestandoli,

otterrai certamente la restituzione e un interesse del 10% all’anno.

Tuo zio ti propone di scegliere fra:

1)

Ricevere 1.000 € subito;

2)

Ricevere 1.075 € fra un anno, a Natale 2014.

Cosa scegli?

Poiché sai che in ogni caso non puoi spendere quei soldi per i prossimi 12 mesi

e sai che puoi ottenere interessi al tasso del 10%, se sei razionale certamente scegli, fra la 1) e la 2), l’offerta 1):

ricevendo oggi 1.000 € e prestandoli per un anno al 10%, a Natale 2015 avresti a disposizione 1.000 + (1.000 x

10% x 1 = 100) = 1.100 €, ed è meglio avere (a Natale 2014) 1.100 € piuttosto che i 1.075 € che oggi tuo zio si è

impegnato a darti in quel giorno.

Tu (nell’imbarazzo della scelta)

Ordinando le due offerte e se il tasso d’interesse è del 10%,, tu ritieni la 1) migliore della 2) .

Si può quindi certamente dire che, se il prezzo per l’uso del denaro è il 10%, 1.075 € disponibili

fra un anno valgono meno di 1.000 € disponibili già oggi. Si può anche dire che, quando il tasso d’interesse è

del 10%, 1.100 € utilizzabili fra un anno valgono esattamente come 1.000 € già disponibili oggi, e quindi che

ogni euro disponibile fra un anno vale oggi meno di un euro, e precisamente il valore attuale (Va) di un euro

disponibile fra un anno è (1 ÷ 1,1) = 0,90909 € .

Supponiamo ora che il tasso d’interesse a cui puoi prestare i tuoi soldi non sia del 10% ma del 6%.

Quale dei due regali proposti da tuo zio accetterai?

In questo caso se sei razionale certamente scegli l’offerta 2): ricevendo oggi 1.000 € e prestandoli

per un anno al 6%, a Natale 2015 avresti a disposizione 1.000 + 60 = 1.060 €, ma è meglio avere (a Natale

2015) i 1.075 € direttamente da tuo zio piuttosto che ottenerne 1.060 € nello stesso momento ( Natale 2015)

facendoti dare oggi da tuo zio i 1.000 € e poi prestandoli per tutto l’anno al tasso del 6% .

Ordinando le due offerte e se il tasso d’interesse è del 6%,, tu ora ritieni la 2) migliore della 1) .

Si può certamente dire che, se il prezzo per l’uso del denaro è il 6% l’anno, 1.075 € disponibili fra

un anno valgono più di 1.000 € disponibili già oggi. Si può anche dire che, quando il tasso d’interesse è del

6%, 1.060 € utilizzabili fra un anno valgono esattamente come 1.000 € già disponibili oggi, e quindi che ogni

euro disponibile fra un anno ha un valore attuale (Va) pari a (1 ÷ 1,06) = 0,9434 €

Da quanto scritto si ricava che una qualsiasi somma di denaro (e quindi anche un euro) incassabile in

futuro ha nel momento attuale un valore sempre minore man mano che si allontana il giorno in cui quella

somma (quell’euro) potrà essere utilizzata, e la velocità di diminuzione del valore aumenta all’aumentare del

tasso d’interesse: il diritto di ricevere 50.000 € fra un anno (cioè un credito di 50.000 € che scade fra un anno) ha oggi

un valore inferiore a 50.000 €, e la differenza fra il valore attuale di un credito e l’importo del credito aumenta

all’aumentare del tasso d’interesse. E’ soltanto con un tasso d’interesse nullo, pari cioè allo 0%, che il

valore del denaro non cambia al cambiare del momento in cui è disponibile: se non hai intenzione di

usarli tu per fare subito degli acquisti, e se nessuno è disposto a pagarti per usare i tuoi soldi, 50.000 €

disponibili oggi, 50.000 disponibili fra una settimana e 50.000 € utilizzabili fra un anno sono per te tutti la

stessa cosa, cioè hanno lo stesso valore.

8

4) Cosa è l’interesse (nel suo significato meno noto e più profondo)

Da tempo sogni una crociera, magari alle Seychelles e per due persone;

siamo nel dicembre 2014, una nota marca di panettoni pubblicizza i propri prodotti in

questo modo: “Compra il panettone XY, puoi vincere una crociera per due persone!”.

Compri un panettone, lo apri e scopri di aver vinto la crociera che sognavi.

Il regolamento del concorso, allegato al panettone vincente, ti permette di

scegliere una qualsiasi di queste crociere, tutte con la stessa destinazione e la

stessa nave:

a) 7 giorni con partenza nel dicembre 2014;

b) 10 giorni ma con partenza in dicembre 2015;

Tu (nell’imbarazzo della scelta)

c) 16 giorni ma devi attendere il dicembre 2016.

Quale scegli?

Supponiamo che fra a) e b) tu non abbia dubbi: preferisci fare 3 giorni in meno pur di non

attendere un anno. Questo significa che per te 7 giorni di crociera disponibili subito valgono di più di 10

giorni godibili fra un anno; e allora possiamo dire che per te il valore attuale di una crociera di 10 giorni

disponibile fra un anno è minore del valore di una crociera di 7 giorni (disponibile subito); si può dire anche che

sei disposto/a a pagare un “prezzo” pari a tre giorni di vacanza (in realtà è pari a poco più di due giorni, ma non preoccuparti

se non capisci perché: se tu ci riuscissi già adesso allora avresti un cervello eccezionale) pur di anticipare di un anno il godimento

di una crociera lunga 7 giorni; significa allora che tu stai applicando al bene “crociera” un tasso d’interesse di

almeno il 43%, e questo perché per anticipare di un anno la disponibilità del bene “7 giorni di crociera” sei

disposta/o a sopportare un costo di 3/7 del bene stesso (tre giorni su sette), e 3 ÷ 7 = 43%;

Supponiamo poi che nella scelta fra a) e c) tu ancora non abbia dubbi e preferisca c): per fare 9

giorni in più (e passare così da 7 a 16) sei disposta/o a rimandare la crociera di due anni. Questo significa che per

te 7 giorni di crociera disponibili subito valgono meno di 16 giorni godibili fra due anni; il concetto lo

possiamo esprimere anche in questo modo: per te il valore attuale di una crociera di 16 giorni che parte fra

due anni è superiore al valore di una crociera di 7 giorni (che parte subito); si può anche dire che non sei

disposto a pagare un “prezzo” pari a 9 giorni di crociera per anticipare di due anni il godimento di 7 giorni di

crociera; significa allora che tu stai applicando al bene “crociera” un tasso di interesse inferiore al 52%, e

questo perché per anticipare di due anni il godimento del bene “7 giorni di crociera” non sei disposto a

sopportare un costo di 9/7 del bene stesso (nove giorni su sette). I calcoli per determinare quel valore (52%) del

tasso d’interesse li vedremo più avanti, per ora mi basta che tu capisca e interiorizzi questi concetti:

1) Per chiunque il valore di qualsiasi bene dipende dal momento in cui quel bene è disponibile;

2) Il valore che oggi ha il diritto di disporre (di usare) un bene diminuisce all’allontanarsi del momento in cui

quel bene sarà disponibile (usabile);

3) La velocità con cui il valore che diamo ai beni diminuisce all’allontanarsi del momento in cui saranno

disponibili è variabile da bene a bene: per alcuni il valore diminuisce lentamente, per altri molto

velocemente; [ad esempio: hai un gran mal di denti, gli analgesici non hanno effetto e l’unico dentista disponibile ti dice:

“per 100 € ti curo subito, ma se vuoi puoi aspettare un mese e ti curerò per soli 10 € ”. Probabilmente tu preferirai pagare 90 €

in più pur di anticipare la cura. Questo significa che per te il servizio del dentista perde più dei 9/10 del suo valore se la sua

disponibilità si allontana di un solo mese (il valore attuale di una cura dentistica che fra un mese varrà 100 € è, nel caso si

abbia un gran mal di denti, pari a meno di 10 € [ e quindi il tasso d’interesse che si applica in questa circostanza è più del 900%

al mese, equivalente al tasso annuo del 100.000 miliardi % all’annuo (e ti do 10 se riesci a spiegarmi da che calcolo proviene questo

risultato che appare folle al profano ma che è corretto) ].

9

4)

La velocità con cui il valore attuale di un bene cala all’allontanarsi del momento in cui sarà disponibile

varia da persona a persona, come dire che ognuno ragiona (fa i propri calcoli di equivalenza) con un suo

personale tasso di interesse (che a sua volta, e come ho scritto al punto precedente, è diverso da bene a bene).

Vediamo questo altro caso:

Tu, Al e Bo siete tre appassionati cinefili;

accessibile per voi c’è un unico cinema che offre, allo stesso

prezzo da pagare comunque oggi, la scelta fra 9 biglietti (con

titoli dei film a scelta) utilizzabili già da ora (dicembre 2014), oppure

12 biglietti utilizzabili però solo da dicembre 2015. Chi

sceglie il pacchetto da 12 non avrà possibilità di entrare nel

cinema nei prossimi 12 mesi.

Tu

Al

Bo

Ipotizza, infine, anche che ci siano almeno 12 film che giudichi ugualmente validi e di essere certo che la tua

passione per il cinema non si modificherà col tempo.

Tu giudichi equivalenti le due proposte, nel senso che la scelta che ti si propone (fra 9 film subito o 12 fra

un anno) ti imbarazza al punto che ti affidi al lancio di una moneta, ed invece fra 9 film in quest’anno e 11 nel

prossimo sceglieresti i 9 subito, mentre se, da vedere nel prossimo anno, ti offrissero 13 film allora opteresti

per l’attesa. Al, invece, sceglie con decisione i 9 film immediatamente disponibili, in quanto per lui 9 film

subito valgono di più di 12 fra un anno.

Bo, al contrario di Al, preferisce attendere un anno e vederne 12 piuttosto che 9 subito. In effetti

Bo sarebbe disposta a scambiare i 12 film fra un anno solo con 10 film godibili fin da ora.

Si può dire che 9 spettacoli al cinema disponibili da subito sono, per te, il “valore attuale” di 12

film godibili fra un anno, oppure – ed è la stessa cosa – che, per te, il valore di 9 film già utilizzabili equivale a

un “montante” di 12 film fra un anno.

Al e Bo, invece, danno ai 12 film disponibili fra un anno un valore rispettivamente minore (Al) e

maggiore (Bo) a quello di 9 film immediatamente visibili.

La faccenda può anche essere osservata in questo modo: tu valuti in tre film il sacrificio di

attendere un anno per soddisfare nove volte la tua passione cinefila, Al lo valuta più di te ed è Bo che a quel

sacrificio dà un minor valore.

Si può anche dire che, fra voi tre, è Al che dà al tempo un valore maggiore (quando lo valuta in

riferimento al bene “spettacolo cinematografico”), mentre per te e ancor più per Bo il tempo (sempre in riferimento a quel

bene) ha un valore minore. Infatti, Al è ben disposto a pagare (rinunciando a vederli) 3 film per “comprare” un

anno di tempo e anticipare così il godimento cinematografico; per te, invece, quello è il prezzo limite, mentre

per Bo il giusto prezzo di un anno di attesa è di soli 2 film.

In questo senso si può dire che il tasso di interesse è il prezzo del tempo ( della risorsa “tempo”, l’unica

risorsa non producibile dall’uomo, ché tutte le altre l’uomo le può produrre o sostituire grazie alla sua intelligenza ).

La stessa cosa si può esprimere dicendo che il tuo tasso di interesse annuo riferito al bene cinema

è il 33,33% (e questo in quanto il rapporto fra le quantità equivalenti di film disponibili con una differenza temporale di un anno è:

12/9 = 1,3333), il tasso d’interesse annuo applicato da Al è maggiore del 33,33% mentre quello di Bo è

inferiore, ed esattamente è del 20% (infatti: 12/10 = 1,2, dove 12 corrisponde al montante disponibile fra un anno di un

capitale che oggi vale 10 film, e quindi – essendo il tempo pari a un anno – dalla formula I = C x r x t deriva che il tasso annuo

d’interesse r con cui Bo, seppure inconsciamente, fa le sue valutazioni in merito a come il tempo modifica il valore del bene “visione

film al cinema” è: r = I ÷ (C x t) → r = 2 / (10 x 1) → r = 0,2 = 20% ).

10

Bo applica il tasso d’interesse del 20% al bene “visione film al cinema”, ma come ho già scritto il

tasso d’interesse con cui Bo e tutti noi facciamo le nostre valutazioni varia in funzione del tipo di bene la cui

disponibilità viene spostata nel tempo.

Poiché il denaro è lo strumento che permette di entrare in possesso di qualsiasi bene economico, il

tasso di interesse del denaro (cioè il tasso con cui facciamo le valutazioni di equivalenza fra la disponibilità di somme

monetarie di diverso importo disponibili in tempi diversi ) è la sintesi di tutti i tassi d’interesse dei beni reali, come dire

che il tasso d’interesse che si applica ai calcoli finanziari è la media dei tassi di tutti i beni acquistabili ( media

ponderata in base al peso che ogni bene ha sul complesso dell’economia ).

Da quanto ho scritto emerge che

l’interesse non è un fenomeno monetario!

Al contrario di quanto pensa l’uomo della strada ma anche – ahimè – la gran parte dei giornalisti

economici e dei banchieri,

l’interesse è un fenomeno reale

che riguarda, cioè, i beni concreti e l’economia reale; ed è solo perché gli scambi dei beni reali avvengono

attraverso la moneta che questa viene coinvolta nel fenomeno e quindi che l’interesse assume (anche) una

veste monetaria.

Il tasso d’interesse a cui ognuno di noi è disposto a prestare il denaro (il prezzo a cui siamo disposti a

sopportare il sacrificio del rinvio degli acquisti, del rinvio dell’utilità che traiamo da essi ) è soggettivo, nel senso che cambia

da persona a persona, così come è soggettivo il tasso di interesse che è disposto a pagare chi vuole anticipare

gli acquisti (di beni sia di consumo che di investimento) per goderne prima l’utilità, cioè chi chiede denaro in prestito.

L’uno e l’altro sono la stessa cosa, sono il prezzo del tempo.

La media dei tassi d’interesse sul bene “denaro” con cui ragiona ogni operatore finanziario (cioè

ognuno dei milioni di risparmiatori che offrono e dei milioni di prenditori che domandano il bene “uso del denaro”) è il tasso

d’interesse espresso dal mercato, ed ecco perché ha un senso dire che

il tasso d’interesse di mercato misura il valore che la società dà al tempo.

Ecco perché (a parità dello strumento moneta) i tassi alti sono spesso un sintomo di vivacità della

popolazione, segnalano la sua voglia di vivere e di fare, di costruire il futuro; i tassi bassi, invece, sono spesso

indicatori del declino di una società che si accontenta di conservare il presente e non vuole, nell’immediato, né

pagare più di tanto né correre troppi rischi per realizzare un futuro diverso.

E’ la cultura della stabilità e della conservazione, atteggiamento che è naturale e quindi

comprensibile nei vecchi (come vecchia è la gran parte della classe dirigente, a partire dal presidente della vostra repubblica Giorgio

Napolitano), ma che addolora vedere così diffusa in tutta la popolazione, a partire da quella giovanile (anche per

effetto di un martellamento propagandistico talmente capillare ed esteso che avrebbe stupito lo stesso Goebbels).

11

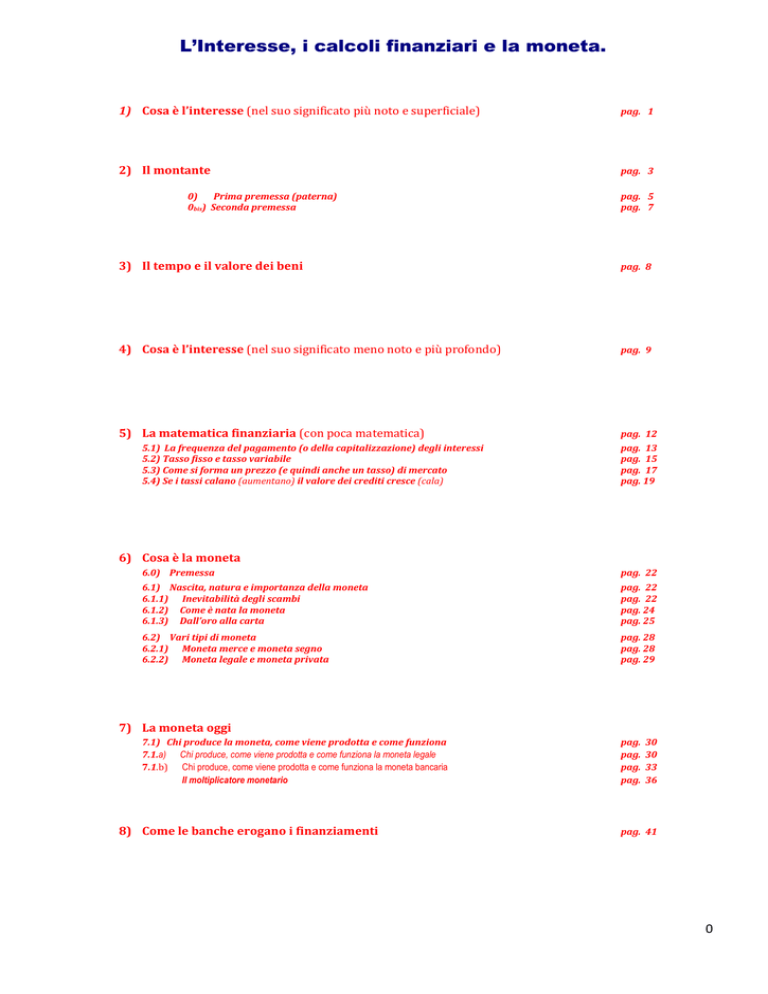

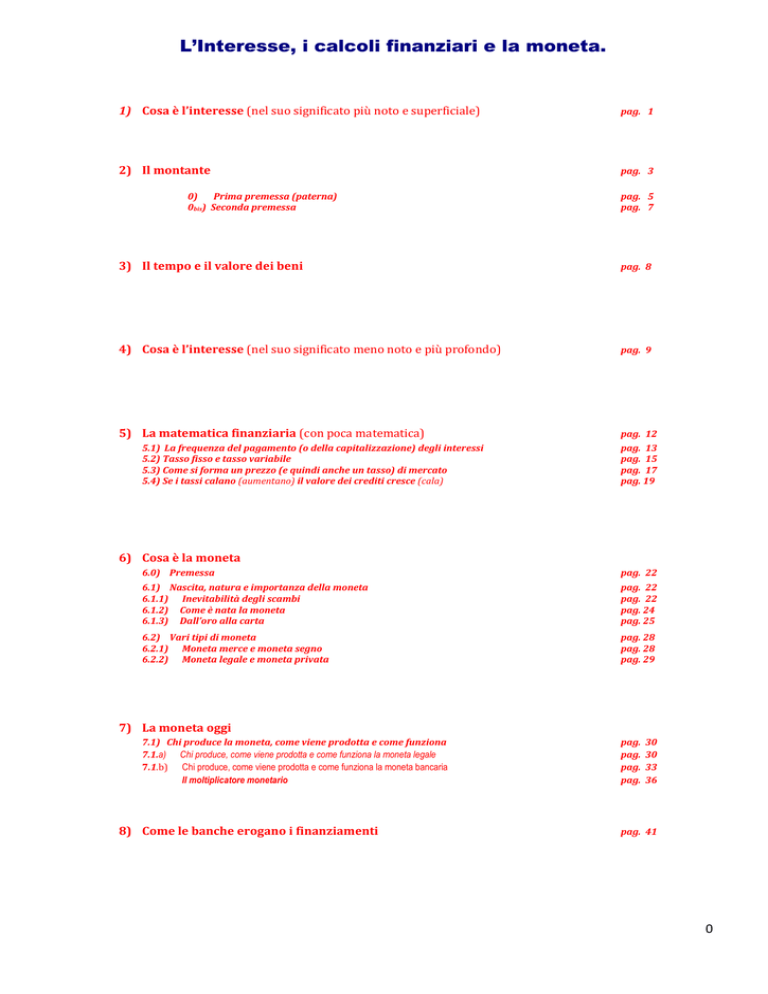

5) La matematica finanziaria (con poca matematica)

anni

montante

val.att.

val.att.di

di 1 €

di 1 €

rendita

montante val.att.

di 1 €

di 1 €

val.att.di

rendita

montante val.att.

di 1 €

di 1 €

val.att.di

montante val.att. val.att.di

rendita

di 1 €

di 1 €

rendita

1%

1%

10%

10%

10%

5%

5%

5%

2,5%

2,5%

2,5%

1%

1

1,100

0,9091

0,9091

1,050

0,9524

0,9524

1,025

0,9756

0,9756

1,01

0,9901 0,9901

1

2

1,210

0,8264

1,7355

1,103

0,9070

1,8594

1,051

0,9518

1,9274

1,02

0,9803 1,9704

2

3

1,331

0,7513

2,4869

1,158

0,8638

2,7232

1,077

0,9286

2,8560

1,03 0,97059

2,941

3

4

1,464

0,6830

3,1699

1,216

0,8227

3,5460

1,104

0,9060

3,7620

1,041 0,96098

3,902

4

5

1,611

0,6209

3,7908

1,276

0,7835

4,3295

1,131

0,8839

4,6458

1,051 0,95147 4,8534

5

6

1,772

0,5645

4,3553

1,340

0,7462

5,0757

1,160

0,8623

5,5081

1,062 0,94205 5,7955

6

7

1,949

0,5132

4,8684

1,407

0,7107

5,7864

1,189

0,8413

6,3494

1,072 0,93272 6,7282

7

8

2,144

0,4665

5,3349

1,477

0,6768

6,4632

1,218

0,8207

7,1701

1,083 0,92348 7,6517

8

9

2,358

0,4241

5,7590

1,551

0,6446

7,1078

1,249

0,8007

7,9709

1,094 0,91434

8,566

9

10

2,594

0,3855

6,1446

1,629

0,6139

7,7217

1,280

0,7812

8,7521

1,105 0,90529 9,4713

10

11

2,853

0,3505

6,4951

1,710

0,5847

8,3064

1,312

0,7621

9,5142

1,116 0,89632 10,368

11

12

3,138

0,3186

6,8137

1,796

0,5568

8,8633

1,345

0,7436

10,2578

1,127 0,88745 11,255

12

13

3,452

0,2897

7,1034

1,886

0,5303

9,3936

1,379

0,7254

10,9832

1,138 0,87866 12,134

13

14

3,797

0,2633

7,3667

1,980

0,5051

9,8986

1,413

0,7077

11,6909

1,149 0,86996 13,004

14

15

4,177

0,2394

7,6061

2,079

0,4810

10,3797

1,448

0,6905

12,3814

1,161 0,86135 13,865

15

16

4,595

0,2176

7,8237

2,183

0,4581

10,8378

1,485

0,6736

13,0550

1,173 0,85282 14,718

16

17

5,054

0,1978

8,0216

2,292

0,4363

11,2741

1,522

0,6572

13,7122

1,184 0,84438 15,562

17

18

5,560

0,1799

8,2014

2,407

0,4155

11,6896

1,560

0,6412

14,3534

1,196 0,83602 16,398

18

19

6,116

0,1635

8,3649

2,527

0,3957

12,0853

1,599

0,6255

14,9789

1,208 0,82774 17,226

19

20

6,727

0,1486

8,5136

2,653

0,3769

12,4622

1,639

0,6103

15,5892

1,22 0,81954 18,046

20

21

7,400

0,1351

8,6487

2,786

0,3589

12,8212

1,680

0,5954

16,1845

1,232 0,81143 18,857

21

22

8,140

0,1228

8,7715

2,925

0,3418

13,1630

1,722

0,5809

16,7654

1,245

19,66

22

23

8,954

0,1117

8,8832

3,072

0,3256

13,4886

1,765

0,5667

17,3321

1,257 0,79544 20,456

23

24

9,850

0,1015

8,9847

3,225

0,3101

13,7986

1,809

0,5529

17,8850

1,27 0,78757 21,243

24

25

10,83

0,0923

9,0770

3,386

0,2953

14,0939

1,854

0,5394

18,4244

1,282 0,77977 22,023

25

26

11,92

0,0839

9,1609

3,556

0,2812

14,3752

1,900

0,5262

18,9506

1,295 0,77205 22,795

26

27

13,11

0,0763

9,2372

3,733

0,2678

14,6430

1,948

0,5134

19,4640

1,308

23,56

27

28

14,42

0,0693

9,3066

3,920

0,2551

14,8981

1,996

0,5009

19,9649

1,321 0,75684 24,316

28

29

15,86

0,0630

9,3696

4,116

0,2429

15,1411

2,046

0,4887

20,4535

1,335 0,74934 25,066

29

30

17,45

0,0573

9,4269

4,322

0,2314

15,3725

2,098

0,4767

20,9303

1,348 0,74192 25,808

30

31

19,19

0,0521

9,4790

4,538

0,2204

15,5928

2,150

0,4651

21,3954

1,361 0,73458 26,542

31

32

21,11

0,0474

9,5264

4,765

0,2099

15,8027

2,204

0,4538

21,8492

1,375

0,7273

27,27

32

33

23,23

0,0431

9,5694

5,003

0,1999

16,0025

2,259

0,4427

22,2919

1,389

0,7201

27,99

33

34

25,55

0,0391

9,6086

5,253

0,1904

16,1929

2,315

0,4319

22,7238

1,403 0,71297 28,703

34

35

28,10

0,0356

9,6442

5,516

0,1813

16,3742

2,373

0,4214

23,1452

1,417 0,70591 29,409

35

36

30,91

0,0323

9,6765

5,792

0,1727

16,5469

2,433

0,4111

23,5563

1,431 0,69892 30,108

36

37

34,00

0,0294

9,7059

6,081

0,1644

16,7113

2,493

0,4011

23,9573

1,445

30,8

37

38

37,40

0,0267

9,7327

6,385

0,1566

16,8679

2,556

0,3913

24,3486

1,46 0,68515 31,485

38

39

41,14

0,0243

9,7570

6,705

0,1491

17,0170

2,620

0,3817

24,7303

1,474 0,67837 32,163

39

40

45,26

0,0221

9,7791

7,040

0,1420

17,1591

2,685

0,3724

25,1028

1,489 0,67165 32,835

40

41

49,79

0,0201

9,7991

7,392

0,1353

17,2944

2,752

0,3633

25,4661

1,504

33,5

41

42

54,76

0,0183

9,8174

7,762

0,1288

17,4232

2,821

0,3545

25,8206

1,519 0,65842 34,158

42

43

60,24

0,0166

9,8340

8,150

0,1227

17,5459

2,892

0,3458

26,1664

1,534

34,81

43

44

66,26

0,0151

9,8491

8,557

0,1169

17,6628

2,964

0,3374

26,5038

1,549 0,64545 35,455

44

45

72,89

0,0137

9,8628

8,985

0,1113

17,7741

3,038

0,3292

26,8330

1,565 0,63905 36,095

45

46

80,18

0,0125

9,8753

9,434

0,1060

17,8801

3,114

0,3211

27,1542

1,58 0,63273 36,727

46

47

88,20

0,0113

9,8866

9,906

0,1009

17,9810

3,192

0,3133

27,4675

1,596 0,62646 37,354

47

48

97,02

0,0103

9,8969

10,40

0,0961

18,0772

3,271

0,3057

27,7732

1,612 0,62026 37,974

48

49

106,7

0,0094

9,9063

10,92

0,0916

18,1687

3,353

0,2982

28,0714

1,628 0,61412 38,588

49

50

117,4

0,0085

9,9148

11,47

0,0872

18,2559

3,437

0,2909

28,3623

1,645 0,60804 39,196

50

100

13.781

0,0001

9,9993

131,5

0,0076

19,8479

11,81

0,0846

36,6141

2,705 0,36971 63,029 100

200

1,9E+08

5,27E-09

10,00

17.293

0,00

20,00

139,6

0,01

39,71

7,32

0,8034

0,7644

0,692

0,665

0,6519

0,14

86,33

anni

200

12

5.1) La frequenza del pagamento (o della capitalizzazione) degli interessi.

Un euro disponibile domani vale, oggi, un po’ meno di un euro già utilizzabile oggi, e se non sei

sicuro di aver capito il motivo allora torna a pagina 8 perché è inutile che tu prosegua oltre senza la

comprensione del precedente paragrafo.

Ora ipotizza di esserti accordato con me in questi termini: tu, oggi 10 novembre 2014, mi presti per

6 anni 10.000 € al tasso del 10%. L’accordo, a prima vista, può sembrare chiaro: oggi tu mi metti a

disposizione 10.000 €, io il 10 novembre 2020 te li restituirò e, come corrispettivo per il servizio di

finanziamento che mi fornisci io ti pagherò un prezzo (interesse) pari a 6.000 € (I = C x i x t → 10.000 x 0,1 x 6).

In realtà ci siamo scordati di definire una cosa importante: il momento in cui gli interessi devono essere

pagati. Io, infatti, ho tutto l’interesse a pagarti i 6.000 € alla fine del prestito, il 10 novembre 2020; a te,

invece, conviene incassarli prima, magari 1.000 euro alla fine di ognuno dei 6 anni o, meglio ancora per te,

tutti subito al momento in cui inizia il finanziamento, cioè oggi 10 novembre 2014 (e per la solita ragione che gli

euro disponibili subito hanno un valore maggiore degli euro disponibili fra uno, due o sei anni) . Che il momento (e quindi anche la

frequenza) del pagamento degli interessi incida notevolmente sulla convenienza dell’operazione risulta

evidente se pensi che fissarlo all’inizio significa fare un’operazione completamente diversa da quella che

sarebbe se si scegliesse di pagarli alla fine: pagare tutti i 6.000 euro di interessi all’inizio dei sei anni in cui

si svilupperà il finanziamento significa, in pratica, ottenere un finanziamento non di 10.000 bensì di soli

4.000 euro (i 10.000 di capitale prestati meno i 6.000 di interessi immediatamente corrisposti) ; risulta quindi che un prestito di

10.000 € per sei anni al tasso del 10% con pagamento anticipato di tutti gli interessi equivale a un prestito

di 4.000 € per sei anni al tasso del 25% ma con pagamento posticipato di tutti gli interessi (se C è 4.000 €, t è 6

anni e I è 6.000 € allora ne risulta che i = 6.000 ÷ (4.000 x 6) = 0,25 → 25%).

Credo che l’esempio proposto evidenzi bene l’importanza di stabilire (oltre all’importo prestato, ai tempi di

rimborso e al tasso di interesse) anche il momento (e la periodicità) con cui gli interessi devono essere corrisposti. Si

può certamente dire che, anche a parità di interessi complessivamente pagati, la frequenza con cui si

pagano modifica la convenienza dell’operazione, cioè ne modifica il tasso effettivo di interesse; un tasso

annuo (con pagamento annuale e posticipato degli interessi) del 10% è, per il creditore, un po’ meno conveniente di un

tasso semestrale (con pagamento semestrale e posticipato degli interessi) del 5%. Un esempio numerico può essere

utile: oggi 10/11/2014 hai dei risparmi che non intendi spendere almeno per tutto il prossimo anno e ti

vengono fatte queste due proposte (supponi che la rischiosità dell’investimento sia la stessa, magari perché si tratta dello stesso

potenziale debitore):

1) prestare 40.000 € per un anno al tasso annuo del 10% (con pagamento posticipato degli interessi in un’unica soluzione);

2) prestare 40.000 €, sempre per un anno ma al tasso semestrale del 5% (con pagamento posticipato degli interessi alla

fine di ognuno dei due semestri). I due possibili investimenti possono essere schematizzati così:

4.000 €

↓

1)

2)

→

2.000 €

2.000 €

↓

↓

----------------------------------------------------------------------------------------------------------------------------------------------------------------------------------

------------------------------------------------------------------------------------------------------------------------------------------------------------------------------

10/11/2014

10/11/2014

10/5/2015

10/11/2015

10/5/2015

→

10/11/2015

L’operazione 1) è, per te che sei il creditore, meno conveniente della 2) perché i 2.000 € che potrai

disporre (con la 2)) il 10/5/2015 valgono oggi più dei 2.000 € che (con l’operazione 1)) potrai utilizzare solo sei

mesi più tardi, dal 10/11/2015.

Nel caso proposto non occorre alcun calcolo per individuare il corretto ordine di convenienza, ma se

le proposte fossero state le seguenti:

1) prestare 40.000 € per un anno al tasso annuo del 10,3% (con pagamento posticipato degli interessi in un’unica soluzione);

2) prestare 40.000 €, sempre per un anno ma al tasso semestrale del 5% (con pagamento posticipato degli interessi alla

fine di ognuno dei due semestri). I due possibili investimenti possono essere schematizzati così:

4.120 €

↓

1)

2)

→

2.000 €

2.000 €

↓

↓

----------------------------------------------------------------------------------------------------------------------------------------------------------------------------------

------------------------------------------------------------------------------------------------------------------------------------------------------------------------------

10/11/2014

10/11/2014

10/5/2015

10/11/2015

10/5/2015

→

10/11/2015

In questo caso la scelta corretta non può essere trovata senza l’utilizzo di calcoli finanziari. Ecco

allora che è utile imparare a determinare a quale “tasso annuale” equivale un tasso con periodicità diversa.

13

Nel nostro caso occorre determinare a che tasso annuo equivale un tasso semestrale del 5%, e la

risposta la si ottiene così: (1 + 5%)2 – 1 = 0,1025 e cioè 10,25%. [ Infatti: un capitale di 1 € al un tasso semestrale del 5% origina

un interesse di 0,05 € per ognuno dei due semestri di un anno; ma i 5 centesimi di interessi prodotti alla fine del primo semestre producono, nel corso del

secondo semestre, 0,05 x 5% = 0,0025 € di ulteriori interessi, perciò a fine anno gli interessi complessivi sono 0,1025 (0,05 + 0,05 + 0,0025), cioè quelli che si

otterrebbero impiegando lo stesso capitale di 1 € per un anno ma al tasso del 10,25% ]. Quindi il tasso annuale equivalente al 5%

semestrale è il 10,25% e allora è più conveniente la proposta 1) in quanto il 10,3% è maggiore del 10,25% .

Lo stesso giudizio di convenienza lo si poteva ricavare seguendo la strada (che dovrebbe esserti ormai familiare)

del confronto di capitali disponibili in momenti diversi, e cioè – ad esempio – confrontando i 2.000 €

disponibili fra 6 mesi [proposta 2)] con i 2.120 disponibili fra 12 mesi [proposta 1) ] [gli altri 2.000 € dell’unica rata della 1)

non interessano perché coincidono – e quindi hanno lo stesso valore attuale – con i 2.000 € della seconda rata nella proposta 2)]; la domanda è

perciò: se si utilizza il tasso annuo del 10,3%, il valore che fra sei mesi avranno 2.120 € disponibili sei mesi

dopo (e quindi fra un anno da oggi) sarà o no maggiore dei 2.000 € che potrai incassare fra sei mesi se scegliessi la

proposta 2) ? Essendo la formula del valore attuale Va = C x [1/(1 + i)t] , la risposta è:

Va = 2.120 x [1/(1 + 0,103)1/2] = 2.018,59 (valore attuale di 2.120 € disponibili fra ½ anno se il tasso è il 10,3%), e poiché

2.018,59 è maggiore di 2.000, ecco che anche per questa strada risulta più conveniente la proposta 1) .

Mi pare evidente che, anche in un caso semplice come quello proposto, il sistema di individuare il

tasso equivalente sia più rapido di quello consistente nel rendere confrontabili gli importi disponibili in

momenti diversi attraverso la loro riconduzione a un medesimo istante; da qui l’opportunità di imparare a

determinare a che tasso, con pagamento annuo posticipato degli interessi (d’ora in avanti lo chiamerò semplicemente

“tasso annuo”), equivale un tasso che preveda il pagamento degli interessi con una frequenza diversa dall’anno.

Il procedimento per calcolare il tasso annuo equivalente (iaeq) è questo: si divide il tasso annuo (ian)

per il numero periodi (cioè di volte in cui vengono pagati gli interessi in un anno) (np) e si trova così il tasso periodale

(ipe); si somma 1 al tasso periodale e si eleva il risultato a una potenza pari a np ; infine, si sottrae 1 e ciò

che resta è il tasso (espresso non in forma percentuale). In simboli: iaeq = (1 + ian ÷ np)np – 1 o, sostituendo,

iaeq = (1 + ipe)np – 1

Così, ad esempio, il tasso annuo

(con capitalizzazione annua degli interessi)

(cioè a un tasso annuo del 9% con capitalizzazione semestrale degli interessi)

equivalente a un tasso semestrale del 4,5%

risulta: iaeq = (1 + 0,09 ÷ 2)2 – 1 = 0,0925 = 9,2025%.

Ora, anche per familiarizzare con Excel, provate a fare la tabella qui sotto (la colonna centrale “calcoli” l’ho inserita solo per

agevolarvi nella scrittura della formula da trascinare lungo la colonna “tasso annuo equivalente”):

tasso annuo nominale:

periodicità

interessi

annua

semestrale

quadrimestrale

trimestrale

bimestrale

n. periodi tasso

all'anno periodale

1

2

3

4

6

0,09

0,045

0,03

0,0225

0,015

mensile

settimanale

12

52

0,0075

0,0017

giornaliera

365

0,0002

calcoli

9,00%

montante a 1 anno

tasso % tasso annuo tasso %

su un capitale di

periodale equivalente equivalente €

10.000,00

0,09

9,0000%

10.900,00

2

9,00%

4,50% 0,092025

9,2025%

10.920,25

3

3,00% 0,092727

9,2727%

10.927,27

(1 + 0,09) – 1

(1 + 0,045) – 1

(1 + 0,03) – 1

4

2,25% 0,093083

9,3083%

10.930,83

6

1,50% 0,093443

9,3443%

10.934,43

12

0,75% 0,093807

0,17% 0,094089

9,3807%

9,4089%

10.938,07

10.940,89

0,025% 0,094162

9,4162%

10.941,62

(1 + 0,0225) – 1

(1 + 0,015) – 1

(1 + 0,0075) – 1

(1 + 0,0017)52 – 1

365

(1 + 0,00024658)

–1

L’ultima colonna (“ montante a un anno di 10.000 € ” ) l’ho inserita perché mi sembra evidenzi in modo

chiaro come la maggiore vantaggiosità di una capitalizzazione più frequente vada man mano riducendosi:

capitalizzare (oppure incassare) gli interessi quotidianamente è sì più vantaggioso che incassarli (o capitalizzarli)

settimanalmente, ma si tratta di un vantaggio ben piccolo: meno di un euro su oltre 900 di interessi

complessivi; passare, cioè, da 52 a 365 periodi all’anno fa guadagnare, con un tasso nominale del 9%, 0,73 €

di interessi in più su 10.000 € di capitale; passare, invece, da 1 a 2 periodi (da una capitalizzazione annuale a una

semestrale) incrementa la convenienza in modo più significativo (di oltre 20 €, da 900 a 920,25). Se poi dalla

capitalizzazione giornaliera si passa a quella “istantanea”, anche detta “capitalizzazione continua”, in cui

gli interessi si aggiungono al capitale nell’istante in cui maturano, e cioè infinite volte all’anno (l’anno viene

suddiviso in infiniti periodi, ognuno perciò più breve di un miliardesimo di secondo), l’ulteriore guadagno rispetto alla capitalizzazione

giornaliera si riduce a meno di 0,12 € (e la formula non la riporto perché ricordo che nel titolo ho promesso “poca matematica”).

14

5.2) Tasso fisso e tasso variabile.

Come certamente sai, affinché un contratto sia valido è essenziale che siano determinate o determinabili

le prestazioni delle due parti; se ci limitiamo a considerare la prestazione del compratore, è quindi necessario

che il prezzo sia determinato o determinabile fin dall’inizio per tutta la durata dell’accordo, e questo anche

quando il contratto è destinato a svolgere i suoi effetti per un tempo lunghissimo.

E’ opportuno, a questo punto, cercare con due esempi di dare un idea corretta di come funzionino la

gran parte dei contratti di durata (cioè contratti la cui esecuzione si prolunga nel tempo, che si contrappongono ai contratti istantanei, come è ad

esempio la compravendita, i cui effetti si concentrano in un solo momento): o si stabilisce subito un prezzo fisso che non si modificherà

nel tempo (è il caso del prezzo – o tasso – “fisso”), o si stabilisce subito il procedimento con il quale il prezzo potrà

cambiare nel corso del tempo (è il caso del prezzo – o tasso – “variabile”) .

Esempio 1): lo scorso settembre, sotterrando un osso nel mio giardino, Frei (è un pastore tedesco, quindi si legge Frai)

ha trovato il petrolio. La produzione non è tanta e il giacimento è piccolo, rispettivamente 10 barili al giorno e

100.000 barili le riserve stimate, ma la qualità è eccellente e così mi posso accontentare.

Per semplificarmi la vita e non perdere troppo tempo nella continua ricerca di acquirenti del petrolio che

sgorga nel mio giardino ed evitare le continue e seccanti trattative che si renderebbero necessarie, il primo di

ottobre ho stipulato con l’IREN un contratto in base al quale per i prossimi 20 anni io mi sono impegnato a

consegnare (franco giardino), e l’IREN si è impegnata a ritirare e pagare, 300 barili di petrolio al mese ad un prezzo

che per il primo mese (cioè ottobre 2014) abbiamo stabilito in 88,00 $ al barile, e che in ognuno dei 239 mesi

successivi (cioè fino al termine del contratto ventennale) sarà pari alla media dei prezzi del petrolio Brent rilevati alla borsa di

NY (cioè al mercato di New York) nell’ultima settimana del mese precedente, media aumentata però di 5,00 $ per tenere

conto dell’ottima qualità del mio petrolio.

In questo modo, poiché nell’ultima settimana di ottobre la media dei prezzi del Brent alla borsa di NY è

stata di 85 $ , per i 300 barili che consegnerò in novembre l’AGAC mi pagherà (300 barili x (85 + 5) € l’uno) = 27.000 $.

Per tutti i prossimi 20 anni (più precisamente fino al 30 settembre 2034) ogni mese il prezzo a cui venderò il mio

petrolio si modificherà in base allo stesso meccanismo. Il mio è un contratto di fornitura ventennale a “prezzo

variabile con indicizzazione mensile al prezzo del petrolio Brent della borsa di NewYork e spread di + 5,00 $”.

Esempio 2): tuo cugino Bassanio il primo ottobre scorso ha ottenuto da Unicredit (banca di cui è cliente) un

mutuo ventennale di 120.000 € a “tasso variabile con indicizzazione trimestrale al tasso Euribor a tre mesi più

uno spread dell’2,50% ”. Questo significa che Unicredit si è impegnata per 20 anni (e quindi fino al 30 settembre 2034) a

vendere a Bassanio l’uso di 120.000 € ad un prezzo (tasso) che, in ogni trimestre, sarà pari al tasso “Euribor con

scadenza a 3 mesi” (tasso che oggi è bassissimo, circa lo 0,1%) aumentato di uno “spread” di 2,5 punti percentuali. In

questo modo, l’Unicredit venderà a Bassanio l’uso dei 120.000 € nel primo trimestre al prezzo di 2,60%, e nel

secondo trimestre (tra l’1 gennaio e il 31 marzo 2015), nell’ipotesi che l’euribor a tre mesi sia, nel marzo 2015, pari al

0,60%, il tasso sarà del 3,10%. Lo “spread” di 2 punti e ½ è, in pratica, il ricarico che applica l’Unicredit: la

banca, infatti, raccoglie il denaro pagandolo l’X% e lo rivende a vostro cugino a (X + 2,5)%, in modo da coprire

tutte le altre spese (stipendi, imposte, elettricità, ecc.) e sperare di ottenere un utile, allo stesso modo in cui l’ortolano

compra i broccoli a 1,25 e li rivende a 2,00 € applicando un “ricarico” (che gli ortolans londinesi chiamano “spread”) di 0,75 €.

L’indicazione del parametro (il prezzo del brent a NY o l’euribor a tre mesi) su cui basare il prezzo in futuro, serve a

rendere valido il contratto per tutta la sua durata pur senza fissare il prezzo fin dall’inizio.

IREN ed io, così come Bassanio e l’Unicredit, se avessimo voluto fin da subito avere la certezza

dell’ammontare dei futuri esborsi (l’Iren e Bassanio, che sono gli acquirenti) e incassi (io e l’Unicredit, i venditori) derivanti dal

contratto anche nel lontano futuro, avremmo certamente potuto stabilire un prezzo del petrolio – o un prezzo

per l’uso dei soldi – che rimanesse valido per tutto il ventennio contrattuale (seppure in Italia la libertà contrattuale vada

purtroppo progressivamente riducendosi, è per fortuna ancora sufficiente per permettere alle parti di stringere liberamente accordi di questo tipo). Avremmo

così superato l’incertezza derivante dalla mancata conoscenza dei costi d’acquisto o dei ricavi di vendita futuri.

Mettiamoci nei panni del cugino Bassanio, il quale per acquistare la casa dove abita si è indebitato di 120.000 €

restituibili in 20 anni e a un tasso variabile che, adesso, è del 2,6% . Ciò significa che ora paga (120.000 x 0,026 x 1 =)

3.120 € di interesse in un anno, poco più di 250 € al mese. Ma se fra qualche tempo l’euribor tornasse, ad

esempio, al 4,7% (come era a inizio 2008, quindi non molti anni fa), gli interessi annui che si troverebbe a dover pagare

sarebbero 8.640 € [120.000 x (4,7 + 2,5)% x 1], cioè 720 € al mese da dare alla banca per il servizio di finanziamento;

e 720 sono cosa un tantino diversa degli originari 250 € che avevano convinto Bassanio a fare il mutuo.

15

Non bisogna però credere che la scelta del tasso fisso elimini i rischi: il rischio è inevitabile in tutte le

vicende umane. Nelle righe sopra ho evidenziato il rischio che corre chi si indebita per lungo tempo senza

fissare il tasso per tutta la durata del prestito; qui sotto, invece, sottolineo la rischiosità del tasso fisso.

Ripartiamo dal fatto che il tasso d’interesse, come e forse più di qualsiasi altro prezzo, varia

imprevedibilmente nel tempo, e più il periodo di tempo è ampio più la probabilità che cambi anche di molto è

alta. Ecco allora che impegnarsi per un lungo periodo (ad esempio 10 o 30 anni) a prestare (o a prendere in prestito) il denaro a

un tasso “fisso” (cioè stabilito all’inizio per tutto il periodo) procura incertezza: ci si può guadagnare o perdere tanto.

E’ come impegnarsi oggi a vendere (o comprare) il petrolio per i prossimi 10 o 30 anni sempre al prezzo di

oggi (che è di circa 85 $ al barile): è una scommessa, se nei prossimi anni il prezzo tornerà a 40 $ (come era a fine 2008) io, con

il petrolio del mio giardino, festeggerò per aver vinto e l’IREN certamente imprecherà, ma se il prezzo dovesse

tornare a 150 $ (come era a metà 2008) sarebbe l’IREN a festeggiare e io mi mangerei le mani dalla rabbia.

Non si può quindi dire quale dei due modi di determinazione del prezzo (tasso fisso o tasso variabile) sia il più

prudente e quale il più rischioso: dipende dalle condizioni in cui si trova l’operatore, dipende dall’importanza

che diamo alle nostre esigenze, perché è il valore che noi diamo alla soddisfazione di queste esigenze che

determina il valore, come sempre soggettivo, del prodotto; dipende, insomma, dai gusti.

Approfitto dell’argomento, sebbene mi renda conto di andare un po’ off topic, per sgombrare la tua testa

dall’idea, se mai ce l’avessi, che ci sia qualcuno in grado di prevedere l’andamento futuro di qualche prezzo.

Nessuno, a parte il mago Otelma, è in grado di sapere quali sarà il prezzo di un bene in futuro, e quindi anche

quali saranno i tassi nel futuro, e nemmeno se saliranno o scenderanno. Ognuno, se si diverte, può cercare di prevedere

se un certo prezzo (ad esempio il tasso sull’euro nei finanziamenti a 3 mesi che le banche si praticano fra loro, il cui andamento nel passato potete vedere

nella seconda tabella di pagina 21) nei prossimi mesi o anni sarà più alto o più basso di adesso, e se crede di poterne trarre un

vantaggio può anche scommetterci sopra, così come si può cercare di indovinare chi vincerà lo scudetto e si può anche

scommettere dei soldi sulla mia Udinese. Per darti un’idea di quanto sviluppato sia il mercato, sappi che il volume

complessivo medio di tutte le scommesse che si fanno in un giorno nel mondo sull’andamento dei tassi d’interesse è un

multiplo (circa dieci volte) del volume complessivo di tutte le scommesse fatte in un anno su tutti gli sport.

Che sia impossibile prevedere l’andamento futuro del prezzo di un qualsiasi bene scambiato liberamente in un

mercato aperto (cioè in un mercato in cui chiunque è libero di offrire e domandare come vuole ) lo si può dimostrare con un

ragionamento “per assurdo”, cioè ipotizzando che sia possibile: se ci fosse il modo di sapere, ad esempio, che fra un

anno il petrolio costerà 150 dollari al barile, allora il suo prezzo già domattina balzerebbe a (quasi) 150 dollari, in quanto

tutti si metterebbero subito a comprarlo per rivenderlo a 150 fra un anno e guadagnare la differenza; ma se la gente

corre a comprare oggi con l’intenzione di rivendere fra un anno, allora il prezzo aumenta immediatamente per effetto

della maggiore domanda, e quindi si avvicina già oggi agli attesi 150 dollari al barile. In realtà, quindi, se il prezzo di oggi

è 85 $ è perché, così come alcuni operatori pensano che debba aumentare (e quindi comprano oggi per rivendere

successivamente e guadagnarci), altrettanti credono che scenderà (e quindi vendono oggi con l’intenzione di ricomprare quando

costerà meno e guadagnarci). Si può dire che se il prezzo di oggi è 85 è proprio perché gli operatori “mediamente” si

attendono che il prezzo in futuro sarà 85 (più qualcosa per tener conto degli interessi).

Insomma: i prezzi di oggi sono i prezzi che, mediamente, gli operatori pensano ci saranno in futuro (scontati –

cioè diminuiti degli interessi – ad un opportuno tasso per il periodo di tempo che c’è fra oggi e quel domani ). Ma dal momento

che la realtà ci dice che i prezzi variano continuamente nel tempo, e a volte anche di molto in poco tempo, questo

dimostra che sono imprevedibili: se le aspettative “medie” degli operatori si realizzassero, allora i prezzi non

cambierebbero mai!

Ecco allora che quando sentite dire dal grande esperto Dott. Prof. “Pinco Palla” che “gli operatori si attendono

che il petrolio raggiunga i 120 $ entro un paio d’anni” oppure che “ci si aspetta una diminuzione dei tassi a lungo

termine nei prossimi mesi”, l’unica cosa di cui potete essere certi è che il dott. Prof. Pinco Palla o nulla ha capito delle

basi di economia, oppure ha già comprato del petrolio o dei crediti a lungo termine e cerca ora di convincere altri a fare

altrettanto in modo che il prezzo di ciò che ha acquistato aumenti e lui possa rivendere guadagnandoci. In altre parole: il

Dott. Prof. Pinco Palla o è ignorante o è un furbetto. Legittimo è, invece, dire (come fa anche il Mago Otelma) “io prevedo che

il petrolio nel 2016 costerà 120 $” e “io ritengo che nei prossimi mesi i tassi a lungo termine scenderanno”; ma chi

ascolta deve essere consapevole che chi parla va controcorrente, così come andrebbe ugualmente controcorrente chi

facesse le previsioni opposte: infatti, complessivamente (in generale, in media) gli operatori ritengono che nel futuro il

prezzo del petrolio sarà quello di oggi e che i tassi a lungo termine non scenderanno né saliranno rispetto a quelli di oggi

(a parte piccole differenze dovute agli interessi, cioè al fatto che in uno stesso istante il valore di un bene è diverso in funzione del tempo che manca

affinché quel bene sia disponibile. E’ il concetto di base della matematica finanziaria che spero di essere riuscito a chiarirti qualche pagina indietro).

16

5.3) Come si forma un prezzo (e, quindi, anche un tasso) “di mercato”.

Ognuno è libero di chiedere, per la sua casa come per i servizi di telefonia che produce o per i suoi

broccoli o coriandoli, il prezzo che vuole, ma è chiaro che se la richiesta è assurda (o, come si dice, “fuori mercato”) non

troverà nessuno disposto ad accordarsi con lui, in quanto nessuno preferisce spendere molto per acquistare da me

una cosa che altri vendono a poco. Cosicché chi è intenzionato a vendere (ma anche chi vuole acquistare il bene altrui) dovrà

proporre un prezzo in linea con quelli praticati usualmente dai tanti altri soggetti impegnati nella medesima

operazione. E’ poi evidente che più il bene trattato è diffuso o ha alternative merceologiche, e più è difficile

proporre per quel bene prezzi che si discostano da quelli offerti dai concorrenti: certamente, il proprietario della

pietra filosofale non dovrebbe temere la concorrenza di altri offerenti, ma un agricoltore che cerca di vendere il

latte delle sue mucche non può non preoccuparsi del prezzo a cui i suoi colleghi allevatori sono disposti a

vendere il loro latte, e altrettanto deve fare chi offre l’uso dei propri risparmi o chiede di poter usare soldi non suoi.

5.3.1) La “legge della domanda e dell’offerta” e il “prezzo di equilibrio”.

Immaginati rinchiuso a scuola e certo di doverci rimanere per i prossimi dieci giorni, senza possibilità

di uscire, insieme ad altri 99 studenti del Tricolore, muniti ognuno di 100 euro e senza possibilità di rifornirvi di

alimenti al di fuori del quotidiano passaggio di un unico merendero autorizzato a rifocillarvi. Ipotizza ora che il

merendero porti, ogni giorno, 100 panini. A quanto pensi che riuscirà a venderti ogni panino? Ritengo

estremamente probabile che accetteresti di pagarli 10 euro l’uno.

Ipotizza invece che altri merenderi siano autorizzati a proporvi liberamente in vendita i loro panini, in