Deutsche Asset

& Wealth Management

CIO View

/ Outlook 2014

Banche centrali – Il fattore potenza

Dati & Stime

2 / 16

CIO View

Dati & Stime

Dati Economici

Crescita del PIL in %

USA

Eurozona

UK

Giappone

Cina

Mondo

Inflazione in %

2012

2.2

-0.6

2.2

1.9

7.8

2.9

2013F

1.7

-0.4

1.4

2.0

7.5

3.1

2014F

2.8

0.7

2.4

1.5

7.5

3.7

USA

Eurozona

UK

Giappone

Cina

2012

2.1

2.5

2.1

0.0

2.5

2013F

1.3

1.3

2.7

0.2

2.8

2014F

1.7

1.5

2.5

1.5

3.1

Mercati

Indici Azionari

USA (S&P 500)

Eurozona (Euro STOXX 50)

Germania (DAX)

Europa (Stoxx 600)

Giappone (MSCI Japan)

MSCI Asia ex-Japan*

MSCI Emerging Markets*

Tassi d’interesse ufficiali in %

Attuale 1,792

3,081

9,225

325

766

556

1,025

Fine 2014

1,900

3,400

10,150

360

820

625

1,120

Commodity

Greggio (WTI)*

Oro*

Argento*

Rame*

Alluminio*

Attuale 93

1,274

20,66

7,014

1,904

Fine 2014

94

1,300

25,00

7,100

1,800

USA (federal funds rates)

Eurozona (reference rate)

UK (base rate)

Giappone (reference rate)

Attuale 0-0.25

0.25

0.50

0.10

Fine 2014

0.25

0.25

0.50

0.10

Attuale 0.29

2.70

0.12

1.72

2.77

0.09

0.63

Fine 2014

0.75

3.55

0.45

2.25

3.25

0.15

0.90

Attuale

1.35

100.00

1.23

1.61

6.09

Fine 2014

1.28

110.00

1.26

1.65

6.03

Tassi d’interesse ufficiali in %

USA, 2 anni

USA, 10 anni

Germania, 2 anni

Germania, 10 anni

UK, 10 anni

Giappone, 2 anni

Giappone, 10 anni

* In U.S. dollars.

Valute

Fonte: Bloomberg, dati al 18/11/13. I rendimenti passati non sono

indicativi di quelli futuri. Non è possibile investire direttamente in un

indice. La lettera “F” indica una stima (“Forecast”). I dati relativi a

2013, 2014 e dicembre 2014 sono stime a metà novembre 2013.

Non ci sono garanzie che le stime o gli obiettivi vengano confermati. Le stime si basano su valutazioni, ipotesi, opinioni e analisi o

modelli ipotetici che potrebbero non essere confermati.

EUR / USD

USD / JPY

EUR / CHF

GBP / USD

USD / CNY

Definizioni

Correlazione è una misura del grado di relazione lineare tra due variabili nel tempo; può variare tra +1 (perfetta correlazione diretta) e -1 (perfetta correlazione

inversa). L’indice DAX (Deutscher Aktien Index) misura la performance dei 30 titoli tedeschi a maggiore capitalizzazione quotati alla Borsa di Francoforte. L’indice

EURO STOXX 50 misura la performance dei titoli blue-chip dell’Eurozona. Il Prodotto interno lordo (Pil) è il valore di tutti i beni e servizi prodotti dall’economia di

un Paese. L’indice ISM manifatturiero (Institute of Supply Management Manufacturing Index) misura l’andamento dell’attività manifatturiera negli Stati Uniti. M3

è il più ampio aggregato monetario, utilizzato dagli economisti per stimare l’intera massa monetaria in circolazione. L’indice MSCI Emerging Markets misura la

performance dei titoli di selezionati mercati emergenti. L’indice NAHB (National Association of Homebuilders) misura l’andamento dei mercati immobiliari statunitensi. L’indice Nikkei 225 Stock Average (Nikkei) misura la performance delle 225 principali blue-chip quotate alla Borsa di Tokyo. Il rapporto prezzo/utili (P/E)

è il rapporto tra il prezzo corrente di un titolo e il relativo utile per azione. L’indice Pmi (Purchasing Managers Index) misura il sentiment dei direttori d’acquisto

di un settore. Allentamento quantitativo è l’immissione di nuova moneta nel sistema da parte di una banca centrale. Differenziale (spread) indica il rendimento

in eccesso offerto da vari settori obbligazionari rispetto a strumenti finanziari con scadenze simili. Quando lo spread si allarga, la differenza di rendimento tra le

obbligazioni dei due settori oggetto di comparazione aumenta. Quando lo spread si restringe avviene il contrario. Spread-to-worst è la differenza percentuale di

rendimento tra le classi di titoli con la migliore e la peggiore performance, calcolata sottraendo la seconda alla prima. L’indice S&P 500 traccia la performance dei

500 principali titoli azionari statunitensi ed è considerato ampiamente rappresentativo del mercato azionario Usa. L’indice S&P GSCI (Goldman Sachs Commodity

Index) è un indice composito dei rendimenti delle materie prime, rappresentativo di un investimento a lungo termine, non a leva, in future su commodity. Gli indici

S&P GSCI dei settori energia, metalli industriali e agricoltura sono sottoindici dell’S&P GSCI Commodity Index. L’indice STOXX Europe 600 misura la performance

di 600 società di 18 paesi della regione Europa.

CIO View

Editoriale

3 / 16

Il fattore potenza

Stati Uniti in testa, seguiti dall’Europa: la ripresa

proseguirà nel 2014, ma la navigazione non sarà facile.

La domanda non è più se il tapering ci sarà oppure no, né quando potrebbe

avere inizio: se la ripresa economica proseguirà secondo le aspettative, probabilmente la Fed potrebbe iniziare a ridurre le iniezioni di liquidità entro marzo

2014. In definitiva, il timing del tapering sarà dettato da quattro fattori: l’inflazione, la disoccupazione, l’esito dei negoziati di bilancio e l’andamento del

mercato immobiliare.

In questo momento, la domanda più pertinente è cosa accadrà una volta iniziato il tapering.

Come reagiranno i mercati dei capitali dopo anni di crescenti stimoli monetari?

È possibile che i tassi di interesse aumentino ben oltre i recenti livelli? Quali

saranno le ripercussioni sul costo del capitale? Il dollaro subirà un forte apprezzamento e risucchierà i capitali dai mercati emergenti? Nel 2014, le giuste

risposte a queste domande faranno la differenza tra successo e insuccesso sui

mercati finanziari.

Dr. Asoka Woehrmann

Co-Chief Investment Officer

Gli investitori non devono aspettarsi che altri paesi possano controbilanciare il

tapering degli Stati Uniti. Anche se la Fed agirà individualmente, mentre altre

banche centrali quali la Bank of Japan (BoJ) apriranno i rubinetti della liquidità, la

politica monetaria statunitense dovrebbe avere ripercussioni a livello mondiale.

Fin dal crac Lehman l’Europa ha seguito la traiettoria di ripresa economica degli

Stati Uniti, pur accumulando un notevole ritardo, ma nella sua agenda non figura

ancora una politica monetaria più restrittiva. Piuttosto, le autorità europee hanno

un focus più spiccato sul consolidamento del sistema bancario, che negli Stati

Uniti è già stato pressoché raggiunto con la liquidazione di oltre 450 istituti finanziari tra il 2008 e il 2012. Nei prossimi mesi, la riapertura del dibattito sull’unione

bancaria potrebbe rappresentare una delle principali cause di volatilità in Europa.

Randy Brown

Il quadro che emerge è sostanzialmente noto: gli Stati Uniti si sono portati

in vantaggio e continuano la loro corsa, con un’economia assai più stabile di

quella europea, e se non ci sarà l’autogol di un‘altra serrata del governo dovrebbero riuscire a mantenere questa traiettoria di crescita moderata. Ma le vere

sorprese potrebbero riservarle l’Europa e i mercati emergenti, in particolare le

loro piazze azionarie, non da ultimo perché molti investitori ne sono rimasti alla

larga. Un’inversione dei flussi potrebbe spingere al rialzo i listini azionari.

Indice

Co-Chief Investment Officer

Outlook 2014

Macro

Svolte a sorpresa | Pagina 4

Equity

In salita | Pagina 6

Fixed Income

Divario in aumento | Pagina 8

Alternativi

Commodity e Real Estate | Pagina 10

Multi Asset

Prevedere l’incertezza | Pagina 12

Valutazioni &

Global CIO View | Pagina 14

Macro

4 / 16

CIO View

Svolte a sorpresa

Le recenti mosse della Fed e della Bce suggeriscono un orientamento ancora espansivo delle politiche

monetarie.

“Non ci impegniamo mai in anticipo”. Questo era il motto del secondo Presidente della Banca centrale europea (Bce), Jean-Claude Trichet. Il suo successore,

Mario Draghi, ha assunto una linea molto diversa, dichiarando in più occasioni,

durante i mesi estivi, che i tassi di riferimento rimarranno bassi per un periodo

prolungato, o potrebbero addirittura subire un taglio. Nonostante ciò, in agosto

e settembre i mercati dei capitali sono saliti, e questo è stato uno dei principali

motivi che hanno indotto la Bce a ridurre il tasso di riferimento da 0,50 a 0,25

percento all’inizio di novembre. Di conseguenza, l’euro e i tassi di interesse sono

diminuiti, mentre i mercati azionari hanno raggiunto nuovi massimi.

DeAWM ritiene che i tassi di riferimento probabilmente rimarranno bassi anche

negli Stati Uniti. Janet Yellen, nominata alla guida della Fed, in un’audizione al

Senato ha confermato che seguirà la direzione impostata da Ben Bernanke: “Sono

convinta che sostenere oggi la ripresa sia il percorso più sicuro per tornare a un

approccio di politica monetaria più normale“. La politica monetaria ultra-accomodante della Fed sta avendo effetto: persino l’ingente taglio della spesa pubblica dal

6,5 percento del Pil nel 2012 al 4 percento circa nel 2013, con l’obiettivo di ridurre

il deficit fiscale, non ha fatto deragliare l’economia. Data la probabilità che questo

“fiscal drag” sia prossimo alla fine, l’economia statunitense potrebbe guadagnare

momentum. Le nostre attese sono per un’accelerazione della crescita Usa dall’1,7

percento di quest’anno al 2,8 percento nel 2014.

Tapering rimandato

Tutti si aspettavano che la Fed

avrebbe avviato il tapering (ovvero la

riduzione dei propri acquisti di titoli) a

settembre, ma la data è stata rinviata

a causa della disputa sul bilancio. Con

l’accelerazione della crescita, il dibattito sulla riduzione dell’allentamento

quantitativo è destinato a riaccendersi.

Riteniamo assai probabile un avvio del

tapering a marzo 2014, per quanto sia

comunque possibile un leggero anticipo. La Fed procederà con cautela e

metterà in atto la sua forward guidance.

Ripresa economica nei Paesi del Sud Europa

L’economia dell’Eurozona ha accumulato un ritardo rispetto a quella statunitense.

Quest’anno il Pil della regione dovrebbe ridursi ulteriormente dello 0,4 percento,

Nuove costruzioni di abitazioni e permessi di

costruzione negli Stati Uniti

milioni di unità

2500

2000

1500

1000

500

0

1990 92

94

96

Housing starts (000), l.h.s.

98

00

02

04

06

08

10

Impieghi a imprese non finanziarie dell’Eurozona

e massa monetaria

punti Indice

90

80

70

60

50

40

30

20

10

0

12 2014

Housing permits (000), l.h.s.

NAHB Index, r.h.s.

in % anno su anno

20

105

15

100

10

95

5

90

0

85

80

-5

75

-10

199920112012

00 01 02 03 04 05 06 07 08 09 10 11

EUZ - Lending to NFC

Japan CPI Y/Y %

12

13

M3

Tokyo CPI Y/Y in %

Fonti: Census, Bloomberg Finance LP, DeAWM Macro Research; dati a 11/2013

Fonti: DeAWM Macro Research, Eurostat, ECB; dati a 11/2013

Lenta ripresa sul mercato immobiliare Usa

Ostacoli al credito

L’indice NAHB, che misura le aspettative del settore edilizio, è uno dei

principali indicatori anticipatori del mercato immobiliare Usa. Letture

dell’indice superiori a 50 punti indicano che le società di costruzioni si

aspettano una ripresa.

Le società del Sud Europa hanno ancora un accesso limitato al credito,

e questo ostacola l’attività industriale. La Bce intende rimediare a

questa interruzione del meccanismo di trasmissione.

CIO View

Macro

5 / 16

tornando poi a una crescita dello 0,7 percento nel 2014 grazie alla ripresa economica nei Paesi del Sud Europa, dove i governi sono riusciti a consolidare i propri

bilanci realizzando maggiori risparmi. La crescente competitività della periferia ha

fornito a questi Paesi l’opportunità di ridurre il disavanzo delle partite correnti e di

aumentare le esportazioni.

Mood più positivo in Giappone

La politica monetaria espansiva si è rivelata efficace anche in Giappone. Il Rapporto Tankan sulla situazione economica generale pubblicato dalla Bank of Japan attualmente presenta un quadro molto più vivace: lo yen si è indebolito,

rilanciando le esportazioni, gli ordini di macchinari e attrezzature sono aumentati

e l’inflazione inerziale è salita oltre lo zero. L’intenzione del governo di Tokyo di

aumentare l’imposta sul valore aggiunto dal cinque all’otto percento ad aprile

2014 potrebbe rappresentare un freno per la crescita; come contromisura, l’amministrazione Abe intende ridurre l’imposta sulle imprese.

Per il 2014 si prevede una stabilizzazione della ripresa in Europa, Stati Uniti e Giappone. I Paesi emergenti probabilmente saranno ancora il motore dell’economia

globale, ma nei prossimi anni i mercati sviluppati dovrebbero riuscire a ridurre parzialmente il divario di crescita. Un argomento che suscita grande interesse nel

mondo emergente è il piano di riforme della Cina, che mira a passare da un modello di crescita orientato alle esportazioni e agli investimenti a un’economia trainata

dai consumi. Nel breve periodo la transizione potrebbe creare pressioni nel Paese,

ma Pechino intende assicurare che la crescita non scenda sotto il 7,5% nel 2014.

Aumento della produzione industriale in Cina.

Le prime due frecce dell’Abenomics, il

pacchetto di stimoli e le misure di politica

monetaria, sono state scoccate, mentre la

terza, la riforma strutturale, rimane nella

faretra. Le principali questioni sul tappeto

sono la liberalizzazione del mercato del lavoro, del sistema sanitario e del mercato

agricolo e la definizione dell’orientamento

delle politiche giapponesi sull’energia

e sull’immigrazione. Ci aspettiamo che

entro dicembre sarà fatta maggiore chiarezza su questi argomenti.

Stabilizzazione raggiunta

In Cina la crescita della produzione

industriale è tornata sopra il 10 percento.

L’aumento dell’indice Pmi dell’industria e

del terziario oltre la soglia di 50 punti ha

alimentato le aspettative di una robusta

crescita cinese nel 2014.

in % anno su anno

105

25

100

20

95

1590

1085

80

5

75

0

Le tre frecce

Feb20112012

11

Aug 11

Feb 12

Aug 12

Feb 13

Aug 13

IndustrialDomestic

production (China)

M1

Demand

Fonte: Bloomberg Finance LP; dati a 11/2013

Considerati tutti questi fattori, nel 2014 i dati economici mondiali dovrebbero

essere positivi. I rendimenti reali sui cosiddetti investimenti risk-free rimarranno

probabilmente bassi. Il processo di

rotazione dalle obbligazioni - con

In breve

tassi di interesse reali bassi o ne La ripresa economica sta guadagnando

gativi - alle azioni potrebbe subire

vigore a livello globale.

un’accelerazione.

Nei mercati sviluppati la politica monetaria rimane espansiva.

Il contesto si conferma complessivamente positivo per i titoli azionari.

Equity

6 / 16

CIO View

In salita

I mercati azionari stanno salendo, tuttavia molti investitori sono ancora sottoinvestiti.

L’impegno di Janet Yellen, prossimo Presidente della Fed, a mantenere una politica monetaria accomodante ha innescato un ulteriore rialzo dei listini. L’indice

S&P 500 ha raggiunto la quota record di 1.800 punti, e anche il DAX ha toccato

massimi storici a Novembre. La forte ripresa dei mercati azionari - iniziata nel

2009, non molto tempo dopo la crisi finanziaria globale - sta proseguendo.

Vantaggio di rendimento per i titoli azionari

Azioni brillanti

Dall’anno scorso i titoli azionari sono

sostenuti dall’espansione di multipli quali

il rapporto prezzo/utili, ma la situazione

dovrebbe cambiare nel 2014. Il miglioramento del contesto economico probabilmente imprimerà un’accelerazione alla

crescita degli utili, con la possibilità di un

ulteriore slancio per i mercati azionari nei

prossimi 12 mesi.

In base agli utili degli ultimi quattro trimestri, il rapporto prezzo/utili (P/E)

dell’S&P 500 è ora pari a 16, un livello sostanzialmente in linea con la media

a lungo termine. Il confronto tra il rendimento degli utili (ovvero il rapporto

tra gli utili aziendali e la capitalizzazione di mercato) per l’S&P 500 e il rendimento obbligazionario dei Treasury rivela che le azioni offrono un vantaggio

in termini di rendimento. Rispetto alle obbligazioni, i titoli azionari presentano

valutazioni favorevoli, tuttavia gli investitori sanno che questo rapporto risulta

distorto dall’allentamento quantitativo. Un ulteriore aumento delle valutazioni

azionarie (P/E) è improbabile, pertanto il focus è sull’andamento degli utili attesi. Il miglioramento degli indicatori anticipatori negli Stati Uniti, in Giappone

e nell’Eurozona ha alimentato le aspettative di una performance complessivamente positiva degli utili.

Secondo le stime, anche nei mercati emergenti la crescita media degli utili

aziendali dovrebbe raggiungere il 13 percento circa nel 2014. Sebbene le azioni

emergenti presentino valutazioni favorevoli rispetto ai titoli europei e statunitensi, la volatilità degli ultimi anni dimostra che sono anche più rischiose, e il

loro sconto per il rischio appare giustificato.

Una stretta correlazione

Elevato potenziale di recupero

L’indice Ism manifatturiero rappresenta il 75 percento degli utili delle

società dell‘S&P 500. L’indice dei direttori d’acquisto statunitense,

attualmente a 56 punti, ci induce a prevedere un solido aumento degli

utili per le società dell’S&P 500, nonostante i livelli attuali.

In Europa gli utili aziendali hanno evidenziato una certa debolezza e

attualmente sono inferiori del 20 percento circa rispetto ai livelli del

2007, pertanto le società europee hanno ancora la possibilità di aumentare nettamente la propria redditività.

Indice Ism e andamento degli utili negli Stati Uniti

Andamento degli utili aziendali

% anno su anno

105

50

Punti indice

65

105

120

40

100

56.40 60

110

100

2095

55

30

10

punti indice

100

95

90

90

50

4085

45

85

70

2080

40

80

60

10

30

50

75

0

30

751997 1999 2001 2003 2005 2007 2009 2011

S&P 20112012

500 - earnings per share growth (l.h.s.)

ISM Index (r.h.s.)

Spain

Greece

Portugal

Fonte: DeAWM, FactSet; dati a 11/2013

2013

116.16

90

80

78.36

2008

2009

2010

2011

2012

20112012

Stoxx 600 - earnings per share

S&P 500 - earnings

per share Portugal

Spain

Greece

Fonte: DeAWM, Bloomberg Finance LP; dati a 11/2013

2013

Equity

CIO View

7 / 16

Secondo le nostre attese saranno le società giapponesi a realizzare la maggiore

crescita degli utili. La svalutazione dello yen, associata all’Abenomics (v. pag. 5), ci

induce a prevedere un aumento del 30 percento circa, anche se il P/E medio delle

azioni giapponesi attualmente si attesta intorno a 18,7. Di conseguenza, solo una

parte dell’aumento degli utili dovrebbe assicurare il rialzo delle quotazioni azionarie,

mentre il resto probabilmente determinerà una riduzione dei premi al rischio. Includendo i dividendi, i portafogli con posizioni negli Stati Uniti e in Giappone possono

sperare in rendimenti potenzialmente elevati (ad una cifra) entro la fine del 2014.

Per gli indici Stoxx 600 ed EuroStoxx 50 ci aspettiamo che i prezzi e il reddito da

dividendi saranno del 30 percento superiori rispetto a Usa e Giappone. Grazie al

consolidamento delle finanze pubbliche e alla riduzione delle disparità tra le diverse economie l’Europa sta ritrovando la sua traiettoria di crescita, pertanto ci

aspettiamo un forte aumento degli utili aziendali (14 percento per lo Stoxx 600

e 15 percento per l‘EuroStoxx 50). Potremmo inoltre assistere a un’impennata

degli utili nel settore finanziario europeo.

Preferenza per i settori sensibili al ciclo economico

Con il consolidarsi della ripresa economica a livello globale, il focus si dovrebbe

spostare sui settori sensibili al ciclo economico, quali beni di consumo ciclici,

gli industriali e i servizi finanziari. Secondo le attese anche le small-cap beneficeranno della maggiore crescita economica, e riteniamo che potrebbero guadagnare margine rispetto alle large-cap.

Considerare i rischi

Gli ultimi sei mesi hanno dimostrato

che il tapering può spingere al ribasso sia

i prezzi delle obbligazioni, sia le quotazioni azionarie. Non si può escludere che la

riduzione dell’allentamento quantitativo

provochi un aumento dei tassi di interesse, facendo diminuire i prezzi azionari

nel 2014. Tuttavia, qualsiasi correzione

sarà probabilmente di breve durata. Una

minaccia più grave per i mercati azionari

potrebbe emergere se l’attesa ripresa

economica dell’Europa non si dovesse

materializzare. In tal caso, le nostre stime

sugli utili risulterebbero decisamente

troppo ottimistiche.

Il moderato aumento dei tassi di interesse probabilmente non eserciterà forti

pressioni sui mercati azionari, tuttavia l’attenzione potrebbe spostarsi sui settori utility e beni di consumo primari, più sensibili alle variazioni dei tassi di

interesse.

Raccolta complessiva dei fondi azionari e obbligazionari

Rotazione in vista

mld USD

2000

1500

1000

500

0

01/02

01/03

01/04

Flussi Equiti cumulativi

01/05

01/06

01/07

01/08

01/09

Flussi Bond cumulativi

01/10

01/11

01/12

01/13

Aumento dei rendimenti obbligazionari

Fonte: ICI, FRB, Haver, Deutsche Bank; dati a 11/2013.

In breve

Gli utili aziendali in aumento dovrebbero dare

slancio alle borse.

La ripresa economica dell’Eurozona sostiene

le posizioni in titoli azionari europei.

Per molti investitori il passaggio dalle

obbligazioni alle azioni non è ancora

avvenuto, ma la progressiva accelerazione della cosiddetta “grande rotazione”

rende possibile un’ulteriore espansione

dei multipli (per esempio del P/E).

Inoltre, il rally azionario è sostenuto anche

dall’attuale sottoponderazione delle azioni

nei portafogli di molti investitori. Finora,

relativamente pochi investitori sono

riusciti a entrare alla festa dei mercati

azionari. Sebbene le cose cambino solo

lentamente, l’anno prossimo potrebbe

esserci una corsa a chi arriva prima, con

un rialzo dei listini alla fine del 2014.

Fixed Income

8 / 16

CIO View

Divario in aumento

La ripresa si estende, ma le conseguenze per i mercati obbligazionari variano da regione a regione.

Forti impennate seguite da lievi ribassi, poi ancora rialzi: nel 2013 i tassi di interesse obbligazionari hanno seguito un percorso a zig-zag.

A innescare i movimenti sono stati gli annunci, ma anche i semplici accenni, della

Fed: il riferimento al tapering dello scorso maggio ha provocato un netto rialzo

dei tassi di interesse. In settembre, non essendoci ancora alcun segnale di una

riduzione degli acquisti di titoli, la situazione è tornata più calma. Il livello dei tassi

di interesse indica chiaramente che i mercati sono ancora in attesa del tapering,

e in parte l’hanno già scontato nei prezzi.

Determinare il tasso di

interesse target

La crescita economica e l’inflazione

hanno un impatto significativo sul tasso

di interesse dei rendimenti dei titoli

governativi. Una crescita del 2,8 percento e un‘inflazione dell‘1,7 percento

di norma si traducono in rendimenti

superiori al 4 percento per i Treasury

decennali. Tuttavia, riteniamo che la Fed

continuerà probabilmente ad acquistare

attivi nel 2014, limitando pertanto gli

aumenti dei tassi di interesse.

Crescita economica e tassi di interesse

105

20%

100

15%

95

10%

90

5%

85

0%

80

-5%

75

1978

1981

1984

1987

1990

1993

1996

1999

2002

2005

20112012

2008

2011

2014

Periodo di recessione US

Crescita nominale del PIL US

Benchmark obbligazionario

- rendimento a 10 anni

Spain

Greece USPortugal

Fonte: FactSet; dati a 11/2013

Il rendimento dei governativi Usa a 10 anni, pari al 2,67 percento il 18 novembre

scorso, è infatti superiore di circa 100 punti base al livello segnato all’inizio di

maggio 2013. Il tapering, associato a una solida crescita economica negli Stati

Uniti, dovrebbe assicurare la tendenza al rialzo dei rendimenti. D’altro canto, gli

aumenti dei tassi già verificatisi limitano le aspettative di futuri incrementi sul

tratto a lungo della curva dei rendimenti. Prevediamo che il rendimento dei Treasury decennali possa salire al 3,55 percento entro la fine del 2014.

I ritardatari

Nell‘Eurozona l’aumento dei tassi di interesse sarà probabilmente molto più graduale. Ci aspettiamo che i rendimenti dei Bund decennali aumentino dall’attuale

1,68 percento al 2,25 percento circa entro la fine del 2014. Per le obbligazioni

tedesche a due anni è ipotizzabile un aumento di 35 punti base, a quota 0,45 percento, nello stesso periodo. Il basso livello dei tassi di interesse riflette il ritardo

accumulato dall’economia dell’Eurozona.

La Fed e la Bce dovrebbero seguire corsi diversi. Mentre la Fed pensa alla progressiva riduzione dell’allentamento quantitativo, la Bce sta contemplando l’ipotesi di

estendere le proprie misure di politica monetaria, probabilmente con l’obiettivo di

eliminare la frammentazione dei mercati del credito nell’Eurozona. Per le medie imprese dei Paesi periferici l’accesso al credito continua a essere difficile e costoso.

Di conseguenza, oltre ai titoli governativi, anche le obbligazioni corporate dei

Paesi periferici offrono un premio di interesse rispetto alle obbligazioni dei Paesi

core. In vista della probabile risoluzione dei problemi legati al mercato del credito

da parte della Bce, la strategia del “carry & tightening”, ovvero guadagnare sulla

Fixed Income

CIO View

9 / 16

Premio al rischio in calo

Gli investimenti più ricercati

I titoli governativi spagnoli e italiani hanno resistito all’aumento dei

rendimenti statunitensi, innescato dal dibattito sul tapering. Questo ha

fatto diminuire il differenziale dei tassi di interesse tra le obbligazioni

dei Paesi periferici e i Bund tedeschi.

La frammentazione dei mercati del credito nell’Eurozona significa che le

obbligazioni corporate dei Paesi periferici presentano uno spread superiore rispetto alle obbligazioni corporate dei Paesi core.

Rendimento: Stati Uniti, Giappone e periferia dell’Eurozona

Differenziali dei tassi di interesse più elevati nei Paesi periferici

105

3.50

105

500 punti base

in %

3.00

100

100

400

2.50

95

95

300

2.00

90

90

200

1.50

85

85

100

1.00

80

80

0.50

75

05/13

06/13

07/13

08/13

09/13

10/13

11/13

20112012

US Treasuries - rendimento a 10 anni

Spread 10 anni 50/50 basket Italy/

Spain over Bunds

Bunds - rendimento a 10 anni

Spain

Greece

Portugal

Fonte: Bloomberg Finance LP; dati a 11/2013

0

75

12/09

06/10

12/10

06/11

12/11

06/12

12/12

20112012

Rendimenti Corporate Bond (periferia Eurozona)

Rendimenti Corporate

"Core")

Spain

GreeceBond (Eurozona

Portugal

06/13

Fonte: FINRA; dati a 11/2013. La periferia dell’Eurozona comprende Paesi come Portogallo, Irlanda, Italia, Grecia e Spagna. L’Eurozona “Core” include Paesi come Germania,

Francia, Olanda, Lussemburgo e Austria.

normalizzazione degli spread dei tassi di interesse, si conferma un’opportunità

interessante nell’Eurozona.

Focus sulle obbligazioni corporate

In un contesto di bassi tassi di interesse, l’attenzione degli investitori torna a

focalizzarsi sui rendimenti più elevati offerti dalle obbligazioni corporate. La crescita economica, associata ai risultati aziendali positivi, alimenta le aspettative

di solidi ricavi per questa categoria di obbligazioni. Tuttavia, il 2013 ha dimostrato che sulle obbligazioni corporate incombono determinati rischi. L’aumento dei

tassi di interesse innescato dal dibattito sul tapering ha fatto diminuire sensibilmente molti prezzi obbligazionari. Dopo queste esperienze, la Fed probabilmente

cercherà di limitare le oscillazioni dei tassi di interesse sui titoli governativi Usa

prima e dopo l’avvio del tapering, tuttavia questo rimane un fattore di rischio. Di

conseguenza è importante focalizzarsi su obbligazioni a prezzi ragionevoli emesse da società con buoni fondamentali.

Le obbligazioni dei mercati emergenti sono risultate le più sensibili ai piani della Fed, sebbene a partire da settembre il rinvio del tapering abbia calmato le

acque. Nonostante ciò, gli investitori rimangono cauti. L’andamento dei prezzi

obbligazionari nel 2013 ha dimostrato che le obbligazioni dei mercati emergenti

possono essere pesantemente influenzate dagli eventi globali, e le valutazioni più

favorevoli hanno svolto un ruolo secondario in occasione del massiccio calo dei

prezzi verificatosi a metà anno. Ad

essere più duramente colpite sono

In breve

state le obbligazioni dei Paesi forteLa crescita economica e il tapering dovrebbero determinare un aumento dei tassi di

mente dipendenti da finanziamenti

interesse negli Stati Uniti.

esterni.

Lo stesso scenario dovrebbe ripe

Probabilmente l’aumento sarà piuttosto

moderato nell’Eurozona.

tersi nel 2014, pertanto la selezione

dei Paesi riveste grande importanza.

In un contesto di bassi tassi di interesse, le

I Paesi con elevati disavanzi delle

fonti di reddito alternative, quali le obbligazioni corporate, continuano a essere assai

partite correnti e di bilancio anricercate.

drebbero evitati.

Lotta alla frammentazione

Resta da vedere come la Bce affronterà la frammentazione del mercato del

credito europeo. La discussione verte

sulla possibilità che le banche raggruppino i prestiti alle Piccole e medie imprese,

e la Bce li accetti quindi come collateral.

Questa soluzione potrebbe stimolare

ulteriormente l‘attività di investimento in

Italia, Spagna e Grecia.

10 / 16

Investimenti Alternativi – Commodity

CIO View

Un anno perso

Probabilmente il 2014 sarà un altro anno difficile per

gli investitori in materie prime.

I dati sono negativi: l’S&P GSCI, l’indice “broad” delle commodity, ha perso il cinque percento dall’inizio dell’anno (al 18 novembre 2013), e per il 2014 le materie

prime offrono prospettive più modeste rispetto ai mercati azionari.

Mentre la ripresa economica globale suggerisce una domanda di commodity più

elevata, da un punto di vista fondamentale vi sono pochi motivi per aspettarsi

un anno superiore alla media per questa asset class. In primo luogo, l’inflazione

attualmente non è un tema scottante e anche le aspettative di inflazione sono

moderate, soprattutto a causa della situazione nel settore energetico. Gli Stati

Uniti, il più importante mercato energetico al mondo, sono avvantaggiati dallo

sfruttamento di nuovi giacimenti di gas e shale oil, e l’offerta di infrastrutture è

ulteriormente aumentata grazie alla capacità aggiuntiva dei gasdotti. Inoltre, nei

Paesi produttori del Medio Oriente le tensioni geopolitiche si sono recentemente

attenuate, pertanto i prezzi energetici continueranno probabilmente a normalizzarsi nel corso del 2014. Il quadro è simile per i metalli industriali quali il rame.

L’aumento della domanda indicato dal calo delle scorte potrebbe risultare controbilanciato dall’atteso rialzo della produzione nel 2014.

L’opinione generalizzata, secondo cui i prezzi delle commodity solitamente mostrano una crescita superiore alla media quando i tassi di interesse aumentano,

potrebbe quindi essere confutata. La differenza, nel contesto attuale, è che il

previsto aumento dei tassi di interesse molto probabilmente non sarà causato

da una forte ripresa economica, ma piuttosto dal timing del tapering della Fed.

Cauto ottimismo

In uno scenario di minori timori per l’inflazione, dominato dal dibattito sul tapering

e dal potenziale aumento dei tassi di interesse, l’oro e gli altri metalli preziosi hanno

sofferto. Il momentum negativo di queste materie prime dovrebbe essersi momentaneamente esaurito, mentre aumentano i motivi di ottimismo per i risultati relativi

all’intero anno, in particolare grazie alla robusta domanda di articoli di gioielleria

proveniente dall’Asia e agli acquisti di oro da parte delle banche centrali.

Crescita debole

Dopo avere superato la crisi finanziaria

nel 2009, i prezzi delle commodity sono

rimasti alquanto sottotono. I nuovi giacimenti e le nuove tecniche di estrazione

del petrolio e del gas hanno aumentato la

disponibilità di fonti di metalli non ferrosi

ed energia, spingendo al ribasso i prezzi

delle commodity.

Performance dei settori delle materie prime

Punti Indice (01/2007 = 100 punti)

105

350

100

300

250

95

200

90

150

85

100

50

80

0

75

01/05

01/07

01/09

01/11

20112012

S&P GSCI TR

S&P GSCI Energy

TR

Spain

Greece

01/13

S&P GSCI Industrial Metals TR

S&P GSCI Agriculture TR

Portugal

Fonte: Bloomberg Finance LP; dati a 11/2013. I rendimenti passati non sono indicativi di quelli futuri. Non è possibile investire direttamente su un indice.

CIO View

Investimenti Alternativi – Real Estate

11 / 16

Ottimismo selettivo

Il real estate probabilmente riceverà slancio dalla ripresa.

L’allocazione geografica sarà la chiave.

Un aumento del reddito generalmente è accompagnato da un incremento del valore dei beni immobiliari, e nel lungo periodo l’andamento dei prezzi degli immobili

residenziali e commerciali è strettamente collegato allo sviluppo economico regionale. Nel complesso i mercati immobiliari dovrebbero trarre beneficio dall’accelerazione della crescita globale, mentre l’atteso aumento dei tassi di interesse,

probabilmente di entità moderata, non dovrebbe creare condizioni particolarmente negative. Di conseguenza ci aspettiamo che nel 2014 i titoli immobiliari globali

Spread tra rendimenti immobiliari Usa e rendimenti dei Treasury Usa

Timing interessante

in %

105

4.5

100

4.0

3.5

95

1998 Q4 Total Returns

Dopo 3 anni: 10.3%

Dopo 5 anni: 9.3%

2002 Q4 Total Returns

Dopo 3 anni: 14.4%

Dopo 5 anni: 15.1%

3.0

2.5

90

2.0

Media a lungo termine

85

1.5

1.0

80

0.5

1991 Q4 Total Returns

Dopo 3 anni: 1.1%

75 Dopo 5 anni: 4.1%

0.0

1991

1993

1995

+/- 1 deviazione

standard

Dopo la battuta d’arresto iniziata nel

2007, il mercato immobiliare Usa ha

cominciato a riprendersi nel 2012. Il

differenziale di rendimento tra il mercato

immobiliare e i titoli governativi decennali

indica la probabile prosecuzione di questo

trend positivo per il settore real estate.

2007 Q3 Total Returns

Dopo 3 anni: -4.6%

Dopo 5 anni: -1.8%

1997

1999

2001

2003

2005

2007

2009

20112012

2011

2013

Spread tra i rendimenti immobiliari e i rendimenti del Treasury

Spain

Greece

Portugal

Fonti: NCREIF, Fed; dati a 11/2013

non a leva (ovvero che non ricorrono a capitale di debito) possano conseguire

un rendimento complessivo del 7,4 percento. I rendimenti complessivi possono

variare considerevolmente da regione a regione: negli Stati Uniti la situazione continua a migliorare, e il livello dei prezzi di prima della crisi, iniziata nel 2007, non è

stato ancora raggiunto. In molte città, tra le quali New York, Los Angeles, Chicago

e Dallas, i prezzi degli immobili sono ancora del 10-20 percento inferiori ai massimi

raggiunti all’epoca. Il continuo miglioramento del mercato del lavoro sta alimentando un incremento della domanda, dei canoni di locazione e di conseguenza

anche dei prezzi. Considerati tutti questi fattori, per il 2014 ci aspettiamo un rendimento complessivo dell’8,3 percento circa negli Stati Uniti.

Paesi periferici in crescita

Gli investimenti immobiliari appaiono promettenti anche in Europa. Dopo due anni

di recessione l’Eurozona dovrebbe tornare a una lieve crescita, e le attese sono

per una contestuale ripresa economica nei Paesi periferici, reduci da una fase di

debolezza. Questo sviluppo dovrebbe riflettersi anche sugli utili. Nel 2014, gli uffici

e i centri commerciali ubicati in posizioni di prestigio nei Paesi core dovrebbero

generare un rendimento complessivo pari, rispettivamente, al 6,7 e al 6 percento.

Rendimenti complessivi addirittura superiori sono possibili per gli immobili in posizioni di prestigio nei Paesi periferici (per es. Madrid e Barcellona).

Ricavi positivi sono attesi anche in Asia, anche perché solo alcuni nuovi cantieri

sono in fase di completamento, e in Paesi quali Hong Kong la disponibilità di

uffici e unità commerciali rimane bassa. In Giappone prevediamo rendimenti

parzialmente inferiori, tuttavia l’aumento della domanda di uffici dovrebbe compensare in tempi brevi l’eccedenza di offerta.

Prezzi depressi

La riduzione degli squilibri economici

all’interno dell’Eurozona ha costretto i

Paesi periferici a un difficile aggiustamento. I mercati immobiliari di tali Paesi

sono stati colpiti in modo particolarmente

severo dalla recessione, di conseguenza

hanno maggiori potenzialità di ripresa

nel lungo periodo rispetto ai Paesi core

dell’Eurozona.

Multi Asset

12 / 16

CIO View

Prevedere l’incertezza

Gli investimenti multi-asset dovranno affrontare sfide

e opportunità diverse nel 2014. Ma l’orientamento delle politiche rimane incerto. In tale prospettiva, la teoria

dei giochi può offrire nuovi spunti di riflessione.

Nel corso del 2013 i timori di possibili rischi di coda - relativi, per esempio, all’Eurozona - sono gradualmente diminuiti. Rimane tuttavia la preoccupazione per la

forza reale di una ripresa economica globale ancora agli albori e, in particolare,

per la sua resilienza alle misure straordinarie di politica monetaria in atto dall’inizio della crisi finanziaria.

Arnaud de Servigny, Chief Investment

Officer, Wealth Management

Diverse prospettive

Ritorno alla normalità. Con i rischi di

coda apparentemente meno pressanti, l’analisi fondamentale svolgerà

probabilmente un ruolo sempre più

rilevante per gli investimenti multi-asset. La reazione dei mercati finanziari al

cambiamento di indirizzo delle politiche

monetarie rimane tuttavia una questione aperta, e sono possibili sorprese.

Eclatante, in tal senso, è stata la reazione dei mercati a metà del 2013, quando

la Federal Reserve ha annunciato la possibilità di avviare la riduzione dell’allentamento quantitativo. Sebbene non sia giunta inattesa, questa notizia è comunque

riuscita a colpire con particolare veemenza i mercati emergenti, dove i dubbi sulla

liquidità hanno esacerbato i diffusi timori per lo stato di salute generale di tali

Paesi provocando un forte deflusso di fondi.

A partire dal mese di aprile 2013 abbiamo progressivamente ridotto l’esposizione

ai titoli azionari emergenti del portafoglio modello elaborato dal nostro Global

Investment Committee, in quanto l’asset class stava perdendo attrattiva. La posizione è stata ulteriormente ridotta nei mesi successivi, per poi aumentare leggermente a novembre a fronte delle nuove opportunità emerse. Nel 2013 abbiamo

progressivamente ridimensionato anche l’allocazione al reddito fisso dei mercati

emergenti, passata dall’11 percento di inizio anno al 6 percento di dicembre. Anche l’esposizione alle commodity è diminuita drasticamente (dal 6 al 2 percento)

nel corso del 2013, in quanto il possibile rallentamento della crescita cinese ha

rafforzato l’opinione che il “superciclo” delle materie prime possa essersi effettivamente esaurito.

Per contro, nel 2013 abbiamo costantemente aumentato la nostra allocazione ai

mercati sviluppati, passati dal 26 al 36 percento. In linea con le nostre attese, la

ripresa macroeconomica sempre più evidente nei mercati sviluppati ha contribuito a riportare le azioni sui giusti binari, nonostante alcuni periodi di incertezza. Il

grafico seguente indica la variazione dell’allocazione relativa alle azioni dei mercati sviluppati ed emergenti nel corso dell’anno.

Le lezioni apprese nel 2013

Nonostante il miglioramento del contesto economico, l’incertezza sull‘orientamento delle politiche monetarie

è comunque riuscita a destabilizzare i

mercati nel 2013. I tempi scelti dalla Fed

per il tapering, e le relative conseguenze,

saranno ancora rilevanti nel 2014.

Quota relativa di azioni dei mercati sviluppati ed emergenti nella nostra allocazione

100%

105

100

95

50%

90

85

80

0%

Feb

Mar

Apr

May

Jun

Jul

Aug

Sep

75 Jan

20112012

Mercati

Emergenti Azionari

Mercati Sviluppati

Azionari

M1

Domestic

Demand

Fonte: Multi Asset Group (MAG); data: 26 Novembre 2013

Oct

Nov

Dec

Multi Asset

CIO View

13 / 16

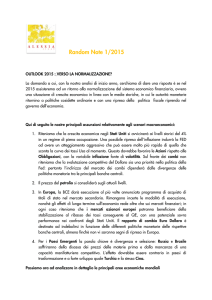

La nostra asset allocation attuale

Asset allocation confermata

in

%

105

100

Commodity

Liquidità

95

Absolute

Return & FX

90

Mercati

85 Emergenti Azionari

11

2 5

Mercati Sviluppati Sovereign

13

12

15

80

75

6

Mercati Sviluppati Corporate

Mercati Emergenti Obbligazionari

36

20112012

Mercati Sviluppati Azionari

M1

Domestic Demand

Fonte: Multi Asset Group (MAG); data: 26 Novembre 2013

Alle soglie del 2014 sembra delinearsi uno scenario alquanto diverso, nel quale i rischi di coda appaiono ridimensionati ma il clima generale rimane piuttosto incerto.

Questa incertezza è un fenomeno prevedibile quando i mercati iniziano ad aspettarsi una sorta di “normalizzazione”, ma non sanno di preciso come sarà raggiunta.

Per il momento, il timing e la velocità del tapering della Fed si confermano la principale fonte di preoccupazione: implicitamente, i mercati ammettono che nessuno sa esattamente come reagirà l’economia globale al cambiamento di regime

della politica monetaria. Nella situazione attuale, priva di chiari precedenti storici,

per analizzare i prossimi eventi può essere utile integrare l’approccio basato sui

fondamentali con opportuni riferimenti alla “teoria dei giochi“.

Possibili vie d’uscita

Il più celebre problema della teoria dei giochi è il cosiddetto „dilemma del prigioniero”. Nella situazione ipotizzata, entrambe le parti trarrebbero vantaggio dalla

cooperazione ma ciascuna ha i propri motivi per seguire una strategia che determini effetti negativi a danno dell’altra, secondo il principio del “beggar your

neighbour” (impoverisci il tuo vicino).

Il contesto attuale presenta alcuni elementi tipici di questo problema. La sostenuta espansione economica degli Stati Uniti consentirà all’economia globale di

sfuggire alla “prigione” della crescita debole. Raggiungere questo obiettivo risponde all’interesse sia dei responsabili politici, sia dei mercati. Ma le risposte

dei mercati alle iniziative dei policymaker (e la conseguente sequenza di contromosse) potrebbero comunque rivelarsi controproducenti. Le intenzioni dei due

attori di questo dramma, i responsabili delle politiche monetarie e i mercati, non

sono completamente trasparenti, e nessuno dei due può prevedere con certezza

quali conseguenze avranno le azioni dell’altro.

In una simile situazione, dove più risultati sono possibili, è opportuno iniziare a

pensare in termini di probabilità e, implicitamente, di diversificazione. Gli investimenti multi-asset offrono diverse opportunità per seguire questo approccio, aiutando quindi gli investitori a navigare sicuri nel contesto attuale. In primo luogo, il

nostro processo di asset allocation è frutto di un attento ragionamento. Secondo,

abbiamo la possibilità di ricercare opportunità più ampie spaziando tra le diverse

asset class e, terzo, possiamo adottare un approccio bottom-up per individuare il

valore relativo all’interno delle singole classi di attivo. Applicando la nostra analisi

in tutte queste tre aree, confidiamo di riuscire a generare buone performance

indipendentemente dalle sorprese che il 2014 potrà riservare.

Nell’asset allocation attuale, le azioni

dei mercati emergenti e le commodity

hanno una ponderazione assai inferiore

rispetto all’inizio del 2013, a vantaggio

soprattutto delle azioni dei mercati

sviluppati.

Valutazioni

14 / 16

CIO View

Livelli di valutazione

Potenziale di recupero

Le azioni europee sono attualmente

scambiate a sconto rispetto alle azioni di

statunitensi, ma lo sconto potrebbe diminuire se l’economia europea riuscirà a

trovare una migliore traiettoria di crescita.

Attualmente, il rapporto prezzo/utili e il

rapporto prezzo/patrimonio netto degli

indici Stoxx 50, Stoxx 600 e Dax sono

tutti inferiori ai multipli dell’S&P 500.

Equity: 12M trailing P/E range

Trailing

10512m P/E

35

30

100

2.5

95

25

20

1.0

80

IE Spain

PT attuale

85

0.0

80

S&P Stoxx Stoxx

50

600

500

75

ES +/-1st.dev.

Portugal

Spain

1200

105

105

100

5

100

4

95

800

3

90

600

2

85

400

1

80

200

0

75

1000

95

90

85

80

75

IG Europa

IE 0

IE +/- 1 st.dev.

Spain

US

Giappone

PT attuale

Greece

ES UK

GR

+/- 1 st.dev.

media a 10 anni

Spain

Portugal

Commodity

indicizzato (1=10 anni media)

100

1.0

90

0.9

85

80

0.8

75

0.7

WTI Oil

Rame

Alluminio

IE PT ES GR IT KR CA

+/- 1 st.dev.

Spain

Greece

HY US

GR

media a 10 anni

Portugal

100

1.1

95

Oro

PT HY Europa

ES attuale

indicizzato (1=10 anni media)

105

1.2

105

0.0

IG US

Valute

2.0

0.5

Portugal

S&P500 Stoxx50 Stoxx600 DAX30 MSCI EM Nikkei225 MSCI

Japan

6

1.0

media a 10 anni

Credito: spread to worst (10 anni)

Rendimento (in %)

Germania

attuale

Greece

Spread to worst in bps

1.5

DAX MSCI Nikkei MSCI

30

EM

225 Japan

GR

media a 10 anni

Greece

Rendimenti Obbl. Governativi a 10 anni

Tre delle quattro commodity presentate

nel grafico sono scambiate oltre la media

storica decennale. Per gli investitori diventa sempre più importante scegliere le

commodity giuste.

0.5

Stoxx Stoxx DAX MSCI Nikkei MSCI

50

600

30

EM

225 Japan

+/-1st.dev.

Nel contesto dei tassi attuali, i rendimenti reali sui titoli governativi sono

piuttosto contenuti. Di conseguenza, gli

investitori sono in cerca di alternative

quali le obbligazioni high yield. Osserviamo inoltre una riallocazione dai titoli

governativi verso le azioni con dividend

yield interessanti.

90

1.5

85

15

95

2.0

90

75

S&P

500

Un quadro eterogeneo

Trailing

10512m P/B

3.0

100

10

Tassi bassi

Equity: 12M trailing P/B range

attuale

Greece

media a 10 anni

Portugal

I dati sono indicizzati. 1.0 è equivalente alla media a 10 anni

95

90

85

80

75

EUR-USD

JPY-USD

GBP-USD

CNY-USD

IE PT ES GR IT KR CA

+/- 1 st.dev.

Spain

attuale

Greece

media a 10 anni

Portugal

I dati sono indicizzati. 1.0 è equivalente alla media a 10 anni

Fonti: Bloomberg Finance LP, Bank of America Merrill Lynch, tutti i dati sono al 20 Novembre 2013.

Global CIO View

CIO View

15 / 16

View Tattica

Equity

Aree

geografiche

Stili

Settori

USA

Europa

Eurozona

Germania

Giappone

Asia ex Giappone

Mercati Emergenti

Stili Small/Mid Cap

Settori Beni di prima necessità

Salute

Telecomunicazioni

Utility

Beni voluttuari

Materiali

Industriali

Energia

Finanziari

Fixed Income

Globali

USA

Pan-Europeo

Asia-Pacific

EUR vs USD

USD vs JPY

EUR vs GBP

Emerging-market foreign exchange basket

Emerging-market sovereign bonds

Emerging-market corporate bonds

U.S. Treasuries (2 anni)

U.S. Treasuries (10 anni)

Municipal bonds

U.S. investment-grade corporate bonds

U.S. high-yield bonds

Securitized bonds/mortgage-backed securities

German Schatz bonds

German bunds (10 anni)

U.K. gilts (10 anni)

EUR investment-grade corporate bonds

EUR high-yield bonds

Securitized/covered bonds

Periferia Eurozona

Japanese government bonds (2 anni)

Japanese government bonds (10 anni)

Asia credit

Alternative

Commodity

Real estate

Fonte: DeAWM a fine novembre 2013. Le asset class che ricevono un’elevata valutazione dal CIO Office sono segnalate

in verde, i settori che per questo mese offrono opportunità limitate in giallo e gli investimenti sui quali il CIO Office

esprime cautela tattica sono indicati dal semaforo rosso. Le indicazioni tattiche e la View del Cio potrebbero non essere

adatte a tutte le tipologie di investori.

Perseverare

Le società dell’Eurozona, e in particolare quelle tedesche, potrebbero beneficiare della normalizzazione dell‘economia

dell’area euro, mentre negli Stati Uniti e

in Giappone il potenziale a breve termine

dei mercati azionari risulta limitato dopo il

recente rally.

Rotazione

In termini tattici, classifichiamo le prospettive dei titoli governativi dei Big Four

(Stati Uniti, Giappone, Gran Bretagna e

Germania) come inferiori alla media. Attualmente le obbligazioni corporate, i titoli

governativi dei Paesi periferici e i covered

bonds appaiono più interessanti.

I vincitori economici

La ripresa economica si sta estendendo sempre più al mercato degli immobili

commerciali, soprattutto negli Stati Uniti.

Confermiamo pertanto il semaforo verde

per gli investimenti immobiliari.

Informazioni Importanti

Avvertenze legali

© Deutsche Bank AG - Milan Branch. A novembre 2013

Deutsche Asset and Wealth Management é la divisione che racchiude in sè tutte le attività di asset management e wealth management

di Deutsche Bank AG e delle società controllate. In Italia Deutsche Asset & Wealth Management fornisce prodotti e servizi alla propria

clientela tramite le diverse società secondo quanto di volta in volta rappresentato nella specifica documentazione informativa e contrattuale. Maggiori informazioni sui prodotti e servizi offerti sono disponibili sul sito www.deawm.com.

Le informazioni contenute in questo documento non costituiscono consulenza in materia di investimenti, né produzione o diffusione di ri­

cerca, ma una mera descrizione dei mercati e si basano su dichiarazioni derivanti da fonti della società di gestione appartenente a Deutsche

Asset & Wealth Management o pubblicamente disponibili, ritenute affidabili. Non è possibile garantire la correttezza o la completezza di

tali dichiarazioni e nessuna di esse dovrà essere intesa in tal modo. Tutte le opinioni date e qui rappresentate riflettono le attuali valutazioni

della società di gestione appartenente a Deutsche Asset & Wealth Management.

Le opinioni espresse in queste valuta­zioni possono essere soggette a cambiamenti senza preavviso. Tutte le dichiarazioni derivano dalla

valutazione della società di gestione appartenente a Deutsche Asset & Wealth Management sull’at­tuale situazione legale e fiscale.

Le eventuali decisioni di investimento devono basarsi sulla documentazione d’offerta vigente disponibile presso Deutsche Bank AG,

Deutsche Asset & Wealth Management Investment GmbH (Mainzer Landstrasse 178-190, 60327 Francoforte sul Meno, Germania), presso

DWS Investment S.A. (2, Boulevard Konrad Adenauer, 1115 Luxembourg), presso Deutsche Bank AG - Milan Branch (Via Filippo Turati

25/27, 20121 Milano), presso i Soggetti incaricati del collocamento e i Soggetti Incaricati dei Pagamenti, nonché sul sito www.DWS.it.

Questo documento non costituisce sollecitazione, né può essere consegnato o impiegato per finalità di sollecitazione.

Responsabile del contenuto: Deutsche Asset & Wealth Management Investment GmbH, 60612 Francoforte