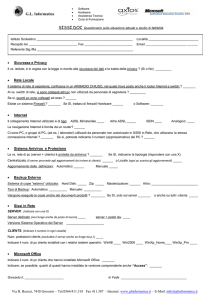

VALARTIS BANK

SERVIZIO INVESTIMENTI

TEDESCO

INGLESE

ITALIANO

TURCO

RUSSO

CINESE

ARABO

CECO

www.valartisbank.com

Valartis Bank (Liechtenstein) AG

Dr. Insam Andreas, CEO

Dr. Lackinger Gerhard, Mag., MOB

LIECHTENSTEIN

Valartis Bank (Liechtenstein) AG

Schaaner Strasse 27

FL-9487 Gamprin-Bendern

Principality of Liechtenstein

Phone +423 265 56 56

Fax

+423 265 56 99

[email protected]

VIENNA

Valartis Bank (Austria) AG

Rathausstrasse 20

A-1010 Vienna

Austria

Phone +43 57789

Fax

+43 57789 200

[email protected]

ZURICH

Valartis Advisory Services SA

St. Annagasse 18

CH-8001 Zurich

Switzerland

Phone +41 43 336 81 11

Fax

+41 43 336 81 00

GENF

Valartis Advisory Services SA

2–4 place du Molard

CH-1211 Geneva 3

Switzerland

Phone +41 22 716 10 00

Fax

+41 22 716 10 01

Valartis Group AG

Blegistrasse 11a

CH-6340 Baar ZG

Phone +41 41 760 70 20

Fax

+41 41 760 70 19

www.valartisgroup.ch

www.valartisbank.com

Ablasser Sandra, BA, Account Opening & Trust Services

Alles Irina, International Sales - Ukraine

Ayaz Ercan, Mag., International Sales - Asia

Bader Peter, Mag., Institutional Clients

Bánfi Dóra, International Sales

Bayer Eva-Maria, MSc, Internal Audit

Boukal Robert, MBA, Private Clients - Slovakia & Czech Republic

Cil Sena, Payment Transactions

Delavier Matthias, International Sales

Emer Metin, BBA, International Sales - Middle East & Turkey

Emering Carole, Payment Transactions

Dr. Federspiel Markus, Mag., Institutional Clients - Central Europe

Feix Alexander, Mag., Private Clients - Slovakia & Czech Republic

Fleisch Katharina, BA, Institutional Clients - Western Europe &

Central America

Frick Joel, CIIA, Trading & Treasury

Fritz Lisa-Marie, Account Opening & Trust Services

Fritz Mechtild, Payment Transactions

Fussenegger Julia, B.Sc., Account Opening & Trust Services

Ganahl Barbara, Reception

Gao Yun, International Sales - Asia

Gasser Michele, Assistant to the Board

Götze Martin, Mag., LL.M., Institutional Clients - Central Europe

Grabher Katharina, Marketing

Gstach Günter, LL.M., Loans

Gulua Beniamin, Mag., Institutional Clients - Eastern Europe

Haid Carmen, Institutional Clients - Eastern Europe

Hajdova Marketa, International Sales - Czech Republic

Hetzenecker Fritz, Private Clients - Middle & Western Europe

Huber Rolf, Information Technology

Jaug Sanja, B.Sc., Private Clients - Central Europe

Kayar Canan, Mag., International Sales - Middle East & Turkey

Kleingünther Julia, B.Sc., Institutional Clients - Domestic Market

Kocahan Azime, International Sales - Middle East & Turkey

Köhler Olaf, Custodian Investment Funds

Küng Christoph, Mag., Asset Management

Loose Holger, International Sales - Russia & South America

Ludescher Thomas, MSc, CFA, Trading & Treasury

Ludescher Anzhelika, International Sales - Ukraine

Luo Fang, International Sales - Asia

Marciello Pasquale, CIIA, CIWM, Asset Management

Marte Julia, Accounting & Controlling

Dr. Martin-Grass, Gabriele, MMag. (FH), Compliance, Legal & Tax

Melay Ivan, MSc, International Sales - Czech Republic

Mostepan Matylda, International Sales - Russia & South America

Moxon Chester, Information Technology

Mungan Ümmühan, MMag., International Sales - Middle East & Turkey

Muster Markus, MSc, Information Technology

Ogorodniciuk Aliona, B.Sc., Institutional Clients - Western Europe &

Central America

Ouschan Isabel, MMag., Institutional Clients - Central Europe

Papirtyte Agne, MSc, Institutional Clients - Eastern Europe

Pöschl Markus, Mag. iur., Compliance, Legal & Tax

Ratz Stefan, Dipl.-Bw. (BA), Institutional Clients - Domestic Market

Reichart Norbert, Private Clients - Central Europe

Rhomberg Manuela, Reception

Rinderer Alexander, Institutional Clients

Rosenboom Tatjana, International Sales - Czech Republic

Spalt Tobias, MSc, Private Clients - Central Europe

Stier Stefan K., Ass. jur., Compliance, Legal & Tax

Svartsevich Laura, MSc, International Sales

Thaler Ramona, Payment Transactions

Thöny Isabella, Compliance, Legal & Tax

Unterkircher Markus, Information Technology

Useini Serif, Settlement

Vedunova Julia, Mag., International Sales - Ukraine

Volgger Andreas, Settlement

Vuser Darko, B.Sc.Econ, Private Clients - South-East Europe

Welte Markus, Information Technology

Werle Bettina, Account Opening & Trust Services

Zajac Peter, Mag., Institutional Clients - Eastern Europe

Zanini Silvia, Mag., Private Clients - Middle & Western Europe

Zimmermann Desiree, Compliance, Legal & Tax

www.valartisbank.li

DISCLAIMER

La presente pubblicazione si basa su fonti accessibili a tutti, che non siamo in grado di verificare, ma che tuttavia consideriamo affidabili. Le analisi ed i commenti ci sono stati in parte forniti dalla Vorarlberger Landes- und

Hypothekenbank AG. Il «Servizio Investimenti» rispecchia la nostra concezione, non vincolante, del mercato e dei prodotti,

riferita comunque, al periodo antecedente la stampa della pubblicazione stessa, senza alcuna pretesa di esaustività ed a

prescindere dalle eventuali proprie giacenze di tali prodotti.

Naturalmente, questa pubblicazione non sostituisce la consulenza personale, in quanto persegue unicamente uno scopo

informativo; non ha infatti finalità di offerta né rappresenta un invito all‘acquisto/vendita di prodotti. Pertanto, per ottenere

informazioni più aggiornate, relative ad opportunità di investimento concrete, ed ai fini di una consulenza individuale, Vi

preghiamo di rivolgerVi al Vostro consulente di fiducia.

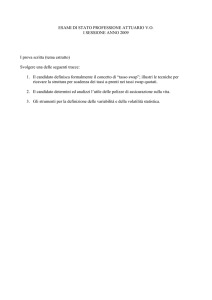

1. PROSPETTIVA

FEBBRAIO 2016

1.1. LA

LA BCE

BCE È

È DI

DI NUOVO

NUOVO DISPOSTA

DISPOSTA A

A

1.1.

TUTTO,

MA

LA

FED

COSA

FA?

TUTTO, MA LA FED COSA FA?

Cina, il

il prezzo

prezzo del

del petrolio

petrolio e

e non

non si

si vede

vede ancora

ancora la

la

Cina,

fine.

fine.

clima più

più cupo

cupo sui

sui mercati

mercati finanziari

finanziari mondiali

mondiali sembra

sembra

IlIl clima

al

momento

essersi

stabilizzato.

Anche

durante

la

terza

al momento essersi stabilizzato. Anche durante la terza

settimana

di

trading

del

2016,

gli

unici

a

poter

brindare

settimana di trading del 2016, gli unici a poter brindare

all'attuale contesto

contesto di

di mercato

mercato sono

sono quelli

quelli che

che hanno

hanno

all'attuale

investito

nei

titoli

di

Stato.

Il

future

sul

Bund

ha

toccato

investito nei titoli di Stato. Il future sul Bund ha toccato ii

nuovi massimi

massimi storici

storici superando

superando quota

quota 161

161 -- grazie

grazie alla

alla

nuovi

speciale

costruzione

sintetica

da

non

confondere

con

speciale costruzione sintetica da non confondere con ii

nuovi minimi

minimi del

del rendimento

rendimento dei

dei Bund

Bund decennalidecennali- mentre

mentre

nuovi

ii rendimenti

rendimenti dei

dei Treasury

Treasury decennali

decennali USA

USA sono

sono scesi

scesi per

per

la

prima

volta

da

ottobre

sotto

la

soglia

del

2%.

Sul

merla prima volta da ottobre sotto la soglia del 2%. Sul mercato dei

dei titoli

titoli di

di Stato

Stato in

in EUR,

EUR, ilil cerchio

cerchio dei

dei titoli

titoli "sicuri"

"sicuri" si

si

cato

è

ristretto

ancora,

perché

gli

spread

dei

titoli

di

Stato

è ristretto ancora, perché gli spread dei titoli di Stato

periferici, trainati

trainati dal

dal Portogallo,

Portogallo, sono

sono saliti

saliti in

in modo

modo netto

netto

periferici,

per

la

prima

volta

da

quando

sono

iniziate

le

attuali

turper la prima volta da quando sono iniziate le attuali turbolenze

sui

mercati

finanziari.

Ciò

sta

a

indicare

un

bolenze sui mercati finanziari. Ciò sta a indicare un

ulteriore

aggravamento

dell'attuale

fase

di

stress

sui

ulteriore aggravamento dell'attuale fase di stress sui

mercati in

in cui

cui potrebbero

potrebbero diffondersi

diffondersi dei

dei dubbi

dubbi riguardo

riguardo

mercati

al

fatto

che

gli

acquisti

di

titoli

da

parte

della

BCE,

intesi

al fatto che gli acquisti di titoli da parte della BCE, intesi

a

sostenere

il

mercato,

siano

sufficienti

a

evitare

maga sostenere il mercato, siano sufficienti a evitare maggiori

vendite

a

valanga.

Resta

da

vedere

se

gli

accenni

giori vendite a valanga. Resta da vedere se gli accenni

fatti da

da Mario

Mario Draghi

Draghi ilil 21

21 gennaio

gennaio riguardo

riguardo a

a nuove

nuove

fatti

misure

espansive

basteranno

a

sventare

in

modo

duramisure espansive basteranno a sventare in modo duraturo

questo

pericolo.

turo questo pericolo.

Vendite a

a valanga

valanga degli

degli investimenti

investimenti nei

nei Paesi

Paesi emeremerVendite

genti

nonostante

il

quadro

stabile

della

Cina

genti nonostante il quadro stabile della Cina

Una corsa

corsa alle

alle vendite

vendite si

si sta

sta già

già delineando

delineando con

con gli

gli inveinveUna

stimenti

dei

Paesi

emergenti.

Gli

spread

dei

titoli

di

Stato

stimenti dei Paesi emergenti. Gli spread dei titoli di Stato

denominati in

in dollari

dollari sono

sono saliti

saliti da

da inizio

inizio anno

anno di

di quasi

quasi

denominati

100

pb

e

hanno

raggiunto

i

massimi

dalla

primavera

del

100 pb e hanno raggiunto i massimi dalla primavera del

2009.

Parallelamente,

in

linea

con

il

crollo

quasi

inarre2009. Parallelamente, in linea con il crollo quasi inarrestabile dei

dei prezzi

prezzi delle

delle commodity,

commodity, continuano

continuano a

a scendescendestabile

re

anche

le

valute

dei

principali

Paesi

emergenti,

un

re anche le valute dei principali Paesi emergenti, un

trend

rafforzato

in

parte

da

fattori

specifici

come

il

sortrend rafforzato in parte da fattori specifici come il sorprendente declassamento

declassamento del

del rating

rating della

della Polonia

Polonia da

da

prendente

parte

di

S&P.

In

questo

clima

già

cupo,

anche

il

mesparte di S&P. In questo clima già cupo, anche il messaggio ambivalente

ambivalente lanciato

lanciato dal

dal FMI

FMI nell'ambito

nell'ambito della

della

saggio

revisione

delle

stime

sull'economia

mondiale

non

ha

revisione delle stime sull'economia mondiale non ha

contribuito

a

tranquillizzare

gli

animi.

Nella

valutazione

contribuito a tranquillizzare gli animi. Nella valutazione

del FMI

FMI ilil quadro

quadro è

è ancora

ancora caratterizzato

caratterizzato da

da problemi

problemi e

e

del

sfide,

soprattutto

per

quanto

riguarda

i

Paesi

emergenti.

sfide, soprattutto per quanto riguarda i Paesi emergenti.

Tuttavia, in

in tema

tema di

di previsioni,

previsioni, ilil FMI

FMI non

non rientra

rientra tra

tra ii

Tuttavia,

profeti

di

sventura:

se

da

un

lato

è

vero

che

quest'anno

e

profeti di sventura: se da un lato è vero che quest'anno e

l'anno

prossimo

la

ripresa

dell'economia

mondiale

sarà

l'anno prossimo la ripresa dell'economia mondiale sarà

più debole

debole del

del previsto

previsto (3,4%

(3,4% e

e 3,6%),

3,6%), è

è anche

anche vero

vero che

che

più

ci sarà.

sarà. Lo

Lo sguardo

sguardo nei

nei confronti

confronti dell'epicentro

dell'epicentro della

della crisi,

crisi,

ci

ovvero

la

Cina,

sembra

tuttavia

essere

improntato

a un

un

ovvero la Cina, sembra tuttavia essere improntato a

cauto

ottimismo,

perché

nonostante

il

FMI

abbia

rivisto

cauto ottimismo, perché nonostante il FMI abbia rivisto

complessivamente al

al ribasso

ribasso la

la sua

sua stima

stima sulla

sulla crescita

crescita

complessivamente

dei

Paesi

emergenti,

il

rallentamento

della

crescita

in

dei Paesi emergenti, il rallentamento della crescita in

Cina

sembra

seguire

una

traiettoria

costante,

ma

modeCina sembra seguire una traiettoria costante, ma moderata. Anche

Anche volendo

volendo tacitare

tacitare ii dubbi

dubbi crescenti

crescenti sui

sui dati

dati

rata.

forniti

dalle

autorità

centrali

cinesi,

gli

ultimi

dati

econoforniti dalle autorità centrali cinesi, gli ultimi dati economici provenienti

provenienti dall'Impero

dall'Impero di

di Mezzo

Mezzo rispecchiano

rispecchiano quasi

quasi

mici

alla

perfezione

questa

tendenza.

alla perfezione questa tendenza.

La curva

curva swap

swap EUR

EUR attuale

attuale con

con forward

forward e

e previsioni

previsioni

La

della

LLBW

della LLBW

Che cos'ha

cos'ha movimentato

movimentato il

il mercato

mercato obbligazionario

obbligazionario

Che

durante

la

scorsa

settimana?

Gli

investimenti

ridurante la scorsa settimana? Gli investimenti rischiosi

continuano

a

essere

sotto

pressione:

gli

schiosi continuano a essere sotto pressione: gli

accenni della

della BCE

BCE a

a ulteriori

ulteriori misure

misure espansive

espansive riuriuaccenni

sciranno

a

tranquillizzare

in

modo

duraturo

gli

anisciranno a tranquillizzare in modo duraturo gli animi?

mi?

Il premio

premio di

di rendimento

rendimento delle

delle obbligazioni

obbligazioni dei

dei Paesi

Paesi

Il

emergenti

in

USD

secondo

l'JP

Morgan

Emerging

emergenti in USD secondo l'JP Morgan Emerging

Market Bond

Bond Index

Index e

e l'andamento

l'andamento di

di alcune

alcune valute

valute ad

ad

Market

alto

rendimento

rispetto

al

dollaro

USA.

alto rendimento rispetto al dollaro USA.

VALARTIS BANK

BANK SERVIZIO

SERVIZIO INVESTIMENTI

INVESTIMENTI || FEBBRAIO

FEBBRAIO 2016

2016 || 1

1

VALARTIS

Il partito comunista cinese ha centrato ancora una volta

il suo obiettivo nel 2015 con una crescita media annua

del 6,9%. Nonostante il tasso di espansione nell'ultimo

trimestre del 2015 sia sceso intorno al 6,5% su base

trimestrale annualizzata, non si è verificato il forte calo

della crescita ipotizzato sul mercato finanziario. Il fatto

che gli scettici per il momento non si siano fatti convincere potrebbe dipendere non solo dalla permanenza di

alcuni dubbi di fondo sui dati economici cinesi, ma anche

dalla circostanza che in questo momento i fatti contano

meno del sentiment e delle speculazioni, sempre che,

ovviamente, i fatti non contribuiscano a incupire ancora

di più il clima generale. Inoltre, a dicembre, anche i dati

più recenti sull'economia USA riguardanti le vendite al

dettaglio e la produzione industriale hanno deluso le

attese. Essi sono in linea con la nostra previsione, in

base alla quale il 29 gennaio il Ministero dell'Economia

USA annuncerà per il quarto trimestre 2015 solo una

stagnazione congiunturale. A gennaio, il sentiment del

settore manifatturiero negli USA sembra inoltre evidenziare, stando ai primi indicatori anticipatori regionali,

nuovi minimi dalla fine dell'ultima recessione.

La BCE lancia segnali in direzione di un'ulteriore

espansione. Prospettive: una posizione "più dovish"

sull'inflazione potrebbe caratterizzare anche il comunicato del FOMC.

I segnali congiunturali più deboli che trapelano dall'Economic Surprise Index negli USA, che di recente ha toccato i minimi dal giugno 2015, unitamente alla forte

insicurezza che regna sui mercati finanziari, potrebbe

non lasciare indifferenti le autorità monetarie americane

che si sono riunite il 26-27 gennaio per decidere in merito al prossimo rialzo dei tassi. Mentre i segnali congiunturali più deboli sull'economia USA, alla luce dell'ottimo

andamento dell'occupazione, possono essere derubricati a chiodo fisso della politica della Fed, i timori per l'economia mondiale, accompagnati dal dramma che sta

andando in scena sui mercati petroliferi, potrebbero

presumibilmente indurre il FOMC a una valutazione più

"dovish". La Fed potrebbe quindi unirsi a BCE e BoE che

di recente hanno elaborato una valutazione (ancora) più

prudente della situazione. Mentre le autorità monetarie

europee nell'ambito della riunione sui tassi del 21 gennaio hanno lasciato intendere che vareranno ulteriori

misure espansive per reagire al peggioramento costante

delle previsioni d'inflazione, la Fed potrebbe far intendere che ci sarà una pausa piuttosto all’interno del ciclo di

rialzo dei tassi inaugurato a dicembre.

2 | FEBBRAIO 2016 | VALARTIS BANK SERVIZIO INVESTIMENTI

Il FMI ha predisposto il suo quadro previsionale: la

crescita mondiale continua, ma a un ritmo più moderato del previsto.

Crescita del PIL in Cina su base annua, vendite al

dettaglio e produzione industriale: "ufficialmente" la

Cina continua a seguire una traiettoria di rallentamento della crescita costante, ma moderata.

USA: Economic Surprise Index e Financial Conditions Index. Le turbolenze sui mercati finanziari

sono violente come quelle di settembre, quando la

Fed ha deciso di rimandare il rialzo sui tassi.

Il rimando esplicito alla maggiore insicurezza mondiale,

nonché ai sempre più rapidi deflussi di capitali dai Paesi

emergenti e alle turbolenze sui mercati finanziari simili a

quelle del settembre 2015, andrebbe letto in questa

direzione. Inoltre, dopo le ultime dichiarazioni dei membri del FOMC, sembra relativamente probabile che le

autorità monetarie USA presentino una valutazione "più

dovish" dell'inflazione e che monitorino con ancora maggiore attenzione il suo sviluppo, comprese le stime d'inflazione riviste così pesantemente al ribasso.

Preferenze della Fed e previsioni sui rendimenti

"under review"

Alla luce della valutazione della politica monetaria della

Fed, verificheremo in modo critico la nostra previsione

precedente in base alla quale le autorità monetarie annunceranno un ulteriore rialzo dei tassi a marzo. Inoltre

rielaboreremo anche il nostro quadro previsionale sui

rendimenti negli USA e nell'Eurozona. Nelle ultime settimane è aumentata nettamente la probabilità che all'interno del FOMC prevalga la posizione di chi preferisce

attendere fino a metà anno prima di alzare ulteriormente

il costo del denaro.

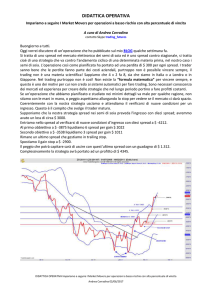

Gli operatori di mercato proiettano troppo in là le

turbolenze: appiattimento esagerato della curva dei

tassi forward.

A fronte dei segnali "dovish" più recenti lanciati dalla

BCE e dalla banca centrale britannica - visto il modesto

rialzo dei prezzi partiamo dal presupposto che la svolta

dei tassi in Gran Bretagna verrà rimandata fino al quarto

trimestre del 2016 - e della convinzione che la Fed seguirà la stessa direzione, continua ad apparirci poco

probabile una brusca svolta dei tassi sui mercati obbligazionari verso corsi più deboli. Da questa parte dell'Atlantico, i dati provvisori sull'inflazione di gennaio in Germania e nell'Eurozona (la cui pubblicazione è prevista

per il 28/29 gennaio), potrebbero rafforzare la posizione

delle colombe in campo monetario, perché in questo

contesto, caratterizzato dal crollo del prezzo del petrolio,

i tassi d'inflazione potrebbero al massimo distaccarsi

impercettibilmente dallo 0%.

Nonostante le scarse prospettive di un'inversione di rotta

a breve, riteniamo esagerati i timori di un aggravamento

problematico della situazione dell'economia mondiale.

Molti operatori di mercato sono attualmente propensi a

limitare i rischi; in un simile contesto i tentativi di ripresa

degli investimenti rischiosi hanno breve durata perché

vengono subito utilizzati per limitare le perdite degli

investimenti che da inizio anno viaggiano in profondo

rosso.

Il mercato, al momento, segue con occhio distratto

le notizie positive: l'indicatore congiunturale ZEW ha

registrato solo una lieve flessione e quindi fa presupporre un indice ifo sulla fiducia delle imprese

relativamente stabile

Mercato monetario in USD: spread tra i tassi di cambio a termine nel gennaio 2017 e nel luglio 2016 e

rendimenti dei Treasury decennali USA

Se si è convinti che non si verificherà una recessione

stile 2008/2009, in qualità di investitori si dovrà prima o

poi spostare l'attenzione dalla limitazione del rischio al

conseguimento degli utili, e in questo caso le prospettive

della classe d'investimento attualmente privilegiata dal

mercato, quella dei titoli di Stato, rimangono scarse.

Così come nel 2015, i bund tedeschi e i Treasury USA a

lunga scadenza dopo una partenza fulminante a inizio

anno potrebbero finire nei mesi successivi tra i perdenti.

Con il ridimensionamento delle turbolenze dei mercati,

dovrebbe risultare evidente che molti operatori di mercato proiettano troppo in là l'attuale fase di grande incertezza.

Tale considerazione si basa anche sulle stime d'inflazione a lungo termine che, sul medio periodo, dovrebbero

riprendere a salire rispetto al bassissimo livello attuale.

VALARTIS BANK SERVIZIO INVESTIMENTI | FEBBRAIO 2016 | 3

2. STRATEGIA

2.1. WORLD ECONOMIC OUTLOOK: IL

FMI RIVEDE AL RIBASSO LE

PREVISIONI SUL PIL MONDIALE

Il FMI è un po' più pessimista riguardo all'economia

globale.

Come previsto, nell'edizione di gennaio del "World Economic Outlook" (WEO), il testo più letto e citato al mondo riguardo alle previsioni economiche, le stime sulla

crescita dell'economia nel 2016 e nel 2017 sono state

riviste al ribasso e portate rispettivamente dal 3,6% al

3,4% per il 2016 e dal 3,8% al 3,6% per il 2017. La revisione è ascrivibile soprattutto ai pronostici più pessimistici sulla crescita nei Paesi emergenti. Mentre la revisione al ribasso per i Paesi "sviluppati" si limita per il

2016 e il 2017 allo 0,1%, nel caso dei Paesi emergenti è

dello 0,2%.

I Paesi "sviluppati", dopo una crescita dell'1,9% nel

2015, nel 2016/2017 potrebbero registrare un incremento del 2,1%, ovvero la loro ripresa dovrebbe proseguire

con una leggera accelerazione. In base al FMI i mercati

emergenti, dopo un aumento del 4,0% del PIL nel 2015,

cresceranno rispettivamente del 4,3% e del 4,7%. Nonostante la revisione al ribasso, anche in questo caso

dovremmo assistere a un'accelerazione della crescita.

La crescita ancora piuttosto anemica dell'economia

mondiale riflette ancora una serie di fattori come la crescita generalmente in frenata della Cina ("rebalancing")

dovuta tra l'altro alle dimensioni raggiunte dall'economia

cinese, gli effetti dell'inizio del ciclo di inasprimento monetario inaugurato dagli USA, nonché il calo dei prezzi

delle materie prime e in particolare del petrolio. Indubbiamente quest'ultimo fattore ha un effetto benefico sugli

importatori ma negativo sugli esportatori, e stando al

FMI il crollo del prezzo dell'oro nero sta frenando in

modo significativo gli investimenti nel settore del gas e

del petrolio.

Nonostante le ultime turbolenze dei listini cinesi, le previsioni per la Cina non sono cambiate. Così come prima,

il FMI stima un rallentamento graduale della dinamica

della crescita che dovrebbe scendere dal 6,9% al 6,3%

nel 2016 e in seguito al 6,0%. Le stime sul Brasile sono

state riviste pesantemente al ribasso. Vista la difficilissima crisi politica (scandalo Petrobras) e lo stallo delle

riforme, il FMI ha rivisto massicciamente le previsioni sul

PIL per il 2016/2017, portandole rispettivamente dal

2,5% e dal 2,3% al - 3,5% e 0,0%. Si stima che nel 2015

4 | FEBBRAIO 2016 | VALARTIS BANK SERVIZIO INVESTIMENTI

l'economia brasiliana abbia registrato una flessione del

3,8%. Nel 2016/2017 l'India dovrebbe crescere del

7,5%, la Russia, con un calo dell'1,0%, dovrebbe rimanere in recessione e tornare a crescere nel 2017 (+ 1%).

Il Sudafrica, con un aumento del PIL solamente dello

0,7% e dell'1,8% nel 2016 e nel 2017 non dovrebbe

essere in grado di contrastare la forte disoccupazione.

Nel 2016/2017 la regione "Emerging & Developing Asia",

che registrerà un incremento del 6,3% e del 6,2% rispetto al 6,6% del 2015, perderà in parte il suo dinamismo a

causa del rallentamento della Cina, ma rimarrà di gran

lunga la regione con la crescita più robusta. "Emerging &

Developing Europe" dovrebbe crescere del 3,1% e del

3,4% rispetto al 3,4% dello scorso anno. Sulla regione

continuerà a pesare la recessione della Russia. L'America Latina, a causa della pesante recessione del Brasile,

registrerà anche nel 2016 una crescita negativa e riprenderà a crescere soltanto nel 2017 (1,6%). Per il

Messico, il FMI prevede per il 2016/2017 un'espansione

del 2,6% e del 2,9% dopo il 2,5% nel 2015. Il Paese

dovrebbe beneficiare della ripresa negli USA e delle

ultime riforme.

Nonostante il rialzo dei tassi, gli USA, secondo il FMI,

dopo un aumento del 2,5% cresceranno nel 2016/2017

del 2,6% (dato rivisto rispetto al 2,8%). Non si tratta di

una crescita effervescente, ma comunque tale da sostenere l'economia mondiale. Per il Giappone le prospettive

non sono rosee; il FMI prevede una crescita striminzita

dell'1,0% che nel 2017 potrebbe addirittura ridursi allo

0,3%. Poiché le riforme intraprese sono state troppo

poco coraggiose, l'Abenomics può dirsi fallita. Dopo una

crescita dell'1,5% nel 2015, l'Eurozona dovrebbe salire

nel 2016/2017 dell'1,7%. La Germania, con un incremento dell'1,7%, dovrebbe registrare una crescita media. Il FMI non prevede un nuovo, grave peggioramento

dell'economia nell'Eurozona. Mentre la Francia (+ 1,3%

e + 1,5%) e l'Italia (+ 1,3% e + 1,2%) dovrebbero continuare a mettere a segno una performance inferiore alla

media, la Spagna, con una crescita rispettivamente del

2,7% e del 2,3% dovrebbe collocarsi tra i Paesi che

crescono di più nell'Eurozona.

Nei 13 anni trascorsi dall'inizio del 2003, il FMI ha elaborato regolarmente delle previsioni sull'economia mondiale. Le previsioni sulla crescita mondiale non si discostano in media quasi per nulla dai valori rilevati oggettivamente in un secondo tempo. Arrotondati al valore decimale, gli scostamenti in termini prognostici rispetto ai

valori poi rilevati oggettivamente tendono a scomparire

in un periodo di tempo più lungo come quello preso qui

in considerazione.

2.1.1. EXCURSUS: L'AFFIDABILITÀ DELLE

PREVISIONI DEL FMI NEGLI ANNI

SCORSI

Le previsioni "al vaglio"

Come già detto in precedenza, il FMI ha rivisto le sue

previsioni sulla produzione mondiale per il 2016 e il

2017, intervento piuttosto sorprendente se pensiamo

che il 2016 è iniziato solo da quattro settimane e che la

versione precedente delle previsioni era già stata pubblicata tre mesi fa. Gli adeguamenti nel corso del tempo di

una visione del mondo rivolta al futuro sono prassi corrente in un campo come quello delle previsioni sui parametri economici, dove si tratta di confrontare in ogni

momento le previsioni sull'economia mondiale in generale e l'andamento di ogni singola economia con le informazioni che giungono quotidianamente.

Si tratta quindi di valutare quanto sono accurate le previsioni del FMI nel corso del tempo. Da un punto di vista

concreto, esamineremo i dati previsionali del FMI sulla

crescita dell'economia, da un lato l'andamento dell'economia globale, dall'altro l'andamento del gruppo delle

economie sviluppate, definite dal FMI "advanced economies", del gruppo dei Paesi in via di sviluppo e di

quello dei Paesi emergenti (nel gergo del FMI "emerging

and developing countries"). Nel mirino ci sono le previsioni del FMI per l'anno successivo, stilate in genere a

fine anno, di norma nel quarto trimestre. Il lasso di tempo preso in esame risale al 2003. Da allora la nomenclatura del FMI "advanced economies" ed "emerging and

developing countries" è rimasta invariata.

Gli anni prima e dopo la crisi finanziaria mondiale

Non appena si effettua un'analisi dei dati disaggregati,

emergono tuttavia delle differenze riguardo al grado di

precisione delle previsioni. Nel caso delle economie dei

Paesi sviluppati, ovvero le principali nazionali industrializzate del mondo, l'andamento oggettivo tende a essere

sovrastimato. Per quanto riguarda i dati qui esaminati

relativi agli ultimi 13 anni, le previsioni del FMI superano

in media di quattro decimi di punto percentuale i dati

effettivamente rilevati.

Scostamenti tra le previsioni del FMI e i valori effettivi

Per fare chiarezza: se a partire dal 2002/2003, le previsioni del FMI sull'andamento economico del gruppo degli

Stati industrializzati fossero state sempre corrette, la

performance complessiva dell'economia nell'Eurozona,

negli Stati Uniti, in Australia ecc. sarebbe stata in media

superiore di oltre il cinque percento alla realtà. Per contro, le previsioni del FMI hanno costantemente sottostimato la crescita nei Paesi in via di sviluppo e in quelli

emergenti, in media di circa tre decimi di punto percentuale all'anno. Sulla precisione complessiva delle previsioni ha inciso anche la crisi economica e finanziaria

mondiale del 2008-2010. Se da un lato non è stata colta

la profondità della recessione, rappresentata in

VALARTIS BANK SERVIZIO INVESTIMENTI | FEBBRAIO 2016 | 5

modo esageratamente piatto, dall'altro gli esperti del FMI

hanno sottostimato il vigore della successiva ripresa

dell'economia mondiale. La crisi del 2008-2010 ha quindi

intaccato in parte la validità delle previsioni degli esperti

del FMI. Tra il 2002 e il 2006, le previsioni sull'andamento dell'economia mondiale sono state perlopiù troppo

basse rispetto alla realtà. Da quando è stata superata la

crisi, ovvero a partire dalle previsioni per il 2011, il mondo ha invece deluso più volte il FMI, le previsioni riguardanti l'anno successivo si sono rivelate sempre troppo

ottimistiche. In particolare, questo fenomeno ha interessato soprattutto le economie dei Paesi sviluppati: in

valori assoluti, qui le previsioni presentano uno scostamento in media di 0,3 punti percentuali all'anno fino al

2007 e di 0,8 punti percentuali all'anno a partire dal

2011. Per contro, da dopo la crisi, il FMI ha stilato previsioni più precise per i Paesi in via di sviluppo ed emergenti: in questo caso le stime, in termini assoluti, si sono

discostate in media di 1,6 punti percentuali durante i

cinque anni fino al 2007 e di mezzo punto percentuale

per i cinque anni a partire dal 2011.

Nella revisione effettuata la scorsa settimana, il FMI ha

rivisto al ribasso di due decimi di punto percentuale la

sua stima sulla produzione mondiale pubblicata appena

prima di fine anno.

Negli anni dalla fine della crisi finanziaria ed economica

mondiale a oggi, le previsioni sono state arrotondate in

media di quattro decimi di punto, nel periodo totale a

partire dal 2002/2003 di quasi nove decimi. Nei prossimi

mesi, le stime sul 2016 potrebbero subire ulteriori aggiustamenti.

2.2. PORTOGALLO: IL GOVERNO DI

MINORANZA HA INIZIATO LA

LEGISLATURA IN MODO POCO

BRILLANTE.

Il nuovo governo di minoranza del Portogallo si è messo

al lavoro, ma purtroppo ha affrontato i problemi sbagliati.

6 | FEBBRAIO 2016 | VALARTIS BANK SERVIZIO INVESTIMENTI

I nuovi provvedimenti hanno certamente fatto felici i

lavoratori portoghesi, ma molto meno gli investitori. La

maggioranza di sinistra del Parlamento portoghese ha

reintrodotto quattro festività che il precedente governo

aveva eliminato nell'ambito delle misure di austerità. Di

conseguenza, le ferie retribuite sono passate da 22 a 25

giorni. Anche la decisione di ridurre l'aumento dell'imposta sui redditi dovrebbe servire a guadagnare il favore

degli elettori. Le misure non solo sono nocive alla sostenibilità del debito e alla produttività, ma probabilmente

sanciscono la fine delle riforme in Portogallo, perlomeno

nell'immediato futuro. Il Portogallo, Paese finora non

particolarmente attraente per insediarvi delle aziende,

ora lo è ancora di meno. Gli sgravi a favore dei lavoratori

e dei consumatori potrebbero tuttavia avere degli effetti

favorevoli sui consumi, come nel caso della domanda

interna delle famiglie che ha supportato la crescita durante il terzo trimestre.

Guai per Novo Banco

Alla fine del 2015, il governo portoghese, con un provvedimento aspramente criticato, ha sopperito alla mancanza di capitale di Novo Banco. Il 29 dicembre, circa

due miliardi di euro di bond senior sono stati trasferiti da

Novo Banco alla bad bank. I titolari di queste obbligazioni subiranno pesanti perdite e intenteranno cause legali

contestando il provvedimento. La decisione del governo

ha scosso la fiducia dei mercati dei capitali nello stato di

diritto del Portogallo perché viola il principio del pari

passu in base al quale tutti gli obbligazionisti vanno

trattati nello stesso modo. L'accresciuto rischio politico e

giuridico è incorporato anche nei rendimenti dei titoli di

Stato decennali. Da inizio dicembre, lo spread rispetto ai

Bund è volato da quota 180 agli attuali 230 pb. Tale

situazione appare in parte giustificata, il nuovo governo

ha dichiarato conclusi gli interventi di riassetto dopo la

crisi debitoria nonostante essi siano stati completati solo

per metà. A favore dei titoli di Stato portoghesi depongono la ripresa dell'economia, il miglioramento del bilancio dello Stato e il supporto della BCE e dello SME,

mentre a sfavore del Paese lusitano depongono la mancata attuazione delle riforme, la probabile instabilità del

governo di sinistra e la discutibile ricapitalizzazione di

Novo Banco.

Portogallo: tasso di crescita e tasso di disoccupazione in %

Portogallo: spread in % rispetto ai Bund decennali

tedeschi

2.3. POLONIA: S&P REAGISCE IN MODO

NEGATIVO AL GOVERNO NAZIONALCONSERVATORE.

Foreign Currency Rating: declassamento a BBB+

Con una decisione piuttosto sorprendente, il 15 gennaio

S&P ha declassato il "Foreign Currency Rating" della

Polonia da A- a BBB+ e il "Local Currency Rating" da A

a A-. L'outlook rimane negativo. Gli operatori di mercato

sono rimasti spiazzati perché i dati fondamentali economici non sono affatto negativi. Per Fitch (A/A) e Moody's

(A2/A2), l'outlook è "stabile". Da un punto di vista economico, la Polonia rappresenta un raggio di speranza tra

i mercati emergenti. La crescita del PIL è robusta. Nel

2015 si stima che il tasso di espansione dell'economia

polacca sia stato del 3,5%. Anche le stime di consenso

per il 2016 e il 2017 si aggirano intorno al 3,5%. In un

contesto economico mondiale così complesso, questi

sono dati positivi per un Paese del centro Europa relati

vamente avanti nella sua trasformazione. Alla notizia del

declassamento del rating, il mercato azionario polacco, il

mercato obbligazionario e lo zloty hanno perso terreno

mentre i premi dei CDS sono saliti di 75 pb superando

quota 100 pb; in una fase successiva essi hanno però

riassorbito le perdite.

L'agenzia di rating ha spiegato che il declassamento è

dovuto agli sviluppi politici in Polonia. Visto che le elezioni sono state vinte dal partito nazional-conservatore

PIS, S&P teme uno smantellamento delle strutture democratiche e dell'economia di mercato. Il governo, allo

scopo di rimanere al potere, ha "riformato" la Corte costituzionale e il servizio pubblico radio-televisivo, e adesso

si teme che cercherà di esercitare la sua influenza anche sulla banca centrale. Tali timori non sono infondati.

Non è un caso che la Commissione europea abbia appena avviato un procedimento per verificare lo stato di

diritto in Polonia. Ciò dimostra come le istituzioni europee, nonostante grossi problemi come la crisi dei profughi ecc..., riescano comunque a essere incisive e i Paesi

alle prese con una deriva istituzionale (come nel caso

dell’Ungheria) dovranno attendersi forti venti contrari.

La Polonia è stata la culla del movimento democratico

nell'Europa dell'est. Riteniamo quindi improbabile che

proprio qui, nonostante la tendenza revisionista all'interno del PIS, si giunga a smantellare permanentemente le

strutture democratiche. La stragrande maggioranza dei

polacchi ritiene che il futuro del proprio Paese sia in

Occidente ed è già capitato una volta che gli elettori

abbiano sconfessato il PIS. Dal punto di vista economico, la Polonia dovrebbe continuare a essere un Paese

interessante e proseguire la sua espansione, un elemento che è anche nell'interesse del governo. Siamo convinti che il Paese non perderà il rating investment grade

fintanto che il deficit di bilancio rimarrà al di sotto del

tasso di crescita del PIL e che il debito pubblico, pari a

circa il 51% del PIL, permarrà nella "zona verde".

VALARTIS BANK SERVIZIO INVESTIMENTI | FEBBRAIO 2016 | 7

Polonia: CDS a 5 anni (PL)

Polonia: PIL (% su base annua) e leading indicator

Bilancio e debito pubblico (% del PIL)

2.4. SWAP SPREAD: LO SWAP SPREAD

A DIECI ANNI IN EURO AVRÀ A

BREVE UN POTENZIALE DI

AMPLIAMENTO - I RAPPORTI

"INVERSI" SUI TASSI SUL MERCATO

IN USD RENDONO ATTRAENTI GLI

ASSET SWAP DA UN PUNTO DI

VISTA STRATEGICO.

Lo swap spread a dieci anni in euro di nuovo poco

interessato dalle turbolenze della Cina.

Niente di nuovo sul fronte degli swap spread in euro,

ecco come potremmo titolare gli avvenimenti delle setti-

8 | FEBBRAIO 2016 | VALARTIS BANK SERVIZIO INVESTIMENTI

mane e dei mesi scorsi. Nelle scadenze a medio termine, lo swap spread sembra seguire stabilmente da due

anni una tendenza laterale in un range relativamente

ristretto sopra quota 35 pb. E nel caso di uno swap

spread a dieci anni in euro, ovvero il differenziale tra il

tasso swap sull'euro a dieci anni e il rendimento di un

Bund decennale tedesco, il trend laterale dura da un

anno. Dopo che lo swap spread a dieci anni era salito di

20 pb a cavallo tra il 2014 e il 2015 - i titoli di Stato tedeschi, in previsione del programma di acquisti di asset da

parte della BCE, erano fortemente rincarati - ha oscillato

in un range tra i 30 e i 40 pb.

Al momento, questo range non appare minacciato nemmeno dalle rinnovate turbolenze sui mercati finanziari

per via della situazione congiunturale cinese. L'attuale

andamento del mercato supporta la nostra analisi, ovvero che lo swap spread in euro reagisce sempre meno a

quegli impulsi che nelle fasi precedenti avevano agito in

direzione di un ampliamento. Lo swap spread, nelle

ultime fasi di forte stress sui mercati finanziari, è quindi

salito nettamente a causa della crescente domanda di

sicurezza. Il VDAX, indicatore consolidato dello stress

sui mercati, ha toccato di nuovo i livelli massimi registrati, dopo molti anni, nell'autunno 2015, e al contempo gli

spread sul mercato del credito sono saliti nettamente a

partire da inizio anno. Lo swap spread a dieci anni in

euro, per contro, dopo il cambiamento di benchmark del

26 febbraio rispetto al Bund, si colloca con 31 pb quasi

ai minimi della banda di oscillazione degli ultimi 12 mesi.

Tre spiegazioni per il "decoupling"

L'apparente decoupling tra lo swap spread in euro e il

fattore avversione al rischio potrebbe avere cause diverse. In primo luogo, lo scorso autunno molti operatori del

mercato avevano ipotizzato un aumento del volume di

acquisti di asset da parte della BCE. Quando, a dicembre, la BCE ha deluso le attese riguardo a una domanda

supplementare di Bund, le ripercussioni negative sullo

swap si sono fatte immediatamente sentire. Nell'attuale

contesto di "risk-off", le voci riguardo a ulteriori misure

espansive sono comunque già ripartite. L'Eurotower le

ha rialimentate con il suo approccio dovish in occasione

della recente riunione sui tassi del 21 gennaio, e ciò

dovrebbe limitare il potenziale di restringimento dello

swap spread in euro.

Lo swap spread a dieci anni in euro e il VDAX: nonostante lo stress sui mercati finanziari, lo swap

spread si trova quasi ai minimi del suo range più

recente.

Swap spread a 5 e 10 anni in euro e itraxx Sen. Financial: di recente gli swap spread hanno dimostrato una correlazione nettamente più bassa anche con

i credit spread.

Modello econometrico per lo swap spread a dieci

anni in euro: il "fair value" fondamentale rispetto a

ottobre è sceso leggermente a 28 pb.

In secondo luogo, la tradizionale, abbondante offerta di

titoli di Stato in euro a inizio anno potrebbe essersi sovrapposta all'effetto della crescente avversione al rischio. Grazie al basso volume di titoli in scadenza a

gennaio, l'ondata di emissioni ha determinato attualmente un surplus di offerta sul mercato dei titoli di Stato. Tale

situazione, di per sé, depone a favore di un restringimento degli swap spread. A febbraio, tuttavia, muterà la

natura dell'offerta, per cui alla fine l'offerta e i rimborsi

dovrebbero quasi equivalersi. Vista la domanda costantemente elevata della BCE sul mercato dei titoli di Stato,

quest'ultima, in un contesto di ipotetico proseguimento

della fase espansiva, potrebbe costituire la base per un

movimento di ampliamento "ritardato" soprattutto degli

swap spread in euro con scadenze lunghe.

Le turbolenze sul mercato dei tassi in USD contagiano gli swap spread in euro?

In terzo luogo, non è da escludere che la tendenza di

calo moderato degli swap spread decennali in euro

dall'estate 2015 rispecchi gli effetti contagiosi delle distorsioni che negli ultimi sei messi hanno caratterizzato

l'andamento degli swap spread in dollari. Sul mercato

dei tassi in USD, sulla scia della "duplice" esplosione dei

timori sulla Cina e del crollo del prezzo del greggio

dall'estate 2015, sono scesi drammaticamente sia i tassi

swap a lungo termine, sia i rendimenti dei Treasury USA

a lunga scadenza. Nonostante il loro tradizionale status

di "porto sicuro" dei Treasury, il calo dei rendimenti in

questo caso è stato tuttavia molto meno accentuato del

calo dei tassi sul mercato degli swap. Sei mesi fa, i

Treasury decennali offrivano un rendimento inferiore di

10 pb al tasso swap a dieci anni - da un punto di vista

storico una situazione "normale" rispetto all'elevata qualità del credito dei Treasury USA -. Negli ultimi tre mesi,

però, il mondo dei tassi si è rovesciato, e i Treasury

decennali offrono ora un rendimento superiore a quello

del tasso swap. Questa inversione, che corrisponde a

uno swap spread negativo a dieci anni in USD di - 15 pb,

si è di recente rafforzata con la riesplosione, a inizio

2016, delle turbolenze in Cina. Sul mercato dei tassi in

USD, l'abituale correlazione tra avversione al rischio da

un lato e swap spread dall'altro si è letteralmente capovolta negli ultimi mesi.

Le vendite dei Treasury da parte della Cina e l'inasprimento delle normative bancarie alterano il quadro sul mercato dei tassi in USD.

Le possibili cause di questo vero e proprio crollo dello

swap spread negli USA era già stato da noi analizzato

nell'edizione FITS del 25.9.2015. La riduzione delle

riserve valutarie della Cina, il maggior creditore straniero

degli USA, e di altri importanti Stati creditori penalizzati

dal crollo del prezzo delle materie prime ci sembra una

spiegazione plausibile della debolezza relativa dei

Treasury USA , tenuto conto del trend dei tassi swap in

USD.

Swap spread a dieci anni in euro e swap spread a

dieci anni in dollari: le ripetute turbolenze sul mercato degli swap spread in dollari stanno contagiando

anche il mercato dei tassi in euro?

VALARTIS BANK SERVIZIO INVESTIMENTI | FEBBRAIO 2016 | 9

Swap spread a 5 e 10 anni e cambio CNY: l'acquisto

dei Treasury da parte della Cina è la spiegazione più

plausibile dello scivolone degli swap spread.

Scadenze degli swap spread in euro e previsioni

della LBBW: sul breve termine riteniamo possibile

un ampliamento

Gli squilibri della domanda e dell'offerta sono attualmente acuiti dalla regolamentazione più severa del settore

finanziario, inoltre il minor margine di manovra degli

intermediari finanziari impedisce di eliminare le distorsioni presenti. Aumenta pertanto la probabilità che le

distorsioni osservate riguardo allo swap spread in USD

diventino un fenomeno duraturo. In tal caso l'importante

funzione, a livello economico, di segnalazione e allocazione del mercato dei tassi, già fortemente limitata dai

massicci interventi delle grandi banche centrali, potrebbe

essere ulteriormente minata.

Nel caso dello swap spread in euro, è interessante

una posizione tattica di ampliamento vicino ai 30 pb.

Poiché i fattori che sono responsabili delle distorsioni

degli swap spread in USD potrebbero in linea di massima agire anche sul mercato dei tassi in EUR, non è da

escludere a medio termine la comparsa di distorsioni più

profonde anche sugli swap spread in EUR. Per il momento, di fronte all'influsso dominante degli acquisti

della BCE, appare però improbabile che lo swap spread

in euro compia a breve le capriole del suo omologo

USA. A 30 pb, lo swap spread a dieci anni in euro si

colloca attualmente a un valore giudicato "corretto" dai

nostri modelli econometrici. Su base trimestrale, esso è

sì sceso a seguito dell'influenza USA, ma solo in modo

marginale e si è assestato a 28 pb.

Questo valore fondamentale dovrebbe rappresentare nei

prossimi mesi la soglia minima dell'andamento effettivo

dello swap spread a dieci anni in euro, perché dopo la

decisione della BCE a dicembre di prolungare il suo

programma di acquisti di asset, appare ancora più improbabile una rapida conclusione del QE. Se l'offerta sul

mercato dei titoli di Stato in euro continuerà a essere

scarsa, è probabile che lo swap spread nei prossimi

mesi si muova nuovamente verso i massimi del trading

range degli ultimi 12 mesi. Il ridimensionamento dei

timori sulla Cina potrebbe addirittura favorire un simile

movimento di ampliamento, a differenza dei modelli

passati, perché una situazione più tranquilla sul mercato

potrebbe determinare una correzione al rialzo dello swap

spread in USD. Dal punto di vista tattico, appare interessante una posizione sull'ampliamento degli swap spread

a dieci anni in euro a livelli attorno ai 30 pb.

Curva dei rendimenti per i titoli di Stato USA e curva

degli swap: l'"inversione" rende interessante una

strategia d'investimento negli asset-swap con

Treasury a lunga scadenza: un flusso finanziario

variabile più sicuro con un rendimento superiore al

Libor/OIS.

Asset-swap con Treasury USA a lunga scadenza

come "strategia d'investimento"

Sul mercato dei tassi in USD, l'inversione dei "normali"

rapporti tra curva dei titoli di Stato e curva degli swap

rappresenta attualmente per gli investitori un'occasione

unica di generare un flusso finanziario variabile più sicuro (ovvero legato a un tasso del mercato monetario) con

uno spread significativamente superiore a quello del

tasso di riferimento. L'acquisto di un T-Note decennale,

con la stipula al contempo di un Payer-Swap, rappresenta dal punto di vista economico un Floater legato al Libor

a tre mesi in USD più uno spread intorno ai 15 pb. Rispetto alla curva OIS, ovvero al tasso overnight effettivo

sul mercato monetario USA di riferimento, lo spread è

addirittura di 40 pb. Se l'investitore si muove sull'estremità inferiore della curva dei Treasury, lo spread nell'ambito di un asset swap a trent'anni arriva addirittura a 45 pb

(Libor a tre mesi) e a 75 pb (tasso overnight).

10 | FEBBRAIO 2016 | VALARTIS BANK SERVIZIO INVESTIMENTI

GESTIONE

GESTIONE PATRIMONIALE

PATRIMONIALE TRADIZIONALE

TRADIZIONALE

STRATEGIA

STRATEGIA

REDDITO DA INTERESSI

REDDITO DA INTERESSI

Asset allocation

Asset

allocation

Asset

allocation

100% obbligazioni

100% obbligazioni

obbligazioni

100%

AUD

1.90%

AUD

AUD

BRL 2.85%1.90%

1.90%

BRL

2.85%

GBPBRL

3.80%

2.85%

GBP 3.80%

3.80%

GBP

USD 11.88%

USD

USD 11.88%

11.88%

Andamento di valore al 31.12.2015

Andamento di

di valore

valore al

al 31.12.2015

31.12.2015

Andamento

NOK 2.85%

NOK

2.85%

NOK2.85%

2.85%

SEK

SEK 2.85%

2.85%

SEK

PLN 2.37%

PLN 2.37%

2.37%

Margine fluttuazione

PLN

Margine fluttuazione

fluttuazione

Margine

Mercato monetario 0-20%

Mercato monetario

monetario 0-20%

0-20%

Mercato

Obbligazioni 80-100%

Obbligazioni

80-100%

Obbligazioni

Titoli azionari80-100%

0%

Titoli azionari

azionari 0%

0%

Titoli

STRATEGIA

STRATEGIA

REDDITO

REDDITO

L’investimento avviene esclusivamente in strumenti

L’investimento

avviene

esclusivamente

in

strumenti

L’investimento

avviene

esclusivamente

indifferenziati.

strumenti

a reddito fisso che

vengono

ampiamente

a reddito

reddito fisso

fisso che

che vengono

vengono ampiamente

ampiamente differenziati.

differenziati.

a

Money

Market

Money

Money

5.00%

Market

Market

5.00%

5.00%

EUR 66.50%

EUR 66.50%

66.50%

EUR

Asset allocation

Asset allocation

allocation

Asset

80% obbligazioni

Countries

Equ.

80% obbligazioni

obbligazioni

Equ. Euro

Euro

80%

6.77%

Countries

20% titoli azionari

Countries

6.77%

20%

titoli

azionari

6.77%

20% titoli azionari

Margine fluttuazione

Margine fluttuazione

fluttuazione

Margine

Mercato monetario 0-20% FC-Bonds

21.75%

Mercato

monetario

0-20% FC-Bonds

Mercato

monetario

21.75%

Obbligazioni

60-80%0-20% FC-Bonds

21.75%

Obbligazioni 60-80%

60-80%

Obbligazioni

Titoli azionari 15-25%

Titoli azionari

azionari 15-25%

15-25%

Titoli

Equ. N.

America

Equ. N.

N.

Equ.

18.05%

America

America

18.05%

18.05%

14.49%

Equ.

Emerging

Equ.

Equ.

Markets

Emerging

Emerging

7.42%

Markets

Markets

Equ.

7.42%

7.42%

Japan

Equ.

Equ.

4.73%

Japan

Japan

4.73%

4.73%

STRATEGIA

STRATEGIA

CRESCITA

CRESCITA

STRATEGIA

STRATEGIA

UTILE DA CAPITALE

UTILE DA CAPITALE

Asset allocation

Asset allocation

allocation

Asset

100% titoli azionari

100%

100% titoli

titoli azionari

azionari

Margine fluttuazione

Margine fluttuazione

fluttuazione

Margine

Mercato monetario 0-20%

Mercato

monetario

0-20%

Mercato

monetario

0-20%

Obbligazioni

0%

Obbligazioni

0%

Obbligazioni

Titoli azionari0%

80-100%

Titoli azionari

azionari 80-100%

80-100%

Titoli

Sharpe ratio

Sharpe

ratio

30,57% Sharpe

(indice di ratio

Sharpe)

0,19

30,57% (indice

(indice di

di Sharpe)

Sharpe)

0,19

30,57%

0,19

2,91% Correlazione

0,80

2,91%

Correlazione

0,80

2,91%

Correlazione

0,80

Fonte: Vbg.

Landes- und Hypothekenbank

AG

Fonte: Vbg.

Vbg. LandesLandes- und

und Hypothekenbank

Hypothekenbank AG

AG

Fonte:

Si tende primariamente a perseguire il

Si tende

tende primariamente

primariamente a

a perseguire

perseguire il

il

Si

mantenimento

del capitale

e un reddito costante.

mantenimento

mantenimento del

del capitale

capitale e

e un

un reddito

reddito costante.

costante.

Andamento di valore al 31.12.2015

Andamento di

di valore

valore al

al 31.12.2015

31.12.2015

Andamento

Dall’ 01.01.2015

Dall’

01.01.2015

Dall’

Dall’ 01.01.2015

31.12.2014

Dall’

31.12.2014

Dall’

Da 5 31.12.2014

anni p.a.

Da

5

Da 5 anni

anni p.a.

p.a.

Risultato complessivo

Risultato

Risultato complessivo

complessivo

Deviazione

standard

Deviazione

Deviazione standard

standard

EUR-Bonds

50.75%

EUR-Bonds

EUR-Bonds

Equ. 50.75%

50.75%

Emerging

Equ.

Equ.

Markets Money

Emerging

Emerging Market

Money

5.22% Money

Markets

Equ. Markets

2.50%

Market

Japan

Equ. 5.22%

5.22% Market

Equ.

2.50%

3.33

2.50%

Japan

Japan

3.33

3.33

Equ. rest

Margine fluttuazione

of

Europe

Equ.

rest

Equ.

rest

Margine fluttuazione

fluttuazione

Margine

of

Europe

Europe

Mercato monetario 0-20%of6.41%

6.41%

6.41%

Mercato

monetario

0-20%

Mercato

monetario

Obbligazioni

40-60%0-20%

Equ. Euro

Obbligazioni 40-60%

40-60%

Obbligazioni

Countries

Equ.

Euro

Titoli azionari 30-50%

Equ.

Euro

14.49%

Countries

Titoli azionari

azionari 30-50%

30-50%

Countries

Titoli

14.49%

Margine fluttuazione

Margine fluttuazione

fluttuazione

Margine

Mercato monetario 0-20%

Mercato monetario

monetario 0-20%

Mercato

Obbligazioni 20-40%0-20%

Obbligazioni

20-40%

Obbligazioni

Titoli azionari20-40%

50-70%

Titoli azionari

azionari 50-70%

50-70%

Titoli

Risultato complessivo

Risultato complessivo

complessivo

Risultato

Deviazione

standard

Deviazione standard

standard

Deviazione

Indicatori dall’ 01.01.2003

Indicatori dall’

dall’ 01.01.2003

01.01.2003

Indicatori

STRATEGIA

STRATEGIA

BILANCIATA

BILANCIATA

Asset allocation

Asset

allocation

Asset

allocation

40% obbligazioni

40% obbligazioni

obbligazioni

40%

60% titoli azionari

60% titoli

titoli azionari

azionari

60%

-0,46%

-0,46%

-0,46%

-0,46%

-0,46%

-0,46%

1,21%

1,21%

1,21%

Indicatori dall’ 01.01.2003

Indicatori

Indicatori dall’

dall’ 01.01.2003

01.01.2003

Equ.

Equ.

Equ. Japan Emerging

Equ. Money

Markets Market

Emerging

1.66%

Equ.

Japan

Emerging

Money

Equ. Japan Markets

3.08% Money

3.75%

1.66%

Markets Market

Market

Equ.

N.

1.66%

3.08%

3.08% 3.75%

America

Equ.

N.

3.75%

Equ. N.

9.03%

America

Equ. restAmerica

9.03%

of

Europe

9.03%

Equ. rest

rest

Equ.

of3.21%

Europe

of

Europe

3.21%

Equ. 3.21%

Euro

Asset allocation

Asset allocation

allocation

Asset

60% obbligazioni

60%

obbligazioni

60%

obbligazioni

40% titoli azionari

40%

40% titoli

titoli azionari

azionari

Dall’ 01.01.2015

Dall’ 01.01.2015

01.01.2015

Dall’

Dall’ 31.12.2014

Dall’ 31.12.2014

31.12.2014

Dall’

Da 5 anni p.a.

Da 5

5 anni

anni p.a.

p.a.

Da

Equ.

Japan

Equ.

Equ.

6.91%

Japan

Japan

6.91%

6.91%

Equ. N.

America

Equ.

Equ. N.

N.

37.53

America

America

37.53

37.53

Fonte: Vbg.

Vbg. LandesLandes- und

und Hypothekenbank

Hypothekenbank AG

AG

Fonte:

Andamento di valore al 31.12.2015

Andamento di

di valore

valore al

al 31.12.2015

31.12.2015

Andamento

Dall’ 01.01.2015

Dall’ 01.01.2015

01.01.2015

Dall’

Dall’ 31.12.2014

EUR-BondsDall’ 31.12.2014

Dall’

35.00%

EUR-BondsDa 5 31.12.2014

anni p.a.

EUR-Bonds

35.00% Da 5 anni p.a.

35.00%

Da 5 anni p.a.

Indicatori dall’ 01.01.2003

Indicatori dall’

dall’ 01.01.2003

01.01.2003

Indicatori

Risultato complessivo

Risultato complessivo

complessivo

Risultato

Deviazione

standard

Deviazione

Deviazione standard

standard

FC-Bonds

15.00%

FC-Bonds

FC-Bonds

15.00%

15.00%

Money

Market

Money

Money

2.50%

Market

Market

2.50%

2.50%

3,83%

3,83%

3,83%

3,83%

3,83%

3,83%

3,70%

3,70%

3,70%

Sharpe ratio

Sharpe

ratio

67,88% Sharpe

(indice di ratio

Sharpe)

0,38

67,88% (indice

(indice di

di Sharpe)

Sharpe)

0,38

67,88%

0,38

5,94% Correlazione

0,88

5,94%

Correlazione

0,88

5,94%

Correlazione

0,88

Fonte: Vbg.

Landes- und Hypothekenbank

AG

Fonte: Vbg.

Vbg. LandesLandes- und

und Hypothekenbank

Hypothekenbank AG

AG

Fonte:

Con la strategia d’investimento “crescita” l’obiettivo principale conCon

la strategia

d’investimento

“crescita” l’obiettivo

principale

conCon

strategia

d’investimento

principale

consistelanell’

incremento

del valore “crescita”

attraversol’obiettivo

gli utili delle

quotazioni.

siste

nell’

incremento

del

valore

attraverso

gli

utili

delle

quotazioni.

siste nell’ incremento del valore attraverso gli utili delle quotazioni.

EUR-Bonds

21.00%

EUR-Bonds

EUR-Bonds

21.00%

21.00%

FC-Bonds

9.00%

FC-Bonds

FC-Bonds

9.00%

9.00%

Equ.

Emerging

Equ.

Equ.

Markets

Emerging

Emerging

10.87%

Markets

Markets

10.87%

10.87%

Sharpe ratio

Sharpe

ratio

49,47% Sharpe

(indice di ratio

Sharpe)

0,39

49,47%

(indice

0,39

49,47%

(indice di

di Sharpe)

Sharpe)

0,39

3,99% Correlazione

0,81

3,99%

Correlazione

0,81

3,99%

Correlazione

0,81

Fonte: Vbg.

Landes- und Hypothekenbank

AG

Obiettivo di questa strategia è quello di ottenere un reddito costanObiettivo

di

è quello

un

costanObiettivo

di questa

questa strategia

strategia

quello di

di ottenere

ottenere

un reddito

reddito

costante ed un incremento

di valoreèattraverso

gli utili delle

quotazioni.

te

te ed

ed un

un incremento

incremento di

di valore

valore attraverso

attraverso gli

gli utili

utili delle

delle quotazioni.

quotazioni.

Equ. N.

America

Equ.

Equ. N.

N.

25.65%

America

America

25.65%

25.65%

Equ. rest

of

Europe

Equ.

rest

Equ.

rest

of9.11%

Europe

of

Europe

9.11%

9.11%

1,55%

1,55%

1,55%

1,55%

1,55%

1,55%

2,41%

2,41%

2,41%

Equ. Euro

Countries

Equ.

Euro

Equ.

Euro

20.59%

Countries

Countries

20.59%

20.59%

Andamento di valore al 31.12.2015

Andamento

di

Andamento

di valore

valore al

al 31.12.2015

31.12.2015

Dall’ 01.01.2015

5,61%

Dall’

01.01.2015

Dall’

Dall’ 01.01.2015

31.12.2014

Dall’

31.12.2014

Dall’

Da

5 31.12.2014

anni p.a.

Da 5

5 anni

anni p.a.

p.a.

Da

Indicatori dall’ 01.01.2003

Indicatori dall’

dall’ 01.01.2003

01.01.2003

Indicatori

Risultato complessivo

Risultato

Risultato complessivo

complessivo

Deviazione

standard

Deviazione

Deviazione standard

standard

5,61%

5,61%

5,61%

5,61%

5,61%

4,82%

4,82%

4,82%

Sharpe ratio

83,80% Sharpe

(indice di ratio

Sharpe)

0,36

Sharpe

ratio

83,80%

(indice

0,36

83,80%

(indice di

di Sharpe)

Sharpe)

0,36

7,87% Correlazione

0,92

7,87%

Correlazione

0,92

7,87%

Correlazione

0,92

Fonte: Vbg.

Landes- und Hypothekenbank

AG

Fonte:

Fonte: Vbg.

Vbg. LandesLandes- und

und Hypothekenbank

Hypothekenbank AG

AG

Con la strategia d’investimento ”utile da capitale“, nel

Con

la

strategia

”utile

capitale“,

Con

la periodo

strategiasid’investimento

d’investimento

”utile da

da

capitale“, nel

nel

lungo

mira ad un maggiore

incremento

lungo

periodo

si

mira

ad

un

maggiore

incremento

lungo

periodo

si

mira

ad

un

maggiore

incremento

di valore attraverso gli utili delle quotazioni.

di

di valore

valore attraverso

attraverso gli

gli utili

utili delle

delle quotazioni.

quotazioni.

Money

Market

Money

Money

1.25%

Market

Market

1.25%

1.25%

Equ. Euro

Countries

Equ.

Equ. Euro

Euro

30.12%

Countries

Countries

30.12%

30.12%

Andamento di valore al 31.12.2015

Andamento

di

Andamento

di valore

valore al

al 31.12.2015

31.12.2015

Dall’ 01.01.2015

9,29%

Dall’

01.01.2015

Dall’

Dall’ 01.01.2015

31.12.2014

Dall’

31.12.2014

Dall’

Da 5 31.12.2014

anni p.a.

Da

5

Da 5 anni

anni p.a.

p.a.

Indicatori dall’ 01.01.2003

Indicatori dall’

dall’ 01.01.2003

01.01.2003

Indicatori

Equ. rest

of

Europe

Equ.

rest

Equ.

rest

13.32%

of

of Europe

Europe

13.32%

13.32%

Risultato complessivo

Risultato

Risultato complessivo

complessivo

Deviazione

standard

Deviazione

Deviazione standard

standard

9,29%

9,29%

9,29%

9,29%

9,29%

6,95%

6,95%

6,95%

Sharpe ratio

112,75% Sharpe

(indice di ratio

Sharpe)

0,30

Sharpe

ratio

112,75%

(indice

0,30

112,75%

(indice di

di Sharpe)

Sharpe)

0,30

11,97% Correlazione

0,93

11,97%

Correlazione

0,93

11,97%

Correlazione

0,93

Fonte: Vbg.

Landes- und Hypothekenbank

AG

Fonte:

Fonte: Vbg.

Vbg. LandesLandes- und

und Hypothekenbank

Hypothekenbank AG

AG

VALARTIS BANK SERVIZIO INVESTIMENTI | FEBBRAIO 2016 | 11

VALARTIS

VALARTIS BANK

BANK SERVIZIO

SERVIZIO INVESTIMENTI

INVESTIMENTI || FEBBRAIO

FEBBRAIO 2016

2016 || 11

11

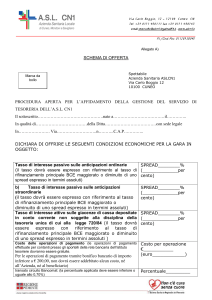

MARKET

MARKET MONITORE

MONITORE

Indices at a glace

Close

EURO STOXX 50 PRICE EUR

YTD

Ret. 1m

Ret. 3m

Ret. 6m

as at 31/01/2016

Ret. 2y Ret. 3y

Ret. 1y

3-month interest rates

Spot -6m

-12m

Dez 14

3'045.09

-7.39%

-8.12%

-10.79%

-14.84%

-9.69%

1.12%

10.76%

CHF

-0.7570

-0.7390

-0.8600

-0.7560

179.49

-6.73%

-7.27%

-8.88%

-12.90%

-5.82%

10.39%

24.99%

EUR

-0.1807

-0.0157

0.0321

-0.1279

DAX INDEX

9'798.11

-9.78%

-9.78%

-9.28%

-12.61%

-8.75%

4.94%

24.84%

USD

0.6126

0.2968

0.2546

0.6127

SWISS MARKET INDEX

8'319.81

-6.34%

-6.34%

-7.12%

-11.38%

-1.37%

2.26%

11.56%

GBP

0.5894

0.5791

0.5646

0.5904

S&P 500 INDEX

1'940.24

-5.97%

-6.65%

-7.14%

-7.98%

-4.01%

9.36%

28.68%

JPY

0.0477

0.0979

0.1036

0.0829

MSCI Daily TR Net Europe EUR

TOPIX INDEX (TOKYO)

NIKKEI 225

1'432.07

-7.21%

-7.21%

-7.44%

-12.35%

1.31%

14.00%

55.53%

AUD

1.9500

1.9600

2.2450

1.9750

17'518.30

-7.71%

-7.71%

-7.49%

-13.72%

-0.50%

13.87%

61.21%

CNY

2.5810

2.5200

3.7500

2.4400

324.22

-7.77%

-7.90%

-9.96%

-14.57%

-18.04%

-9.97%

-13.43%

MSCI Daily TR Net AC AP ex J. USD

4'235.72

-6.75%

-7.25%

-8.14%

-10.54%

-5.99%

1.24%

17.46%

MSCI Daily TR Net EM Eastern Europe

273.39

-2.49%

-3.99%

-11.04%

-16.20%

-5.92%

-36.45%

-43.90%

Yield 10-year treasuries

Spot -6m

-12m

MSCI Daily TR EM USD

319.46

-6.17%

-7.14%

-11.96%

-16.80%

-21.85%

-16.78%

-25.29%

CHF

-0.2530

0.0200

-0.0190

-0.0620

STOXX Europe Small 200 Price EUR

240.36

-8.36%

-8.51%

-7.91%

-11.83%

-2.24%

7.35%

27.89%

EUR

0.3250

0.7170

0.3590

0.6290

Rogers Int. Comm. Agriculture Index TI

810.71

-1.79%

-1.89%

-4.75%

-6.35%

-10.33%

-20.32%

-31.86%

USD

1.9226

2.2877

1.7529

2.2712

Rogers Int. Comm Energy Index TR

264.69

-6.83%

-10.45%

-28.13%

-37.23%

-36.83%

-68.96%

-68.13%

GBP

1.5600

1.9780

1.4210

1.9600

Rogers Int. Comm Metals Index TR

1'605.59

0.41%

0.10%

-5.37%

-7.60%

-17.53%

-24.46%

-38.87%

JPY

0.1000

0.4100

0.2970

0.2650

GOLD SPOT $/OZ

1'118.21

5.35%

4.59%

-2.42%

1.95%

-11.06%

-11.77%

-32.79%

AUD

2.6350

2.7900

2.4840

2.8800

33.62

-10.68%

-13.48%

-30.41%

-35.30%

-39.30%

-59.13%

-62.00%

CNY

2.8900

3.4900

3.5000

2.8300

MSCI Daily TR Net World USD

WTI Crude Oil Future

Currencies

Close

YTD

Ret. 1m

Ret. 3m

Ret. 6m

as at 31/01/2016

Ret. 2y Ret. 3y

Ret. 1y

Dez 14

Real GDP in % (1 year)

Spot Q3 15 Q2 15 Q1 15

EUR-USD

1.0831

-0.29%

-0.82%

-1.33%

-1.39%

-4.32%

-20.73%

-19.72%

CH

0.60

0.60

1.20

1.10

EUR-CAD

1.5136

0.68%

0.12%

4.68%

6.44%

5.98%

-0.83%

12.08%

GER

1.70

1.70

1.60

1.10

EUR-AUD

1.5290

2.51%

2.16%

-1.47%

1.55%

4.84%

-2.20%

18.71%

SPA

3.40

3.40

3.20

2.70

EUR-CHF

1.1078

1.80%

2.14%

1.98%

4.19%

5.95%

-9.36%

-10.89%

ITA

0.80

0.80

0.60

0.10

EUR-GBP

0.7608

3.23%

3.23%

6.11%

8.05%

1.27%

-7.76%

-11.11%

EU

1.90

1.90

1.90

1.69

EUR-JPY

131.2100

0.44%

-0.27%

-1.32%

-3.61%

-2.01%

-6.11%

7.19%

USA

2.10

2.10

2.70

2.90

USD-CHF

1.0231

2.10%

3.01%

3.40%

5.69%

10.75%

14.39%

11.04%

GBP

2.10

2.10

2.30

2.50

AUD-CHF

0.7248

-0.69%

0.04%

3.56%

2.63%

1.09%

-7.27%

-24.90%

JAP

1.60

1.60

0.70

-1.10

GBP-CHF

1.4574

-1.01%

-0.96%

-3.80%

-3.49%

4.71%

-1.62%

0.35%

AUS

2.50

2.50

1.90

2.10

JPY-CHF

0.8448

1.33%

2.49%

3.42%

8.16%

8.17%

-3.39%

-16.82%

CN

6.90

6.90

7.00

7.00

DAX Index

SMI Index

SPX Index

NKY Index

DAX Index

SMI Index

SPX Index

NKY Index

80%

30%

20%

CH

GER

40%

10%

0%

EU

0%

-10%

-20%

29.01.2015

29.06.2015

29.11.2015

-40%

31.01.2011

1.3

1.5

1.2

1.4

31.07.2013

1.2

1

1.1

02.01.2013

02.01.2014

02.01.2015

1

02.01.2012

-1.40

-1.40

-1.00

0.00

0.00

0.30

-0.90

0.30

-0.10

-0.10

0.10

-0.10

USA

0.00

0.00

0.10

-0.10

GBP

-0.10

-0.10

0.00

0.00

JAP

-0.10

-0.10

0.30

2.30

AUS

1.50

1.50

1.60

1.30

CN

1.60

1.60

1.40

1.40

Unemployment rate (End of)

Spot Q3 15 Q2 15 Q1 15

1.3

1.1

0.9

02.01.2012

30.04.2012

EUR/USD

EUR/CHF

Inflation in % (End of)

Spot Q3 15 Q2 15 Q1 15

02.01.2013

02.01.2014

02.01.2015

CH

3.33

3.33

3.30

GER

6.40

6.40

6.40

3.20

6.50

EU

9.16

9.16

9.41

9.59

USA

5.17

5.17

5.40

5.57

GBP

5.57

5.40

5.57

5.60

JAP

3.37

3.37

3.33

3.50

AUS

6.20

6.20

6.03

6.23

CN

4.05

4.05

4.04

4.05

Disclaimer: This publication is for your information only and does not represent an offer, solicitation of an offer, public advertisement or recommendation to buy or sell any investment

Disclaimer:

This product.

publication

is

for your

your

information

only and

and

does

notand

represent

anonoffer,

offer,

solicitation

of an

an offer,

offer,

public advertisement

advertisement

orHowever,

recommendation

to provide

buy or

or sell

sell

any

investment

or other specific

Its is

content

hasinformation

been prepared

by our

staff

is basedan

sources

of information

we consider

to be reliable.or

we cannot

anyany

undertaking

or

Disclaimer:

This

publication

for

only

does

not

represent

solicitation

of

public

recommendation

to

buy

investment

or other

other specific

specific

product.

Its content

content

has been