Economia Politica H-Z

Lezione 18

Sergio Vergalli

[email protected]

Sergio Vergalli - Lezione 4

1

Capitolo XX.

Stagnazioni e

Depressioni

Vergalli - Eco Pol II HZ

1. Disinflazione, deflazione, trappola della liquidità

• Depressione – periodo di profonda e

prolungata recessione

• Stagnazione, in inglese slump – periodo di

crescita bassa o nulla, più duratura di una

recessione ma meno profonda di una

depressione

4

1. Disinflazione, deflazione, trappola della liquidità

•Supponiamo che la produzione sia inferiore al suo livello

naturale:

• dalla curva di Phillips sappiamo che l’inflazione scenderà;

• un’inflazione più bassa fa aumentare i saldi monetari reali;

• nel tempo maggiori saldi reali fanno aumentare la

produzione.

5

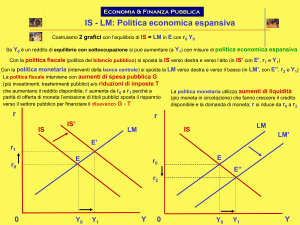

1.1. Tasso di interesse nominale, tasso di interesse reale e inflazione

attesa

•Nel guardare all’aggiustamento della produzione bisogna

reintrodurre la distinzione tra tasso di interesse reale e nominale:

•il tasso di interesse reale conta nelle decisioni di investimento

ed entra nella relazione IS

•il tasso di interesse nominale conta nella domanda di moneta

ed entra nella relazione LM

7

1.1. Tasso di interesse nominale, tasso di interesse reale e inflazione

attesa

Produzione inferiore al suo livello naturale:

• l’inflazione diminuisce

• i saldi monetari reali aumentano

• la curva LM si sposta verso il basso

Supponiamo che la riduzione dell’inflazione faccia

diminuire l’inflazione attesa:

• il tasso di interesse reale aumenta

• la spesa diminuisce e la IS si sposta verso l’interno

l’effetto sulla produzione è ambiguo

8

1.1. Tasso di interesse nominale, tasso di interesse reale e inflazione

attesa

•È possibile che la produzione diminuisca e che

non converga verso il suo livello naturale.

•La recessione iniziale si trasforma in una vera e

propria depressione, con la produzione che

continua a diminuire nel tempo invece di

tornare al suo livello naturale.

10

1.2. La trappola della liquidità

•In uno scenario come quello appena descritto, una

banca centrale potrebbe attuare una politica monetaria

espansiva, per evitare un’ulteriore diminuzione della

produzione.

•La banca centrale non può ridurre il tasso di interesse

nominale al di sotto dello zero.

•Se l’inflazione attesa è bassa o addirittura negativa, il

tasso di interesse reale potrebbe non essere abbastanza

basso da far uscire l’economia dalla recessione.

11

1.2. La trappola della liquidità

•Una volta che il tasso di interesse nominale è sceso

a zero, un’espansione monetaria diventa

inefficace.

•L’aumento della moneta fa cadere l’economia in

una trappola di liquidità.

•Le persone sono disposte a tenere più moneta (più

liquidità) allo stesso tasso di interesse nominale.

12

1.2. La trappola della liquidità

•Riassumendo:

•quando i=0, l’economia cade in una trappola di

liquidità.

•La banca centrale può aumentare la liquidità,

aumentando l’offerta di moneta.

•La maggiore quantità di moneta è tenuta dagli

individui allo stesso tasso di interesse.

•Se a questo tasso di interesse, la domanda di beni è

ancora troppo bassa, allora la politica monetaria

diventa inefficace.

14

1.2. La trappola della liquidità

• In presenza di una trappola della liquidità, la curva

LM è come

• quella disegnata nel quadro (b).

• Per valori del reddito maggiori di Y″, la curva è

inclinata positivamente.

• Per valori del reddito minori di Y″, essa è piatta in

corrispondenza di un livello del tasso di interesse i =

0. Il tasso di interesse nominale non può scendere al

di sotto dello zero.

16

1.3. Deflazione e trappola della liquidità: un’analisi congiunta

• Un tasso di interesse nominale pari a zero è estremamente

basso. Potrebbe essere sufficiente a stimolare la spesa e a

evitare una recessione?

• No: ciò che conta per le decisioni di spesa/investimento è

il tasso di interesse reale.

• L’economia entra in un circolo vizioso. Il basso livello di

produzione genera sempre più deflazione. Una maggior

deflazione aumenta ancor di più il tasso di interesse reale,

che a sua volta riduce ulteriormente la produzione, e la

politica monetaria non può fare proprio nulla.

• Esempi: la Grande Depressione e Giappone.

18

2. La Grande Depressione

• Dal 1929 al 1932, il tasso annuo di crescita fu

pari in media a –8,6% e questo causò un

aumento del tasso di disoccupazione di ben

venti punti percentuali in quattro anni.

• Dal 1933 al 1941 ci fu una disoccupazione

elevata accompagnata da una crescita

altrettanto elevata: il tasso medio di crescita fu

del 7,7%, mentre il tasso di disoccupazione era

al 9,9%.

20

2.1. Il crollo iniziale della spesa

• Prima del crollo della borsa era già iniziata una recessione e

nel corso della depressione anche altri fattori ebbero un ruolo

cruciale.

• Tuttavia il crollo della borsa fu un evento rilevante.

• La fonte del crollo fu quasi certamente la fine di una bolla

speculativa. Gli investitori che avevano acquistato azioni a

prezzi elevati anticipando ulteriori aumenti di prezzo ebbero

paura e tentarono di vendere le loro azioni, causando un

crollo dei prezzi ancora più forte.

• Gli effetti furono una riduzione della ricchezza dei

consumatori, un aumento dell’incertezza e una diminuzione

della domanda.

23

2.2. La contrazione della moneta nominale

•Il crollo della spesa fu accentuato da un errore

di politica monetaria: una forte riduzione della

moneta nominale, dovuta a una riduzione del

moltiplicatore della moneta.

•Questa riduzione del moltiplicatore fu il

risultato di una serie di fallimenti bancari.

•La riduzione della offerta nominale quasi

proporzionale alla riduzione dei prezzi fece sì

che la LM rimase invariata – non favorendo una

eventuale ripresa con un suo spostamento.

24

2.3. Gli effetti negativi della deflazione

•Il risultato di una bassa produzione è stata una

forte deflazione.

•Il tasso di interesse reale era molto alto: a quei

livelli di tasso di interesse, sia la domanda di

consumo sia la domanda di investimento sono

rimaste molto basse e la depressione è

peggiorata.

25

2.3. La ripresa

•La ripresa iniziò nel 1933:

- drastico aumento della crescita della moneta nominale,

causata da un incremento della base monetaria

- altri fattori quali i disavanzi di bilancio e il “New Deal” –

l’insieme di programmi realizzati dall’amministrazione

Roosevelt per far uscire l’economia statunitense dalla Grande

Depressione

- la deflazione si arrestò sia grazie a l’insieme di programmi

realizzati, “National Industrial Recovery Act” (Nira), sia perché

la produzione aveva ripreso a crescere nonostante la

disoccupazione elevata

- un altro fattore che contribuì potrebbe essere la percezione

di un “cambiamento di regime” con effetto diretto sulle

aspettative di inflazione

26

3. La stagnazione giapponese

• Dalla fine della seconda guerra mondiale fino all’inizio

degli anni Novanta, la performance dell’economia

giapponese è stata spettacolare: dal 1950 al 1973, il tasso

medio di crescita è stato dell’8% all’anno.

• Dal 1992 al 2002, la crescita media annua è stata inferiore

all’1% – molto più bassa di quanto non sia mai stata in

passato. Questo lungo periodo di bassa crescita è

chiamato la recessione giapponese.

• Una situazione di bassa crescita e disoccupazione elevata

ha portato il Giappone a un continuo calo del tasso di

inflazione.

27

3.1. L’aumento e il crollo del Nikkei

•In Giappone, gli anni Ottanta sono stati associati a

un boom del mercato azionario.

•L’aumento dell’indice Nikkei è stato causato in gran

parte da una bolla e il successivo crollo non fu altro

che lo scoppio di questa bolla.

•Il rapido crollo dei prezzi azionari ha avuto un forte

impatto sulla spesa e, a sua volta, sulla produzione.

•Non ci sono misteri sulle cause della recessione

giapponese: più difficile è capire le cause della

durata.

30

3.2. Il fallimento della politica monetaria e della politica fiscale

•La politica monetaria è stata usata ma in ritardo e

doveva già affrontare problemi come la trappola

della liquidità e la deflazione.

•La politica fiscale è stata usata, aumentando la

spesa pubblica, ma ciò non è stato sufficiente per

aumentare la domanda e la produzione. In assenza

di una maggiore spesa pubblica, la produzione

sarebbe diminuita ancora di più.

33

3.3. La ripresa giapponese

•Cambiamento di politica monetaria. La banca

centrale può cercare di agire sulle aspettative di

inflazione, a patto che le persone credano

all’annuncio e non continuino ad aspettarsi

deflazione.

•Un risanamento del sistema bancario. Una forte

ristrutturazione del sistema bancario è necessaria.

In più ci sono altri fattori che aiuterebbero il

Giappone a uscire dalla recessione come un forte

aumento delle esportazioni.

35