COSTI DELLA PRODUZIONE | 3.14

Spese di pubblicità e propaganda e spese di rappresentanza 3.14.21

3.14.21 Spese di pubblicità e propaganda

e spese di rappresentanza

A

Aspetti civilistici

Definizione di pubblicità

Una definizione delle spese di pubblicità e propaganda, ivi incluse quelle di

sponsorizzazione, e delle spese di rappresentanza, è contenuta nella sentenza del TAR

del Lazio n. 673 del 18 maggio 1991 (29 aprile 1991) - Sez. I bis, secondo la quale «la

pubblicità consiste in un messaggio che diffonde la conoscenza o ripropone il ricordo

di un certo prodotto, divulga la notizia sulla convenienza di avvalersi di un determinato

servizio e nello stesso tempo, ricorrendo a mezzi particolarmente accattivanti, attraenti,

capaci di sollecitare emozioni e, comunque, sempre idonei a colpire l’attenzione del

destinatario, rivolge un invito, esplicito o implicito, ad acquistare il prodotto, ad avvalersi

del servizio, ad assistere a una rappresentazione o a seguire uno spettacolo».

Secondo, invece, la Sent. n. 6502 del 19 maggio 2000 della Corte di Cassazione, Sez.

tributaria, «la pubblicità non svolge più soltanto un ruolo puramente informativo di far

conoscere l’esistenza di un prodotto sul mercato, ma può essere utilizzata anche per

sensibilizzare preventivamente l’interesse dei consumatori verso beni e servizi non

ancora concretamente offerti».

Una definizione di spesa di pubblicità si rinviene anche al punto 3.1 della C.M. 13 luglio

2009, n. 34/E, dove è stato precisato che «le spese di pubblicità … sono caratterizzate

dalla circostanza che il loro sostenimento è frutto di un contratto a prestazioni corrispettive,

la cui causa va ricercata nell’obbligo della controparte di pubblicizzare/propagandare - a

fronte della percezione di un corrispettivo - il marchio e/o il prodotto dell’impresa al fine

di stimolarne la domanda».

Pubblicità diretta

Come precisato nella citata Sent. n. 673/1991 del TAR del Lazio, la pubblicità è diretta

e indiretta.

Nella pubblicità diretta il messaggio è apertamente rivolto ad attirare l’attenzione del

pubblico dei consumatori e degli utenti sulla qualità dei beni (materiali o immateriali)

prodotti ovvero sulla utilità di avvalersi dei servizi offerti attraverso la conoscenza dei

medesimi ovvero attraverso la più approfondita conoscenza di determinate nuove qualità.

La pubblicità diretta è, quindi, un mezzo sicuramente incidente sul volume degli affari in

proporzione all’efficacia condizionante del messaggio.

Nell’ambito della pubblicità diretta è possibile distinguere due forme a seconda che il

messaggio, cioè l’invito all’acquisto, sia esplicito o meramente implicito.

Pubblicità indiretta

Nella pubblicità indiretta è invece posta in essere una attività che ha un suo scopo

principale, che non è quello pubblicitario.

Il messaggio pubblicitario col nome del prodotto, il marchio dell’impresa giunge al

destinatario in occasione di fatti e attività che hanno tutt’altri fini, che potrebbero essere

1

3.14 | COSTI DELLA PRODUZIONE

3.14.21 Spese di pubblicità e propaganda e spese di rappresentanza

egualmente perseguiti senza il connotato pubblicitario.

L’effetto pubblicitario si ottiene attraverso una attività non pubblicitaria, che non contiene

cioè alcun invito esplicito o implicito all’acquisto.

Si pensi all’azienda che regala a una squadra di giovani giocatori le magliette sulle quali

è impresso il nome della ditta.

La pubblicità riguarda le merci o i servizi.

Propaganda

Per le idee, di qualunque genere, mezzo similare di diffusione è la propaganda.

Sponsorizzazione

Sempre secondo la citata Sent. n. 673/1991 del TAR del Lazio, la «sponsorizzazione»:

- costituisce una forma intermedia di pubblicità (delle merci) o di propaganda (delle idee);

- è una sorta di mecenatismo non disinteressato, perché l’autore pone affidamento sul

ritorno in termini di pubblicità e di propaganda delle spese sostenute, che consistono

in contributi erogati a terzi per l’organizzazione di convegni, manifestazioni culturali,

sportive, musicali o di altro genere in cambio della menzione del prodotto o della idea nel

corso della manifestazione;

- non è una forma di pubblicità o di propaganda diretta, perché la manifestazione non

è organizzata per reclamizzare il prodotto o per diffondere le idee, ma essa contiene

un messaggio pubblicitario della azienda che si accolla in tutto o in parte gli oneri della

organizzazione;

- non è neppure una forma di pubblicità indiretta in quanto è reso palese che la

manifestazione è stata organizzata con il contributo, spesso determinante, di una certa

ditta, nell’intento di riaffermare o comunque ricordare al pubblico la sua presenza sul

mercato o nella organizzazione della società.

- pur avendo effetti pubblicitari, non è attività pubblicitaria né diretta né indiretta.

In pratica, sempre secondo la citata Sent. n. 673/1991, per quanto riguarda gli effetti

sulla diffusione del prodotto o delle idee, appare evidente che la sponsorizzazione (che

è un mezzo più raffinato di diffusione con riferimento alle moderne tecniche di gestione

aziendale) ha un ritorno in termini di pubblicità e di propaganda minore delle forme di

pubblicità diretta, ma decisamente più vicino e immediato di quanto lo abbiano le forme

di pubblicità indiretta.

Una definizione di «sponsorizzazione» si rinviene anche nella Norma di comportamento

n. 143 dell’Associazione Dottori commercialisti di Milano, nella quale è stato affermato

che «con il contratto di sponsorizzazione una parte (sponsorizzato) si obbliga a rendere,

verso corrispettivo, alla controparte (sponsor) prestazioni di servizi tali da consentire allo

sponsor di abbinare a determinate attività o iniziative dello sponsorizzato il proprio nome o

il marchio o il logo o in generale qualunque segno distintivo dell’azienda e dei suoi prodotti

al fine di favorirne così la diffusione fra il pubblico. I predetti contratti possono avere per

oggetto una singola manifestazione ovvero più manifestazioni programmate. Sono anche

largamente diffusi, in particolare nel mondo sportivo, i contratti che prevedono l’obbligo

di rendere una serie diversificata di servizi, in via continuativa per un certo periodo di

tempo. In questo tipo di contratti, lo sponsorizzato assume normalmente obbligazioni

di fare (ad esempio riportare il marchio dello sponsor sull’abbigliamento dell’atleta), di

permettere (esempio consentire che lo sponsor nei suoi messaggi pubblicitari abbini

2

TORNA ALLA PAGINA

COSTI DELLA PRODUZIONE | 3.14

Spese di pubblicità e propaganda e spese di rappresentanza 3.14.21

il proprio nome alla squadra sponsorizzata) e di non fare (esempio non reclamizzare

prodotti concorrenti). ... Le predette forme contrattuali, pur essendo ricorrenti nel mondo

sportivo, sono tuttavia presenti anche in altri settori, quali quelli artistici e culturali (per

esempio sponsorizzazione di una stagione teatrale) e dello spettacolo in genere».

Altra definizione di sponsorizzazione si rinviene nel Documento della FNC del 30

novembre 2015, «Le spese di sponsorizzazione nell’imposizione indiretta e nel reddito

d’impresa», nel quale è stato indicato che «il contratto di sponsorizzazione, nella sua

forma più generale e astratta, è quel particolare contratto atipico mediante il quale un

contraente (l’impresa), lo sponsor, trasforma le prestazioni (normalmente spettacoli

sportivi e culturali) dell’altro contraente, lo sponsee, in un veicolo pubblicitario, dietro

prestazione di corrispettivo; a sua volta lo sponsorizzato si impegna a far sì che la sua

ordinaria attività svolta divenga un veicolo pubblicitario». In tale contesto, lo sponsor

normalmente eroga denaro e/o fornisce alcuni beni in cambio della possibilità di utilizzare

il nome e l’attività dello sponsee a fini pubblicitari», per cui «si tratta ... di un contratto a

prestazioni corrispettive o sinallagmatico».

Sempre nel richiamato Documento della FNC è stato anche precisato che «i contratti

di pubblicità in generale e» quelli «di sponsorizzazione ... si trovano fra loro in rapporto

di genere a specie», dove i secondi sono una forma di «pubblicità indiretta», e che tra

le diverse forme di sponsorizzazione vi rientrano le seguenti: «sponsorizzazione di una

manifestazione sportiva, sponsorizzazione di un club o di una scuderia, sponsorizzazione

di singoli atleti, sponsorizzazione tecnica; sponsorizzazione televisiva, ecc.».

Definizioni di «sponsorizzazione» si rinvengono anche in sentenze della Suprema Corte.

Nella Sent. della Corte di Cassazione, Sez. V civile, 27 aprile 2012, n. 6548, è stato

a tale riguardo precisato che «il c.d. contratto di sponsorizzazione - fattispecie non

specificamente disciplinata dalla legge - ricomprende tutte quelle ipotesi nelle quali un

soggetto - detto «sponsorizzato» o, con terminologia anglosassone, «sponsee» - si

obbliga, dietro corrispettivo, a consentire ad altri l’uso della propria immagine pubblica e

del proprio nome, per promuovere un marchio o un prodotto specificamente marchiato,

o anche a tenere determinati comportamenti di testimonianza in favore del marchio o

del prodotto oggetto della veicolazione commerciale. Da tali caratteristiche del rapporto,

si evince, pertanto, che la sponsorizzazione ... si traduce ... in una forma di pubblicità

indiretta».

Nella Sent. della Corte di Cassazione, Sez. tributaria, 16 novembre 2011, n. 24065, è stato

invece affermato che nella «figura negoziale atipica» del contratto di «sponsorizzazione»

«è stato ricondotto dalla giurisprudenza il fenomeno attraverso il quale il prodotto o la

denominazione di una impresa vengono accostati, dietro corrispettivo, a «beni o persone

particolarmente noti od ammirabili» ovvero «ad enti o manifestazioni o spettacoli» seguiti

da un vasto pubblico: cfr. Corte Cass. 1 sez. 1.8.2009 n. 18218. Trattasi di contratto a

prestazioni corrispettive nel quale il soggetto sponsorizzato si obbliga a consentire ad

altri l’uso della propria immagine e del proprio nome, per promuovere un marchio od un

prodotto specificamente marcato».

Mecenatismo ed erogazioni liberali

Dalla sponsorizzazione va, infine, tenuto distinto il mecenatismo, col quale una

azienda commerciale, per puro amore dell’arte e delle scienze, eroga un contributo per

l’organizzazione di mostre, convegni, simposi.

3

3.14 | COSTI DELLA PRODUZIONE

3.14.21 Spese di pubblicità e propaganda e spese di rappresentanza

In proposito, nel Documento della FNC del 30 novembre 2015, «Le spese di

sponsorizzazione nell’imposizione indiretta e nel reddito d’impresa», è stato affermato

che, nel distinguere una sponsorizzazione da un’erogazione liberale, «elemento centrale

da considerare è ... quello che è stato chiamato «evidenza pubblica»». Pertanto, «nel

caso di un basso grado di evidenza pubblica si è in presenza di un’erogazione liberale»,

mentre «nel caso di un elevato grado si è in presenza di una sponsorizzazione». Una

volta verificata l’esistenza di un elevato grado di «evidenza pubblica», occorre appurare

la sussistenza dell’obbligo, «che deve risultare dagli accordi contrattuali, a carico dello

sponsorizzato di evidenziare pubblicamente lo sponsor. Se tale obbligo non è possibile

ravvisarlo si tratta non di una sponsorizzazione ma di una erogazione liberale, benché

venga pubblicamente veicolato il nome del mecenate».

In altre parole, alla luce di quanto sopra riportato, si è in presenza di un contratto di

sponsorizzazione se esiste un obbligo contrattuale, a carico del soggetto sponsorizzato,

di evidenziare lo sponsor pubblicamente e in modo evidente. Nel caso, invece, in cui

l’obbligo di evidenziare lo sponsor sia previsto contrattualmente, ma in modo blando,

ovvero tale obbligo non sia contrattualmente previsto, si è in presenza di una liberalità.

Spese di rappresentanza

Secondo ancora la sopra richiamata Sent. n. 673/1991 del TAR del Lazio, «le spese di

rappresentanza sono in generale le spese sopportate dalle aziende commerciali non per

andare in cerca del nuovo cliente, ma per curare il cliente già acquisito ovvero quello in

fase di acquisizione. Rientrano nelle spese di rappresentanza quelle per la cura delle

pubbliche relazioni.

Si pensi al pranzo e al pernottamento offerto al cliente in visita agli stabilimenti per

concludere un affare, alle agende distribuite dalle compagnie di assicurazione, al libretto

portassegni degli istituti di credito.

Le spese di rappresentanza non sono assunte a fronte di una attività volta ad espandere

il prodotto sul mercato, ma sono dirette a mantenere soddisfatto il vecchio cliente nella

speranza che questi voglia rinnovare la fiducia dimostrata nei confronti dell’azienda

promotrice di questi piccoli doni» (per un approfondimento relativamente alla distinzione

tra spese di pubblicità e spese di rappresentanza, vedi anche Aspetti fiscali).

Spese capitalizzabili

Per quanto riguarda i costi di pubblicità capitalizzabili, vedi 3.1.4 Costi di pubblicità.

B

Aspetti fiscali

Spese di pubblicità, propaganda e sponsorizzazione

Deducibilità delle spese di pubblicità

Tranne per quanto si dirà oltre in merito alle spese per pubblicità redazionale, alle spese

di sponsorizzazione e a quelle per pubblicità dei medicinali, per quanto riguarda il regime

fiscale di deducibilità delle spese di pubblicità e propaganda vedi 3.1.4 Costi di pubblicità.

Con riferimento, invece, al requisito dell’inerenza delle spese di pubblicità e di

propaganda, vedi 2.3. Principio dell’inerenza.

4

TORNA ALLA PAGINA

COSTI DELLA PRODUZIONE | 3.14

Spese di pubblicità e propaganda e spese di rappresentanza 3.14.21

Per una definizione generale di spese di pubblicità, vedi «Aspetti civilistici».

Pubblicità redazionale

Per quanto riguarda le spese relative alla cosiddetta pubblicità redazionale, cioè a

quella pubblicità che, pur pagata direttamente dall’imprenditore, viene presentata come

l’opinione personale del giornalista o, quantomeno, come una notizia obiettiva che egli

professionalmente diffonde, la relativa deducibilità è stata affermata nella Sentenza della

Corte di Cassazione 10 ottobre 1991, n. 10662.

Sponsorizzazione

Con riferimento alle spese di sponsorizzazione si rileva che secondo l’Amministrazione

Finanziaria (R.M. n. 9/204 del 17 giugno 1992) le spese di sponsorizzazione possono

accomunarsi a quelle di pubblicità in quanto «sono connesse ad un contratto la cui

caratterizzazione è costituita, di regola, da un rapporto sinallagmatico tra lo sponsor e il

soggetto sponsorizzato, in base al quale le parti interessate fissano le clausole contrattuali

in relazione agli scopi che esse intendono raggiungere. Generalmente mediante tale

contratto lo sponsor si obbliga ad una prestazione in denaro o in natura nei confronti del

soggetto sponsorizzato che, a sua volta, si impegna a pubblicizzare e/o a propagandare

il prodotto, il marchio, i servizi, o comunque, l’attività produttiva dello sponsor e, pertanto,

le relative spese, cui non può disconoscersi una stretta correlazione con l’intento di

conseguire maggiori ricavi, rientrano nella previsione normativa di cui alla prima parte

del comma 2 dell’art. 108 del TUIR, con i conseguenti riflessi in termini fiscali» (per il

caso di contributi erogati gratuitamente per convegni, seminari e manifestazioni simili,

vedi oltre con riferimento alle spese di rappresentanza).

In particolare, nella R.M. n. 9/204 di cui sopra il Ministero delle finanze ha precisato che

«la sponsorizzazione della denominazione della società finanziatrice nel corso di gare

automobilistiche (esposizione del marchio su macchine da competizione, utilizzazione

del materiale del team sul proprio materiale pubblicitario)» è spesa di pubblicità (e non

di rappresentanza).

Con la R.M. 14 novembre 2002, n. 356/E, l’Amministrazione finanziaria è tornata sul

concetto di sponsorizzazione affermando che «la sponsorizzazione è un contratto

bilaterale, a prestazioni corrispettive, in base al quale il soggetto sponsorizzato o sponsee

si obbliga nei confronti dello sponsor ad effettuare determinate prestazioni pubblicitarie

dietro versamento di un corrispettivo che può consistere in una somma di denaro, in beni

o servizi, che lo sponsor deve erogare direttamente o indirettamente».

Nella stessa R.M. n. 356/E di cui sopra è stato inoltre ribadito che, poiché le spese di

sponsorizzazione, essendo «la finalità delle stesse quella di far conseguire maggiori ricavi

allo sponsor», sono da assimilare a quelle di pubblicità, le stesse sono integralmente

deducibili dal reddito d’impresa.

In tale R.M. n. 356/E, inoltre, sono state specificamente inquadrate tra le spese

di sponsorizzazione quelle conseguenti ad una campagna pubblicitaria effettuata

«mediante l’utilizzo di una innovativa tecnica di origine anglosassone denominata

«cause related marketing» che ... rappresenta ... «una nuova tecnica pubblicitaria ... che

consiste nella valorizzazione di un marchio o nel lanciare un prodotto destinando risorse

predeterminate o percentuali di ricavi al restauro di un’opera d’arte o al finanziamento

di una struttura pubblica o ancora nell’abbinare il proprio marchio ad un’iniziativa di

5

3.14 | COSTI DELLA PRODUZIONE

3.14.21 Spese di pubblicità e propaganda e spese di rappresentanza

solidarietà sociale o ad un progetto di interesse collettivo». Si tratta, sostanzialmente, ...

di una nuova concezione di pubblicità rivolta al «sociale», caratterizzata dalla circostanza

che le campagne pubblicitarie sono sempre più rivolte non tanto a reclamizzare un

prodotto come tale, quanto a far sì che l’impresa venga percepita come un elemento

indispensabile allo sviluppo della comunità socio-politica in cui è inserita». A tale riguardo,

viene fatto l’esempio della diffusione di un messaggio pubblicitario del tipo: «l’impresa X

contribuisce alla realizzazione dell’orfanotrofio in Brasile promosso dall’associazione Y

(ente non profit)».

Alla luce delle interpretazioni di cui sopra, non si ritiene condivisibile il pensiero espresso

nel Parere 24 febbraio 2004, n. 1, del Comitato consultivo per l’applicazione delle norme

antielusive dove è stato affermato che «sono da qualificare come spese di rappresentanza

le sponsorizzazioni di manifestazioni culturali e sportive o culturali».

Inerenza e congruità dei costi di sponsorizzazione e relativo onere

della prova

In merito al rispetto del principio dell’inerenza per la deducibilità delle spese di

«sponsorizzazione», di cui all’art. 109, comma 5, del D.P.R. n. 917/1986 (vedi 2.3.1

Applicazione), nella Sent. della Corte di Cassazione, Sez. V civile, 27 aprile 2012, n. 6548,

è stato affermato che «l’inerenza, ai fini fiscali, dei costi della sponsorizzazione all’attività

di impresa, qualora lo sponsor sia lo stesso titolare del marchio o il produttore del bene

da promuovere, non pare seriamente dubitabile. In siffatta ipotesi, è, invero, di chiara

evidenza che la pubblicizzazione del marchio o del prodotto si traducono innegabilmente

in un potenziale vantaggio economico diretto per l’impresa sponsorizzante, potendone

derivare, in conseguenza, un incremento della propria attività commerciale».

Al contrario, nella Sent. della Corte di Cassazione, Sez. VI civile, 5 marzo 2012, n. 3433,

è stato sostenuto, con riferimento ad una società («Marfin»), «operante nel diversissimo

settore dell’impiantistica per imballaggi», che aveva «sponsorizzato l’attività di un pilota

professionista con apposizione sulla vettura da corsa della scritta «Marfin Packaging

Machines Italy»», che non è ravvisabile il rispetto del principio dell’inerenza dei relativi

costi, non avendo la società «spiegato, neppure in memoria, quale potesse essere la

concreta finalità d’incremento commerciale, concernente la produzione d’impiantistica

per imballaggi, nel contesto delle corse automobilistiche».

Nella Sent. della Corte di Cassazione, Sez. tributaria, 16 novembre 2011, n. 24065, è

stato invece sostenuto, sempre con riferimento ai costi di «sponsorizzazione», che «la

norma fiscale che consente la deducibilità delle «spese di pubblicità e propaganda»

... non prescinde dalla prova del requisito della «inerenza» ... che, pertanto, grava sul

contribuente anche in relazione alla congruità della spesa sostenuta rispetto «ai ricavi ...

oggetto della impresa» (cfr. Corte Cass. 5 sez. 30.7.2002 n. 11240; id. 5 sez. 16.5.2007

n. 11205; id. 5 sez. 25.2.2010 n. 4554; id. 5 sez. 30.12.2010 n. 26480)» (con riferimento

alla congruità dei costi vedi anche 2.3.2 Congruità e opportunità dei costi e degli oneri).

Nella Sent. della Commissione Tributaria Provinciale di Mantova, Sez. 1, 30 aprile 2013,

n. 114, è stato correttamente sostenuto che, nell’ambito dei contratti di sponsorizzazione,

«deve escludersi che il comportamento del contribuente possa essere ritenuto

antieconomico perché tale giudizio non può essere formulato valutando ex post i risultati

ottenuti con riferimento all’incremento dei ricavi. Va infatti evidenziato che l’impegno

finanziario per le spese di sponsorizzazione ... costituisce un rischio per l’imprenditore il

6

TORNA ALLA PAGINA

COSTI DELLA PRODUZIONE | 3.14

Spese di pubblicità e propaganda e spese di rappresentanza 3.14.21

quale tende ad ottenere un incremento dei ricavi e l’acquisizione di una clientela ulteriore

ma non può avere la certezza che i risultati siano quelli sperati».

Secondo la citata Sent. n. 114/2013, pertanto, nella valutazione dell’inerenza e della

congruità delle spese di sponsorizzazione non vale il «senno del poi», non essendo

richiesto all’imprenditore di avere doti di preveggenza ed essendo insito nella sua attività

il cosiddetto «rischio d’impresa». In tal senso, del resto, è anche la Sent. della Corte di

Cassazione, Sez. tributaria, 19 maggio 2000, n. 6502, seppur con riferimento al più lato

concetto di spese di pubblicità, dove è stato affermato che:

- «non rileva neppure che alle spese pubblicitarie nella specie poste in essere non

abbiano, nell’immediato, corrisposto realizzazioni concrete ed apprezzabili; infatti anche

gli atti diretti a porre le premesse indispensabili per lo svolgimento o il rafforzamento di una

data attività economica costituiscono parte integrante dell’attività imprenditoriale, sicché

anche i relativi costi, anticipatori e prodromici, in quanto strumentali al consolidamento e

all’ampliamento del mercato, che solo all’imprenditore spetta valutare, non possono che

ritenersi deducibili, in quanto inerenti all’attività d’impresa»;

- «non spetta all’ufficio valutare la portata dell’inerenza delle spese pubblicitarie all’attività

d’impresa, ove quelle spese possano essere obiettivamente rapportate al nome e

all’oggetto dell’impresa, ed inquadrate nello svolgimento e nello sviluppo dell’attività

della stessa, in conformità di tali presupposti».

Per approfondimenti in merito al rispetto del principio dell’inerenza per la deducibilità dei

costi, vedi 2.3. Principio dell’inerenza.

Contratto di sponsorizzazione stipulato a favore di un terzo

Nella Sent. della Corte di Cassazione, Sez. tributaria, 16 novembre 2011, n. 24065, è stato

sostenuto, con riferimento ad un contratto di sponsorizzazione stipulato da una società

«con una società cinematografica per pubblicizzare l’immagine di un’altra società con la

quale intratteneva rapporti commerciali», che «la mera prestazione pubblicitaria richiesta

dalla contribuente a favore di un terzo soggetto non configura elemento sufficiente a

qualificare il contratto come stipulato per conto altrui (con conseguente non inerenza

ed indeducibilità della spesa), dovendo essere indagati eventuali rapporti tra la società

contribuente ed il terzo tali che la prima possa comunque ottenere vantaggi ed utilità

dalla pubblicità svolta in favore del terzo», «fermo il principio secondo cui la prova della

inerenza della spesa grava sul contribuente».

Con riferimento a tali rapporti commerciali tra lo sponsor e il terzo in forza dei quali si

possa ritenere che lo sponsor comunque ritragga «vantaggi ed utilità dalla pubblicità

svolta in favore del terzo», sempre nella Citata Sent. n. 24065/2011 vengono fatti i

seguenti esempi:

- «nel caso in cui sussista un rapporto di subfornitura, il subfornitore sostiene le spese

di pubblicità del prodotto finale fabbricato o commercializzato da un’altra impresa: da

tale pubblicità il sub-fornitore si attende infatti un potenziale incremento degli ordini di

fornitura»;

- «nel caso di clausola di esclusiva di rivendita, il rivenditore sostiene le spese di

pubblicità del marchio della ditta produttrice: la pubblicità della immagine o dei prodotti

della impresa produttrice ridonda, infatti, a favore del potenziale incremento delle vendite

della concessionaria in esclusiva: cfr. Corte Cass. 1 sez. 11.10.1997 n. 9880)».

Le argomentazioni di cui sopra sono state riprese e fatte proprie dalla Sent. della Corte di

7

3.14 | COSTI DELLA PRODUZIONE

3.14.21 Spese di pubblicità e propaganda e spese di rappresentanza

Cassazione, Sez. V civile, 27 aprile 2012, n. 6548, dove, con riferimento al caso concreto

in cui:

- «la casa madre Seiko Epson Corporation» aveva conferito alla Epson Italia S.p.A.

«l’incarico di «distributore esclusivo» in Italia, per l’attività di importazione, vendita e

distribuzione dei prodotti contrassegnati con il marchio Epson», e

- la società Epson Italia S.p.A. aveva sponsorizzato il «marchio «Epson», attraverso il

servizio meteo offerto dalle reti Mediaset, nonché attraverso manifestazioni sportive e

società terze», quantunque fosse la «casa madre giapponese, Seiko Epson Corporation»,

il soggetto «titolare del marchio e produttrice delle apparecchiature informatiche oggetto

di sponsorizzazione»,

è stato affermato che, «a fronte della connaturale inerenza che l’attività di pubblicizzazione,

sia pure indiretta, dei prodotti Epson da parte della Epson Italia presenta rispetto

all’attività commerciale svolta dalla medesima, in quanto distributore in via esclusiva

sul territorio nazionale», consegue la «legittimità della deduzione dei relativi costi»

sostenuti dalla Epson Italia S.p.A.. Il tutto considerando anche che «sarebbe stato

onere dell’amministrazione, attenendo la prova ai fatti costitutivi della maggiore pretesa

azionata, comprovare che tali costi venivano ad incidere, in tutto o in parte, sull’attività

della casa madre Seiko Epson Corporation» (in merito all’onere della prova vedi anche

2.3.3 Onere della prova).

Più in generale, si legge sempre nella richiamata Sent. n. 6548/2012, «nel caso in cui

lo sponsor sia il distributore esclusivo, per l’Italia, di un determinato prodotto, dalla sua

relazione d’affari con il produttore, e dal fatto che anche quest’ultimo tragga vantaggio

dalla maggiore diffusione del suo marchio presso i consumatori, non può trarsi - in via

automatica – la conclusione per cui egli sia un contraente per conto altrui, e non nel

proprio interesse, dovendo - per contro - tale eventualità essere accertata in fatto, nelle

singole fattispecie concrete (cfr. Cass. 9880/97, 12801/06)».

Elargizioni a favore dell’attività sportiva dilettantistica

L’art. 90, comma 8, della Legge 27 dicembre 2002, n. 289, ha stabilito una particolare

presunzione per i corrispettivi in denaro o in natura elargiti, con finalità di sponsorizzazione,

in favore dell’attività sportiva dilettantistica.

Le elargizioni in argomento, innanzitutto, devono essere a favore dei soggetti indicati nel

comma 8 di cui sopra, vale a dire oltre che a favore delle società e associazioni sportive

dilettantistiche e delle fondazioni costituite da istituzioni scolastiche, anche a favore di

associazioni sportive scolastiche che «svolgono attività nei settori giovanili riconosciuta

dalle Federazioni sportive nazionali o da enti di promozione sportiva».

L’individuazione delle società e delle associazioni sportive dilettantistiche di cui sopra è

tuttavia agevolata dal fatto che, a norma dell’art. 90, comma 17, della Legge n. 289/2002,

le stesse «devono indicare nella denominazione sociale la finalità sportiva e la ragione

o la denominazione sociale dilettantistica» e a norma del successivo comma 20 devono

essere iscritte presso un apposito registro tenuto presso il CONI.

A tale riguardo, al punto 1.1. della C.M. 22 aprile 2003, n. 21/E, è stato precisato che

«detto registro tenuto dal CONI può assolvere, per l’Amministrazione finanziaria,

una importante funzione ricognitiva degli organismi sportivi dilettantistici ed è, quindi,

particolarmente utile anche ai fini dell’attività di controllo».

Premesso quanto sopra, la norma dispone che i corrispettivi in denaro o in natura elargiti in

8

TORNA ALLA PAGINA

COSTI DELLA PRODUZIONE | 3.14

Spese di pubblicità e propaganda e spese di rappresentanza 3.14.21

favore dei soggetti come sopra individuati costituiscono, per il soggetto erogante, fino ad

un importo annuo complessivamente non superiore a 200.000 euro, spesa di pubblicità,

deducibile a norma dell’art. 108, comma 2, del D.P.R. n. 917/1986. La stessa norma

prevede, inoltre, che l’elargizione deve essere «volta alla promozione dell’immagine o

dei prodotti del soggetto erogante mediante una specifica attività del beneficiario».

Sul punto si rileva che, poiché l’importo di 200.000 euro è riferito ad un periodo di un

anno, si ritiene che nel caso in cui il periodo d’imposta sia superiore o inferiore a dodici

mesi tale importo debba essere ragguagliato alla durata del periodo d’imposta.

Al punto 8. della C.M. 22 aprile 2003, n. 21/E, è stato inoltre precisato che «la disposizione

in esame introduce, in sostanza, ai fini delle imposte sui redditi, una presunzione assoluta

circa la natura di tali spese, che vengono considerate - nel limite del predetto importo

- comunque di pubblicità e, pertanto, integralmente deducibili per il soggetto erogante

ai sensi dell’art. 108, comma 2, del Tuir nell’esercizio in cui sono state sostenute o in

quote costanti nell’esercizio medesimo e nei quattro anni successivi» (vedi 3.1.4 Costi

di pubblicità).

Al riguardo si rimarca che si tratta di una presunzione assoluta a favore del contribuente

che non impedisce che le stesse elargizioni, per la parte dell’ammontare che supera il

limite previsto dalla norma, possano in ogni caso anch’esse essere considerate spese di

pubblicità. Del resto si è già visto prima che le spese di sponsorizzazione possono essere

accomunate a quelle di pubblicità e nella C.M. n. 21/E di cui sopra è stato precisato che

le spese in argomento, nei limiti del predetto importo, sono considerate «comunque» di

pubblicità (senza bisogno di alcuna particolare analisi relativamente alla loro natura).

L’interpretazione di cui sopra ha trovato conferma nella R.M. 23 giugno 2010, n. 57/E,

dove è stato precisato che la norma in esame «non introduce un limite massimo

all’integrale deducibilità dal reddito d’impresa delle somme corrisposte agli enti di cui

trattasi, ma individua l’importo entro il quale dette somme costituiscono per presunzione

assoluta spese di pubblicità. Pertanto, nella circostanza in cui … il soggetto erogante

versi alle società o associazioni sportive dilettantistiche un corrispettivo di ammontare

superiore al limite annuo complessivo di 200.000 euro, l’eccedenza sarà eventualmente

deducibile in capo al medesimo erogante secondo le regole ordinarie previste dal TUIR.

Più in particolare, l’eccedenza in discorso sarà deducibile dal reddito d’impresa del

soggetto erogante ai sensi dell’art. 108, comma 2, primo periodo, del TUIR a condizione,

ovviamente, che la natura del rapporto contrattuale presenti tutti i requisiti formali e

sostanziali riscontrabili in un rapporto di sponsorizzazione o di altra prestazione».

Sempre al punto 8. della C.M. n. 21/E sopra richiamata è stato anche precisato,

rimarcando il contenuto della legge, che «si evidenzia che la fruizione dell’agevolazione

in esame è subordinata alla sussistenza delle seguenti condizioni:

1) i corrispettivi erogati devono essere necessariamente destinati alla promozione

dell’immagine o dei prodotti del soggetto erogante;

2) deve essere riscontrata, a fronte dell’erogazione, una specifica attività del beneficiario

della medesima».

Nella Sent. della Commissione Tributaria Provinciale di Mantova, Sez. 1, 30 aprile 2013,

n. 114, è stato sostenuto che:

- la norma in questione ha introdotto, nell’ordinamento fiscale, una ««presunzione

assoluta» circa la natura di spese di pubblicità delle somme corrisposte, nel limite

d’importo annuo di euro 200.000, per la promozione dell’immagine o dei prodotti del

soggetto erogante», e

9

3.14 | COSTI DELLA PRODUZIONE

3.14.21 Spese di pubblicità e propaganda e spese di rappresentanza

- il fatto che «il messaggio promozionale» sia «diretto all’esiguo numero di spettatori

degli eventi sportivi» dilettantistici non può essere addotto quale valido motivo «al fine di

valutare come antieconomico il costo sostenuto». Questo in quanto «deve considerarsi

... che il messaggio pubblicitario lanciato attraverso il sostegno economico fornito alle

associazioni sportive dilettantistiche non raggiunge solo il pubblico presente agli eventi

ma viene recepito positivamente da un numero molto più elevato di persone anche per

effetto della cronaca sportiva della stampa locale».

In senso più ampio si deve considerare che:

- poiché non può essere contestato, per quanto già prima illustrato, che le spese di

sponsorizzazione siano assimilate alle spese di pubblicità, e

- poiché non esistono norme che pongono limiti alla deducibilità di tali spese,

la norma in esame, non aggiungendo nulla alla normativa ordinariamente applicabile,

ha un senso solo se la si interpreta nell’ambito della volontà del legislatore di assistere

e di favorire l’attività promossa dalle società e associazioni sportive dilettantistiche,

invogliando il privato a sostituirsi allo Stato in tale attività di sostegno. Occorre infatti

considerare che, se è seppur vero che il contribuente trae un vantaggio fiscale dalla

deducibilità delle erogazioni in argomento (minori IRES ed IRAP dovute), è altrettanto

vero che la parte di tali erogazioni che non trova compensazione nel detto risparmio

fiscale rappresenta un esborso vero e proprio del privato in sostituzione dello Stato

nel sostenere tali attività sportive dilettantistiche, seppur con il fine concomitante di

promuovere la propria immagine e/o i propri prodotti.

Si deve pertanto ritenere che l’art. 90, comma 8, della Legge n. 289/2002 abbia introdotto,

proprio per il fine sociale sopra illustrato, una presunzione non solo di inerenza ma anche

di congruità delle erogazioni in questione, alla sola condizione che i corrispettivi siano

destinati alla promozione dell’immagine e/o dei prodotti del soggetto erogante mediante

una specifica attività del beneficiario dell’erogazione.

Al punto 1 della C.M. 13 luglio 2009, n. 34/E, è stato precisato che la disposizione in

argomento continua a trovare applicazione anche dopo le modifiche che la Legge 24

dicembre 2007, n. 244, ha apportato all’art. 108, comma 2, del D.P.R. n. 917/1986.

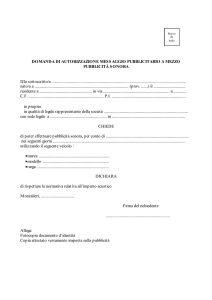

Pubblicità di medicinali

Con il D.Lgs. 30 dicembre 1992, n. 541, il legislatore ha dettato una particolare disciplina

concernente la pubblicità dei medicinali per uso umano effettuata attraverso convegni e

congressi.

A tale riguardo, l’art. 36, comma 13, della Legge 27 dicembre 1997, n. 449, dispone che

«le spese di pubblicità di medicinali comunque effettuate dalle aziende farmaceutiche, ai

sensi del decreto legislativo 30 dicembre 1992, n. 541, attraverso convegni e congressi,

sono deducibili nella misura del 20 per cento ai fini della determinazione del reddito

d’impresa». La deducibilità della spesa, inoltre, è subordinata all’ottenimento, da parte

dell’azienda farmaceutica, della prescritta autorizzazione ministeriale alla partecipazione

al convegno o al congresso in forma espressa, ovvero nelle forme del silenzio-assenso

nei casi previsti dalla legge.

Beni o servizi destinati a medici, veterinari o farmacisti

Per quanto riguarda «i costi sostenuti per l’acquisto di beni o servizi destinati, anche

indirettamente, a medici, veterinari o farmacisti, allo scopo di agevolare, in qualsiasi

10

TORNA ALLA PAGINA

COSTI DELLA PRODUZIONE | 3.14

Spese di pubblicità e propaganda e spese di rappresentanza 3.14.21

modo, la diffusione di specialità medicinali o di ogni altro prodotto ad uso farmaceutico»,

vedi 3.14.24 Altre spese ed oneri interamente indeducibili).

Imprese di nuova costituzione

Per quanto riguarda le imprese di nuova costituzione, l’art. 108, comma 4, del D.P.R. n.

917/1986 dispone che le spese di pubblicità e di propaganda sono fiscalmente deducibili

a partire dall’esercizio in cui sono conseguiti i primi ricavi (per approfondimenti e per

l’esame della riconciliazione di tale disposizione con le norme civilistiche, vedi 3.1.2

Costi di impianto e di ampliamento).

Spese di rappresentanza

Evoluzione normativa

Il regime di deducibilità fiscale delle spese di rappresentanza è stato modificato dall’art.

9 del D.Lgs. 14 settembre 2015, n. 147, con effetto dal periodo d’imposta successivo a

quello in corso alla data del 7 ottobre 2015 (cioè, con effetto dal periodo d’imposta 2016

per le imprese il cui esercizio sociale è coincidente con l’anno solare).

Nel proseguo sarà oggetto di esame il nuovo regime fiscale, mentre per il precedente si

veda il corrispondente paragrafo 3.14.21 Spese di pubblicità e propaganda e spese di

rappresentanza dell’edizione 2015 del libro.

Normativa di riferimento

L’art. 108, comma 2, del D.P.R. n. 917/1986, come sostituito dal comma 1 dell’art. 9

del D.Lgs. 14 settembre 2015, n. 147, dispone che «le spese di rappresentanza sono

deducibili nel periodo d’imposta di sostenimento se rispondenti ai requisiti di inerenza

e congruità stabiliti con decreto del Ministro dell’economia e delle finanze, anche in

funzione della natura e della destinazione delle stesse».

La norma di attuazione di cui sopra è stata emanata con il D.M. 19 novembre 2008.

Beni di valore unitario non superiore a euro 50

Sempre l’art. 108, comma 2, del D.P.R. n. 917/1986 dispone, inoltre, che «sono

comunque deducibili le spese relative a beni distribuiti gratuitamente di valore unitario

non superiore a euro 50».

Si osserva, innanzitutto, che il fatto che tali spese siano «comunque deducibili» non

vuol dire che le stesse non debbano rispettare i requisiti di «inerenza e «congruità»,

oltre illustrati, previsti dall’art. 1, comma 1, del D.M. 19 novembre 2008 per le spese di

rappresentanza, ma semplicemente che per esse non si applicano i limiti di deducibilità

che il comma 2 dello stesso art. 1 pone in proporzione ai ricavi e agli altri proventi.

Del resto il successivo comma 4 di tale art. 1 prevede che le spese in questione sono

«deducibili per il loro intero ammontare» (nello stesso senso è la R.M. 12 marzo 2014,

n. 27/E).

Il legislatore non pone inoltre limiti in merito all’origine dei beni che vengono distribuiti

gratuitamente (omaggi). Gli stessi, pertanto, possono essere stati acquistati da terzi, come

possono essere stati prodotti dall’impresa, possono essere beni alla cui produzione o al cui

scambio è diretta l’attività dell’impresa, come possono essere beni estranei a tale attività.

11