L’OMESSA INDICAZIONE DELLE ALIQUOTE D’IMPOSTA RENDE NULLO

L’ACCERTAMENTO DELL’UFFICIO DIRETTO AL SOSTITUTO D’IMPOSTA

Sommario: 1. Le caratteristiche generali dell’avviso di accertamento – 2. L’omessa indicazione delle

aliquote d’imposta applicate.

1. LE CARATTERISTICHE GENERALI DELL ’AVVISO DI ACCERTAMENTO

Per un puntuale esame della sentenza in rassegna si ritiene utile premettere come il termine

“accertamento”, sia in dottrina sia nelle stesse leggi d'imposta, è impiegato con una pluralità di

significati, non sempre rigorosamente distinti tra loro. Nella sua accezione più ampia l’accertamento

consiste nell'insieme di atti ed operazioni diretti a determinare la sussistenza e la misura

dell’obbligazione tributaria; in secondo luogo ci si riferisce all'attività di ricognizione dei fatti che

determinano l'applicazione di sanzioni amministrative ed, infine, lo stesso termine è utilizzato anche per

indicare l'atto finale con cui tali attività si concludono ed in cui confluiscono tutti gli elementi emersi nel

corso delle stesse1.

Il profilo che qui interessa è però esclusivamente l’ultimo di quelli indicati, e precisamente

quello che individua nell’accertamento l’atto esplicativo della potestà impositiva dell’Amministrazione

Finanziaria.

Sulla natura di tale atto si è lungamente dibattuto con esiti alterni tra i sostenitori della tesi che

ne afferma la natura rigorosamente amministrativa e quelli della tesi, diametralmente opposta, della

natura processuale (o pre-processuale) dell’atto quale provocatio ad opponendum.

Questa contrapposizione era presente anche in giurisprudenza, sia in quella di merito sia in

quella di legittimità; a tale situazione ha posto rimedio l’ormai nota sentenza delle Sezioni Unite 3

giugno 2004 n. 19854 (depositata il 5 ottobre) nella quale, nel dare soluzione al problema della sanabilità

dei vizi di notifica per effetto della tempestiva proposizione del ricorso da parte del contribuente, si è

fermamente esclusa la natura processuale dell’atto di accertamento e si è affermata la natura

esclusivamente amministrativa dello stesso2.

La qualificazione dell’atto di accertamento quale atto amministrativo3 comporta senza ombra di

dubbio l’assoggettamento di questo ultimo al principio costituzionale di legalità dell’attività

Tali le distinzioni rilevate da A. Fantozzi, Diritto Tributario, UTET 1991, p. 275, e G. Falsitta, Manuale di diritto tributario,

Parte generale, Cedam 1999, p. 440.

2 E’ utile ricordare come l’accoglimento dell’una o dell’altra tesi non è senza effetti pratici ma, al contrario, dà luogo ad

importanti conseguenze nei contesti giudiziali: affermare la natura processuale dell’atto di accertamento significa riconoscere

l’applicabilità della sanatoria dei vizi di notifica per raggiungimento dello scopo di cui all’art. 156, comma 3 c.p.c., mentre

riconoscere una natura esclusivamente amministrativa all’atto di accertamento comporta l’esclusione di tale sanatoria,

riferibile esclusivamente ad atti di natura processuale. Si è detto come anche la Cassazione si divideva tra i fautori della

natura processuale (vedasi ad esempio Cass. 12 dicembre 2002 n. 17762 e la Cass. 22 agosto 2002 n. 12394) e fautori della

natura esclusivamente amministrativa e dell’inapplicabilità della sanatoria di cui all’art. 156 c.p.c. (vedasi Cass. 21 aprile 2001

n. 5924 e Cass. 11 marzo 2002 n. 3513). La citata sentenza delle Sezioni Unite ha posto un punto fermo (almeno in ambito

giurisprudenziale) affermando la natura prettamente amministrativa dell’atto, pur riconoscendo che la tempestiva

proposizione del ricorso impedisce comunque di dedurre l’eventuale vizio di notificazione in quanto proprio tale

impugnazione mostra che il contribuente ha avuto piena conoscenza dell’atto e ha potuto adeguatamente esercitare il

proprio diritto di difesa. Tutte le sentenze indicate sono disponibili nella banca dati Serv. Doc. Econ. Trib., http://dt.finanze.it.

3 Dalla natura amministrativa consegue il carattere dell'autoritatività, ossia dell'idoneità dell’atto ad incidere in via unilaterale

sulle situazioni giuridiche soggettive dei contribuenti in maniera irreversibile, se non contestato nei termini di legge. L’atto di

accertamento rispetto ai provvedimenti delle altre PP.AA. è peraltro caratterizzato, secondo dottrina quasi unanime,

dall’assenza di “discrezionalità”: con esso infatti l’Amministrazione fiscale non effettua alcuna comparazione di interessi ma

dà mera esecuzione alla legge tributaria sostanziale. L'atto (o avviso) di accertamento tributario può pertanto definirsi come

l'atto emanato dall'A.F., in rettifica della dichiarazione del contribuente o d'ufficio (nel caso di mancanza di quest'ultima), col

quale il Fisco fornisce la propria versione sulla capacità contributiva effettivamente manifestata dal presupposto e, quindi,

sulla base imponibile e sul tributo dovuto, fissandolo in via autoritativa (Cfr. A. Fantozzi, Accertamento tributario, voce in Enc.

Giur. Treccani, vol. I, Roma, 1988, p. 21).

1

1

amministrativa, posto nell’art. 97 della Carta costituzionale. Come corollario a tale norma si pongono i

principi di nominatività e tipicità degli atti emanati dalla Pubblica Amministrazione, la quale, pertanto,

opera adottando esclusivamente gli atti previsti dalla legge e con il contenuto tipico da questa indicato.

Norma attuativa del disposto costituzionale e dei citati principi derivati è, in via generale, la L. 7

agosto 1990 n. 241, la quale all’art. 13 fa comunque salve le altre disposizioni che disciplinano i singoli

procedimenti, come le norme che regolano l’accertamento tributario, nel significato sia di procedimento

sia di atto-provvedimento.

Si può da subito osservare che le norme che disciplinano l’accertamento tributario, talora

contenute nelle stesse leggi istitutive dei singoli tributi, altre volte contenute in corpi normativi distinti,

adottate prima sia della citata legge sul procedimento amministrativo sia dell’art. 7 L. 27 luglio 2000 n.

212 (Statuto dei diritti del contribuente), contengono rigorose previsioni in ordine ai requisiti che l’atto

deve avere e la cui assenza è sanzionata espressamente con la nullità dell’atto adottato.

Facendo per brevità riferimento alle imposte di maggiore rilevanza economica (ossia le imposte

dirette e l’IVA), le relative disposizioni di legge prevedono una precisa disciplina per l'emanazione

dell'atto di accertamento.

In primo luogo è necessario verificare la competenza territoriale dell'Ufficio emanante4 nonché

il rispetto dei termini5 entro i quali notificare l'atto secondo gli artt. 137 e ss. C.p.c., con le modifiche di

cui all'art. 60 DPR n. 600 del 19736. Sul piano del contenuto tipico, il documento, sottoscritto dal capo

dell'Ufficio o da un altro funzionario da lui delegato, deve contenere “[…] l'indicazione dell'imponibile

o degli imponibili accertati, delle aliquote applicate e delle imposte liquidate, al lordo e al netto delle

detrazioni, delle ritenute di acconto e dei crediti d'imposta, e dev'essere motivato […]”7. La mancanza di

tali elementi è espressamente sanzionata con la nullità dell'avviso stesso8.

Del contenuto tipico dell’avviso di accertamento dottrina e giurisprudenza hanno indagato a

fondo soprattutto sull’obbligo di motivazione dell’atto, quale momento culminante del rapporto

Amministrazione-contribuente, con cui quest’ultimo viene informato delle ragioni dell’operato

dell’Ufficio e degli elementi utilizzati per quantificare il suo debito d’imposta con l’Erario. La

motivazione del provvedimento, oggi imposta per tutte le PP.AA. dall’art. 3 della citata L. n. 241 del

1990, opera nella doppia funzione di rappresentazione delle ragioni giustificatrici dell’esercizio del

potere amministrativo e di delimitazione delle ragioni che l’Amministrazione può far valere in giudizio

in caso di impugnazione dell’atto emanato. Alla luce di questo si può certamente affermare che la

motivazione è lo strumento per la migliore tutela del cittadino/contribuente: è attraverso la

motivazione, infatti, che lo stesso è in grado in modo immediato ed agevole di controllare l’operato

dell’Ufficio. Una motivazione mancante, incompleta o con formule di stile, lesiva dei principi di

Tale ufficio è individuato per le imposte sui redditi e per l'I.V.A. sulla base del dom icilio fiscale del contribuente (artt. 58 e

59 D.P.R. n. 600 del 1973 ed art. 40 D.P.R. n. 633 del 1972).

5 Art. 43, comma 1 e 2, D.P.R. n. 600 del 1973, ed art. 57, comma 1 e 2, D.P.R. n. 633 del 1972.

6 Dottrina e giurisprudenza considerano concordemente l'atto di accertamento come recettizio; produce pertanto i suoi

effetti solo quando viene portato a legale conoscenza del destinatario.

7 Art. 42, comma 2, D.P.R. n. 600 del 1973; per l'I.V.A. si esprime in termini sostanzialmente analoghi l'art. 56, comma 3,

D.P.R. n. 633 del 1972. Ai fini dell’imposta di registro il contenuto dell’avviso di rettifica e liquidazione della maggiore

imposta è disciplinato dall’art. 52, comma 2, T.U. n. 131 del 1986, con la sola differenza che qui non è prevista

espressamente la nullità in caso di omissione degli elementi prescritti. Tuttavia anche per tale norma la giurisprudenza della

Corte di cassazione ne ha affermato la funzione di tutela del diritto di difesa del contribuente e, pertanto, il carattere

inderogabile e la “sanzione” della nullità in caso di mancato rispetto della stessa anche in assenza di espressa previsione

(vedasi le Cass., sez. V, 26 febbraio 2001 n. 2769; Cass., sez. I, 12 novembre 1998 n. 11420; Cass., sez. I, 4 dicembre 1996 n.

10824, tutte in banca dati Serv. Doc. Econ. Trib., http://dt.finanze.it).

8 E’ appena il caso di precisare come il termine “nullità” di cui parlano le norme citate è da considerarsi impropriamente

utilizzato in luogo di quello più corretto di annullabilità. Si osserva, infatti, come l’art. 61 comma 2 D.P.R. n. 600 del 1973 e

l’art. 59 DPR n. 633 del 1972 in materia di IVA pongono a carico del ricorrente l’onere di eccepire i vizi di omissione o

insufficienza delle indicazioni prescritte a pena di decadenza entro il primo grado di giudizio. Gli stessi vizi, peraltro, non

possono essere rilevati d’ufficio dal giudice. Di nullità potrà parlarsi, invece, nel caso ad esempio di avviso emesso da ufficio

non competente. Per un approfondimento circa le classificazioni dei vizi dell’atto amministrativo, con particolare

riferimento agli atti di accertamento, si rinvia all’esaustivo articolo di S. Screpanti, I vizi dell’atto di accertamento, in Il Fisco

42/1998, p. 13488.

4

2

chiarezza e precisione, impedendo ogni controllo in primis del cittadino e poi del giudice9, non può non

trovare la giusta sanzione della nullità.

2. L’OMESSA INDICAZIONE DELLE ALIQUOTE D ’IMPOSTA APPLICATE

La sentenza in rassegna pone l’occasione per rilevare come la motivazione sia da intendere come

uno tra i requisiti (necessari) per garantire le finalità di tutela del diritto di immediato ed agevole

controllo dell’operato dell’Ufficio. Si vuol dire, in sostanza, che soddisfare l’obbligo di motivazione

dell’atto può non essere sufficiente per garantire al contribuente una piena cognizione dell’operato

dell’Ufficio. Sulla motivazione si è a lungo discusso, considerandola come l’elemento più importante a

garanzia del contribuente ed anche gli stessi uffici finanziari, si deve riconoscere, si sono attivati nel

formulare le motivazioni dei propri atti in modo tale da non cadere nelle censure delle Commissioni

tributarie. Ma non bisogna dimenticare che l’avviso di accertamento ha un contenuto complesso, le cui

componenti sono tutte dirette a garantire le finalità prima indicate; la mancanza di uno degli elementi di

tale complessità pone il contribuente in un’oggettiva difficoltà se non impossibilità di difesa.

Tra gli ulteriori elementi normativamente previsti vi è l’indicazione delle aliquote impiegate

nell’atto di accertamento, dalla cui applicazione scaturisce la misura del debito (o del maggior debito)

d’imposta richiesto in atto.

Il tema della distinta indicazione delle aliquote si pone con maggiore evidenza per le imposte

gravanti sui redditi delle persone fisiche, essendo l’IRPEF una imposta progressiva ed articolandosi le

aliquote per scaglioni. Ma l’esigenza della specificazione delle aliquote, in realtà, si presenta per tutte le

imposte, anche per quelle proporzionali e per quelle indirette. Per fare un esempio, si pensi all’ormai

soppressa IRPEG ed alla D.I.T.10, per la quale una parte di reddito era assoggettata ad un’aliquota

minore e l’altra parte all’aliquota ordinaria, con la conseguenza che l’imposta che ne scaturiva (anche in

sede di eventuale accertamento) non era più misurabile come derivante da unica aliquota proporzionale.

Anche per l’IVA si può evidenziare la necessità di una distinta esposizione delle aliquote d’imposta,

come nel caso di accertamenti su attività le cui operazioni imponibili sono assoggettate ad aliquote

diverse (in relazione alla natura dell’operazione o del cessionario): in questi casi per essere conforme alle

norme prima citate sarà necessario che l’avviso di accertamento dia conto distintamente delle aliquote

applicate e degli imponibili corrispondenti a ciascuna di queste.

La tematica della necessaria indicazione delle singole aliquote d’imposta è però, a dire il vero,

poco presente in dottrina e poco indagata dalla stessa Amministrazione Finanziaria, la quale soltanto in

due occasioni, peraltro ormai lontane nel tempo11, ha dato istruzioni agli Uffici di indicare negli propri

atti l’aliquota minima e massima vigente in relazione all’anno d’imposta considerato, ritenendo in tal

modo soddisfatto il disposto normativo.

Sul tema i maggiori contributi sono invece da ricercarsi nella giurisprudenza, sia di legittimità

che di merito, la quale inizialmente ha espresso orientamenti contrastanti ma in breve tempo ha

adottato una linea costante nel considerare necessaria, a pena di nullità, l’indicazione delle aliquote negli

avvisi di accertamento12.

Come precisato da illustre dottrina (R. Lupi, Diritto Tributario, Parte generale, Giuffrè 1999 p. 77), la motivazione è diretta

ad informare il contribuente dell’operato dell’ufficio mentre davanti al giudice l’ufficio dovrà dimostrare la fondatezza del

proprio atto mediante la prova. In sostanza, al giudice dovranno essere fornite non “motivazioni” ma “prove”; è però pur

vero che la motivazione, come detto, circoscrive la causa pretendi e senza motivazione non vi sarà per l’ufficio alcuna

possibilità di fornire prove, avendo del tutto impedito al contribuente di esercitare i suoi diritti di difesa.

10 Sostituite dall’IRES con decorrenza 1 gennaio 2004; tuttavia è bene precisare che l’azione di controllo da parte degli Uffici

farà riferimento ancora per diverso tempo a periodi d’imposta interessati dall’IRPEG.

11 Si vedano la risol. 19 marzo 1979 prot. 4972 e la cir. 29 ottobre 1979 n. 7, entrambe in banca dati Serv. Doc. Econ. Trib.,

http://dt.finanze.it.

12 Si ritiene utile riportare esclusivamente in nota alcune delle sentenze più significative in merito al tema trattato. Tra le

poche sentenze ad orientamento contrario si veda Cass., sez. I, 26 giugno 1992 n. 8020 e, per il merito, C.T.C., sez. IV, 27

febbraio 1986 n. 1718, C.T.C., sez. VIII, 24 ottobre 1997 n. 5.133, C.T.R. Puglia, sez. V, 19 novembre 2001 n. 22.

Decisamente più numerose le sentenze “garantiste”, tra le quali si ritiene necessario citare almeno: Cass., sez. I, 22 gennaio

1993 n. 777 (particolarmente curata nella motivazione in diritto, commentata in modo critico da A. Rizzi, L’indicazione delle

aliquote applicate nell’atto di accertamento, in Il Fisco n. 10/1999, p. 3425) e, tra le più recenti, Cass. 27 giugno 2005 n. 13810,

9

3

Il fondamento di tale necessità viene individuato in modo sempre più consapevole e sistematico

nel principio di “precisione e chiarezza” delle indicazioni da riportare negli avvisi di accertamento. Tale

principio è espresso nell’art. 57 D.P.R. n. 633 del 1972 e nell’omologo art. 42 D.P.R. n. 600 del 1973 ed

è diretto a svolgere una funzione di tutela del diritto di immediato ed agevole controllo riconosciuto al

contribuente sugli atti dell’Ufficio. L’indicazione delle aliquote d’imposta negli avvisi di accertamento è,

pertanto, strumento di concreta garanzia del diritto di difesa del contribuente e l’eventuale omissione

produce, al pari dell’assenza degli altri requisiti dell’atto, la nullità degli stessi.

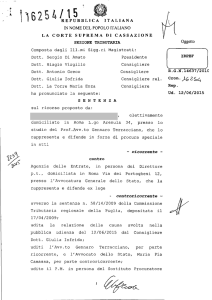

La sentenza in rassegna, pur nella brevità dei motivi esposti, nel confermare l’orientamento

indicato, ne rafforza la portata garantista nel momento in cui afferma che l’indicazione delle aliquote

deve essere fatta non solo nell’accertamento a carico del sostituito (contribuente finale) ma anche in

quello diretto al sostituto d’imposta.

Dalla lettura della sentenza emerge che nella propria difesa l’Ufficio finanziario ha escluso che

l’omessa indicazione delle aliquote potesse essere considerata come essenziale nell’avviso di

accertamento adottato nei confronti del sostituto d’imposta, in quanto quest’ultimo è tenuto ad

effettuare le ritenute sulle somme erogate e, pertanto, è necessariamente a conoscenza delle diverse

aliquote da applicare ai vari scaglioni di imponibile.

L’argomento difensivo viene superato dalla Suprema Corte la quale, nel richiamare alcuni

precedenti giurisprudenziali, riconduce le norme che prevedono l’indicazione delle aliquote al principio

generale, ampiamente prima descritto, del diritto del contribuente all’immediato ed agevole controllo

dell’operato dell’Ufficio. Posta tale premessa, la Suprema Corta ha dedotto che tale diritto vale nei

confronti di tutti i destinatari di atti di accertamento e, pertanto, anche nei confronti del sostituto

d’imposta, il quale deve essere messo nelle medesime condizioni di verificare l’operato dell’ufficio non

solo in termini motivazionali ma anche in termini di corretto calcolo delle imposta richieste.

In conclusione si ritiene di poter condividere la decisione in commento in quanto il

ragionamento di diritto seguito dalla Corte di Cassazione è il logico risultato dell’applicazione al caso

particolare di un principio genera le ormai consolidato; tale applicazione porta in modo inevitabile ad

affermare la necessaria esplicitazione delle aliquote d’imposta nell’atto di accertamento, anche se riferite

a ritenute che il sostituto d’imposta era tenuto ad operare. La loro omissione, incidendo su diritti

fondamentali di cui il contribuente è titolare nel rapporto con l’Amministrazione Finanziaria, comporta

una lesione degli stessi tale da produrre la caducazione dell’intero atto tributario.

Paolo Costagliola

Funzionario Agenzia delle entrate

Cass., sez. V, 26 marzo 2002 , Cass. 25 ottobre 2002 n. 893, Cass., sez. V, 17 gennaio 2002 n. 448, Cass., sez. V, 11

settembre 2001 n. 11608, Cass., sez. V, 21 marzo 2001 n. 4061. Tutte le sentenze citate sono disponibili in banca dati Serv.

Doc. Econ. Trib., http://dt.finanze.it.

4