Capitolo 1

IL MODELLO DI EQUILIBRIO ECONOMICO GENERALE

1. Introduzione

E’ noto che la caratteristica peculiare dell’approccio neoclassico consiste nella

adozione dell’individualismo metodologico, in contrapposizione al metodo di analisi

storico-sociale proprio degli economisti classici (da qui il senso della “rivoluzione

neoclassica”). In altri termini, come fu chiaro sin dagli scritti dei padri fondatori del

marginalismo (il rinvio tradizionale è ai nomi di Jevons, Menger e Walras), con la teoria

neoclassica viene abbandonato il metodo di analisi che considera come agenti del

processo economico i soggetti sociali così come sono storicamente presenti. L’analisi

del processo economico prende le mosse dallo studio del comportamento massimizzante

di operatori individuali astratti perfettamente razionali (l’“homo oeconomicus”: un

soggetto astorico, senza patria e senza tempo, dotato di perfetta razionalità impiegata

per la massimizzazione della utilità a partire dalle risorse scarse possedute)1.

Il contributo più elegante e teoricamente soddisfacente prodotto dalla tradizione

neoclassica sino alla prima metà del Novecento è il modello di equilibrio economico

generale di Walras. Si tratta della celebre rappresentazione contenuta negli Elementi di

economia politica pura, pubblicato in due parti, la prima nel 1874, la seconda nel 1877;

un’opera famosissima che ha conosciuto diverse edizioni. Vale la pena osservare sin

d’ora che Walras introdusse le equazioni monetarie nel modello soltanto nella quarta

edizione del 1900. Il nostro esame della teoria neoclassica, e in particolare della teoria

monetaria, prende le mosse da un commento del contributo walrasiano (cfr. NapoleoniRanchetti 1990; Gattei 1994; Realfonzo 1998). Si tratta, d’altra parte, del modello per

eccellenza della teoria neoclassica; non a caso Schumpeter lo definì:”la magna charta

della teoria economica come scienza autonoma che ci assicura che il suo contenuto è un

cosmo e non un caos” (Schumpeter 1977b [1939], p. 66). Successivamente,

dedicheremo alcune note alla ampia rivisitazione del modello condotta principalmente

da Arrow e Debreu (….).

Nel modello dell’equilibrio economico generale, Walras dimostra con elevata

coerenza interna (anche se, come vedremo vi è una difficoltà che egli non riuscì a

superare) che, assunto un regime di concorrenza perfetta, il comportamento

perfettamente razionale degli agenti determina spontanemente:

il pieno impiego delle risorse;

la determinazione di un vettore di prezzi tali da assicurare l’equilibrio tra domanda e

offerta in tutti i mercati;

il soddisfacimento del principio marginalista della distribuzione (redditi

commisurati alla produttività marginale dei fattori).

Coerentemente con l’impostazione metodologica complessiva, i gusti dell’operatore individuale astratto

non sono socialmente condizionati ma devono essere supposti dati esogenamente.

1

4

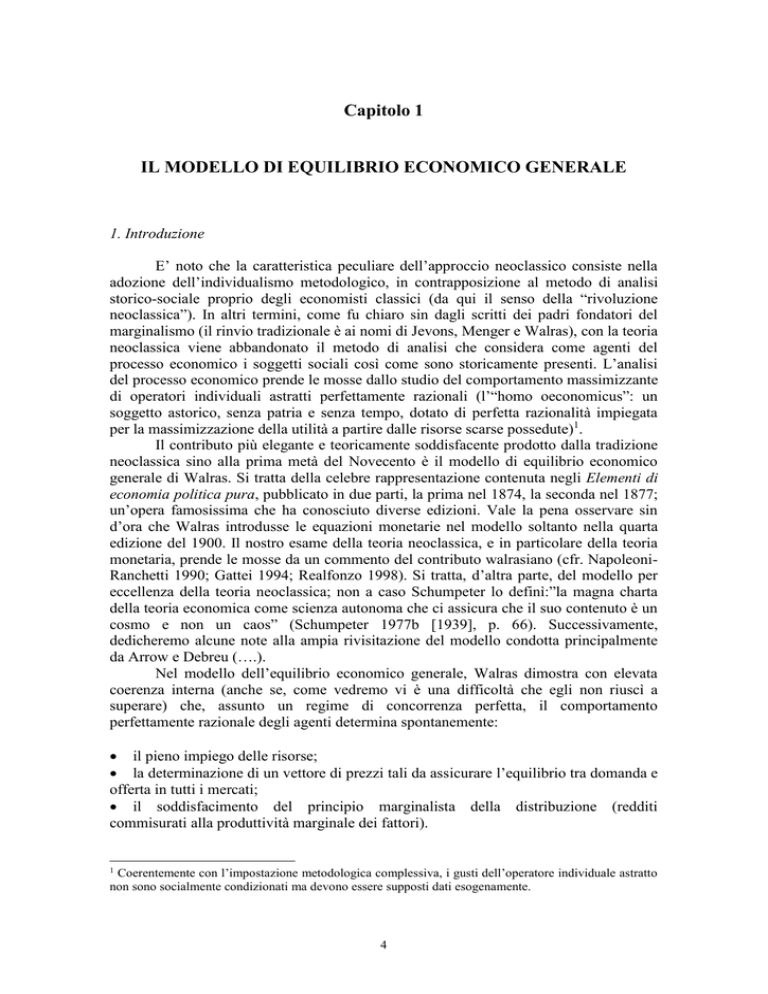

2. Il modello

L’approccio utilizzato da Walras non è di equilibrio parziale (esame di un

mercato per volta, come nella tradizione marshalliana) ma è, appunto, di equilibrio

generale (per cui tutti ciò che accade in un singolo mercato determina effetti su tutti gli

altri mercati). Walras ipotizza che alcune grandezze siano esogene:

le risorse;

la tecnica;

le preferenze dei soggetti.

Date le ipotesi, Walras mostra analiticamente, attraverso sistemi di equazioni,

come si determinano le quantità prodotte e scambiate e i prezzi di equilibrio, per tutti i

beni e tutti i fattori. Prima di procedere occorre però richiamare la distinzione operata da

Walras tra capitali e redditi. I capitali, o fattori della produzione, sono costituiti da quei

beni che non si distruggono con un solo utilizzo; viceversa, i redditi sono quei beni che

si distruggono con il consumo. I capitali sono costituiti da:

terra;

capitali personali (la capacità di produzione degli individui);

capitali propriamente detti (capitale industriale).

I redditi sono costituiti da:

beni di consumo non durevoli (cioè immediatamente distrutti attraverso il

consumo);

beni intermedi (cioè che costituiscono una fase intermedia nel processo produttivo);

servizi dei beni capitali.

Gli agenti vengono individuati in base alle diverse funzioni che essi possono

svolgere nel sistema economico. Essi sono:

i lavoratori, che offrono i servizi del loro capitale umano;

i proprietari fondiari, che offrono i servizi del capitale terra;

i capitalisti, che offrono i servizi dei beni capitali propriamente detti;

gli imprenditori, che realizzano la produzione combinando gli inputs.

Nelle ipotesi di Walras gli operatori sono su un piano di piena libertà ed eguaglianza;

quelle che abbiamo appena descritto sono dunque delle funzioni che possono essere

anche compresenti presso il medesimo soggetto. Ciascun operatore deciderà

liberamente, dati i fattori a sua disposizione, che funzione svolgere nel processo

produttivo; lo scopo di ciascuno è - attraverso il contributo alla produzione sociale ottenere un reddito (prezzo dei servizi dei fattori) mediante il quale acquistare merci

soddisfacendo le esigenze di consumo, dati i gusti. Si tratta, date le ipotesi, di operatori

perfettamente razionali, perfettamente informati (i mercati sono perfettamente

5

concorrenziali e dunque vi è perfetta trasparenza) e liberi di scegliere in che mercato

operare (non vi sono barriere all’entrata o all’uscita).

I mercati considerati sono:

il mercato dei beni di consumo;

il mercato dei servizi dei fattori;

il mercato dei nuovi beni capitali;

il mercato del risparmio.

Si considerino:

1, 2 …n beni di consumo (indicati con i)

1, 2 … m fattori produttivi (indicati con s)

1, 2 …k (minore di m) nuovi beni capitali prodotti (nuovi impianti) (indicati con

j),

indicando con:

pn : il prezzo dell’nesimo bene di consumo

vm: il prezzo dei servizi dell’mesimo fattore produttivo

r: il saggio di rendimento

asi, asj: rispettivamente i coefficienti unitari di produzione per i beni di consumo e

per i nuovi beni capitali

S: il risparmio complessivo

si avranno:

n equazioni di domanda per gli n beni di consumo (una equazione per ogni bene di

consumo; ogni quantità domandata è funzione dei prezzi di tutti i beni di consumo,

nonchè dei prezzi dei servizi dei fattori e del saggio di rendimento r):

qi = f (p1, p2 … pn; vi, v2 … vm; r);

n equazioni di prezzo per gli n beni consumo (una per ogni bene di consumo; data

l’ipotesi concorrenziale, l’imprenditore non fa né profitti né perdite, pertanto il prezzo

deve eguagliare il costo di produzione):

pi = i asi vs;

m equazioni di offerta dei servizi di ogni fattore produttivo (una per ogni bene capitale;

ogni quantità offerta dipende dai prezzi dei bani di consumo, dal prezzo dei servizi e dal

saggio di rendimento):

qs = f (p1, p2 … pn; vi, v2 … vm; r);

m equazioni di domanda dei servizi di ogni fattore produttivo (una per ogni bene

capitale; le quantità domandate saranno uguali alle quantità dei servizi necessari a

produrre i beni di consumo e i nuovi beni capitali):

6

qs = i asi qi + j asj qj;

k equazioni di prezzo dei nuovi beni capitali (una per ogni nuovo bene capitale; anche

qui, data l’ipotesi di concorrenza perfetta, il prezzo deve eguagliare il costo di

produzione):

pj = s asj vs;

k equazioni del prezzo dei servizi dei nuovi beni capitali (una per ogni nuovo bene

capitale; la relazione esistente tra il prezzo dei nuovi beni capitali e il prezzo dei servizi

dei nuovi beni capitali passa attraverso il saggio di rendimento r, necessariamente

uguale per tutti i beni capitali2):

vj = pj (1 + r);

una equazione dell’offerta di risparmio (dove il risparmio risulta essere funzione di tutti

i prezzi dei beni di consumo, dei prezzi dei sarvizi dei beni capitali e del saggio di

rendimento):

S = f (p1, p2 … pn; v1, v2 … vm; r);

una equazione che esprime la condizione di uguaglianza tra risparmi e investimenti

(dove gli investimenti non sono altro che il valore dei nuovi beni capitali prodotti):

S = j qj pj.

A questo punto, supponendo - come fa Walras - che il prezzo dei servizi dei nuovi beni

capitali sia uguale al prezzo dei servizi dei beni capitali inizialmente dati, si avranno:

2n + 2m + 2k + 2 incognite (e cioè i prezzi e le quantità dei beni di consumo, i

prezzi e le quantità dei servizi dei fattori, i prezzi e le quantità dei nuovi beni

capitali, la quantità di risparmio e il saggio di rendimento); supponendo di porre il

prezzo di un bene di consumo pari ad 1, le incognite si riducono a 2n + 2m + 2k + 1;

2n + 2m + 2k + 2 equazioni, che - per la “legge di Walras”3 - si riducono a 2n + 2m

+ 2k + 1 equazioni indipendenti.

L’analisi delle equazioni del modello di equilibrio economico generale ci mostra

che, supponendo dato il prezzo di un qualunque bene, si hanno un numero di equazioni

pari al numero delle incognite; ciò rende possibile dimostrare che il sistema risulta

determinato. In altre parole, esiste una configurazione di prezzi e quantità tali da

assicurare l’equilibrio economico generale dell’economia considerata e cioè l’equilibrio

tra domanda e offerta in tutti i mercati e il raggiungimento per tutti gli agenti di

posizioni di ottimo individuale.

2

Nella equazione vj = pj (1+r) si ipotizza che la quota di ammortamento sia del 100%.

Per la quale se, in uno schema di equilibrio economico generale, n-1 mercati sono in equilibrio, anche

l’nesimo sarà necessariamente in equilibrio, dal momento che le funzioni di domanda ed offerta degli

operatori sono interdipendenti. Pertanto, un’equazione riguardante un’ultimo mercato non è indipendente

e non va considerata.

3

7

E’ opportuno commentare rapidamente questo risultato. Quanto si è appena

osservato significa che il sistema dei prezzi relativi sarà tale per cui la domanda

eguaglierà l’offerta in tutti i mercati; i mercati risulteranno pertanto “sparecchiati”

(market clearing). Ciò vale tanto per i beni quanto per i servizi dei fattori (per cui anche

nel mercato del lavoro vi sarà equilibrio tra domanda e offerta). Dunque, nel modello di

equilibrio economico generale risulta confermata la legge degli sbocchi (o legge di Say)

e assicurata la piena occupazione.

A ben vedere, la configurazione di equilibrio dei prezzi relativi sarà tale per cui,

considerando due beni alla volta, il prezzo relativo eguaglia contemporaneamente il

saggio marginale di sostituzione (SMS) del sistema nel suo insieme e il saggio

marginale di trasformazione (SMT) del sistema nel suo insieme:

pxy = SMSxy = SMTxy.

“I prezzi di equilibrio vengono perciò a configurarsi come la misura dei rapporti di

equivalenza tecnica e psicologica tra i vari beni presenti nel sistema” (NapoleoniRanchetti 1990, p. 10)4.

E’ anche opportuno osservare che nella configurazione di equilibrio il prezzo del

servizio di ciascun fattore è uguale alla produttività marginale. Ad esempio, in relazione

al fattore lavoro, si avrà:

w/p = Pmglavoro

Quanto appena affermato non è altro che la teoria marginalista della distribuzione. Ciò

significa che nell’equilibrio economico generale, non solo è assicurato l’equilibrio

domanda/offerta mercato per mercato, e ogni singolo operatore raggiunge una posizione

di ottimo, ma si afferma anche spontaneamente il principio per cui la distribuzione del

reddito è commisurata al contributo arrecato alla produzione da ciascun fattore. Dato

l’assunto di concorrenza perfetta, il costo marginale sarà pari al costo medio e dunque

l’imprenditore non farà né profitti né perdite5.

3. Le equazioni dell’equilibrio monetario

Tuttavia, nel modello sin qui considerato non vi è traccia di moneta. Walras

arrivò ad inserire le equazioni dell’equilibrio monetario solo nella edizione del 1900 dei

suoi Elementi. Vediamo come.

Indicando con:

M: la quantità di moneta

pm: il prezzo della moneta

i: il tasso di interesse monetario

vengono ora introdotte, in aggiunta al vecchio sistema:

4

Vale la pena di osservare che il prezzo relativo dei due beni, coincidente in equilibrio con il SMS e con

il SMT, rappresenta il valore relativo dei due beni.

5

Ciò semplicemente significa che i costi totali di produzione sono pari ai ricavi totali; il reddito

dell’imprenditore è uguale alla produttività marginale dei servizi lavorativi che egli ha reso

nell’organizzazione e direzione del processo produttivo.

8

una equazione dell’offerta di moneta (dove il valore della quantità di moneta in

circolazione – capitale monetario – deve essere uguale al valore delle merci prodotte; in

altre parole l’offerta di moneta deve eguagliare la domanda):

M pm = i qi pi + j qj pj

una equazione del prezzo di servizio della moneta:

i = r pm.

Supponendo, con Walras, che la moneta sia quella merce particolare per cui si è posto il

prezzo pari ad uno, le due equazioni aggiuntive si ridurranno a:

M = i qi pi + j qj pj

i=r

Si tratta di due equazioni con due incognite (M, i). Pertanto, il sistema allargato

all’equilibrio monetario risulta determinato. In altre parole, supposto pm = 1 risultano

determinati, in aggiunta alle altre incognite, anche M e i.

4. Il processo contrattazione-produzione-scambi

Walras sostiene che il modello in oggetto consente una valida rappresentazione

dell’economia reale6. Egli propone un’idea del funzionamento del sistema economico

capitalistico come un processo caratterizzato dalla sequenza logica di tre fasi:

1. contrattazione

2. produzione

3. scambio.

Per spiegare come tale processo si realizzi nella realtà, Walras ricorre a due espedienti

concettuali:

1. la figura del banditore;

2. la funzione parametrica dei prezzi.

Secondo la visione walrasiana, prima che possa svolgersi il processo produttivo

e possano avvenire gli scambi, deve svolgersi la contrattazione. Questa fase può

considerarsi chiusa solo allorché si è giunti ad una configurazione degli accordi che

preveda l’equilibrio per ogni agente e per ogni mercato. Sostanzialmente, Walras

ipotizza che le posizioni degli agenti – soggetti liberi e razionali – si confrontino nel

mercato. In questa dimensione, il banditore lancia un prezzo casuale per ogni bene e

servizio. In relazione al prezzo gridato dal banditore, ogni agente, dati i gusti, esprime le

Si tratta di una tesi che successivamente è stata respinta dagli stessi sostenitori dell’approccio

neowalrasiano di Arrow e Debreu.

6

9

proprie intenzioni di domanda e offerta; dalla sommatoria dei comportamenti

individuali si determinano quantità offerte e domandate. Se non vi è coincidenza tra

domanda e offerta, il banditore varierà il prezzo (accrescendolo se, ad esempio, vi è un

eccesso della domanda sulla offerta). La variazione dei prezzi prosegue fino a che non

vi è equilibrio in ogni mercato. In questo consiste la funzione parametrica dei prezzi.

Una volta che si è raggiunto un vettore dei prezzi per cui le quantità domandate

coincidono con le quantità offerte in tutti i mercati, ha inizio la produzione. Essa si

realizzerà con l’impiego dei fattori precedentemente contrattato, e determinerà le merci

nella composizione qualitativa e quantitativa precedentemente definita. In altri termini,

con la fase della produzione non avviene che una conferma di quanto determinato nella

contrattazione.

Al termine della produzione si apre la fase degli scambi. Anche essa non fa che

confermare quanto definito all’inizio, con la contrattazione. Infatti, a questo punto sono

noti i redditi di tutti i proprietari dei fattori, sono noti i loro gusti e anzi la produzione è

esattamente commisurata agli uni e agli altri. Ogni agente, non fa che prendere proprietà

dei beni cui ha diritto.

A ben vedere, dunque, nel modello contrattazione-produzione-scambi, tutto

viene determinato nella fase iniziale della contrattazione; l’intero processo economico si

risolve in una contrattazione cui partecipano tutti gli agenti.

5. Economia cooperativa ed economia di baratto

L’analisi walrasiana è stata oggetto di un doppio livello di critiche: sul piano

della “coerenza interna” (la tenuta logica del modello) e sul piano della “coerenza

esterna” (la capacità del modello di cogliere, o interpretare, i tratti salienti della

economia capitalistica). La coerenza interna concerne la solidità analitica del sistema,

mentre la coerenza esterna riguarda, in fin dei conti, l’ammissibilità delle ipotesi su cui

il modello si basa. Ponendo (per il momento) da parte le critiche concernenti la tenuta

logica del modello, veniamo alle critiche di carattere esterno rivolte al modello di

equilibrio economico generale.

E’ possibile sostenere che tale modello non descriva il funzionamento di

un’economia di mercato ma quello di un’economia caratterizzata dalla cooperazione

(“economia cooperativa”) e dalla totale irrilevanza delle variabili monetarie (al punto di

parlare di “economia di baratto”).

Secondo una tesi inizialmente formulata da Robertson, il modello di equilibrio

economico generale definisce il funzionamento di una economia cooperativa in quanto

ipotizza la presenza di un insieme di agenti individuali, liberi e indipendenti, che non

hanno nessuna relazione di appartenenza a gruppi o a classi sociali, i quali prendono

insieme (nella fase della contrattazione) le decisioni di produzione. Questo tipo di

descrizione si attanaglia molto bene alla economia formata dai membri di una

cooperativa e molto male a un’economia di mercato. La metodologia che sta dietro

questo ragionamento non sembra applicabile allo studio delle economie reali, dal

momento che esse sono caratterizzate dalla presenza di soggetti che non sono su di un

piano di parità sostanziale; e ciò essenzialmente perchè le decisioni di produzione

vengono prese da insieme ridotto di agenti (vuoi perché proprietari dei beni capitali,

vuoi perché ammessi al credito bancario), gli imprenditori, mentre la grande

maggioranza si limita ad offrire servizi lavorativi. Nel capitalismo, stando alla visione

10

di Robertson - condivisa da Keynes e ripresa dalla tradizione postkeynesiana -,

prevalgono i conflitti d’interessi tra gli agenti e non i comportamenti cooperativi.

D’altra parte, nel capitalismo le decisioni di produzione sono prese unilateralmente

dagli imprenditori, e di continuo, per cui non è nemmeno possibile concepire su un

piano logico la scissione tra la contrattazione e la produzione.

Il secondo punto dolente del modello walrasiano sta nella irrilevanza delle

variabili monetarie. Come già Keynes rilevava, infatti, Walras offre una

rappresentazione del funzionamento di una economia di baratto e non già di una

economia monetaria. A ben vedere, infatti, date le ipotesi di perfetta concorrenza (e

dunque anche perfetta informazione) e data la struttura del processo economico, è lecito

pensare che terminata la produzione, ogni agente prelevi direttamente dal magazzino

sociale un volume di merci il cui valore è pari al contributo alla produzione arrecato dai

fattori di cui egli è proprietario e la cui composizione è già nota sin dalla fase della

contrattazione. Ciò significa che non vi è alcuna indispensabilità della moneta

all’interno della logica del modello contrattazione-produzione-scambi. Parimenti, non vi

è alcuna necessità del sistema bancario. Le banche, infatti, vengono considerate da

Walras come intermediari finanziari in senso stretto; si tratta cioè di agenti che da un

lato raccolgono i risparmi monetari delle famiglie e dall’altro concedono crediti a

soggetti che desiderano indebitarsi. Vedremo successivamente in che modo la tradizione

neoclassica svilupperà questa concezione originaria. Il punto qui rilevante è che nel

modello walrasiano, date le ipotesi di cui sopra, non vi è nessuna ragione teoricamente

apprezzabile per la quale le banche debbano necessariamente esistere. Ciò significa che

l’economia descritta da Walras può funzionare anche in assenza di moneta e banche. Si

tratta invero di una posizione teorica non soddisfacente: almeno dal punto di vista

keynesiano, per il quale l’economia monetaria si distingue sostanzialmente

dall’economia di baratto. In questa ottica, un modello di economia monetaria deve

chiarire l’essenzialità della moneta e delle banche in una economia autenticamente

monetaria.

Quanto appena osservato circa il modello walrasiano trova una sorta di conferma

nella procedura stessa seguita da Walras nella preparazione delle diverse edizioni degli

Elementi. Il riferimento è soprattutto alla circostanza che Walras introdusse le equazioni

dell’equilibrio monetario solo nella quarta edizione dell’opera. Una introduzione che,

come si è osservato, non alterò in alcun modo i risultati della parte reale del modello. Il

modello walrasiano è dunque dicotomico, ossia in esso vige una completa separazione

tra grandezze reali e grandezze monetarie.

Questo risultato può essere confortato tornando rapidamente alle equazioni. A

ben vedere, infatti, le due equazioni dell’equilibrio monetario non sono indipendenti,

ma dipendenti dalle equazioni della parte reale del modello. Infatti, l’offerta di moneta

coincide con la sommatoria dei valori delle merci prodotte; conseguentemente, la

quantità di moneta è determinata dalla parte reale del modello. D’altra parte, il tasso

d’interesse monetario deve coincidere con il tasso di rendimento, anch’esso determinato

nella parte reale del modello. Pertanto, si mostra analiticamente che l’introduzione della

moneta non porta a nessun cambiamento di sostanza, in quanto le soluzioni ottenute

analizzando l’aspetto reale del modello rimangono inalterate.

Il significato finale di quanto osservato è che, pur pervenendo Walras all’analisi

di un processo economico in cui lo scambio è intermediato dalla moneta, il sistema

continua a comportarsi come se fosse affidato al baratto puro.

11

Sin qui sono stati avanzati rilievi critici al modello walrasiano esclusivamente

sul piano della coerenza esterna. Vi è però anche un importante problema di coerenza

interna del modello. Infatti, esso non riesce a determinare la grandezza del saggio di

rendimento. Dal punto di vista analitico, si può osservare che Walras tenta di rendere il

sistema di equazioni determinato fissando arbitrariamente il valore di un’incognita.

Tuttavia, egli non si rende conto che una delle equazioni considerate non è indipendente

dalle altre, ma da esse dipendente. Si tratta della equazione dell’uguaglianza tra risparmi

ed investimenti. Pertanto, una delle equazioni va cancellata ed una variabile risulta non

determinata: il saggio di rendimento. Per capire come mai sia r la variabile non

determinata, occorre ricordare che - data l’ipotesi di concorrenza perfetta - i capitali

devono necessariamente dare il medesimo rendimento; in caso contrario, gli agenti si

sposterebbero da un settore produttivo all’altro, determinando il riequilibrio. Tuttavia,

questo processo riequilibratore non è possibile per i beni capitali, in quanto la quantità

dei capitali è tra i dati esogeni del modello. In altri termini, risulta impossibile il

processo di aggiustamento attraverso la variazione delle quantità dei beni capitali che

assicurerebbe l’uguaglianza dei saggi di rendimento di tutti i capitali.

6. Natura della moneta e del tasso di interesse

Dall’analisi del modello di equilibrio economico generale si desume una tesi

circa la natura della moneta in linea con la teoria tradizionale della moneta merce. Ciò

significa che la moneta è una merce particolare, adatta a svolgere le funzioni di moneta.

La moneta, essendo una merce, possiede dunque un “valore intrinseco” (al contrario di

quanto afferma la posizione teorica alternativa: la teoria della moneta segno).

Il tasso di interesse i è il prezzo d’uso della moneta, il costo del suo servizio.

Nella descrizione walrasiana, il tasso di interesse si forma su un mercato molto

particolare, in cui, da un lato, vi sono operatori che hanno saldi monetari positivi (cioè

entrate maggiori delle uscite) e desiderano concedere crediti; e, dall’altro, operatori che

desiderano indebitarsi. Questo descritto da Walras è il funzionamento del mercato

finanziario (e non quello che Keynes descriverà come il funzionamento del mercato

monetario) in cui sono presenti sui due lati del mercato le famiglie e le imprese. Se

volessimo considerare la presenza delle banche in questo mercato, vedremmo che esse

possono svolgere un ruolo di intermediari finanziari puri. Essi sono agenti che, da un

lato, raccolgono i risparmi monetari delle famiglie e, dall’altro, concedono crediti alle

imprese. In altri termini, la funzione bancaria consisterebbe nel facilitare il rapporto di

scambio tra imprese e famiglie. In realtà, nell’ipotesi walrasiana di mercati

perfettamente concorrenziali, e dunque in presenza di perfetta informazione

(trasparenza), assenza di costi di transazione e di mobilità, non vi è alcun ostacolo

all’incontro tra domanda e offerta di fondi monetari. Conseguentemente, non vi è alcuna

necessità della intermediazione bancaria. Nel modello walrasiano il tasso di interesse è

necessariamente uguale al saggio di rendimento del capitale fisico. Esso è del tutto

indipendente dalla quantità di moneta e conseguentemente dal livello dei prezzi. Il tasso

di interesse si presenta dunque come un fenomeno interamente reale.

12

7. Moneta e prezzi: la teoria quantitativa

Commentiamo ancora le equazioni. Abbiamo osservato che nel modello

walrasiano vi sono 2n+2m+2k+1 equazioni e 2n+2m+2k+2 incognite; queste ultime,

ponendo il prezzo di una merce pari ad 1, diventano 2n+2m+2k+1. Si è visto che

passando al modello con moneta, si aggiungono due equazioni e due incognite. Se non

avessimo supposto dato il valore di un’incognita (il prezzo posto uguale a 1), avremmo

avuto un sistema indeterminato, con un’incognita in più rispetto alle equazioni. In altri

termini, solo fissando arbitrariamente il prezzo di una merce è possibile determinare i

prezzi di tutti i beni. Vale la pena osservare che se avessimo posto quel prezzo pari a 2

avremmo avuto un raddoppio di tutti i prezzi, e così via; in generale, al variare del

prezzo dato variano proporzionalmente i prezzi assoluti (non i prezzi relativi che

rimangono inalterati così come le grandezza reali). La merce il cui prezzo è pari per

ipotesi viene definita “numerario”; è la moneta.

Quanto appena osservato significa che il modello di equilibrio economico

generale non è in grado di determinare univocamente il livello dei prezzi.

Osservando il modello completato con le equazioni dell’equilibrio monetario si

comprende che una volta fissato il valore (prezzo) della moneta, risulta determinata,

accanto al tasso di interesse sui prestiti (necessariamente uguale al saggio di rendimento

del capitale fisico), anche la quantità di moneta necessaria a scambiare le merci.

La questione può essere affrontata anche diversamente (senza alcuna variazione

sostanziale). Infatti, anziché porre pm = 1, è possibile assumere M = M*; in altri termini,

il sistema si può rendere determinato anche fissando la quantità di moneta (offerta di

moneta esogena). In questo caso, il prezzo (valore) della moneta risulta essere una

incognita, accanto agli altri prezzi. Si osserva che al crescere di M crescono

proporzionalmente tutti i prezzi, mentre le variabili reali e i prezzi relativi risultano

inalterati. Si tratta del ben noto risultato della teoria quantitativa della moneta. Anche in

questo caso il livello assoluto dei prezzi non è determinato, in quanto la sua

determinazione è lasciata ad una arbitraria fissazione dell’offerta di moneta.

La circostanza che il modello non sia in grado di determinare endogenamente i

prezzi assoluti è stata oggetto di critiche. Come vedremo, uno dei tratti salienti della

tradizione monetaria keynesiana consiste nell’endogenizzare l’offerta di moneta, cioè

individuare dei modelli teorici che spieghino l’offerta di moneta e non la lascino alla

fissazione arbitraria esterna.

8. Domanda di moneta e sua utilità

A ben vedere, vi è una difficoltà nel modello contrattazione-produzione-scambi

concernente l’osservabilità stessa della moneta.

Se nella fase della circolazione tutti i pagamenti avvengano simultaneamente,

come è implicito nella logica dell’equilibrio economico generale, la moneta non è

nemmeno osservabile. Infatti, la coincidenza tra l’istante dei pagamenti e l’istante della

spesa fa si che nessun operatore domanderebbe moneta. Per agirare questa difficoltà,

Walras suppose l’esistenza di un’asincronia tra l’istante in cui gli agenti ricevono il

pagamento dei servizi produttivi (i redditi), e l’istante in cui spendono tali redditi. In

particolare, egli ipotizzò che la spesa del reddito avviene successivamente al pagamento

dei servizi dei fattori. Pertanto gli agenti devono necessariamente detenere moneta. Si

13

tratta - come è evidente - di una ipotesi ad hoc, senz’altro non necessaria nella logica

del modello contrattazione-produzione-scambi.

Al tempo stesso va sottolineato che la conclusione cui Walras giunge (la moneta

non è osservabile a meno di introdurre la asincronia) è coerente con la sua visione della

funzione della moneta e delle ragioni per cui essa viene domandata dagli agenti.

Come è noto, la macroeconomia successiva definirà tre motivi per detenere

moneta:

1.

2.

3.

motivi transattivi;

motivi precauzionali;

motivi speculativi7.

Come si osserverà anche in seguito, il secondo e il terzo motivo per detenere moneta

sono legati alla presenza di incertezza. Si tratta di un fenomeno del tutto assente

nell’analisi del modello di equilibrio economico generale, date le ipotesi di perfetta

concorrenza (e quindi perfetta trasparenza, cioè perfetta informazione). Si comprende,

quindi, perché nel modello in esame la moneta possa essere domandata dagli agenti solo

per scopi transattivi, ossia per effettuare acquisti. Ma con ciò, come ha argomentato

Patinkin, “Walras non è effettivamente riuscito a fornire un fondamento logico del

perché si detiene moneta, infatti gli individui dell’economia di Walras conoscono con

certezza l’ammontare esatto che devono pagare e ricevere e le date esatte in cui questi

pagamenti devono avere luogo”. La soluzione del problema sta, secondo Patinkin, nella

necessità di introdurre l’incertezza e quindi abbandonare una parte delle ipotesi di

partenza.

Questa discussione ci consente di approfondire l’analisi e domandarci quale sia

la teoria della utilità della moneta presente nel modello walrasiano.

E’ chiaro che nel modello in esame la moneta è una merce particolare. E’ ovvio

che, in quanto merce, essa possiede una utilità diretta consistente nel benessere che il

consumatore può trarre dal suo consumo, come per qualsiasi altra merce. Il problema si

pone allorché ci chiediamo quale sia l’utilità della moneta in quanto tale, astraendo dalla

sua natura merceologica particolare. In altri termini, quale è la utilità delle mercemoneta in quanto moneta? E’ noto – e su questo punto torneremo successivamente –

che gli economisti hanno seguito due strade nell’analisi della utilità della moneta: la

teoria della utilità diretta e la teoria della utilità indiretta. La prima ritiene che la

moneta abbia un’utilità diretta, e cioè che il possedere scorte liquide sia cosa in sé utile

(che conferisce utilità o benessere), indipendentemente dalle merci, dai servizi o dalle

attività finanziarie non monetarie che è possibile acquistare con la moneta. L’idea

centrale è qui che la scorta monetaria funziona come un’assicurazione contro

l’incertezza. La seconda, invece, ritiene che la moneta non abbia alcuna utilità in sé, ma

solo un’utilità indiretta, consistente nella utilità delle merci che essa consente di

acquistare.

Walras accetta l’idea dell’utilità indiretta, in quanto nel suo modello non vi è

incertezza: la moneta, astraendo dagli usi che essa può avere direttamente in quanto

merce, risulta utile perché consente di acquistare altre merci. L’utilità della moneta è

dunque, nel modello di equilibrio economico generale, un’utilità indiretta.

Come è noto questa tesi fu sostenuta dalla tradizione neoclassica di inizio secolo,

sebbene essa celasse una grande difficoltà. Di essa fu pienamente consapevole Mises il

7

A queste motivazioni, come vedremo, si aggiunge poi il finance motive di Keynes.

14

quale tentò di venirne a capo con il celebre teorema del regresso. In estrema sintesi,

vediamo di cosa si tratta.

Si è detto che, secondo la visione walrasiano-neoclassica, l’utilità della moneta

sta nella soddisfazione che si trae dal consumo dei beni che con quella moneta si

possono acquistare. Ma, a ben vedere, la quantità di beni che è possibile acquistare con

la moneta dipende dal prezzo dei beni. In altre parole, la quantità di beni acquistabili

dipende dal potere di acquisto della moneta (il reciproco del livello dei prezzi). Il

ragionamento è chiaramente viziato da circolarità. Infatti, ciò che si sta affermando è

che l’utilità o valore della moneta dipende dall’utilità delle merci che si possono

acquistare con la moneta, ma quest’ultima quantità dipende dal potere di acquisto della

moneta, cioè dal suo stesso valore. Si tratta di un ragionamento circolare. Mises fu

consapevole di questo limite del ragionamento walrasiano e tentò una soluzione. Egli

riteneva che per superare questa difficoltà bisognava realizzare una sorta di regresso, nel

senso che bisognava ancorare il valore della moneta al suo valore di merce specifica.

Bisognava dunque individuare il valore intrinseco della moneta, il suo valore materiale.

In questo modo il problema veniva risolto. Ma la letteratura ha mostrato che anche

questa soluzione è insoddisfacente.

15