23/05/2013

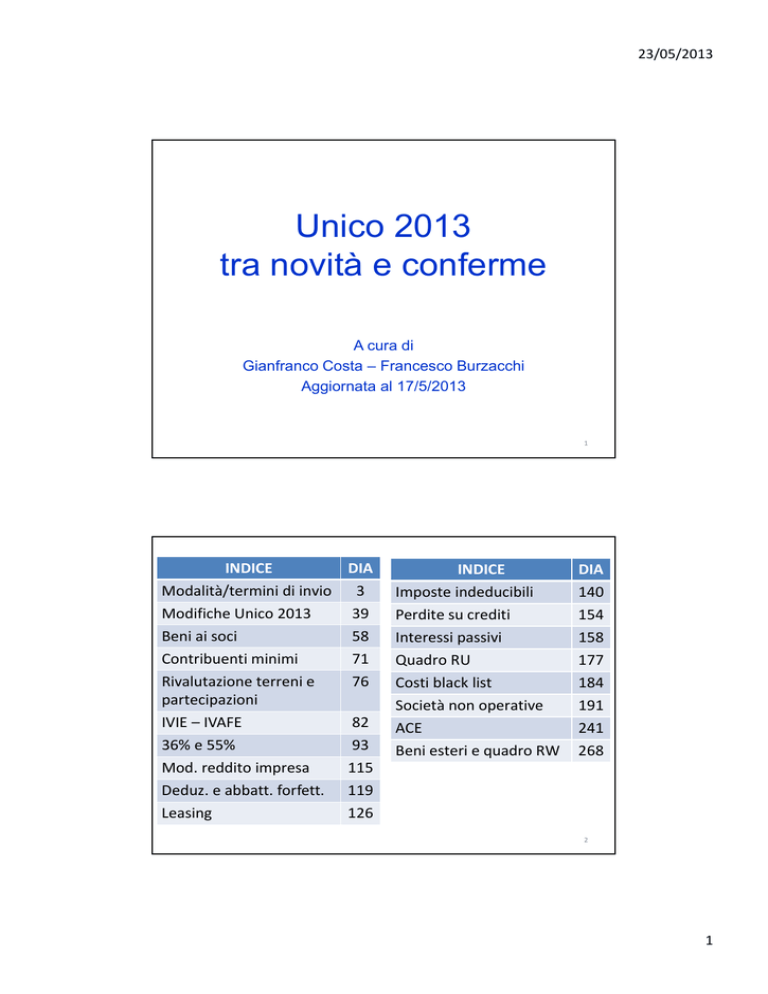

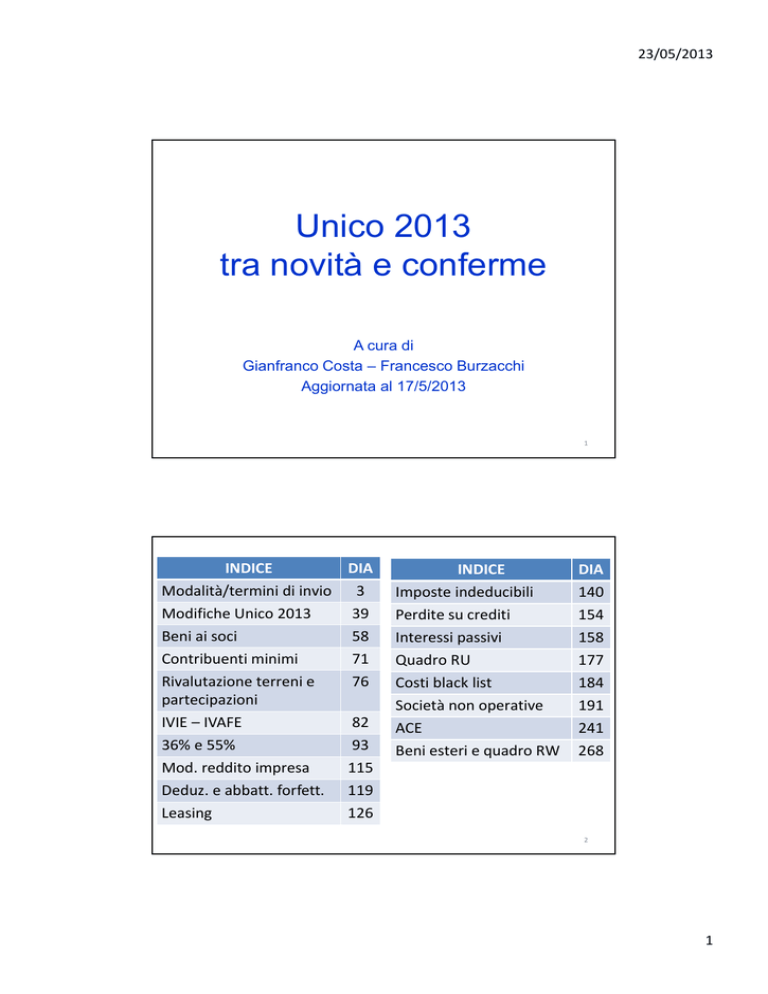

Unico 2013

tra novità e conferme

A cura di

Gianfranco Costa – Francesco Burzacchi

Aggiornata al 17/5/2013

1

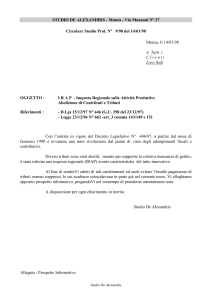

INDICE

Modalità/termini di invio

Modifiche Unico 2013

Beni ai soci

Contribuenti minimi

Rivalutazione terreni e

partecipazioni

IVIE – IVAFE

36% e 55%

Mod. reddito impresa

Deduz. e abbatt. forfett.

Leasing

DIA

3

39

58

71

76

82

93

115

119

126

INDICE

Imposte indeducibili

Perdite su crediti

Interessi passivi

Quadro RU

Costi black list

Società non operative

ACE

Beni esteri e quadro RW

DIA

140

154

158

177

184

191

241

268

2

1

23/05/2013

Scadenza invio dichiarativi

Calendario dei termini di presentazione delle

dichiarazioni fiscali per il 2013

Dichiarazione

Termine presentazione

Mod. Unico 2013 PF e PF mini

30/9/2013 (*)

Mod. Unico 2013 SP

30/9/2013

Mod. Unico 2013 SC

30/9/2013

esercizio coincidente con anno solare

Mod. Unico SC

esercizio non coincidente con anno solare

Fine 9° mese successivo quello

di chiusura del periodo d’imposta

Modello IRAP 2013

Modello IRAP

esercizio non coincidente con anno solare

30/9/2013

Fine 9° mese successivo quello

di chiusura del periodo d’imposta

Modello IVA 2013

30/9/2013

in forma autonoma

(*)01.07.2013 per coloro che presentano il modello in modalità cartacea

3

Unico SC

2013

Termini di presentazione

Entro l’ultimo giorno del NONO mese

successivo a quello di chiusura del periodo di

imposta

1. Periodo di imposta che termina

31.12.2012

Ø

30 settembre 2013

2. Periodo di imposta che termina in altra

data

Ø

Scadenza

dell’esercizio

dipendente

dalla

chiusura

4

2

23/05/2013

Modelli società di persone

•

I contribuenti che hanno un periodo di imposta non coincidente con

l’anno solare

– non possono presentare la dichiarazione in forma unificata.

•

Per i periodi di imposta che si sono chiusi anteriormente al 31.12.2012 la

dichiarazione dei redditi va presentata:

– in forma non unificata,

– utilizzando il modello UNICO 2013 approvato nel corso del 2013.

•

Si utilizza il modello UNICO 2012 qualora, alla scadenza del termine di

presentazione, non sia ancora disponibile il modello approvato nel corso

del 2013:

– la dichiarazione IVA va presentata utilizzando il modello IVA 2013, per il

periodo d’imposta 2012;

– la dichiarazione dei sostituti di imposta e degli intermediari va presentata

utilizzando il modello 770/2013 ORDINARIO

5

Modello da utilizzare

Unico SC

2013

1. Periodo d’imposta che comprende il

31.12.2012

Ø Il modello è UNICO 2013

2. Periodo

d’imposta

che

comprende il 31.12.2012

NON

ØIl modello è UNICO 2012

àproblema: modello non aggiornato

à Se alcuni dati non presenti su Unico 2012 ma presenti su

Unico 2013, dovranno essere comunicati solo su richiesta

dell’Amministrazione

6

3

23/05/2013

Unificata o autonoma

Unico SC

2013

1. Periodo di imposta coincidente

con l’anno solare**

Ø La dichiarazione va UNIFICATA

2. Periodo

di

imposta

non

coincidente con l’anno solare**

ØLa dichiarazione NON va UNIFICATA

** à termina 31.12 e non supera 365 gg.

7

Unificata o autonoma

IRAP à NO unificazione

TERMINI

Entro il medesimo termine previsto

per la dichiarazione dei redditi.

IVA – possibilità di separazione

TERMINI

30 settembre 2013

• CM 1/E/10 à scorporo possibile solo per D.IVA a credito

• CM 1/E/11 à scorporo possibile anche per D.IVA a debito

8

4

23/05/2013

Unico SC

2013

Termini versamento

Approvazione entro

120 giorni

Entro il giorno 16 del 6° mese

successivo la chiusura del periodo

d’imposta

Approvazione entro

180 giorni

Entro il giorno 16 del mese successivo

quello di approvazione del bilancio

entro il 31 maggio

Versamento entro 16 giugno

entro il 30 giugno

Versamento entro 16 luglio

Approvazione oltre il

termine stabilito

Versamento entro il giorno 16 del

mese successivo quello stabilito

per l’approvazione (16 luglio)

9

Unico SC

2013

Termini versamento

APPROVAZIONI “ALTERNATIVE”

à EFFETTI SUI VERSAMENTI

Approvazione in

seconda convocazione

Approvazione con

consultazione scritta

CM 54/E/02

Per il versamento rileva la data

della prima convocazione

Comunque versamento imposte

entro il 16 giugno

L’approvazione oltre i 120 giorni avviene senza

azionare la disposizione dei 180 giorni à non si

applica la proroga dell’art. 17 DPR 435/01 10

5

23/05/2013

Ricalcolo acconti

PER TUTTI

• A seguito della L. 93/2012 e della L.

228/2012, che riducono la deducibilità

dei costi sugli autoveicoli dal 40% al

20% e dal 90% al 70% per quelli dati in

uso ai dipendenti per la maggior parte

del periodo d’imposta, le stesse

disposizioni prevedono il

– RICALCOLO DEGLI ACCONTI

– Considerando i nuovi limiti di deducibilità

11

Ricalcolo acconti

SOLO PERSONE

FISICHE

RIVALUTAZIONE RENDITE DEI TERRENI

Ai soli fini della determinazione delle imposte sui

redditi, per i periodi d'imposta 2013, 2014 e 2015, i

redditi dominicale e agrario sono così rivalutati:

Soggetto

terreni agricoli, anche non coltivati, posseduti e

condotti dai coltivatori diretti e dagli imprenditori

agricoli professionali iscritti nella previdenza agricola

Per tutti gli altri soggetti

% di riv.ne

5%

15%

La rivalutazione del 5% o del 15% va applicata dopo

rivalutazione:

• Del 80% del reddito dominicale;

• Del 70% del reddito agrario

la

12

6

23/05/2013

Ricalcolo acconti

Deduzione forfettaria distributori stradali

• Deduzione forfetaria prevista dall’art. 34 del DL 183/2011

riconosciuta agli esercenti impianti di distribuzione di carburante

per uso autotrazione. Tale deduzione va calcolata applicando le

seguenti percentuali all’ammontare dei ricavi di cui all’art. 85, co. 1,

lett. a) (solo quelli relativi alla cessione di carburanti), del TUIR:

• 1,1% dei ricavi fino a € 1.032.913,80;

• 0,6% dei ricavi oltre € 1.032.913,80 e fino a € 2.065.827,60;

• 0,4% dei ricavi oltre € 2.065.827,60

• Gli abbattimenti si applicano a decorrere dal periodo d'imposta

successivo a quello in corso al 31.12. 2011.

• Nella determinazione dell'acconto dovuto per ciascun periodo di

imposta si assume quale imposta del periodo precedente quella che

13

si sarebbe determinata senza tenere conto della deduzione forfetaria

Imprese in liquidazione

Unico SC

2013

LIQUIDAZIONE

VERIFICARE LA CORRETTA DATA

DI EFFETTO

Società di capitali

Società di persone

Vale la data di

iscrizione al

Registro Imprese

Vale la data delle

deliberazione

14

7

23/05/2013

Imprese in liquidazione

Unico SC

2013

DL 16/12 – DR LIQUIDAZIONE

Norma precedente

Norma vigente

“… la dichiarazione relativa al

periodo compreso tra l'inizio del

periodo d'imposta e la data in cui

ha effetto la deliberazione di

messa in liquidazione entro

l'ultimo giorno del nono mese

successivo a tale data in via

telematica.”

“… la dichiarazione relativa al periodo

compreso tra l'inizio del periodo

d'imposta e la data in cui si determino

gli effetti dello scioglimento della

società ai sensi degli articoli 2484 e

2485 del codice civile, ovvero per le

imprese individuali la data indicata

nella dichiarazione di cui all'articolo

35 del DPR 26/10/1972, n. 633, entro

l'ultimo giorno del nono mese

successivo a tale data in via

telematica.”

15

Imprese in liquidazione

Unico SC

2013

DL 16/12 – DR LIQUIDAZIONE

REVOCA liquidazione à aggiunto comma 3-bis all’art. 5 DPR 322/98

“In caso di revoca dello stato di liquidazione quando gli

effetti, anche ai sensi del secondo comma dell'articolo 2487-ter del

codice civile, si producono prima del termine di presentazione delle

dichiarazioni di cui ai precedenti commi 1, primo periodo, e 3, il

liquidatore o, in mancanza, il rappresentante legale, non

è

tenuto a presentare le medesime dichiarazioni ….”

Liquidazione 15 ottobre 2012 à scadenza DR: 31 luglio 2013

Revoca 15 marzo 2013 à nessun obbligo dichiarativo dalla liquidaz.

16

8

23/05/2013

Imprese in liquidazione

Unico SC

2013

“… Restano in ogni caso fermi gli effetti delle dichiarazioni già

presentate ai sensi dei commi 1, primo periodo, e 3, prima della data

in cui ha effetto la revoca dello stato di liquidazione, ad eccezione

dell'ipotesi in cui la revoca abbia effetto prima della presentazione

della dichiarazione relativa alla residua frazione del periodo

d'imposta in cui si verifica l'inizio della liquidazione.”

1. REGOLA

à La liquidazione delle imposte nelle DR presentate è definitiva

2. ECCEZIONE

Liquid: 15.10.12

à DR 1.1.2012 – 14.10.12 entro 31.07.2013

à DR 15.10.12 – 31.12.12 entro 30.09.2013

Revoca:12.08.13 à entro 30.09.13 DR relativa a tutto 2012

(con scomputo imposte periodo 1.1.12 – 14.10.12)

17

Imprese in liquidazione

Unico PF e

SP 2013

LIQUIDAZIONE: DETERMINAZIONE DEL REDDITO

Imprese individuali e Società di persone

Liquidazione si protrae per oltre 3 esercizi

ovvero omessa presentazione del bilancio finale

I redditi provvisoriamente determinati si considerano

definitivi

Anche se tassati separatamente (imprese individuali e soc.

persone possedute da più di 5 anni)

Concorrono, ai fini Irpef, a determinare il reddito

complessivo del socio

18

9

23/05/2013

Imprese in liquidazione

Unico SC

2013

DETERMINAZIONE DEL REDDITO

Società di capitali

Liquidazione oltre 5 esercizi

ovvero omessa presentazione del bilancio finale

I redditi provvisoriamente determinati

Concorrono a formare il reddito per i periodi di imposta di

competenza in maniera definitiva

19

Imprese in liquidazione

RM 66/E

6.7.2010

Unico SC

2013

La dichiarazione finale assorbe la

dichiarazione per l’ultima frazione di liquidazione

(non si considera periodo intermedio)

à iscrizione della delibera di liquidazione 28.09.2010

àCancellazione 29.12.2012

1° modello

à 01.01.10 – 27.09.10

2° modello

à 28.09.10 – 31.12.10 (provvisorio)

3° modello

à 01.01.11 – 31.12.11 (provvisorio)

4° modello

à 28.09.10 – 29.12.12 RIEPILOGATIVA

Attenzione à NO conguaglio finale per l’IRAP (RM 66/E/10 – CM 263/E/98)

20

10

23/05/2013

Imprese in liquidazione

Unico SC

2013

Attenzione ai termini …

Dichiarazione ante

liquidazione

“entro la fine del 9° mese successivo”

Dichiarazioni

intermedie

“entro la fine del 9° mese successivo”

Dichiarazione

finale

“entro nove mesi” e non

entro il 9° mese successivo

ES:

Deposito bilancio finale di liquidazione: 20.12.2012

Dichiarazione riepilogativa entro à 20.9.13 (NON 30.9.13)

21

CASI

Risoluzione n. 329 del 2008

Scioglimento della società di persone

• senza procedura di liquidazione

• con continuazione del socio superstite.

Scioglimento avvenuto il 9 maggio.

In ASSENZA della procedura di liquidazione,

ordinari

i termini restano

Sul piano dichiarativo:

- La società di persone presenta, entro il 30.9.2013, Unico 2013 e Irap per il

periodo 1° gennaio – 9 maggio;

- alla stessa data, il socio superstite che continua l’attività d’impresa

presenta le dichiarazioni Unico PF e Irap, periodo 10 maggio – 31

dicembre;

- il socio sempre al 30 settembre invia la dichiarazione IVA con due moduli,

uno intestato alla società (fino al 9 maggio), l’altro alla ditta individuale

(fino al 31 dicembre)

22

11

23/05/2013

CASI

Risoluzione n. 31 del 2009

Liquidazione Imprese individuali

Obblighi dichiarativi. Modelli da utilizzare, tassazione separata e

termine di pagamento imposte

Si applicano le medesime regole della liquidazione delle

società:

• Sia per i termini di presentazione della dichiarazione

dell’anno di messa in liquidazione

• Sia delle dichiarazioni dei periodi intermedi

• Sia della dichiarazione finale della liquidazione

23

Regolarizzazione dichiarazione omessa

• La dichiarazione è omessa se non è

presentata entro il 9° mese successivo alla

chiusura del periodo

• Violazione tributaria sul contribuente:

– Sanatoria dichiarazione omessa:

• presentazione entro 90 giorni dal termine ordinario (29

dicembre per gli esercizi solari)

• Pagamento con F24 di € 25, per ogni dichiarazione

regolarizzata

• Codice tributo 8911

24

12

23/05/2013

Regolarizzazione dichiarazione omessa

• Cassazione, ordinanza 1.6.2012, n. 8805:

– Il contribuente che ha ricevuto dall’intermediario

l’impegno a trasmettere non è responsabile del

mancato invio

• Iter giudiziario:

– l’ufficio ha perso sia in primo che in secondo

grado

– In Cassazione l’Ufficio è stato condannato anche

al pagamento delle spese di giudizio

25

Omessa dichiarazione & crediti

• In caso di dichiarazione omessa (e

quindi senza sanatoria entro 90 giorni)

– I crediti non sono persi

– Si potrà:

1. Farsi riconoscere il credito:

– se esso è stato riportato in una dichiarazione

successiva

– Se esso è stato utilizzato in compensazione in

F24

2. Richiedere il rimborso a sensi dell’art. 38

26

13

23/05/2013

Omessa dichiarazione & crediti

La giurisprudenza:

• CTP di Roma, sent. 446/16/2010, ha precisato che l’omessa

presentazione della dichiarazione dei redditi

– consente all’ufficio di assoggettare ad accertamento induttivo il contribuente,

– ma non disconosce il diritto di scomputare i crediti fiscali maturati negli anni

precedenti.

• Cassazione, sent. 544 del 20.1.1997: In tema di I.V.A., il

contribuente che, avendo regolarmente annotato tutte le fatture dalle

quali scaturisca per lui un credito d'imposta e operato la detrazione del

credito nelle liquidazioni periodiche, non presenti poi la dichiarazione

annuale, può computare l'imposta detraibile, risultante dalle liquidazioni

periodiche, nella dichiarazione dell'anno successivo, atteso che, ai

sensi del quarto comma dell'art. 28 del D.P.R. 26.10.1972 n. 633, il diritto

alla detrazione si perde solo quando questa non venga computata sia

nel mese di competenza che in sede di dichiarazione annuale.

27

Omessa dichiarazione & crediti

La giurisprudenza:

• Cassazione, sent. 6253 del 20.4.2012: ha

precisato che

• in presenza di errore in dichiarazione sulla

richiesta di rimborso,

• anche in assenza di una dichiarazione integrativa

per correggere tale errore,

• può essere sempre presentata specifica

istanza di rimborso

28

14

23/05/2013

Correzione del modello Unico

• Correttiva nei termini

– Entro il 9° mese successivo alla chiusura del

periodo d’imposta (in genere entro il 30 settembre)

• Integrativa:

– A favore dell’Amministrazione

• Entro il 31 dicembre del 4° anno successivo a quello

di presentazione della dichiarazione originaria

– A favore del contribuente

• Entro i termini per l’invio del modello unico del periodo

d’imposta successivo (art. 2, co. 8/bis, DPR 322/1998)

Cosa ne pensa

la Cassazione

29

Correzione del modello Unico

Integrativa a favore del contribuente:

Cassazione dice:

– sentenza 28.2.2011, n. 4776:

• “ la domanda di rimborso ex. art. 38 ha

carattere facoltativo

• e va posta in alternativa a quella di far valere

l’eccedenza di credito connessa all’errore

dichiarativo attraverso una dichiarazione

emendativa,

– ancorché non prevista espressamente”.

30

15

23/05/2013

Correzione del modello Unico

Integrativa a favore del contribuente:

Cassazione dice:

–Cassazione, sent. n. 11500 del 14.5.2013:

Le dichiarazioni integrative possono essere

presentate entro il 31.12 del 4° anno

successivo a quello da integrare.

• Il contribuente può pertanto presentare

l’istanza di rimborso anche dopo il termine di

presentazione della dichiarazione del periodo

di imposta successivo

31

Correzione del modello Unico

Integrativa a favore del contribuente: Cassazione

dice:

• Sentenza 31.1.2011, n. 2226:

– “un sistema che neghi in radice la rettificabilità della

dichiarazione

– darebbe luogo ad un prelievo fiscale indebito

– e, pertanto, non compatibile con i principi costituzionali

• della capacità contributiva

• e dell’oggettiva correttezza dell’azione amministrativa.

– Il rimedio è esercitabile

• non solo nei limiti in cui la legge prevede il diritto al

rimborso,

• ma anche in sede contenziosa per opporsi alla maggiore

pretesa dell’Amm. Finanziaria”

32

16

23/05/2013

Correzione del modello Unico

Integrativa a favore del contribuente:

Cassazione dice:

– sentenza 3450/1981: la dichiarazione è rettificabile

• fino a quando c’è il potere dell’Ufficio di accertamento

– Sentenze 10063/2002 e 17394/2001 – a Sez.

Unite: la dichiarazione dei redditi del contribuente

• affetta da errore, sia di fatto che di diritto,

• è in linea di principio emendabile e ritrattabile,

• quando dalla medesima possa derivare

l’assoggettamento del contribuente ad oneri contributivi

diversi e più gravosi di quelli che, sulla base della legge,

devono restare a suo carico”

• Quindi l’emendabilità della dichiarazione può

avvenire anche i sede contenziosa

33

Correzione del modello Unico

Integrativa a favore del contribuente: Cassazione

dice:

• Sentenza n. 15063/2002 - n. 18076/2008 – n.

18076 depositata il 2.7.2008:

– al contribuente deve essere consentito di ritrattare la

dichiarazione affetta da errore

– entro il termine quadriennale

• Sulla stessa linea i seguenti giudici di merito:

– CTP Milano, sent. 26.1.2011, n. 21

– CTR Puglia, sent. 28.10.2010, n. 116/9/10

– CTR Veneto, sent. 63/21/11, depositata il 17.5.2011

34

17

23/05/2013

CASI

Dichiarazione integrativa a favore

Con la R.M. n. 24 del 2007 l’agenzia ha affermato che

• dal 2002 in poi è possibile presentare dichiarazioni integrative a

favore del contribuente

• solo entro il termine di presentazione della dichiarazione

successiva.

Contro questa posizione, Assonime in circ. 56/07 asserisce la

possibilità della correzione della dichiarazione nel termine lungo e la

presentazione dell’istanza di rimborso

Con la R.M. n. 459 del 2008 l’agenzia ha rettificato la sua posizione

sulla base della posizione dell’avvocatura dello stato. Secondo l’agenzia:

- La dichiarazione integrativa è possibile solo entro il termine di

presentazione della dichiarazione relativa all’anno successivo;

- trascorso tale termine, il contribuente può recuperare l’eventuale

imposta versata in eccesso attraverso la presentazione di un’istanza di

rimborso ai sensi dell’art. 38 del DPR 602/73

35

Istanza di

rimborso

Deve essere presentata entro 48 mesi dal momento del

pagamento, nel caso in cui questo sia stato effettuato in totale

assenza del presupposto.

• Ad esempio, trattasi di obbligazione inesistente sin dal

momento del versamento, avvenuto per errore materiale,

duplicazione d’imposta o originaria inesistenza totale o parziale

della pretesa impositiva

Deve essere presentata entro 48 mesi dal pagamento del saldo,

nel caso in cui la richiesta di rimborso riguardi:

• eccedenze di versamenti in acconto

• o di pagamenti aventi carattere di provvisorietà

ATTENZIONE:

• CON L’ISTANZA IL CONTRIBUENTE HA SEMPRE L’ONERE PROBATORIO DI ATTESTARE

LA FONDATEZZA DELLA RICHIESTA.

• INOLTRE, IN CASO DI ASSENZA DI IMPOSTA DA RICHIEDERE (AD ESEMPIO,

INCREMENTO DELLA PERDITA) E’ IMPOSSIBILE LA CORREZIONE A FAVORE TRAMITE

L’ISTANZA

36

18

23/05/2013

Unico integrativo

Nelle caselle relative ai quadri compilati, in sostituzione

della barratura, dovrà essere indicato uno dei seguenti

codici:

• "1", quadro o allegato compilato sia nella dichiarazione

integrativa che nella dichiarazione originaria senza

modifiche;

• "2”, quadro o allegato compilato nella dichiarazione

integrativa, ma assente o compilato diversamente nella

dichiarazione originaria;

• "3", quadro o allegato presente nella dichiarazione

originaria ma assente nella dichiarazione integrativa.

esempio

37

esempio

Integrazione di unico con nuova compilazione

del quadro RE, eliminazione del quadro RG,

applicazione degli studi di settore ed

eliminazione dei parametri e modifiche IVA

X

1

2

2

1 2

X

3

2

2

3

38

19

23/05/2013

Modifiche al modello Unico 2013

39

Frontespizio: modifica rimborso in

compensazione

c) Dichiarazione integrativa (art. 2, co. 8-ter, DPR. n. 322/98)

• La casella va barrata solo in caso di presentazione di una

dichiarazione integrativa (art. 2, co. 8-ter, del DPR n.

322/1998), allo scopo

– di modificare la originaria richiesta di rimborso dell’eccedenza

d’imposta

– esclusivamente per la scelta della compensazione,

– sempreché il rimborso stesso non sia stato già erogato anche in parte.

• Tale dichiarazione va presentata entro 120 giorni dalla

scadenza del termine ordinario di presentazione.

Caso particolare

40

20

23/05/2013

Frontespizio: modifica rimborso in

compensazione

c) In caso di presentazione di

dichiarazione integrativa che

– oltre alla modifica consentita dal co. 8-ter,

– contenga anche la correzione di errori od

omissioni

• non va barrata la presente casella

• ma deve essere barrata la casella “Dichiarazione

integrativa a favore” ovvero “Dichiarazione integrativa”

a seconda della tipologia di correzioni effettuate.

41

Frontespizio

2 nuove caselle per le comunicazioni

di irregolarità degli studi

di settore

•

•

“Invio comunicazione telematica anomalie dati studi di settore all’intermediario”.

Barrando la casella il contribuente comunica all’Agenzia delle Entrate di inviare le anomalie

riscontrate direttamente all’intermediario incaricato della trasmissione telematica;

“Ricezione comunicazione telematica anomalie dati studi di settore”. La casella va

barrata per indicare che l’intermediario accetta di ricevere la suddetta comunicazione.

42

21

23/05/2013

Quadro RA-RB

Unico PF

• Non sono dovute l’Irpef e le relative

addizionali, in quanto sostituite dall’IMU,

– sul reddito dominicale dei terreni non affittati

• resta dovuto il reddito agrario

– sul reddito dei fabbricati non locati

• compresi quelli in comodato d’uso

• e quelli promiscui dei professionisti

• NOTA BENE: l’ammontare del reddito fondiario non

imponibile va indicato nel rigo RN50 di Unico

– (rilevanza ai fini delle prestazioni previdenziali e

assistenziali)

43

Quadro RA-RB

Unico PF

• FABBRICATI DI INTERESSE STORICO O

ARTISTICO: se concessi in locazione, il

reddito è dato dal maggiore tra

– rendita catastale rivalutata del 5% e ridotta del

50%,

– e il canone di locazione ridotto del 35%

(R.M. n. 114/E/2012)

44

22

23/05/2013

Unico PF

Quadro RA-RB

CHIARIMENTI C.M. 11.3.2013, N. 5/E

- l’esclusione da Irpef ha effetto:

- sulla determinazione

del reddito complessivo,

- nonché sulla determinazione delle deduzioni e detrazioni

rapportate al reddito,

- salve le ipotesi in cui sussistano norme che prevedano di tener

conto dei redditi esclusi (ad esempio per la spettanza di benefici

fiscali)

- nella cedolare secca, invece, l’importo dei

canoni rileva ai fini della spettanza di

deduzioni detrazioni o altri benefici

45

Quadro RA-RB

Unico PF

CHIARIMENTI C.M. 11.3.2013, N. 5/E

- art. 11, co. 2-bis, TUIR: se alla formazione del reddito

complessivo concorrono soltanto redditi fondiari per

importo non superiore a € 500, l’imposta non è dovuta

- nel verificare tale limite non si considerano i redditi degli immobili

per i quali è dovuta solo l’IMU

- obbligo di indicazione nel quadro RB di Unico (o nel 730)

dei dati relativi

- anche ai terreni o fabbricati per i quali è dovuta solo

l’IMU

- Il principio di sostituzione comporta effetti anche sugli

obblighi dichiarativi,

- il contribuente che possiede solo redditi fondiari sostituiti dall’IMU

- è esonerato dall’obbligo di presentazione della dichiarazione

46

23

23/05/2013

Quadro RA-RB

Unico PF

CHIARIMENTI C.M. 11.3.2013, N. 5/E

- locuzione “beni non locati” comprende

(vedi anche C.M. n.

3/DF/2012)

- sia i fabbricati (non locati)

- sia i terreni (non affittati)

- rientrano anche gli immobili concessi in comodato gratuito e

quelli destinati ad uso promiscuo de professionista

- Redditi non sostituiti dall’IMU:

- Reddito agrario ex art. 32 TUIR

- Redditi fondiari diversi da quelli cui si applica la cedolare secca

- Redditi derivanti dagli immobili non produttivi di reddito fondiario ex art.

43 TUIR

- Redditi degli immobili posseduti dai soggetti IRES

- Redditi derivanti dall’affitto di terreni per usi non agricoli ed indennità di

occupazione (in quanto redditi diversi)

47

Quadro RA-RB

Unico PF

CHIARIMENTI C.M. 11.3.2013, N. 5/E

IMMOBILI ESENTI IMU

- Immobili esenti da IMU:

- scontano comunque l’Irpef

- Rientrano nell’ambito degli immobili esenti

- anche i terreni ubicati in zone montane o di collina (art. 7,

co. 1, lett. h), del D.Lgs. n. 504/92)

- Sono invece esclusi da Irpef

- i fabbricati rurali strumentali ubicati nei comuni montani o

parzialmente montani di cui all’elenco ISTAT (pur esenti

IMU)

48

24

23/05/2013

Quadro RA-RB

Unico PF

CHIARIMENTI C.M. 11.3.2013, N. 5/E

Immobili locati per una parte dell’anno

- l’IMU sostituisce l’Irpef (e le addizionali)

- solo per la parte dell’anno in cui l’immobile

è locato

non

- mentre per la restante parte dell’anno deve essere

calcolato il reddito fondiario con le regole ordinarie

(confronto tra rendita e canone)

- Se l’immobile è locato con cedolare secca,

- il reddito fondiario (per la parte dell’anno di locazione) è

sostituito dall’imposta sostituiva dovuta sul canone di

locazione (senza alcuna riduzione forfetaria)

49

Quadro RA-RB

Unico PF

CHIARIMENTI C.M. 11.3.2013, N. 5/E

Locazione di parte dell’abitazione principale

1. Rendita catastale rivalutata del 5% > canone annuo di

locazione (ridotto o intero a seconda che si applichi o meno la

cedolare):

- si applica solo l’IMU (sostituisce l’Irpef e la cedolare sul

bene locato)

2. Rendita catastale rivalutata del 5% < canone annuo di

locazione (ridotto o intero a seconda che si applichi o meno la

cedolare):

- si applica sia l’IMU sia l’Irpef o la cedolare secca

50

25

23/05/2013

Quadro RA-RB

Unico PF

CHIARIMENTI C.M. 11.3.2013, N. 5/E

Deduzione per abitazione principale: 3 casi:

1. In presenza di IMU che sostituisce l’Irpef e le relative addizionali,

- non spetta la deduzione per abitazione principale di cui all’art. 10, co.

3-bis, del TUIR,

- in quanto il relativo reddito fondiario è escluso dalla base imponibile

2. Locazione di parte dell’abitazione principale per l’intero periodo

d’imposta:

- si applica la sola IMU se la rendita catastale rivalutata è

superiore al canone,

- e quindi non spetta la deduzione per abitazione principale

3. Locazione dell’intera abitazione principale solo per una parte

dell’anno:

- è necessario suddividere il periodo d’imposta in 2 parti,

- e per la parte di anno in cui l’immobile è utilizzato come

abitazione principale la deduzione non spetta in quanto il reddito non

concorre alla formazione del reddito complessivo (sostituita dall’IMU)

Quadro RA-RB

51

Unico PF

CHIARIMENTI C.M. 11.3.2013, N. 5/E

Immobili inagibili

- Base imponibile IMU ridotta del 50% in

presenza dei requisiti previsti (art. 13, co. 3, del D.L.

2012/2011)

- Per tali immobili (ovviamente non locati)

- anche se l’IMU è dovuta sulla base imponibile ridotta

del 50%,

- si applica il principio di sostituzione dell’Irpef

- l’immobile NON può infatti considerarsi esente

da IMU

52

26

23/05/2013

Quadro RA-RB

Unico PF

CHIARIMENTI C.M. 11.3.2013, N. 5/E

Società semplici

- L’effetto di sostituzione

- si applica in capo ai soci persone fisiche

- per la quota parte del reddito di partecipazione

riferibile ai redditi fondiari in relazione ai quali opera

il principio di sostituzione

- Operativamente:

- la società deve indicare nel prospetto consegnato al

socio

- la quota parte di reddito di partecipazione

corrispondente al reddito fondiario

- per il quale opera l’effetto di sostituzione

53

Quadro RA

Unico PF

• RA1, colonna 12: quota non imponibile del reddito

dominicale del terreno in quanto “assorbito”

dall’IMU

• RA11, colonna 12: sommatoria della colonna 1 dei

singoli righi

– da riportare nel quadro RN, rigo RN50

54

27

23/05/2013

Quadro RB

Unico PF

• COLONNA 16 (abitazione principale): reddito fondiario

dell’abitazione principale in quanto già assoggettato ad imposta

tramite IMU

• COLONNA 17 (immobili non locati): reddito fondiario degli immobili

non locati in quanto già assoggettato ad imposta tramite IMU

• RB10, colonna 16 e 17: sommatoria dei redditi dell’abitazione

principale e dei redditi fondiari non imponibili indicati nei

precedenti righi (da riportare nel rigo RN50)

55

Unico PF

Quadro RA-RB

•

Esempio: immobile posseduto (Milano) al 100% con r.c. riv. 1.050, tenuto

a disposizione fino al 30.6.2012 e locato dal 1.7.2012 con canone annuo

di € 3.000

•

Rendita rapportata al periodo 1.1 – 30.6 = 1.050 x 181/365 = 521 + 1/3 =

694

•

Maggiore tra canone di locazione e rendita per il periodo 1.7 – 31.12:

• 1.050 x 184/365 = 529 (rendita rapportata al periodo)

• 3.000 – 450 (15%) = 2.550 x 184/365 = 1.278 (locazione rapportata)

1.050

2

181

100

F205

1.278

1.050

3

525

694

184

1.278

100

1

1.278

x

694

56

28

23/05/2013

Quadro RA-RB

Unico PF

• Nel rigo RN50 vanni indicati i redditi dell’abitazione

principale, dei fabbricati non locati e dei terreni non

affittati, non imponibili ai fini Irpef, in quanto

soggetti ad IMU.

Tali importi possono assumere rilievo nell’ambito

delle prestazioni assistenziali o previdenziali

• Colonna 1: reddito dell’abitazione principale indicato nella

colonna 16 del rigo RB10 del quadro RB

• Colonna 2: importo di colonna 12 del rigo RA12 (redditi

dominicali non imponibili) + importo di colonna 17 del rigo

RB10 (redditi fondiari non imponibili)

57

BENI AI SOCI & UNICO 2013

58

29

23/05/2013

Fonti normative

• Art. 2, da co. 36-terdecies a 36-duodevicies, D.L. 138/2011

• Provvedimento Agenzia Entrate 16.11.2011, Prot. n.

166485

• Provvedimento Agenzia Entrate 13.3.2012, Prot. n. 37049

sposta al 15.10.2012 l’adempimento

• CM 15.6.2012, n. 24/E

• CM 19.6.2012, n. 25/E

• Provvedimento Agenzia Entrate 17.09.2012, Prot. n.

133184 sposta al (31.03.13) 02.04.2013 l’adempimento

• C.M. 24.09.12, n. 36/E

• Provvedimento Agenzia Entrate 25/3/2013, sposta al

15/10/2013

59

Tipologia di beni aziendali

Possibili classificazioni dei beni posseduti

dall’impresa:

1. Beni ad uso esclusivo imprenditoriale:

– Quelli che vengo impiegati esclusivamente nell’impresa

– Anche se il Tuir impone una deducibilità limitata

2. Beni in uso promiscuo:

– In parte impiegati a fini aziendali

– In parte per fini personali o familiari

3. Beni posseduti dall’impresa, ma dati in uso

esclusivo al socio o familiare

– Sono solo di proprietà dell’impresa

– Ma essa non ne fa alcun utilizzo

60

30

23/05/2013

Autoveicoli

Modalità di intestazione dell’auto e fattispecie di

deducibilità:

• Imprenditori in forma societaria:

1.

2.

3.

Intestazione del bene

• deduzione dell’ammortamento e delle spese di gestione (carburanti,

assicurazione, tassa proprietà, ecc.)

Intestazione al socio con comodato alla società

• Deduzione delle spese di gestione (carburanti, assicurazione, tassa proprietà,

ecc.)

Intestazione al socio con rimborso chilometrico

• Imprenditore individuale:

a)

b)

Intestazione del bene all’impresa individuale (cioè fattura emessa

sulla partita IVA dell’imprenditore)

• deduzione dell’ammortamento e delle spese di gestione (carburanti,

assicurazione, tassa proprietà, ecc.)

Intestazione privata sul codice fiscale (no fattura sulla partita IVA)

• Deduzione delle spese di gestione (carburanti, assicurazione, tassa proprietà,

ecc.)

61

Art. 2, da co. 36terdecies a 36duodevicies, D.L.

138/2011

Redditi diversi

Art. 67, co. 1,

lett. h-ter), del

TUIR

• Inserimento nuova fattispecie di reddito diverso (art. 67, co. 1,

lett. h-ter), del TUIR):

• “differenza tra il valore di mercato e il corrispettivo annuo per

la concessione in godimento di beni dell’impresa a soci o

familiari dell’imprenditore”

• La predetta differenza concorre alla formazione del reddito

imponibile del socio o familiare utilizzatore

• I costi relativi ai beni d’impresa concessi in godimento a soci o

familiari dell’imprenditore per un corrispettivo annuo inferiore al

valore di mercato del diritto di godimento, non sono in ogni

caso ammessi in deduzione dal reddito imponibile

62

31

23/05/2013

Ambito soggettivo

• I soggetti che

– esercitano attività di impresa:

• pertanto ne sono esclusi

– i professionisti e le società semplici che non esercitano, per

definizione, attività d’impresa

– gli enti non commerciali che svolgono solo attività

istituzionale

– sia in forma individuale che collettiva

– comunicano i dati anagrafici dei soci

• comprese le persone fisiche che direttamente o

indirettamente detengono partecipazioni nell’impresa

concedente - o dei familiari dell’imprenditore

– che hanno ricevuto in godimento beni dell'impresa,

– o che effettuano qualsiasi forma di finanziamento o

capitalizzazione nei confronti della società

concedente

63

Beni da includere sempre

• Sono sempre da comunicare, a

prescindere dal valore:

– autovettura,

– altro veicolo,

– unità da diporto,

– aeromobile,

– Immobile

– Altro (se di valore unitario superiore a € 3.000

imponibili)

64

32

23/05/2013

Esempio ai sensi della CM 24/E/2012, in

pendenza di ammortamento

Esempio 1

AUDI

a4 allroad 3.0 tdi s tronic

240cv

0,7715

Spesa complessiva

AMMORTAMENTO

Fringe benefit: 3.471,59

Quota deducibile

Quota indeducibile

4.500,00

1.800,00

2.700,00

500,00

200,00

300,00

CARBURANTI:

3.000,00

1.200,00

1.800,00

LUBRIFICANTI:

200,00

80,00

120,00

1.000,00

400,00

600,00

350,00

140,00

210,00

9.550,00

3.820,00

5.730,00

MANUTENZIONI:

ASSICURAZIONI:

TASSA POSSESSO:

TOTALI

CALCOLATO SUL COSTO LIMITATO DELL'AUTO (ART. 164, Tuir)

FRINGE BENEFIT

QUOTA COSTI INDEDUCIBILI

3.471,75

5.730,00

CORRISPETTIVO/REDDITO DIVERSO

AUDI

0,00

65

Esempio 2

Esempio ai sensi della CM 24/E/2012, con

ammortamento concluso

a4 allroad 3.0 tdi s tronic

240cv

0,7715

Spesa complessiva

AMMORTAMENTO

MANUTENZIONI:

CARBURANTI:

LUBRIFICANTI:

ASSICURAZIONI:

TASSA POSSESSO:

TOTALI

Fringe benefit: 3.471,59

Quota deducibile

Quota indeducibile

0

0

0

500,00

200,00

300,00

3.000,00

1.200,00

1.800,00

200,00

80,00

120,00

1.000,00

400,00

600,00

350,00

140,00

210,00

5.050,00

2.020,00

3.030,00

2) CALCOLATO SUL COSTO LIMITATO DELL'AUTO (ART. 164, Tuir)

FRINGE BENEFIT

QUOTA COSTI INDEDUCIBILI

CORRISPETTIVO/REDDITO DIVERSO

3.471,75

3.030,00

441,75

66

33

23/05/2013

Nuovo reddito diverso

Unico PF

• Nel rigo RL10, indicare

– h): i proventi derivanti dalla concessione in usufrutto e

dalla sublocazione di beni immobili, dall’affitto,

locazione, noleggio o concessione in uso di veicoli,

macchine e altri beni mobili.

– h-ter): la differenza tra il valore di mercato e il

corrispettivo annuo per la concessione in godimento

di beni dell’impresa a soci, ai sensi della lett. h-ter del

co. 1 dell’art. 67 del TUIR.

67

Indeducibilità costi

Unico SP

Unico SC

Unico PF

• Qualora non si attribuisse un corrispettivo, i costi

sono indeducibili

34

Costi relativi ai beni d’impresa, concessi in godimento ai soci per un

corrispettivo annuo inferiore al valore di mercato, non deducibili ex art. 2, co. 36quaterdecies, DL 138/2011.

Unico

SC

Unico

SP

Unico

PF

68

34

23/05/2013

Verifiche incrociate beni ai soci

Possibili controlli incrociati da parte dell’Anagrafe

tributaria:

• Rigo RL10 compilato

– Richiede la comunicazione dei beni ai soci

• Comunicazione beni ai soci

– Necessità del rigo RL10 o codice 34 nel rigo:

• RF24 Unico PF

• RF29 Unico SP

• RF32 Unico SC

• Presenza dei righi RF24 Unico PF, RF29 Unico SP o

RF32 Unico SC

– Richiede comunicazione dei beni ai soci

69

Sistema sanzionatorio

Le sanzioni possibili sono:

• in assenza della comunicazione è prevista una

sanzione del 30% del reddito imponibile

(differenza tra valore di mercato e corrispettivo).

• La sanzione è “ridotta” a quella edittale da €

258 a € 2.065:

• nel caso in cui la norma sia correttamente

applicata

• tassazione in capo al socio o familiare

• o indeducibilità in capo alla società

• ma non sia stata fatta la comunicazione

70

35

23/05/2013

IL REGIME DI VANTAGGIO

ED IL QUADRO LM

71

Unico PF

NUOVA DENOMINAZIONE DEL QUADRO

DIFFERENTI

TIPOLOGIE

APPLICO SEMPRE

CRITERIO CASSA

72

36

23/05/2013

Unico PF

INDICAZIONI MINIMALI NEL PROSPETTO

VERIFICHIAMO MANCATO

SUPERAMENTO

SONO LE RIMANENZE DEL PERIODO

PRECEDENTE ALL’INGRESSO, CHE

ABBATTONO I RICAVI

NON APPLICO LE REGOLE DEL TUIR

(es. costi auto, ecc.)

SE PROMISCUO AL 50%

73

Unico PF

L’IMPATTO DEI CONTRIBUTI PREVIDENZIALI

TOT. PAGATO

Minore importo tra LM6 e

LM7-col. 1

ECCEDENZA:

differenza tra LM7col, 1 e LM7-col. 2

RECUPERO A CONDIZIONE DI POSSEDERE ALTRI REDDITI

74

37

23/05/2013

Unico PF

PRIMA APPLICAZIONE 5%

Codici 1793 e 1794

NON SONO PIU’ RIPORTATE LE

RITENUTE D’ACCONTO.

E SE NE HO SUBITE COMUNQUE, LE

POSSO RECUPERARE IN “RN”?

75

RIVALUTAZIONE QUOTE E TERRENI

76

38

23/05/2013

Rivalutazione terreni e partecipazioni

Unico PF

ASPETTI GENERALI

• Art. 7, co. 2, lett. da dd) a gg),del D.L. n. 70/2011:

rivalutazione quote e terreni posseduti da

persone fisiche alla data del 1° luglio 2011

• Rivalutazione effettuata entro

– il 30 giugno 2012, con perizia di stima asseverata,

– ed imposta sostitutiva pagata entro il 30 giugno 2012,

• in unica soluzione

• ovvero in tre rate annuali di pari importo, di cui la prima

entro il 30 giugno 2012

– Sulle rate successive, sono dovuti gli interessi nella misura del 3%

annuo

77

Rivalutazione terreni e partecipazioni

Unico PF

SCOMPUTO DEI VERSAMENTI

• I soggetti che si sono avvalsi della rivalutazione

dei terreni o delle quote al 1° luglio 2011

– potevano scomputare dall’imposta dovuta

– l’imposta eventualmente versata in occasione di

precedenti rivalutazioni

• semprechè non sia stata presentata istanza di rimborso

• In caso di versamento rateale, le rate devono

essere determinate

– scomputando dall’imposta versata quanto già versato

in precedenza

– e dividendo il risultato per il numero delle rate

78

39

23/05/2013

Rivalutazione terreni e partecipazioni

Unico PF

INDICAZIONE IN UNICO

• La rivalutazione deve essere indicata nei

seguenti quadri del modello Unico 2013 PF:

–Quadro RM, sex. X, righi da RM20 a RM22

per i terreni

–Quadro RT, sezione IV, righi RT49 e RT50,

per le partecipazioni

79

Rivalutazione terreni e partecipazioni

-

Unico PF

TERRENI

Colonna 1: valore di perizia

Colonna 2: imposta sostitutiva dovuta

Colonna 3: imposta versata per precedenti rivalutazioni

(da scomputare)

Colonna 4: imposta “netta” da versare (colonna 2 –

colonna 3), e non va compilato se la differenza è negativa

Colonna 5: da barrare se si opta per versamento rateale

Colonna 6: da barrare se il versamento si riferisce a più

terreni (versamento cumulativo)

80

40

23/05/2013

Rivalutazione terreni e partecipazioni

Unico PF

PARTECIPAZIONI

- Colonna 1: valore di perizia

- Colonna 2: aliquota (4% per partecipazioni qualificate e 2% per

partecipazioni non qualificate)

- Colonna 3: imposta sostitutiva dovuta

- Colonna 4: imposta sostitutiva versata in precedenti

rivalutazioni (da scomputare dall’imposta dovuta)

- Colonna 5: imposta da versare (differenza positiva tra colonna 3 e

colonna 4)

- Colonna 6: da barrare se il versamento di colonna 5 è rateizzato

- Colonna 7: da barrare se l’imposta da versare sia parte di un

versamento cumulativo

81

IVIE ED IVAFE

82

41

23/05/2013

IVIE - IVAFE

Unico PF

NOVITA’ INTRODOTTE DALLA LEGGE DI STABILITA’ 2013

1) Differimento al 2012 quale anno di prima applicazione;

2) Riconoscimento dei versamenti eseguiti quali acconti per

l’anno 2012;

3) Applicazione delle regole IMU (aliquota 0,4% in primis),

– per tutti gli immobili all’estero che hanno le caratteristiche

dell’abitazione principale,

– a condizione che in Italia non vi sia già la fruizione di detti

benefici;

4) Estensione dell’imposta fissa nella misura di € 34,20

– a qualsiasi conto corrente o libretto di risparmio detenuto

all’estero

– a prescindere dal paese (anche black list)

83

IVIE

Unico PF

• L’imposta è riferita al valore degli immobili detenuti a titolo

di proprietà o in base ad altro diritto reale all’estero.

– I nudi proprietari non pagano l’IVIE (circ. 28/12);

• Interessati solo le persone fisiche RESIDENTI in Italia (anche

stranieri);

• Imposta fissata in misura pari allo 0,76%.

– Per le abitazioni principali l’aliquota è pari allo 0,40%;

• L’imposta si applica a prescindere dall’utilizzo dell’immobile

• L’imposta è dovuta proporzionalmente

– alla quota di possesso

– e ai mesi dell’anno nei quali si è protratto il possesso.

• Il mese si computa per intero se il possesso è durato per almeno 15 giorni

84

42

23/05/2013

IVIE

Unico PF

PROVVEDIMENTO 5/6/2012:

• l’aliquota dello 0,76% si applica al valore “costituito dal costo

risultante dall’atto di acquisto o dai contratti e, in mancanza,

secondo il valore di mercato …”;

• Per gli immobili costruiti, rileva il costo di costruzione (circ.

28/2012)

• In caso di eredità o donazione, si assume il valore indicato nei

relativi atti.

– In assenza, si assume il costo del de cuius o del donante, ovvero in

ultima analisi il valore di mercato.

• nel caso in cui l’immobile non sia più posseduto alla fine dell’anno,

“si deve fare riferimento al valore dell’immobile rilevato al termine

del periodo di detenzione”.

– Per il valore, si considerano i listini degli organismi locali (circ. 28/12);

• Sono soggetti anche gli immobili scudati col rimpatrio giuridico

85

IVIE

Unico PF

PROVVEDIMENTO 5/6/2012: GLI IMMOBILI UE

• Se l’immobile è localizzato in UE o in SEE con scambio di

informazioni (Norvegia e Islanda)

– l’imponibile è il “valore” catastale come determinato nel Paese

estero utilizzato ai fini dell’assolvimento di imposte di natura

patrimoniale e reddituale;

• Se manca, si utilizza il costo storico o il valore di mercato

(provvedimento del 5/6/12)

• È possibile dedurre dall’imposta patrimoniale dovuta in

Italia

– prioritariamente le imposte estere di natura patrimoniale

– e poi quelle di natura reddituale

•

sempreché, per queste ultime, non si sia già fruito dell’art. 165 del Tuir.

86

43

23/05/2013

IVIE

Unico PF

GLI IMMOBILI UE: CIRCOLARE 28/2012

• Nel caso in cui ad uno stesso immobile siano attribuibili diversi valori

catastali ai fini delle imposte reddituali e patrimoniali,

– deve essere preso in considerazione il valore utilizzabile ai fini delle imposte

patrimoniali;

• Il reddito medio ordinario può essere utilizzato solo se esistono

meccanismi di moltiplicazione e rivalutazione simili a quelli italiani;

• In assenza dei predetti metodi, può farsi ricorso al costo storico;

• In assenza anche del costo storico, si ricorre al valore d’acquisto. Per

evitare disparità di trattamento, se è previsto un valore espressivo del

reddito medio ordinario e non vi siano meccanismi di moltiplicazione e

rivalutazione, può essere assunto come base imponibile dell’IVIE il valore

dell’immobile che risulta dall’applicazione al predetto reddito medio

ordinario dei coefficienti stabiliti ai fini dell’IMU. In questa ipotesi, il

reddito medio ordinario è assunto tenendo conto di eventuali rettifiche

previste dalla legislazione locale (ad es. tax fonciere).

87

IVIE

Unico PF

GLI IMMOBILI UE: CIRCOLARE 28/2012

• Importante: visione della tabella 1 allegata alla circolare

• Se risulta compilata la colonna 2 “Imposta presa a

riferimento ai fini della determinazione del valore

dell’immobile”

– si deve assumere quale base imponibile dell’IVIE il valore

catastale dell’immobile utilizzato ai fini dell’assolvimento delle

imposte indicate in tale colonna;

• Se non risulta compilata la colonna 2 (Belgio, Francia,

Irlanda e Malta), per la determinazione della base

imponibile dell’IVIE

– si deve fare riferimento al costo risultante dall’atto di acquisto

e, in assenza, al valore di mercato rilevabile nel luogo in cui è

situato l’immobile o, a scelta del contribuente, al valore che si

ottiene moltiplicando il reddito medio ordinario,

eventualmente previsto dalle legislazioni locali, per i

88

coefficienti IMU.

44

23/05/2013

IVIE

Unico PF

GLI IMMOBILI UE: CIRCOLARE 28/2012 – ESTRATTO TABELLA 1

89

IVIE

Unico PF

SCOMPUTO IMPOSTE ESTERE: CIRCOLARE 28/2012

• Se all’estero si paga un’imposta riferita anche a

beni diversi dagli immobili

– occorre un calcolo proporzionale;

• Il credito d’imposta non può, in ogni caso,

superare l’imposta dovuta in Italia

– non è possibile detrarre le imposte legate all’utilizzo di

un determinato immobile in qualità di abitazione

– perché non finalizzate a colpire la ricchezza costituita

dal patrimonio, bensì dirette a richiedere un

contributo, al soggetto che abitando in un

determinato luogo usufruisce dei servizi

90

45

23/05/2013

IVAFE

Unico PF

• La misura della patrimoniale è fissata nell’1 per mille annuo

per il 2012;

– Diventa dell’1,5 per mille a regime a decorrere dal 2013;

• Per i conti correnti e i libretti di risparmio è di € 34,20

– esonero in caso di giacenza media non superiore a € 5.000

• Sono escluse dall’imposizione le attività finanziarie che

– seppur fisicamente detenute all’estero

– sono state oggetto del rimpatrio giuridico;

• Sono da includere nell’ambito applicativo anche le attività

finanziarie

– riferite a emittenti italiani

– ma comunque detenute all’estero per il tramite di intermediari;

• Non esistono cause di esonero soggettivo o agevolazioni

91

IVAFE

Unico PF

PROVVEDIMENTO 5/6/2012

• Il valore delle attività finanziarie è costituito dal valore di mercato,

– rilevato al termine di ciascun anno solare nel luogo in cui esse sono detenute.

• Qualora le attività non siano più possedute alla data del 31 dicembre

– si deve fare riferimento al valore delle attività rilevata al termine del periodo

di detenzione.

• Per i titoli negoziati in mercati regolamentati italiani o esteri si deve fare

riferimento al valore puntuale di quotazione rilevato alla data del 31

dicembre o al termine del periodo di detenzione.

– Qualora alla predetta data non ci sia stata negoziazione si deve assumere il

valore di quotazione rilevato nel giorno antecedente più prossimo.

• Per i titoli non negoziati in mercati regolamentati italiani o esteri si deve

far riferimento al valore nominale o, in mancanza, al valore di rimborso.

– In assenza di detti valori, si assume il costo d’acquisto (circ. 28/12)

• L’imposta è

– rapportata ai giorni di detenzione

– ed è ripartita in base alla percentuale di possesso in caso di conti correnti o

libretti di risparmio cointestati

92

46

23/05/2013

Ristrutturazioni edilizie e

risparmio energetico

Le modifiche e le

precisazioni ministeriali

93

36% - 55%

Unico PF

L’art. 11 del D.L. 22.6.2012, n. 83, prevede che:

• Interventi di recupero edilizio (di cui all’art. 16-bis, co. 1 del TUIR):

– sostenute dal 26.6.2012 e fino al 30.6.2013,

– la detrazione IRPEF del 36% è elevata al 50%.

– Per lo stesso periodo, l’ammontare massimo detraibile di tali

spese è incrementato da € 48.000 a € 96.000;

• Spese di riqualificazione energetica: proroga delle detrazioni di cui

all’art. 1 co. 344 - 347 della L. 296/2006 per il periodo 1.1.2013 30.6.2013,

– mantenendo la detrazione pari al 55%

• applicabilità dal 2012 della detrazione IRPEF sui recuperi edilizi agli

interventi di cui all’art. 16-bis - co. 1 - lett. h) del TUIR

– vale a dire alle opere finalizzate al conseguimento di risparmi energetici,

effettuate anche in assenza di lavori edilizi (co. 3)

94

47

23/05/2013

36% - 55%

Unico PF

Con riferimento al momento di sostenimento

delle spese (rileva la data del bonifico in quanto per le

persone fisiche vige il c.d. “principio di cassa”),

l’agevolazione sarà pari al:

• 36% per le spese sostenute fino al 25.6.2012 nel

limite massimo di spesa di € 48.000;

• 50% per le spese sostenute dal 26.6.2012 al 30.6.2013

nel limite massimo di spesa di € 96.000;

• 36% per le spese sostenute dall’1.7.2013 nel limite

massimo di spesa di € 48.000 (salvo proroghe o

eventuali modifiche normative).

95

36% - 55%

Unico PF

Beneficiano dell’aliquota e del tetto di spesa

“potenziati” le spese sostenute dal 26.6.2012 al

30.6.2013, a prescindere:

• dal periodo di effettuazione delle opere (che potrà

essere in tutto o in parte anteriore alla data del 26.6.2012

e/o successivo alla data del 30.6.2013);

• dalla data di emissione delle relative fatture (che

potrà essere anche anteriore alla data del 26.6.2012);

• dalla circostanza che, in relazione al medesimo

intervento, siano stati già versati acconti

anteriormente al 26.6.2012 (che beneficeranno della

detrazione nella misura del 36%).

96

48

23/05/2013

36% - 55%

Unico PF

Interrogazione parlamentare 4.7.2012 (n. 5-07249)

Relativamente agli interventi eseguiti sulla stesa

unità immobiliare, iniziati prima del 26 giugno

2012, per i quali le spese sono state sostenute sia

prima che dopo tale data, sono stati forniti i

seguenti chiarimenti:

• il nuovo limite di spesa, pari a € 96.000, non si

applica alle sole spese sostenute dal 26/6/2012,

ma “attrae” anche quelle sostenute prima di tale

data, per le quali resta ferma la detrazione al

36%;

• il limite di € 96.000 costituisce il limite massimo

con riferimento all’anno solare e intervento.

97

36% - 55%

Unico PF

Interrogazione parlamentare 4.7.2012 (n. 5-07249)

Dal contenuto della risposta all’interrogazione

parlamentare citata, deriva che, relativamente

all’anno 2012, la detrazione spetta nelle seguenti

misure:

• 36% per le spese sostenute dall’1.1.2012 fino al

25.6.2012, per un ammontare massimo di €

48.000;

• 50% per le spese sostenute dal 26.6.2012 al

31.12.2012, per un ammontare massimo di €

96.000 al netto delle spese già sostenute al

25.6.2012, comunque nel limite di € 48.000, per

le quali resta ferma la detrazione del 36%.

98

49

23/05/2013

36% - 55%

Unico PF

CASO PRATICO

1. Bonifico effettuato il 24/6/2012: € 56.000

- Detrazione del 36% fino al limite di €

48.000

2. Continuazione lavori con bonifico al

7/7/2012 per € 45.000.

Calcolo del limite: 96.000 – 48.000 = €

48.000

- Detrazione del 50% da calcolare in

relazione a € 45.000

36% - 55%

99

Unico PF

COMPILAZIONE DEL QUADRO RP

Codice 3: spese

2012 al 50%

Codice 2: spese 2012al 36%

Solo per le spese del 2006 e del 2012: nel

2010 non si compila

2010

2012 2

2012 3

Lavoro con comunicazione Pescara 3

Lavoro senza comunicazione Pescara 1

Lavoro senza comunicazione Pescara 1

3.000

4.800

4.800

1

1

4.800

4.800

Spesa fino al 25 giugno 2012: costo 54.000, limite 48.000, indico 4.800

100

Spesa dal 26 giugno 2012: costo 60.000, limite 96.000 – 48.000 = 48.000, indico 4.800

50

23/05/2013

36% - 55%

Unico PF

COMPILAZIONE DEL QUADRO RP: in rosso le modifiche

Codice 3: spese

2012 al 50%

Codice 2: spese 2012al 36%

Solo per le spese del 2006 e del 2012: nel

2011 non si compila

2011

2012 2

2012 3

Lavoro senza comunicazione Pescara 2

Lavoro senza comunicazione Pescara 1

Lavoro senza comunicazione Pescara 1

3.000

3.600

6.000

1

2

2

3.600

6.000

Spesa fino al 25 giugno 2012: costo 36.000, indico 3.600

101

Spesa dal 26 giugno 2012: costo 64.000, limite 96.000 – 36.000 = 60.000, indico 6.000

•

Unico PF

La proroga del 55%

NOTA AGENZIA 14 MARZO 2013

Anche l'acquisto e installazione degli impianti

fotovoltaici

– beneficia della detrazione Irpef del 50% (ex 36%) per

interventi di ristrutturazione edilizia.

• L'Anie (Federazione nazionale imprese elettrotecniche ed elettroniche) aveva

perplessità sulla riconducibilità alla lettera h) dell'art. 16-bis

del Dpr 917/1986, Testo unico imposte sui redditi (detrazione

Irpef per interventi finalizzati al risparmio energetico)

dell'installazione di impianti fotovoltaici sugli edifici, poiché

finalizzati alla produzione di energia e non al conseguimento

di risparmi energetici.

102

51

23/05/2013

Il 36% a regime

Unico PF

Nuovo articolo 16-bis Tuir a regime

(Limite max. spesa 48.000 euro x ogni singola unità immobiliare)

• Per le spese sostenute dal 1°ottobre 2006 in caso di più

soggetti aventi diritto alla detrazione (comproprietari ecc.) il

limite di spesa di € 48.000 va ripartito tra gli stessi.

• risoluzione 29.4.2008, n. 181: il limite di spesa ammesso al

beneficio deve essere comunque riferito complessivamente

all’abitazione comprensivo delle relative pertinenze, anche se

distintamente accatastate. Da verificare con nuova norma

• Detrazione da ripartire in 10 quote annuali di pari importo

• 75enne: 5 quote annuali di pari importo

• 80enne: 3 quota annuali di pari importo

Previsioni eliminate

nella nuova norma

103

Il 36% a regime

Unico PF

Semplificazione adempimenti

Eliminazione separata annotazione in

fattura dei costi della manodopera

opera (CM 19/2012):

–Sia per le spese sostenute dal 2011

–Sia per quelle dei periodi precedenti

–Sia per la riqualificazione energetica

e la ristrutturazione edilizia

104

52

23/05/2013

Il 36% a regime

Unico PF

Il cambio sui bonifici: risoluzione n. 55/2012

• «In considerazione del mutato impianto normativo, la scrivente ritiene

non ulteriormente sostenibile la tesi volta a riconoscere la detrazione

per gli interventi di ristrutturazione edilizia anche in presenza di un

bonifico bancario/postale carente dei requisiti richiesti dalla norma, tale

da impedire alle banche e a Poste Italiane SPA, che accreditano il

pagamento, di operare la ritenuta del 4%.

• Conseguentemente, il contribuente che intenda fruire dell'agevolazione

per gli interventi di cui all'art. 1 della L. n. 449 del 1997 è tenuto al pieno

rispetto delle disposizioni recate dal D.M. n. 41 del 1998, anche con

riguardo alle modalità di pagamento delle spese detraibili previste

dall'art. 1, comma 3:

– utilizzo del bonifico bancario dal quale risulti la causale del

versamento, il codice fiscale del beneficiario della detrazione ed il

numero di partita IVA ovvero il codice fiscale del soggetto a favore del

quale il bonifico è effettuato.»

105

CM 9/5/2013, n. 13

Unico PF

Certificazione di esecuzione dei lavori > 51,645,69

• non è necessaria al fine dei controlli,

• anche se, per effetto dell’art. 11, co. 1, del DL n.

83/2012, l’importo limite delle spese ammissibili

è stato elevato a € 96.000 per le spese sostenute

dal 26/6/2012 al 30/6/2013.

106

53

23/05/2013

CM 9/5/2013, n. 13

Unico PF

55%: lavori o pagamenti eseguiti in 2 periodi d’imposta

«R. In relazione alle situazioni prospettate si precisa che:

• a) per i lavori eseguiti a cavallo di 2 periodi di imposta

(2012 e 2013) e relativi al medesimo intervento, la

trasmissione all'ENEA della documentazione necessaria per

fruire della detrazione fiscale va effettuata nei 90 giorni

dalla data di fine lavori, che non necessariamente deve

cadere entro il 30/6/2013.

• L'art. 1, co. 48, della L. 220/2010, come modificato dall'art. 11, co. 2,

del D.L. n. 83 del 2012, che ha prorogato l'agevolazione fino al

30/6/2013, fa, infatti, espresso riferimento alle "spese

sostenute entro il 30/6/2013", e non ai lavori conclusi

entro la medesima data;»

Segue b)

CM 9/5/2013, n. 13

107

Unico PF

55%: lavori o pagamenti eseguiti in 2 periodi d’imposta

«R. In relazione alle situazioni prospettate si precisa che:

• b) per i lavori conclusi nel 2012, con spese sostenute anche

nel 2013, la scheda informativa deve essere inviata

all’ENEA nei 90 giorni dalla chiusura dei lavori,

comunicando tutte le spese sostenute sino al momento

dell’invio; in caso di ulteriori spese, relative al medesimo

intervento, sostenute successivamente all'invio della

scheda informativa all'ENEA, il contribuente potrà integrare

la scheda originariamente trasmessa all'ENEA non oltre il

termine di presentazione della dichiarazione dei redditi

nella quale la spesa può essere portata in detrazione.

– Ad esempio, se l’ulteriore spesa è sostenuta da una persona

fisica nel 2013, la rettifica della scheda informativa dovrà

essere inviata entro settembre 2014, in linea con quanto

precisato nella circolare n. 21/E del 2010.

108

54

23/05/2013

CM 9/5/2013, n. 13

Unico PF

55%: remissione in bonis omessa comunicazione ENEA

• D. In base al co. 1 dell'art. 2 del D.L. 16/2012, …., se la violazione

non è già oggetto di contestazione, ove siano soddisfatte le

condizioni di cui ai punti a), b), c) del disposto su citato, si

ritiene che l'utente che non ha inviato la documentazione

all'ENEA nel termine dei 90 giorni dalla fine dei lavori, possa

ancora farlo, seguendo le modalità consuete, ….., purché detta

trasmissione avvenga entro il 30 settembre dell'anno successivo

a quello nel quale i lavori sono stati eseguiti.

• R. la remissione in bonis si applichi anche alla suddetta

comunicazione di fine lavori, nel rispetto delle condizioni

previste dalla norma e delle indicazioni fornite con la circolare

n. 38/E del 2012

– Il contribuente deve effettuare la comunicazione ovvero eseguire

l’adempimento richiesto “entro il termine di presentazione della

prima dichiarazione utile”, scadente successivamente al termine

previsto per l’adempimento

Esempio

CM 9/5/2013, n. 13

109

Unico PF

55%: remissione in bonis omessa comunicazione ENEA

• esempio, il termine per l’invio della scheda

informativa all’ENEA scade il 30/6/2013,

– l’adempimento deve essere effettuato entro il 30/9/2013

– termine per la presentazione della dichiarazione dei

redditi per l’anno di imposta 2012

• in sede di prima applicazione della norma, per le

irregolarità sanabili nel 2012, il termine entro cui

regolarizzare gli adempimenti omessi era quello del

31/12/2012.

– La circolare ha anche precisato che entro il 31/12/2012

erano, inoltre, sanabili anche gli adempimenti omessi nel

2011

110

55

23/05/2013

CM 9/5/2013, n. 13

Unico PF

55%: comunicazione ENEA annullate

• D. Relativamente alle richieste di detrazione erroneamente

annullate o dai tecnici o dai beneficiari, trasmesse ad ENEA

attraverso i siti telematici nei vari anni messi a disposizione

degli utenti, si chiede il parere dell’Agenzia delle entrate in

relazione alla possibilità di accogliere la richiesta degli

utenti di ripristinare tali richieste.

• R. Nei casi in cui il contribuente o il tecnico incaricato

abbiano annullato l’invio della scheda informativa all’ENEA,

le richieste di detrazione annullate non possono ritenersi

valide. Si ritiene, comunque, che l’invio della scheda

all’ENEA possa essere ripetuto fino alla scadenza del

termine dei 90 giorni dalla data di conclusione dei lavori e

che l’eventuale nuovo invio oltre i 90 giorni sia comunque

possibile alle condizioni di cui al richiamato art. 2, co. 1, del

DL n. 16 del 2012 (cfr. risposta al quesito 2).

111

CM 9/5/2013, n. 13

Unico PF

55%: comunicazione ENEA compilate sul sito, ma non

inviate

• R. Nell’ipotesi in cui la scheda informativa sia stata

correttamente compilata, ma il contribuente o il

tecnico incaricato non abbiano proceduto all’invio

della stessa, la richiesta di detrazione si considera

valida solo se il mancato invio sia riconducibile a

problemi tecnici del sistema informatico o,

comunque, a cause imputabili all’ENEA.

– L’invio della scheda all’ENEA è sempre possibile fino alla

scadenza del termine dei 90 giorni dalla data di

conclusione dei lavori ovvero, oltre i 90 giorni, alle

condizioni di cui al richiamato art. 2, co. 1, del DL n. 16 del

2012.

112

56

23/05/2013

CM 9/5/2013, n. 13

Unico PF

Fatture di costruzione abitazione principale intestate a 1 solo

coniuge

• D. È stato stipulato un mutuo per la costruzione

dell’abitazione principale intestato al 50% fra i due coniugi,

per un immobile di proprietà al 50%. Dalla documentazione

fornita emerge che le fatture di spesa sono tutte intestate al

marito. Si chiede se sia possibile detrarre, ai sensi dell’art. 15,

co, 1-ter del TUIR, la quota di interessi passivi spettante alla

moglie, indicando sulla fattura che la spesa è stata sostenuta

al 50%.

• ….. Nel caso prospettato, ove ricorrano gli altri presupposti, è

possibile attestare sulle fatture giustificative che le spese di

costruzione sono state sostenute al 50% da ciascun coniuge,

al fine di consentire al coniuge non intestatario delle fatture

di portare in detrazione la quota del 50% di interessi passivi

corrispondente alla propria quota di intestazione del mutuo.

113

CM 9/5/2013, n. 13

Unico PF

Sostenimento nel 2012 di spese per importi che superano €

96.000

• D. Nel periodo d’imposta 2012, un contribuente ha

sostenuto, su un medesimo immobile, spese per interventi di

recupero edilizio, per un importo pari ad € 48.000, fino al 25

giugno, e per € 96.000, dal 26 di giugno al 31 dicembre. Il

medesimo contribuente può decidere di detrarre solamente

le spese sostenute dal 26 di giugno in poi, fruendo così della

detrazione del 50% fino all’importo di € 96.000?

• R. Al riguardo, ferma restando la sussistenza degli altri

presupposti per fruire della detrazione in esame, in assenza

di norme che dispongano diversamente, si ritiene che il

contribuente abbia la facoltà di avvalersi delle detrazione

del 50% con riguardo alle spese sostenute nel 2012 a

decorrere dal 26 giugno e fino al 31/12/2012, in luogo della

detrazione di quelle sostenute fino al 25/6/2012.

114

57

23/05/2013

Modifiche al quadro RF

115

Quadro RF

Unico SC

2013

• Al rigo RF1 per la compilazione della casella “2”

riservata all’evidenziazione delle cause di esclusione

dagli studi di settore è stato introdotto il nuovo

codice “12”:

– Inutilizzabilità, in fase di accertamento, delle risultanze

degli studi di settore per il periodo di imposta 2012

prevista dal DM 11.2.2008

• nei confronti delle imprese c.d. multiattività, ossia che esercitano

più attività che rientrano in studi di settore differenti, qualora

l’attività prevalente non superi il 70% dei ricavi.

• L’indicazione della causa di esclusione consente all’Agenzia delle

Entrate di individuare direttamente i soggetti multiattività.

• Il modello degli studi di settore va comunque compilato

116

58

23/05/2013

Unico SC

2013

Quadro RF

• Al rigo RF32 «altre variazioni in aumento»:

Cod.

Variazione

17

Costi e delle spese di beni e servizi direttamente utilizzati per il compimento

di atti o attività che configurano condotte delittuose non colpose ex DL n.

16/2012.

34

Costi relativi ai beni d’impresa, concessi in godimento ai soci per un

corrispettivo annuo inferiore al valore di mercato, non deducibili ex art. 2,

comma 36-quaterdecies, DL n. 138/2011.

35

Canoni di locazione finanziaria indeducibili ai sensi dell’art. 102,

comma 7, TUIR.

La variazione in esame interessa i contratti di leasing stipulati dal 29.4.2012

con una durata inferiore a quella “minima fiscale”. Infatti, come previsto dal

citato comma 7, così come modificato dal DL n. 16/2012 la durata del

contratto di leasing non è più vincolante per la deducibilità dei relativi canoni.

Per questi ultimi la deducibilità “è ammessa per un periodo non inferiore ai

due terzi del periodo di ammortamento corrispondente al coefficiente stabilito

117

… in relazione all’attività esercitata dall’impresa”.

Quadro RF

Unico SC

2013

• Al rigo RF54 «altre variazioni in diminuzione»:

Cod.

33

34

Variazione

Importo deducibile dell’IRAP relativa alla quota

imponibile delle spese per il personale dipendente e

assimilato al netto delle deduzioni spettanti ai sensi dell’art.

11, commi 1, lett. a), 1-bis, 4-bis, 4-bis.1, D.Lgs. n. 446/97,

versata nel 2012 a titolo di saldo 2011 e acconto 2012.

Canoni di locazione finanziaria deducibili ex art. 102, co. 7,

TUIR, qualora già imputati a Conto economico nei

precedenti periodi d’imposta. Di fatto la variazione in esame

per il 2012 non trova applicazione.

118

59

23/05/2013

Deduzioni ed abbattimenti fiscali

119

Abbattimenti del reddito

• Deduzione forfetaria delle spese non documentate a

favore degli autotrasportatori di cose per conto terzi.

Ø € 19 trasporti personalmente effettuati

dall’imprenditore nel Comune in cui ha sede l’impresa

Importi

Ø € 56 per i trasporti personalmente effettuati

confermati

dall’imprenditore oltre il comune in cui ha sede

con

l’impresa ma nell’ambito della regione o delle regioni comunicato

stampa

confinanti

8/5/2013

Ø € 92 per quelli effettuati oltre tale ambito.

Alle medesime imprese compete:

• l’ulteriore deduzione in misura forfetaria annua di €

154,94 per ciascun motoveicolo e autoveicolo, utilizzato

nell’attività d’impresa, avente massa complessiva a pieno

carico non superiore a Kg 3.500

120

60

23/05/2013

Abbattimenti del reddito

• Deduzione forfetaria delle spese non documentate riconosciuta per

effetto dell’art. 66, co. 4, del TUIR agli

• intermediari e rappresentanti di commercio

• e agli esercenti attività di ristorazione e albergo per i quali è

obbligatoria l’emissione della fattura o della ricevuta fiscale (art. 1,

co. 1, del D.M. 13.10.1979)

La deduzione va calcolata applicando all’ammontare dei ricavi le

seguenti percentuali:

• 3% dei ricavi fino a € 6.197,48;

• 1% dei ricavi oltre € 6.197,48 e fino a € 77.468,53;

• 0,50% dei ricavi oltre € 77.468,53 e fino a € 92.962,24

Per le attività di ristorazione ed albergo, la deduzione va calcolata

sull’ammontare delle ricevute fiscali o fatture emesse (r.m. 9/1071 del

11.5.1981)

121

Abbattimenti del reddito

• Deduzione forfetaria prevista dall’art. 34 del DL 183/2011

riconosciuta agli esercenti impianti di distribuzione di carburante

per uso autotrazione. Tale deduzione va calcolata applicando le

seguenti percentuali all’ammontare dei ricavi di cui all’art. 85, co. 1,

lett. a) (solo quelli relativi alla cessione di carburanti), del TUIR:

• 1,1% dei ricavi fino a € 1.032.913,80;

• 0,6% dei ricavi oltre € 1.032.913,80 e fino a € 2.065.827,60;

• 0,4% dei ricavi oltre € 2.065.827,60

Gli abbattimenti si applicano a decorrere dal periodo d'imposta

successivo a quello in corso al 31.12. 2011.

Nella determinazione dell'acconto dovuto per ciascun periodo di

imposta si assume quale imposta del periodo precedente quella che

si sarebbe determinata senza tenere conto della deduzione

forfetaria

122

61

23/05/2013

SPESE DI MANUTENZIONE

123

MANUTENZIONI - NOVITÀ DAL 2012

Tuir - Art. 102 – Manutenzione, riparazione,

ammodernamento, trasformazione

Limite fiscale: 5% del costo dei beni materiali

ammortizzabili alla data di inizio dell’esercizio

Eccedenza deducile nei 5 anni successivi in quota

costante (immutato)

124

62

23/05/2013

MANUTENZIONI - NOVITÀ DAL 2012

Esempio:

• Costo dei beni: 100.000

• Manutenzioni 2012 a conto economico: 6.000

• Limite massimo: 100.000x 5% = 5.000

• Eccedenza deducibile nei succ. 5 anni: 1.000/5= 200/anno

Credito x imposta anticipate a Imposte anticipate di CE: 275,00

1.000 x (27,5%) = 275,00

1.000

275

125

DEDUZIONE LEASING

DAL 29 APRILE 2012

126

63

23/05/2013

Canoni di locazione finanziaria: leasing

Metodo patrimoniale

• Civilisticamente i canoni di leasing vengono imputati

all’esercizio per competenza.

• Nei conti d’ordine: vengono indicati gli impegni presi con

la società concedente, con storno degli importi via via

pagati.

• Durante l’esercizio vengono contabilizzate le fatture.

• Nelle scritture di assestamento, il costo del leasing viene

rettificato per imputare all’esercizio la sola parte di

competenza, mediante:

– Risconti attivi, se i canoni imputati sono superiori a quelli di

competenza;

– Ratei passivi, se i canoni imputati sono inferiori a quelli di

competenza.

127

B8) Costi per godimento di beni di terzi

Canoni di locazione finanziaria: leasing

Limitazioni fiscali : Art. 102, co. 7, Tuir:

Durata contratto:

• Contratti stipulati fino al 28/4/2012: durata

minima prevista dalla deducibilità fiscale

• Contratti stipulati dal 29/4/2012: non rileva

più la durata, ma la deducibilità è prevista

per un periodo minimo (vedi DIA seguente)

128

64

23/05/2013

Costi per godimento di beni di terzi

Canoni di locazione finanziaria: leasing

Limitazioni fiscali : Art. 102, co. 7, Tuir:

Per i beni mobili: deduzione in un periodo non inferiore

alla metà (2/3 dal 2008) del periodo di

ammortamento corrispondente al coefficiente

ordinario;

Per i beni immobili: deduzione in un periodo non

inferiore a 2/3 dell’ammortamento con un minimo di

11 (8 fino al 2007) e un massimo di 18 (15 fino al

2007) anni