Asset Models of Exchange Rates

di Michele Faggion

Asset Models

Nel breve periodo, sono solo i movimenti di capitale che spiegano la bilancia dei pagamenti e i

cambiamenti nei tassi di cambio. I modelli che spiegano i movimenti del tasso di cambio nel breve

periodo sono anche chiamati asset models.

Un punto di partenza comune per questi modelli è lʼassunzione che il mercato dei tassi di

cambio è un mercato efficiente. Un mercato è efficiente quando il prezzo dei beni riflette

completamente le informazioni disponibili.

Nessun profitto può essere prodotto dal trading sulla base delle informazioni e le nuove

informazioni si riflettono nuovi prezzi.

Le aspettative circa il valore futuro di un tasso di cambio sono formate utilizzando le informazioni

presenti sui valori futuri delle determinanti o dei fondamentali dei tassi di cambio, come la crescita

futura di monta e la crescita futura del reddito reale.

Due elementi sono coinvolti nel concetto di “mercato efficiente”:

1) “le aspettative razioni sono assunte” che significa che gli agenti economici non fanno errori

quando fanno previsioni sulla base delle informazioni disponibili o, in altre parole, che essi

applicano il modello corretto (gli agenti potrebbero commettere degli errori, ma si assume ciò

accada “nella media”);

2) ogni differenza fra i rendimenti netti (al netto del rischio intrinseco) su asset diversi è assunta

essere annullata rapidamente dallʼarbitraggio, perché la mobilità dei capitali è elevata. In altre

parole, i costi di transazione sono trascurabili.

Interest Parity

Postula un sistema di cambi completamente liberi.

Il tasso di cambio, indicato con e e definito come il prezzo di unʼunità di moneta straniera in

termini di moneta domestica, è determinato dalla domanda e dallʼofferta.

Una caduta del tasso di interesse significa che la moneta straniera diventa più economica. Ciò è

lʼequivalente di unʼapprezzamento della moneta corrente (in UK si dice il contrario!).

Le banche, inclusa la banca centrale, si assume agiscano come broker (intermediari) nel mercato

dei tassi di cambio e non come compratori o venditori di moneta straniera.

Gli agenti economici sono indifferenti quanto alle azioni di titoli stranieri o domestici nei loro

portafogli, purché garantiscano lo stesso rendimento!

Il rendimento sui titoli stranieri è fatto da tassi di interesse straniero più ogni profitto o perdita nei

movimenti del tasso di cambio.

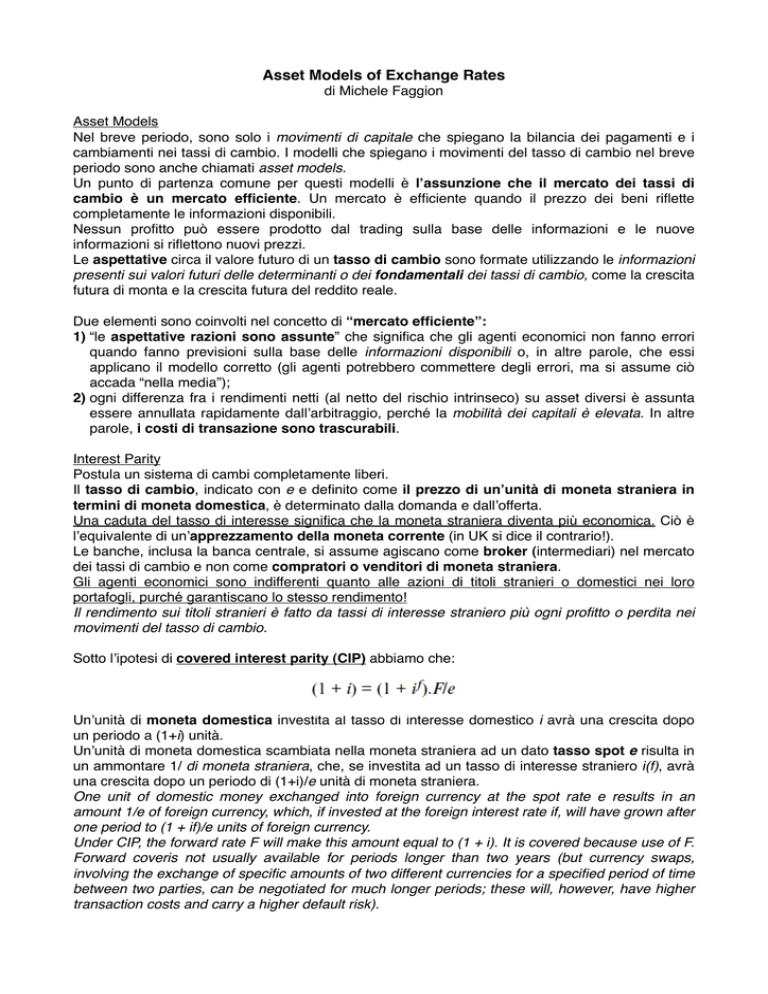

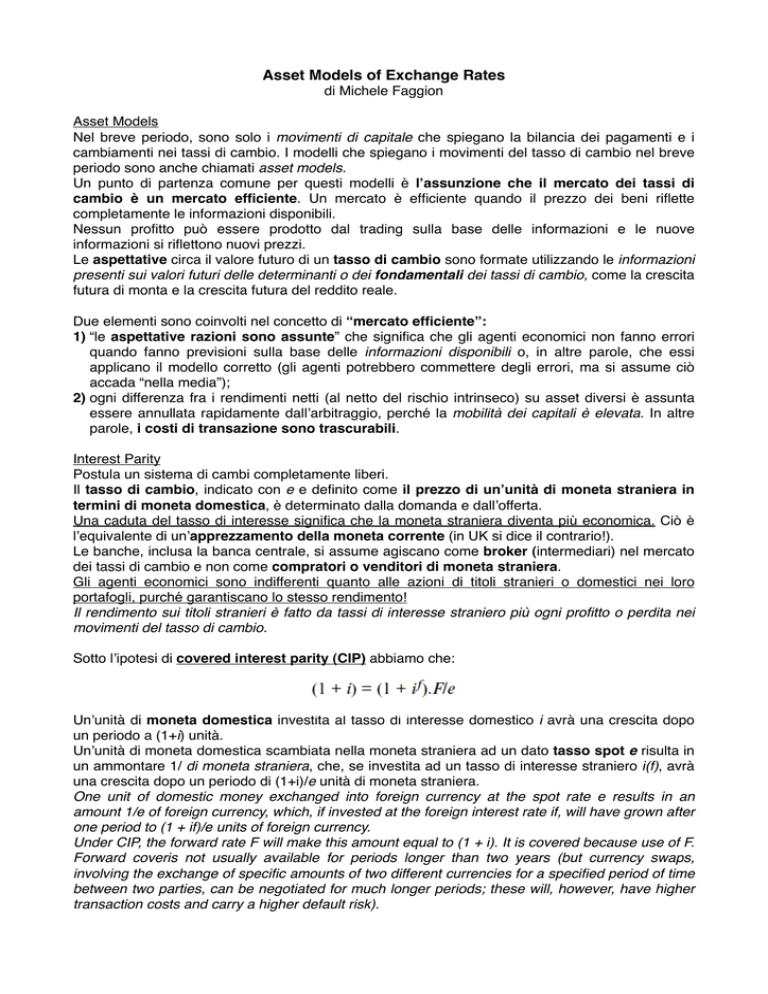

Sotto lʼipotesi di covered interest parity (CIP) abbiamo che:

Unʼunità di moneta domestica investita al tasso di interesse domestico i avrà una crescita dopo

un periodo a (1+i) unità.

Unʼunità di moneta domestica scambiata nella moneta straniera ad un dato tasso spot e risulta in

un ammontare 1/ di moneta straniera, che, se investita ad un tasso di interesse straniero i(f), avrà

una crescita dopo un periodo di (1+i)/e unità di moneta straniera.

One unit of domestic money exchanged into foreign currency at the spot rate e results in an

amount 1/e of foreign currency, which, if invested at the foreign interest rate if, will have grown after

one period to (1 + if)/e units of foreign currency.

Under CIP, the forward rate F will make this amount equal to (1 + i). It is covered because use of F.

Forward coveris not usually available for periods longer than two years (but currency swaps,

involving the exchange of specific amounts of two different currencies for a specified period of time

between two parties, can be negotiated for much longer periods; these will, however, have higher

transaction costs and carry a higher default risk).

This becomes:

If if is small and

this simplifies to:

which says that the forward premium is equal to the difference between domestic and foreign

interest rates.

Dati gli asset domestici e stranieri che sono identici sia per rischio di default che scadenza,

differenze dal punto “CIP” derivano dai costi di transazione (inclusi i costi di informazione).

Non sorprendentemente, lʼassunzione del CIP funziona abbastanza bene nei test empirici

riguardando i marcati Eurocurrency, dove gli investimenti sono comparabili in tutti gli aspetti

eccetto il nome della moneta, il volume del commercio è alta e i costi di transazione e

dʼinformazione sono bassi.

Per lʼAustralia, Hong-Kong e Singapore, de Brouwer (1999) riferisce che la liberalizzazione dei

mercati e i progressi tecnologici hanno portato a differenziali nei rendimenti più vicini al CIP fra il

periodo 1985 al 1994.

Uncovered interest parity (UIP)

Sotto questa assunzione, il tasso di cambio straniero più il tasso di cambio atteso eguaglia il

tasso di interesse domestico, ovvero:

Dato che la condizione CIP funziona generalmente se i mercati finanziari sono ben sviluppati, ne

segue che sotto lʼipotesi UIP il tasso di cambio futuro uguaglia il tasso spot atteso futuro, così

che;

Lʼassunzione UIP dice che ogni differenza fra il tasso di cambio domestico e straniero

uguagli la variazione attesa del tasso di cambio straniera.

Ciò significa che lʼattuale tasso di cambio sport dipende dal tasso di cambio atteso futuro e dai

tassi di interesse domestici e stranieri.

Ogni shock in una di queste variabili determina lʼaggiustamento del tasso spot.

Due esempi che assumono la condizione di parità nei tassi di interesse domestico e straniero e nel

fatto che tasso di cambio non si attende si modifichi:

Esempio 1. Gli speculatori improvvisamente si aspettano un futuro rialzo nel tasso di cambio. Essi

acquisteranno moneta straniera nellʼaspettativa di poterla vendere ad un prezzo maggiore in

futuro. Essi stessi così portano lʼaumento del tasso di cambio che si aspettano: è il caso di una

“profezia che si aiuta!”.

Invece di comprare moneta straniera, essi potrebbero anche comprare moneta straniera in un

mercato forward dei derivati, con la volontà di venderla nel momento in cui si arrivi ad un

profitto.

Gli arbitraggisti (le banche) che offrono contratti di forward per i tassi di cambio agli speculatori

si coprono la loro posizione comprando moneta straniera sul mercato di cambio corrente, di nuovo

facendo rialzare lʼattuare tasso di cambio (per effetto del loro acquisto).

Le attività degli speculatori fanno si che sia il tasso di cambio attuale sia quello forward si

aggiustino in base al loro tasso di cambio futuro atteso.

Esempio 2. Il tasso dʼinteresse domestico (di breve periodo) aumenta, ma il tasso di cambio futuro

resta fermo. Al tasso di cambio originale, gli investimenti domestici in titoli domestici promette

rendimenti più elevati da investimenti stranieri.

Le persone che vogliono investire in titoli domestici anziché in titoli stranieri, vendono moneta

straniera e comprano moneta domestica. Il tasso di cambio crolla. Il tasso di cambio futuro atteso

non è crollato e si attende ancora che cresca.

Gli investimenti stranieri offrono la prospettiva di un guadagno dal crescere di un tasso di

interesse, oltre che al rendimento degli interessi. La caduta nel tasso di cambio va avanti fino ad

un aumento atteso futuro per cui il tasso di cambio uguaglia il tasso di interesse domestico.

!"#$%$&#'()%*#+!

• "#$%&!,!(!'(%!%)*%+'%$!,-'-&%!%)+(.#/%!&.'%!%0-.12!'(%!,3&4.&$!&.'%5!

6%.172%$!2*3'!&.'%2!'(%#!2(3-1$!3#!.8%&./%!%0-.1!'(%!1.//%$!,3&4.&$!&.'%5!!

Sotto la condizione

UIP, il tasso di cambio atteso futuro è uguale al forward rate.

I tassi spot

tal caso dovrebbero uguagliare in media i “lagged spot rate”.

• in"9:!72!'(%&%,3&%!3;%#!'%2'%$!<=!&%/&%227#/!&%.172%$!2*3'!&.'%2!3#!'(%!

Tale condizione

è quindi spesso testata regredendo i tassi spot realizzati sui “lagged spot rate”:

1.//%$!,3&4.&$!&.'%>!

u è lʼerrore!!!!!!"!72!.!&%27$-.15!

residuale.

Il termine dʼerrore u dovrebbe essere incorrelato e Eu(t) = 0 se il mercato dei tassi di cambio è

efficiente. • ?(%!%&&3&!'%&@!"!2(3-1$!<%!2%&7.11=!-#+3&&%1.'%$!.#$!#"$!A!B!7,!'(%!,3&%7/#!

Sotto lʼipotesi%)+(.#/%!@.&C%'!72!%D+7%#'5!"#$%&!&72C!#%-'&.17'=E!'(%!+3#$7F3#!,3&!'(%!

di neutralità del rischio (risk neutrality), la condizione per lʼapproccio monetario,

la costante a @3#%'.&=!.**&3.+(E!'(%!+3#2'.#'!%!2(3-1$!#3'!$7G%&!27/#7H!+.#'1=!,&3@!B!

non dovrebbe differire significativamente da 0, nè il coefficiente b dovrebbe differire

da 1. Il forward

rate è, in questo caso, un preditore imparziale del futuri tassi spot.

#3&!2(3-1$!+3%D+7%#'!&!$7G%&!@-+(!,&3@!I5!?(%!,3&4.&$!&.'%!72!7#!'(.'!

Ciò implica che

le aspettative di profitti in eccesso dellʼinvestimento in una valuta, piuttosto che in

+.2%!.#!"'&(%)*+!,-*+(.$/-!3,!,-'-&%!2*3'!&.'%25!

unʼaltra, è zero.

• ?(72!7@*17%2!'(.'!'(%!%)*%+'.F3#!3,!%)+%22!*&3H!'2!3,!7#8%2F#/!7#!3#%!

+-&&%#+=!&.'(%&!'(.#!.#3'(%&!72!J%&35!

Ricerche empiriche

non forniscono più supporto per un tasso forward perché un predittore

imparziale del futuro tasso spot e cioé per la condizione UIP.

II!

La divergenza è spesso abbastanza sostanziale, specialmente nel breve periodo.

Tuttavia, ci sono evidenze che nel lungo periodo, pluriennali, differenze nei tassi di interesse

rispecchiano più o meno i tassi di cambio. Dopo tutto questo fornisce un supporto, se solamente

debole, per la condizione di UIP.

Possibili spiegazioni del rifiuto ex-post della condizione UIP sono:

1) shock asimmetrici

Una spiegazione che è coerente con il modello monetario è che le divergenze ex post dalla

condizione UIP sono attribuibili alle leggi, ovvero, gli sviluppi o shock che erano impossibili da

prevedere quando le aspettative si erano originariamente formate e che gli agenti economici

modificano le loro aspettative.

Questi shock potrebbero essere asimmetrici, ovvero, essi non neutralizzarsi fra loro, causando

unʼimprevedibile e imprevista autocorrelazione del termine di errore nellʼequazione di cui

sopra.

In caso del dollaro nella prima metà degli anni ʼ80, due tali shock erano il rimpatrio dei mutui in

Latino America da parte delle banche americane sulla scia delle crisi del tasso di cambio e

del debito del 1982 e durante la liberalizzazione del mercato finanziario giapponese, i quali

hanno preso una marcia in più grazie alla pressione americana che ha condotto verso lʼaccordo

USA-Giappone del 1984 e ha aiutato a sostenere i flussi di capitale verso gli Stati Uniti.

2) La questione del “peso”

Con aspettative razionali, gli agenti usano un modello corretto e non hanno errori simmetrici. UIP

tiene ex ante. La validità ex ante del UIP è compatibile con deviazioni ex post dallʼUIP quando un

cambiamento nella politica economica del governo e un movimento concomitante nel tasso di

cambio (di equilibrio) sono attesi, ma il momento esatto non è conosciuto e il cambiamento fallisce

di materializzarsi per un periodo di tempo, o se un cambiamento di politica è stata annunciata, ma

richiede tempo per essere implementata.

Il fenomeno è conosciuto come “peso problem”. Questa espressione si riferisce alla situazione in

Messico negli anni ʼ70, quando un deprezzamento atteso del peso era il riflesso in tassi di

interesse domestici elevati e un cambio con il peso futuro, molto tempo prima del deprezzamento

che è avvenuto nellʼagosto del 1974.

3) Bolle speculative

Nel modello monetario dei prezzi flessibili (flexprice), i tassi di cambio sono determinati dai

fondamentali, incluse le aspettative circa i valori futuri di questi fondamentali.

Ciò è stato discusso da più autori per cui il tasso di cambio potrebbe essere influenzato anche da

altre variabili, quando conservando la condizione di efficienza per cui i rendimenti in eccesso in

attività estere rispetto al rendimento delle attività domestiche è nullo: il tasso di cambio

potrebbe essere determinato da aspettative razionali di “capricci”, ovvero, le mie aspettative di

quali saranno le aspettative degli altri agenti!

Queste aspettative potrebbero essere governate da altri fattori rispetto ai fondamentali. Quello

che potremmo avere è una bolla “razionale”. Siamo tornati alla triste visione di Keynes per cui

la valutazione del mercato come un gioco di sedie musicali.

Una bolla razionale si verifica quando i partecipanti al mercato valutano la possibilità attesa di un

continuo rialzo di una moneta, ad esempio il dollaro, contro la probabilità di un crollo.

Lʼaumento atteso potrebbe essere completamente sconnesso con alcuni fondamentali. Se questa

viene detta “razionale”, può essere “razionale” a livello di singolo agente e difficilmente può essere

una razionalità collettiva.

Nota che le condizioni UIP e CIP mostrano come il tasso di cambio corrente e i futuri tassi attesi

sono intercorrelati, sotto alcune assunzioni.

Essi non sono sufficienti per spiegare il livello di un tasso di cambio. Nel modello monetario di

base di del tasso di cambio, la determinazione UIP è a tal fine combinata con tre altri blocchi

portanti: quantity theory (1), PPP (2) e la teoria di Irving Fisherʼs (3) dellʼinflazione correlata ai

tassi di interesse.

!"#$%&'()*+,$%)&-./)0",1&-.2)(!

Modello monetario Flexprice base (quantity theory - 1)

• "#$%&'!(#&)!$*!+,(*-./0.1&2#/!3('1$2*)!('',4&5!.2!6&!5&.&#4$*&5!6/!.1&!

I prezzi sono assunti

essere determinati dallʼofferta nominale esogena di moneta e della

7&829&*2,':!*24$*(;!42*&/!',<<;/!(*5!(!#&(;!42*&/!5&4(*5!=1$%1!$'!(!

domanda reale di moneta

che è funzione del PIL (esogeno) e del tasso di interesse:

3,*%-2*!23!7&829&*2,':!#&(;!*(-2*(;!$*%24&!(*5!.1&!#(.&!23!$*.&#&'.>!

• !"#?!42*&/!',<<;/)!!$#?!42*&/!5&4(*5)!%#?!<#$%&!;&@&;)!&#?!#&(;!$*%24&A!

• B(C$*9!;29'!(*5!'2;@$*9!32#!.1&!<#$%&!;&@&;>!

• D'',4$*9)!32#!.1&!'(C&!23!'$4<;$%$./)!.1(.!')!E!(*5!F!1(@&!.1&!'(4&!@(;,&!

(6#2(5!('!(.!124&)!=&!G*5!32#!.1&!32#&$9*!<#$%&!;&@&;>!

!

HI!

!"#$%&'()*+,$%)&-./)0",1&-.2)(!

• "#$%&'()*+!",-.$!"'$)/0!13332!3$,4)5.(!/&.!6)*7!8./-..*!/&.!5,9.(:%!

'*5!/&.!;,$.)+*!3$)%.!6.4.6(<!/&.!5,9.(:%!3$)%.!6.4.6!)(!'((#9.5!/,!.=#'6!

La condizione• /&.!;,$.)+*!3$)%.!6.4.6!'/!/&.!+,)*+!$'/.!,;!.>%&'*+.<!

di"#$%&'()*+!",-.$!"'$)/0!13332!3$,4)5.(!/&.!6)*7!8./-..*!/&.!5,9.(:%!

parità dei prezzi PPP (2) fornisce un collegamento fra i livelli dei prezzi

domestico e straniero:

il livello di prezzo domestico (lʼinflazione domestica) è assunta essere

'*5!/&.!;,$.)+*!3$)%.!6.4.6(<!/&.!5,9.(:%!3$)%.!6.4.6!)(!'((#9.5!/,!.=#'6!

uguale al livello di

prezzo

straniero ad un dato tasso di cambio:

/&.!;,$.)+*!3$)%.!6.4.6!'/!/&.!+,)*+!$'/.!,;!.>%&'*+.<!

,$!

,$!

• ;$,9!-&)%&!)/!;,66,-(?!'@.$!5)A.$.*:':*+!-)/&!$.(3.%/!/,!:9.?!/&'/!

dal quale ne segue

che, dopo aver differenziato rispetto al tempo, questi movimenti nel tasso di

• 9,4.9.*/(!)*!/&.!$'/.!,;!.>%&'*+.!$.B.%/!/&.!5)A.$.*%.!8./-..*!

;$,9!-&)%&!)/!;,66,-(?!'@.$!5)A.$.*:':*+!-)/&!$.(3.%/!/,!:9.?!/&'/!

cambio reale riflettono

le differenze fra lʼinflazione domestica e straniera:

5,9.(:%!'*5!;,$.)+*!)*B':,*<!

9,4.9.*/(!)*!/&.!$'/.!,;!.>%&'*+.!$.B.%/!/&.!5)A.$.*%.!8./-..*!

!"#$%&'()*+,$%)&-./)0",1&-.2)(!

-)/&!C!D!/&.!$'/.!,;!)*B':,*E!

5,9.(:%!'*5!;,$.)+*!)*B':,*<!

-)/&!C!D!/&.!$'/.!,;!)*B':,*E!

• "#$%$!$&'()*+%!,$--!'%!,#(,!,#$!.(,$!*/!$01#(+2$!3%!4$,$.53+$4!67!,#$!

La seguente equazione ci dice che il tasso di cambio è determinato dalla domanda ed

FG! offerta

%,*18!4$5(+4!/*.!(+4!%'99-7!*/!5*+$7!(,!#*5$!(+4!(6.*(4:!

FG!

stock di moneta domestico e straniero:

• ";*!%359-$!1(%$%:!

Due semplici

casi:

• <3=!"#$!4*5$%)1!5*+$7!%'99-7!3+1.$(%$%!,*!(!#32#$.!-$>$-?!"#3%!

a) lʼofferta domestica di moneta aumenta ad un livello più alto. Ciò alimenta immediatamente un

livello 355$43(,$-7!/$$4%!3+,*!(!#32#$.!4*5$%)1!9.31$!-$>$-@!-$(>3+2!.$(-!1(%#!

di prezzi domestico più alto, lasciando le disponibilità liquide reali M/P e così il

6(-(+1$%!!A"#(+4!,#'%!,#$!4*5$%)1!3+,$.$%,!.(,$!'+1#(+2$4?!B3>$+!CCC@!

tasso di

interesse domestico immutati. Dato PPP, il tasso di cambio crescerà.

!"#$%&'()*+,$%)&-./)0",1&-.2)(!

,#$!$01#(+2$!.(,$!;3--!3+1.$(%$?!

b) Il reddito nazionale domestico salta a un livello più elevato. A primo sguardo,

• "##$!%&'()*+!,-*&,-.!#,+&'(!/0'1)!2&!-!3#43(5!.(6(.7!82!95)2!)#432!).#432.:!

sorprendentemente, forse,

è ciò che causa una caduta nel tasso di cambio.

)0515#)#,4;!1(53-1);!#)!23-2!23#)!+-0)()!-!<-..!#,!23(!5-2(!&<!(=+3-,4(7!!

c) Più alti livello di reddito

il volume di moneta domandata, la quale, data lʼofferta

• aumentano

>#43(5!.(6(.!&<!!"#,+5(-)()!23(!6&.0'(!&<!'&,(:!?('-,?(?;!@3#+3;!4#6(,!

nominale id moneta, fa si che il livello dei prezzi scenda (Data Ms, un aumento della domanda

23(!,&'#,-.!'&,(:!)011.:;!'-A()!23(!15#+(!.(6(.!<-..!"B#6(,!#$;!-,!

di moneta causata da un reddito più alto deve essere controbilanciata da una caduta nella

#,+5(-)(!#,!23(!?('-,?!<&5!'&,(:!+-0)(?!C:!-!3#43(5!5(-.!#,+&'(!3-)!2&!

domanda di moneta determinata

da altre cause, e nella teoria queste sono il livello dei prezzi

C(!&D)(2!C:!-!<-..!#,!'&,(:!?('-,?!<5&'!)&'(!&23(5!+-0)(;!-,?!#,!23(!

che deve scendere).

E0-,*2:!23(&5:!#2!#)!23(!15#+(!.(6(.!23-2!3-)!2&!4#6(!@-:$7! DE!

d) Una caduta nei prezzi fa• cadere

anche il tasso di cambio, a parità di prezzi (PPP).

8!<-..!#,!23(!15#+(!.(6(.!'-A()!23(!5-2(!&<!(=+3-,4(!<-..!2&&;!4#6(,!FFF7!

• (RER),

G3(!%&'("&)*+',-&"%'.&""HIH$;!23-2!#);!23(!,&'#,-.!(=+3-,4(!5-2(!+&55(+2(?!

e) Il tasso di cambio reale

ovvero, il tasso di cambio nominale corretto ai movimenti del

<&5!5(.-*6(!15#+(J.(6(.!'&6('(,2);!#)!+&,)2-,2!"(6(,!0,#2:$!0,?(5!FFFK!

livello di prezzi relativi, è costante

sotto lʼipotesi PPP:

"2M1"-,?!1"L!&1"2;!)&!23-2!/0/L!N7!

/0/"L!&1

"

"

"

"

• O&'#,-.!(=+3-,4(J5-2(!'&6('(,2)!(=-+2.:!&D)(2!?#6(54#,4!15#+(J.(6(.!

f) I movimenti del tasso di cambio

nominale controbilanciano esattamente i movimenti di prezzo

'&6('(,2)!0,?(5!FFF;!)&!23-2!23(!5(.-*6(!15#+(!&<!-!C0,?.(!&<!?&'()*+!

divergenti sotto lʼipotesi PPP,

così

che il prezzo relativo di un prodotto domestico e di un prodotto

4&&?)!-,?!-!C0,?.(!&<!<&5(#4,!4&&?)!-2!23(!4&#,4!,&'#,-.!5-2(!&<!

straniero al tasso nominale di cambio non cambia.

(=+3-,4(!?&()!,&2!+3-,4(7!

!"#$%&'()*+,$%)&-./)0",1&-.2)(!

PN!

#8!%090#*:!*/0!0;<0#*0&!%':0!'(!*/0!%2*0!

• "##$%&'()!*$!+,-.!*/0!12340!$5!6!"7!!"

Secondo lʼipotesi UIP, il valor di

riflette lʼaumento atteso nel tasso di cambio.

$5!0;#/2()0=!

Abbiamo visto inoltre dallʼipotesi di PPP (vedi sopra), che il cambiamento nel tasso di cambio

uguaglia la differenza fra lʼinflazione domestica e straniera (nota che noi usiamo il “tempo

• >0!23:$!5$4(&.!5%$?!---!60@42A$(!B=C8.!*/2*!*/0!#/2()0!'(!*/0!%2*0!$5!

continuo” qui, mentre nella precedente sezione usevamo “tempo discreto”).

0;#/2()0!0@423:!*/0!&'D0%0(#0!E0*F00(!&$?0:A#!2(&!5$%0')(!'(92A$(!

6($*0!*/2*!F0!4:0!#$(A(4$4:!A?0!/0%0.!F/0%02:!'(!*/0!<%0#0&'()!:0#A$(!

I cambiamenti del tasso di cambio atteso futuro uguaglieranno in corrispondenza la differenza fra

F0!4:0&!&':#%0*0!A?08=!

inflazione attesa domestica e straniera, date le aspettative razionali.

• G;<0#*0&!54*4%0!0;#/2()0H%2*0!#/2()0:!F'33!#$%%0:<$(&'()3I!0@423!*/0!

&'D0%0(#0!E0*F00(!0;<0#*0&!&$?0:A#!2(&!0;<0#*0&!5$%0')('(9!2A$(.!

)'10(!%2A$(23!0;<0#*2A$(:=!

• >'*/!<0%50#*!#2<'*23!?2%J0*:!2(&!#$(:0@40(*3I!2!4('5$%?!0;<0#*0&!%023!

%2*0!$5!'(*0%0:*!*/':!'?<3'0:!*/0!'$#3),&$/4"5./6$/0),)#0&,)("5./#3$+.!

F/'#/!:2I:!*/2*!*/0!($?'(23!%2*0!$5!'(*0%0:*!0@423:!*/0!%023!%2*0!<34:!*/0!

Con mercati dei capitali perfetti, e di conseguenza, un tasso di interesse atteso uguale, ciò implica

la relazione Fisher fra inflazione e tasso di interesse, che dice che il tasso di interesse

nominale uguaglia il tasso di interesse reale più il tasso di inflazione attesa.

!"#$%&'()*+,$%)&-./)0",1&-.2)(!

Il tasso di interesse reale è assunto essere esogeno. Ciò può essere pensato essere

determinato dallʼefficienza marginale del capitale. I tassi di interesse reali sono quindi

uguali fra le diverse nazioni del modello.

• """#!$%"!&'(!)*+,-./+!*'0&12'342..-45-(!*'5-.-+5!.&5-+!&.-!'25!*'(-6-'(-'57!

PPP, UIP e il8'9!5:2!2;!5,-<!*<6=*-+!5,-!5,*.(7!

rapporto di Fisher fra inflazione e tasso di interesse non sono indipendenti.

Nessuna delle

due

implica la terza.

• >,*+!:*==!?-!*<<-(*&5-=9!&66&.-'5!*;!:-!.-<-<?-.!5,&5!"""!+&9+!5,&5!

Ciò appare immediatamente chiaro se ci ricordiamo che PPP dice che:

• $%"!+&9+!5,&5!

• &'(!)*+,-.!5,&5!

Nota che ciò può essere mostrato come il tasso di cambio corrente nel modello di tassi di cambio

• @25-!5,&5!*5!4&'!?-!+,2:'!5,&5!5,-!4A..-'5!-B4,&'C-!.&5-!*'!5,*+!!"#$%$&'$#()

in equilibrio !*+,-./!0'-1!)(23!%)2.!<2'-5&.9!<2(-=!:*5,!.&12'&=!-B6-45&12'+!,*'C-+!

o modello monetari con aspettative razionali e collega non solo i valori presenti ma

anche i valori '25!2'=9!2'!5,-!6.-+-'5!D&=A-+!?A5!&=+2!2'!5,-!-B6-45-(!D&=A-+!2;!5,-!

attesi delle variabili esogene a tutte le date.

-B2C-'2A+!D&.*&?=-+!&5!&==!;A5A.-!(&5-+!EF*=+2'!GHIJ#!GHIHK!L2M<&'!&'(!

N4,=&C-',&A;!GHJOK!P&'(-.!Q.&&5+!&'(!F225,!GHJOR7!

SO!

I cambiamenti nelle aspettative sulla politica monetaria futura, sulla crescita reale futura o alcune

variabili esogene immediatamente alimentano i movimenti del tasso spot corrente, prima che

il cambiamento atteso accada.

Ciò dovrebbe essere tenuto in mente che il modello monetario è basato su alcune assunzioni

estreme.

I prezzi delle commodity potrebbero aggiustarsi molto velocemente ai cambiamenti delle

circostanze, ma i prezzi allʼingrosso sono molto meno volatili, mentre i prezzi al consumo sono

apparentemente molto fermi. Lʼassunzione per cui il livello dei prezzi si aggiunta immediatamente

è, pertanto, troppo distante dalla realtà.

PPP è una reale approssimazione per gli sviluppi del prezzo e del tasso di cambio nel lungo

periodo.

Eʼ solo per periodi di iperinflazione che il modello monetario fornisce una descrizione vicina a ciò

che accade realmente.

UIP può, quindi, essere combinata con i prezzi che sono fermi nel breve periodo e con deviazioni

di breve periodo dal PPP.

Dornbuschʼs Stocky-Price Monetary

Il modello dinamico del tasso di cambio di Dornbusch (1976) differisce dal modello monetario

Flexprice in quanto i prezzi non si aggiustano immediatamente dopo lo shock.

La quantity theory si applica solo nel lungo periodo. Di conseguenza, i cambiamenti nellʼofferta

di moneta prima esercitano un effetto di liquidità Keynesiana che interessano il tasso di

interesse, mentre in equilibrio il modello del tasso di cambio, essi immediatamente alimentano in

prezzi più alti o più bassi con il tasso di interesse che rimane costante (o, se noi analizziamo i

cambiamenti nel tasso di crescita dellʼofferta di moneta, in un inflazione più alta o più bassa, e in

aggiustamenti del tasso di interesse Fisherian).

PPP si applica anche nel lungo periodo, ma lʼUIP tiene continuamente.

Assumi che, partendo da un equilibrio con una totale occupazione in unʼeconomia con una

capacità produttiva costante, lʼofferta di moneta di espande.

I prezzi si aggiustano velocemente. Lʼofferta reale di moneta M/P quindi cresce per prima, facendo

calare il tasso di interesse.

Gli investitori inviano il loro denaro allʼestero, non solo per beneficiare dei tassi di interesse esteri

più alti, ma anche per anticipare il futuro rialzo del tasso di cambio (che sanno accadrà, grazie alle

loro aspettative razionali).

A quel livello del nuovo tasso di cambio di equilibrio, essi continuando ad inviare denaro allʼestero,

a causa di questo differenziale temporaneo di interessi fra i mercati finanziari stranieri e domestici.

Essi si fermeranno solo spingendo verso lʼalto il tasso di cambio in questo modo, al punto dove la

caduta attesa del tasso di cambio (al nuovo livello di equilibrio) bilancia solo il differenziale di

interesse.

!"#$%&'()*'+,-(./01#2(3+4"$356#/+4"738!

Data la condizione di uncovered interest parity, la caduta iniziale del tasso di interesse domestico

• "#$%&!'&()$%*%+!#&,%*%-,!./*#,01!,2%!#&#3/4!5/44!)5!,2%!+)6%-3(!#&,%*%-,!

porta a uno sconto

del tasso di cambio forward, che dovrebbe corrispondere alla caduta attesa

futura del tasso di */,%!4%/+-!,)!/!+#-()'&,!)&!,2%!5)*7/*+!%8(2/&9%!*/,%1!72#(2!-2)'4+!

cambio. Comunque, lʼofferta di moneta aumentata implica un livello dei prezzi

futuro più alto e, di ()**%-.)&+!7#,2!/&!%8.%(,%+!5','*%!5/44!#&!,2%!*/,%!)5!%8(2/&9%:!;)7%$%*1!

conseguenza, una futura crescita nel tasso di cambio.

,2%!#&(*%/-%+!6)&%0!-'..40!#6.4#%-!/!2#92%*!5','*%!+)6%-3(!.*#(%!4%$%4!

/&+1!()&-%<'%&,401!/!5','*%!*#-%!#&!,2%!*/,%!)5!%8(2/&9%:!!

Questi due movimenti

sono solo compatibili se il tasso di cambio, prima si muove otre il

• =2%-%!,7)!6)$%6%&,-!/*%!)&40!()6./3>4%!#5!,2%!*/,%!)5!%8(2/&9%!?*-,!

suo nuovo equilibrio

di lungo periodo e gradualmente ritorna ad esso lentamente. Questo

6)$%-!>%0)&+!#,-!&%7!4)&9,%*6!%<'#4#>*#'6!4%$%4!/&+!9*/+'/440!*%,'*&-!,)!

fenomeno è conosciuto

come overshooting.

#,!4/,%*:!=2#-!.2%&)6%&)&!#-!@&)7&!/-!!"#$%&!!'()*A-%%!B#9'*%C:!

DE!

M/P è aumentata e il tasso di interesse domestico è sceso.

Ciò risulta in una situazione di domanda di beni più alta. Inoltre, il tasso di cambio è aumentato

mentre i prezzi domestici non sono saliti, o solo leggermente.

Un deprezzamento reale ha preso piede (il tasso di cambio aumenta) e la domanda di esportazioni

netta può essere assunto che crescerà.

Tutto questo mette una pressione al rialzo sul livello dei prezzi domestico. Mentre il livello di

prezzo cresce, i saldi reali cadono e il tasso di interesse cresce fino a che finalmente i saldi reali e

il tasso di interesse sono tornati al loro livello originario, sebbene ad un livello di prezzi più alto.

Mentre il tasso di interesse ritorna al suo livello originario, il divario fra il tasso di interesse

domestico e straniero e lo sconto sul tasso forward diminuisce, mentre il tasso di cambio muove

verso il suo nuovo livello di equilibrio.

Nel nuovo equilibrio, i prezzi e il tasso di cambio sono cambiati proporzionalmente allʼofferta di

moneta e il tasso di cambio reale è tornato al suo valore iniziale.

Durante la transizione da un equilibrio verso un altro, comunque, PPP è violata e il tasso di cambio

reale muove prima verso lʼalto e poi verso il basso.

Nel modello Dornbusch, la volatilità del tasso di cambio è causato dalle azioni politicomonetarie.

I test empirici del modello non sono stati molto riusciti, ma Rogoff dice che il modello cattura gli

effetti di almeno più punti di svolta nella politica monetaria, in particolare la politica deflazionistica

di Margaret Thatcher in UK del 1979 e la politica deflazionistica americana dellʼinizio degli anni

ʼ80.

Comunque, il modello di Dornbusch è importante perché si focalizza sullʼinterazione del mercato

dei beni caratterizzato da meccanismi di aggiustamento lento e i mercati delle attività con un

aggiustamento molto veloce.

Si mostra che la volatilità del tasso di cambio, includendo lʼovershooting, potrebbe accadere

anche con gli agenti economici che erano perfettamente razionali e ben informati.