RINNOVI

RIVISTE

RIVISTE IPSOA:

L’INFORMAZIONE DI QUALITÀ

SU TUTTI I MEDIA

NE

W

CARTA

SMARTPHONE

TABLET

PC

OMAGGIO

PREZZO

BLOCCATO

IPSOA è l’unica a garantirle la possibilità di sfogliare ogni numero del suo abbonamento anche in mobilità e online su smartphone*, tablet e PC.

In più, rinnovando il suo abbonamento entro il 15/12/2013 potrà usufruire del

prezzo bloccato al 2013 e di un omaggio a scelta fra:

- nuova edizione de il Codice Civile - Codice di procedura civile IPSOA

- Guida Osterie d’Italia 2014 a cura di Slow Food.

* La versione smartphone è disponibile solo per i sistemi Android.

CAMPAGNA

Rinnovi subito il suo abbonamento

L’elenco completo è disponibile su www.ipsoa.it/agenzie e su www.indicitalia.it/agenzie

adv_IPSOA_rinnovi_21x29,7_2014_4.indd 1

Y18EE LE

sul sito www.ipsoa.it/rinnoviriviste

chiamando il Numero Verde 800.916935

contattando il suo Agente di riferimento

06/09/13 11.42

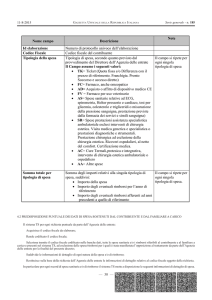

Sommario

Luglio Agosto 2013

4

Aspetti strutturali

Il federalismo fiscale era un «diversivo tributario»?

di Raffaello Lupi, Marco Di Siena .....................................................................................................

Crescita, pressione fiscale e determinazione della ricchezza

di Mariano Bella e Luciano Mauro, RL.............................................................................................

Tassazione attraverso le aziende: dai numeri ai concetti in una recente monografia

di Mario Damiani, Raffaello Lupi......................................................................................................

Statuto del contribuente: rigidità di ritorno della codificazione frammentaria del buonsenso

di Marzia Lerani, Antonio Puce, RL ..................................................................................................

361

367

375

383

Accertamento

Accertamento prematuro e procedimento amministrativo

di Raffaello Lupi, Maria Rita Silvestri, Dario Stevanato ..................................................................

389

Redditi d’impresa

Sulla deducibilità di ritenute fiscali inizialmente omesse e versate a seguito di accertamento

di Simone Covino, RL.........................................................................................................................

Interessi passivi su debiti contratti per pagare dividendi: il principio è salvo

di Raffaello Lupi.................................................................................................................................

Cessione contro rendita vitalizia: la continuità dei valori fiscali esclude la doppia tassazione

di Gaudenzio Albertinazzi, RL, DS.....................................................................................................

402

405

410

Redditi fondiari

Reddito figurativo degli immobili non locati tra «socio-matematica» e manovre finanziarie

di Alessandro Santoro, RL..................................................................................................................

413

Operazioni straordinarie

Conferimenti di partecipazioni da persone fisiche e neutralità fiscale: la «continuità»

non è agevolativa

di Valentina Perrone, Raffaello Lupi..................................................................................................

419

Contenzioso tributario

Diritto tributario, giudici e processo

di Massimo Basilavecchia, Raffaello Lupi.........................................................................................

431

Reati tributari

Gli interposti, gli imprenditori e le aziende (tra caso Mediaset e tutoraggio fiscale)

di Raffaello Lupi.................................................................................................................................

435

Sanzioni

Sull’applicabilità d’ufficio delle mitigazioni sanzionatorie previste «ex lege» dopo l’introduzione

del giudizio

di Alessia Vignoli, RL .........................................................................................................................

4/2013

443

359

Sommario

Fiscalità internazionale

Le due anime dei costi «black list» tra ricchezza non registrata (retrocessione occulta)

e «transfer pricing rinforzato»

di Fabio Gallio, Valentina Perrone, Raffaello Lupi...........................................................................

Esterovestizione societaria: conferme della lettura «anti-abuso», nei limiti dell’evasione

interpretativa

di Simone Covino, RL.........................................................................................................................

360

4/2013

451

461

Aspetti

strutturali

Il federalismo fiscale

era un «diversivo tributario»?

di Raffaello Lupi, Marco Di Siena

Sono passati circa vent’anni da quando il «federalismo fiscale» sembrava essere un palliativo per

rispondere al malessere tributario italiano. È evidente oggi che si confondevano le insoddisfazioni per gli squilibri tra tassazione attraverso le aziende e attraverso gli Uffici col malessere della

parte relativamente più efficiente e produttiva del Paese in ordine agli squilibri tra provenienza

del gettito e sua allocazione territoriale. Venivano quindi intrecciati due profili diversi, e la loro

combinazione, con espressioni ammiccanti e suggestive, era mediaticamente molto efficace. Ma

fuorviante, con una apparenza che confondeva molto la sostanza. Si giocava in proposito sull’equivoco, diffuso nell’opinione pubblica, e tra le stesse classi dirigenti, tra tassazione e fiscalità,

concetto più ampio, e che comprendeva anche l’allocazione territoriale della spesa, e non solo i

tributi in senso stretto. Non ci si rendeva conto, quindi, del ruolo che gli enti locali possono giocare nella determinazione della ricchezza che sfugge alle aziende, e della loro riluttanza politica

a svolgerlo.

Il federalismo fiscale non è tributario, o almeno non sempre

Raffaello Lupi

L’articolo di Marco Di Siena fa il punto su di

una serie di confusioni diffuse nella pubblica

opinione italiana, in materia finanziaria e tributaria, davanti alle quali ci sono varie reazioni

possibili: quella tipica dello scienziato sociale,

che cerca di riflettere sui comportamenti umani,

sulle riflessioni dei suoi simili nel settore, riorganizzandole e riproponendole agli interlocutori; quella del professionista, che non si cura delle cause, ma cerca di utilizzarne le ricadute in

termini di lavoro; quella di chi cerca di suggerire chiavi di lettura per avere visibilità politica,

facendo intendere di aver capito qual è il problema e chiedendo, per superarlo, deleghe, che poi

si traducono in credibilità e potere.

Queste reazioni possono anche combinarsi tra di

loro, con varie sfumature, in cui si può spaziare:

dalla comunicazione della ricerca sociale al

bluff, con le innumerevoli gradazioni intermedie

che caratterizzano le nostre discipline. Si è giocato molto sull’equivoco tra tassazione e fiscalità, concetto più ampio, e che comprende anche

l’allocazione territoriale della spesa, e non solo i

tributi in senso stretto. In questo modo il federa-

lismo è diventato, come Pirandello diceva del

fascismo, una scatola in cui ognuno mette quello

che gli pare. Agli enti locali non pare vero di

usare il federalismo fiscale per chiedere più funzioni e soldi, senza però trasformarsi in esattori

dei tributi, compito sgradevole che preferiscono

lasciare a organi centrali. Altri usano il federalismo fiscale per tagliare la spesa pubblica, altri

per calmierare sproporzioni nei trasferimenti.

Non ci si rende conto, in questo modo, degli

aspetti tributari del federalismo fiscale, cioè del

ruolo che gli enti locali possono giocare nella

determinazione della ricchezza che sfugge alle

aziende.

Vediamo di fare quindi un po’ d’ordine sugli

aspetti tributari del federalismo fiscale, partendo

dalla necessità che la determinazione della ricchezza ai fini tributari sia sufficientemente sistematica, perché - come ricordiamo sempre su

questa Rivista e sui siti internet che la accompagnano - «le tasse si pagano quando qualcuno le

richiede». Più esattamente, dando corpo al concetto di «autotassazione» rispetto a «tassazione

attraverso le aziende», si pagano quando si pre4/2013

361

Aspetti

strutturali

vede che, altrimenti, sarebbe abbastanza probabile una richiesta del Fisco con applicazione di

sanzioni. A pensarci bene, la tassazione attraverso le aziende non è «autotassazione», per i contribuenti tassati dalle aziende, cioè consumatori,

risparmiatori e lavoratori. Essi sono tassati in

modo capillare dalla loro controparte «azienda»,

che lo fa perché la legge lo prevede, e nessuno,

nell’organismo sociale chiamato «azienda» (salvo il titolare, che può disporne), se la sente di

esporsi per disattendere prescrizioni legislative.

Dove l’azienda non arriva, l’autotassazione deve

essere sistematica, e come tale bene si addice

agli enti locali. Non a caso questi ultimi erano

largamente utilizzati in materia di tassazione,

proprio come gruppi sociali intermedi (1), col

gettito che «saliva» dalla periferia al centro,

senza percorrere, come adesso, il percorso inverso, dopo essere stato raccolto attraverso le

aziende. Le autorità centrali naturalmente tendevano a utilizzare come esattori di molte imposte,

soprattutto quelle ad elevata frammentazione, le

già indicate comunità locali. Lo Stato gestiva direttamente le imposte che presupponevano il

controllo dei confini, delle vie di comunicazione, della giustizia e dei titoli di proprietà. Per le

altre imposte, soprattutto quelle sulla condizione

economica delle persone, era però più comodo

servirsi delle comunità locali. Attraverso le quali

il gettito andava quindi «dalla periferia al centro», inversamente rispetto ad oggi, a causa

dell’avvento della «tassazione attraverso le

aziende», con un processo graduale, culminato

con le riforme degli anni settanta del secolo

scorso, e l’esternalizzazione della tassazione

sulle aziende, tramite la richiesta attraverso atti

legislativi.

Dove le aziende non arrivano occorre una richiesta delle imposte adeguatamente sistematica, anche se non capillare, da far adempiere

«spontaneamente» anche coloro che non ne sono

raggiunti, inducendoli a pensare che, se non pagassero di propria iniziativa, andrebbero incontro, con ragionevole certezza, a richieste coercitive e a sanzioni. Gli enti locali, soprattutto dopo che gli Uffici delle entrate si sono ritirati, per

l’accertamento, su base provinciale, sono elementi teoricamente fondamentali per la tassazione attraverso gli Uffici. Che è un problema tri-

362

4/2013

butario, non fiscale. Mentre il federalismo, inteso come controllo della spesa, costi standard,

gestione dei trasferimenti statali, salvataggio dei

Comuni in crisi, e via enumerando, è un problema fiscale, generale, non solo tributario. I due

problemi sono collegati per molti versi, ma se

non si parte da questo punto fermo sarà difficile

utilizzare gli enti locali, desiderosi di soldi da

spendere, e quindi di trasferimenti, come esattori del tributo. Chiedere i tributi, infatti, fa perdere consenso, mentre i Comuni vogliono soldi da

spendere, in quanto la spesa porta consenso.

Giustamente Marco Di Siena, mette in risalto il

fallimento delle aspettative miracolistiche verso

il federalismo fiscale (2). Perché non è con un

colpo di bacchetta magica normativa che si può

risolvere il problema. Però, anche la restituzione

ai Comuni di una potestà impositiva è un elemento importante di responsabilizzazione. Proprio come i costi standard dal lato della spesa.

In entrambi i casi bisogna fare delle scelte fortemente valutative, e non ci si può limitare ad

«applicare la legge». Altrimenti la rivitalizzazione della tassazione locale insisterà sempre su

ricchezza già visibile, senza allargare l’ambito

della ricchezza tassata.

Note:

(1) Segnalo soprattutto le comunità territoriali, etniche e professionali, ma comunque con una notevole pressione delle autorità.

(2) Vedi il post «Passata la lega, finito il federalismo: presentazione del volume di Luca Antonini», su www.giustiziafiscale.com.

Aspetti

strutturali

Il federalismo fiscale all’italiana: quando i sogni muoiono all’alba

Marco Di Siena

L’estate 2013 ci ha portato, fra l’altro, l’allarme

sulla progressione geometrica della pressione fiscale esercitata dagli enti locali (3). A bene considerare non è dato sapere se si sia trattato di un

mero «riempitivo» della foliazione estiva dei

quotidiani ovvero di un’iniziativa tesa a sviluppare un minimo dibattito sulla sfida del «più tasse per tutti» che l’Italia sta affrontando. Si tratta,

tuttavia, di un’occasione per riflettere e, in particolare modo, per riflettere su quello che - a mio

avviso - è uno dei «grandi sconfitti» di quest’ultimo periodo: il cosiddetto federalismo fiscale

tracciato dalla legge delega n. 42/2009 e l’idea

che tale sistema fosse contraddistinto da una

sorta di intrinseca superiorità morale ed operativa la quale avrebbe fatto in modo che la pressione fiscale complessiva diminuisse e, al tempo

stesso, la gestione delle finanze pubbliche divenisse più sana ed efficiente.

La prassi ha dimostrato che non è così ed ha fatto perdere al federalismo fiscale quell’aura

«quasi taumaturgica» di cui per anni si è alimentato il dibattito al riguardo. L’esperienza nazionale, infatti, si è sinora risolta in un incremento

del prelievo tributario esercitato a vario titolo

dai vari centri impositivi senza che il meccanismo asseritamente virtuoso del «pago - vedo voto» (4) abbia realmente esplicato alcun effetto

positivo. Su tale sostanziale fallimento (pur con

differenti nuances) mi sembra difficile dissentire

visto che, in un proprio recente ed efficace saggio (5), lo stesso presidente della Commissione

paritetica per l’attuazione del federalismo fiscale - pur addebitando le criticità principalmente

ad una implementazione troppo timida dell’iniziativa - riconosce l’esito assai deludente del federalismo fiscale varato con la legge delega n.

42/2009 ed i relativi provvedimenti delegati.

Ora, se lo «stato dell’arte» è deludente - senza

volere indulgere all’inutile ricerca del colpevole

-, è doveroso chiedersi cosa non abbia funzionato e perché (6). E mi sembra una domanda tanto

più pressante quanto più risulta evidente come

la crescita del debito pubblico mostri una dinamica «autonoma» (e purtroppo crescente) che,

non solo, non è influenzata dal maggiore o minore livello di decentramento dell’ordinamento

nazionale, ma rischia anche di giustificare l’affermazione secondo cui «si stava meglio quando

si stava peggio» (ossia quando il livello di decentramento dell’ordinamento nazionale era assai limitato) (7). Quali, quindi, le principali cause del fallimento (ormai anche «mediatico») di

Marco Di Siena - Avvocato in Roma - Chiomenti Studio Legale

Note:

(3) Si veda, a titolo esemplificativo, M. Sensini, «La carica delle

tasse federali. Addizionali più pesanti del 573%», in Il Corriere della

Sera del 21 luglio 2013. Di pochi giorni precedente S. Padula - G.

Trovati, «Un macigno insopportabile», in Il Sole - 24 Ore del 16 luglio 2013.

(4) Su tale formula, per tutti, cfr. G. Tremonti - G. Vitaletti, Il federalismo fiscale, Bari, 1994. Gli Autori, infatti, evidenziano che «è nel

budget che la rappresentanza e la responsabilità politica trovano il

loro punto di massima trasparenza: pago e prendo, voto e vedo. È

nel budget che si concentra il principio costituzionale fondamentale no taxation without representation; il controllo politico sul circuito

delle origini e degli impieghi delle risorse economiche destinate alla finanza pubblica. Dalle entrate alle uscite, il ciclo elettorale coincide infatti essenzialmente con il ciclo fiscale» (cfr. pag. 62).

(5) Cfr. L. Antonini, Federalismo all’italiana, Padova, 2013.

(6) Peraltro non nego che il mio giudizio sul cosiddetto federalismo fiscale è stato, sin dalla formalizzazione della legge delega n.

42/2009, non particolarmente positivo. In tal senso rinvio a M. Di

Siena, «Note minime (problematiche) sulle entrate tributarie degli enti sub-statali nella recente legge delega sul federalismo fiscale», in Riv. dir. trib., 2009, I, pag. 949 e ss.

(7) A bene considerare, infatti, la stessa serie storica del debito

pubblico evidenziata dai sostenitori del federalismo fiscale (si veda,

ad esempio, G. Tremonti, Lo Stato criminogeno, Bari, 1997 e, in particolare, pag. 43 e ss.) potrebbe essere intesa più che come la dimostrazione empirica dell’esigenza di accentuare il decentramento

come quella del fallimento di approcci decentralizzati. La crescita

esponenziale del debito pubblico italiano, infatti, ha avuto inizio

all’atto dell’implementazione della riforma regionale degli anni ’70

ed è proseguita inarrestabile in costanza di riforme e/o meccanismi ispirati alla valorizzazione dei livelli di governo locale come, ad

esempio, la riforma del titolo V della Costituzione ovvero la progressiva federalizzazione del prelievo. D’altronde, quand’anche non

se ne voglia condividere la vis polemica, v’è senz’altro del vero in

quanto affermato da V. Visco, «Federalismo come migliorare», in Il

Sole - 24 Ore del 14 febbraio 2009, pag. 10 secondo cui «il livello di

decentramento fiscale e finanziario che già esiste in Italia è (…)

molto consistente e quantitativamente più che adeguato: negli ultimi 10 anni (1995 - 2006), infatti, le entrate tributarie delle amministrazioni locali sono triplicate passando dal 15% del totale delle

entrate a oltre il 44%. (…) Ne deriva che non vi è alcun bisogno di

realizzare in Italia il federalismo fiscale: esso infatti è stato già realizzato dalle riforme degli anni ’90».

4/2013

363

Aspetti

strutturali

quella che, invece, avrebbe dovuto rappresentare un’«alba radiosa» per le finanze pubbliche?

Presumibilmente vi sono molteplici cause ma alcune di esse di ordine macro.

Un equivoco semantico

In primo luogo v’è stato un equivoco semantico

(sovente alimentato in maniera voluta).

Come rilevava Lupi, la stessa espressione di

«federalismo fiscale» è ambigua, ed ha contribuito a «caricare» di aspettative eccessive un’iniziativa assai differente rispetto al termine impiegato per designarla. Il vero fulcro del cosiddetto federalismo fiscale tracciato dalla legge n.

42/2009 è un quid che con l’attività «tributaria»

(intesa come insieme delle operazioni di prelievo) e con l’assetto federalista dello Stato ha assai poco a condividere: si tratta, infatti, principalmente del superamento del modulo di finanziamento della spesa degli enti locali incentrato

sul criterio della «spesa storica», previa sostituzione dello stesso con un meccanismo alternativo basato sui fabbisogni standard. Un’iniziativa

del tutto meritoria che, tuttavia, costituisce una

misura per rendere più efficiente la «spesa» degli enti locali e che non incide - se non in modo

marginale - sulle loro «entrate tributarie».

Si tratta, per di più, di un obiettivo realizzabile

anche rebus sic stantibus, ossia senza alcuna

esigenza di rendere più federalista l’ordinamento nazionale (8), e, soprattutto, rappresenta un’iniziativa priva di quelle connotazioni «epocali»

che la vulgata politica ha sempre correlato alla

nozione di federalismo fiscale nonché assai lontana da quella necessità di «permanenza fisica»

a livello locale delle entrate tributarie identificata come obiettivo prioritario da parte di una certa opinione pubblica.

Di qui, quindi, il primo grande misunderstanding sotteso al federalismo fiscale all’italiana.

Evocato a livello di propaganda come il mezzo

per evitare che i tributi raccolti sul territorio fossero destinati altrove e percepito talvolta come

opzione sostitutiva di un obiettivo latamente

«secessionista» si è dimostrato, alla prova dei

fatti, un qualcosa di assai differente. Un’iniziativa molto più pragmatica ma, proprio per questo,

assai lontana dagli ideologismi sottesi alla «questione del Nord» e, in particolare, un’iniziativa

364

4/2013

incredibilmente «distratta» su quello che alcuni

si attendevano: vale a dire la «territorializzazione spinta» del prelievo e l’introduzione di un

«federalismo» molto più «all’americana» (ossia

competitivo) di quello «cooperativo» di stampo

tedesco da ultimo adottato in via legislativa (9).

Più che di fallimento del cosiddetto federalismo

fiscale, si può parlare di esaurimento dell’effetto

di annuncio; questo, tuttavia, è anche un problema di «comunicazione» dei suoi reali contenuti

e di «disaffezione» dell’opinione pubblica determinata dalla dissociazione fra la «sostanza» del

fenomeno (assai poco focalizzato sulla materia

impositiva) e la «forma» lessicale impiegata per

evocarlo (che dell’attributo «fiscale» ha fatto il

proprio fulcro).

Un equivoco strutturale

V’è stato, anche, a mio giudizio, un equivoco

strutturale di cui occorre prendere atto. L’assetto

determinato dalla legge n. 42/2009 se, da un lato, ha garantito un sensibile incremento di risorse pecuniarie a beneficio dei livelli di governo

inferiori a quello statale, dall’altro, ha realizzato

questo obiettivo in modo poco coerente con il

principio di accountability cioè di responsabilizzazione, che dovrebbe, invece, rappresentare

una caratteristica del federalismo fiscale (10).

Note:

(8) Non è affatto casuale, quindi - a mio avviso - che E. De Mita,

Le basi costituzionali del federalismo fiscale, Milano, 2009 - all’esito

di un esame sintetico del testo del disegno di legge delega poi

traslato nella legge n. 42/2009 - si chiedesse «dov’è il federalismo» (pag. 77).

(9) Che, sfrondato dalle implicazioni polemiche di ordine politico,

il corpus rappresentato dalla legge n. 42/2009 e dai provvedimenti

delegati abbia implicazioni tributarie incomparabilmente inferiori

a quelle evocate dall’espressione «federalismo fiscale» è dimostrato, a mio avviso, dalla stessa analisi condotta da L. Antonini,

Federalismo all’italiana, cit., il quale dedica meno di un 1/3 del proprio saggio all’esame di tematiche tributarie in senso proprio.

(10) In tal senso cfr. G. Tremonti, «Più regole globali per la ripresa», in Il Sole - 24 Ore del 25 giugno 2009, pag. 14 (estratto del discorso tenuto in occasione del 235° anniversario di fondazione

del Corpo della Guardia di Finanza tenutosi a Roma il 23 giugno

2009) secondo il quale «federalismo fiscale vuole dire insieme:

responsabilità, moralità, equità, fiscalità. E in specie: responsabilità:

(…) se (i governi locali - N.d.R.) vogliono allargarsi (…) lo devono prima chiedere e poi fare pagare direttamente ai cittadini di

quel territorio». Sull’accountability come cifra del federalismo fiscale si veda altresì L. Antonini, «La vicenda e la prospettiva dell’autonomia finanziaria regionale: dal vecchio al nuovo art. 119

della Costituzione», in Le Regioni, 2003, pag. 18 ss.

Aspetti

strutturali

La legge delega, infatti, ha tracciato un assetto

largamente basato sui tributi propri derivati (ossia in concreto «etero diretti» dallo Stato sulla

scorta dell’archetipo dell’IRAP) ed ha previsto

un rilevante ricorso all’istituto delle compartecipazioni a forme di prelievo erariale. In ultima

analisi, si è dato vita ad un sistema contraddistinto, sin dalla sua genesi, dal rischio che il

nesso relazionale fra le decisioni di spesa, da un

lato, ed il prelievo, dall’altro, risultasse attenuato o comunque non immediatamente percepibile

dalla platea dei contribuenti allorquando, invece, il nucleo di una forma ideale di federalismo

fiscale è il budget che è «ottimo se c’è coincidenza tra struttura dell’imposizione, struttura

della rappresentanza politica, struttura dell’amministrazione: se (…) il soggetto tassato vota il

soggetto tassatore, se l’oggetto tassato è nella

competenza dell’amministratore votato» (11).

I decreti delegati della legge n. 42/2009 hanno

peggiorato la situazione diluendo vieppiù il livello di reale responsabilità fiscale degli enti locali rispetto allo standard minimo richiesto da

un’impostazione in astratto federalista come

quella propagandata (e ciò ancorché soprattutto i

Comuni siano stati, da ultimo, costretti ad accentuare le sgradite funzioni di «esattori» a

fronte di un ridimensionamento sensibilissimo

delle risorse trasferite dallo Stato). L’emergenza

spread (causa dell’anticipata applicazione dell’IMU con una assai poco comprensibile - se

non in termini meramente contabili - «riserva

statale») e le ultime convulsioni politiche (all’origine della «disfida ideologica» sulla possibile

abolizione dello specifico tributo sulla prima

abitazione) (12) hanno quindi concorso a «ferire

a morte» un sistema già esile nei suoi presupposti concettuali.

Una debolezza, peraltro, che - a mio avviso - è

tutt’altro che casuale e rispondeva ad una precisa scelta di campo dei responsabili politici più

interessati alla gestione della cosa pubblica a livello «infranazionale». Gli enti sub-statali infatti, non solo, sono sovente meno efficienti in termini di gestione complessiva dei tributi, ma soprattutto non hanno interesse (se non coartati)

ad assolvere i compiti di accertamento ed esazione. Non è un caso, quindi, che le proposte più

interessanti come quella di attribuire agli enti

sub-statali tributi propri completamente difformi

da quelli di tradizionale competenza erariale

(ma proprio per questo maggiormente ispirati al

principio di sussidiarietà tipico dei sistemi federali) non abbiano trovato alcuna eco nel contesto

del federalismo fiscale italiano. In tale prospettiva ritengo che l’obiettivo politico dei supporters

del «localismo finanziario» (veicolato mediaticamente con la suggestiva espressione di «federalismo fiscale») fosse evidente: disporre di

maggiori risorse finanziarie allontanando (per

quanto possibile) il ruolo di immediato esattore

che doveva continuare ad essere percepito dalla

collettività come di principale (se non esclusiva)

competenza dell’Autorità statale. Come rilevava

Lupi, soldi da spendere piuttosto che tributi da

riscuotere. Senza giudizi draconiani su una

realtà molto più complessa di quanto appaia in

superficie, il modulo tracciato dalla legge n.

42/2009, all’atto pratico, ha mostrato criticità e

contraddizioni che una formula politicamente

accattivante come quella di federalismo fiscale

ha lungamente mascherato nella fase di elaborazione del materiale normativo.

I limiti della decentralizzazione del prelievo

Il punto dirimente - tuttavia - è, a mio avviso, un

altro. Ciò che, presumibilmente, è errato è ritenere che la «delocalizzazione» del prelievo e

della spesa costituisca un bene in sé e garantisca

de plano maggiore efficienza e migliore controllo democratico. Purtroppo (e non solo per i difetti intrinseci della legge delega e dei relativi

provvedimenti delegati) l’esperienza dimostra

che non è così. Per un verso, infatti, la decentralizzazione del prelievo rischia di gravare su

Note:

(11) Cfr. G. Tremonti - G. Vitaletti, op. cit., pag. 63.

(12) Un’iniziativa che, come evidenziato dalla pressoché unanime

dottrina, contraddice le più elementari istanze di federalismo fiscale perché fa gravare il peso del tributo immobiliare comunale

principalmente sui «non residenti», in radicale antitesi al menzionato principio del «pago - vedo - voto». In tal senso, cfr. G. Muraro, «Come fare un’IMU più equa» del 18 marzo 2013 (liberamente accessibile sul sito www.lavoce.info). In tale contributo l’Autore chiarisce come l’abolizione (più o meno integrale) del tributo

immobiliare comunale sia destinata a risolversi in una mera «illusione finanziaria» visto che le risorse finanziarie così mancanti

sarebbero inevitabilmente sostituite da forme di imposizione alternativa.

4/2013

365

Aspetti

strutturali

strutture locali esili e storicamente impreparate

a gestire funzioni di accertamento e riscossione

in maniera impegnativa come inevitabilmente

presuppone un sistema federale (e ciò spiega per

quale motivo nel sistema delineato dalla legge n.

42/2009 la struttura portante del Fisco locale sia

rappresentata principalmente da «tributi propri

derivati» e da «compartecipazioni» ossia da misure che presuppongono un intervento minimale

da parte degli enti locali). Per altro verso, poi, la

decentralizzazione della spesa finisce spesso per

risolversi in un policentrismo decisionale che risulta difficilmente controllabile e non è necessariamente virtuoso ed attento alle esigenze delle

collettività locali (ma anzi risulta spesso viepiù

esposto a pressioni di ordine localistico).

La conclusione è che non esiste - a mio avviso alcuna superiorità morale e gestionale del cosiddetto federalismo fiscale rispetto ad altri moduli,

ove mai, contraddistinti da una maggiore pervasività delle decisioni delle autorità centrali. V’è

- come sempre - da gestire nel migliore dei modi

le procedure che si implementano e non è detto

366

4/2013

che nel «contenitore» del federalismo fiscale vi

siano solo iniziative buone o solo iniziative deteriori. V’è solo da scegliere in modo consapevole ed attuare in maniera conseguente. Di certo, tuttavia, occorre abbandonare quell’approccio ideologico che per lungo tempo ha caricato

il federalismo fiscale di responsabilità insostenibili facendone un’iniziativa che (non è dato sapere come) avrebbe garantito maggiore efficienza gestionale e minore pressione fiscale. Per il

momento - come visto dalla recente campagna

di stampa - né l’uno né l’altro obiettivo si sono

realizzati. V’è da augurarsi che per il futuro

qualcosa possa mutare ma non certamente per

effetto di ricette miracolose ma solo quale conseguenza di una (forse poco accattivante in termini «mediatici» ma senz’altro più efficace)

realizzazione di obiettivi di medio periodo da

individuare in modo puntuale e monitorare in

maniera progressiva. Il tutto abbandonando approcci da «rivoluzione epocale» e senza stupirsi

davanti all’accresciuta incidenza del Fisco locale. È il federalismo bellezza!

Aspetti

strutturali

Crescita, pressione fiscale

e determinazione della ricchezza

di Mariano Bella e Luciano Mauro, RL

Davanti al generale malessere tributario, alle sperequazioni e alle assurdità, la diminuzione della

pressione fiscale è un auspicio diffuso e convincente. Bisogna però chiedersi se la spesa pubblica

è una macchina da cui si può scendere, oppure se l’unica alternativa disponibile è quella di far

funzionare la macchina cui la medesima si riferisce. Ottenendo in cambio di stipendi «non comprimibili» servizi reali per la comunità. L’efficienza di una macchina pubblica che non vende nulla

può però derivare solo da iniziativa e responsabilizzazione. Uscendo da quel paralizzante circuito del «governo della legge», che blocca la macchina pubblica e innesca tendenze verso il suo ridimensionamento, anziché verso il suo corretto funzionamento.

Sul rapporto tra crescita e pressione fiscale

Mariano Bella e Luciano Mauro

Se le preferenze di una collettività, in qualche

modo computate, vanno nella direzione di attribuire all’operatore pubblico cospicui compiti,

tra cui quello di redistribuire ricchezza, allora,

verosimilmente, si osserverà un’elevata pressione fiscale. Pure in questo contesto, uno scrutinio

attento dei risultati della allocazione di compiti

tra mercati privati e azione pubblica è doveroso.

In Italia la frazione di output intermediata dallo

Stato e dagli altri enti pubblici non è dissimile

da quella riscontrata presso molte nazioni europee. Tuttavia, non soltanto è comune percezione

che la qualità dei servizi sia inferiore a quella

ragionevolmente attesa, ma i conteggi effettuati

restituiscono un quadro insoddisfacente, sia in

termini di capacità di riduzione delle disuguaglianze (1), sia in termini di crescita economica.

Proprio su quest’ultimo punto vogliamo proporre alcune riflessioni, non perché le dimensioni

della qualità dei servizi pubblici o dell’efficacia

delle politiche di equità siano meno importanti,

ma perché è il deficit di crescita il problema

principale, a nostro avviso, dell’Italia. Se si risolvesse questo, si avrebbero benefici anche sugli altri temi.

Le figure n. 1 e n. 2 (cfr. pag. 368) testimoniano

una correlazione - non certo una causalità specifica, tanto meno unidirezionale - tra incremento

della pressione fiscale e riduzione della capacità

di crescita, misurata in termini di PIL. La seconda figura è più nitida della prima perché sono

stati esclusi Paesi che, partendo da un carico fiscale particolarmente esiguo - tra essi vi è anche

qualche Paradiso fiscale - hanno potuto incrementare il peso del Fisco compatibilmente con

una vistosa crescita economica.

In Italia l’accelerazione della pressione fiscale è

stata la più accentuata fra le economie sviluppate: a questo fenomeno ha corrisposto la peggiore

performance in termini di crescita.

La nostra economia ha continuato a contrarsi ad

un ritmo di un decimo di punto l’anno, a fronte

di un incremento cumulato della pressione fiscale di 3,3 punti di PIL.

Naturalmente, si tratta di un processo di declino

che ha radici lontane ed è collegato sia al progressivo indebolimento del processo di produzione di ricchezza nazionale, sia al continuo ridimensionamento, comune peraltro a molte economie avanzate, della produttività multifattoriale. Non è certo tutta colpa del carico tributario e

contributivo su cittadini e imprese. Però tale

Mariano Bella e Luciano Mauro

- Ufficio Studi Confcommercio

Nota:

(1) ISAE, 2007, Politiche pubbliche e redistribuzione.

4/2013

367

Aspetti

strutturali

Figura n. 1 - Incremento della pressione fiscale e riduzione della capacità di crescita

Figura n. 2 - Incremento della pressione fiscale e riduzione della capacità di crescita

368

4/2013

Aspetti

strutturali

evidenza, unita alla citata inefficacia delle politiche redistributive e all’acclarata inadeguatezza

dei servizi pubblici, per lo meno dovrebbe indurre una semplice riflessione: l’attuale pressione fiscale non solo è incompatibile con la ripresa, ma non favorisce la crescita e, dopo tutto,

non sembra particolarmente utile per alcuno degli scopi che dovrebbero essere perseguiti dal

cosiddetto Stato sociale.

Nella Tabella n. 1 (a pag. 369) è riportato il tasso medio annuo di crescita del PIL pro capite

reale nel lungo periodo nelle principali economie europee, in Giappone e negli Stati Uniti.

Si vede chiaramente come per il nostro Paese il

processo di crescita si arresta praticamente all’inizio degli anni duemila, considerando che nel

quarantennio precedente le performance sono

state, anche se progressivamente decrescenti, di

tipo «asiatico» e comunque sempre superiori a

quelle della pur poderosa manifatturiera economia tedesca, divenuta poi, soprattutto nel recente presente, un penalizzante benchmark di riferimento. Poi, nel periodo 2001-10, pur soffrendo

tutti i Paesi la pesante flessione del 2009, l’Italia

è l’unica economia a denotare un tasso medio

annuo negativo.

Ciò non può essere frutto del caso e il fatto og-

gettivo di avere sperimentato il più forte incremento di pressione fiscale (come visto dalle Figure n. 1 e n. 2) va tenuto in considerazione come concausa o, perlomeno, come fattore facilitatore del declino.

Senz’altro, su base intuitiva, si deve chiamare in

causa anche l’incapacità dei nostri policy maker

di utilizzare i vantaggi di un lungo periodo di

politica monetaria accomodante, con bassi tassi

di interesse, per risanare la finanza pubblica,

rendere più efficiente la spesa e sviluppare i necessari investimenti infrastrutturali. Quella stessa incapacità ha poi costretto, dal 2008, a forme

sempre più stringenti di consolidamento fiscale,

per di più in una fase di acuta recessione, e

quindi a progressivi inasprimenti della pressione

tributaria e contributiva, con i risultati che è

possibile leggere in un’ulteriore perdita di altri 4

o 5 punti di PIL pro capite nel biennio 20122013.

A nostro avviso il ruolo dell’operatore pubblico

va ripensato, recintandone l’azione all’interno di

un perimetro meglio definito (e magari ridotto

rispetto a quello attuale). La sua presenza pervasiva nelle attività economiche - basti pensare al

ruolo delle partecipazioni statali ancora fino ai

primi anni novanta, all’articolazione delle fon-

Tabella n. 1 - PIL pro capite in termini reali

var. % medie annue

1961-70 1971-80 1981-90 1991-00 2001-10

2011

2012

2013

Belgio

4,3

3,2

1,9

1,9

0,8

0,9

-0,9

-0,7

Danimarca

4,0

1,9

2,1

2,2

0,2

0,7

-0,8

0,5

Germania

3,5

2,7

2,0

1,5

1,0

3,0

0,5

0,2

Spagna

6,2

2,5

2,7

2,5

0,7

0,3

-1,5

-1,3

Francia

4,6

3,1

1,8

1,5

0,5

1,1

-0,6

-0,6

Italia

5,0

3,3

2,3

1,6

-0,2

0,0

-2,6

-1,7

Olanda

3,8

2,2

1,9

2,5

0,9

0,5

-1,3

-1,3

Austria

4,1

3,5

2,1

2,2

1,1

2,3

0,3

0,1

Finlandia

4,4

3,5

2,5

1,7

1,4

2,3

-0,7

-0,2

Svezia

3,9

1,6

1,9

1,7

1,6

2,9

0,1

0,8

Regno Unito

2,2

1,8

2,7

2,2

1,2

0,2

-0,5

-0,2

Stati Uniti

2,9

2,2

2,1

2,2

0,6

1,1

1,5

1,2

Giappone

9,0

3,2

3,7

0,9

0,8

-1,1

2,1

1,5

Elaborazioni Ufficio Studi Confcommercio su dati Commissione Europea-AMECO.

4/2013

369

Aspetti

strutturali

dazioni bancarie, all’affidamento in house della

maggior parte dei servizi pubblici locali nelle

utilities - riduce l’incentivo all’innovazione nel

sistema produttivo, contribuendo alla compressione della produttività multifattoriale (Tabella

n. 2 a pag. 370).

Anche in questo caso il nostro Paese, sempre a

partire dai primi anni duemila, denota le dinamiche negative più accentuate, a testimonianza

che, al di là dei difetti nell’organizzazione della

produzione e dei fallimenti del mercato, il «contesto», sotto forma di inefficienza diffusa del

settore pubblico - dal peso della burocrazia, alla

esasperante lentezza della giustizia, alla farraginosità della legislazione in ambito amministrativo e fiscale - è ormai un ambiente ostile all’attività d’impresa, rendendone ancora più difficile

la competitività sui mercati.

Uno di questi fattori di «contesto» che deriva,

tra l’altro, dall’incapacità del settore pubblico di

sottrarsi alla regola dello spend and tax, è proprio la pressione fiscale, che nel corso degli ultimi venti anni ha manifestato un vero e proprio

cambio di regime, a partire dalla seconda metà

degli anni duemila (Figura n. 3 a pag. 371).

A partire dal 2006-07, infatti, si può verificare

come la pressione fiscale si sia portata rapidamente verso il 43% per poi stabilizzarsi, nel periodo attuale, intorno o al di sopra del 44%, un

livello inusitato nella storia nazionale, considerando che si tratta di una misura della pressione

fiscale apparente, cioè che incorpora nel PIL la

quota di sommerso economico. Al netto di quest’ultima, la pressione fiscale che potremmo definire «legale» è superiore mediamente di circa

10 punti percentuali.

Non solo. L’estenuante rincorsa del carico fiscale nei confronti della spesa si accompagna, come visto, a una riduzione del PIL che, a sua volta, accresce il rapporto debito/PIL. Di conseguenza, gli investitori, riconosciuta la problematica sostenibilità di un onere crescente, domandano maggiori interessi per acquistare titoli del

nostro debito sovrano, enfatizzando gli squilibri.

Si è rapidamente passati, così, dallo spend and

tax allo spread and tax, un titolo sintetico per

descrivere la nostra recente storia economica.

I fattori cambiano, ma il tax, cioè la presunta ricetta, rimane sempre là, anche se somministrata

in dosi crescenti. E continua a non curare, ma ad

aggravare la situazione.

Bastano queste considerazioni, sintetiche seppu-

Tabella n. 2 - Produttività multifattoriale

var. % medie annue

1961-70

1971-80

1981-90

1991-00

2001-10

2011

2012

2013

Belgio

3,3

1,9

1,2

0,9

0,2

0,5

-0,7

-0,4

Danimarca

2,9

0,9

1,1

1,8

-0,1

1,2

-0,4

0,5

Germania

2,6

1,5

1,0

0,7

0,4

1,8

-0,3

-0,2

Spagna

5,0

1,9

1,0

0,3

-0,2

1,0

1,1

0,6

Francia

3,7

1,7

1,2

0,9

0,0

0,7

-0,6

-0,7

Italia

4,3

1,7

1,1

1,0

-0,4

0,1

-1,7

-0,6

Olanda

2,6

1,3

1,2

1,2

0,5

0,3

-0,7

-0,4

Austria

3,5

1,4

1,2

1,3

0,5

1,2

-0,5

-0,4

Finlandia

2,7

2,2

1,6

2,3

0,6

1,5

-0,8

0,1

Svezia

2,5

0,3

0,9

1,9

1,2

1,5

-0,3

0,7

Regno Unito

1,7

1,1

1,6

1,7

0,6

0,2

-0,9

-0,2

Stati Uniti

1,9

0,9

1,0

1,3

0,7

1,1

0,5

0,7

Giappone

7,0

1,5

2,2

0,0

0,8

-0,3

1,8

1,3

Elaborazioni Ufficio Studi Confcommercio su dati Commissione Europea-AMECO.

370

4/2013

Aspetti

strutturali

re confuse (molti passaggi sono stati omessi),

per chiarire che il problema del carico fiscale è

il «problema» italiano? Se si è convinti di questo, le considerazioni sul (difficile) reperimento

delle risorse necessarie per un alleggerimento

del carico fiscale assumono un significato diver-

so da quello che hanno oggi: non più un’esigenza importante, ma la soluzione progressiva di

una questione vitale.

Secondo noi, l’acquisizione di tale consapevolezza è il primo passo per risolvere il problema.

Sul quale, eventualmente, ritorneremo.

Figura n. 3 - Livello di pressione fiscale negli ultimi 20 anni

4/2013

371

Aspetti

strutturali

Spesa pubblica: è troppa o «non funziona»?

RL

Su Dialoghi non ci occupiamo degli effetti delle

imposte, ma della determinazione della ricchezza ai fini tributari. Concettualmente sono due

questioni diverse, perché si può avere una determinazione efficiente e perequata della ricchezza,

che però finanzia spese pubbliche inutili. Entrate e spese sono tuttavia interdipendenti almeno

per un aspetto, in quanto la determinazione della

ricchezza ai fini tributari è una funzione pubblica che - dove non arrivano le aziende a fare da

esattori del Fisco - è in una condizione di semiparalisi. La critica degli Autori che precedono è

rivolta alla quantità dell’intervento pubblico,

che però è equivalente, come costo e quota del

PIL, ad altri Paesi europei. Il problema è la scarsa qualità dell’intervento pubblico, in larga parte

dovuta a pastoie interne delle modalità con cui

vengono prese le decisioni ed i denari vengono

spesi.

Ha ragione Attilio Befera quando dichiara che

«chi paga le tasse compra civiltà», però lo spettacolo di una spesa pubblica paralizzata e «incivile» non giova a quest’immagine. Per questo si

crea una tendenza «antitasse», in cui per molti

versi si inseriscono anche gli economisti che mi

hanno preceduto; anche nel loro intervento si

percepisce però che al problema della cattiva

qualità della spesa non si può rispondere solo riducendo la spesa. Bisogna capire invece che

nella società moderna la più grande azienda di

un Paese è proprio l’apparato pubblico, dal cui

funzionamento dipende in gran parte anche la

buona salute delle aziende private (2). Se non si

capisce questo, è normale che nella pubblica

opinione prendano piede tendenze dove la cattiva qualità della spesa pubblica diventa un motivo di ostilità verso i tributi. La reazione più opportuna, davanti al cattivo funzionamento della

maggior parte delle funzioni pubbliche, non dovrebbe essere l’eliminazione delle medesime,

ma il loro rilancio, mettendone a punto

quell’«aziendalizzazione» che dovrebbe prendere il posto della loro vecchia organizzazione

«gerarchico-militare» (3).

L’economia pubblica, l’intervento dello Stato, la

372

4/2013

sua efficienza, cammina sulle gambe del diritto,

cioè della combinazione tra regole e valori che

deve guidare il comportamento di istituzioni

operanti per definizione «fuori mercato». Proprio l’arretratezza mentale del diritto italiano,

come scienza sociale, secondo quanto rileviamo

nella prefazione a questo numero di Dialoghi, è

alla radice della crisi della spesa pubblica. Per

ragioni giuridiche, davanti alle quali gli economisti sono impotenti, le spese inutili si autoproducono e si autoalimentano, in un vortice di passaggi burocratici praticamente provvisto di vita

propria. Sempre per ragioni giuridiche non si

riescono a prendere le decisioni più sensate al

momento opportuno, in tutti i campi dell’agire

pubblico, fino alle motovedette della guardia costiera a Lampedusa che non prendevano a bordo

i naufraghi, salvati da pescherecci privati, per timore di «infrangere il protocollo», in una manifestazione momentanea della malattia della macchina pubblica. Cioè dell’idea distorta di «governo della legge», in cui tutti temono di valutare quale sia «la cosa giusta», l’azione più opportuna, che deve essere effettuata anche tenendo

conto dei regolamenti, ci mancherebbe altro, ma

non elevandoli a feticcio per coprirsi le spalle.

Questo avviene con la solita frase «io applico

solo le leggi, e le leggi non le ho fatte io», che

maschera solo il desiderio di non esporsi, di non

assumersi quel grado di responsabilità necessario a gestire la situazione. Per questo la crisi dell’economia pubblica è «giuridica» e non ha soluzioni legislative. Per questo si finanziano manifeste assurdità, dove però tutti sono formalmente

«a posto», e al tempo stesso magari per una spesa davvero utile e sensata si rischia l’abuso di

ufficio. Si potrebbe parlare, seguendo gli Autori

che precedono, di mancanza di controllo della

Note:

(2) È un filo conduttore del mio Manuale giuridico di scienza delle

finanze, Dike, 2012, messo a punto nel successivo Compendio di

scienza delle finanze, Dike, 2013. In sintesi, se si supera la confusione tra diritto e legislazione, «l’economia pubblica è diritto».

(3) Sul fallimento, per adesso, di questo passaggio, e sulle relative

ragioni, R. Lupi, Manuale giuridico, cit., pag. 194 ss.

Aspetti

strutturali

spesa pubblica, ma non in termini quantitativi

assoluti, quanto al suo interno, dove il buonsenso è sistematicamente mortificato da una spesa

che si «autoproduce», vivendo di vita propria,

mentre non si riescono a spendere pochi spiccioli per interventi utili, ma «non in budget». Tra

queste condizioni della spesa pubblica e la ritrosia a pagare le tasse c’è un collegamento evidente, ma strumentale, dove gli evasori difendono le

proprie scelte con lo slogan, «non glieli ho dati

perché altrimenti sprecavano anche quelli». L’inefficienza della spesa fa concepire l’evasione

come una legittima difesa dei titolari di ricchezza sfuggente, che magari non pagherebbero neppure se la macchina pubblica fosse efficiente. La

scarsissima qualità della spesa pubblica fa montare una polemica contro le tasse, ma il problema non è ridurre la spesa. Si tratta piuttosto di

far funzionare la più grande azienda italiana,

cioè i pubblici uffici. Compresi quelli destinati

alla determinazione della ricchezza ai fini tributari, dove le aziende non arrivano. Perché, come

vedremo in altri articoli, l’evasione non è una

«perversione privata», bensì una delle tante disfunzioni della macchina pubblica, a loro volta

radicate in deficit formativi della classe dirigente a proposito di determinazione amministrativa

della ricchezza. L’imperativo quindi, mentre si

riduce la spesa superflua, è anche cercare di far

funzionare quella inevitabile.

4/2013

373

CODICE

CIVILE

ANNOTATO

CON LE LEGGI

TRIBUTARIE

a cura di TOMMASO LAMEDICA

Gli articoli del Codice civile, aggiornati con le più recenti modifiche,

sono annotati con la legislazione complementare più significativa ai

fini delle correlazioni esistenti tra l’ordinamento civilistico e quello

tributario, riportata - al pari di quella normativa tributaria - di seguito

al Codice civile, in ordine cronologico.

Il collegamento tra i due ordinamenti (civilistico e tributario) è attuato

mediante segnalazione, in calce all’articolo del Codice civile, delle correlazioni tributarie, delle segnalazioni giurisprudenziali e dei principi

contabili applicabili.

Le disposizioni tributarie sono corredate da sintesi delle interpretazioni fornite dalla giurisprudenza, dal Ministero delle finanze e dalle

Agenzie delle entrate.

pagg. 2820 - 129,00

Il volume è completato dagli indici sistematico e analitico-alfabetico

delle disposizioni contenute nel Codice civile e dall’indice cronologico

delle altre norme.

Compili subito il coupon, e lo invii via fax allo 02.82476403. Può acquistare anche on line su www.shopwki.it

oppure può contattare l’Agenzia della sua zona (www.ipsoa.it/agenzie) o rivolgersi alle migliori librerie della Sua città.

acquistare il volume Codice civile a cura di Tommaso Lamedica a € 129,00.

Cognome e Nome

Azienda/Studio

Via

CAP

Città

Tel.

Fax

e-mail (obbligatoria):

Cod. cliente

Partita IVA

C.F.

q (1002) Pagherò con bollettino postale premarcato sul c.c. n° 412205, intestato a Wolters Kluwer Italia s.r.l. Gestione abbonamenti Ipsoa, allegato alla fattura

q Addebitare l'importo di € .................... sulla mia carta di credito:

q Mastercard (16 cifre)

q American Express (15 cifre)

n°

Nome e indirizzo titolare carta di credito

Timbro e firma

q VISA (16 cifre)

q Diners (14 cifre)

Data di scadenza

Trattamento dati personali ai sensi dell’art. 13 del

D.Lgs. 30 giugno 2003 n. 196, La informiamo che i

suoi dati personali saranno registrati su database

elettronici di proprietà di Wolters Kluwer Italia S.r.l.,

con sede legale in Assago Milanofiori Strada 1 - Pal.

F6, 20090 Assago (MI), titolare del trattamento e

saranno trattati da quest’ultima tramite propri incaricati. Wolters Kluwer Italia S.r.l. utilizzerà i dati che

La riguardano per finalità amministrative e contabili. I

Suoi recapiti postali e il Suo indirizzo di posta elettronica saranno utilizzabili, ai sensi dell’art. 130, comma

4, del Dlgs. 196/03, anche a fini di vendita diretta

di prodotti o servizi analoghi a quelli oggetto della

presente vendita. Lei potrà in ogni momento esercitare i diritti di cui all’art. 7 del D.Lgs. n. 196/2003,

fra cui il diritto di accedere ai Suoi dati e ottenerne

l’aggiornamento o la cancellazione per violazione di

legge, di opporsi al trattamento dei Suoi dati ai fini

di invio di materiale pubblicitario, vendita diretta e

comunicazioni commerciali e di richiedere l’elenco

aggiornato dei responsabili del trattamento, mediante comunicazione scritta da inviarsi a: Wolters Kluwer

Italia S.r.l. - PRIVACY - Centro Direzionale Milanofiori

Strada 1 - Pal. F6, 20090 Assago (MI), o inviando un

Fax al numero: 02.82476.403.

Clausola di ripensamento diritto di recesso ai sensi

dell’art. 5 D.lgs. n. 185/1999- Decorsi 10 giorni lavorativi dalla data di ricevimento del bene da parte

del cliente senza che questi abbia comunicato con

raccomandata A.R. inviata a Wolters Kluver Italia

S.r.l. (o mediante e-mail, fax o facsimile confermati

con raccomandata A.R. nelle 48 ore successive), la

propria volontà di recesso, la proposta si intenderà

impegnativa e vincolante per il cliente medesimo. In

caso di recesso da parte del cliente, entro lo stesso

termine (10 giorni lavorativi dal ricevimento) il bene

dovrà essere restituito per posta a Wolters Kluver

Italia S.r.l., Milanofiori, Strada 1 - Pal. F6, 20090

Assago (MI) - telefax 02.82476.799.

Y86EC FI

(00138590) Si, desidero

Aspetti

strutturali

Tassazione attraverso le aziende:

dai numeri ai concetti

in una recente monografia

di Mario Damiani, Raffaello Lupi

Chiedersi quanto gettito arriva dalla tassazione attraverso le aziende è un po’ come chiedersi

quanta acqua c’è nel mare. Verrebbe da dire «tanta», con una risposta intuitiva, ma poco precisa,

un po’ come è stimata - per converso - la ricchezza tributariamente non registrata. Mario Damiani ha provato a fare qualche passo avanti in un suo volume appena pubblicato, che conferma

ovviamente la sensazione diffusa, e inserisce qualche indicazione numerica in più. Fino ad arrivare a risultati non molto diversi da quelli pubblicati in Tassazione aziendale in cerca di identità, allegato a Dialoghi nel 2010, dove si indicava che circa 7.500 contribuenti con oltre 40 miliardi di

fatturato forniscono oltre la metà del dichiarato IVA. Il problema non è tanto la determinazione

valutativa, da parte degli Uffici tributari, della ricchezza dove le aziende non arrivano, ma la mancata comprensione del ruolo tributario delle aziende, persino da parte di chi ci lavora.

Il contabilismo «funziona» dove ne esistono i presupposti,

il problema sono le stime

Mario Damiani

L’intervento che segue prende lo spunto dalla

presentazione di un libro, da poco pubblicato da

chi scrive col titolo «Tassazione attraverso le

aziende tra contabilismo e stime», con il sottotitolo «Dimensioni organizzative d’impresa e profili patologici della fiscalità».

La prefazione di Raffaello Lupi, al quale va il

mio profondo ringraziamento, si intitola «Una

conferma del peso della tassazione attraverso le

aziende». In essa si osserva, tra l’altro, come il

libro costituisca un punto di incontro tra diritto

ed economia, generale ed aziendale, confermando come l’economia pubblica si regge su tributi

prelevati con un intervento «virtuale» delle istituzioni giuridico-amministrative, che fanno leva

«sulle aziende» come esattori di tributi.

Le aziende esattori dei tributi

e il mancato coordinamento

tra la tassazione contabilistica

e quella valutativa

Nel pretendere dalle aziende che esse richiedano

i tributi che gravano sulle controparti (come l’IVA dei consumatori finali, le ritenute dei lavoratori e dei risparmiatori, le imposte sui consumi di

chi acquista carburanti o paga le bollette della luce, del gas, del telefono, fino alle imposte sostitutive sui redditi finanziari), lo Stato, massima

aggregazione sociale, viene ad utilizzare altre

aggregazioni sociali «intermedie» (le aziende).

La ricchezza che non passa attraverso le aziende

dovrebbe però continuare ad essere determinata

(e tassata) attraverso gli Uffici tributari, come

avviene da sempre, nel consueto modo valutativo «per ordine di grandezza».

Invece la necessità di coordinare codesta (nuova) tassazione di tipo contabilistico con la tassazione valutativa attraverso gli Uffici, dove le

aziende non arrivano, non è stata adeguatamente

considerata.

Mario Damiani - Professore straordinario di diritto tributario presso l’Università LUM J. Monnet - Bari - Titolare modulo J. Monnet della

Commissione europea

4/2013

375

Aspetti

strutturali

Non di rado si indugia, piuttosto, in disquisizioni su tecnicismi di dettaglio che hanno poco a

vedere con la determinazione tributaristica della

ricchezza, così che resta in questo modo scoperto il concetto stesso di «evasione fiscale» (col

rischio di creare nella pubblica opinione confusione tra la ricchezza non registrata e la maggiore imposta accertata), e ci si limita a reinterpretare circostanze registrate o comunque palesi,

non evidenziando a sufficienza la distinzione tra

la ricchezza non registrata e l’evasione interpretativa, realizzata forzando l’inquadramento giuridico della ricchezza registrata, o comunque palese, in schemi impropri, dettati solo da convenienza tributaria.

Nel libro si è anche cercato di inquadrare organicamente in termini quantitativi il fenomeno tributario e di mettere ordine nei numeri sulla tassazione attraverso le aziende, identificando l’ordine

di grandezza dei flussi economici che attraverso

di esse pervengono alle casse dello Stato ed in tal

modo si è avuta conferma che circa il 70% del

gettito tributario è ottenuto per il tramite di non

più di trentamila aziende munite di una certa organizzazione, senza dimenticare però che un’azienda può essere al tempo stesso un «esattore

del Fisco» ed uno strumento di evasione nell’interesse della proprietà (singola o associata) (1).

Infatti se l’azienda può essere utilizzata come

organizzazione per trattenere le imposte sulla

parte di ricchezza prodotta che spetta a soggetti

terzi, ed in tale veste appare abbastanza agevole

controllarla, tanto con i sistemi contabili di registrazione dei redditi (retribuzioni ed altri compensi) erogati che con le dichiarazioni quali sostituti, non altrettanto può dirsi per la ricchezza

propria. In ultima analisi si tratta della ricchezza

spettante all’imprenditore, che - a differenza

dell’azienda - ha bisogni personali. Questo è il

settore dove resiste più a lungo la ricchezza non

registrata, e dove occorre verificare con più attenzione se esistono forme insidiose di patologia

tributaria, al di là dell’evasione interpretativa.

Soffermandosi sul peso economico della tassazione attraverso le aziende in correlazione con

la strumentazione giuridica allestita disordinatamente dal legislatore, nel libro si è anche cercato di spingere verso il superamento dei, pur involontari, squilibri nella distribuzione del prelie-

376

4/2013

vo, dovuti al rilevantissimo incremento della

pressione fiscale, intervenuta dal 1970 ad oggi,

come pure delle lacerazioni e degli equivoci che

pervadono la nostra società in materia di determinazione della ricchezza ai fini tributari.

Quali soggetti economici, le aziende, comunque

le si voglia qualificare giuridicamente (imprese

o lavoratori autonomi), sono l’essenziale fonte

di produzione della ricchezza e da esse promanano o in esse transitano i flussi di reddito, e di

ricchezza in generale, attribuiti ai soggetti che vi

concorrono (lavoratori dipendenti e non, finanziatori, soci o titolare). Il momento della tassazione dovrebbe quindi essere quello in cui la

ricchezza entra, in qualsiasi forma o modalità,

nel circuito dell’economia personale o famigliare per essere spesa o risparmiata.

La visibilità amministrativistica delle aziende

viene a costituire, allora, un elemento cardine

del sistema tributario, essendo ad esse richiesta

un’importante attività di compliance col Fisco,

che presuppone una organizzazione amministrativo-contabile minimale, propria o affidata a servizi professionali esternalizzati.

Come vitale centro di interessi economici, le

aziende costituiscono il tramite per il quale transitano o possono transitare i flussi finanziari ed

economici che riguardano gli altri soggetti economici (aziende clienti o fornitrici) con cui vengono a relazionarsi per i rapporti d’affari intrattenuti. È possibile, allora, intercettare la ricchezza che vi transita o che comunque genera flussi

finanziari in entrata o in uscita, sia per prelevarne una parte destinata al Fisco, sia per raccogliere notizie utili da segnalare al Fisco stesso (elenco delle transazioni intervenute, elenchi delle

operazioni intracomunitarie, elenco delle spese

eseguite dai clienti privati, banche dati ai fini

delle indagini finanziarie). Occorre chiedersi,

perciò, dove si trova la ricchezza non registrata

e quali forme dissimulate può assumere per

sfuggire all’imposizione per cercare, tra l’altro,

di organizzare e dosare le risorse dell’Amministrazione finanziaria dedicate ai controlli fiscali.

Al momento, infatti, queste forze sembrano più

Nota:

(1) Come dimostra ad esempio il noto caso esaminato in R. Lupi,

«Gli interposti, gli imprenditori e le aziende (tra caso Mediaset e

tutoraggio fiscale)», in questa Rivista, pag. 435.

Aspetti

strutturali

concentrate sulla individuazione e formulazione

di contestazioni interpretative, intese come riqualificazione giuridico-tributaria di fattispecie

dichiarate e comunque non nascoste o non nascondibili, che sulla ricerca della ricchezza occultata. E le attività sono ancora troppo sbilanciate nelle verifiche nei confronti delle aziende

strutturate organizzativamente in modo soddisfacente rispetto a quelle che non lo sono e che,

quindi, essendo connotate da una naturale ben

maggiore pericolosità fiscale, richiedono una

maggiore fatica e competenza.

L’assetto molto polverizzato della struttura

dell’economia italiana, con un numero spropositato di micro-aziende, rende difficile una programmazione di verifiche ricorrenti e richiede,

perciò, un’attenta analisi di priorità dei controlli,

a partire dalle situazioni di maggior pericolo. Ma

la valutazione della loro efficienza economica

suggerisce di non dedicare molte energie sui

controlli relativi alle piccole aziende, a causa di

un rapporto costi-benefici troppo alto, e di riservare, invece, maggiore attenzione a quelle medio-grandi, suscettibili di produrre maggior gettito. Così facendo, però, si trascura gran parte

dei fenomeni di evasione «vera» (intesa come

ricchezza realmente occultata e non quella da interpretazione dell’emerso), che nella grande numerosità dei soggetti interessati comporta importi complessivi rilevanti. In questo universo di

piccoli operatori economici, i sistemi contabili,

spesso curati con mero formalismo ragioneristico, difficilmente riflettono in modo genuino la

gestione aziendale e s’impongono perciò, da parte del Fisco, controlli sostanziali di natura valutativa anche quando la contabilità non sia disattesa nel suo insieme. E tuttavia i sistemi di tassazione «stimata» in modo standardizzato, più o

meno affinato, quali sono gli studi di settore,

contengono una dose di arbitrarietà ed incertezza

ancora elevata per assurgere a surrogato appagabile e generalizzato della tassazione analiticocontabile, tanto che si assiste alla loro esaltazione in una fase storica ed alla loro svalutazione in

quella successiva; la circolare dell’Agenzia delle

entrate 31 luglio 2013, n. 24/E (2) esprime bene

questa sensazione, cercando di apparire «buonista» nel fornire indicazioni sull’uso del redditometro quale strumento di misurazione della ric-

chezza prodotta. In realtà, qualunque elaborazione statistico-matematica, quali che siano gli indicatori utilizzati per la stima, esprime un datorisultato tendenziale accettabile ai fini dell’accertamento e può condurre ad una valutazione di

maggiore o minore pericolosità fiscale che richiede ulteriori elaborazioni mediante un’indagine individualizzata che costa fatica e tempo e rischia di produrre risultati limitati. E qui si ritorna, allora, alla tentazione di realizzare un corto

circuito ed aggredire così le aziende organizzate

ricercando gli errori (veri o presunti) di qualificazione giuridico-tributaria delle singole fattispecie impositive, da contestare con inevitabili

diatribe processualistiche che tendono a distrarre

rispetto al nocciolo del problema.

È necessario perciò che l’assetto organizzativo

dell’accertamento dei tributi tenga conto del

ruolo delle aziende, quali esattori del Fisco e

che anzi si sostituiscono al Fisco nel richiedere

le imposte, ne agevoli la funzione, riducendo gli

adempimenti inutili o ripetitivi e ne esalti le

possibilità di segnalazione automatizzata degli

indicatori di capacità economica. Se si immaginasse che al posto delle aziende organizzate ci

fossero solamente i piccolissimi operatori, i rischi di evasione complessiva (per tributi propri

e per quelli trattenuti da terzi) sarebbero molto

più preoccupanti ed estesi ed il bilancio complessivo rischierebbe di essere negativo. Questo

è il quadro tipico delle economie statiche da

tempo, non coinvolte in processi di rinnovamento ed innovazione significativi, in cui mancano

strutture produttive robuste e capaci di competere nei mercati internazionali ed in cui l’estrema

polverizzazione delle attività economiche è funzionale anche ad un controllo politico della società, non di rado autoritario.

Lo scenario futuro non può, allora, che essere

quello che procura di favorire il processo di aggregazione e di ampliamento dimensionale delle

aziende ed il rafforzamento di quelle organizzate o suscettibili di esserlo anche mediante outsourcing, quale cerniera essenziale ai fini della

tassazione della ricchezza prodotta, da una parte

spingendo ulteriormente il processo che tende a

Nota:

(2) In Banca Dati BIG Suite, IPSOA.

4/2013

377

Aspetti

strutturali

ricondurre la tassazione attraverso esse e, quando ciò non è possibile, cercando di concentrare

le risorse dei controlli fiscali sugli altri soggetti

in ordine decrescente di pericolosità e di possibile gettito recuperabile.

In questa strategia di ricerca di un giusto equilibrio tra efficienza organizzativa del sistema tributario e di ricerca del recupero dell’evasione, è

da considerare anche l’effetto mediatico che si

produce con la spasmodica attenzione, spesso

superficiale, al fenomeno fiscale. L’evasione

non è sempre considerata dai media alla stessa

maniera; si tende infatti a distinguere quella «da

sopravvivenza» (3), senza la quale, cioè, il piccolissimo operatore sarebbe costretto a chiudere

l’attività, con incremento del numero dei disoccupati e loro transito, non di rado, nell’area degli autonomi border line, ulteriori aspiranti evasori, così che essa viene considerata con una

certa indulgenza. Diverso è il giudizio che viene, giustamente, riservato con severità all’evasione per «avidità», che è quella che pratica il

soggetto che dispone di un reddito ben superiore

alle sue necessità ed al suo tenore di vita e che

sottrae parte dell’imponibile solo per accumulare ulteriore ricchezza.

Il grado di complessità organizzativa ed operativa delle grandi aziende, come le banche o le

compagnie di assicurazione, ovvero delle grandi

imprese che erogano servizi pubblici soggetti ad

accisa (gas, elettricità ecc.) è alquanto elevato,

mentre è un dato di fatto che le rudimentali strutture organizzative delle piccole imprese, che sono le più numerose nel nostro Paese (quasi il

95% di tutte le imprese), non le rende affidabili.

Ciò è motivo di preoccupazione per l’Amministrazione finanziaria, la quale è sempre più portata a valutare favorevolmente un ulteriore processo di esternalizzazione degli adempimenti fiscali per i quali codeste aziende si affidano agli

studi professionali, che, a loro volta, diventano i

soggetti attuatori degli adempimenti aziendali in

materia di ritenute e prelievi alla fonte.

Ricordando che la parte di ricchezza nazionale

tassata attraverso le aziende è notevole, e va dal

66 al 71%, a seconda che si considerino solo i

tributi totali ovvero solo quelli erariali e che i

relativi adempimenti possono risultare affidabili, anche per le imprese medio-piccole, attraver-

378

4/2013

so il tutoraggio professionale, resta comunque

una significativa frazione di tributi propri, che

dev’essere tassata con attività diretta degli organi dell’Amministrazione finanziaria, che potranno avvalersi di informazioni utili mediante ricorso ai dati delle aziende di credito, utilizzando

ad es. le recenti disposizioni in materia di obbligo di alimentazione della banca-dati dell’anagrafe tributaria con la segnalazione delle operazioni e dei conti bancari. Si realizza in tal modo

una integrazione dei sistemi di tassazione tra

aziende segnalatrici di dati e Uffici accertatori e

la tassazione avverrà secondo i vecchi canoni

dell’accertamento in rettifica o d’ufficio e quindi attraverso la richiesta di imposte da parte del

Fisco dove le aziende non arrivano.

Concentrare gli sforzi e le capacità operative

dell’Amministrazione sulle aree di formazione

della ricchezza nelle quali non vi è l’intervento

delle aziende quali esattori è essenziale, ma richiede sistemi di acquisizione delle informazioni utili di tipo reticolare. In essi ogni input o

punto di rete è essenziale, ma ne vanno studiate

e ricercate le fonti, dai pur limitati dati provenienti dalle altre Amministrazioni pubbliche

(Comuni, organi di polizia, ecc.) a quelli delle

aziende che hanno comunque avuto rapporti con

i soggetti verificati, ai contrasti d’interesse, fino

ai riscontri dei flussi finanziari già nella disponibilità dell’amministrazione.

Il sistema tributario va perciò considerato, studiato ed attuato in modo da realizzare la più ampia sinergia tra i diversi metodi di tassazione,

privilegiando la ricerca della ricchezza non registrata ed occultata da parte di quei soggetti i cui

flussi di ricavo e di reddito non sono intercettati

dalle aziende e nei cui confronti i controlli debbono essere, non solo selettivi (in ordine di importanza e grandezza dei flussi che si ritengono

occultati e degli indici di pericolosità fiscale),

ma anche strutturati in modo da acquisire la

maggiore quantità possibile di informazioni.

Va aggiunta la necessità che il diritto tributario

Nota:

(3) Su questo profilo si sono recentemente sviluppate anche polemiche politiche, che non hanno colto l’essenza di queste argomentazioni, forse ritenendo che costituissero una giustificazione

dell’evasione anziché un tentativo di spiegarne origini e motivazioni.

Aspetti

strutturali

estenda i propri interessi fino a considerare e valutare gli effetti delle norme giuridiche di carattere tributario o pantributario sull’organizzazione aziendale ed istituzionale. Si tratta di esaminare l’impatto che ciascuna disposizione tributaria può avere sull’organizzazione delle aziende e

delle istituzioni (in primis l’Amministrazione finanziaria), sulle modifiche o sugli adattamenti

organizzativi che può comportare, sull’efficacia

di queste variazioni e sulla idoneità a migliorare

la rete delle informazioni dirette al Fisco, sempre più utili, non solo alla tassazione che già avviene attraverso le aziende, ma anche a quella

che si realizza attraverso gli organi diretti di

controllo del Fisco.

La dimensione organizzativa delle aziende

e la sua rilevanza tributaria

Quando si parla di «aziende» è necessario intendersi sugli elementi essenziali che devono esistere affinché possano essere ritenute entità effettivamente significative per l’economia nazionale e, quindi, per il Fisco, essendo capaci di

produrre ricchezza con automatismi economicoorganizzativi che le rendono autosufficienti.

Proprio l’autosufficienza è un fattore da considerare, forse più della dimensione misurata dal

fatturato o dal numero degli addetti, per attribuire al concetto di azienda un’autonomia di funzionamento e quindi di sopravvivenza e di profittabilità che prescinde dall’apporto del titolare,

dei soci o addirittura del vertice del management. A parità di volume d’affari o di dipendenti, un’azienda è autosufficiente solamente se è in

grado di autogestirsi nell’attività ordinaria anche

senza i vertici, che invece sono certamente essenziali nell’elaborare le strategie di crescita, di

riconversione o di governo dei cambiamenti e

delle crisi. In questo caso l’organizzazione è talmente efficiente da risultare affidabile per definizione e quindi tale da poter fare accreditare

l’azienda anche nei confronti del Fisco come

soggetto idoneo ad evitare disfunzioni gestionali

o operative preordinate all’evasione fiscale ovvero a correggere immediatamente tali anomalie

quando si verificano.

Le aziende che non hanno queste caratteristiche

di autosufficienza in gran parte non possono

neppure definirsi tali quando la loro vitalità ed

attività dipende da un solo soggetto, seppure

coadiuvato da qualche collaboratore e famigliare, dovendo invece parlarsi, nella sostanza, di

lavoratore autonomo dalla cui opera dipendono

futuro e risultati dell’attività svolta. Sfrondate

da queste entità minori, le vere aziende sarebbero comparabili con quelle di altri Paesi assimilabili all’Italia per popolazione e struttura economica.

Per i soggetti che non hanno la connotazione dell’autosufficienza organizzativa sarebbe necessario prevedere modalità di controllo fiscale, di accertamento e di vigilanza del tutto diversi da

quelli applicabili alle aziende strutturate. Così come solo alle aziende autosufficienti andrebbe richiesto l’impegno ad intercettare la ricchezza che

si forma loro tramite ed a farne segnalazione al

Fisco, che potrà contare sulla efficienza della loro

organizzazione, compreso un apprezzabile sistema di controlli interni, e sulla loro indipendenza

rispetto alla proprietà ed ai vertici aziendali.

Un adeguato sistema di responsabilità dei soggetti apicali e degli altri da questi delegati, ampliando all’area fiscale, con opportuni adattamenti, le linee portanti della legge n. 231/2001

sulla responsabilità degli enti, potrebbe contribuire a far fare a queste aziende un salto di qualità, non solo per accreditarle in termini di tax

compliance, ma per essere anche utilizzabili per

fornire al Fisco i dati salienti dei rapporti con

controparti utili per la verifica della correttezza

fiscale dell’operato di queste ultime (tipici potrebbero essere i controlli di filiera e di rete).

Molti studiosi ritengono però ancora non maturi

i tempi per questa innovazione, dubitando che le

funzioni aziendali possano essere in grado di assicurare un adeguato controllo interno e che

possa addirittura essere costruito un modello organizzativo tale da fronteggiare efficacemente i

rischi di commissione dei reati tipici tributari.

Infine, nell’intento di superare il tradizionale

metodo di studio e di ricerca giuridica, fondato

soprattutto sull’analisi interpretativa della norma, nel libro si è cercato di analizzare in primo

luogo i fatti economici e di risalire poi alla coerenza di sistema della disciplina tributaria applicabile alle fattispecie considerate. Ecco perché

esso presenta una sequenza logica di approfondimenti di quei profili di patologia fiscale, che

4/2013

379

Aspetti

strutturali

costituiscono situazioni di confine tra legittimo

risparmio d’imposta, elusioni ed evasioni reali e

quelle che derivano da interpretazioni discutibili