ANALISI MERCATI E STRATEGIE – IDA PAGNOTTELLA , CFI, MARZO 09

IN GENERALE:

CRISI DECENNALE?

Per quanto riguarda la crisi finanziaria ed economia attuale, credo (basandomi sui dati concreti)

che non siamo alla fine del tunnel, perciò credo sia opportuno rendersi conto della situazione per

proteggersi al meglio.

Negli Stati è sempre più probabile che questa crisi diventi una depressione decennale. Depressione

significa un periodo prolungato con tassi di disoccupazione elevata, il commercio in forte frenata e

con famiglie che si impoveriscono.

Il problema è oggi abbiamo diversi crolli : il crollo della bolla immobiliare, della bolla del debito,

della bolla delle carte di credito, presto avremo una bolla con i sistemi pensionistici, i quali avranno

sempre difficoltà a pagare le pensioni nei prossimi anni.

L’ufficio studi della rivista “The Economist” di Londra oggi ha abbassato le stime del PIL mondiale

per il 2009 a -2,6%, il declino più forte dagli anni ’30. Il Fondo monetario Internazionale prevede

una discesa di solo 0,5%, però da quando i seguo i mercati l’ufficio studi de “The Economist” ha

sempre fatto previsioni esatte, il fondo monetario tende a fare previsioni che deve poi correggere

invece.

È sempre più probabile che negli USA vedremo una recessione molto lunga, che va ben oltre il

2010. L’anno scorso avevo preparato un’analisi con 3 scenari possibili, lo scenario peggiore aveva

una probabilità del 30%, eppure si è verificato proprio questo scenario.

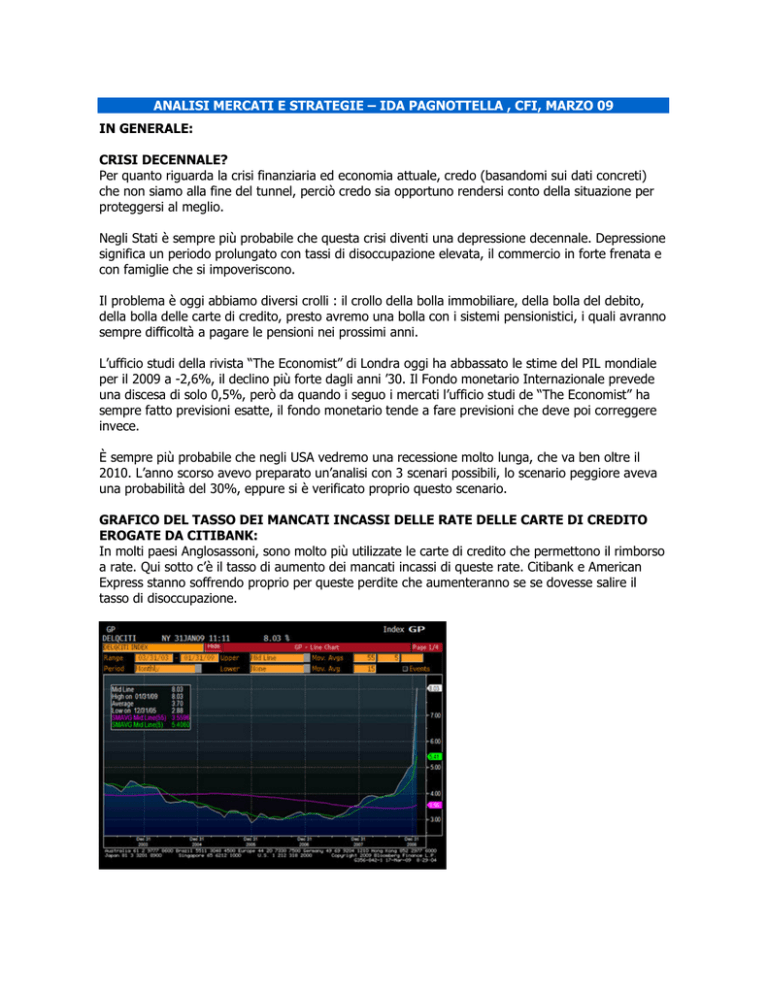

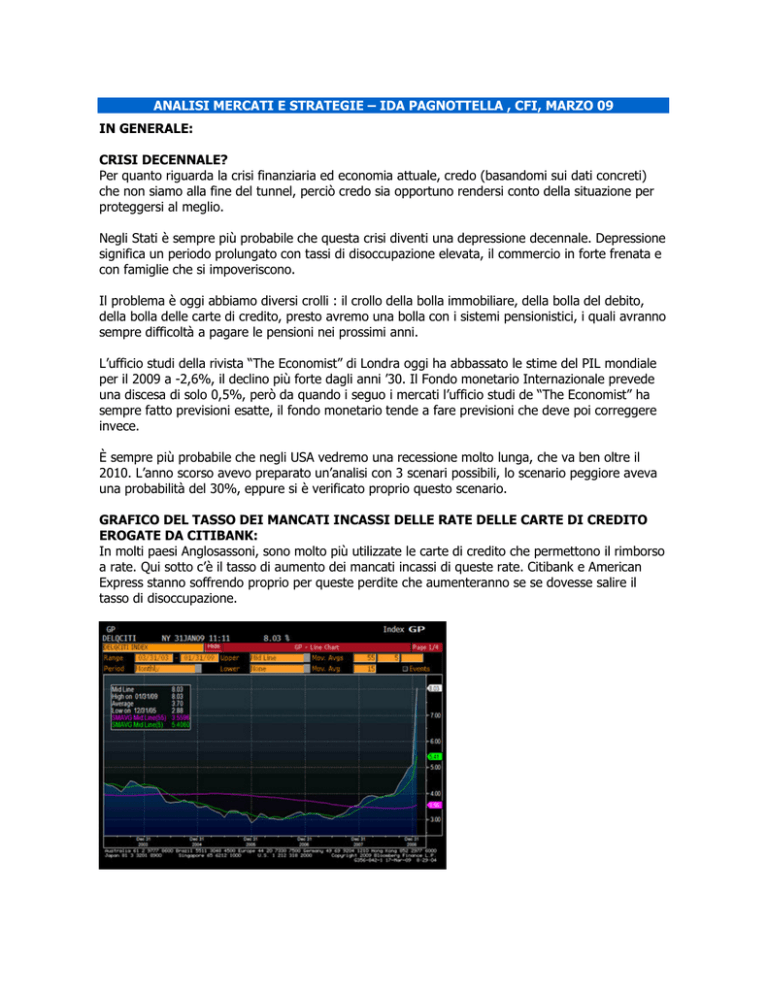

GRAFICO DEL TASSO DEI MANCATI INCASSI DELLE RATE DELLE CARTE DI CREDITO

EROGATE DA CITIBANK:

In molti paesi Anglosassoni, sono molto più utilizzate le carte di credito che permettono il rimborso

a rate. Qui sotto c’è il tasso di aumento dei mancati incassi di queste rate. Citibank e American

Express stanno soffrendo proprio per queste perdite che aumenteranno se se dovesse salire il

tasso di disoccupazione.

GRAFICO DEL RISCHIO DELLE PRINCIPALI BANCHE ITALIANE – 20 MARZO 2009:

Banco Popolare (Gruppo Lodi – Caripe) ha un rischio che cresce in modo esponenziale, nonostante

le iniziate e aiuti statali:

MERCATO AZIONARIO

ECONOMIA NEGATIVA, PERO’ BORSA, ORO, DOLLARO PETROLIO POTREBERO ESSERE

POSITIVI NEI PROSSIMI MESI

Si sta mettendo in moto un momento di recupero delle borse e del prezzo del petrolio, bisogna

vedere quanto sarà duraturo. Nel 2008, abbiamo visto 6 recuperi di questo tipo. In altre parole,

durante il 2008 , è successo 5 volte di avere un mese di recupero del 10-15% al interno del crollo

del 60-80% che dura da agosto 2007.

Questa volta però potremmo vedere una discesa nei prossimi giorni (la linea tratteggiata è la

previsione dei prossimi giorni), dal quale si potrebbe vedere un recupero più duraturo nei prossimi

mesi.

Credo che la borsa tra qualche anno sarà a un livello più basso di oggi, però forse avremo un bel

recupero temporaneo per qualche mese, tutto qui.

Dico questo perché che le autorità monetarie stanno facendo di tutto per far partire un’altra bolla,

gli USA e altri paesi stampano soldi, agevolano le banche, e le famiglie pagheranno per questo alla

fine , ma nel breve le banche stanno prendendo soldi a costo bassissimo e prestando con costi alti!

Infatti nonostante la forte crisi molte banche hanno fatto profitti negli ultimi 2 mesi!!!

Forse dove sono più pessimista è su i titoli di stato, e sul settore immobiliare. I motivi sono difficili

da spiegare qui in modo sintetico. Anche l’Euro potrebbe soffrire rispetto ad altre valute, come il

dollaro, però dipende da come si evolve la crisi nei paesi del Est Europa, e la crisi bancaria ed

economica nella zona Euro.

GRAFICO: BORSA USA, se rompe la linea rossa superiore, allora recupero più duraturo

e forte

BORSA AMERICANA DAL 2002: TENDENZA NEGATIVA DI LUNGHISSIMO PERIODO

IL SETTORE PIU’ INTERESSANTE SE LA BORSA RECUPERA: TECNOLOGICO E

AGRICOLTURA

In termini relativi, la borsa che è impostata meglio diciamo sembra il NASDAQ, la borsa delle

aziende tecnologiche. Per investimenti di lungo periodo (diversi anni) , si potrebbe iniziare a

mettere piccolissime cifre (magari con acquisti graduati) sul mercato NASDAQ in generale, oppure

sulle aziende APPLE (produce IPOD ecc.) e Research in Motion (che produce il Blackberry) e

GOOGLE.

Il settore delle aziende agricole è interessante perché nei paesi emergenti si è formata una nuova

classe media che ora non vuole rinunciare ad un alimentazione più nutriente. Perciò nonostante la

recessione questa classe media rinuncerà a consumi meno necessari però non alla carne, latte e

cereali.

Grafico: APPLE IN DOLLARI (PRODUCE IPOD, IPHONE)

Apple ha una tendenza positiva di lungo periodo, nel breve incerto

RESEARCH IN MOTION IN DOLLARI (PRODUCE BLACKBERRY)

L’ANDAMENTO DEL ETF SHORT: guadagna sul ribasso di borsa

Questo grafico illustra l’andamento di un prodotto che abbiamo usato nel 2008, che guadagna

quando le borse europee perdono.

Da qualche giorno scende in effetti, però la tendenza alla lunga (il canale azzurro) rimane

di salita (che significa che la tendenza di lungo periodo (anni) della borsa rimane

negativa).

In altre parole, analizzare gli acquisti su questo prodotto aiuta a capire se gli altri investitori sono

ancora ribassisti o rialzisti.

Nel breve questo Etf sta rompendo a ribasso la linea orizzontale, perciò segnala il rialzo di borsa

più duraturo:

Il dollaro

Il dollaro è molto volatile, però ha intrapreso una tendenza positiva rispetto a tutte le monete.

Ci sono degli elementi alla base di questo: gli Stati Uniti dovrebbe riprendersi prima dalla crisi

rispetto ai paesi Europei ed Paesi Emergenti.

Infatti la forza del dollaro riflette la maggior difficoltà degli altri!

Tra molti anni, il dollaro potrebbe crollare, ma per il momento non è lo scenario più probabile, anzi

finché dura la crisi, le altre monete sembrano più deboli rispetto al dollaro.

GRAFICO: il valore del dollaro rispetto a tutte le altre monete:

Rispetto all’euro, il dollaro oggi è a 1,37, però può benissimo tornare a 1,25. Se supera questo

livello può arrivare a 1,18 $ / 1 €, poi a 1,1$ /€. Si può investire in dollari comprando oro o

petrolio, oltre a comprare i dollari direttamente.

Altre valute

Yen (simbolo JPY ) lo yen è incerto al momento, sembra forte nel lungo , perché visto come un

rifugio sicuro.

STERLINA INGLESE

La sterlina è debole rispetto al Euro, potrebbe scendere ancora nel breve e medio periodo.

FRANCO SVIZZERO (CHF) – alla lunga l’Euro scende rispetto al franco, nel breve la tendenza è

orizzontale, l’euro potrebbe scendere fino a 1,46 CHF/€

GRAFICO: LA DISCESA DEL EURO NEGLI ULTIMI MESI RISPETTO AL FRANCO SVIZZERO

Bisogna ricordarsi che il franco, dollaro e yen perdono forza quando la borsa recupera.

L’ORO

L’ORO è a 950$/oncia, dopo aver toccata 1007 dollari, l’obiettivo rimane 1070$/oncia, a condizione

di non scendere sotto 895$

GRAFICO: ORO IN$

Grafico : ORO IN € - TENDENZA POSITIVA, CON UN PO’ DI PAZIENZA

IL PETROLIO

Le forniture di petrolio da paesi non-OPEC (Russia, Messico, Canada) sono scesi a causa del prezzo

troppo basso che rende la produzione poco conveniente. Il Canada ha fermato molti progetti di

ricerca a causa dei prezzi troppo bassi, questo può provocare un’esplosione dei prezzi nel lungo

periodo.

Aziende piccole non possono esplorare a causa della difficoltà ad ottenere credito dalle banche. I

paesi Opec spingono per tagliare le forniture per sostenere I prezzi.

Tensioni tra l’Occidente e l’Iran (per il programma nucleare ) rimangono alte, In Nigeria c’è

tensione sociale, questo può far salire I prezzi nel breve.

Inoltre, più gli USA annunciano di voler stampare moneta carta per pagare i salvataggi, più i grossi

investitori comprano oro e petrolio come protezione da una possibile svalutazione della moneta

“carta”.

Perciò il petrolio è un prodotto il cui prezzo risente da fattori in conflitto: la recessione spinge i

prezzi in giù, però molti altri fattori spingono in su.

GRAFICO: Il petrolio , quotato in dollari, da un segnale di rialzo nel breve, ha rotto una barriera

al rialzo (50$) dopo molte fatiche. Anche il diesel ha dato lo stesso segnale.

GRANO E RAME

IL RAME:

ha ripreso una tendenza positiva, è un investimento volatile, però i metalli preziosi mi danno più

fiducia della borsa, sono rari, e proteggono da inflazione.

La crisi del credito ha portato subito un crollo della domanda, però se i paesi emergenti si

riprendono a investire, potremmo vedere una forte ripresa dei prezzi, in quanto la crisi impedisce

alle aziende di investire, e ci potrebbe essere poco offerta in futuro.

GRANO E ZUCCHERO:

I prodotti agricoli sono volatili, il prezzo del grano dovrebbe restare basso per tutto il 2009. Forse

lo zucchero potrebbe ripartire durante il 2009, perché viene usato per produrre carburanti

alternativi.

Comprare materie prime ci protegge da inflazione: quando il prezzo della benzina sale alla pompa,

vuol dire che stiamo guadagnando con questi investimenti.

INVESTIMENTI OBBLIGAZIONARI : TASSI PRONTI TERMINE QUASI A ZERO - e i soldi

sono bloccati fino alla scadenza! Poco intressante

QUANTITATIVO

MINIMO

BANCA

1

MESE

2

MESI

3

TITOLI SOTTOSTANTI

MESI

INTESA SAN PAOLO 25.000 euro

0,51% 0,49% 0.48% titoli di Stato

INTESA

0,59% 0,73% 0,97%

titoli gruppo Intesa San

Paolo

UNICREDIT BANCA

15.000 euro

0.70% 0.80% 0.90% titoli di Stato

BANCA

ANTONVENETA

50,000

0.60% 0.70% 0.80% titoli di Stato

ALLIANZBANK

15.000 euro

0.80% 0.90% 1.00% titoli di Stato

9.000 euro

0.90% 1.00% 1.05%

BANCA

FIDERURAM

titoli gruppo Intesa San

Paolo

Obbligazioni scadenza 5-10 anni - da valutare, diversificando

Per garantirsi un rendimento più elevato di 1% all’anno con titoli di stato bisogna acquistare

obbligazioni con scadenza di almeno 5 anni.

I BTP con scadenza 2019 hanno un rendimento netto di 4%.

I titoli di stato tedeschi e francesi che sono più sicuri rendono meno.

Le obbligazioni emesse da aziende hanno rendimenti elevati, perché questi titoli sono considerati

più rischiosi tendendo conto la situazione di recessione.

Rendimenti delle obbligazioni oggi

Emittente

General Capital European Funding

Basf AG

OaT

General Capital European Funding

Dexia Municipal Agency

Carrefour

Hypo Real Estate Bank Ag *

Credit Suisse Group Fin. Guernsey

OaT

Landesbank Baden-Wuerttemberg

Saxony-Anhalt Federal State

OaT

Republic of Austria

China

Bayernlabo

Enel

Scadenza

Rendimento annuo (15 marzo)

08/02/2012

30/05/2012

25/10/2012

14/02/2013

20/02/2013

06/05/2013

31/05/2013

07/06/2013

25/10/2013

15/01/2014

28/02/2014

25/04/2014

15/07/2014

28/10/2014

31/10/2014

15/01/2015

7.98%

2.46%

1.07%

7.16%

2.98%

3.66%

3.89%

6.06%

2.02%

2.74%

2.48%

2.15%

2.64%

3.63%

2.79%

3.40%

Westlb Ag *

Kfw Bankengruppe

Comunidad Valenciana

Government fo Lithuania

Hellas

Republic of Italy

Republic of Portugal

Compagnie de Financement Foncier *

Berlin

Bei

Austria

Rabobank

Nederlandse Waterschapsbank

Baden Wuerttemberg

Bei

Gaz de France

Enel

Kfw Bankengruppe

Ireland

Dexia municipal Agency

BTp

BTp

BTp

BTp

BTp

BTp

BTp

28/01/2015

04/07/2015

06/07/2015

10/02/2016

20/07/2016

25/07/2016

15/10/2016

24/01/2017

26/06/2017

15/10/2017

15/01/2018

15/01/2018

22/01/2018

23/01/2018

15/02/2018

19/02/2018

12/06/2018

04/07/2018

15/10/2018

07/02/2019

01/02/2015

01/08/2015

01/08/2016

01/02/2017

01/08/2017

01/02/2018

01/08/2021

2.90%

2.75%

3.71%

4.78%

4.87%

3.39%

3.44%

3.87%

2.94%

3.18%

3.39%

3.78%

3.36%

3.11%

3.09%

3.73%

4.09%

3.20%

4.87%

4.17%

3,09%

3,10%

3,30%

3,40%

3,40%

3,50%

4,17%

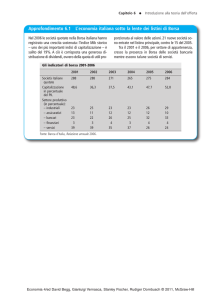

Confronti tra il rendimento di titoli di stato a breve scadenza e lunga scadenza

Grafico 1: rendimenti ultimo anno tra pronti termine e Bot (linea verde) e BTP con

scadenza 1-3 anni (linea blu). I BTP con scadenza 3 anni l’anno scorso hanno reso di molto di

più di pronti termine e BOT.

Grafico 2: rendimenti ultimo anno tra Bot e Btp con scadenza 1-3 anni (linea blu) e BTP

con scadenza 5 anni (linea verde). I BTP con scadenza lunga l’anno scorso hanno reso di più

anche se il prezzo si muove di più nel tempo.

TITOLI DI STATO CON RENDIMENTI INDICIZZATI ALL’INFLAZIONE: TENDENZA

POSITIVA

TITOLI DI STATO TEDESCHI – STABILI

CONCLUSIONI

I consigli di portafoglio che fornirò a ogni cliente saranno personalizzati, però basati da questa

sintesi delle mie analisi.

Bisogna ricordare che gli investimenti che rendono di più alla fine, possono deludere di più nel

immediato. Inoltre, quando si investe in strumenti bisogna essere consapevoli che gli eventi

possono cambiare in poche ore, con effetti violenti che conviene un po’ ignorare (quando la borsa

guadagna 8% in un giorno, o quando il dollaro perde 4% in poche ore, ecc.)

La strategie devono partire da

- Gli obiettivi e mentalità del cliente

- I dati economici e finanziari

- I grafici per capire cosa stanno facendo i grossi investitori