Capitolo 14

Il denaro nel tempo presente e futuro

(approfondimenti e procedimenti di calcolo)

In questo capitolo si analizzeranno gli strumenti decisionali che tengono conto del

valore della moneta nel tempo: il valore attuale (present value), cioè l’ammontare ricevuto oggi; il valore futuro (future value), ovvero l’ammontare raggiunto dal valore attuale, o da una successione di pagamenti in un certo periodo di tempo, applicando un

tasso composto annuo.

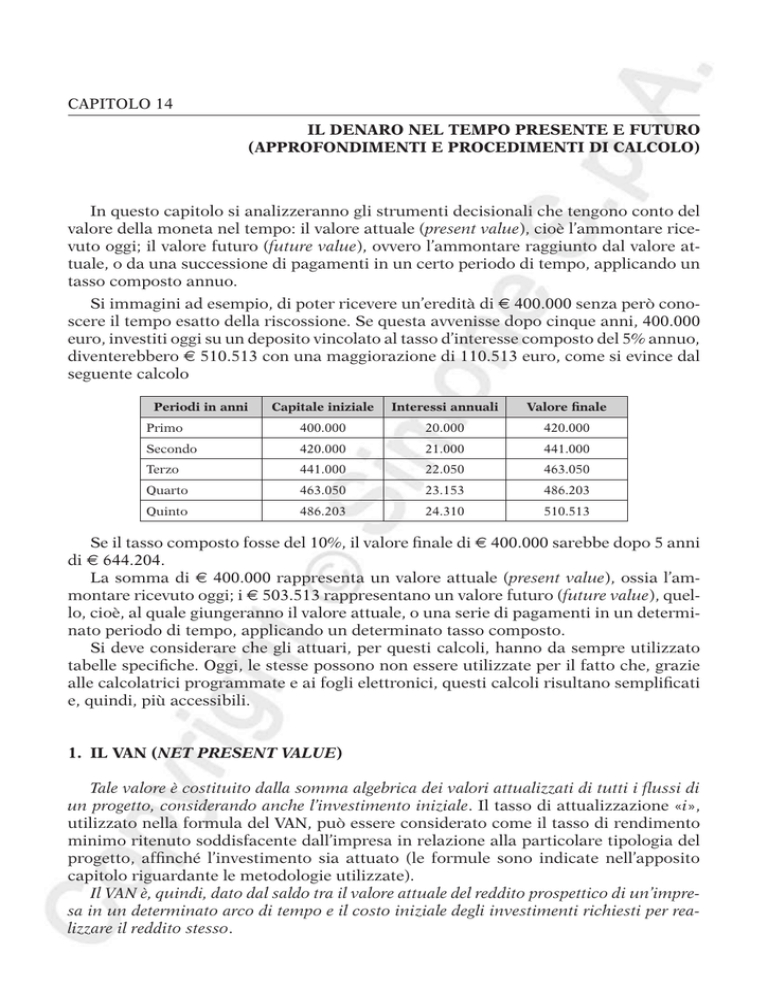

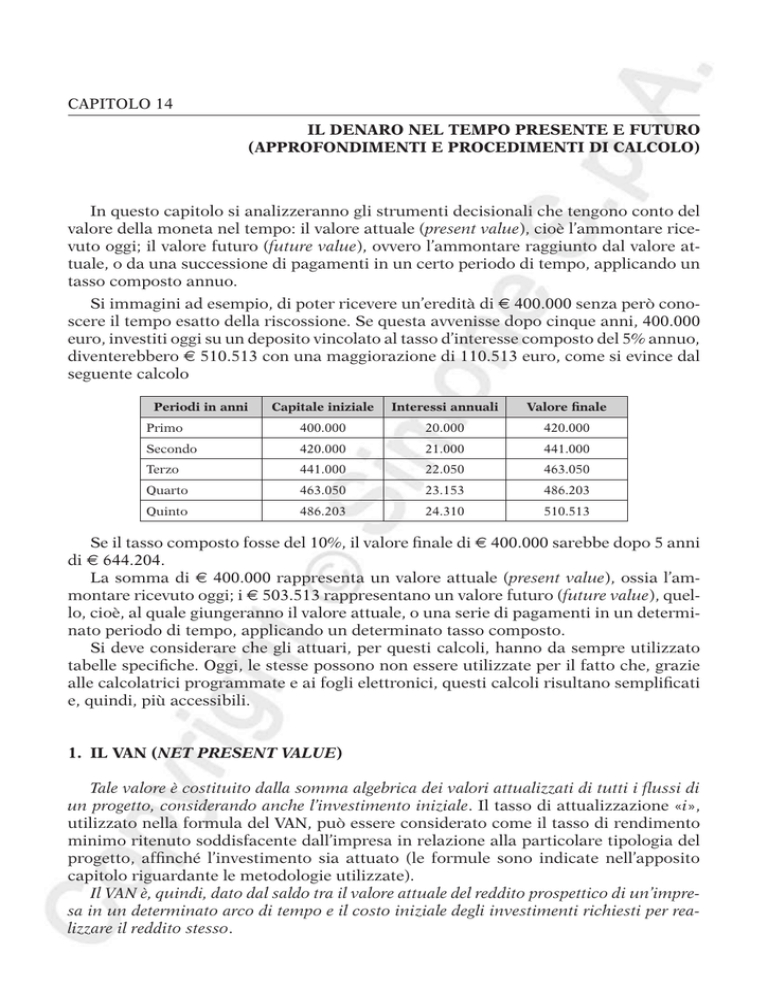

Si immagini ad esempio, di poter ricevere un’eredità di 400.000 senza però conoscere il tempo esatto della riscossione. Se questa avvenisse dopo cinque anni, 400.000

euro, investiti oggi su un deposito vincolato al tasso d’interesse composto del 5% annuo,

diventerebbero 510.513 con una maggiorazione di 110.513 euro, come si evince dal

seguente calcolo

Capitale iniziale

Interessi annuali

Valore finale

Primo

Periodi in anni

400.000

20.000

420.000

Secondo

420.000

21.000

441.000

Terzo

441.000

22.050

463.050

Quarto

463.050

23.153

486.203

Quinto

486.203

24.310

510.513

Se il tasso composto fosse del 10%, il valore finale di 400.000 sarebbe dopo 5 anni

di 644.204.

La somma di 400.000 rappresenta un valore attuale (present value), ossia l’ammontare ricevuto oggi; i 503.513 rappresentano un valore futuro (future value), quello, cioè, al quale giungeranno il valore attuale, o una serie di pagamenti in un determinato periodo di tempo, applicando un determinato tasso composto.

Si deve considerare che gli attuari, per questi calcoli, hanno da sempre utilizzato

tabelle specifiche. Oggi, le stesse possono non essere utilizzate per il fatto che, grazie

alle calcolatrici programmate e ai fogli elettronici, questi calcoli risultano semplificati

e, quindi, più accessibili.

1. Il VAN (net present value)

Tale valore è costituito dalla somma algebrica dei valori attualizzati di tutti i flussi di

un progetto, considerando anche l’investimento iniziale. Il tasso di attualizzazione «i»,

utilizzato nella formula del VAN, può essere considerato come il tasso di rendimento

minimo ritenuto soddisfacente dall’impresa in relazione alla particolare tipologia del

progetto, affinché l’investimento sia attuato (le formule sono indicate nell’apposito

capitolo riguardante le metodologie utilizzate).

Il VAN è, quindi, dato dal saldo tra il valore attuale del reddito prospettico di un’impresa in un determinato arco di tempo e il costo iniziale degli investimenti richiesti per realizzare il reddito stesso.

246

Parte I: Materie aziendali

Consideriamo adesso una tipica operazione d’investimento per vedere qual è il contributo che i calcoli di attualizzazione dei valori monetari possono dare ad un processo

decisionale.

Si immagini che l’impresa si aspetti che la sua nuova produzione possa generare

20.000 euro di profitto annuale o di flussi di cassa netti a partire dall’anno seguente. Si

supponga poi che questa redditività si mantenga invariata per cinque anni, portando il

valore finale a 300.000 euro. Per realizzare la nuova produzione occorrerà un investimento immediato di 200.000 euro.

A questo punto, la domanda che si pone l’azienda è sapere se la nuova linea di produzione sia la soluzione più conveniente per investire i 200.000 euro iniziali o se, invece, sia possibile ottenere un maggior guadagno da un altro investimento.

Il calcolo del valore attualizzato netto (net present value, ossia valore attuale di uno

o più flussi di cassa futuri al netto degli investimenti iniziali) risponde a questa domanda, dimostrando che i 300.000 euro di ritorno che l’azienda prevede di incassare nel

tempo di cinque anni non sono 300.000 euro in valore corrente, poiché, per effetto

della progressiva svalutazione della moneta nel tempo, essi valgono di meno.

In altri termini, i 300.000 euro attesi tra cinque anni vanno scontati traducendoli in

valori correnti. La misura dello sconto dipende dal tasso di rendimento che l’impresa

potrebbe logicamente attendersi se avesse scelto di impiegare i 200.000 euro dell’investimento iniziale in una produzione diversa per lo stesso periodo e con lo stesso rischio.

Questo tasso di rendimento si definisce «tasso di sconto annuale», espresso in percentuale, a cui un pagamento futuro (o sequenza di pagamenti futuri) si riduce al suo valore attuale.

Si ipotizzi, nel nostro esempio, un tasso di sconto del 10%. Prima di illustrare il

calcolo, prendiamo visione dell’andamento dei flussi di cassa attesi (espressi in migliaia di euro).

Anno

Flussi di cassa

0

1

2

3

4

5

–200

+60

+60

+60

+60

+60

Il flusso indicato con il segno meno è l’esborso necessario per effettuare il progetto.

Successivamente l’impresa fruirà di un flusso di cassa di 60.000 euro alla fine di ciascuno dei successivi cinque anni. Per conoscere il valore attuale dei flussi di cassa attesi

dall’impresa si deve calcolare il valore attuale di ognuno di quei flussi di cassa da 60.000

euro, scontati al 10% per il relativo numero di anni.

Sommando i valori attuali di cinque flussi annuali in entrata e sottraendo i 200.000

euro investiti inizialmente, otterremo il VAN e i suoi VAIF (present value interst factor)

inserendo in una calcolatrice finanziaria la tabella programmata.

Si conclude che se le prospettive di un altro investimento esaminato dalla stessa

azienda dovesse presentare un VAN negativo, il progetto non sarebbe consigliabile.

Inoltre, è utile sottolineare l’effetto del tasso di sconto sul VAN: maggiore è il tasso

di sconto, minore è il valore attuale dei flussi di cassa futuri.

Casi complicati

I progetti d’investimento, nella realtà, non hanno quasi mai un unico esborso all’inizio. I flussi di cassa sono nel tempo per lo più irregolari, alcuni positivi e altri negativi.

Può presentarsi difficile anche la stima dei flussi di cassa in un futuro lontano o preve-

Capitolo 14: Il denaro nel tempo presente e futuro (approfondimenti e procedimenti di calcolo)

247

dere il tempo della cessazione di essi. Non mancano esempi di investimenti che durano

decenni, riducendosi progressivamente fino ad annullarsi.

Possono manifestarsi casi in cui i flussi di cassa si presentano più irregolari con una

perdita di uno o due anni e un rendimento positivo crescente negli anni seguenti a

questi ultimi. Si può avere anche il caso che l’impresa venda una nuova linea di prodotto al suo completamento, realizzando un importo maggiore che può essere considerato come valore finale (l’importo potrebbe essere anche minore del costo dell’investimento, dando luogo a una evidente perdita netta).

Altre difficoltà, infine, possono presentarsi nella stima dei flussi di cassa:

— se non si riesce a quantificare il numero dei prodotti che anno per anno potrebbero

essere collocati sui mercati;

— se non si riesce a quantificare i ricavi netti unitari;

— se non si riesce a redigere un bilancio preventivo (budget) completo e con dati attendibili riferiti a tutte le attività richieste dall’investimento.

2. Il tasso di rendimento interno

Il TIR o anche IRR (internal rate of return) è quel tasso di attualizzazione utilizzato

nella formula del VAN (valore attuale netto) che permette di rendere nulla la somma dei

valori attualizzati di tutti i flussi di cassa attesi da un progetto, ivi compreso l’investimento iniziale.

Sono ritenuti soddisfacenti i progetti il cui TIR risulta maggiore di un tasso di rendimento, detto «tasso soglia» o tasso limite.

Si immagini, per esempio, che una certa sequenza di flussi di cassa scontati al 10%

fosse risultata positiva di 83.760 euro. È evidente che quei numeri, espressi in moneta,

se ottenuti, avrebbero coperto il costo del capitale sostenuto dall’impresa (10%) e contribuito a un valore attualizzato aggiuntivo di 83.760 euro.

Per la determinazione del TIR è necessario calcolare il tasso di sconto che renderebbe pari a zero il VAN.

Calcolando il VAN si conosce il tasso di sconto o il tasso di rendimento desiderato e

poi si risolve l’equazione per il VAN dei flussi di cassa futuri. Utilizzando il TIR, invece,

il VAN si assume pari a zero, mentre il tasso di sconto è l’incognita per la quale si risolve l’equazione.

Se il TIR è maggiore del costo opportunità (il ritorno dei capitali investiti in un investimento comparabile), l’investimento è fattibile e conveniente.

Per fissare l’obiettivo (target) del TIR, l’impresa stabilisce un tasso di rendimento

minimo soddisfacente (tasso soglia o tasso limite). Si confronta poi il TIR dei vari progetti con tale tasso soglia, scegliendo quelli per i quali: TIR > tasso soglia.

La risoluzione del problema può presentare delle difficoltà maggiori per cui, solitamente, si procede per tentativi con approssimazioni che vengono corrette sino a quando l’errore è ritenuto accettabile.

Il tasso soglia varia da un’azienda all’altra. Di solito, viene fissato molto al disopra

di quanto si potrebbe realizzare da un investimento privo di rischi.

Vi sono imprese che fissano diversi tassi soglia per i differenti tipi d’investimento:

quelli a basso rischio devono superare una soglia di rendimento più bassa di quella

imposta su investimenti più aleatori.

Capitolo 4

Mercato dei cambi

1. Introduzione

Il termine «cambio» si presta a due differenti interpretazioni a seconda che si consideri l’attività di negoziazione di valute estere o il prezzo al quale avvengono tali negoziazioni.

Dal primo punto di vista, considerando la mera attività di negoziazione, il cambio è

il commercio di valute estere, vale a dire l’insieme di operazioni con cui vengono negoziati tutti gli strumenti di pagamento espressi in moneta estera, scambiandoli con strumenti di pagamento espressi in moneta nazionale o in una differente moneta estera.

Sotto questo aspetto, possiamo operare una prima classificazione distinguendo due

categorie di cambio:

1) cambio manuale, quando le banconote di un paese vengono scambiate con le banconote di un altro paese. Per identificare questa tipologia di operazioni si parla

anche di «cambio allo sportello». Solitamente sono operazioni di modesto importo

unitario e legate alla necessità di coloro che si recano all’estero per turismo, affari,

studio o per cure mediche di procurarsi mezzi monetari spendibili nel paese in cui

sono ospiti.

2) cambio traiettizio, si ha quando crediti esigibili (sorti in conseguenza di operazioni

commerciali e finanziarie con l’estero o per prestazioni di servizi nei confronti di

soggetti stranieri) espressi in moneta nazionale vengono scambiati contro divise

estere (assegni, cambiali etc.).

Le operazioni di cambio traiettizio (dette anche «operazioni in divisa») sono ovviamente più importanti, per importo e per complessità, delle operazioni di cambio manuale.

Per queste ultime la banca, una volta stabilito il rapporto di cambio, applica generalmente una commissione fissa di importo piuttosto contenuto e poi provvede ad

erogare il controvalore netto in contanti o per accredito (o addebito) sul conto corrente.

Nelle negoziazioni in divise estere la procedura è più complessa. Per determinare il

costo o il ricavo dell’operazione bisogna tener conto dell’importo della divisa da vendere o acquistare, della sua scadenza e del rapporto di cambio (spot o a pronti) da applicare all’operazione riferito ad una divisa estera con la stessa scadenza di quella negoziata. Nell’ipotesi in cui le scadenze non coincidano, è necessario effettuare un’operazione di sconto, calcolando il valore attuale della divisa e applicando ad essa il rapporto di cambio (cable o chéque). Per fornire alla banca le informazioni necessarie a tali

calcoli, di solito si richiede alla clientela la compilazione di una «distinta di negoziazione». Una volta ottenuto l’importo finale da corrispondere al cliente, la banca, detratte le commissioni e le spese dell’operazione, provvede ad accreditare il netto ricavo

espresso in moneta nazionale sul conto corrente del cliente.

Per cambio si intende anche il rapporto di valore esistente in un dato momento tra

la moneta nazionale e una moneta estera (o tra due diverse monete estere). Esso è,

pertanto, il prezzo a cui vengono scambiate le monete dei diversi paesi.

594

Parte II: Banca e borsa

Il mercato delle eurodivise è quel mercato in cui si scambiano valute a titolo di prestito (finanziamenti all’esportazione e all’importazione) concessi dalle banche italiane

a imprese nazionali. Tale mercato trae origine da depositi effettuati all’estero movimentati attraverso divise estere che poi vengono scambiate tra banche e imprese. È caratterizzato da tassi estremamente variabili, spesso diversi da quelli applicati sui mercati

nazionali, con margini tra interessi attivi e interessi passivi assai contenuti. Quando la

domanda di una certa valuta aumenta, il suo tasso è spinto verso l’alto, mentre al contrario quando è l’offerta che preme sulla stessa valuta, il suo tasso tende a diminuire.

Il mercato dei cambi è il luogo teorico in cui avviene la compravendita delle valute

estere (tra soggetti residenti e soggetti non residenti) che assumono prezzi che variano

nel tempo. Con il termine «corso del cambio» si esprime il concetto della variabilità del

prezzo delle valute nel mercato dei cambi, con riguardo all’andamento passato e alle

tendenze future.

In buona sostanza i due termini, cambio e corso del cambio, sono utilizzati per indicare il prezzo a cui si scambia una data valuta in un dato momento.

Quando il valore delle monete era legato alla quantità di oro in esse contenuto, il

rapporto di cambio derivava da una semplice operazione aritmetica, mentre oggi, non

essendovi più alcun rapporto tra valore della moneta e quantità aurea, i rapporti di

cambio sono legati a variabili di più difficile previsione.

Il valore di ogni moneta nazionale è determinato dal potere d’acquisto, dalla facilità

di scambio, dalle riserve valutarie del paese che l’ha emessa. La credibilità internazionale, l’efficacia delle politiche fiscali e monetarie, la stabilità del valore, il patrimonio

umano, naturale, industriale e commerciale di ogni paese concorrono a determinare il

valore della propria moneta nazionale e a fissarne il prezzo di scambio con le altre

monete; pertanto, al di là della volontà delle autorità monetarie dei vari paesi, questi

rapporti sono per loro natura variabili in quanto legati ai flussi di domanda e offerta

interna ed esterna di ogni singolo paese, contenendo spesso anche fattori emotivi e

psicologici.

2. Tecniche di quotazione

Il tasso di cambio è il rapporto in base al quale la valuta di un paese è scambiata con

la valuta di un altro paese. In altri termini è un rapporto tra due valute dove, per convenzione, una è posta al numeratore e l’altra al denominatore e dove uno dei due termini del rapporto è espresso mentre l’altro è sottinteso.

Il termine espresso è quello variabile o incerto, mentre il termine sottinteso è fisso

o certo e costituisce la base del cambio.

Per esempio, la sterlina inglese si trova al numeratore contro il dollaro statunitense

(GBP/USD) mentre è al denominatore contro l’euro (EUR/GBP).

A seconda delle piazze in cui si forma il corso del cambio, può essere espresso in

due diverse modalità tecniche:

1) incerto per certo («price quotation system»), quando i prezzi della moneta locale

della piazza quotatrice sono variabili e riferiti a un ammontare fisso di valuta estera

che viene tenuto sottinteso (base del cambio). In altri termini, si fa variare la moneta nazionale mentre rimane fissa la moneta estera (la base del cambio è la moneta

estera);

Capitolo 4: Mercato dei cambi

595

2) certo per incerto («volume quotation system»), quando le quantità o volumi delle valute estere quotate su quella piazza sono riferite a un ammontare fisso di moneta locale

che rimane sottinteso (base del cambio). In altri termini viene tenuta fissa la moneta

nazionale e si fa variare la moneta estera (la base del cambio è la moneta nazionale).

La quotazione applicata dalla maggior parte delle piazze è incerto per certo.

La quotazione certo per incerto viene utilizzata in alcune piazze importanti, quali

ad esempio New York, Londra, Hong Kong e nell’Unione Monetaria Europea.

A seconda della tecnica di quotazione utilizzata, la variazione del cambio esprime

segnali differenti sul valore della moneta nazionale.

Nell’ipotesi di quotazione incerto per certo, un aumento del cambio indica un peggioramento del rapporto tra moneta nazionale e moneta estera, e quindi per ottenere

lo stesso quantitativo di moneta estera (fissa nel rapporto) occorrono maggiori quantità di moneta nazionale, il cui valore unitario è dunque diminuito.

Nella quotazione certo per incerto l’aumento del cambio indica un miglioramento del

rapporto tra moneta nazionale e moneta estera poiché con la stessa quantità di moneta nazionale (fissa nel rapporto) si ottiene una maggiore quantità di moneta estera.

L’individuazione della base del cambio è di estrema importanza per la comprensione del valore della valuta oggetto di quotazione.

Nella maggior parte dei casi, la base del cambio è una unità di moneta estera sia

nelle piazze che utilizzano il certo per l’incerto (come a Londra, dove i prezzi, espressi

in dollari statunitensi, franchi svizzeri, etc., si riferiscono a una sterlina inglese) sia in

quelle che quotano l’incerto per certo.

Per le monete il cui valore unitario è modesto, la base del cambio può essere pari a

100 o a 1.000 unità, in modo da esprimere il corso del cambio in numeri interi con

pochi decimali o almeno con frazioni decimali un minimo significative.

3. Quotazione continua

Dopo la grande crisi valutaria che agli inizi degli anni ’90 ha visto coinvolte alcuni

importanti monete, come la lira italiana e la sterlina inglese, in Italia è stato chiuso il

mercato ufficiale delle valute estere.

Il sistema si è rimodellato sostituendo a quotazioni che avvenivano in un unico momento della giornata in un unico luogo circoscritto (il mercato dei cambi della borsa

valori), quotazioni che invece avvengono continuamente non solo nel mercato regolamentato ma anche al di fuori di esso, nei centri cambi delle banche e degli altri operatori, secondo le regole del libero mercato, originando una successione di prezzi che

segnano i vari punti di equilibrio tra la domanda e l’offerta delle valute in trattazione.

L’adozione di questo sistema di trattazione è conseguenza, soprattutto, dell’intensificazione dei rapporti commerciali e finanziari internazionali e dello sviluppo delle tecnologie informatiche e telematiche, che hanno enormemente dilatato il mercato dei cambi

e imposto la necessità di definire prezzi più precisi e rispondenti alle condizioni del

momento in cui avvengono gli scambi, tenendo conto della piazza e del suo fuso orario.

Infatti, per effetto della rotazione terrestre, si forma una serie di quotazioni senza

soluzione di continuità nelle maggiori borse valori del mondo: si inizia con le piazze

asiatiche (Tokio, Hong Kong e Singapore); successivamente aprono le varie piazze

europee (Francoforte, Milano, Parigi, Londra, etc.) che poi, nel pomeriggio, incrociano

596

Parte II: Banca e borsa

l’apertura delle varie borse statunitensi (New York, Los Angeles, etc.). Dopo poche ore

riaprono le borse orientali ricominciando il ciclo con la borsa di Tokyo.

Questa serie continua di quotazioni forma per ogni valuta una successione continua

di prezzi che si influenzano reciprocamente, per cui il valore di una moneta che si forma in una piazza asiatica influenza sicuramente il prezzo che andrà a formarsi su una

piazza europea e, successivamente, in una piazza americana. Inoltre, proprio la continua trattazione porta gli operatori ad un livello di attenzione e sensibilità a tutti i «rumori» del mercato, a tutte le notizie in materia economica e politica dei vari paesi e, di

conseguenza, impone a tutti gli operatori un alto grado di specializzazione, soprattutto perché ormai la maggior parte delle operazioni non si concludono nei mercati regolamentati ma direttamente tra gli operatori stessi.

Va anche sottolineato che il mercato dei cambi è collegato con il mercato monetario:

i tassi di interesse che si formano nel mercato monetario incidono sui cambi, stimolando la domanda e l’offerta di valute, ciascuna delle quali ha un proprio tasso di finanziamento e un diverso rendimento. Ad esempio, un rialzo del tasso di interesse negli

Stati Uniti d’America può provocare un aumento nella domanda del dollaro statunitense e, quindi, a parità di ogni altra condizione, un apprezzamento del cambio del dollaro nei confronti delle altre valute, soprattutto se l’aumento del tasso crea un differenziale significativo rispetto ai tassi delle altre valute.

Infine, per consentire l’utilizzo di dati uniformi agli operatori ai fini delle valutazioni necessarie in materia civilistica e fiscale, il legislatore (L. 12-8-93 n. 312, art. 2) dispone che la Banca d’Italia rilevi, a titolo puramente indicativo, le quotazioni di riferimento alle ore 14,15 di ogni giornata lavorativa sulla base dei cambi comunicati in sede

di concertazione tra le banche centrali.

4. Listini dei cambi

I listini dei cambi sono prospetti redatti dagli operatori in cui sono indicati i prezzi

delle diverse valute trattate, per contanti o a termine.

I listini ufficiali sono redatti dalle borse valori e in essi sono elencati i prezzi delle

valute trattate per contanti, relativi cioè a operazioni da regolarsi entro due giorni lavorativi successivi alla data della contrattazione. Si tratta di cambi definiti spot e sono

classificati in:

a) cambi cable (detti anche cambi valutari), applicati nelle transazioni aventi ad oggetto divise prontamente disponibili su conti correnti bancari. Tali disponibilità sono

utilizzabili mediante bonifici cablografici o telegrafici o mediante trasferimenti attraverso reti informatiche (rete Swift);

b) cambi chéque, applicati a divise disponibili con scadenza a vista (assegni, tratte a vista

etc.) e disponibili, quindi, dopo l’inoltro alla piazza di pagamento in cui sono esigibili.

La differenza tra cambi cable e cambi chéque è motivata dalla differenza tra i tempi di disponibilità, dovuta ai giorni di viaggio del titolo, tra la data di negoziazione e la

data di riscossione della divisa.

Le quotazioni per contanti si applicano anche ai cambi di banconote estere a corso

legale, ovvero a quelle operazioni di cambio manuale che riguardano il cambio di biglietti di Stato esteri.

Capitolo 4: Mercato dei cambi

597

I listini privati sono predisposti da banche, cambiavalute e altri operatori professionali del mercato dei cambi; essi accolgono la quotazione dei cambi di valute estere

praticati alla propria clientela e ai propri corrispondenti esteri. Oltre all’indicazione del

cambio relativo alle operazioni per contanti, si indicano anche i valori del cambio per

le operazioni a termine (cambio forward).

L’elemento distintivo di questo tipo di listini è l’uso della tecnica della doppia quotazione, che consiste nell’indicare due prezzi per ogni valuta trattata: il cambio denaro,

al quale chi esprime la quotazione è disposto ad acquistare la valuta estera, e il cambio

lettera, al quale chi esprime la quotazione è disposto a vendere la valuta estera. Il cambio denaro («bid rate») è contraddistinto dalla lettera D ed è sempre più basso del

cambio lettera («ask rate»), contraddistinto dalla lettera L. La differenza tra i due prezzi è detta scarto o «spread».

In genere, le banconote e gli altri strumenti di pagamento ad esse assimilabili (ad

esempio i travellers’cheques) sono trattati dalle banche e dai cambiavalute, poiché interessano quasi esclusivamente i clienti privati che devono recarsi personalmente all’estero, e mostrano livelli di cambio più alti rispetto alle divise perché devono scontare

anche i costi di immobilizzo e custodia sostenuti da quegli operatori per garantirne la

disponibilità.

Oltre alle tipologie di listini descritte in precedenza, esistono anche altri listini di

cambi con carattere ufficiale, compilati a vario titolo dalla direzioni di amministrazioni dello Stato o da aziende private per le loro operazioni. A titolo esemplificativo ricordiamo i cambi doganali, determinati dal Ministero delle finanze per convertire in moneta nazionale gli importi di moneta estera riguardanti le merci che oltrepassano la

frontiera (le tariffe doganali consistono in percentuali da applicarsi sul valore delle

merci importate o esportate), i cambi ferroviari, stabiliti dalla Direzione generale delle

Ferrovie dello Stato e utilizzati per convertire in moneta nazionale il costo dei trasporti che si effettuano sulle linee ferroviarie estere, e i cambi postali, praticati dal servizio

Bancoposta nelle operazioni di cambio manuale, per effetto della liberalizzazione valutaria e per la sempre maggiore importanza attribuita ai servizi bancari e parabancari erogati attraverso la rete di sportelli postali.

5. Operazioni in cambi

Il mercato dei cambi può essere definito come l’insieme delle operazioni con le quali le valute estere vengono scambiate contro valuta nazionale o altre valute estere. Detto mercato comprende il settore delle banconote, contrattate per contanti, e il settore

delle divise, contrattate per contanti e a termine. Nel primo caso, è applicabile il cambio

spot, mentre per le operazioni a termine, ovvero per consegna differita, è applicabile il

cambio forward riferito alla giornata in cui si eseguirà effettivamente lo scambio.

Le operazioni in cambi a pronti (o per contanti) sono regolate entro due giorni lavorativi dalla stipulazione, e la consegna e il pagamento della valuta estera avviene in base

al cambio spot riferito alla giornata in cui avviene la transazione.

Le operazioni in cambi a termine si caratterizzano per il differimento del regolamento finanziario. Al momento della stipulazione si definiscono la quantità di divisa estera,

la data futura in cui dovrà essere consegnata e pagata e il relativo cambio forward. Per

questa tipologia di operazioni l’unica fase esecutiva è quella a termine.

598

Parte II: Banca e borsa

Se l’operazione avviene in un mercato regolamentato e sottoposto a vigilanza, in

base a contratti tipizzati, con quantitativi e scadenze uniformi (borse dei prodotti derivati) si parla di contratti future (o currency future). Se l’operazione avviene sul mercato parallelo (detto Otc - over the counter) e sono dunque il risultato di libere trattative bilaterali con il «normale» rischio di controparte, si parla di contratti outright forward

(o solo contratti forward).

Il mercato dei cambi è strettamente legato alle negoziazioni internazionali di capitali e, insieme ad esso, forma il mercato valutario in cui si muovono due serie di prezzi che si influenzano reciprocamente: i cambi esteri e i tassi di interesse delle varie

valute.

La differenza tra un cambio spot e un cambio forward, riferita alla stessa valuta

nello stesso giorno, misura il «premio» che l’operatore paga per cautelarsi conto l’oscillazione del cambio. Teoricamente dovrebbe uguagliare il differenziale di tasso tra le

due valute in esame (se positivo si parla di «premium», se negativo si definisce «discount») ed esprime le aspettative di carattere economico e politico sia per ciascun

paese che sul piano internazionale generale.

Mentre lo scopo dei contratti forward è quello di eliminare il rischio di cambio nelle operazioni di commercio internazionale (rendendo certo l’ammontare del pagamento o della riscossione in moneta nazionale alla scadenza pattuita), i contratti future

presentano la caratteristica aggiuntiva di consentire delle speculazioni valutarie. Questi ultimi, infatti, sono negoziabili su mercati regolamentati e possono essere rivenduti o riacquistati, regolando solo l’eventuale differenza. In particolare, viene eliminato il

rischio di controparte in quanto nelle borse opera una Cassa di compensazione e garanzia presso cui gli operatori devono depositare dei margini di garanzia e alla scadenza il contratto deve essere eseguito a meno che nel frattempo non sia avvenuta una

operazione di segno contrario (nel qual caso il contratto risulta compensato e ogni

operatore riceve o versa alla Cassa la sola differenza).

Si è più volte sottolineato che le operazioni in cambi sono tradizionalmente legate

alle transazioni internazionali che realizzano importazioni e esportazioni di merci, a

fronte delle quali ci sono flussi in valuta.

Ad esempio, tra i più comuni fattori della produzione di un’attività produttiva basata in Italia c’è il petrolio, che è trattato in dollari statunitensi (USD). Per effettuare i

pagamenti sarà necessario, dunque, vendere la valuta nazionale per acquistare quella

necessaria all’effettuazione della transazione: verrà venduto l’EUR/USD (vendere euro

e comperare dollari).

Supponiamo, ancora a titolo di esempio, di avere investito una quota di capitale

acquistando l’indice di borsa giapponese.

Se l’indice guadagnasse il 10% ma nel contempo lo yen (JPY) perdesse il 10% del

suo potere di acquisto, l’investimento fatto non porterebbe alcun utile. Sarebbe utile,

sotto queste condizioni, comperare EUR/JPY (comperare euro e vendere yen) per realizzare una copertura del rischio di cambio. In questo modo se l’indice guadagnasse il

10% il mio investimento produrrebbe un utile comparabile.

Di fatto l’operatività più comune sui cambi è la pura speculazione: comprare per

vendere ad un cambio più alto o vendere per comperare ad un cambio più basso. Nel

mercato dei cambi è possibile comperare o vendere seguendo la propria visione del

mercato senza limitazioni sull’operatività al ribasso, a differenza del mercato azionario.

Si stima che il 90% del volume degli scambi sia generato dall’attività speculativa.

Capitolo 4: Mercato dei cambi

599

A questi fini il mercato che ha avuto il massimo sviluppo è il mercato a pronti (o

spot), dove è possibile operare in leva e dove più immediato è il confronto tra i prezzi

delle diverse controparti.

Di solito, nell’operatività del mercato, quando si apre una posizione in valuta, ovvero si

acquista una valuta e se ne vende un’altra, si usano le diciture lunga o rialzista, e corta o

ribassista. Si tratta di una semplice convenzione: se si acquista la prima valuta del rapporto si dice di essere lunghi; se si vende la prima valuta del rapporto si dice di essere corti.

Ad esempio, aprendo una posizione in cui si acquistano franchi svizzeri e si vendono dollari (posizione lunga franchi svizzeri e corta dollari), si dirà per convenzione di

essere «lunghi CHF/USD»; se, invece, si acquistano franchi svizzeri contro euro (vendendo euro per acquistare franchi svizzeri) diremo di essere «corti EUR/CHF».

6. Presentazione di divise estere

Tra le operazioni a pronti richieste alla banca dalla clientela un posto di primo piano è occupato dalla negoziazione di divise estere presentate dagli esportatori.

Tali divise possono essere accolte in negoziazione in due modi:

a) all’incasso, se la banca si impegna, attraverso le sue corrispondenti estere, a presentare il titolo al debitore e a riscuoterne l’importo accreditando il controvalore (espresso in moneta nazionale e al netto di spese e commissioni, sul conto corrente di

corrispondenza del presentatore);

b) allo sconto, se la banca ne attualizza il valore tenendo conto dei giorni viaggio e del

tasso corrente della valuta estera sul mercato valutario, accreditando poi il controvalore in moneta nazionale, al netto di eventuali spese e commissioni, sul conto

corrente di corrispondenza del presentatore.

Mentre nel primo caso non si hanno particolari problemi nella determinazione del

valore da riconoscere al presentatore, nel caso dello sconto si abbinano alla scelta del

cambio da applicare (di solito il cambio cable) i problemi legati al tasso di attualizzazione da scegliersi in base alla valuta oggetto dell’operazione e al peso commerciale del

cliente.

Il cliente, attraverso la compilazione della «Distinta di presentazione degli effetti o

assegni esteri», comunica alla banca gli estremi dell’operazione e, successivamente, il

centro di calcolo (C.E.D.), effettuati i calcoli necessari, accredita il netto ricavo al presentatore.

La valuta di accredito di queste operazioni è sempre di due giorni lavorativi, ossia

il secondo giorno successivo all’operazione.

7. Operatività del mercato

Nelle operazioni di compravendita che si realizzano nel mercato dei cambi nella

pratica quotidiana, si ricorre a convenzioni per rendere più snello e agevole il flusso di

ordini e comunicazioni tra gli operatori.

Si è già detto, trattando dei listini, che per ogni cambio si esprimono due prezzi,

denaro e lettera: il cambio denaro, contraddistinto dalla lettera D, è il cambio al quale

600

Parte II: Banca e borsa

chi esprime la quotazione è disposto ad acquistare la valuta estera, e il cambio lettera,

contraddistinto dalla lettera L, al quale chi esprime la quotazione è disposto a vendere

la valuta estera. Il primo è sempre più basso del secondo.

Dunque, in ogni momento, ci sono sempre due prezzi nel mercato, un prezzo per

vendere (il denaro) e un prezzo per comperare (la lettera). La differenza tra i due prezzi, detta spread, varierà a seconda delle condizioni di mercato, dell’importo oggetto di

scambio e del cliente. Lo spread, inoltre, sarà tanto più ampio quanto meno liquido è

il cambio e quanto maggiore la volatilità del momento.

Operativamente chi «sceglie» il denaro, vende il cambio (vende la prima valuta del

rapporto e acquista la seconda); chi «sceglie» la lettera compra il cambio (compra la

prima valuta del rapporto e vende la seconda).

Normalmente la prima è la valuta su cui viene fissata la quantità mentre la seconda

è quella su cui vengono realizzati utili o perdite.

Se viene richiesta una quotazione per 100,000 USD/EUR si intende una quotazione

per 100,000 dollari statunitensi contro l’equivalente in euro.

Ad esempio, con una quotazione per 100.000 USD/EUR, con D 0,8913 e L 0,9051, le

due possibili alternative sono:

1. Scegliendo il denaro, si vendono 100.000 USD e si comprano 89.130 EUR (100.000

× 0,8913);

2. Scegliendo la lettera, si comprano 100.000 USD e si vendono 90.510 EUR (100.000

× 0,9051).

In questo modo si individua anche una convenzione che ci consente di dire che

abbiamo venduto o comperato un cambio anche se di fatto, in entrambi i casi, vendiamo una valuta e ne compriamo un’altra. In altri termini si lega il concetto di acquisto

e vendita del cambio all’acquisto o vendita della prima valuta del rapporto. Di conseguenza, seguendo questa convenzione, comprando basso e vendendo alto si generano

utili, vendendo basso e comprando alto si generano perdite. Tali utili o perdite saranno,

normalmente espressi nella seconda valuta.

Infatti, ritornando all’esempio precedente, con una quotazione per 100.000 USD/

JPY a D 0,8913 e L 0,9051, si inserisce sul mercato un ordine di acquisto scegliendo la

lettera. Vengono comperati 100.000 USD e venduti 90.510 EUR.

Si è in una posizione lunga (rialzista) dollari contro euro.

In un momento successivo la quotazione per 100.000 USD/EUR è D 0,9103 e L 0,9211

e si inserisce un ordine vendita scegliendo il denaro.

Vengono venduti 100.000 USD contro 91.030 EUR.

Se si esprime l’esito delle due operazioni in dollari statunitensi (la prima valuta USD) non si misura né un utile né una perdita (si comprano e si vendono 100.000 USD);

in euro (la seconda valuta - EUR) si misura invece un utile (si è comperato basso e

venduto alto) pari a 520 EUR [(0,9103 ‑ 0,9051) × 100.000].

8. Tasso di cambio e tasso di interesse

Nell’operare sul mercato dei cambi, soprattutto se si è mossi da intenti speculativi,

occorre tener presente che accanto al valore assunto dal cambio c’è una seconda grandezza da tenere sotto osservazione, e cioè il tasso di interesse che è associato a ciascuna valuta e che varia nel tempo e a seconda del riferimento temporale dell’operazione.

Capitolo 4: Mercato dei cambi

601

Se prendiamo in considerazione il tasso di interesse a due giorni sull’euro praticato

oggi sul mercato, è estremamente verosimile che domani possa assumere valori diversi e, in ogni caso, è diverso dal tasso odierno a 5 anni sulla medesima valuta.

Quando si acquista una valuta, il relativo tasso di interesse viene incassato mentre,

al contrario, sulle valute vendute viene pagato. In altre parole, al cambio, quale rapporto tra due valute, viene associato un differenziale tassi dato dalla differenza tra il tasso

che si incassa sulla valuta acquistata e il tasso che si paga sulla valuta venduta.

Il differenziale sarà positivo, se viene comprata una valuta associata ad un tasso più

alto di quella che si vende, mentre sarà negativo se si vende una valuta cui è legato un

tasso più alto rispetto a quella che si compra.

Si è detto in precedenza che le operazioni per contanti (mercato spot) vanno in valuta dopo due giorni; tuttavia è possibile ottenere lo slittamento della data di regolamento attraverso il meccanismo del «roll», attraverso il quale anche il differenziale

viene incassato o pagato. Conseguentemente il roll assolve due funzioni: accredito o

addebito del differenziale sui tassi e slittamento della data valuta.

Esempio

Slittamento della data valuta

Ipotizziamo una vendita di 500.000 EUR/CAD a 1,4077 il giorno mercoledì 1 luglio, vale a dire che si vendono 500.000 euro per comprare 703.850 dollari canadesi (500.000 × 1,4077). Due giorni dopo, venerdì 3 luglio,

si dovrebbero consegnare gli euro e incassare i dollari canadesi. Se l’operazione venisse chiusa nello stesso

giorno si avrebbe solo la consegna del guadagno o della perdita conseguiti.

Di conseguenza se mercoledì alle 23.59 si chiudesse la posizione per riaprirla allo stesso prezzo subito dopo

alle 00.01 di giovedì, si otterrebbe l’effetto di eliminare l’obbligo di consegna per venerdì. Inoltre si aprirebbe

una «nuova» posizione giovedì 2 luglio con data valuta lunedì 6 luglio. Si è dunque ottenuto lo slittamento

della data valuta. Rifacendo queste aperture e chiusure tutti i giorni si posticipa la consegna fino a quando

non si deciderà di chiudere effettivamente la posizione.

Accredito o addebito del differenziale

Ipotizziamo anche che il tasso di interesse applicato sull’euro sia del 2,50% mentre quello sul dollaro canadese sia del 3,50%, significa che abbiamo un differenziale tassi a nostro favore pari all’1,00% annuale. Con

questa posizione aperta, ogni giorno, incassiamo circa 1/360 dell’1%. Il differenziale, per convenzione è applicato alla seconda valuta. Contro 500.000 euro acquistati (nella chiusura «fittizia» dell’operazione) abbiamo

venduto 703.850 dollari canadesi, quindi il differenziale, quotidianamente, a cambio invariato, sarà pari a

19,551389 dollari canadesi [(703.850 × 1,00%)/360].

L’operazione di chiusura e riapertura della posizione verrà, quindi, fatta con una differenza di prezzo che

inglobi 1/360 del differenziale tassi.

9. Tipologia di ordini

Gli ordini sul mercato dei cambi consistono in incarichi conferiti dalla clientela ad

una banca, ad un intermediario autorizzato o ad un agente di cambio per l’esecuzione

di una o più operazioni, fermo restando che tali soggetti possono anche operare in nome

e per conto proprio.

Come nel mercato azionario e in quello obbligazionario, anche nel mercato dei

cambi esistono tagli minimi per l’operatività ed in questo mercato, in particolare, il

taglio minimo delle operazioni è piuttosto elevato. Ad esempio, nel mercato interbancario il taglio minimo è cinque milioni di USD.

Gli «Usi» di Borsa regolano gli ordini che vengono più frequentemente impartiti

dalla clientela e possono essere tipizzati nelle categorie indicate di seguito.

602

Parte II: Banca e borsa

A mercato

È richiesta una quotazione per una quantità definita della prima valuta del rapporto, detta «certa», ad esempio EUR/AUD (Euro / Dollaro australiano). Dati i due prezzi,

denaro e lettera, scegliendo il denaro si vende la prima valuta e si compra la seconda,

scegliendo la lettera si compie l’operazione contraria.

La quotazione è normalmente valida per pochissimi secondi, data l’estrema variabilità del mercato.

Con limite

Si pone un ordine per comprare al di sotto dei valori attuali di mercato o per vendere al di sopra. L’ordine «con limite» in acquisto sarà eseguito solo se il cambio lettera scenderà al livello indicato. L’ordine «con limite» in vendita sarà eseguito solo se il

cambio denaro salirà al livello indicato.

Con stop

Si dà un ordine per comprare al di sopra del mercato o per vendere al di sotto.

L’ordine «stop» in acquisto sarà eseguito solo se il cambio denaro raggiungerà il livello indicato; normalmente, quindi, sarà eseguito debordant, e cioè a qualche centesimo in più rispetto al livello indicato.

L’ordine «stop» in vendita sarà eseguito solo se il cambio lettera scenderà al livello

indicato. Anche in questo caso sarà eseguito debordant, a qualche centesimo in meno

rispetto al livello indicato.

GTC

Gli ordini possono essere validi solo fino ad un’ora specifica oppure fino a revoca.

Gli ordini validi fino a revoca sono detti GTC (Good Till Cancelled).

OCO

Due o più ordini possono essere posti OCO (One Cancels the Otherone), in altre parole l’esecuzione del primo ordine annulla gli altri.

La revoca di un ordine che è OCO con un altro non annulla l’altro, ma solo l’esecuzione di un ordine cancella tutti gli OCO ad esso collegati.