47.

Giugno 1971

Problemi monetari

1

LA CRISI MONETARIA

CRONACA DI UNA CRISI

l) Una distensione apparente.

Dopo le tempeste monetarie che avevano dato origine alla crisi

dell'oro nel 1967-68, alla svalutazione della sterlina nel novembre

1967 e alla svalutazione del franco francese nell'agosto 1969 seguita dalla .r ivalutazione del marco tedesco nell'ottobre dello

stesso anno, l'agitato mare monetario e finanziario internazionale sembrava aver ritrovato un po' di bonaccia. A tal punto che

nella Relazione generale della Banca Francese per il Commercio

Estero - e i fra-ncesi non sono nient'affatto teneri con l'attuale

sistema monetario internazionale - si poteva leggere: << Il sistema monetario internazionale non ha conosciuto grosse crisi nel

1970. Le monete non hanno subito pressioni di particolare intensità [ ... ]. I movimenti di capitale a breve termine [ ... ] sono

stati determinati meno dal timore di cambiamenti della parità che

dalla ricerca dei tassi di interesse maggiormente remunerativi » (1).

Non che i problemi fossero considerati risolti, ma sembrava che la scena monetaria offrisse segni di un alleviamento della

pressione verificatasi negli ultimi anni e di un avvio verso una

soluzione graduale delle difficoltà che angustiano la liquidità internazionale, e ch e riguardano principalmente la creazione e il

controllo dei mezzi internazionali di pagamento.

Il l " gennaio 1970 aveva segnato l'entrata in vigore del primo scaglione dei « diritti speciali di prelievo » presso il Fondo Monetario In·

ternazionale (2). Il 9 febbraio 1971 era stato varato con una risoluzione

(l) Cfr . Le Monde, 6 aprile 1971, p. 32.

(2) I « diritti speciali di prelievo » sono una creazione di mezzi di

pagamento In f orma di crediti messi dal Fondo Monetario Internazionale

a disposizione del Paesi membri in quote diverse e senza un controvalore.

Essi sono stati creati nel 1969 mediante un accordo In seno a l Fondo Monetario Inte rnazionale e sono entrati In vigore a partire dal l • gennaio

1970 con una prima quota globale di 350 milioni di dollari. Il 1• gennaio

1971 è stata resa disponibile una seconda quota di 300 milioni di dollari,

mentre una terza quota di 250 mllionl è prevista per Il l • gennaio 1972.

Il tutto per un ammontare globale di 900 mlllonl di dollari. Tali diritti

speciali costituiscono un primo tentativo di creazione di un mezzo Internazionale di paga111ento sganciato dalle monete nazionali. I Paesi aventi

questo di ritto possono attingere al credito messo a loro disposizione In

caso di dlf!lcoltà nel pagamenti internazionali, senza l'obbligo del rimborso.

-421-

del Consiglio dei Ministri della CEE il Piano per la realizzazione dell'Unione economica e monetaria europea: un provvedimento discusso e

discutibile sotto molti aspetti, soprattutto per la mancata creazione di

adeguate i stanze deliberative e di controllo, ma che tuttavia segnava l'avvio verso una politica monetaria comunemente programmata (3). Nonostante gli scarsi risultati raggiunti dai Ministri della CEE responsabili

della politica finanziaria, riuniti ad Amburgo il 26 e 27 aprile, qualche

giorno dopo i Governatori d elle Banche Centra li d'Europa riuniti a Basilea decidevano di restringere il margine di oscillazione paritrtria tra le

monete dei Paesi membri della Comunità dallo 0,7!)% in più o in meno

della parità ufficiale allo 0,60% . La mjsura avrebbe dovuto entrare in vigore a partire dal 15 giugno prossimo.

2) Il deterioramento del mercato.

Dal punto di vista delle t rattative ufficiali il m ercato monetario internazionale sembrava quindi avv.iarsi verso un processo

di soluzioni concordate e, quel che è ben p iù importante, comunitarie. Tutto lasciava quindi supporre che il 1971 sarebbe stata

un'annat a di transizione verso un nuovo ordine monetario internazionale. Ciò avr ebbe comportato delle crisi, ma esse non avrebbero a vuto la portata di quelle verificatesi negli anni sessanta (4).

In realtà, sul fronte del m ercato finanziario la situazione stava

già deteriorandosi. Nonostante i recenti interventi della Federai

Reserve Bank e del Tesoro americani, tenden ti a rastrellare dal

mercato europeo almeno parte del loro indebitamente, la nuova

politica di moneta facile inaugurata dalla amministrazione Nixon

e le contempor a nee restrizioni monetarie in Germania (il che corrisponde a bassi t assi di interesse negli USA e a lti in Germania)

avevano acceleratto il flusso di dollari, soprattutto a breve termine, verso l'Europa e in particolare verso la Germania. Non è casuale quindi la riduzione conca tenata dei tassi di sconto europei avvenuta tra la fi_ne di marzo e l'inizio di aprile. Tale operazione non è però ser vita a frenare l'afflusso di dollari che negli

ultimi diciotto mesi aveva raggiunto l'ammon tare di 5 o 6 miliardi aggiuntivi rispetto alla massa già esistente sul mercato

europeo.

Il meccanismo di questo proces.~o può essere sintetizzato nel modo

seguente: i bassi tassi di interesse nuovamente instaurati negli Stati U niti

rendono il dollaro p oco r emnnerativo sul mercato americano; i dollari

confluiscono quindi sul mercato europeo che ha tassi di remunerazionc

più elevati e vengono convertiti in moneta europea, specialmente in marchi ted eschi ; questo afflusso di dollari genera un aumento della liquidità

operando una lievitazione dei prezzi; la Germania, che specialmente ha

problemi di inftazione interna, aumenta i tassi di interesse per frenare

la liquidità, rende cioè il marco più caro all'acquisto ma anche più re(3) Cfr. F. ONIDA, Una m oneta e una· politica per l 'Ett1'0pa, In Relazioni Socia li, 2, febbraio 1971 , pp. 147-71.

(4) Cfr. Bollettino d ella Società F inanziaria Europea, In Agence 1:conomique et Financière, Zurlgo, 17-18 gennaio 1971.

-422-

Giugno 1971

47.

Problemi monetari

2

munerato; ne segue un afflusso ancora più grande di dollari sul mercato

del marco.

Questa enorme spinta di dollari sul mercato europeo, ne ha fatto

scendere il prezzo, per cui alla fine di aprile la quotazione del dollaro

era scesa ai minimi consentiti dalle regole dell'attuale sistema monetario

internazionale, mentre il prezzo dell'oro saliva ai ma ~si mi dell'ultimo anno e mezzo. Il !asciarla scendere ancora avrebbe significato una svalutazione di fatto del dollaro e le Banche centra li europee, che hanno le

proprie riserve monetarie imbottite di dollari, sono state costrette ad intervenire sul mercato e a operare massici acquisti di dollari per sostenerne il prezzo. Una svalutazione del dollaro infatti avrebbe si gnificato

una svalutazione di tutte le riserve di valuta dei Paesi europei. E questo

acquisto forzato di dollari non ha fatto altro che gonfiare ulteriormente

il portafoglio dollari delle casse delle Banche centrali europee.

Gli acquisti di dollari operati dalle Banche centrali europee

nelle ultime settimane di aprile e fino al 5 maggio hanno raggiunto

un ammontare imponente. Si calcola che oltre ai 10,8 miliardi di

dollari che i Paesi industriali dell'Europa occidentale, il Canada

ed il Giappone hanno dovuto assorbire nel 1970, nei primi quattro mesi del 1971 l'Europa da sola ha dovuto assorbire allri 12

miliardi di dollari. Di questi, ben 5,5 miliardi sono affluiti verso

la Germania Occidentale.

3) I provvedimenti adottati.

l. A questo punto i minis tri europei delle fmanze hanno cominciato a dare segni di inquietudine. Il ministro dell'Economia

della Germania Federale, K. Schlller, a ll'indomani della conferenza di Amburgo, ripeteva le dichiarazioni rilasciate il 22 aprile a ll'inaugurazione dolla fiera di Hannover. La Germania, egli affermava, non è disposta ad «imparare a vivere con l'inflazione»;

per cui, oltre a misure tendenti ad assicurare la stabilità all'interno potranno rendersi necessarie mis ure tendenti a permettere

una maggiore «flessibilità >> verso l'estero. Il giorno preceden te

queste dichiarazioni, il 28 aprile, la Deutsche Bundesbank aveva

deciso di sospendere gli acquisti a termine (tre mesi) di dollari.

Intanto cominciava a trapelare la notizia che il ministro francese delle Finanze, Giscard d'Estaing, aveva sostenuto nuovamente ad Amburgo la vecchia tesi francese della svalutazione del

dollaro o della rivalutazione dell'oro. Mentre, sempre alla fine del

mese di aprile, 14 Banche centrali europee acquistavano dal Fondo Monetario Internazionale oro e « diritti speciali di prelievo ••

per il valore di 300 milioni di dollari. Rispetto alle quote in dollar i delle riserve europee l'ammontare era modes to, ma l'operazione, in quel momento di accesa tensione speculativa, a ssumeva

un significato preciso di sfiducia nei confronti del dollaro.

Infine il 3 maggio veniva pubblicato il rapporto semestrale congiunto

dei cinque Istituti tedeschi per lo studio della congiuntura, redatto il 29

aprile precedente. In questo rapporto, quattro dei cinque istituti (Amburgo, Kiel, E ssen e Monaco) dichiaravano " insodclis/acente » per la

-423-

Germania una rivalutazione simultanea di tutte le monete europee come

pure una rivalutazione diretta del solo marco. Essi sostenevano invece

una rivalutazione graduale da ottenersi mediante una « liberalizzazione

dei tassi di cambio "· L'Istituto di Be rlino invece, pur soste nendo la necessità di « misure sulle parità valutarie » consigliava una « rivalutazione

diretta » del marco perchè più « compatibile cor1 gli impegni comtmitari » (5).

La t esi favorevole ad una maggiore fl essibilità del marco sostenuta

dal ministro Schiller trovava quindi appoggio n el parere dei competenti

Istituti di ricerca. Lo stesso ministro, in un'intervista, faceva intendere cht:

non rifiutava le proposte contenute nel Rapporto. Ormai era chiaro che tra

le possibili soluzioni egli propendeva per i corsi fluttuanti, possibilmente

di tutte le monete europee, come previsto dagli accordi per l'unione eco·

nomica e monetaria europea del 9 febbraio 1971. Si trattava da una parte

di ridurre i margini di fluttuazione fra le monete europee e dall'altra di

allargare simultaneamente tali margini nei confronti del dollaro. Soluzione estrema - poichè il più colpito dall' invasione di dollari era il

marco - restava quella di convincere i Paesi membri de lla CEE almeno

ad una «tolleranza » nei confronti di una temporanea fluttuazion e del solo

marco.

Il 5 maggio la Bundesbank sospendeva ogni acquisto di dol·

lari, seguita in questo provvedimento dalle Banche centrali dell'Olanda, della Svizzera e, a ventiquattr'ore di distanza, dalla Banca centrale del Belgio.

l ministri europei responsabili della politica finanziaria, riuniti

d'urgenza a Bruxelles 1'8 maggio, non riuscivano a raggiungere

un accordo. Essi non andavano oltre la concessione fatta alla Germania di lasciare fluttuare il marco liberamente ed indipendentemente dalle altre monete europee. Era evidente fin dagli inizi

che i rappresentanti di Bonn non erano andati a Bruxelles per

trattare con i colleghi europei, ma per far loro accettare la tesi

tedesca di una fluttuazione comune di tutte le monete della Comunità o, almeno, una « tolleranza " per la fluttuazione del marco. Ora la « tolleranza" era stata ottenuta.

Il 9 maggio il governo di Bonn - a sua volta non senza contras ti interni tra il ministro dell'Economia, Schiller, da una parte,

e il suo collega alle Finanze, Moeller, appoggiato dal Presidente

della Bundesbank, Kahlen, dall'altra -, per frenare la corsa speculativa al marco e il surriscaldamento dei prezzi all'inlerno, decideva che il tasso di cambio del marco venisse lasciato fluttuare

liberamente in base alla domanda e all'offerta di mercato, senza

precisare i limiti e la durata della su a fluttuazione.

Immediatamente i Paesi Bassi seguivano la Germania lasciando fluttuare il fiorino allo s tesso modo del marco. Svizzera

e Austria rivalutavano il franco e lo scellino rispettivamente del

7% e del 5,05%. Invece Francia, Gran Bretagna, Italia e, dopo

una pausa di incertezza, il Belgio decidevano di mantenere invariata la parità delle proprie monete.

(5) Cfr. La bu1·rasca monetaria nell'ottica tedesca, In Mondo Economico, 19. 15 maggio 1971, pp. 19-24.

-424-

Giugno 1971

47.

Problemi monetari 3

2. Singolare a prima vista, ma significativa di una precisa

scelta di politica monetaria, è stat a, in questa vicenda, la posizione di Washington. Gli americani sono s tati tranquillament e a

guardare, restandosene fuori, la tempesta scatenata dalla loro moneta. Il giorno segu ente le decisioni prese in Europa, il Dipartimento del Tesoro degli Stati Uniti em etteva una dichiarazione in

oui si affermava che « i mercati sembrano r eagire in modo ordinato alle varie decisioni di alcuni Paesi europei in merito a lle

rispettive politiche dei cambi. Nessuna azione si rende necessaria

per gli Stati Uniti» (6).

Questa politica del non intervento per quanto riguarda i pro·

blemi della liquidità internazionale risale a qualche anno a ddietro. Essa si basa sulle seguenti motivazioni:

- forti del fatto che il dollaro è moneta di riserva e dei pagamenti inte rnazionali, gli Stati Uniti ritengono che spelli agli altri Paesi

intervenire per mantenere la parità del dollaro con l'oro;

- conseguentemente essi sono riusciti a imporre agli altri Paesi

nel 1968, dopo la crisi d ell'oro, il doppio mercato dell'oro ; essi cioè si

rifiutavano di intervenire sul mercato dell'oro per sostenerne il prezzo;

- all'acc·uija che gli europei sono costretti a finanziar e l'enorme e

patolo gico d efi cit della bilancia dei p agame nti americana, essi rispondono

in tre modi: che eventualmente tocca agli europei rivalutare le loro m o·

n et e; che tuttavia il flu sso di capitali americani in Europa è servito e

serve anche a finanziare lo sviluppo economico dei P a esi e uropei; e che

se la bilancia americana è sbilanciata passivamente, la bilancia della Germania si prese nta a sua volta troppo sbilanciata verso l'attivo, il ch e contribuisce u gualmente a creare dei problemi ;

- c'è infine probabilmente un motivo non e spresso: che gli Stati

Uniti cioè si servano dell'inflazione, che il loro debito verso l'este ro inevitabilmente esporta, per indebolire la con correnzialità d ella CEE sul mer·

cato mondiale ed an che, più in gen erale , per far pagare indirettamente

ai Paesi occidentali gli aiuti, militari e non militari, che e ssi forniscono

in base all'alleanza atlantica.

La posizion e americana può essere riassunta dalle seguenti

dichiarazioni dell'eminente economista di Chicago, Milton Friedman, uno dei più influenti consiglieri dell'amministrazione Nixon : «Non c'è stata una crisi del dollaro, c'è s tata invece una

crisi del marco [ ... ]. Una crisi del dollaro significh erebbe un

diffuso desiderio dei possessori di dollari di ridurre i loro fondi

in dollari. Questo condur rebbe all'acquisto di tutte le monete non soltanto del marco» (6 bis).

Il che equiva le a dire: dal momento che le Banche centrali

degli altri Paesi non possono ridurre le loro riserve in dollari

senza provocare un crollo del sistema monetario internazionale,

trovino esse il sistema per evitare che il prezzo del dollaro crolli.

(6) Cfr. Il Sole-24 Ore, 11 maggio 1971, p. 15.

(6 bis) Newsweek, 24 maggio 1971 , p. 40.

- 425 -

Gli strumenti offerti dalle tecniche monetarie sono i seguen ti: o

continuare ad incassare dollari (facendo così dipendere le proprie

monete in modo sempre più s tretto dal dollaro, col rischio di un

ulteriore aggravamento della tendenza inflazionistica), o rivalutare le proprie monete (diminuendo così la propria concorrenzialità con l'economia a mericana ), o lasciar flu ttuare le proprie

monete rispetto al dollaro ( il che avrebbe come risultato una

ri valu tazione di fatto delle mone te stesse), oppure infine istituire

dei controlli s ui cambi (e questo, riducendo la libertà dei pagamenti, rimetterebbe in questione il libero scambio fra i Paesi

europe i).

LE RAGIONI DI FONDO DELLA CRISI

La vera radice dei problemi monetari internazionali sta quindi ben al di là dei movimenti speculativi causati dalla nuova politica di denaro a buon mercato inaugurata dagli Stati Uniti .

Essa va cercata nelle ormai stabili caratteristiche dei conti con

l'estero degli Stati Uniti e della Germania; nelle diverse situazioni

congiunturali dei due Paesi, le quali hanno determinato i contrastanti provvedimenti monetari che sono a ll 'origine della recente

speculazione; e infine nella enorme massa di crediti in dollari che

il costante deficit americano verso l'estero h a crea to soprattutto

in Europa: cioè il mercato dell'eurodollaro.

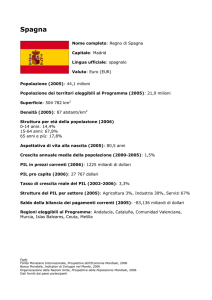

l) Stati Uniti e Germania: economie c monete in concorrenza.

I sistemi economici degli Stati Uniti e della Germania presentano caratteristiche reciprocamente contrastanti, che rendono

difficile la ricerca di provvedimenti che insieme possano concorrere a un migliore assetto degli scambi e dci pagamenti internazionali .

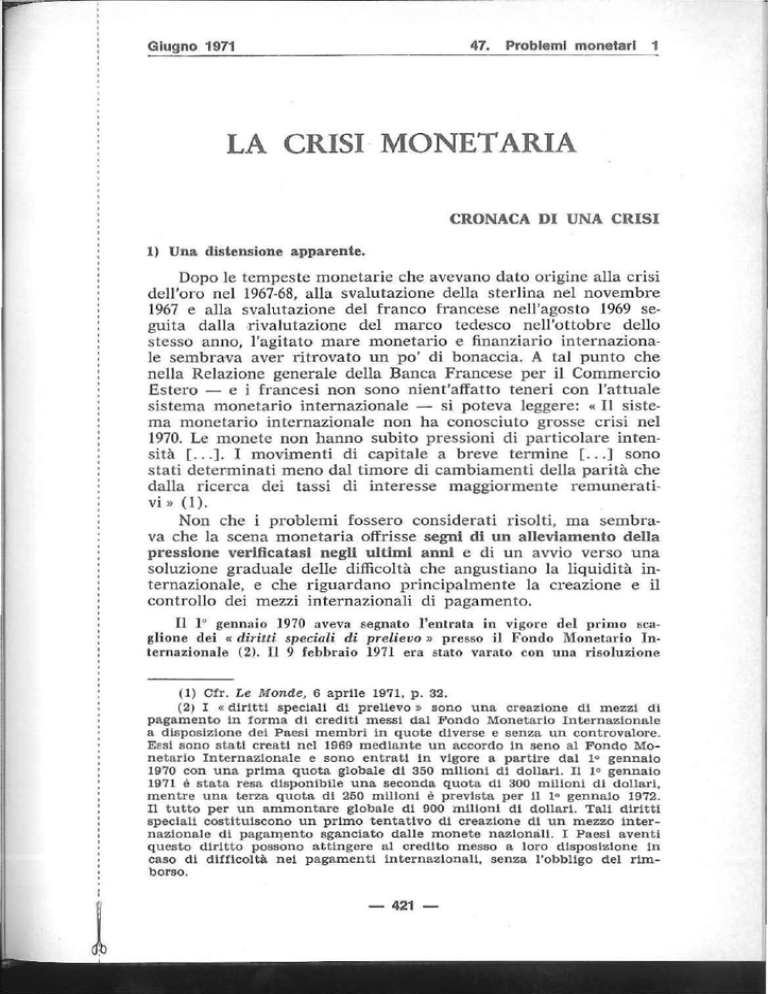

l. In una analisi di lungo periodo risulta evidente la tendenza

opposta delle due economie nei loro conti con l'estero. La bilancia

delle transazioni correnti dei due Paesi (cioè il conto delle importazioni ed esportazioni di beni e servizi e dei t ras ferimenti unilaterali) m ette immediatamente in rilievo una caratteris tica. Gli

Stati Uniti hanno visto via via peggiorare il saldo delle loro

transazioni con l'estero, passando da un attivo di 5.883 milioni

di dollari nel 1964 ad un passivo di 885 milioni n el 1969 (cfr.

Tabella l). La Germania, invece, è andata sempre più allargando

la sua quota fino a giungere ad un attivo di 1.064 milioni di dollari

nel 1969.

Se alle operazioni correnti si aggiunge il movimento dei capitali privati e pubblici da e verso l'ester o si può osservare come,

alla progressiva diminuzione del saldo attivo delle partite correnti, corri sponde dal 1964 in poi una sempre maggiore uscita di

capitali verso l'estero, per cui i·l conto globa le degli Stati Uniti

-426 -

Giugno 1971

47.

Problemi monetari

4

nei confronti dell'estero è andato peggiorando, passando da un

debito di 1.564 milioni di dollari nel 1964 a 3.418 milioni nel 1967.

Questa tendenza si è invertita negli anni 1968 e 1969 che hanno

segnato un attivo rispettivamente di 1.641 e 2.700 milioni di dollari. Il 1970 ha invece segnato un nuovo crollo della bilancia dei

pagamenti americana (cfr. Tabella 2): una cifra record di - 10.686

milioni d i dollari (7).

Bisogna dire che tale d eficit è la con seguenza de lle operazioni di

« ra strellamento» di debiti cui abbiamo in precedenza accennato, ope-

rate dagli Stati Uniti nel 1970. Mentre cioè nel 1969 un notevole afflusso

verso gli Stati Uniti di capitali raccolti sul m er cato europeo migliorava

il saldo delle transazioni ufficiali, facendo però scendere il saldo della

liquidità a - 7.012 milioni di dollari, nel 1970 gli Stati Uniti hanno rimborsato pm·te di questi dehiti attingendo alle proprie riserve ufficiali che

sono di conseguenza diminuite, ma in c:ompen50 riducendo il passivo in

termini di liquidità che è passato a - 4.741 milioni di dollari.

La posizione della bilancia commerciale tedesca presenta invece una tendenza opposta. Ad un saldo attivo delle operazioni

correnti per il 1969 di 1.064 milioni di dollari, con un volume globale di transazioni notevolmente superiore a quello degli Stati

Uniti, corrisponde ancora un saldo attivo dei movimenti di capitale, 1.204 milioni di dollari p er il 1969. La conseguenza è la continua crescita delle riserve valu tarie tedesche (cfr. Tabella 1).

Questo processo di gonfiamento delle riserve tedesche è ampliato

dalla continua necessità imposta alla Bundesbank di assorbire i

dollari che entrano sul mercato del marco per evitare la caduta

del loro prezzo. Ulteriore conseguenza è che le riserve tedesche

sono troppo s bilanciate nei confronti del dollaro: hanno cioè troppi dollari, dipendendo così troppo fortemente dalla posizione della

moneta americana.

(7) La pecullare situazione della bilancia del pagamenti statunitense

esige delle particolari considerazioni. Il costante flusso dl dollari verso

l'estero che dura da circa quindici anni ha determinato all'estero un ammontare considerevole dl crediti In dollari verso gll Stati Uniti. Questi

crediti possono rientrare negli Stati Unltl ed usclrne Incidendo entro l'arco dell'anno economico sulle riserve dl pagamento, oppure rimanere ln

mano dl non residenti per una durata superiore al periodo economico

contabile. Dovendo quindi fare 1 conti dell'lndeblta mento degli Stati Unltl

verso l'estero bisogna distinguere fra 1 due tlpl dl lndebltamento. Il

« Department of Commerce » e la «Federai Reserve Bank » degli Stati

Unltl distinguono p erciò nel loro conteggi un saldo della bilancia del

pagamenti «in termini di negoziazioni ufficiali >> e un saldo « in termini

di liquidità». Nel primo conto sono considerate solo le operazioni utHclall sia con lstltuzlonl degll Stati Unltl sta con non residenti, che determinano nell'ambito del periodo contabile delle variazioni delle riserve ufflclall In dollari del resto del mondo. Nel secondo conto sono p r ese ln

considerazione, oltre alle variazioni contenute nel primo, anche tutte le

variazioni delle dlsponlbllltà « Uqulde » dl tutti 1 non res identi, pubbllcl

e privati, verso gli Stati Uniti. Sl tratta cloé del conto della base monetaria

ln dollari esistente nel sistema Internazionale e che non necessariamente

rientra negll Stati Uniti.

-

427-

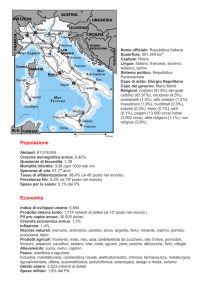

TAB. 1 - Posizione delle riserve (milioni di dollari)

COMPOSIZIONE

Paesi

Anni

-

Divise

estere

11.859

11.072

11.039

1.471

1.450

1.350

4.079

3.980

3.978

3.547

3.532

3.530

2.956

2.887

2.885

3.240

3.257

3.280

13.822

13.656

13.673

39.130

37.185

2.781

629

327

1.056

948

2.324

1.935

1.700

2.784

8.455

9.462

286

1.257

1.526

1.194

2.059

2.498

1.082

1.544

1.592

5.310

13.315

15.078

31.885

43.825

302

917

964

--

Stati Uniti

1969

1970

2/1971

Gran Bretagna

1969

1970

2/1971

Germania

Federale

1969

1970

2/1971

Francia

1969

1970

2/1971

Italia

1969

1970

2/1971

Benelux

1969

1970

2/1971

CEE

1969

1970

2/1971

Mondo

1969

1970

211971

Totale

Posizione

Diritti

presso

speciali

Il FMI di prelievo

Oro

-851

1.468

269

258

450

171

347

863

275

281

595

931

1.176

1.760

2.123

2.421

6.726

7.697

777

77

216

349

593

855

1.606

3.124

6.043

- - ----·· ·----FONTE: Fondo Monetario Internazionale. Dati dl fine periodo.

= Voce non esistente per quella data o per quel Paese.

- Valori non conosciuti.

- --~---

16.964

14.487

14.534

2.527

2.667

3.400

7.129

13.610

14.854

3.833

4.960

5.403

5.013

5.298

5.880

4.917

6.081

6.641

20.892

29.949

32.778

77.735

91.830

- --

-

Vu infine osservato che mentre il valore delle esportazioni e delÌe

importazioni degli Stati Uniti (cfr. Tabella 3) corrispond e rispettivamen·

te al 4% e al 3,8% dell'enorme ammontare del prodotto nazionale lordo

degli Stati Uniti, le esportazioni e le importazioni de lla Repubblica Federale tedesca rappresentano rispellivamente il 18,81% e il 16,13% del

suo prodotto nazionale (dati valevoli per il 1969). Questo signifi ca che

l'economia statunitense risente in modo eslrilmamente rido!lo rispel!o alla

Germania e d ai Paesi europei di eventuali varia~i oni nei tassi di c;ambio

delle mone te. E giustifica in parte il disint eres~e d egli Stati Uniti nei

c:onfronti d e lle vicende monetari e.

2. La situazione congiunturale dei due Paesi che stiamo analizzando r ende ancor più difficile la ricerca di soluzioni armoniche. Gli Stati Uniti stanno attraversando un particolare periodo di

difficoltà, cara tterizzato dalla presenza contemporanea di stagna-428-

47. Problemi monetari 5

Giugno 1971

zione e di inflazione. A tal punto che gli economisti han dovuto

coniare un nuovo termine: « Stagflation » . Questo significa che le

autorità economiche statunitensi devono contemporaneamente ricorrere a misure che stimolino l'economia interna e a mis ure che

frenino l'inflazione.

La si.tuazione economica degli Stati Uniti era caratterizzata

alla fine del primo trimestre 1971 dai seguenti dati: indice della

produzione industriale in termini reali, -t-6,5%; indice dei prezzi,

+3%; indice di inflazione, +5,2%; disoccupazione, 6% delle forze

di lavoro. Per contro, gli obiettivi economici prospettati all'inizio

dell'anno prevedevano per il 1971 un aumento del prodotto nazionale lordo del 9%, una riduzione del tasso di inflazione al 3% e

una riduzione della disoccupazione al 4,5%.

Tuttavia un miglioramento de ll'indic:e di inflazione ri spetto all'ultimo trimestre del 1970, e for se anche e sigenze elettorali, spingon o le

autorità statunitensi a premere ora sull'acceleratore anzichè sul freno. Si

tratta cioè di rendere più facile il finanziamento dell'attività economica

per farla uscire dalla fa se di stagnazione. Questo significa rendere il denaro più facile riducendo il tasso di sconto - che effettivamente è stato

abbassato al 4,75 % - e, conseguentemente, i tassi di interesse.

La congiuntura tedesca presenta invece caratteristiche opposte. Essa manifesta chiari segni di surriscaldamento: l'economia

funziona cioè a pieno regime, ma è sottoposta a forti pressioni

inflazionistiche. Nel 1970, nonostante gli effetti della rivalutazione

del marco dell'ottobre precedente, si è verificato un aumento

del f!rodotto nazionale lordo del 5% rispetto al 1969, accompagnato da un aumento dei salari del 14% e dei prezzi del 4,5%, e da

un tasso di disoccupazione dell'l,2% delle forze di lavoro.

Alla fine del primo trimestre 1971 gli indici dell'economia tedesca rispetto a l dicembre 1970 erano i seguenti: la produzione

industriale era aumentata del 6%, l'indice di aumento dei prezzi

era del 4%, leggermente inferiore a quello del 1970, mentre la

disoccupazione scendeva all'l% delle forze di lavoro, con una domanda di lavoro s uperiore a ll'offerta.

Un rallentamento della domanda interna ed estera e l'arresto deldei prezzi lasciavano intravvcdcre un progressivo raffreddamento

della situazione congiunturale. Le autorità economiche e monetarie ritenevano tuttavia opportuno di mantenere il piede sul freno continuando

a mantenere alto il costo del denaro mediante alti saggi di interesse sui

crediti bancari a breve e a medio termine e medi~nte altre misure di

caratlere restrittivo. Questa politica continuava a mantenere vivo l'interesse degli speculatori per i l mercato del marco, sopratlutto in coinciden·

za c on le basse retribuzioni d el denaro riscontrahili negli Stati Uniti.

l'asc~a

2) Il problema degli

<<

eurodollari ».

Gli cc eurodollari », secondo la definizione della Banca dei Regolamenti Internazionali, sono dei « dollari acquistati da banchieri ch e eser-

citano la loro attività al di fuori degli Stati Uniti ed impiegati, sia direttamente che dopo essere stati con·vertiti in un'altra moneta, per concedere

-429-

,

-'1

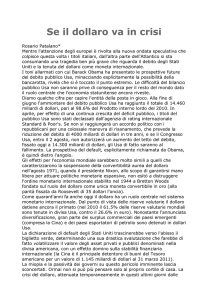

TAB. 2 · Andamento della bilancia dei pagamenti degli Stati Uniti · 1964-1970

(milioni di dollari)

l

l

1964

l

l

i

1965

1966

ll

1967

l

1968

l

l

ll

primi 9 mesi

1969

!

1969

1970

1. « In termini di negoziazioni ufficiali u

1.1 Beni e servizi

1.2 T raslerimenti unilaterali

1.3 Movimento dei capitali

9.920

-4.037

- 7.047

8.749

-4.386

-5.652

6.302

-3.810

-2.226

6.117

- 3.874

-5.661

3.296

-3.632

1.977

2.709

-3.594

3.585

1.264

-2.719

3.641

2.710

-2.707

-6.503

- 1.564

- 1.289

266

- 3.418

1.641

2.700

2.186

- 6.500

-1.564

- 1.289

266

-3.418

1.641

2.700

2.186

-6.500

120

153

336

-1.517

- 1.195

- 409

- 371

52

2.712

-2.742

- 241

- 438

880

275

-7.137

516

-1.608

1.033

48

-7.353

448

-1.608

1.033

-5.426

2.684

159

709

- 1.437

- 3.544

171

- 7.012

- 7.012

- 3.311

A

(,)

Saldo

o

2. " In termini di liquidità "

2.1

Saldo negoziazioni ulliciali

2.2

2.2.1

2.2.2

2.2.3

Liquidità di base:

Organismi ufficiali

Banche commerciali

Pubblico

2.3

A ltra liqui dità

2.4

Riserve

Saldo

FONTE :

-

757

- 1.032

- 140

700

171

-1.222

405

-2.203

- 117

1.126

568

- 2.800

- 1.335

- 1.357

-

so

U .S. Department of Commerce .

------- ~---

-J

T AB. 3 · Proporzione delle importazioni ed esportazioni sul prodotto nazionale lordo

(milioni di dollari)

C)

c

CQ

~

1964

19 68

Paesi

PNL

-·Stati Uniti

-·--·

l

IMP

l

EXP

PNL

!

l

IMP

l

EXP

l

l

'

l

19 69

PNL

l

IMP

l

...o

(Q

:1

EXP

632 .200

1.226

1,93%

1.750

2,76%

770.400

2.129

2,76%

2.527

3,28%

791.800

3.004

3,80%

3.166

4,00%

90.630

1.061

11,70%

923

10,18%

99.660

1.342

13,46%

Ll44

100.990

11,47%

1.663

16,46%

1.460

14,45%

102.760

910

8,85%

1.054

10,25%

119.290

1.456

12,20%

1.491

12,49%

128.700

2.077

16,13%

2.421

18,81%

Francia

89.620

557

6,21%

602

6,71%

108.750

862

7,90%

838

7,70%

117.390

1.435

12,15%

1.240

10,56%

Italia

51.750

435

8,40%

349

6,74%

64.330

615

9,56%

600

9,32%

67.520

1.038

15,38%

977

14,48%

Paesi Bassi

15.990

426

26,64%

359

22,45%

19.570

622

31,88%

533

27,31%

20.500

916

44,67%

830

44,56%

ò

iD

~

3

Gran Bretagna

Germania Federale

...""'

Co)

B elgio e Lussemburgo

Mercato Comune

16.540

352

21,28%

327

19,77%

17.300

530

30,63%

532

30,75%

18.240

832

45,63%

839

45,98%

276.660

2.680

9,68%

2.691

329.240

4.085

12,40%

3.994

12,10%

352.350

9,72%

6.298

17,80%

6.307

17,80%

-

FoNTE: OCSE.

""'

:""

.,

tT

o

:l

!l

111

~

O)

dei prestiti a clei richiP.clenti clefinitivi » (8). In altre parole, un eurodol laro è un comune

si tuata al di fuori

al di fuori di ogni

stessi s ia dei Paesi

dollaro USA che è stato d epositato presso una banca

degli Stati Uniti e ch e circola (viene « impegnato »J

controllo delle autorità monetarie sia degli Stati Uniti

in c ui esso è depositato.

Bisogna quindi distinguere fra ,, deposi ti " ed ,, impegni » in

dollari. L'ammontare dei depositi in dollari presso Banche europee o filiali europee d i banche s tatunitensi è passato da 1,8 miliardi nel 1964 a 16,4 miliardi nel giugno 1970 (cfr. Tabella 4). Questa

ultima cifra è nettamente aumentata negli ultimi mesi. Ancora più

esplosivo è sta to l'impegno di questi dollari. Esso è passato da

9,0 miliardi nel 1964 a 41,5 miliardi nel giugno 1970, con un aumento impressionante di circa il 50% (da 25,0 a 37,5 miliardi)

soltan to tra il 1968 e il 1969. Se si confrontano il valore dei depositi e quello degli impegni - 16,4 contro 41,5 nel giugno 1970 se ne può dedurre che il moltiplicatore del mercato dell'eurodollaro è di circa 2,5. Cioè per ogni dollaro deposita-t o in banche europee sono in circolazione impegni per due dollari e mezzo.

TAB. 4 · Mercato dell'Eurodollaro (miliardi di dollari)

1964 11965 11966 1 1967 1 1968 11969

1. Attività delle Eurobanche sugli USA

2. Dimensioni al lordo dei

conti lnterbancarl

3. Dimensione al netto dei

conti lnte rbancari

l gi~~~o

1,8

2,1

4,4

5,2

9,5

16,5

16,4

9,0

11,6

16,1

19,9

30,4

46,0

50,0

9,0

11,5

14,5

17,5

25,0

37,5

41,5

FONTE: Banca del Regolamenti Internazionali.

I motivi che hanno portato alla creazione di questo enorme

mercato del dollaro al di fuori degli Stati Uniti sono diversi (9).

Parte di essi hanno la loro origine negli Stati Uniti e parte in

Europa stessa. Negli Stati Uniti: la '' Regulation Q "• che fissava

un limite alla remunerazione che le banche americane erano autorizzate ad accprdare ai depositi, riducendone quindi la competitività con le banche europee, e le « Regulations D e M >> che non

( 8 ) BANCA DEI REGOLAMENTI INTERNAZIONALI, J5o Rapporto annuale, Bas ilea 1965, p. 166. Più In generale si d ovrebbe parlare dl « euromoneta »

poiché Il 18 % del totale dl queste divise è formato da monete diverse da l

dollaro. Agli « eurodollari » vanno Inoltre aggiunte le • euro-obbllgazlonl ». Esse sono formate da emissioni ln dollari per la durata dl cinque

anni e più. Agll Inizi del 1971 l'ammontare delle « euro-obbligazioni •

vendute superava l 12 mlllardl di ò.ollarl.

(9) C!r. P. ErNzrc, The Eurodollar System, London, Macmlllan, 1967.

-432

Giugno 1971

47.

Problemi monetari

7

prevedevano l'obbligo di un margine di riserva per gli impegni in

dollari al di fuori degli Stati Uniti. Queste due disposizioni sono

state recentemente modificate. In Europa la causa principale è da

ravvisare nella mancanza di un adeguato m ercato dei capitali, nei

più alti saggi di interesse pagati sul mercato europeo, e infine

ne lla mancanza di ogni tipo di controllo sui dollari depositati

p resso banche europee e circolanti s ul mercato europeo.

A giudizio degli esperti, le ripercussioni ch e il mercato dell'eu rodollaro ha su quello internazionale e sulle economie nazionali si suddividono equamente in positive e negative. Innanzi tutto

l'eurodollaro è venuto a forni re un valido apporto di liquidi tà agli

scambi internazionali in un momento in cui tali scambi erano

minacciati da una estrema scarsezza di mezzi di pagamento. Lo

sviluppo di ques-te disponibj]jtà in dollari e, soprattutto, la loro

es trema mobilità hanno dato un contributo notevole allo sviluppo

del commercio internazionale. A tal punto che alcuni economisti

ritengono superati, se non dannosi, i «diritti speciali di prelievo "

recentemente instaurati presso il Fondo Monetario Internazionale

appunto per creare mezzi internazionali di pagamento.

A questi vantaggi si contrappongono però dei per icoli. Il rapido spostamento di fondi da un m ercato all'altro, favorito dagli

eurodo ll ari, può operare come un meccanismo che moltiplica ed

esporta all'estero eventuali tendenze inflazionistiche o deflazionistiche esis tenti negli Stati Uniti. Inoltre la rapidi tà degli spostamenti e le difficoltà nel controllarli possono avere come risultato

di vanificare le politiche economiche e monetarie dei singoli Paesi. I nfi ne il merca to dell'eurodollaro si presta o può addirittura

favorire movimenti speculativi. E le recenti vicissHudini•delle monete europ ee confermano questa ipotesi.

Possiamo riassumere qu este osservazioni sul mer cato dell'eurodollaro

nel modo seguente:

- è innegabile l'esi stenza di un coll ega mento diretto tra l'ammon.

tore di dollari circolante al di fuori d egli Stati Uniti c la bilancia dci

pagamenti americana;

- questi dollari costituiscono dei debiti degli Stati Uniti nei confronti dei Paesi che li detengono, e vengono inoltre ad alterare sia il volume sia la composizione delle ri8erve ufficiali ed anch e d ell'insie me dei

mezzi di pa gamento (ba se monetaria) esistenti all'interno di questi Paesi;

- in teoria le Banche centrali potrebbero chiedere al Tesoro degli

Stati Uniti di convertire i loro dollari in oro. In pratica ciò risulta impossibile, pen:hè i dollari detenuti dalle Banche centrali val gono quasi

il doppio de ll'oro posseduto dagli Stati Uniti ; e quindi una tale richiesta

obhli ghcrebbe gli Stati Uniti a dichiarare la inconvertibilità del dollaro.

Cioè il dollaro è divenuto ormai inconvertibile di fatto.

Di fronte a tale situazione molti esperti non esitano pm og·

gi a parlare di un « dollar standard », cioè di un sistema monetario basato ormai sul dollaro come conseguenza non di un

accordo internazionale, ma di un processo storico di fatto.

-433-

PROBLEMI APERTI

l. L'analisi del mercato della liquidità internazionale che abbiamo cercato di tratteggiare dovrebbe far risultare chiaramente

che se è vero che l'attuale situ azione del sistema monetario internazionale è da porsi in collegamento d iretto con la situazione della bilancia dei pagamenti statunitensi, non altrettanto vero è il

ragionamento inverso: cioè che un risanamento della bilancia dei

pagamenti degli Stati Uniti rimetterebbe in ses to anche il sistema

monetario internazionale. Esiste ormai una situazione di fatto che

è indipendente dalla volontà sia degli Stati Uniti che degli altri

Paesi.

Questo naturalmente non equivale a condividere il parere del

prof. M. Friedman, il quale in una conferenza tenuta a Ginevra

nel 1969 affermava: <<Gli Stati Uniti non hanno motivo di preoccuparsi per la loro bilancia dei pagamenti, per la ragione fondamentale che il mondo si basa sul "dollar s tandard "». Il non

preoccuparsi di tale problema potrebbe anche contribuire a peggiorare le cose, generando in tutta l'economia mondiale una inarrestabile spirale inflazionistica. <<La situazione degli Stati Uniti si legge nel recente Rapporto annuale del Fondo Monetario Internazionale - è cruciale per ogni previsione di assestamento della

economia mondiale [ ... ]. Sono in gioco il controllo della tendenza

inflazionistica su base mondiale, la stabilità a lungo termine e la

efl'icienza dell'economia degli Stati Uni•ti, il rafforzamento estremamente necessario della posizione della bilancia dei pagamenti

degli Stati Uniti (specialmente le transazioni correnti) e un sano

funzionamento del sistema monetario internazionale, ( 10). La

bilancia dei pagamenti statunitensi resta quindi un problema, anche se non più l'unico.

2. Un'altra serie di provvedimenti si rende ormai necessaria

per regolare il mercato internazionale della liquidità, di cui lo

euromercato è parte fondamentale, e sottoporlo al controllo delle

autorità monetarie internazionali. In una conferenza tenuta a

Napoli il 24 marzo 1971, il Governatore della Banca d'Italia proponeva una serie di possibili soluzioni tendenti a rarefare e a

tenere sot to controllo l'offerta di dollari (11 ).

a) La prima soluzione dovrebbe fare ricorso a variazioni

delle parità monetarie nei confronti del dollaro. Questo potrebbe

avvenire: aumentando il prezzo dell'oro soltanto in termini di

dollari e !asciandone invariato il prezzo in termini di monete del

resto del mondo; o, viceversa, lasciando invariato il prezzo dell'oro in termini di dollari e diminuendolo in termini delle monete

( 10) lNTERNATIONAL MONETARY FUND, Annttal Report 1970, pp. 5-6.

(11) Cfr. G. CARLI, L'ettrod.ollaro: una piramide d.i carta?, In Mondo

Economico, 13, 3 aprile 1971, pp. 37-42.

-434-

47.

Giugno 1971

Problemi monetari

8

del resto del mondo; o, infine, ampliando il margine di oscilla·

zione delle monete intorno alla parità.

b) La seconda soluzione prevede invece l'is tituzione di un

controllo del movimento dei capitali, a breve e a lungo termine,

tra gli Stati Uniti e il resto del mondo. Tale controllo dovrebbe

estendersi non soltanto al settore bancario, ma anche al settore

non bancario.

Appare immediatamente chiaro che la prima serie di soluzio·

ni proposte si presenta come la più radicale anch e se la più pro·

blematica, fatta eccezione di quanto viene detto circa l'oscilla·

zionc delle monete intorno alla parità; oscillazione che dovrebbe

insieme venire realizzata per tutte le monete, o almeno per le più

importanti, nei confronti del dollaro.

In questa direzione, oltre che verso provvedimenti atti a li·

beralizzare il movimento dei capitali all'interno e a controllarli

all'esterno, si era orientato il Consiglio dei ministri della CEE

nella « Risoluzione per la realizzazione dell'Unione economica e

monetaria, del 9 febbraio 1971 (12). Tale Risoluzione giunge fino

a prevedere un "obiettivo finale [da raggiungersi entro un decennio e che] potrà essere costituito dall'adozione di una moneta

unica ch e garantirà l'irrever sibilità dell'impresa ».

N e i provvedimenti destinati alla realizzazione della prima tappa della

durata di tre anni a cominciare dal l " gennaio 1971 si prevede fra l'altro:

- « un rafforzamento delle procedz.re di consu ltazione » tendenti a

realizzare una « politica della moneta e del credito [. .. l strettamente

coordinata e l'integrazione dei mercati finanziari » ;

- « i1t particolare essa (la Com unità ] non dovrà avvalersi, nelle

relazioni rli cambio tra Paesi membri, eli eventuali disposizioni che per·

mettano una flessibilità del sistema interna~ionale dei cambi »;

- al termine di questo primo periodo la Com unità dovrà formare

« 1111 i11~ieme irulividualizzato nel sistema monetario internazionale, carat·

terizzato dalla convertibìlittÌ totale ed irreversibile delle monete, clrtll'eli·

minazione dei margini di fluttuazione dei corsi eli cambio, dalla fissazione

irrevocabile d ei rapporti di parità, condizioni indispensabili per l'ado·

zion e di una moneta unica »;

- si dovranno « progres.~ivamente adottare posizioni comuni nelle

relazioni monetarie co1t i Paesi terzi e le organizzazioni intemazi01wli ";

- infine «il Consiglio e gli Stati membri invitano le Ranche cen·

trali dei Paesi membri a mantenere l. . .l le fluttuazioni dei corsi dei

cambi fra le monete comunitarie entro margini più esigui eli quelli risultanti dall'applicazione dei margini in vigore per il dollaro USA, grazie ad

lr11C/ azion e concertllta su questa moneta ».

3. E' superfluo rilevare che i provvedimenti monetari adottati

dai Paesi europei il 9 maggio scorso non hanno rispettato nessuna

di ques•te deliberazioni, dando un duro colpo alle prospettive, sia

( 12) Cfr. « Risoluzione del Consiglio dei Ministri della CEE per la

realizzazione dell' Unione economica e monetaria (9 febbraio 1971) ». In

Notizia•·io Commerciale, 6, 15 marzo 1971, pp. 967-74.

-435-

~------~----~--------------------------------------------------

pur eccessivamente ottimistiche come i fatti hanno dimostrato,

di una integrazione economica e monetaria dell'Europa.

Ancora una volta gli interessi particolari hanno prevalso su

quelli comunitari. La Germania, fondandosi sulla clausola degli

accordi monetari s tipulati il 9 febbraio la quale prevedeva una

fluttuazione comune de lle monete europee e sulla sua posizione di

forza, ha cercato di trascinare con sè le altre monete europee,

riuscendo ad ottenere soltanto una tolleranza per la fluttuazione

del marco. Francia e Italia, fondandosi sulla richiesta a dozione di

posizioni comuni e sulla base degli interessi delle proprie economie che avrebbero tratto profitto da un r incaro del marco, mentre sarebbero state svantaggiate da una rivalutazione di fatto delle proprie monete, h a nno finito per consentire una rottura del

fronte comune. E' difficile dire chi abbia più contribuito alla rottura dei· patti: la Germania aveva certamente dalla sua parte la

forma degli accordi, Francia e Italia la difficile situazione delle

proprie economie nazionali.

Ma c'è anche un altro settore particolarmente delicato dei patti comunitari che è stato gravemente danneggiato. Si tratta del

settore agricolo, sul quale i Paesi membri erano riusciti solo recentemente a raggiungere un accordo (il Piano Mansholt) dopo

lunghe e complicate trattative. La fluttuazione del marco e del

fiorino dividerà praticamente l'« Europa verde>> in due mercati

diversi, alle frontiere dei quali dovrà essere applica-to un sistema

di compensazioni in forme di aiuti alle esportazioni e di aggravi

alle importazioni che compensino gli effetti della libera fluttuazione delle monete. In sostanza si avrà un ri-torno al sistema dei

dazi doganali.

Comunque, al di là .di quanto si è riusciti a salvare o si è potuto compromettere, un punto resta chiaro: i provvedimenti presi hanno carattere provvisorio e non risolveranno certamente i

problemi che affliggono da tempo il sistema monetario interna·

zionale. La strada per risolverli resta ancora quella delle trattative comuni; quelle già avviate dalla Comunità europea, anche

se divenute ora più faticose, restano forse il contributo più concreto.

Simon Pietro Maraschl

-436-