Lezione 3. Struttura e ruolo del sistema finanziario

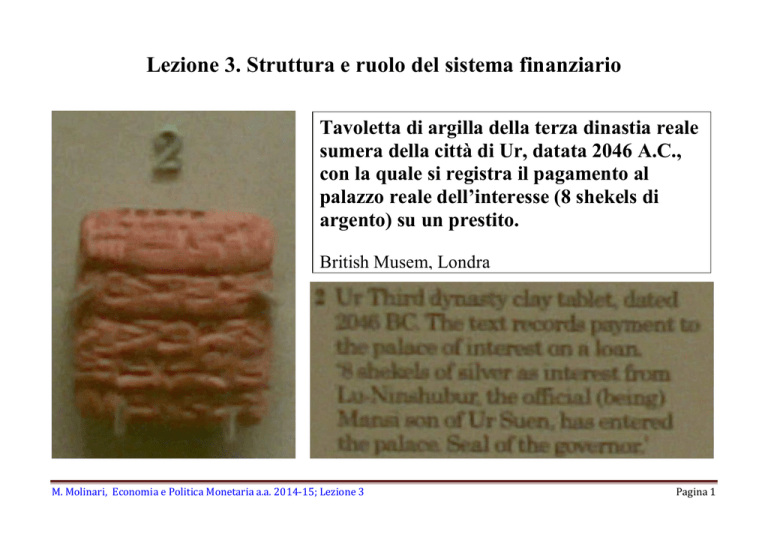

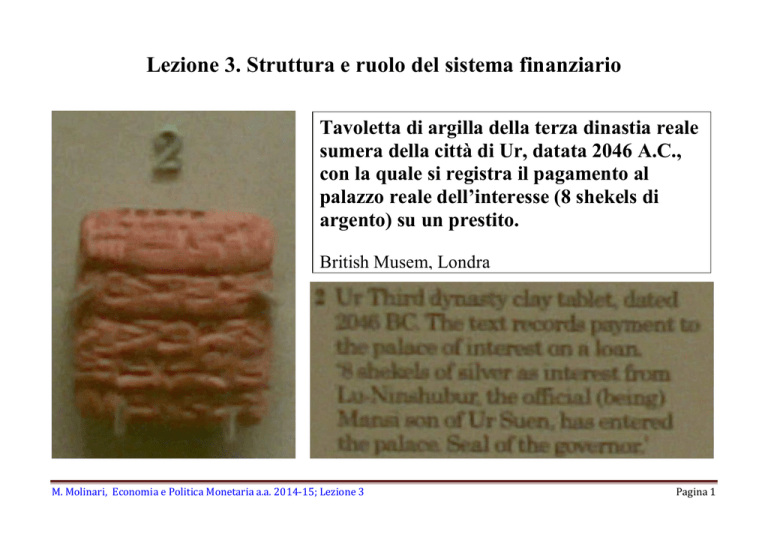

Tavoletta di argilla della terza dinastia reale

sumera della città di Ur, datata 2046 A.C.,

con la quale si registra il pagamento al

palazzo reale dell’interesse (8 shekels di

argento) su un prestito.

British Musem, Londra

M. Molinari, Economia e Politica Monetaria a.a. 2014-15; Lezione 3

Pagina 1

Due classi di rapporti finanziari, “titoli di proprietà” e “titoli di credito”, che

realizzano separazione funzionale tra proprietà e gestione del capitale produttivo.

Le attività-passività finanziarie si differenziano per:

1. condizioni contrattuali riguardanti l’impegno del debitore alla restituzione, a

qualche data futura, dei fondi prestati;

2. ammontare e forme del pagamento degli interessi;

3. garanzie collaterali (reali o personali, quali ipoteche, avalli ecc.);

4. condizioni per il rimborso anticipato, qualora venga meno la fiducia nella

solvibilità del debitore.

Il reddito, il valore di rimborso e la scadenza:

per i titoli di credito, sono di norma definiti a priori;

per i titoli di proprietà, sono definibili solo a posteriori, sulla base dell’effettivo risultato economico.

M. Molinari, Economia e Politica Monetaria a.a. 2014-15; Lezione 3

Pagina 2

Imprese ottengono fondi dai risparmiatori a fronte di una “promessa” di distribuire

un reddito futuro incerto: i creditori si assumono parte del rischio del debitore.

Necessità di disporre di informazioni corrette ma “selezione avversa”

(informazione nascosta) e “rischio morale” (azione nascosta).

Incertezza sull’effettivo rendimento futuro dei titoli: chi fornisce i fondi richiede

condizioni contrattuali che permettono di disporre con tempestività dei fondi

prestati. I titoli devono essere negoziabili.

Se le condizioni richiedono al possessore di attendere la scadenza per riottenere i

fondi: scoraggiato il prestito. Se scadenze a breve termine: scoraggiato l’indebitamento delle imprese (accumulazione produttiva ha tempi lunghi per risultare

profittevole). Titoli con scadenze lontane poco interessanti per i detentori di

ricchezza e titoli con scadenze brevi inadeguati per il finanziamento del capitale.

M. Molinari, Economia e Politica Monetaria a.a. 2014-15; Lezione 3

Pagina 3

Funzioni del sistema finanziario

1) Costi di transazione per ricerca della controparte, raccogliere informazioni

sulle prospettive di redditività e solvibilità, condurre la contrattazione, definire il

contratto e così via facilita presenza di operatori specializzati nel raccordare

potenziali creditori e debitori: varietà di istituzioni finanziarie che diffondono le

informazioni rilevanti e facilitano l’individuazione della controparte.

2) Il modo in cui avviene l’allocazione del credito influenza i processi produttivi

futuri: indirizzarlo verso individui dotati di migliori capacità imprenditoriali.

3) Quanto più liquidi sono i titoli tanto maggiore è la loro accettabilità. Le

istituzioni finanziarie operano anche per accrescere la liquidità dei titoli (ridurre

tempo e costo necessari a trasformarli in disponibilità monetarie utilizzabili per la

spesa).

M. Molinari, Economia e Politica Monetaria a.a. 2014-15; Lezione 3

Pagina 4

Le istituzioni finanziarie forniscono le forme finanziarie che meglio fronteggiano i

diversi rischi dei creditori:

rischio di controparte, collegato all’insolvenza agli impegni assunti per il

pagamento degli interessi e per il rimborso del capitale;

rischio di mercato, relativo alla possibilità che il valore di mercato del titolo

si discosti, per variazioni nei livelli dei tassi di interesse (rischio di interesse)

o del tasso di cambio (rischio di cambio), da quello che il creditore si

attendeva al momento della sottoscrizione;

rischio di valore reale, prodotto da una possibile differenza tra il potere di

acquisto futuro del titolo e il potere di acquisto atteso dall’acquirente;

rischio di liquidità, legato alla possibilità che il titolo non trovi sul mercato

adeguate condizioni di negoziabilità.

M. Molinari, Economia e Politica Monetaria a.a. 2014-15; Lezione 3

Pagina 5

Le istituzioni che operano nel sistema finanziario sono distinte in:

mercati finanziari; facilitano l’incontro tra creditore e debitore finale

attraverso lo scambio di titoli diretti. Nel mercato dei valori mobiliari (la

Borsa-valori) si scambiano titoli di proprietà e titoli di credito emessi dalle

imprese (obbligazioni, crediti commerciali ecc.) o dal settore pubblico (titoli

pubblici a varie scadenze: BOT, CCT, BTP).

intermediari creditizi finanziano i debitori finali con i fondi raccolti

collocando propri titoli presso i creditori finali (banche, fondi comuni di

investimento, fondi pensione, compagnie di assicurazione ecc.). Rapporto tra

debitore e creditore finale scisso in due rapporti creditizi indipendenti; i titoli

sono denominati titoli indiretti. Esempi: credito bancario, depositi bancari,

quote dei fondi comuni di investimento, mutui per l’acquisto della casa ecc.

M. Molinari, Economia e Politica Monetaria a.a. 2014-15; Lezione 3

Pagina 6

Rapporti finanziari di mercato hanno carattere impersonale (contrattati sulla base

di condizioni, di norma i prezzi di mercato, disponibili pubblicamente); rapporti di

credito alla clientela fanno riferimento a condizioni contrattuali fondate su

informazioni private derivanti da relazioni personali esistenti tra le parti.

Mercati finanziari

Per garantire ampiezza e rapidità delle operazioni, i mercati finanziari devono

essere “organizzati” in modo efficiente, con procedure semplificate, contratti

standardizzati, comunicazioni rapide e diffuse.

Una delle funzioni più importanti del mercato finanziario è produrre

informazioni sul valore corrente dei titoli.

Perché avvengono gli scambi?

Esistono differenti preferenze individuali, diverse informazioni sui rendimenti

futuri dei titoli, differenti valutazioni “soggettive” del reddito e rischio e differenti

capacità di elaborare le informazioni disponibili. La quotazione che equilibra le

quantità offerte con le quantità domandate segnala il valore che il “mercato”

attribuisce al titolo.

M. Molinari, Economia e Politica Monetaria a.a. 2014-15; Lezione 3

Pagina 7

Il prezzo è un segnale anche per il debitore: le imprese emittenti sono informate di

come il “mercato” le sta valutando. La valutazione di mercato è un fattore di

controllo dell’efficienza dell’impresa, perché stimola gli amministratori a

migliorare la redditività: mercati finanziari “gendarmi dell’efficienza”.

Condizione necessaria per l’efficiente funzionamento del mercato: presenza di

un’ampia varietà di investitori informati.

Il compito dei prezzi è di tradurre in informazione pubblica le informazioni

private: se sono di buona qualità e pubblicamente disponibili, il mercato opera in

maniera efficiente.

La valutazione delle prospettive future dell’impresa dovrebbe riguardare i fattori

“fondamentali” che ne determinano la crescita. Gli operatori “più informati”

cercano di conseguire un profitto mediante un’attività in grado di compensarli dei

costi di acquisizione dell’informazione; l’altra parte del mercato, quella “meno

informata”, effettua le sue scelte sulla base dei segnali di mercato. All’aumentare

del numero dei più informati, aumenta la capacità informativa dei prezzi, ma si

riduce il beneficio dell’informazione.

M. Molinari, Economia e Politica Monetaria a.a. 2014-15; Lezione 3

Pagina 8

Solo se il gruppo dei soggetti più informati rimane consistente le quotazioni

riflettono correttamente le informazioni rilevanti e il mercato presenta una elevata

efficienza informativa: capacità di trasformare in pubbliche le informazioni

private dei singoli investitori ad un costo ridotto.

Il mercato di Borsa si articola in tre sezioni:

1. mercato primario per le nuove emissioni; facilitare l’afflusso di nuovo

risparmio verso gli investimenti, selezionando i soggetti migliori;

2. mercato secondario per gli scambi sui titoli esistenti; opera in modo che

appaiano come se fossero liquide attività patrimoniali (es. il capitale

produttivo) che liquide non sono: i titoli rappresentativi del capitale, azioni o

obbligazioni, sono negoziati facilmente; i beni capitali no;

3. mercato a termine per le operazioni su titoli (o merci) con consegna a

termine per la copertura dei rischi, o per la speculazione sui valori futuri.

Il ricorso al mercato primario è condizionato dalle quotazioni del mercato

secondario: quanto più favorevole è la valutazione delle prospettive dell’impresa,

tanto maggiore è la sua quotazione e tanto più facile la raccolta di fondi.

M. Molinari, Economia e Politica Monetaria a.a. 2014-15; Lezione 3

Pagina 9

I diversi comparti del mercato finanziario interagiscono tra loro: il finanziamento

delle nuove iniziative risente delle quotazioni sui titoli esistenti; i prezzi “a pronti”

(spot) sono influenzati da quelli “a termine” (forward) e viceversa.

Il mercato finanziario è unitario.

Il mercato dei derivati

Nei mercati a termine, il contratto stabilisce il prezzo al quale si effettuerà, in una

precisa data futura, il trasferimento del titolo o del bene.

L’incertezza nei confronti dell’evoluzione futura dei tassi d’interesse (dei prezzi

dei titoli) può essere alleviata con contratti che prevedono la liquidazione delle

posizioni assunte ad una scadenza futura.

Nel mercato dei derivati si realizzano contratti che prevedono un impegno

corrente in cambio di prestazioni future.

Un future è un contratto stipulato oggi che diviene operativo ad una data

futura, nella quale i contraenti si impegnano a scambiarsi un titolo in quantità

e qualità specificate a un prezzo fissato al momento della stipula.

M. Molinari, Economia e Politica Monetaria a.a. 2014-15; Lezione 3

Pagina 10

Una option è un contratto stipulato oggi che dà il diritto a una parte

contraente di acquistare o vendere, entro un periodo di tempo, una specifica

attività finanziaria a un determinato prezzo; il contraente deve soddisfare il

contratto se chi possiede l’opzione decide di avvalersene.

Coloro che, avendo assunto per ragioni commerciali e finanziarie un impegno

futuro, possono effettuare un’operazione a copertura.

Esempio. Un’impresa ha contratto un debito di 100 dollari da pagare tra 30 giorni.

Se il cambio euro/dollaro è oggi pari a 1, l’impresa sa che l’importo dovuto non

sarà necessariamente pari a 100 euro, dato che il tasso di cambio si potrebbe

modificare tra la data di oggi e quella di scadenza. Può impegnarsi con un

contratto future ad acquistare (o con una option ad avere la possibilità di

acquistare) la somma di 100 dollari, con consegna tra 30 giorni, ad un prezzo certo

fissato al momento della stipula, ad esempio 103 euro.

L’impresa deve trovare una controparte che accetta di accollarsi il rischio di

cambio; è necessario pagare un premio comunque inferiore alla valutazione della

perdita in cui ci si attende di incorrere mantenendo la posizione non coperta.

M. Molinari, Economia e Politica Monetaria a.a. 2014-15; Lezione 3

Pagina 11

Operatori che intraprendono attività di speculazione assumono posizioni scoperte,

acquistando o vendendo un future o una option. L’intervento sul mercato dipende

dallo scarto tra il prezzo a termine corrente e la loro aspettativa sul prezzo a pronti

futuro; se questo valore è positivo, o negativo, essi effettueranno la vendita (allo

scoperto) a termine, o l’acquisto (allo scoperto) a termine.

Esempio. il prezzo a termine di un titolo è 100 con consegna a 30 giorni; se uno

speculatore si aspetta che il prezzo a pronti tra 30 giorni sarà 99, egli potrebbe:

(1) firmare oggi un contratto in cui si impegna a vendere quel titolo a 30 giorni;

(2) aspettare il 30° giorno;

(3) acquistare il titolo nel mercato spot;

(4) consegnare il titolo alla controparte del contratto a termine.

Se il prezzo a pronti tra 30 giorni è pari a 99, lo speculatore consegue un profitto

pari a 1 e un rendimento dell’1%. Se il prezzo a pronti è minore di 99 il profitto è

maggiore; se è superiore a 100 lo speculatore incorre in perdite. La speculazione

prevede sempre il confronto tra un prezzo certo (quello vigente sul mercato a

termine) e una aspettativa (del prezzo che vigerà sul mercato a pronti).

M. Molinari, Economia e Politica Monetaria a.a. 2014-15; Lezione 3

Pagina 12

Operatori in arbitraggio, se rilevano scarti tra i prezzi a termine e i prezzi a pronti

esistenti, cercano di realizzare profitti assumendo posizioni contrapposte sui due

mercati: vendono a pronti e acquistano a termine, o viceversa.

Esempio. Il prezzo a pronti di un titolo che offre il 2% è noto e pari a 100; il

prezzo a termine (con consegna a un anno) è noto e pari a 107; il tasso di mercato

sui finanziamenti a un anno è 5%.

Se l’investitore prende a prestito 100 per acquistare il titolo a pronti e venderlo a

termine al prezzo di 107, nel corso dell’anno guadagnerà 2, fra un anno otterrà

107 (per un totale di 109) e rimborserà il finanziamento ottenuto più gli interessi,

per un totale di 105, ottenendo un guadagno complessivo pari a 4. A seguito di

ciò, aumenta sia la domanda del titolo a pronti, con aumento del prezzo, sia

l’offerta del titolo a termine, con riduzione del prezzo. Questa tendenza continua

fino a quando i prezzi non sono tali da garantire l’assenza di guadagni dall’attività

di arbitraggio. Se il prezzo a termine scende a 104, il prezzo a pronti sale a 101 e il

tasso di mercato sui finanziamenti rimane al 5%, non esistono opportunità di

arbitraggio, perché il finanziamento a un anno richiederebbe di pagare 106 a

fronte di incassi pari a 2 (l’interesse nell’anno sul titolo acquistato a pronti) più

104 (la somma ottenuta dalla vendita a termine).

M. Molinari, Economia e Politica Monetaria a.a. 2014-15; Lezione 3

Pagina 13

Concetti di efficienza del mercato finanziario

Tra le numerose classificazioni proposte, una delle più note individua i seguenti

casi (Tobin, 1984).

1. Efficienza informativa: i prezzi delle attività finanziarie riflettono in ogni

momento tutte le informazioni disponibili.

2. Efficienza valutativa: le quotazioni riflettono perfettamente il valore dell’impresa determinato in base ai “fondamentali”; i prezzi delle attività

riflettono i redditi futuri a cui l’attività dà diritto.

3. Efficienza da assicurazione piena (completezza): capacità di assicurare agli

operatori la possibilità di realizzare scambi a tutte le scadenze e in qualunque

circostanza, in cambio di risorse da consegnare a pronti o a determinate

condizioni future.

4. Efficienza funzionale: capacità di trasferire fondi, al minor costo possibile,

agli investimenti dal più alto rendimento.

M. Molinari, Economia e Politica Monetaria a.a. 2014-15; Lezione 3

Pagina 14

Questa capacità è tanto maggiore quanto più il mercato è:

organizzato poiché le transazioni devono avvenire secondo procedure che

facilitino gli scambi, permettano un’interpretazione corretta dei movimenti dei

corsi e limitino le asimmetrie informative;

ampio in quanto è necessaria la presenza di una molteplicità di titoli sui quali

esercitare le scelte;

spesso perché contrattazioni frequenti e numerose sono essenziali per dare

significatività alle quotazioni.

L’efficienza informativa è particolarmente importante: i prezzi riflettono sempre,

pienamente e in modo corretto le informazioni disponibili; non è possibile estrarre

dal passato informazioni che consentano di attendersi profitti positivi. Serve un

numero elevato di investitori capaci di decifrare in modo tempestivo l’informazione rilevante. Se le passate variazioni dei prezzi sono irrilevanti per capire i

rendimenti futuri, esse seguono percorsi casuali (random walk): sono

imprevedibili perché hanno luogo solo in risposta a informazioni nuove, e dunque

imprevedibili. Il prezzo di oggi è la migliore aspettativa di quello di domani.

M. Molinari, Economia e Politica Monetaria a.a. 2014-15; Lezione 3

Pagina 15

Fama (1970) ha precisato le condizioni sufficienti per l’esistenza di mercati dei

capitali efficienti:

• non esistono costi di transazione nella negoziazione dei titoli;

• tutte le informazioni disponibili sono accessibili a costo zero a tutti gli

operatori;

• tutti concordano sulle implicazioni che le informazioni correnti hanno per

il prezzo corrente e per le distribuzioni di probabilità del prezzo futuro.

M. Molinari, Economia e Politica Monetaria a.a. 2014-15; Lezione 3

Pagina 16

Fama distingue tre insiemi informativi in base ai quali definire l’efficienza.

1. Efficienza in forma debole: i prezzi riflettono solo le informazioni estraibili

dall’andamento passato dei prezzi e delle quantità scambiate; la conoscenza

dell’andamento dei prezzi passati non migliora la possibilità di prevedere i

rendimenti attesi dei titoli; soltanto chi dispone di informazioni di tipo

prospettico può trarre profitto dall’attività speculativa.

2. Efficienza in forma semiforte: i prezzi riflettono tutte le informazioni

disponibili pubblicamente; le informazioni sono incorporate nei prezzi e dalla

loro analisi non si possono ottenere risultati di investimento migliori di quelli

medi (non è possibile “battere” il mercato); solo gli insider traders potrebbero

avere profitti attesi superiori alla media (hanno informazione privilegiata).

3. Efficienza in forma forte: i prezzi riflettono anche le informazioni che non

sono disponibili a tutti (se vi è un insider, le informazioni di cui esso dispone

sono immediatamente riflesse nei prezzi tramite le sue operazioni), incluse

quelle prospettiche; neppure gli insider possono “battere” il mercato.

M. Molinari, Economia e Politica Monetaria a.a. 2014-15; Lezione 3

Pagina 17

Se i prezzi si aggiustano con prontezza e in modo completo agli input informativi,

forniscono a chi utilizza tutte le informazioni disponibili un rendimento atteso

esattamente pari al rendimento di equilibrio richiesto dagli investitori,

comprensivo dell’eventuale costo per l’acquisizione delle informazioni:

E[it+1|It] = E[it+1] = i*t+1

it+1 è il rendimento del titolo al tempo (t+1); It l’insieme informativo disponibile al

tempo t; E[it+1|It] il valore atteso del rendimento condizionato all’insieme

informativo It; E[it+1] il rendimento atteso incondizionato; i*t+1 è il rendimento di

equilibrio (di coloro che utilizzano correttamente le informazioni disponibili).

Se il valore atteso del rendimento al tempo (t+1), condizionato all’informazione

disponibile al tempo t, è uguale al valore atteso del rendimento incondizionato, le

informazioni non alterano i rendimenti attesi dei titoli e le strategie volte ad

ottenere risultati migliori di quelli prevedibili in base ai prezzi correnti non

possono generare rendimenti attesi sistematicamente superiori.

M. Molinari, Economia e Politica Monetaria a.a. 2014-15; Lezione 3

Pagina 18

Se in un mercato efficiente i prezzi si adeguassero immediatamente alle nuove

informazioni, e non fosse possibile ottenere extra rendimenti anticipando il

mercato, non esisterebbe incentivo a sostenere costi per acquisire tali informazioni

e a trasferirle nei prezzi (e dunque a rivelarle ad altri a costo zero) attraverso le

negoziazioni.

I prezzi non conterrebbero più tutte le informazioni disponibili e diverrebbe

nuovamente vantaggioso raccoglierle.

Non potrebbe esistere un equilibrio, perché gli agenti modificherebbero

continuamente il loro comportamento nella raccolta di informazioni.

Può risultare remunerativo investire risorse per ottenere l’informazione solo se i

prezzi riflettono parzialmente l’informazione detenuta dagli individui informati.

Dato che i prezzi non possono riflettere mai tutta l’informazione disponibile, il

comportamento degli operatori è tale che la differenza di rendimento risulti

appena sufficiente a compensare gli scambisti “informati” per i costi da essi

sostenuti per acquisire l’informazione.

M. Molinari, Economia e Politica Monetaria a.a. 2014-15; Lezione 3

Pagina 19

Gli intermediari

Anche la funzione degli intermediari finanziari è quella di individuare i soggetti

meritevoli di credito e accrescere la liquidità dei propri titoli. Diverse tipologie di

intermediari, individuate dalla attività che privilegiano.

1. Di mediazione (inclusa consulenza). Non rappresenta una vera operazione di

intermediazione, ma attività di supporto dei mercati finanziari che si realizza,

ad esempio, quando gli individui devono ricorrere al servizio di un istituto

finanziario per acquistare o vendere dei titoli, oppure quando le imprese si

devono appoggiare su un sindacato di banche per collocare i propri titoli sul

mercato. Proventi: commissioni sui servizi prestati (non interessi).

2. Assicurativa. Fornisce ai clienti una copertura nei confronti di eventi con

bassa probabilità di verificarsi ma che producono un grave danno economico.

Le compagnie di assicurazione (ma anche i fondi pensione) si assumono il

rischio cui incorrono gli assicurati contro il pagamento di un premio; l’aspetto

di intermediazione risiede nel fatto che le loro passività (il valore attuariale dei

contratti) si trasformano in altre attività patrimoniali (immobili, titoli, prestiti).

M. Molinari, Economia e Politica Monetaria a.a. 2014-15; Lezione 3

Pagina 20

3. Di intermediazione finanziaria. Raccolta di fondi presso i possessori di

ricchezza per investirli in strumenti del mercato finanziario; attività svolta dalle società finanziarie e dai fondi comuni di investimento, le cui quote sono

assimilabili ai titoli del mercato finanziario.

4. Di intermediazione creditizia. Stipula di contratti di credito personale. La

raccolta avviene attraverso l’emissione di titoli (a vista, a breve e medio

termine) aventi spesso il carattere di relazione personale. Attività tipica delle

società finanziarie, delle banche d’affari, delle società di leasing e factoring,

ma soprattutto delle banche con raccolta a breve e a medio termine.

M. Molinari, Economia e Politica Monetaria a.a. 2014-15; Lezione 3

Pagina 21

1. Anche nel caso dei titoli indiretti, le condizioni contrattuali sono molto varie.

In alcuni contratti il rendimento del titolo può essere calcolato solo a

posteriori (e.g., quote dei fondi comuni di investimento). Anche se il

rendimento, la scadenza e il valore di rimborso sono definiti a priori, come nel

caso del credito bancario, non si può escludere l’insolvenza del debitore e

quindi non si può considerare certo il rendimento dell’operazione (di credito).

2. L’attività degli intermediari comporta costi di gestione che potrebbero

risultare superiori a quelli di un’operazione di finanziamento con titoli diretti;

se ciò si verifica sistematicamente, l’attività degli intermediari non è possibile.

Nella realtà, devono esistere fattori che producono vantaggi competitivi che

ridimensionano i costi dell’intermediazione.

M. Molinari, Economia e Politica Monetaria a.a. 2014-15; Lezione 3

Pagina 22

Tali vantaggi sono essere riassunti nella possibilità di gestire un volume di fondi

più elevato di quello dei singoli investitori. Ciò permette di:

a) sfruttare le economie di scala, riducendo l’incidenza dei costi fissi sui costi

unitari di gestione;

b) realizzare una migliore diversificazione del rischio, potendo distribuire il

credito tra una più ampia pluralità di debitori caratterizzati da condizioni non

omogenee e da andamenti produttivi tra loro non correlati;

c) disporre di più puntuali informazioni sui propri clienti per effetto dei rapporti

diretti e di lungo periodo con essi intrattenuti;

d) garantire una maggiore liquidità sui titoli di propria emissione.

M. Molinari, Economia e Politica Monetaria a.a. 2014-15; Lezione 3

Pagina 23

I costi di raccolta e selezione delle info sulla clientela e del monitoraggio sulle

prospettive spingono a finanziare progetti che, per la difficile valutazione del

rendimento atteso, hanno sul mercato un alto premio per il rischio.

Per garantirsi relazioni di lungo periodo, il cliente ha interesse a fornire

informazioni riservate alla banca, riducendo il suo rischio rispetto al mercato.

Il credito può risultare più conveniente per le imprese rispetto all’emissione di

titoli diretti se gli intermediari, traendo vantaggio dalle maggiori e migliori

informazioni, richiedono un minor compenso per il rischio che corrono.

I titoli indiretti emessi dagli intermediari sono caratterizzati da un maggior

grado di liquidità e da un minor rischio: appaiono più liquidi poiché la

realizzazione del loro valore è stabilita da un impegno contrattuale dell’emittente (depositi bancari prelevabili a vista o rimborso delle quote dei fondi

comuni); il minor rischio deriva dalla convinzione che l’istituto debitore sia

solido e solvibile. Gli intermediari emettono passività con condizioni

contrattuali diversificate e sono in grado di soddisfare numerose esigenze,

fornendo strumenti personalizzati per sicurezza, rendimento e servizi offerti

(gestione dei conti, consulenza finanziaria, facile accesso al credito ecc.).

M. Molinari, Economia e Politica Monetaria a.a. 2014-15; Lezione 3

Pagina 24

Anche l’intermediario soffre di uno svantaggio informativo che può impedirgli

di discriminare a priori i progetti meno rischiosi (selezione avversa) o di

contrastare a posteriori le decisioni di impiegare i fondi in progetti più rischiosi

(rischio morale).

Le difficoltà prodotte da informazione asimmetrica e i costi di selezione e

monitoraggio possono impedire agli intermediari di stabilire l’appropriato

premio per il rischio (tassi di interesse differenti per i clienti appartenenti a

diverse classi di rischio). Gli intermediari richiedono garanzie collaterali e, in

alcune circostanze, rifiutano o limitano l’ammontare del credito a soggetti

ritenuti troppo rischiosi, anche se questi sono disposti ad accettare condizioni

contrattuali più onerose: razionamento del credito.

Le passività degli intermediari appaiono al detentore di ricchezza meno

rischiose dell’attività produttiva delle imprese dei cui risultati futuri esse sono la

rappresentazione. Gli intermediari possono ridurre il rischio dei propri titoli nella misura in cui effettuano una corretta selezione della clientela, o dispongono di

un adeguato patrimonio per coprire eventuali perdite future.

M. Molinari, Economia e Politica Monetaria a.a. 2014-15; Lezione 3

Pagina 25

Per la natura più liquida dei debiti, l’intermediario corre il rischio che i creditori

per una valutazione negativa della sua solidità patrimoniale, ritirino i loro fondi:

la “corsa agli sportelli” (bank run) può portare al fallimento dell’intermediario.

La garanzia della solvibilità è fornita dalla presenza di un capitale netto che

generi fiducia sulla capacità di onorare gli impegni assunti.

Una evoluzione dei tassi attivi e passivi non conforme all’esigenza di fornire

un’adeguata remunerazione dei proprietari (rischio di interesse) determina un

peggioramento del conto economico dell’intermediario. Se non è possibile

aumentare la remunerazione della raccolta, l’intermediario rischia una richiesta

di rimborso anticipato che può non essere in grado di soddisfare per la difficoltà

di smobilizzare le proprie attività a più lunga scadenza (rischio di liquidità).

A differenza di quanto avviene con i titoli diretti, il flusso di reddito proveniente

dalle imprese non affluisce completamente ai finanziatori finali; una parte viene

trattenuto dagli intermediari a copertura dei costi operativi e degli eventuali

rischi sulle proprie attività finanziarie: né il reddito da capitale generato nella

sfera produttiva dell’economia, né il rischio delle imprese vengono trasferiti

interamente ai detentori finali di ricchezza.

M. Molinari, Economia e Politica Monetaria a.a. 2014-15; Lezione 3

Pagina 26