ANALISI PAESE

A cura del Centro Studi Unindustria centrostudi@un‐industria.it Antonella Fascioli Ervin Prifti

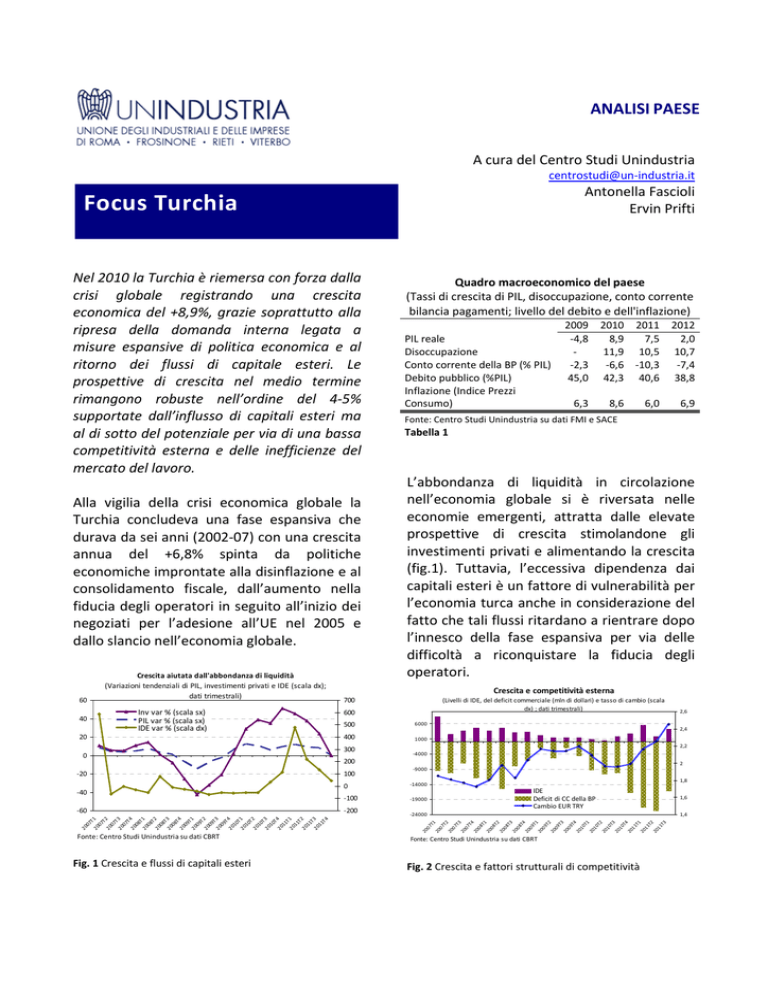

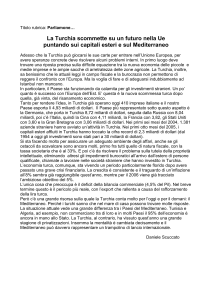

Focus Turchia Nel 2010 la Turchia è riemersa con forza dalla crisi globale registrando una crescita economica del +8,9%, grazie soprattutto alla ripresa della domanda interna legata a misure espansive di politica economica e al ritorno dei flussi di capitale esteri. Le prospettive di crescita nel medio termine rimangono robuste nell’ordine del 4‐5% supportate dall’influsso di capitali esteri ma al di sotto del potenziale per via di una bassa competitività esterna e delle inefficienze del mercato del lavoro. Alla vigilia della crisi economica globale la Turchia concludeva una fase espansiva che durava da sei anni (2002‐07) con una crescita annua del +6,8% spinta da politiche economiche improntate alla disinflazione e al consolidamento fiscale, dall’aumento nella fiducia degli operatori in seguito all’inizio dei negoziati per l’adesione all’UE nel 2005 e dallo slancio nell’economia globale. 40

Inv var % (scala sx)

PIL var % (scala sx)

IDE var % (scala dx)

20

0

‐20

‐40

20

07

T

20 1 07

T

20 2

07

T

20 3

07

T

20 4

08

T

20 1 08

T

20 2

08

T

20 3

08

T

20 4

09

T

20 1 09

T

20 2

09

T

20 3

09

T

20 4

10

T

20 1 10

T

20 2

10

T

20 3

10

T

20 4

11

T

20 1 11

T

20 2

11

T

20 3

11

T4

‐60

Quadro macroeconomico del paese

(Tassi di crescita di PIL, disoccupazione, conto corrente bilancia pagamenti; livello del debito e dell'inflazione) 2009 2010 2011

PIL reale ‐4,8 8,9 7,5

Disoccupazione ‐ 11,9 10,5

Conto corrente della BP (% PIL) ‐2,3 ‐6,6 ‐10,3

Debito pubblico (%PIL) 45,0 42,3 40,6

Inflazione (Indice Prezzi Consumo) 6,3 8,6 6,0

6,9

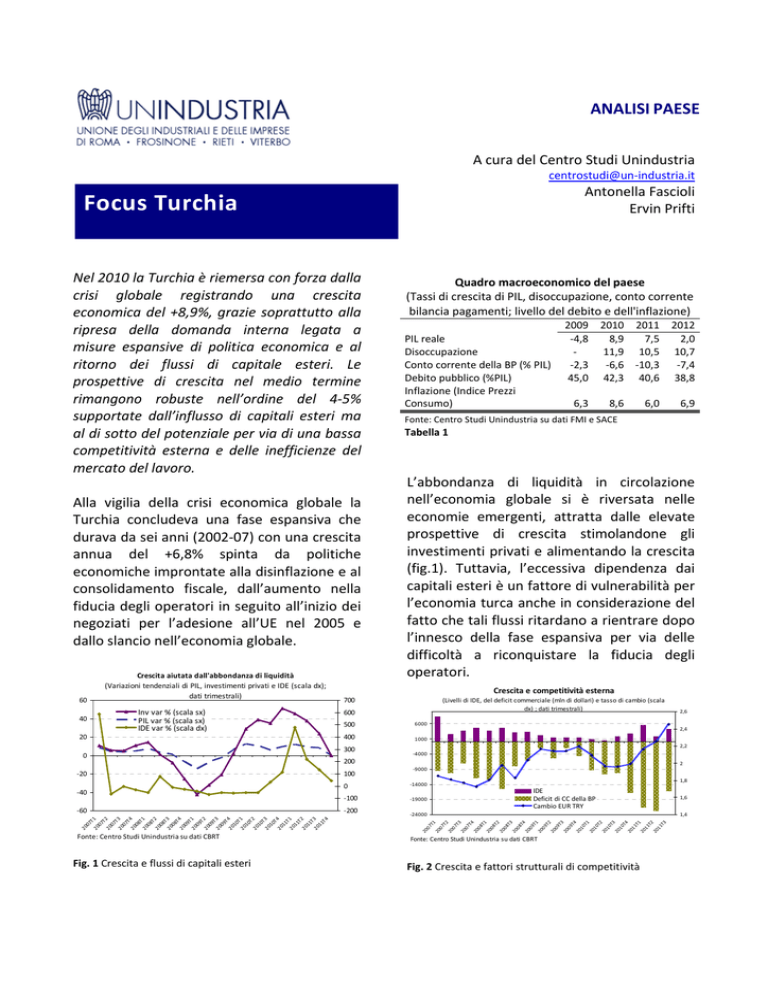

L’abbondanza di liquidità in circolazione nell’economia globale si è riversata nelle economie emergenti, attratta dalle elevate prospettive di crescita stimolandone gli investimenti privati e alimentando la crescita (fig.1). Tuttavia, l’eccessiva dipendenza dai capitali esteri è un fattore di vulnerabilità per l’economia turca anche in considerazione del fatto che tali flussi ritardano a rientrare dopo l’innesco della fase espansiva per via delle difficoltà a riconquistare la fiducia degli operatori. Crescita e competitività esterna

700

(Livelli di IDE, del deficit commerciale (mln di dollari) e tasso di cambio (scala dx) ; dati trimestrali)

600

500

6000

400

1000

2,2

300

‐4000

200

2

‐9000

100

0

‐14000

‐100

‐19000

‐200

2,6

2,4

1,8

IDE

Deficit di CC della BP

Cambio EUR TRY

‐24000

Fonte: Centro Studi Unindustria su dati CBRT

Fig. 1 Crescita e flussi di capitali esteri 2012

2,0

10,7

‐7,4

38,8

Fonte: Centro Studi Unindustria su dati FMI e SACE Tabella 1 20

07

T1

20 07

T2

20

07

T3

20

07

T4

20

08

T1

20 08

T2

20

08

T3

20

08

T4

20

09

T1

20 09

T2

20

09

T3

20

09

T4

20

10

T1

20 10

T2

20

10

T3

20

10

T4

20

11

T1

20 11

T2

20

11

T3

60

Crescita aiutata dall'abbondanza di liquidità

(Variazioni tendenziali di PIL, investimenti privati e IDE (scala dx); dati trimestrali)

Fonte: Centro Studi Unindustria su dati CBRT

Fig. 2 Crescita e fattori strutturali di competitività 1,6

1,4

Centro Studi Unindustria allo stesso mese del 2010 (raggiungendo quota 44,9%) e la disoccupazione che è scesa di ‐1,9 punti percentuali al 9,1% (fig. 4). Il tasso di partecipazione risulta basso per via del limitato coinvolgimento delle donne nel mercato del lavoro. D’altra parte l’influsso di ingenti capitali è associato anche ad un crescente disavanzo commerciale che sembra rispondere poco alle variazioni del tasso di cambio (fig. 2). In realtà, tale disavanzo è dovuto a fattori strutturali tra cui l’elevata dipendenza dall’energia importata, un basso tasso di risparmio interno causato dal rilevante peso della popolazione sotto l’età lavorativa, da cui la necessità di finanziare gli investimenti con capitali esteri e infine l’esistenza di filiere produttive integrate verticalmente che importano i beni intermedi per via della scarsità dell’offerta domestica. In altri termini, la crescita della Turchia dipende fortemente dalle importazioni e dai flussi di capitali esteri necessari per finanziarle, per cui costituiscono fattori di rischio per la crescita la breve permanenza dei capitali esteri e l’assottigliarsi delle riserve valutarie. Positivo l’andamento del mercato del lavoro che dal quarto trimestre 2009 ha visto il ritorno in positivo del differenziale tra produttività del lavoro (valore aggiunto per lavoratore) e costi unitari del lavoro. In particolare la produttività nell’industria è aumentata del +9,9% durante il 2010, nei servizi del +17,4% e nelle costruzioni del +15,7%, contro un aumento del costo unitario del lavoro di tutti i settori del +7,9% (fig. 3). 20

Aumenta l'occupazione e calano i disoccupati 60

(Tasso di occupazione, di partecipazione e disoccupazione (scala dx); dati mensili; valori percentuali)

50

40

30

20

10

Tasso di partecipazione

Tasso di occupazione

Tasso di disoccupazione

ge

n‐

0

ap 8

r‐0

lu 8

g‐

0

ot 8

t‐ 0

ge 8

n‐

0

ap 9

r‐0

lu 9

g‐

09

ot

t‐ 0

ge 9

n‐

1

ap 0

r‐1

lu 0

g‐

1

ot 0

t‐ 1

ge 0

n‐

1

ap 1

r‐1

lu 1

g‐

11

ot

t‐ 1

1

0

Fonte: Centro Studi Unindustria su dati CBRT

Fig. 4 Indicatori occupazionali

I costi del lavoro1 sono più contenuti rispetto all’Italia, con una media del manifatturiero di 753 Euro mensili e quella dell’intera economia di 876 Euro mensili (fig. 5). Costi medi mensili del lavoro per alcuni settori

(Valori in euro)

875,6

Generale economia

824,0

Commercio

504,0

Costruzioni

Metalli di base

e prodotti metallici

670,8

Gomma e plastica

2910,2

471,8

Lavorazione della pelle

752,5

Manifatturiero

Fonte: Centro Studi Unindustria su dati TURKSTAT

Fig. 5 Costi del lavoro

Il vasto mercato interno come fattore di competitività

(Posizionamento della Turchia in termini dei pilastri della compettitività)

Variazioni del costo del lavoro e della produttività

(Prodotto per lavoratore e costi unitari del lavoro; variazioni tendenziali)

Isti tuzi oni pol i ti che

Innova zi one

Soffi s ti ca zi one i mprendi tori a le

10

5

Di mensi oni merca to i nterno

0

T42008

T12009

T22009

T32009

‐10

‐15

T42009

T12010

T22010

,

889,7

Produzione di coke e

prodotti raffinati del petrolio

15

‐5

18

16

14

12

10

8

6

4

2

0

6

5

4

3

2

1

0

Infra s trutture

Contesto ma croeconomi co

Sa l ute e i s truzi one di ba s e

T32010

Prontezza tecnol ogi ca

Produttività industria

Produttività costruzioni

Produttività servizi

Costo del lavoro (intera economia)

Uni vers i tà

Svi luppo merca ti fi na nzi a ri

‐20

Fonte: Centro Studi Unindustria su dati CBRT

Effi ci enza merca to dei beni

Effi ci enza merca to del l a voro

Fonte: Centro Studi Unindustria su dati WEF

Fig. 3 Dinamica della produttività Turchia

Economie efficiency‐driven

Fig. 6 Fattori di attrazione internazionale La dinamica della produttività si è riflessa anche negli indicatori occupazionali che hanno registrato tutti un andamento positivo durante il 2011 con l’occupazione nel mese di novembre che ha registrato un aumento tendenziale di +1,7 punti percentuali rispetto Dal punto di vista della competitività internazionale e dell’attrattiva per gli investitori stranieri la Turchia vanta un vasto 1

Inclusivi degli oneri contributivi e di qualsiasi pagamento fatto dall’impresa al lavoratore.

2

Centro Studi Unindustria mercato interno e si piazza 61esima (su 133 paesi) nel Global Competitiveness Report (WEF). La Turchia soffre l’inefficienza del mercato del lavoro che, se da un lato si caratterizza per la flessibilità nella determinazione dei salari, dall’altro risulta condizionato da elevata conflittualità delle relazioni industriali e licenziamenti difficili. Sotto il profilo della facilità di fare impresa la Turchia ha un livello di pressione fiscale (44,5%) nella media internazionale anche se molto inferiore a quello italiano (68,4%) (tab. 2). La Turchia conta per il 2,4% della domanda estera per le esportazioni italiane e fornisce all’Italia l’1,4% delle importazioni totali. Dopo la frenata del 2009 che ha visto le esportazioni ridursi del ‐33%, gli scambi commerciali hanno ripreso a crescere a ritmi più elevati di quelli pre‐crisi (export +24% nei primi nove mesi del 2011) (fig. 7). Flussi di import‐export tra Lazio e Turchia

(Dati cumulati al III trim.; valori in milioni)

Milioni di Euro

800

Competitività a confronto (Misure della facilità di fare impresa in Turchia e altri paesi di paragone) 700

Export

600

Import 500

400

300

200

100

0

2007

2008

2009

Fonte: Centro Studi Unindustria su dati ISTAT

Costo Costo Celerità Pressione risoluzione pratiche fiscale spedizione insolvenze edilizie complessiva* esportazioni (% della (in gg.) (% profitto) (dollari per proprietà) container) Turchia 15 189

44,5 990

Bulgaria 9 120

29,0 1551

Romania 11 287

44,9 1485

Fonte: Centro Studi Unindustria su dati World Bank "Doing business Turkey, 2011" Tabella 2 Tornano a crescere anche le esportazioni regionali verso la Turchia (+14% nei primi nove mesi del 2011) mentre frenano le importazioni (‐2%) che rimangono a livelli di gran lunga inferiori rispetto a quelli pre‐crisi (fig. 8). Evoluzione della struttuta dell'export

(Peso delle province sull'export regionale verso la Turchia)

100%

80%

I rapporti di interscambio commerciale tra l’Italia e la Turchia riflettono il peso economico dei due paesi sulla scena mondiale e vedono il nostro Paese in costante surplus commerciale (fig. 7). 2007

60%

20%

2008

2009

2010

Fig. 7 Interscambio commerciale Italia Turchia 6,5

23,1

9,3

Frosinone Latina Roma 63,4

64,5

1,0

2,1

0,7

1,0

Rieti Viterbo 0%

2005

2010

Fonte: Centro Studi Unindustria su dati ISTAT

Fig. 9 Export delle province verso la Turchia A livello regionale la Turchia pesava per l’1,7% della domanda estera rivolta alle esportazioni laziali nel 2010 e rappresentava anche la fonte di 1,2% delle importazioni. Da sottolineare il considerevole peso che questo paese ha sulle importazioni della provincia di Viterbo (11% del totale, composto principalmente da prodotti dell’industria alimentare e della gomma plastica). Il 98% delle esportazioni del Lazio verso la Turchia proviene dal settore manifatturiero. I sottosettori maggiormente coinvolti negli scambi commerciali con la Turchia sono quello della produzione del coke e dei Import

Export

Fonte: Centro Studi Unindustria su dati ISTAT

28,5

40%

Interscambio commerciale tra l'Italia e la Turchia (Dinamica delle importazioni e delle esportazioni; dati cumulati al III trim.; valori in milioni)

6.000

5.000

4.000

3.000

2.000

1.000

0

2011

Fig. 8 Scambi commerciali Lazio Turchia *L’ammontare complessivo di tasse che gravano sull’impresa (imposta sul profitto, sulla proprietà ecc.) escluse quelle sui redditi individuali, l’IVA e le accise. 8.000

7.000

2010

2011

L’Italia assorbiva nel 2010 il 5,7% di tutte le esportazioni turche (terzo partner commerciale dopo Germania e l’Inghilterra), rappresentando allo stesso tempo la fonte del 5,5% delle importazioni di questo paese. 3

Centro Studi Unindustria dei flussi. Nel manifatturiero, che assorbe il 18% degli IDE totali, spiccano l’alimentare (3,9%) e la fabbricazione dei metalli di base (2,9%) (fig. 12). prodotti petroliferi raffinati (29% di tutte le esportazioni laziali verso la Turchia), il farmaceutico (21%) e quello dei macchinari e degli apparecchi elettrici (19%). Dal punto di vista della provenienza provinciale delle esportazioni Roma contribuisce per il 64,5% delle esportazioni regionali verso la Turchia, seguita da Frosinone (23,1%) e Latina (9,3%) (fig. 9). La Turchia presenta indicatori di apertura verso gli Investimenti Esteri Diretti superiori alle medie regionali e globali per la maggioranza dei settori. Fanno eccezione i settori del trasporto aereo, della distribuzione di energia elettrica e dei media, dove la partecipazione al capitale proprio è consentita nella misura massima del 49%, 25% e fino ad una quota non maggioritaria, rispettivamente. Gli IDE sono ripresi a crescere nell’ultima parte del 2011 dopo la frenata estiva, concludendo l’anno con un forte aumento rispetto al 2010. In particolare, il flusso di capitali italiani rivolti all’acquisizione diretta di attività economiche in Turchia è stato di $ 98 milioni nel 2011 (25 milioni nel 2010) (fig. 10). Nel periodo 2007‐11 i soggetti economici italiani hanno investito $ 760 mln in Turchia (1,2% degli IDE totali), collocandosi 13‐esimi nella graduatoria degli investitori esteri guidata dall’Olanda (15,4%), gli USA (11,2%) e l’Austria (9,3%) (fig. 11). (Quota per paese degli IDE in Turchia)

Svizera

1,6%

Francia

5,3%

Mondo

Europa

Fonte: Centro Studi Unindustria su dati CBRT

Russia

5,7%

3,6%

Germania

6,1%

Grecia

6,0%

Lussemburgo

8,0%

Spagna

6,4%

23,6%

1,7%

2,9%

0,8%

1,3%

2,7%

18,5%

34,0%

1,7%

2,4%

1,0%

12,8%

2,8%

4,7%

En. Elettr, acqua e gas

Trasp. e magaz

Attività immobiliari

Ind. Alimentare Fabricaz. coke e prod. petrol. raf. Alberghi e rist.

Prod. di macchinari Altro 3,9%

Comm. all'ing. E al dett.

Intermed. Fin. Altro Ind. Tessile

Ind. Chimica

Fabr. di metalli di base

Fabbric. di apparech. elettriche Fig. 12 IDE per settore Il numero di imprese a capitale straniero è cresciuto del +150% (da 10.273 a 25.837) tra il 2005 e il 2010 (fig. 13). In continua espansione la presenza di imprese straniere

(Numero di imprese a capitale straniero)

30000

5000

19668

16497

10000

13193

15000

25837

Imprese a

capitale straniero

22604

50

45

40

35

30

25

20

15

10

5

0

0

2005

2006

2007

2008

2009

2010

Fonte: Centro Studi Unindustria su dati FIA Turkey

Fig. 13 Imprese straniere L’Italia era presente con 867 imprese nel 2010 (3,4% del totale), operanti nel settore bancario, dell’energia, delle infrastrutture e dell’industria della difesa. Email: centrostudi@un‐industria.it www.un‐industria.it Unindustria 00155 Roma ‐ Via Andrea Noale, 206 ge

n‐

0

m 7

ag

‐0

7

se

t‐0

ge 7

n‐

0

m 8

ag

‐0

8

se

t‐0

ge 8

n‐

0

m 9

ag

‐0

9

se

t‐0

ge 9

n‐

1

m 0

ag

‐1

0

se

t‐1

ge 0

n‐

1

m 1

ag

‐1

1

se

t‐1

ge 1

n‐

12

0

Austria

9,3%

Intermediazione finanziaria e utilities attirano gli IDE (Composizione IDE per settore)

20000

500

USA

11,4%

Fonte: Centro Studi Unindustria su dati CBRT

25000

1000

Olanda 15,4%

Fig. 11 IDE verso la Turchia per paese

In ripresa gli IDE italiani verso la Turchia

1500

Altri

17,7%

Italia

1,2%

Belgio

4,3%

(Media mobile centrata a 5 mesi degli IDE; dati mensili; valori in milioni)

2000

Russia

1,5%

10273

2500

Coinvolgimento italiano nel mercato turco

Italia (scala dx)

Fig. 10 Investimenti Diretti italiani in Turchia L’intermediazione finanziaria attrae il 34% degli IDE in entrata dal resto del mondo seguito dal settore delle utilities con il 13% 4