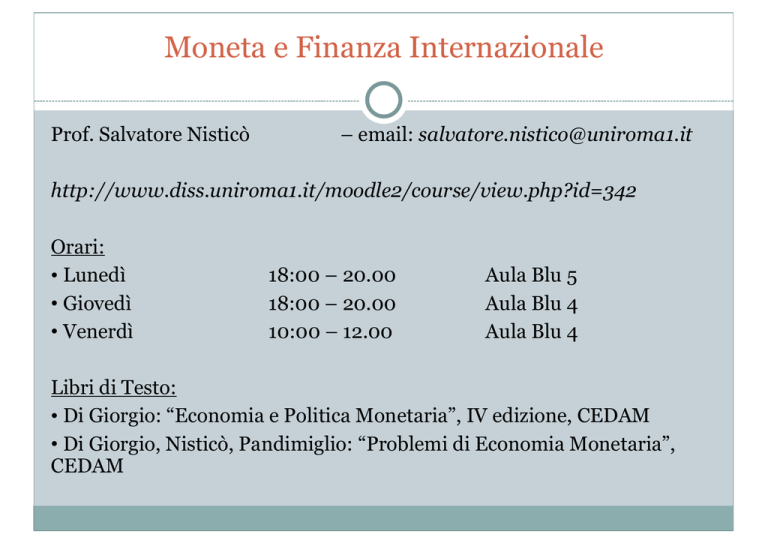

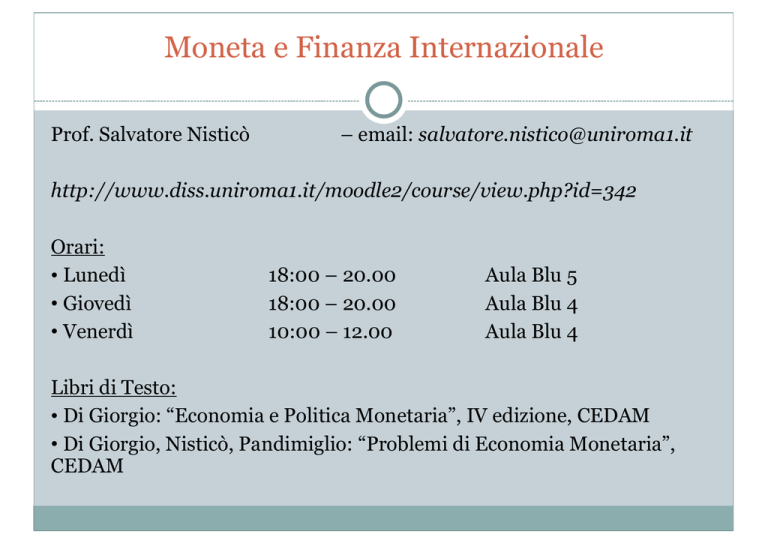

Moneta e Finanza Internazionale

Prof. Salvatore Nisticò

– email: [email protected]

http://www.diss.uniroma1.it/moodle2/course/view.php?id=342

Orari:

• Lunedì

• Giovedì

• Venerdì

18:00 – 20.00

18:00 – 20.00

10:00 – 12.00

Aula Blu 5

Aula Blu 4

Aula Blu 4

Libri di Testo:

• Di Giorgio: “Economia e Politica Monetaria”, IV edizione, CEDAM

• Di Giorgio, Nisticò, Pandimiglio: “Problemi di Economia Monetaria”,

CEDAM

Moneta e Finanza Internazionale

Struttura:

-Lezioni frontali

- Salvatore Nisticò

-Esercitazioni

- Valerio Scalone

-Letture integrative fornite dal docente

Valutazione:

1.Presentazione di un articolo (due/tre persone)

2.Esame (scritto)

• Parte I: Esercizi

• Parte II: Teoria

NB: in caso di prova insufficiente o mancata registrazione di una prova

sufficiente non sarà possibile utilizzare l’appello successivo all’interno

della stessa sessione

Percorso

• La politica monetaria nei modelli deterministici

– Trasmissione della politica monetaria nei modelli statici

– La moneta nei modelli dinamici.

• La politica monetaria nei modelli stocastici

– Teoria delle aspettative e politica monetaria.

– Il modello reale del ciclo economico (RBC)

– Il modello neo-keynesiano dinamico e il ruolo della politica monetaria.

• Il dibattito regole verso discrezionalità e l’indipendenza della Banca

Centrale.

Moneta e Finanza Internazionale

La trasmissione della politica monetaria

nei modelli statici e deterministici

La politica monetaria nel modello IS-LM

Equilibrio sul mercato dei beni (curva IS):

Y=C+I+G

Consumo aggregato:

C = C° + c(1-t)Y – cT°

Investimento aggregato:

I = I°– ar

Spesa pubblica:

G = G°

Curva IS:

La politica monetaria nel modello IS-LM

Equilibrio sul mercato della moneta (curva LM):

M S = Md

Domanda di Moneta:

Md = L° + kY – mr + bσ°

Offerta di Moneta:

Ms = qBM° – vr°ml + hr – wσ°

Curva LM:

La politica monetaria nel modello IS-LM

Equilibrio Generale

Forma ridotta del reddito:

Forma ridotta del tasso d’interesse:

La politica monetaria nel modello IS-LM

Implicazioni

• Due tassi d’interesse (r e rml)

– Unico canale di Trasmissione delle politica monetaria

– Relazione diretta tra tasso di policy rml e tasso di mercato r

– Unica attività finanziaria presente (obbligazioni)

• Aumento del rischio finanziario

– Contrazione offerta di moneta

– Aumento domanda di moneta

– Recessione e aumento dei tassi di mercato

Il modello di Benjamin Friedman (1978)

• Attività finanziarie multiple

– Moneta

– Titoli pubblici

– Titoli privati rappresentativi di stock di capitale (es. azioni)

• Approccio di portafoglio semplificato

• Canali multipli di trasmissione della politica monetaria

• Ruolo della sostituibilità tra le diverse attività

Il modello di Benjamin Friedman (1978)

Equilibrio sul mercato dei beni (curva IS):

Y = C + I + G°

Consumo aggregato soggetto ad effetti ricchezza (C° = γW):

C = γW + c(1-t)Y – cT°

Investimento aggregato funzione del tasso di rendimento di attività

reali:

I = I° – ark

Curva IS:

Y = A° + a1G° – a2rk + a3W

Il modello di Benjamin Friedman (1978)

Equilibrio sul mercato finanziario (W = MS + BS + KS):

M S = Md

BS = Bd KS = Kd

La domanda di ciascuna attività è:

- crescente nel proprio tasso di rendimento

- decrescente nel tasso di rendimento di attività alternative (sostituibilità)

- crescente nello stock di ricchezza

- funzione del reddito

Il modello di Benjamin Friedman (1978)

• mi, bi, ki (per i = 1, …, 5): elasticità delle domande di attività

• rm, rb e rk: tassi d’interesse su moneta (di solito pari a 0), titoli e

attività reali (capitale)

• W = M + B + K implica:

- m5 + b5 + k5 = 1

- mi + bi + ki = 0, per ogni i = (0, 1, …, 4)

• m4 > 0 (domanda transattiva di moneta) implica almeno uno tra b4 e

k4 negativo. (hp di lavoro: entrambi negativi)

• Elasticità ai tassi simmetriche: b1 = m2, k1 = m3, k2 = b3

Il modello di Benjamin Friedman (1978)

Un’operazione di mercato aperto (dM = - dB, dW=0)

rm

rk

M/W

rb

K/W

k2 = b 3 = 0

(m2 = b2)

Inefficacia (drk=dY=0)

B/W

Il modello di Benjamin Friedman (1978)

Un’operazione di mercato aperto (dM = - dB, dW=0)

rm

rk

M/W

rb

K/W

k2 = b 3 > 0

(m2 + k2 = b2)

Efficacia (drk<0, dY>0)

B/W

Il modello di Benjamin Friedman (1978)

Un’espansione fiscale finanziata in titoli (dG° = dB = dW)

rm

rk

M/W

rb

K/W

k2 = b3 >> 0

(m2/k2) < (m5/k5)

Crowding-out (drk>0)

B/W

Il modello di Benjamin Friedman (1978)

Un’espansione fiscale finanziata in titoli (dG° = dB = dW)

rm

rk

M/W

rb

K/W

k2 = b 3 > 0

(m2/k2) > (m5/k5)

Crowding-in (drk<0)

B/W

Il modello di Benjamin Friedman (1978)

Soluzione analitica

• Possiamo usare solo due equazioni per trovare rb e rk, dato il

reddito Y (legge di Walras)

• Con lo stesso metodo si può risolvere per la variazione di rb e rk

indotta da una variazione di M, B, e/o W

• Metodi di soluzione (sistemi di eq. lineari):

- Metodo di sostituzione

- Metodo di Cramer (matriciale)

Il modello di Benjamin Friedman (1978)

Soluzione analitica: Politica Monetaria

• Hp: rm = 0

M = m0 – m2rb – m3rk + m4Y + m5W

B = b0 + (m2+b3)rb – b3rk – b4Y + b5W

• Operazione di mercato aperto (dM = –dB, e quindi dW=0),

differenziale totale:

–dB = –m2drb – m3drk

dB = (m2+b3)drb – b3drk

• In forma matriciale:

Il modello di Benjamin Friedman (1978)

Soluzione analitica: Politica Monetaria

• Soluzione:

Il modello di Benjamin Friedman (1978)

Soluzione analitica: Politica Fiscale

• Hp: rm = 0

M = m0 – m2rb – m3rk + m4Y + m5W

B = b0 + (m2+b3)rb – b3rk – b4Y + b5W

• Politica Fiscale espansiva (dB = dW > 0), differenziale totale:

0 = –m2drb – m3drk + m5dB

dB = (m2+b3)drb – b3drk + b5dB

• In forma matriciale:

Il modello di Benjamin Friedman (1978)

Soluzione analitica: Politica Fiscale

• Soluzione:

• Nota:

Il modello di Benjamin Friedman (1978)

Implicazioni

• Efficacia di politica monetaria e fiscale legata agli effetti sul costo

del capitale rk

• Politica monetaria tanto più efficace quanto più alta la

sostituibilità tra attività finanziarie e reali, k2 e quanto più bassa la

sostituibilità tra attività finanziarie e moneta, m2

• Politica fiscale tanto più efficace quanto più bassa la sostituibilità

tra attività finanziarie e reali, k2 relativamente agli effetti

ricchezza:

Il modello di Bernanke-Blinder (1988)

• Attività finanziarie multiple

– Moneta

– Titoli pubblici

– Prestiti bancari

• Estensione del Modello IS-LM

• Canali multipli di trasmissione della politica monetaria

• Politica monetaria efficace anche in trappola della liquidità

Il modello di Bernanke-Blinder (1988)

• Hp: no circolante

➢ Moneta = Depositi

• Bilancio del sistema bancario

Bd + Ls + BMd = D

• Attività:

➢ Bd

➢ Ls

➢ BMd

• Passività:

➢ D

= domanda di titoli obbligazionari

= offerta di prestiti

= domanda di base monetaria (riserve bancarie)

= depositi

Il modello di Bernanke-Blinder (1988)

• Domanda di riserve totali

BMd = βD

• Domanda di obbligazioni

Bd = α(i, ρ)D

➢ i

= tasso sulle obbligazioni

➢ ρ

= tasso sui prestiti bancari

∂α/∂ρ < 0.

➢ ∂α/∂i > 0;

• Offerta di prestiti

Ls = λ(i, ρ)D

➢ ∂λ/∂i < 0;

∂λ/∂ρ > 0.

Il modello di Bernanke-Blinder (1988)

• Curva LM

qBM° = kY – mi

➢ q = 1/β

• Domanda di prestiti

Ld = L(i, ρ, Y)

➢ ∂L/∂i > 0;

∂L/∂ρ < 0;

∂L/∂Y > 0.

• Equilibrio sul mercato dei prestiti (appr. lineare)

ρ = bi + wY – hBM°

Il modello di Bernanke-Blinder (1988)

• Curva IS:

(1 – c)Y = A° – ai – θρ

➢ A° = somma di tutte le componenti esogene della domanda

• Curva CC:

(1 – c + θw)Y = A° – (a + θb)i + θhBM°

➢ Commodities and Credit (IS + equilibrio su mercato prestiti).

➢ Curva IS influenzata dalla politica monetaria (BM)

• Equilibrio generale: soluzione di CC e LM

➢ Determina Y e i.

➢ Equilibrio sul mercato dei prestiti determina ρ

Il modello di Bernanke-Blinder (1988)

Implicazioni

• Forma ridotta del reddito:

• Moltiplicatore della Base Monetaria:

• In Trappola della Liquidità (m → ∞):

Il modello di Bernanke-Blinder (1988)

Un’operazione di mercato aperto (dBM > 0)

i

i

LM

CC

LM

CC

Y

a. Condizioni normali

Y

b. Trappola della liquidità

Il modello di Bernanke-Blinder (1988)

Implicazioni

• Forma ridotta del reddito:

• Moltiplicatore della Spesa Pubblica:

• Politica Fiscale meno efficace rispetto a IS-LM

➢ Retroazione monetaria alimentata anche dal mercato dei prestiti