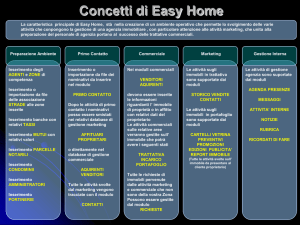

Analisi dei valori immobiliari. Cagliari

1

University Press

RICERCHE ECONOMICHE

3

GIAMPAOLO MARCHI

2

Giampaolo Marchi

A NALISI DEI VALORI IMMOBILIARI

C AGLIARI

C.U.E.C.

Cooperativa Universitaria Editrice Cagliaritana

Analisi dei valori immobiliari. Cagliari

3

Volume pubblicato con i contributi:

MURST ex 60% Mercato immobiliare del centro urbano di Cagliari.

Responsabile: Giampaolo Marchi

MURST 40% Reti infrastrutturali e innovazioni urbanistiche. Responsabile unità di sede: Giampaolo Marchi RICERCHE

ECONOMICHE

/3

© 1999 CUEC

- Cooperativa Universitaria Editrice Cagliaritana

Ana lisi d e i va lori immob iliari. Cagliari

ISBN: 88-87088-67-5

p r i m a e d i z i o n e s e t t e m b r e 1999

Al presente volume è abbinato un Cd Rom che può essere

richiesto direttamente all’Autore presso:

Dipartimento di Ingegneria del Territorio, P.zza d’Armi 16 – 09123 Cagliari

Tel. 0706755201 Fax 0706755215m e-mail: [email protected]

Realizzazione editoriale: CUEC

via Is Mirrionis, n. 1 - 09123 Cagliari

Tel. e fax 070291077

http://www.cuec.it

e-mail: [email protected]

Senza il permesso scritto dell’Editore è vietata la riproduzione, anche parziale, con

qualsiasi mezzo effettuata, compresa la fotocopia, anche ad uso interno o didattico.

Stampa: Solter, Cagliari

Copertina: Biplano, Cagliari

4

GIAMPAOLO MARCHI

Ringrazio, in modo particolare, l’ing. Bruno Locci.

È lui infatti che, per la redazione della sua Tesi di laurea,

si è fatto carico di sistematizzare la schedatura e la classi­

ficazione dei materiali archiviati dal laboratorio del corso

di estimo. Questo lavoro può andare in stampa solo in virtù

di questo suo imprescindibile contributo.

Devo inoltre ringraziare personalmente, ma credo che que­

sto le sia dovuto anche dalla Facoltà, l’ing. Rosanna Ocel­

lo che da molti anni collabora, quale cultore della materia,

al corso da me tenuto. Il suo impegno ed il tempo prezioso

che dedica a questo interesse ha reso possibile l’attivazione

del laboratorio che, annualmente, archivia una notevole

mole di materiale.

Analisi dei valori immobiliari. Cagliari

5

INDICE

P r efa zi o n e

...........................................................................................................................

7

CAPI TOLO I

P r in c ip i d i e co no m ia

1.1 Il principio edonistico .............................................................................. 9 1.2 Il valore di un bene economico ................................................................ 9 1.3 Il valore di stima .................................................................................... 11 CAPI TOLO II

La meto do log ia es t imat iva

2.1 La comparazione come unico metodo di stima ................................................

2.2 La determinazione del più probabile valore di

mercato degli immobili urbani ................................................................................

2.2.1 Il metodo di stima per comparazione diretta ................................................

2.2.2 Il metodo di stima per comparazione indiretta .............................................

2.2.3 Il metodo dei minimi quadrati .............................................................................

CAPI TOLO III

L’ap p lica zion e de lla me todo log ia e st imat iva

a l me r ca t o i m mob i l ia re d i C a g l iar i

3.1 Il mercato immobiliare cagliaritano ......................................................................

3.2 Una scheda come strumento per la ricerca, la gestione e l’elaborazione dei dati ......................................................................

3.3 La stima del più probabile valore di mercato con il metodo di comparazione indiretta .............................................................

3.3.1 Più probabile valore in funzione dell’affitto corrente ...............................

3.3.2 Più probabile valore in funzione dell’affitto dedotto

dalla legge sull’equo canone ...............................................................................

3.4 La stima del più probabile valore di mercato con il metodo di comparazione diretta .................................................................

3.4.1 Più probabile valore in funzione dei prezzi di mercato ............................

3.4.2 Più probabile valore in funzione dei nuovi estimi catastali ....................

13

14

14

17

22

24

34

38

38

50

53

53

62

6

GIAMPAOLO MARCHI

CAPI TOLO IV

I risulta t i delle stime

4.1 Il calcolo del più probabile valore di stima per comparazione diretta a prezzi di mercato (Vd1) ...................................... 64

4.2 Il calcolo dei più probabili valori di stima per comparazione

indiretta, per capitalizzazione dei redditi (Vi1, Vi2) ...................................... 65

CAPI TOLO V

L’ana lisi statistica dei da ti

5.1 Il modello di regressione ...........................................................................................

5.1.1 Il modello di regressione lineare semplice ....................................................

5.1.2 Il modello di regressione lineare multipla .....................................................

5.2 Il modello di regressione lineare applicato al mercato immobiliare di Cagliari .......................................................................

5.2.1 L’analisi dei valori Vd1 ........................................................................................

5.2.2 L’analisi dei valori Vi1 ..........................................................................................

5.2.3 L’analisi dei valori Vd2 ........................................................................................

67

68

71

72

72

74

74

CAPITOLO VI Conclusioni ..................................................................................................................... 75

Bib liog raf ia

Analisi dei valori immobiliari. Cagliari

7

Prefazione

L’ennesima ricerca sui valori immobiliari?

Si! Assai spesso, a causa del mio lavoro, mi sono sentito chiedere da amici e

conoscenti che stavano negoziando un appartamento: secondo te quanto vale?

Domanda impropria. È il mercato a stabilire quanto vale un bene economi­

co. Sempre che di mercato effettivamente si tratti.

Ciò non significa che chi si occupa di valutazione rivesta un ruolo seconda­

rio nel processo che determina una adeguata risposta alla domanda precedente.

Il ruolo del valutatore, pur guidato dai principi fondamentali dell’estimo,

spesso non è agevole.

Il più delle volte colui che domanda “quanto vale” non ha chiaro lo scopo

che intende perseguire nell’accingersi ad un acquisto.

Se intende destinare l’immobile al soddisfacimento diretto dei propri biso­

gni, utilizzandolo come residenza primaria, allora il più probabile valore di

scambio e quello da capitalizzazione dei redditi ritraibili sul libero mercato

costituiscono un riferimento sicuro anche per il valutatore.

Se intende effettuare l’acquisto, facendo affidamento sulla componente

reddituale, che l’immobile è in grado di garantire nel tempo, non può prescin­

dere dalla normativa che regolamenta i canoni di locazione.

Se poi intende capire quale sarà il più probabile costo complessivo del suo

impegno finanziario, non può prescindere dai valori catastali. A parità di valo­

re di mercato infatti esistono immobili, assolutamente analoghi, caratterizzati

da valori catastali molto vicini alla realtà del mercato oppure pari ad un terzo

di tale valore. È evidente la differente incidenza, ad esempio, dell’imposta di

registro che sconta sì una percentuale fissa; ma questa applicata al valore 100

o al valore 33 modifica sensibilmente l’impegno finanziario complessivo.

La conoscenza dei fenomeni che regolano un mercato, l’orizzonte econo­

mico degli attori, l’ipotesi della permanenza delle condizioni, lo scopo prefis­

so, costituiscono gli elementi di riferimento che consentono, attraverso un pro­

cesso di tipo previsionale di determinare, per comparazione, il più probabile

valore di un bene. Il tutto naturalmente con riferimento all’ordinarietà, statisti­

camente intesa come il più frequente ricorrere di condizioni e comportamenti.

Nasce da queste considerazioni la spinta ad indagare un mercato edilizio,

in particolare quello cagliaritano, ponendo sotto osservazione quattro tipi di

valore: quello più probabile di scambio, quello da capitalizzazione dei redditi

sia da libero mercato che da equo canone e quello catastale.

Nel corso del lavoro, ma già in sede di organizzazione del laboratorio, so­

no emersi i problemi con i quali chi si occupa di valutazione è chiamato a con­

frontarsi.

8

GIAMPAOLO MARCHI

In particolare, nel caso della capitalizzazione dei redditi, si è riproposto

l’annoso dilemma in merito alla determinazione del saggio più appropriato.

La letteratura, spesso, fa riferimento ad un campo di variazione di tale sag­

gio. Ma applicare in partenza un saggio medio o un altro, anche se differente

di poco, conduce a risultati molto diversi tra loro.

Il problema è stato risolto seguendo i principi della statistica; definendo

cioè, settore per settore urbano, quello che, per il complesso gli immobili og­

getto di stima, minimizzava la differenza rispetto al valore di scambio.

Un altro problema è stato quello della attribuzione dei coefficienti di loca­

lizzazione, posizione, tipologico e produttivo.

Tali coefficienti assumono un fondamentale rilievo sia nella determinazio­

ne del più probabile valore di scambio, per comparazione diretta, sia nella de­

terminazione del più probabile valore per capitalizzazione del reddito.

In particolare l’esperienza accumulata in anni di gestione del laboratorio ha

evidenziato il fatto che, anche un valutatore opportunamente edotto, spesso sia

portato ad attribuire allo stesso coefficiente, riferito alle due diverse procedure

di valutazione, pesi tra loro non congruenti.

Eppure la localizzazione di un immobile è sempre la stessa, sia che lo si

stia valutando con una procedura o con l’altra.

Questa singolarità, che attualmente viene sottoposta ad un separato studio,

indica quanto la nostra struttura mentale, giornalmente chiamata a fare i conti

in prevalenza con valori di scambio, trovi difficoltà ad assimilare, con la me­

desima semplicità, comparazioni fondate sui valori d’uso, a tempo indetermi­

nato, di una unità monetaria trasformata in capitale.

Il lavoro ha voluto inoltre indagare sui valori catastali. Tale settore, non

investe solo l’aspetto prima evidenziato.

Alle soglie della riforma degli estimi, aventi rilevanza fiscale, è sembrato

opportuno analizzare uno spaccato della realtà. L’analisi ha dimostrato

l’esistenza di una correlazione assolutamente casuale tra valori di mercato e

catastali. Non solo ha posto in evidenza alcune chiare sperequazioni, in termi­

ni di politiche sociali e fiscali, determinate dall’attuale sistema. Distorsioni che

la definizione dei nuovi estimi dovrebbe farsi carico di correggere.

Analisi dei valori immobiliari. Cagliari

9

CAPITOLO I

Elementi di economia

1.1 Il principio edonistico

Intraprendere una qualsiasi attività economica dipende da due fattori1:

− l’esistenza di fini o bisogni, che per essere soddisfatti richiedono l’impiego

di mezzi limitati ed onerosi;

− la possibilità del consumatore di poter operare una scelta, allo scopo di in­

dividuare la soluzione più vantaggiosa rispetto alle altre possibili.

Il concetto economico di bisogno, non deve essere tuttavia, confuso con la

comune accezione di necessità o di indispensabilità.

In senso economico il bisogno esprime il desiderio di fare, avere, possede­

re qualcosa, purché ci si adoperi per soddisfarlo; ne consegue la definizione di

bene quale mezzo capace, o reputato tale, di soddisfare un bisogno.

Anche in questo caso però esistono delle particolari condizioni che por­

tano ad una distinzione tra bene e bene economico: più precisamente i requi­

siti propri ed esclusivi del bene economico sono l’utilità, l’accessibilità e la

limitatezza.

Il comportamento economico dell’uomo si fonda sul principio edonistico,

o del massimo utile, secondo il quale egli mira a conseguire dalle sue azioni il

più elevato benessere col minimo sacrificio; in particolare, nell’espletamento

di un’attività economica propriamente detta, cerca di realizzare il massimo uti­

le col minimo costo.

Secondo il Michieli (1992), “l’economia si può definire come la scienza

delle scelte economiche, che perseguono sistematicamente lo scopo di valoriz­

zare i limitati mezzi disponibili per il conseguimento di determinati fini”.

1.2 Il valore di un bene economico

Le caratteristiche che qualificano un bene economico introducono un con­

cetto fondamentale dell’economia: quello di valore.

Per il Michieli (1992) tutti i beni economici hanno un valore, determinato

dalla utilità e dalla rarità. Pertanto la luce e l’aria, pur essendo molto utili, non

avranno alcun valore, se riferiti ad un contesto in cui risultino disponibili in

quantità illimitata.

Va però sottolineato che il valore di un bene economico non è unico, bensì

varia secondo le circostanze e talvolta dipende da fattori soggettivi; pertanto

l’attribuzione di un valore ad un bene economico non sarà univoca, ma dipende­

rà o da condizioni reali del mercato, o da considerazioni soggettive dell’uomo, o

da entrambe. Proprio per questa pluralità di condizioni si parla di più tipi di

1

Michieli I. (1992).

10

GIAMPAOLO MARCHI

valore, fra i quali assumono un particolare significato economico il valore

d’uso, il valore di scambio e il valore di stima.

In base all’analisi fatta dal Michieli (1992) “il valore d’uso è rappresentato

dall’importanza che ciascun individuo dà ad un bene in vista della sua diretta

utilizzazione, cioè in relazione all’intensità del bisogno che quel bene è atto a

soddisfare. Dipende quindi prevalentemente dal rilievo che viene attribuito al

carattere dell’utilità.

Come tale, il valore d’uso non esprime il valore intrinseco di un bene e,

potendosi riferire ad una particolare condizione soggettiva dell’uomo, può

sfuggire di conseguenza ad ogni misurazione economica generalizzabile.

Il valore di scambio è dato dal rapporto con cui un bene viene scambiato

con altri beni; tale rapporto ponderale, se non risulta immediato, può configu­

rarsi come debito (o credito) di valuta, ogni qual volta risulti giuridicamente

traducibile in termini istantanei nel corrispettivo monetario.

Ma il medesimo rapporto ponderale di scambio può risultare variabile nel

tempo, in quanto giuridicamente ancorato allo specifico andamento di mercato

del settore produttivo cui il bene appartiene. In questo caso più propriamente

si deve parlare di debito (o credito) di valore.

Il valore di scambio può anche dirsi semplicemente valore e, contrariamen­

te al valore d’uso, esso è misurabile; inoltre, rappresentando la caratteristica

intrinseca di un bene, è un valore oggettivo, cioè quello che si concretizza, o si

può concretizzare, in un’economia di scambio”.

Dal punto di vista estimativo il termine valore rappresenta la più probabile

quantità di moneta che si attribuisce ad un bene economico per un determinato

fine.

È quindi importante non confondere il valore di mercato con il valore di

stima, in quanto il primo è un valore che si realizza in una libera contrattazio­

ne di compravendita attraverso lo scambio di un bene con una determinata

quantità di moneta, mentre il secondo è semplicemente un giudizio di valore,

monetariamente espresso, in riferimento ad un dato bene ed in relazione ad

una specifica finalità.

L’Orefice (1984) rileva inoltre la differenza tra prezzo, valore e costo di un

bene economico:

− il primo indica “un’equivalenza economica di tipo storico (cioè

l’ammontare in moneta di uno scambio già avvenuto)”;

− il secondo è attribuibile “ai giudizi ipotetici di equivalenza (cioè al più

probabile ammontare monetario in base al quale uno scambio di beni eco­

nomici potrebbe aver luogo con riferimento all’attualità)”;

− il terzo “è costituito dalla somma dei costi di tutti i fattori produttivi impie­

gati”.

Analisi dei valori immobiliari. Cagliari

11

1.3 Il valore di stima

In un’economia di mercato la moneta va considerata come l’unico mezzo

necessario per poter attribuire ad un bene un valore di stima; valore che, di

conseguenza, deve essere oggettivo, affinché possa risultare il più probabile.

Il significato di quest’ultima locuzione è di fondamentale importanza nella

teoria estimativa; secondo il Michieli (1992) essa “sta solo ad indicare che il

perito deve sapere scegliere, fra tutti i possibili valori, quello che statistica­

mente ha maggiori possibilità di verificarsi.

In altre parole, il giudizio di stima non deve esprimere l’opinione delle per­

sone direttamente interessate al caso di stima, e tanto meno quella del perito.

Come tale, il valore di stima non può e non deve riguardare il cosiddetto valo­

re d’uso”.

Condizione necessaria, per poter esprimere un valore di stima è la presenza

di un mercato; se tale valore è temporalmente riferito ad un preciso momento,

la condizione diventa sufficiente, poiché solo in questo caso esso acquista un

significato economico.

Nella pratica sono diversi i casi di stima che si possono verificare, ma, gli

aspetti economici sotto i quali i beni possono essere valutati sono “normal­

mente” riconducibili a sei.

- Più probabile valore di mercato.

È definito dal valore di stima che si assegna ad un bene in relazione ad una

possibile presenza dello stesso sul mercato. Identifica quindi il più probabile

valore che si potrebbe realizzare in una libera contrattazione di compravendita.

Naturalmente tale valutazione è possibile solo se esiste un mercato, più o me­

no attivo, del bene da stimare, mentre il giudizio di stima risulterà tanto più

obiettivo e statisticamente significativo quanto più ampio e attivo sarà il mer­

cato di quel bene. In definitiva, il più probabile valore di mercato di un bene si

può definire come quel valore che con ogni probabilità si realizzerebbe in un

mercato specifico e in quel dato momento.

- Più probabile valore di costo.

Si identifica con la sommatoria delle spese che un imprenditore ordinario do­

vrebbe sostenere per produrre o riprodurre un dato bene in un dato tempo.

- Più probabile valore di capitalizzazione. Rappresenta il valore capitale che corrisponde algebricamente all’accumulazione, al tempo di riferimento della stima, di tutti i redditi futuri ordinariamente ri­

traibili da un bene. Il valore di capitalizzazione si identifica quindi nello scon­

to all’attualità, mediante un appropriato saggio di interesse, dei redditi avveni­

re di un dato bene. 12

GIAMPAOLO MARCHI

- Più probabile valore di trasformazione.

Indica il valore che si può attribuire ad un bene economico in vista della sua

trasformazione. Esso si ricava per differenza tra il valore di mercato del bene

trasformato e le spese che un imprenditore ordinario dovrebbe sostenere per

trasformare il bene stesso.

- Più probabile valore di surrogazione.

Identifica il valore attribuibile ad un bene capace di sostituire il bene oggetto

di stima. Tale giudizio di stima si può formulare, quindi, assumendo per base

della valutazione il prezzo di mercato di un altro bene capace di surrogare, in

termini economici, il bene da stimare.

Si ricorre in pratica al valore di surrogazione quando: non esista un mercato

per il bene oggetto di stima; in seguito alla diminuita disponibilità o mancanza

di un bene, si voglia sostituirlo con un altro.

- Più probabile valore complementare.

È il valore attribuibile alla porzione residua (A) di un bene (A + B) a seguito

dello scorporo da quest’ultimo del bene (B).

Naturalmente il più probabile valore complementare ha ragione di esistere solo

e soltanto nel caso in cui i due beni (A) e (B) congiuntamente considerati (A +

B) siano in grado di espletare una utilità d’uso o produttiva maggiore di quella

conseguibile con la semplice somma delle loro singole utilità disgiunte.

Tale giudizio di stima, pertanto, acquista rilevanza pratica quando da un bene

intero – costituendo un’entità economica indipendente – viene staccata, distol­

ta o distrutta una parte che sia però complementare al tutto e difficilmente

reintegrabile o sostituibile. Il valore complementare quindi si ottiene – ogni­

qualvolta sussistano i requisiti di cui sopra – per differenza tra il valore di

mercato del bene intero e il valore di mercato della parte residua del bene stes­

so, concepita staccata e separatamente vendibile.

Fra i precedenti sei valori di stima quello che assume maggiore im­

portanza nella pratica estimativa è il più probabile valore di mercato, poiché

sta alla base degli altri cinque.

Analisi dei valori immobiliari. Cagliari

13

CAPITOLO II

La metodologia estimativa

2.1 La comparazione come unico metodo di stima

Il dibattito sulla metodologia estimativa, che negli anni passati ha dato

luogo a diverse correnti di pensiero, può essere così riassunto: mentre alcuni

hanno riscontrano una netta differenza tra il metodo analitico ed il metodo sin­

tetico, detti anche rispettivamente metodo razionale e metodo empirico, altri

invece hanno riconosciuto l’unicità del metodo estimativo, basato esclusiva­

mente sulla comparazione. Oggi tuttavia tale problema è stato risolto a van­

taggio dei secondi; a tal proposito sono molto significative le affermazioni del

Famularo (1942) e del Medici (1937):

− per il primo “…dal punto di vista logico, esiste un solo metodo di stima

per tutte le valutazioni: quello del riconoscimento dell’appartenenza del

bene da stimare ad una delle classi formate con prezzo noto, sulla base di

un parametro, comune a tutti i beni e logicamente arbitrario, ma in so­

stanza da scegliersi in rapporto a mutevoli circostanze di fatto…”;

− per il secondo “…le stime, escluse quelle fatte a capriccio, sono tutte stime

per confronto”.

Il confronto sta quindi alla base di una stima; pertanto, una volta noto il

bene oggetto della stessa, occorrerà individuare i beni di confronto ed i para­

metri comuni a tutti i beni comparati.

Per quanto attiene i beni di confronto, essi devono necessariamente appar­

tenere allo stesso mercato omogeneo di cui fa parte il bene oggetto di stima.

La scelta dei parametri non è univocamente determinata, dipendendo so­

stanzialmente dallo scopo della stima.

Solitamente vengono considerati parametri di natura fisica o geometrica

(p.es. il mq di superficie commerciale), merceologica o tecnologica (p.es. i

materiali da costruzione utilizzati), economica o produttiva (p.es. la destina­

zione d’uso). Va sottolineato però che non tutti i parametri assumono la stessa

valenza nell’ambito di una stima; occorrerà dunque individuare quelli, comuni

a tutti i beni comparati, che consentono una buona qualificazione d’ogni sin­

golo bene, per definire una scala dei prezzi riferibili all’unità di misura del pa­

rametro prescelto, dalla quale ricavare il valore di stima cercato.

Pur essendo il principio di unicità del metodo di stima accettato da tutti, si

ricorre spesso alla distinzione tra metodi di comparazione diretta ed indiretta.

L’apparente contraddizione è chiarita dall’Orefice (1984), secondo il quale “le

dizioni proposte non presentano alcunché di antitetico; esprimono entrambe, in

modo sufficientemente esplicito, la comune base del metodo con cui tale con­

fronto viene operato. Il primo di essi comporta una comparazione esplicita ed

14

GIAMPAOLO MARCHI

immediata tra parametri già sinteticamente rappresentativi delle capacità eco­

nomiche e produttive dei beni a confronto (come, ad esempio, £/mq, £/mc

vuoto per pieno, £/vano, £/ha, ecc.), mentre il secondo presuppone, invece, la

comparazione tra quei parametri unitari che consentono, attraverso una loro

opportuna elaborazione, di pervenire al più probabile valore del bene econo­

mico (così, ad esempio, nel metodo per capitalizzazione dei redditi netti, ven­

gono posti a confronto i redditi annui ritraibili da beni analoghi, il complesso

dei costi di gestione ed, infine, anche i rispettivi saggi di capitalizzazione)”.

2.2 La determinazione del più probabile valore di mercato degli immobili

urbani

Verranno di seguito illustrati i metodi di stima per comparazione diretta ed

indiretta che, nella pratica estimativa degli immobili urbani, sono i più ricor­

renti; si accennerà infine ad un terzo metodo, detto dei minimi quadrati, met­

tendo in evidenza le circostanze in cui esso può rappresentare un valido stru­

mento nella formazione di un giudizio di stima.

2.2.1 Il metodo di stima per comparazione diretta

Questo metodo consente di determinare il più probabile valore di mercato

di un immobile mediante comparazione con altri immobili.

Tale confronto, basato su determinati parametri, consentirà la formazione

di una scala dei prezzi all’interno della quale inserire l’immobile oggetto di

stima. È quindi ovvio che per pervenire ad un risultato oggettivo sarà necessa­

rio individuare opportuni immobili di confronto e parametri sufficientemente

qualificativi.

La scelta degli immobili da comparare ha come premessa l’individuazione

di un mercato omogeneo, ovvero di una porzione di area urbana all’interno

della quale la formazione del valore immobiliare assume caratteri comuni e

ben precisi.

Occorre tuttavia specificare che non necessariamente il mercato omogeneo

coincide con l’intero nucleo urbano o con un singolo quartiere, e che talvolta

all’interno dello stesso mercato omogeneo è possibile individuare delle aree

omogenee nelle quali alcune caratteristiche che portano alla determinazione

del valore sono più significative di altre.

Una volta individuati gli immobili di confronto occorre determinare i pa­

rametri che qualificano un immobile, consentendone successivamente il con­

fronto con altri simili. Solitamente tali parametri tengono conto delle caratteri­

stiche di localizzazione, posizione, tipologiche e produttive, che possono esse­

re così esemplificate.

Analisi dei valori immobiliari. Cagliari

15

Caratteristiche di localizzazione

− ubicazione dell’immobile rispetto al centro urbano;

− livello dei collegamenti viari e dei servizi di trasporto pubblico;

− presenza di attrezzature collettive (scuole, mercati, uffici pubblici, ecc.)

facilmente raggiungibili;

− disponibilità a distanza pedonale di un sufficiente numero di esercizi

commerciali al dettaglio (in particolare per “generi di largo e generale con­

sumo”);

− livello di qualificazione dell’ambiente esterno; disponibilità di verde pub­

blico, amenità del sito, assenza di inquinamento, ecc.

Caratteristiche di posizione

- esposizione prevalente dell’unità immobiliare; - eventuale panoramicità; - luminosità; - prospicienza; - altezza dal piano stradale. Caratteristiche tipologiche

− età dell’edificio (e delle unità immobiliari eventualmente aggiunte in epo­

che successive); caratteristiche architettoniche (da valutare tanto in rappor­

to ai pregi conferiti ad ogni singola unità immobiliare quanto in funzione

degli eventuali maggiori costi di manutenzione nonché dei vincoli di desti­

nazione e di modificazione);

− tipologia e condizioni statiche delle strutture (esaminate anche alla luce di

eventuali sopraelevazioni, alterazioni o modifiche apportate nel tempo alle

strutture originarie), delle coperture e delle rifiniture;

− caratteristiche compositive e di manutenzione degli ambienti comuni (an­

droni d’accesso, scale, ecc.) e della specifica unità immobiliare (dimensio­

ni, forma e distribuzione interna dei vani di abitazione e dei servizi) con

particolare riferimento all’ordinaria destinazione d’uso per la quale gli am­

bienti stessi sono stati concepiti, ecc.;

− dispersioni e forma delle aperture nei vani, degli accessi ai locali cantinati

e loro condizioni di utilizzo (areazione, presenza di umidità, ecc.);

− caratteristiche e condizioni degli impianti tecnologici sia condominiali che

privati (rete fognaria e pluviale, rete di adduzione idrica, rete elettrica, e­

ventuale rete di adduzione del gas di città, impianti di riscaldamento e di

condizionamento dell’aria, impianti di ascensori e montacarichi, telefoni

interni, ecc.).

GIAMPAOLO MARCHI

16

Caratteristiche produttive

− situazione locativa attuale dell’unità immobiliare;

− presenza di servitù (attive o passive), diritti, oneri e pesi di qualsivoglia

natura;

− eventuale esenzione temporanea da imposizioni fiscali di qualunque tipo;

− stato giuridico del venditore ed assenza di problemi legati (quali succes­

sioni, fallimenti, liti, ecc.);

− modalità di pagamento del prezzo richiesto;

− presenza di mutui bancari;

− eventuali agevolazioni fiscali all’atto dell’acquisto, ecc.

Da un’analisi dei dati storici del mercato immobiliare appare evidente il

fatto che le singole caratteristiche non influenzino allo stesso modo la forma­

zione del prezzo nelle diverse aree urbane; per esempio la centralità di un im­

mobile sito in un mercato omogeneo centrale ha una rilevanza sicuramente in­

feriore a quella di un analogo immobile localizzato in un mercato periferico in

quanto, in quest’ultimo, è possibile apprezzare un’eventuale centralità locale,

mentre nel primo la centralità è una caratteristica sostanzialmente appartenente

a tutti gli immobili.

Volendo quantificare i risultati ottenuti, e tenendo presente che tale proce­

dimento porta inevitabilmente a delle approssimazioni, l’incidenza percentuale

delle singole caratteristiche nella formazione del prezzo può essere così rias­

sunta:

Mercati omogenei relativi alle aree centrali

Caratteristiche di localizzazione

Caratteristiche di posizione

Caratteristiche tipologiche

Caratteristiche produttive

Totale

Val. min.

5%

15%

15%

25%

60%

Val. max.

10% 25% 30% 35% 100%

Val. max.

30% 20% 25% 25% 100%

Mercati omogenei relativi alle aree intermedie

Caratteristiche di localizzazione

Caratteristiche di posizione

Caratteristiche tipologiche

Caratteristiche produttive

Totale

Val. min.

10%

10%

20%

2510

50%

Analisi dei valori immobiliari. Cagliari

17

Mercati omogenei relativi alle aree periferiche

Val. min.

15%

10%

5%

10%

40%

Caratteristiche di localizzazione

Caratteristiche di posizione

Caratteristiche tipologiche

Caratteristiche produttive

Totale

Val. max.

35% 25% 20% 20% 100%

2.2.2 Il metodo di stima per comparazione indiretta

Il metodo per comparazione indiretta si basa sulla capitalizzazione dei red­

diti; pertanto si richiamano alcuni concetti di matematica finanziaria, dai quali

è possibile dedurre l’algoritmo risolutivo per la determinazione del più proba­

bile valore di mercato di un immobile.

Si definisce interesse il prezzo dovuto per l’uso di una unità di capitale; es­

so si misura con il saggio o tasso r, e può essere semplice se gli interessi matu­

rati non producono a loro volta altri interessi, composto nel caso contrario.

Nel caso d’interesse composto, indichiamo con Co il capitale, con I

l’interesse maturato al termine del primo anno, e con Mi il montante finale cor­

rispondente all’i-esimo anno, somma del capitale e del relativo interesse; al

termine del primo anno avremo:

I = Co r

M1 = Co + I = Co + Co r = Co (1 + r) = Co q

dove q = (1 + r) rappresenta il binomio d’interesse; mentre al termine del se­

condo anno avremo:

M2 = M1 + M1r = M1 (1 + r) = M1 q = Co q2

In generale al termine dell' n-esimo anno il montante Mn sarà pari a:

Mn = Co qn

(2.1)

Dalla (2.1) è quindi possibile ricavare il valore attuale di un capitale Mn di­

sponibile tra n anni, essendo:

Co =

Mn

qn

(2.2)

L’espressione (2.2) è nota come formula dell’attualizzazione.

Si consideri ora un bene economico da cui ogni anno sia ricavabile un red­

dito R che possa essere assunto come costante.

GIAMPAOLO MARCHI

18

Sulla base delle considerazioni fatte precedentemente, sull’interesse com­

posto, al termine del secondo anno si avrà:

A2 = R + R q

al termine del terzo anno:

A3 = R + R q + R q2

ed al termine dell’n-esimo anno:

An = Af = R + R q + R q2 + … + R qn-1 = R (1 + q + q2 + … + qn-1)

I termini tra parentesi rappresentano una progressione geometrica di ragio­

ne q, quindi l’espressione di Af può essere scritta nella forma:

q n −1 q −1

qn −1

Af =

=R n

q −1

q (q − 1)

(2.3)

Utilizzando la (2.2) si può procedere allo sconto all’attualità di tale accu­

mulazione finale: ottenendo:

Ai =

Af

qn

=R

q n −1

q n (q −1)

(2.4)

Se il numero n di anni è sufficientemente grande, possiamo considerare il

limite per n tendente all’infinito dell’espressione (2.4). Si avrà pertanto:

lim Ai =

n →∞

R

qn 1

R

R

=

lim ( n − n ) =

q −1 n →∞ q

q

q −1 r

(2.5)

Dalla (2.5) si può infine ricavare il valore di mercato Vm di un bene eco­

nomico, mediante la relazione:

Vm =

R

r

(2.6)

Il più probabile valore di mercato di un immobile è quindi funzione del

reddito R ritraibile annualmente e del saggio di capitalizzazione r.

Dalla (2.6) si deduce che ad un valore di r inferiore corrisponde un Vm

maggiore e questo può apparire come un’incongruenza; ma l’Orefice (1984) fa

notare che “l’entità del saggio di capitalizzazione è, in genere, direttamente

proporzionale al livello di rischio connesso con l'investimento”.

La teoria che giustifica l'interesse come premio al rischio suggerisce, infat­

ti, di scindere il saggio r in due componenti: un (r’), corrispondente

all’interesse normale che il capitale percepirebbe se investito in impieghi di

Analisi dei valori immobiliari. Cagliari

19

normale sicurezza; una (r’’) corrispondente ad un extra-profitto destinato a ri­

pagare i rischi e le incertezze connesse alla particolare natura dell’investimento

considerato pretium anxietatis”.

Sulla base del principio dell’ordinarietà, R rappresenta il reddito capitaliz­

zabile medio, annuo e continuativo che il proprietario può normalmente ritrar­

re dall’immobile urbano se locato, supposto in condizioni ordinarie e a muri

vuoti. Occorre precisare che il termine R che compare nella (2.6) rappresenta il

reddito netto, che di seguito indicheremo con Rn, per il quale vale la relazione:

Rn = Ca + Ic – (Ca x spese)

(2.7)

essendo Ca il canone annuo posticipato, ottenuto aggiungendo a ciascuna rata

di affitto Cm i relativi interessi semplici, ed Ic l’eventuale interesse annuo sul

deposito cauzionale di competenza del proprietario2.

Il termine spese presente nella (2.7) si riferisce, generalmente, alla somma

di sei differenti componenti.

Spese di manutenzione. Solitamente si distinguono in generali e particolari: le

prime si riferiscono a tutto l’edificio, le seconde alla singola unità immobilia­

re; variano in funzione dello stato di conservazione del fabbricato, della sua

età, e dei materiali con i quali è stato costruito.

Spese per servizi ed amministrazione. Le prime sono dovute per la pulizia,

l’illuminazione, l’eliminazione dei rifiuti dagli ambienti e spazi di uso comune

e la fornitura di acqua potabile; in presenza di ascensore, impianto di riscal­

damento, servizio portineria o giardino condominiale, le voci di spesa relative

vanno computate nelle spese per i servizi. Le spese per l’amministrazione

compaiono quando il condominio nomina un amministratore, e vanno comun­

que considerate qualora quest’ultimo sia lo stesso proprietario dell’immobile.

Alee per sfitti ed inesigibilità. Costituiscono l’aliquota di rischio connesso alla

probabilità di non poter conseguire il reddito netto ordinario. Di norma l’alea è

direttamente collegata tanto al locale rapporto tra domanda ed offerta delle u­

nità immobiliari corrispondenti allo specifico tipo in esame, quanto alle carat­

teristiche del conduttore ordinario (morosità, insolvibilità, litigiosità, ecc.).

Notevole influenza sulla misura di tali detrazioni presenta, spesso, la dimen­

sione complessiva dell’unità immobiliare mentre le percentuali di alea per sfit­

2

Secondo la legge sull’equo canone degli immobili urbani ad uso abitazione del 27/7/1978,

la cauzione non può superare le tre mensilità, ed è fruttifera a favore dell’inquilino sulla base

del saggio legale. Quest’ultimo, previsto dall’art. 1284 del Codice Civile, prima dell’entrata

in vigore (15 dicembre 1990) della legge 26 novembre 1990, n° 353, era pari al 5%. Dal 16

dicembre 1990 il saggio è stato elevato (legge 353/90) al 10%. Dal 1° gennaio 1997 è ridi­

sceso al 5%, mentre a decorrere dal 1° gennaio 1999 è stato fissato al 2,5%.

20

GIAMPAOLO MARCHI

ti per le seconde case sono, di norma più elevate, in quanto il reddito annuo è

già limitato per loro natura a soli pochi mesi”.

Spese per assicurazioni. Si riferiscono ad eventuali contratti di assicurazione

contro i rischi derivanti da incendi, fulmini e scoppi di gas; sotto questa voce

ricadono anche le spese assicurative inerenti alla responsabilità civile verso

terzi per danni imputabili al proprietario.

Aliquote di ammortamento. Dipendono dalla vetustà e dalle condizioni stati­

che dell’edificio; per fabbricati in buono stato e per i quali sia possibile preve­

dere un’ulteriore durata di cento anni, la quota può considerarsi trascurabile.

Aliquote per imposte e tasse. Si riferiscono alle diverse imposizioni fiscali alle

quali sono soggette le unità immobiliari; non sono facilmente desumibili a

priori, poiché dipendono dalle particolari condizioni economiche del proprie­

tario, e dalla relativa possibilità di beneficiare di sgravi fiscali.

Indicativamente le detrazioni percentuali da operarsi sul reddito lordo an­

nuo sono così riassumibili:

Spese di manutenzione ord. e straord.

Spese per servizi ed amministrazione

Alee per sfitti ed inesigibilità

Spese per assicurazioni

Aliquote di ammortamento

Aliquote per imposte e tasse

Totale

val. min.

3.00%

2.00%

0.00%

1.00%

0.50%

10.00%

16.50%

val. max.

6.00%

3.50%

2.00%

2.50%

5.00%

30.00%

49.00%

Una volta determinata l’incidenza totale delle spese sul reddito lordo e ot­

tenuto il reddito netto Rn, per ricavare il valore di mercato Vm dell’immobile è

necessario calcolare il saggio di capitalizzazione r.

Occorre innanzi tutto porre l’accento sulla fondamentale differenza tra

saggio di interesse e saggio di capitalizzazione.

Mentre il primo rappresenta il prezzo d’uso di una unità di denaro

nell’unità di tempo, il secondo definisce il prezzo d’uso, nella stessa unità di

tempo, di una unità di risparmio trasformata in capitale.

Il calcolo di r fa solitamente riferimento ad un valore medio, ricavato da

analisi statistiche su dati relativi a centri di differenti caratteristiche urbane e

demografiche.

Analisi dei valori immobiliari. Cagliari

21

Partendo dal saggio medio rm, vengono ad esso apportate una serie di de­

trazioni o aggiunte (relative rispettivamente a caratteristiche positive e negati­

ve dell’immobile), pervenendo così al valore di r.

Il metodo di definizione proposto dall’Orefice (1984) prevede un campo

differente di oscillazione del saggio di capitalizzazione medio in funzione del­

le dimensioni del centro abitato:

Centri di grande dimensione

Centri di media dimensione

Centri di limitata dimensione

min.

0,50%

1,50%

2.00%

max.

4,50%

5,50%

6.00%

Vengono quindi individuate quattordici caratteristiche, che interven-gono

sulla definizione del saggio3 con aggiunte o detrazioni al valore di rm.

Centralità dell’ubicazione dell’immobile rispetto al cen­

1) tro urbano. Livello dei collegamenti e del servizio dei

trasporti.

Presenza di attrezzature collettive (scuole, mercati, edi­

2)

fici pubblici, ecc.) a distanza pedonale.

Qualificazione dell’ambiente esterno. Idoneità insediati­

3) va. Previsioni di peggioramenti o miglioramenti ambien­

tali.

Livello di inquinamento ambientale. Presenza di verde

4)

pubblico o privato.

Disponibilità di spazi pubblici o privati utilizzabili a

5)

parcheggio.

Subtotale

6) Caratteristiche di panoramicità.

7) Caratteristiche di prospicienza e di luminosità.

8) Quota rispetto al piano stradale.

Dimensioni subordinarie o superordinarie degli spazi

9)

coperti o scoperti.

Subtotale

3

± 0,22%

± 0,28%

± 0,18%

± 0,08%

± 0,06%

± 0,82%

±

±

±

±

±

0,36%

0,20%

0,08%

0,06%

0,70%

L’incidenza delle caratteristiche indicate in tabella riporta quella definita dall’Orefice nel

1984. A partire dall’edizione del 1995 l’incidenza delle singole componenti è stata dallo

stesso autore aggiornata, sulla base di rilevazioni statistiche recenti.

22

10)

11)

12)

13)

14)

GIAMPAOLO MARCHI

Grado di rifinitura interna ed esterna. Livello tecnologi­

co e di efficienza degli impianti.

Necessità di manutenzione ordinaria e straordinaria.

Sicurezza delle situazioni strutturali.

Età dell’edificio.

Subtotale

Possibilità di dilazioni nei pagamenti (anche per la pre­

senza di mutui edilizi).

Suscettibilità di trasformazioni, adattamenti e modifiche

di destinazione.

Subtotale

± 0,16%

±

±

±

±

0,12%

0,10%

0,38%

0,06%

± 0,04%

± 0,10%

Suddividendo le quattordici caratteristiche nei gruppi 1) - 5), 6) - 9), 10) ­

12), 13) - 14), in ciascuno di essi possiamo riconoscere rispettivamente le ca­

ratteristiche di localizzazione, posizione, tipologiche e produttive già descritte

nel metodo per comparazione diretta; questa considerazione può rappresentare

l’ulteriore conferma dell’unicità del metodo di stima, basato sulla comparazio­

ne dei beni in relazione a dei parametri oggettivi ben precisi.

2.2.3 Il metodo dei minimi quadrati

Nei casi in cui il valore di un bene immobiliare sia sensibilmente influen­

zato dalla consistenza, o dal complesso delle sue caratteristiche qualitative, e

non sia possibile individuare una serie di immobili di confronto strettamente

omogenei sotto questo punto di vista, può essere di aiuto il metodo dei minimi

quadrati. Quest’ultimo consente, con una certa approssimazione, di conoscere

la legge di variazione dei prezzi unitari in funzione della quantità scambiata,

ovvero in funzione dei coefficienti di qualità; legge che, nell’ipotesi della line­

arità del fenomeno, analiticamente è rappresentata da una particolare retta di

equazione

Y = a + bX

(2.8)

detta interpolante.

Detto Y il prezzo del bene calcolato con la (2.8) e X la sua consistenza ov­

vero il totale delle caratteristiche qualitative, si definisce deviazione S la diffe­

renza tra il prezzo reale e Y.

La particolarità della retta interpolante sta nel fatto che la somma algebrica

delle singole deviazioni è minima.

I valori a e b che consentono di definire tale retta interpolante si ottengono

dalla risoluzione del sistema di equazioni:

Analisi dei valori immobiliari. Cagliari

23

N a + b ΣX – ΣY = 0

a ΣX + b ΣX2 – ΣXY = 0

nelle quali N è il numero degli immobili di confronto.

Una volta nota l’interpolante è possibile calcolare il valore dell’immobile

oggetto di stima sostituendo nella (2.8) la sua consistenza ovvero il coefficien­

te attribuibile alle sue caratteristiche qualitative.

24

GIAMPAOLO MARCHI

CAPITOLO III

L’applicazione della metodologia estimativa al mercato

immobiliare di Cagliari

Lo studio dei valori immobiliari nella città di Cagliari è impostato sulla ba­

se delle considerazioni svolte nel capitolo precedente.

La ricerca del più probabile valore di mercato, infatti, è stata condotta con

il metodo per comparazione diretta e con quello per comparazione indiretta,

utilizzando talvolta, come si vedrà nel seguito della trattazione, il metodo dei

minimi quadrati.

Prima di considerare separatamente gli aspetti caratteristici di ciascun me­

todo sarà esposto il criterio di selezione del campione di immobili, essendo

questi ultimi comuni ad entrambi.

3.1 Il mercato immobiliare cagliaritano

Lo studio dell’intero mercato cagliaritano ha comportato inizialmente la ri­

cerca di un campione di immobili ampio ed omogeneo, tale cioè da ricoprire

l’intero territorio urbano in modo uniforme.

A tal proposito sono state prese in esame le rilevazioni effettuate, a partire

dal 1991-92, nell’ambito delle attività di ricerca condotte dal laboratorio di

Estimo della Facoltà di Ingegneria di Cagliari, sottoponendole a successive

selezioni che hanno determinato l’eliminazione di parte delle stesse per i se­

guenti motivi (elencati per ordine di esclusione):

- non appartenenza al mercato immobiliare oggetto di studio;

- mancanza dei dati catastali;

- non appartenenza alla categoria catastale A;

- mancanza di una planimetria dalla quale dedurre l’effettiva distribuzione

dei vani;

- sommaria descrizione o insufficienza dei dati relativi alle caratteristiche

costruttive dell’immobile.

È stato così definito un campione di 237 immobili:

Largo Gennari 4

Piazza Belgio 5

Piazza Belgio 8

Piazza d'Esquivel 16

Piazza Francia 6

Piazza Giovanni XXIII 62

Piazza Giovanni XXIII 9

Piazza Lussemburgo 1

Via Alghero 29

Via Ancona 16

Via Arezzo 31

Via Argentiera 22

Via Argentiera 32

Via Argentiera 6

Via Asquer 20

Via Astrolabio 3

Analisi dei valori immobiliari. Cagliari

Piazza Michelangelo 14

Traversa Mandrolisai 12

Via Alghero 22

Via Bandello 18

Via Bandello 48

Via Beato Angelico 5

Via Bembo 33

Via Berna 7

Via Bligny 9

Via Boiardo 25 (Su Planu)

Via Boiardo 51

Via Boito 3

Via Bonn 4

Via Bonn 6

Via Borromini 3

Via Bosco Cappuccio 5

Via Botticelli 10

Via Brescia 9

Via Brigata Sassari 7

Via Budapest 9

Via Buggerru 2

Via Caboni 14

Via Caboni 14

Via Cadello 6 (4° piano)

Via Cagna 37

Via Cagna 37

Via Cagna 48

Via Cagna 66

Via Campania 2

Via Campo Pisano 47

Via Capitana 28

Via Capula 4

Via Carducci 3

Via Carducci 3

Via Carlo Baudi di Vesme 70

Via Castagnevizza 6

Via Castelvì 12

Via Castelvì 3

25

Via Baccelli 10

Via Balestra 4

Via Bandello 15

Via Castiglione 67

Via Castiglione 76

Via Castiglione 79

Via Castiglione 92

Via Cavaro 10

Via Cavaro 73

Via Cettigne 30

Via Cherubini 28

Via Cimarosa 21

Via Cimarosa 27

Via Ciociaria 1

Via Ciociaria 15

Via Cocco Ortu 6

Via Cocco Ortu 63

Via Cocco Ortu 75

Via Col d'Echele 25

Via Col del Rosso 26

Via Col del Rosso 37

Via Copernico 3

Via Corelli 5

Via Cornalias 72

Via Corsica 35

Via Corsica 6

Via Costa 18

Via Curie 1

Via Dalmazia 5

Via Dante 65

Via Dante 65

Via Dante 93

Via De Gioannis 10

Via De Gioannis 25

Via De Magistris 8

Via dei Conversi

Via Dei Falletti 27

Via dei Giudicati 30

26

Via Castiglione 45

Via Castiglione 62

Via dei Visconti 34

Via del Nastro Azzurro 3

Via del Pozzetto 3

Via della Pineta 152

Via della Pineta 48

Via della Pineta 56

Via delle Rondini 4

Via Dessì Deliperi 1

Via Dessì Deliperi 9

Via Doberdò 44

Via Doberdò 75

Via Doberdò 97

Via Donizetti 1/a

Via Donizetti 47

Via Einstein 2

Via Einstein 21

Via Fais 4

Via Falzarego 27

Via Farina 44

Via Favonio 36

Via Fermi 16

Via Ferracciu 23

Via Fleming 4

Via Forlanini 14

Via Forlanini 21

Via Fracastoro 39

Via Francoforte 9

Via Freud 1

Via Galassi 8

Via Genova 6

Via Ghibli 13

Via Ghibli 5

Via Giotto 5

Via Giotto 6

Via Giudice Chiano 32

Via Giudice Guglielmo 50

GIAMPAOLO MARCHI

Via dei Giudicati 30

Via dei Visconti 34

Via Goldoni 15

Via Goldoni 4

Via Guicciardini 9

Via Is Mirrionis 152

Via Is Mirrionis 8

Via La Nurra 4

Via La Vega 11

Via La Vega 14

Via La Vega 14

Via La Vega 7

Via Lai 40

Via Lai 56

Via Leonardo da Vinci 3

Via Leopardi 17

Via Liguria 12

Via Liguria 38

Via Logudoro 48

Via Lombardia 43

Via Lombardia 45

Via Lunigiana 26

Via Lunigiana 44

Via Machiavelli 9

Via Mameli 163

Via Mandrolisai 66

Via Mandrolisai 78

Via Manzoni 2

Via Manzoni 75

Via Marghine 1

Via Mestre 3/a

Via Mestre 6

Via Milano 48

Via Monfalcone 1

Via Monfalcone 6/b

Via Monselice 3

Via Monsignor Parraguez 6

Via S. Salvatore da Civita 10

Analisi dei valori immobiliari. Cagliari

Via Giudicessa Benedetta 72

Via Monteponi 24

Via Montesanto 18

Via Montesanto 70

Via Monte Sabotino 12/c

Via Montello 47

Via Nizza 28

Via Nuoro 60

Via Oslo 7

Via Pacinotti 20

Via Palestrina 22

Via Palestrina 46

Via Paoli 50

Via Pascoli 35

Via Pascoli 9

Via Peschiera 7

Via Piceno 13

Via Piemonte 17

Via Piero della Francesca 10

Via Pola 5

Via Pontano 3

Via Pontano 3

Via Portovesme 7

Via Premuda 30

Via Puccini 1

Via Quintino Sella 72

Via Quintino Sella 76

Via Quintino Sella 90

Via Quirra 5

Via Redipuglia 38

Via Redipuglia 43

Via Rossello 9

Via Rossini 44

Via Rossini 62

Via Rossini 71

27

Via Salaris 2

Via San Benedetto 57

Via San Benedetto 76

Via San Carlo Borromeo 9

Via Sanjust 25

Via Sant'Alenixedda 79

Via Satta 12

Via Satta 12

Via Satta 45

Via Scano 6

Via Scano 13

Via Scano 50/a

Via Setzu 6

Via Stampa 10

Via Tagliamento 44

Via Taranto 2

Via Tempio 29

Via Timavo 58

Via Tommaseo 18

Via Tramontana 4

Via Trentino 13

Via Trincea dei Razzi 34

Via Trincea dei Razzi 86

Via Trincea delle Frasche 58

Via Umbria 9

Via Vittorio Veneto 42

Via XX Settembre 44

Via Zagabria 1

Viale Marconi 89/91

Viale Merello 87/a

Viale Trieste 12

Viale Trieste 17

Vico I° Merello 14

Vico Nuoro 6

28

GIAMPAOLO MARCHI

L’analisi del campione disponibile ha suggerito una parziale revisione

dell’obiettivo iniziale, vale a dire lo studio dell’intero mercato cittadino.

La insufficiente omogeneità dei dati, relativi ai quattro quartieri storici di

Cagliari ed ai più recenti Sant’Elia e Lungomare Poetto, ha portato infatti alla

loro esclusione dall’area di studio ed all’individuazione di un nuovo segmento

territoriale di mercato.

La particolarità delle aree escluse tuttavia, non influenza significativamen­

te la portata dello studio.

Da una parte i quartieri di Castello, Stampace, Villanova e Marina presen­

tano caratteristiche architettoniche e compositive nonché problematiche urba­

nistiche profondamente differenti rispetto al resto della città; caratteristiche

tutte che influiscono significativamente nel processo di formazione dei valori

immobiliari.

Al riguardo si può far notare, p. es., come la semplice ristrutturazione di un

immobile, situato in centro storico, debba sottostare a vincoli di natura urbani­

stica (p. es. l’impossibilità di variare la cubatura o di apportare sostanziali mo­

difiche tipologiche ai singoli corpi di fabbrica) o compositiva (p. es. l’uso di

particolari materiali da costruzione o il mantenimento totale o parziale delle

componenti strutturali), sensibilmente più rigidi ed onerosi rispetto a quelli di

un immobile sito in periferia.

Gli oneri di ristrutturazione avranno quindi un’incidenza diversa sulla for­

mazione del valore di mercato4; fatto questo che, a parità di condizioni manu­

tentive, esclude la comparazione diretta tra gli immobili ricadenti in centro

storico e quelli, immediatamente limitrofi, ma non appartenenti al C.S..

L’esclusione dei quartieri storici dunque non inficia lo studio completo ed

omogeneo del restante mercato, essendo quest’ultimo regolato da leggi pro­

prie, e come tali deducibili dalla analisi delle specifiche componenti.

Le stesse conclusioni possono trarsi, con differenti motivazioni, in merito

all’esclusione del Lungomare Poetto e del quartiere Sant’Elia; in entrambi i

settori insediativi la domanda d’acquisto è risultata scarsa; fatto questo che, in

relazione alla significatività statistica perseguita dallo studio, ha reso impossi­

bile l’acquisizione di un numero di dati sufficienti per la comparazione.

Per il Lungomare del Poetto questo fatto può essere legato all’immediata

vicinanza del Lido ed alle quasi inesistenti infrastrutture, espresse dai che fat­

tori di localizzazione, con il conseguente basso livello di comfort insediativo.

Per il quartiere Sant’Elia invece il problema sembra sostanzialmente ricon­

ducibile alla struttura sociale del quadro insediativo, fattore peraltro aggravato

4

Mercato che in questo caso risulterà molto più attento al valore di trasformazione.

Analisi dei valori immobiliari. Cagliari

29

da significativi problemi di sicurezza; elementi che, congiuntamente assunti,

determinano una scarsa appetibilità dell'area dal punto di vista residenziale5.

Dopo aver assegnato a ciascuna delle 237 unità immobiliari un codice nu­

merico di identificazione, si è provveduto a suddividere il mercato oggetto di

studio in settori connotati al loro interno da caratteristiche simili dal punto di

vista della localizzazione rispetto all’area urbana.

Si è così pervenuti alla definizione di tredici macroaree, alle quali è stata

assegnato un codice distintivo costituito da una lettera.

La predetta ripartizione delle macroaree ha immediatamente evidenziato

l’inesistenza di una correlazione biunivoca tra areali definiti dal mercato e

suddivisioni amministrative e/o circoscrizionali del centro urbano.

Occorre evidenziare che la singola zona non necessariamente rappresenta

un mercato elementare omogeneo in senso stretto6; al contrario è possibile in­

dividuare all’interno di una stessa zona più mercati elementari omogenei.

Viene qui di seguito riportata la suddivisione del mercato immobiliare in

zone, facendo per comodità riferimento alla denominazione del quartiere che

in prevalenza le ricomprende.

Ciascun immobile è inoltre identificato da un codice numerico, mentre per

la precisa localizzazione di ciascuna unità immobiliare, si rimanda alla carto­

grafia schematica disponibile sul supporto informatico.

5

Marchi G. (1988). Significativo, al riguardo, è stato l’esperimento della fittizia commercia­

lizzazione (al valore di costruzione dell’edilizia popolare) di un inesistente appartamento,

fatto proporre agli occasionali clienti di una agenzia immobiliare cittadina. Veniva così de­

scritto: - Appartamento panoramico di recentissima costruzione, in buono stato, piano alto:

tre vani, cucina, bagno, due verande, termoascensore, posto auto. Superficie commerciale 98

mq. Prezzo 75.000.000. Quartiere Sant’Elia -.In tre mesi, su un campione di 83 potenziali

clienti cui è stato proposto, 81 non hanno approfondito l’argomento. Due hanno richiesto

notizie aggiuntive. Nessuno ha chiesto di visitarlo.

6

Vedasi il secondo capitolo.

GIAMPAOLO MARCHI

30

A) ZONA IS MIRRIONIS (parte alta)

1 Via Bligny 9

2 Via Brigata Sassari 7

3 Via Castagnevizza 6

4 Via Col d'Echele 25

5 Via Doberdò 44

6 Via Doberdò 75

7 Via Doberdò 97

8 Via Is Mirrionis 152

9 Via Monfalcone 1

10 Via Monfalcone 6/b

11 Via Monte Sabotino 12/c

12

13

14

15

16

17

18

19

20

21

B) ZONA IS MIRRIONIS (parte bassa)

22 Piazza d'Esquivel 16

38

23 Traversa Mandrolisai 12

39

24 Via Argentiera 22

40

25 Via Argentiera 32

41

26 Via Argentiera 6

42

27 Via Balestra 4

43

28 Via Bosco Cappuccio 5

44

29 Via Buggerru 2

45

30 Via Cadello 6 (4° piano)

46

31 Via Campo Pisano 47

47

32 Via Carlo Baudi di Vesme 70

48

33 Via Ciociaria 1

49

34 Via Ciociaria 15

50

35 Via Col del Rosso 26

51

36 Via Col del Rosso 37

52

37 Via Cornalias 72

Via Montello 47

Via Montesanto 18

Via Montesanto 70

Via Redipuglia 38

Via Redipuglia 43

Via Tagliamento 44

Via Timavo 58

Via Trincea dei Razzi 34

Via Trincea dei Razzi 86

Via Trincea delle Frasche 58

Via Dei Falletti 27

Via La Nurra 4

Via Lunigiana 26

Via Lunigiana 44

Via Mandrolisai 66

Via Mandrolisai 78

Via Marghine 1

Via Monsignor Parraguez 6

Via Monteponi 24

Via Portovesme 7

Via Premuda 30

Via Quintino Sella 72

Via Quintino Sella 76

Via Quintino Sella 90

Via Quirra 5

Analisi dei valori immobiliari. Cagliari

C) ZONA MULINU BECCIU

53 Via Asquer 20

54 Via Beato Angelico 5

55 Via Boiardo 25 (Su Planu)

56 Via Borromini 3

57 Via Botticelli 10

58 Via Dessì Deliperi 1

31

59

60

61

62

63

Via Dessì Deliperi 9

Via Giotto 6

Via Giotto 5

Via Piero della Francesca 10

Via Setzu 6

D) ZONA VIA LIGURIA-VIA CAMPANIA

64 Via Campania 2

72 Via Liguria 38

65 Via Capitana 28

73 Via Lombardia 43

66 Via Dalmazia 5

74 Via Lombardia 45

67 Via La Vega 11

75 Via Piceno 13

68 Via La Vega 14

76 Via Piemonte 17

69 Via La Vega 14

77 Via Trentino 13

70 Via La Vega 7

78 Via Umbria 9

71 Via Liguria 12

E) ZONA VIA CASTIGLIONE-V. MARCONI

79 Via Bandello 15

86 Via Castiglione 76

80 Via Bandello 18

87 Via Castiglione 79

81 Via Bandello 48

88 Via Castiglione 92

82 Via Bembo 33

89 Via Copernico 3

83 Via Castiglione 45

90 Via Guicciardini 9

84 Via Castiglione 62

91 Via Stampa 10

85 Via Castiglione 67

92 Viale Marconi 89/91

F) ZONA VIA BIASI-VIA DEI GIUDICATI

93 Piazza Giovanni XXIII 9

99 Via del Nastro Azzurro 3

94 Via Capula 4

100 Via Galassi 8

95 Via dei Giudicati 30

101 Via Giudice Chiano 32

96 Via dei Giudicati 30

102 Via Giudice Guglielmo 50

97 Via dei Visconti 34

103 Via Giudicessa Benedetta 72

98 Via dei Visconti 34

104 Via San Carlo Borromeo 9

GIAMPAOLO MARCHI

32

G) ZONA SAN BENEDETTO OVEST

105 Via Alghero 22

115

106 Via Alghero 29

116

107 Via Carducci 3

117

108 Via Carducci 3

118

109 Via Cocco Ortu 6

119

110 Via Cocco Ortu 63

120

111 Via Cocco Ortu 75

121

112 Via Costa 18

122

113 Via Farina 44

123

114 Via Ferracciu 23

124

125 Via Satta 12

127

126 Via Satta 12

128

H) ZONA SAN BENEDETTO EST

129 Largo Gennari 4

130 Piazza Giovanni XXIII 62

131 Piazza Michelangelo 14

132 Via Boiardo 51

133 Via Boito 3

134 Via Cavaro 10

135 Via Cavaro 73

136 Via Cherubini 28

137 Via Cimarosa 21

138 Via Cimarosa 27

139 Via Corelli 5

140 Via Dante 65

141 Via Dante 65

142 Via Dante 93

143 Via Donizetti 1/a

144 Via Donizetti 47

145 Via Fais 4

146

147

148

149

150

151

152

153

154

155

156

157

158

159

160

161

Via Lai 40

Via Lai 56

Via Leonardo da Vinci 3

Via Leopardi 17

Via Manzoni 2

Via Manzoni 75

Via Pacinotti 20

Via Paoli 50

Via Salaris 2

Via Sant'Alenixedda 79

Via Satta 45

Via Tempio 29

Via Goldoni 15

Via Goldoni 4

Via Machiavelli 9

Via Palestrina 22

Via Palestrina 46

Via Pascoli 35

Via Pascoli 9

Via Pontano 3

Via Pontano 3

Via Puccini 1

Via Rossini 44

Via Rossini 62

Via Rossini 71

Via San Benedetto 57

Via San Benedetto 76

Via Tommaseo 18

Analisi dei valori immobiliari. Cagliari

33

I) ZONA GENNERUXI

162 Piazza Belgio 5

163 Piazza Belgio 8

164 Piazza Francia 6

165 Piazza Lussemburgo 1

166 Via Berna 7

167 Via Bonn 4

168 Via Bonn 6

169 Via Budapest 9

170 Via Castelvì 12

171 Via Castelvì 3

172 Via Cettigne 30

173 Via dei Conversi

174 Via Francoforte 9

175 Via Nizza 28

176 Via Oslo 7

177 Via Rossello 9

178 Via S. Salvatore da Civita 10

179 Via Sanjust 25

180 Via Zagabria 1

L) ZONA POETTO

181 Via Astrolabio 3

182 Via del Pozzetto 3

185 Via Ghibli 13

186 Via Ghibli 5

183 Via delle Rondini 4

184 Via Favonio 36

187 Via Tramontana 4

M) ZONA AMSICORA-VIA DELLA PINETA

188 Via Baccelli 10

201 Via Fermi 16

189 Via Cagna 37

202 Via Fleming 4

190 Via Cagna 37

203 Via Forlanini 14

191 Via Cagna 48

204 Via Forlanini 21

192 Via Cagna 66

205 Via Fracastoro 39

193 Via Corsica 35

206 Via Freud 1

194 Via Corsica 6

207 Via Mestre 3/a

195 Via Curie 1

208 Via Mestre 6

196 Via della Pineta 152

209 Via Monselice 3

197 Via della Pineta 48

210 Via Scano 13

198 Via della Pineta 56

211 Via Scano 50/a

199 Via Einstein 2

212 Via Scano 6

200 Via Einstein 21

GIAMPAOLO MARCHI

34

N) ZONA BONARIA

213 Via Ancona 16

214 Via Arezzo 31

215 Via Brescia 9

216 Via Caboni 14

217 Via Caboni 14

218 Via De Gioannis 10

219 Via De Gioannis 25

O) ZONA CENTRALE

228 Via Falzarego 27

233 Via Vittorio Veneto 42

229 Via Is Mirrionis 8

231 Via Peschiera 7

227 Via De Magistris 8

230 Via Mameli 163

220

221

222

223

224

225

226

Via Genova 6

Via Logudoro 48

Via Milano 48

Via Nuoro 60

Via Taranto 2

Via XX Settembre 44

Vico Nuoro 6

232 Via Pola 5

234 Viale Merello 87/a

235 Viale Trieste 12

236 Viale Trieste 17

237 Vico I° Merello 14

Successivamente alla classificazione si è provveduto a verificare

l’attendibilità dei dati ritraibili dall’archivio del laboratorio, anche perché la

distribuzione temporale degli stessi interessava gli anni compresi tra il 1991 ed

il 31 dicembre 1997; data quest’ultima alla quale si riferiscono tutte le caratte­

ristiche degli immobili, che verranno successivamente illustrate.

Sono stati quindi integrati, con specifica rilevazione, i dati mancanti o non

sufficientemente chiari, onde consentire la più completa descrizione dei beni

oggetto di stima, e, quale conferma delle loro reali condizioni, è stata acquisi­

ta, per ciascuno di essi, un’immagine fotografica.

3.2 Una scheda come strumento per la ricerca, la gestione e l’elaborazione

dei dati

Dopo aver individuato e verificato le unità immobiliari da stimare, la si­

stematizzazione dei dati è stata appoggiata ad un foglio elettronico7.

7

Denominato nel C.D.: Scheda Valutazione A5.xls, contenuta nel Folder Formato A5. Le

singole schede, di cui la Valutazione n. 1 costituisce un esempio, sono consultabili sul C.D.

Analisi dei valori immobiliari. Cagliari

35

La necessità di definire quattro differenti tipi di valore per ciascun immobi­

le, implicava infatti l’elaborazione ed il sicuro controllo di un elevato numero

di dati che, a seguito di successive e spesso ripetitive elaborazioni, avrebbero

portato ai valori ricercati.

Il foglio elettronico8 oltre a riassumere in modo ordinato una pluralità di

dati, ha consentito di gestire ed elaborare gli stessi rendendo agevole e veloce

un lavoro altrimenti lungo e ripetitivo.

Le esigenze informatiche hanno così condotto alla creazione di una scheda

tipo, sopra riportata, che peraltro può essere meglio esaminata consultando le

singole schede di ciascuna unità immobiliare o direttamente sul supporto in­

formatico.

La scheda è strutturata in più sezioni, ciascuna delle quali ricomprende una

serie di informazioni omogenee.

[A] Immobile oggetto di stima - Contiene i dati con i quali il Nuovo Catasto

Edilizio Urbano individua l’unità immobiliare.

[B] Calcolo delle superfici - Riporta la destinazione d’uso dei vani dell’im­

mobile insieme alla loro superficie espressa in mq, e calcola automaticamente

le seguenti grandezze:

- superficie utile = somma delle superfici dei singoli vani chiusi;

- superficie convenzionale = (sup. utile x λ)+[(a+b+c+d+g) x 0,25]+(e x

0,20)+( f x 0,50)+( h x 0,10);

In base alla legge n. 392 del 27 luglio 1978 sull’equo canone, il coefficiente

λ è pari a 1,00, 1,10 e 1,20 rispettivamente per unità immobiliari aventi superfi­

cie utile superiore a 70 mq, compresa fra 46 mq e 70 mq, inferiore a 46 mq;

- superficie commerciale = sup. utile + i + [(a+b+g) x 0,50)] + [(c+d) x 0,10]

Nel caso in cui la superficie dei balconi o delle verande risultati superiore

al 40% della superficie utile, tali accessori vengono computati per un quarto

della loro estensione, e non già per la metà; il valore della superficie commer­

ciale riportato sulla scheda è approssimato all’unità.

8

Foglio che, congiuntamente a tutte le elaborazioni, risulta disponibile sul C.D. allegato.

36

GIAMPAOLO MARCHI

[C] Successivamente si definiscono le caratteristiche di posizione e tipologiche.

La luminosità è valutata scarsa, insufficiente, sufficiente, buona oppure ot­

tima (lo stesso metro viene utilizzato per la panoramicità, l’esposizione e la

prospicienza), mentre alle caratteristiche tipologiche viene attribuito un giudi­

zio in funzione delle seguenti tabelle:

scarso

mediocre

sufficiente

discreto

buono

ottimo

scarso

mediocre

sufficiente

buono

ottimo

stato di conservazione interno

indispensabile ristrutturazione totale

indispensabile ristrutturazione parziale

condizioni ordinarie / immobili con 15 – 20 anni di vita

appartamento parzialmente ristrutturato da meno di 15 anni

appartamento totalmente ristrutturato da meno di 15 anni

appartamento costruito o totalmente ristrutturato negli ultimi

5 anni

stato di conservazione esterno

indispensabile una manutenzione straordinaria

indispensabile una manutenzione ordinaria

opportuna ma non indispensabile una manutenzione ordinaria

nessuna necessità di manutenzione

edificio nuovo o appena ristrutturato

grado di rifinitura interno

intonaco + pavimenti ed infissi esterni di scarsa qualità

intonaco + pavimenti ed infissi esterni di sufficiente qualità

intonaco + pavimenti ed infissi di sufficiente qualità + doppie

finestre (*)

discreto intonaco trattato + pavimenti ed infissi di sufficiente qualità +

doppie finestre (*)

buono intonaco trattato o carta da parati + pavimenti (o parquet) ed

infissi di buona qualità + doppie finestre (*)

ottimo

finiture superiori

n.b. la presenza di porte interne in legno massiccio o, comunque, di buona

qualità aumenta di un grado il giudizio; al contrario, l’assenza delle doppie

finestre, dove previste, lo diminuisce sempre di un grado.

(*) o analogo sistema di taglio termico

scarso

ordinario sufficiente Analisi dei valori immobiliari. Cagliari

ordinario

sufficiente

discreto

buono

ottimo

37

grado di rifinitura esterno

intonaco semplice / intonaco + rivestimento di qualità ordinaria

rivestimento di qualità ordinaria

intonaco trattato / muro a vista

rivestimento di qualità / intonaco trattato + rivestimento di

qualità / intonaco di qualità superiore

rivestimenti di qualità superiore

presenza di impianti tecnologici

scarso

mediocre

mediocre

sufficiente

discreto

discreto

buono

ottimo

ottimo

ottimo

sufficiente

discreto

discreto

buono

ottimo

ascensore

riscaldamento

riserva

idrica

antenna

centralizzata

cancello

automatico

no

si

no

si

si

si

si

si

si

si

no

no

si

si

si

si

si

si

si

si

no

no

no

no

no

no

si

si

si

si

no

no

no

no

no

si

no

si

no

si

no

no

no

no

si

no

no

no

si

si

livello tecnologico degli impianti

riscaldamento centralizzato

pompa di calore

riscaldamento centralizzato + impianto elettrico a norma di

legge

pompa di calore + impianto elettrico a norma di legge

pompa di calore + impianto elettrico a norma di legge +

doppio ascensore

[D] In questa sezione l’immobile viene localizzato all’interno del perimetro

urbano, descritto mediante una rappresentazione in scala della pianta e visua­

lizzato attraverso un’immagine fotografica.

[E] L’ultima parte della scheda si suddivide in tre prospetti che consentono,

una volta assegnati i relativi coefficienti, di calcolare automaticamente i diffe­

renti valori degli immobili.

GIAMPAOLO MARCHI

38

3.3 La stima del più probabile valore di mercato con il metodo di compa­

razione indiretta

L’applicazione di questo metodo ha portato alla definizione di due valori

differenti:

− il primo è stato ottenuto mediante la capitalizzazione dei redditi annui do­

vuti ad un affitto stimato in relazione ai valori correnti degli stessi nel

1997;

− l’altro, invece, è stato ricavato in funzione dell’affitto stabilito dalla legge

n. 392 del 27 luglio 1978.

3.3.1 Più probabile valore in funzione dell’affitto corrente

Per definire questo valore occorre valutare una serie di parametri dalla cui

elaborazione si ricava il risultato cercato.

Questi parametri, che riassumono le caratteristiche principali dell’unità

immobiliare, consentendone una completa e precisa descrizione ai fini estima­

tivi, sono riportati di seguito, illustrando il criterio con il quale si è pervenuti

alla definizione del loro valore.

Il problema nodale è comunque rappresentato dalla determinazione del

saggio di capitalizzazione r; tale saggio, conformemente alle rilevazioni effet­

tuate dall’Orefice (1984), è stato assunto, quale riferimento base rm , pari a

3,50%, intermedio tra 1.50% e 5,50%; valori rispettivamente minimo e mas­

simo per centri di media dimensione.

L’analisi delle caratteristiche di localizzazione, di posizione, tipologiche e

produttive ha prodotto una serie di detrazioni o aggiunte al valore medio ini­

ziale rm, definendo così il saggio di capitalizzazione r dal quale ricavare il più

probabile valore di mercato dell’immobile, attraverso la formula

Vm =

R

r

(2.6)

Le singole caratteristiche sono di seguito illustrate insieme al criterio di at­

tribuzione dei rispettivi coefficienti.

Caratteristiche di localizzazione

Per definire queste caratteristiche è stata digitalizzata una planimetria della

città di Cagliari9 nella quale sono indicate le seguenti informazioni:

-

localizzazione degli immobili oggetto di stima, ciascuno contraddistinto

dal proprio numero;

9

Consultabile direttamente sul C.D. allegato, all’interno del Folder denominato Cagliari

dwg, ed articolata in sezioni rispettivamente denominate:

legenda.dwg, mappa.dwg, mappa1.dwg, mappa2.dwg, mappa3.dwg..

Analisi dei valori immobiliari. Cagliari

39

- scuole dell’obbligo, istituti superiori e facoltà universitarie, nonché struttu­

re connesse come la mensa universitaria e le case dello studente;

- supermercati di superficie superiore a 400 mq, grandi magazzini e centri

commerciali;

- uffici postali; uffici circoscrizionali; impianti sportivi; strutture sanitarie;

principali parcheggi pubblici e privati;

- percorsi delle linee pubbliche CTM.

1) Centralità dell’ubicazione dell’immobile rispetto al centro

urbano. Livello dei collegamenti e del servizio dei trasporti.

± 0,22%

Questo punto considera due aspetti differenti ai quali non è stato ritenuto

opportuno assegnare la stessa valenza; si è così stabilito di dividere l’intervallo

± 0,22 nella somma di altri due, ± 0,15 e ± 0,07, relativi rispettivamente alla

centralità dell’ubicazione dell’immobile rispetto al centro urbano ed al livello

dei collegamenti e del servizio dei trasporti.

Per quel che riguarda la centralità, è stato assegnato il valore massimo10 –

0,15 agli immobili ubicati lungo le vie e le piazze principali della città, facen­

do decrescere progressivamente tale coefficiente all’aumentare della distanza

dalle stesse.

Analogo criterio è stato seguito per il livello di collegamento, differenzian­

do le vie servite dagli autobus pubblici da quelle non servite: tra le prime è sta­

ta fatta un’ulteriore classificazione in funzione del numero di linee; tra le se­

conde sono state privilegiate quelle in prossimità delle fermate degli autobus.

2) Presenza di attrezzature collettive (scuole, mercati, edifici

pubblici, ecc.) a distanza pedonale.

± 0,28%