Focus di pratica professionale

di Luca Caramaschi e Carla De Luca

Enti non commerciali: nuova pronuncia in tema di commercialità

dei bar gestiti da circoli ricreativi

Corte di Cassazione sentenza n.25462 del 20 ottobre 2008

Con la recente sentenza n.25462/08, la Suprema Corte si è nuovamente pronunciata sul

delicato tema del corretto inquadramento, ai fini fiscali, delle attività di somministrazione

di alimenti e bevande svolte nei circoli ricreativi. Attesa la larghissima diffusione della

fattispecie in questione (la gestione del bar da parte delle realtà no profit è infatti

fenomeno frequentissimo), è opportuno fare il punto della situazione alla luce:

della normativa in vigore,

della posizione dell’amministrazione finanziaria

delle recenti posizioni espresse dalla giurisprudenza.

Tra disciplina del Tuir e pensiero dell’amministrazione finanziaria

L’art.143 del Tuir (che ha sostituito senza alcuna modifica il vecchio art.108), stabilisce i

principi fondamentali per la determinazione del reddito complessivo degli enti non

commerciali, individuando genericamente talune prestazioni che non costituiscono attività

commerciali e due specifiche ipotesi di proventi “decommercializzati” che in tale sede non

rilevano.

L’ultima parte del co.1 dell’art.143, riproponendo le medesime difficoltà contenute

nell’art.55, co.2, lett.a) in ordine all’individuazione delle attività estranee alla previsione

dell’art.2195 del c.c. esclude, al verificarsi di determinate condizioni, tali prestazioni di

servizi dall’insieme delle attività commerciali.

Come affermato dall’amministrazione finanziaria con la R.M. n.112/E/02, la previsione

normativa dispone la non commercialità in presenza di tutte le condizioni menzionate.

Pertanto l'attività svolta dall’ente non commerciale – per essere considerata non rilevante

ai fini fiscali - deve necessariamente possedere, congiuntamente, i seguenti quattro

requisiti:

1. l'attività non deve rientrare tra quelle elencate nell'art.2195 del c.c.; diversamente,

infatti, essa verrebbe a configurare esercizio di attività commerciale, in conformità a

quanto previsto dall'art.55 del Tuir;

2. la prestazione di servizio deve essere conforme alle finalità istituzionali,

intendendosi con tale locuzione, che essa deve perseguire comunque le finalità

indicate nel provvedimento istitutivo dell'ente non commerciale;

3. l'attività deve essere svolta senza un'organizzazione predisposta appositamente per

la sua gestione, vale a dire senza impiego di fattori produttivi organizzati in funzione

dell'attività svolta;

4. i corrispettivi non devono eccedere i costi di diretta imputazione, nel senso che i

compensi corrisposti per la prestazione resa possono remunerare solo le spese

sostenute e non devono rappresentare un utile per l'ente.

Il secondo periodo del co.1 dell’art.143 del Tuir

“Per i medesimi enti non si considerano attività commerciali le prestazioni di servizi

non rientranti nell' art.2195 del c.c. rese in conformità alle finalità istituzionali dell'ente

senza specifica organizzazione e verso pagamento di corrispettivi che non eccedono i

costi di diretta imputazione”

La riproduzione con qualsiasi metodo è vietata

La Circolare Tributaria

n.1 del 5 gennaio 2009

29

L’agevolazione fiscale, quindi, consiste nel rivedere le attività di prestazione di servizi,

diverse da quelle considerate civilisticamente come commerciali e non organizzate in

forma imprenditoriale, non idonee a generare ricavi imponibili, a condizione però che i

corrispettivi percepiti a fronte della loro erogazione servano solamente alla copertura dei

costi sostenuti per l’esecuzione della prestazione e direttamente imputabili alla stessa.

Tali attività devono essere conformi agli scopi istituzionali che l’ente si prefigge di

conseguire.

È importante osservare che, in ordine all’effettiva portata di tale disposizione - da molti

8

autori ritenuta una norma “in bianco” - si riscontra nella pratica una difficile ed alquanto

rara applicazione, poiché la sussistenza congiunta delle condizioni richiamate in

precedenza non trova, specie nelle organizzazioni più complesse, frequente riscontro.

9

In particolare, secondo autorevole dottrina , la previsione che i corrispettivi non debbano

eccedere i costi di diretta imputazione rende praticamente inapplicabile la norma.

A conferma di ciò, si osserva che l’amministrazione finanziaria, nella maxi circolare

n.124/E/98, al par.5.2.2, aggancia il concetto di “costo di diretta imputazione” al concetto

di “costo specifico”, come definito nell’ambito della C.M. n.40/E/81 relativa alla contabilità

di magazzino.

Analizzando i contenuti di tale ultimo provvedimento di prassi – che affermano la

sostanziale assimilazione tra costo di diretta imputazione e costo specifico – si giunge

alla conclusione che:

in ben pochi casi le attività di prestazioni di servizi svolte dagli enti non commerciali,

ancorché non rientranti nella previsione dell’art.2195 del c.c., non organizzate e

conformi alla finalità istituzionali, possono soddisfare l’ultimo dei quattro requisiti

elencati in precedenza.

Enti di tipo associativo

Con riferimento alla tipologia degli enti di tipo associativo – fattispecie nella quale

rientrano la maggior parte dei circoli ricreativi - il Legislatore ha previsto, al verificarsi

di talune condizioni, un trattamento di maggior favore rispetto a quello previsto per la

generalità degli enti non commerciali. Tale disciplina è contemplata dall’art.148

(vecchio art.111) del Tuir.

L’art.148 del Tuir reca la disciplina degli enti non commerciali di tipo associativo, i quali

sono destinatari di uno speciale regime tributario di favore sia ai fini delle imposte sui

redditi, che ai fini dell'imposta sul valore aggiunto. In quanto costituenti una specie del più

ampio genere degli enti non commerciali, essi sono assoggettati in via generale alla

disciplina propria degli enti non commerciali. Tuttavia, relativamente alle attività rese

all'interno della vita associativa, fruiscono di un trattamento agevolato in presenza delle

condizioni espressamente indicate a tale fine dalla legge.

8

9

Per tutti si veda Leo, Monacchi, Schiavo, “Le imposte sui redditi nel testo unico”, Giuffrè editore, Milano, 1999, pag.1462, Tomo II.

G.M. Colombo, “Note critiche alla riforma fiscale del mondo del no profit”, in Corriere Tributario n.39/00, pag.2860.

La riproduzione con qualsiasi metodo è vietata

La Circolare Tributaria

n.1 del 5 gennaio 2009

30

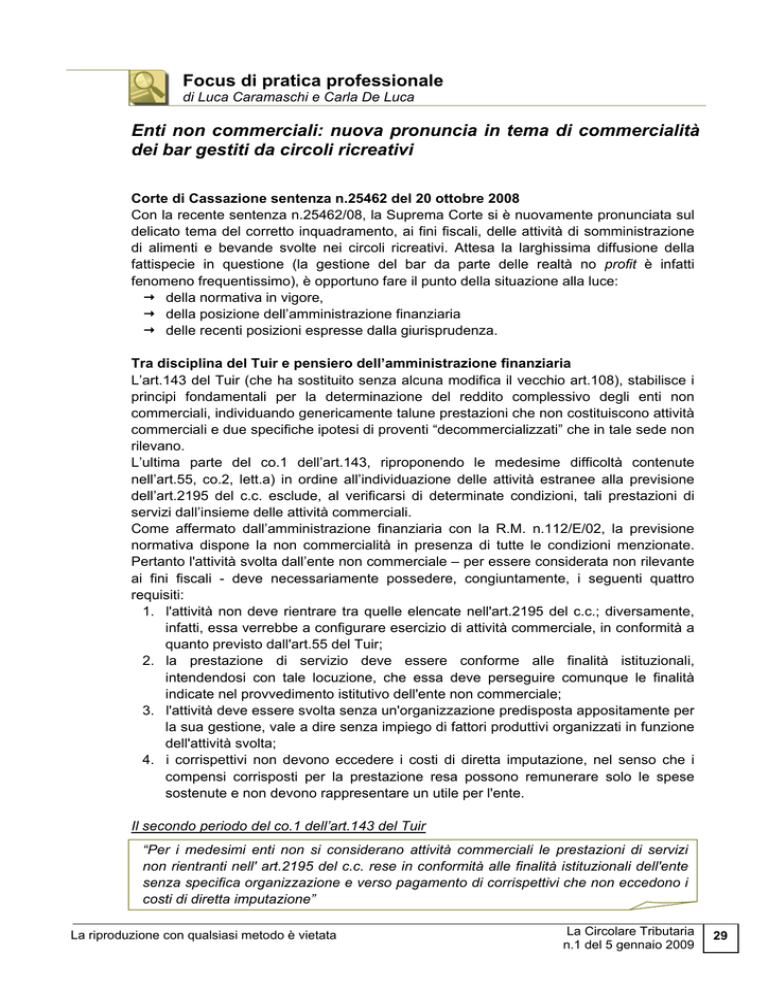

Art.148 del Tuir

Introduce una regola generale che sancisce l'esclusione dall'ambito

della commercialità dell'attività svolta da:

co.1, art.148

• associazioni;

• consorzi;

• altri enti associativi

nei confronti degli

associati o

partecipanti

sempre che la stessa sia esercitata

in conformità alle

finalità istituzionali

co.2, art.148

co.3, art.148

e

in assenza di una

specifica corrispettività

Conferma, invece, la natura commerciale delle cessioni di beni e delle

prestazioni di servizi rese, ancorché in conformità alle finalità

istituzionali, agli associati o partecipanti verso pagamento di

corrispettivi specifici, compresi i contributi e le quote supplementari

determinati in funzione delle maggiori o diverse prestazioni alle quali

danno diritto.

Introduce, in parziale deroga alla disposizione contenuta nel

precedente

secondo

comma,

delle

ipotesi

di

attività

decommercializzate con riferimento a particolari tipologie di enti

associativi. Si tratta, in particolare, di:

− associazioni politiche;

− associazioni sindacali;

− associazioni di categoria;

− associazioni religiose;

− associazioni assistenziali;

− associazioni culturali;

− associazioni sportive dilettantistiche;

− associazioni di promozione sociale;

− associazioni di formazione extra-scolastica della persona.

Le attività poste in essere dai predetti soggetti non rivestono carattere

commerciale qualora siano svolte in diretta attuazione degli scopi

istituzionali e nei confronti degli iscritti, associati o partecipanti,

ancorché verso pagamento di corrispettivi specifici. Tale regime

agevolato, quindi, si rende applicabile qualora sussistano

congiuntamente i seguenti tre presupposti:

1. le attività agevolate devono essere effettuate da ben definite

tipologie di associazioni;

2. le cessioni di beni e le prestazioni di servizi devono essere rese

agli associati;

3. le stesse attività devono essere effettuate "in diretta attuazione

degli scopi istituzionali".

L’ultimo requisito richiesto per poter godere dei benefici fiscali prevede

che le attività devono essere svolte "in diretta attuazione degli scopi

istituzionali". Tale verifica deve essere compiuta, sempre secondo la

citata C.M. n.124/98, seguendo le indicazioni fornite dalla sentenza

n.467/92 della Corte Costituzionale e, quindi, alla stregua di criteri

obiettivamente riscontrabili e non sulla base di un'auto qualificazione

risultante dalle sole indicazioni statutarie.

La riproduzione con qualsiasi metodo è vietata

La Circolare Tributaria

n.1 del 5 gennaio 2009

31

co.4, art.148

co.5, art.148

Introduce una presunzione assoluta di commercialità per talune

prestazioni, ancorché le stesse siano rese dall’ente di tipo associativo

nei confronti dei propri associati. Si tratta, per quanto attiene alla

problematica in esame, delle:

− somministrazioni di pasti;

− gestione di spacci aziendali e di mense.

È opportuno segnalare che tali attività, qualificate commerciali per

presunzione a prescindere dal soggetto che le pone in essere,

ancorché presentino caratteristiche diverse dall’attività di

somministrazione di alimenti e bevande tipica dei bar, vengono –

in talune pronunce giurisprudenziali – assimilate con conseguenze

non condivisibili in termini di qualificazione fiscale delle stesse.

Vale, infine, la pena accennare che il comma 5 introduce un’ulteriore

deroga rispetto a quanto previsto nei commi precedenti con

riferimento, però, solo ad alcune specifiche tipologie di associazioni:

“Per le associazioni di promozione sociale ricomprese tra gli enti di cui

all'art.3, co.6, lett.e), della L. n.287/91, le cui finalità assistenziali siano

riconosciute dal Ministero dell'interno, non si considerano commerciali,

anche se effettuate verso pagamento di corrispettivi specifici, la

somministrazione di alimenti e bevande effettuata presso le sedi in cui

viene svolta l'attività istituzionale, da bar ed esercizi similari e

l'organizzazione di viaggi e soggiorni turistici, sempreché le predette

attività siano strettamente complementari a quelle svolte in diretta

attuazione degli scopi istituzionali e siano effettuate nei confronti degli

stessi soggetti indicati nel co.3”.

10

In particolare, per le associazioni di promozione sociale , viene sancita

la non commercialità dell’attività di somministrazione di alimenti e

bevande al verificarsi delle seguenti tre condizioni:

1. l'attività deve essere effettuata da bar ed esercizi similari presso le

sedi in cui viene svolta l'attività istituzionale;

2. l'attività deve essere svolta nei confronti degli iscritti, associati o

partecipanti anche di altre associazioni che svolgono la medesima

attività e che per legge, regolamento, atto costitutivo o statuto

fanno parte di un'unica organizzazione locale o nazionale e dei

tesserati dalle rispettive organizzazioni nazionali;

3. deve trattarsi di attività strettamente complementare a quelle svolte

in diretta attuazione degli scopi istituzionali.

Secondo l’amministrazione finanziaria - R.M. n.217/E/95 - l’espressa previsione di

non commercialità per le somministrazione di alimenti e bevande effettuata da bar o

servizi similari interni all'associazione, con riferimento alle sole associazioni di

promozione sociale, fa ritenere che nei confronti di tutti gli altri enti di tipo associativo

l'attività di somministrazione di alimenti o bevande nei bar interni ai circoli ricreativi,

anche se svolta nei confronti dei propri associati, abbia carattere commerciale.

10

Con la circolare n.124/E/98 l’amministrazione finanziaria ha chiarito l’ambito di applicazione di tale norma definendo le associazioni

di promozione sociale come quelle associazioni che promuovono la solidarietà e il volontariato nonché l’aggregazione sociale

attraverso lo svolgimento di attività culturali e sportive, al fine di innalzare la qualità della vita, come per esempio ACLI ed ARCI

(soggetti che hanno ottenuto il riconoscimento del ministero dell’interno). Con riferimento alla corretta individuazione delle

associazioni di promozione sociale menzionate dal co.5 dell’art.148 del Tuir, va segnalato che per effetto dell’emanazione della

legge-quadro n.383/00 – che ha tra l’altro comportato l’istituzione del registro nazionale delle associazioni di promozione sociale –

oggi sono presenti due distinte tipologie di associazioni di promozione sociale (quelle “vecchie” e quelle “nuove”) per cui non è

chiaro se le agevolazioni in commento siano applicabili ad entrambe le categorie di associazioni di promozione sociale.

La riproduzione con qualsiasi metodo è vietata

La Circolare Tributaria

n.1 del 5 gennaio 2009

32

Imponibilità Iva

Analoghe considerazioni a quelle effettuate in materia di imposte dirette possono

evidenziarsi in ambito Iva. Gli indirizzi maggiormente favorevoli al contribuente

stabiliscono l’esclusione dal campo di applicazione dell’Iva dei proventi derivanti dalla

gestione di bar presso circoli, riconducendo la somministrazione nella fattispecie

individuata dall’art.4, co.4) del DPR n.633/72.

Di conseguenza, l’attività di gestione di un bar presso un sodalizio sportivo è assimilata

ad una prestazione di servizi nei confronti di associati e partecipanti, in conformità alle

finalità istituzionali, ed esclusa dal campo di applicazione dell’Iva.

Pertanto, secondo la tesi giurisprudenziale minoritaria favorevole al contribuente, si può

affermare che i proventi derivanti dalla gestione di bar si configurano come esclusi,

quando sono contestualmente soddisfatte determinate condizioni.

Diversamente, e secondo le tesi dell’amministrazione finanziaria e giurisprudenziale

prevalenti, la gestione di un esercizio di bar non può ritenersi coerente e farsi rientrare tra

le finalità di circolo sportivo.

La gestione di bar ha intrinseca e incontestabile natura commerciale e, come tale, non

può ricondursi fra le finalità proprie delle associazioni. Il beneficio dell’esclusione da Iva,

pertanto, è da attribuire solo a quelle somministrazioni poste in essere dalle associazioni

di promozione sociale, che soddisfino le condizioni evidenziate dal co.6, art.4, DPR Iva

(disposizione che in campo Iva “doppia” quanto già affermato nel settore delle imposte

dirette dal quinto comma dell’art.148 del Tuir)

Le posizioni della giurisprudenza di Cassazione

Alla luce di quanto esaminato in precedenza, appare ora più chiaro come non sia corretto

parlare semplicemente di attività di somministrazione di alimenti e bevande (gestione del

bar) da parte di un generico ente non commerciale. Occorre, infatti:

da un lato verificare la natura del soggetto operante nel settore del no profit che

pone in essere tale attività;

dall’altro verificare il rispetto delle precise condizioni (non sempre, tuttavia, agevoli

da interpretare) che la normativa fiscale prevede ai fini della loro

decommercializzazione.

In questo senso, l’esame delle diverse pronunce giurisprudenziali emanate

sull’argomento deve necessariamente avvenire conducendo un’attenta analisi del caso

concreto oggetto della decisione, evitando, peraltro, di giungere a conclusioni

generalizzate. Il mancato rispetto o la diversa interpretazione di una sola condizione

prevista dalla norma fiscale, infatti, può far giungere a conclusioni esattamente opposte.

Sentenza n.25462 del 20 ottobre 2008

“Il circolo che distribuisce bevande dietro il pagamento di un corrispettivo e che rilascia

immediatamente le tessere a chi si presenta all’ingresso è di fatto aperto al pubblico e,

pertanto, ai fini fiscali, esercita un’attività commerciale”.

È quanto stabilito, in tema di Iva, dalla summenzionata sentenza, con la quale i giudici

della Suprema Corte hanno osservato come l’argomentazione sostenuta dal club in

questione si ponesse irrimediabilmente “in contrasto” con l’orientamento di legittimità, dal

momento che più volte è stato affermato che

l’attività di bar con somministrazione di bevande dietro pagamento di corrispettivi

specifici svolta da un circolo sportivo, culturale o ricreativo, “anche se effettuata ai

propri associati”, non rientra in alcun modo tra le finalità istituzionali dell’associazione,

ma è da ritenere, ai fini del trattamento tributario, attività di natura commerciale.

La riproduzione con qualsiasi metodo è vietata

La Circolare Tributaria

n.1 del 5 gennaio 2009

33

La Corte ha confermato il proprio orientamento in materia, se si osserva che la prova

dell’apertura concreta al pubblico dei locali di un circolo vale a imprimere l’impronta di

commercialità all’attività ivi esercitata. Lo snodo decisivo della natura lucrativa dell’attività

svolta non è rappresentato tanto dalle prestazioni effettuate nei confronti dei clienti “non

soci”, quanto - a prescindere dal requisito associazionistico - “dalla somministrazione di

bevande dietro pagamento di corrispettivi specifici”.

Ciò vuol dire che, per i giudici di legittimità, l’attività di bar rientra di per sé nella nozione

civilistica di attività commerciale, prescindendo sia dalla tipologia dei destinatari delle

prestazioni sia dalla conformità alle finalità istituzionali perseguite dall’ente.

Va da sé che, su tali presupposti, l’attività rientra nel campo impositivo. L’argomentazione

della Corte è, del resto, perfettamente in linea con la normativa tributaria di settore

(artt.148 del Tuir, per le imposte sui redditi, e 4 del DPR n.633/72, per l’Iva).

È da rilevare, comunque, come tale orientamento evidenzi un particolare rigore

nell’esclusione di qualsiasi possibile relazione di conformità tra la gestione dell’attività di

bar e le finalità istituzionali perseguite, in presenza delle quali le norme Iva e Ires

accorderebbero la non imponibilità delle relative prestazioni; finalità che devono

riguardare, peraltro, la cultura, lo sport, l’assistenza ecc..

In tal modo la Cassazione, dando peso risolutivo alla somministrazione di bevande che

avviene verso la corresponsione di corrispettivi specifici, “anche se effettuata ai propri

associati”, ha drasticamente mostrato, nella sentenza in commento, di non salvare

neppure quelle prestazioni eseguite “esclusivamente” nei confronti di propri associati (in

genere in numero limitato) nell’ambito delle quote associative versate periodicamente dai

medesimi, circostanza che merita sicuramente un distinguo e una maggiore

ponderazione, senza – naturalmente – che si arrivi ad ammettere che l’associazione “sia

arbitra della propria tassabilità” (Corte Costituzionale, sentenza n.467/92).

Cassazione sez. V, sent. n.22533 del 26.10.07, - Natura commerciale dell’esercizio bar

nell’ambito di un circolo culturale ricreativo

In tema di imposte sui redditi, la gestione di esercizio bar con somministrazione di

bevande ed alimenti all’interno dei locali di un circolo culturale ricreativo, effettuata verso

pagamento di corrispettivi specifici ai soli associati, non rientra in alcun modo tra le

finalità istituzionali di un club sportivo, culturale, ricreativo e deve, quindi, ritenersi attività

di natura commerciale, i cui proventi sono soggetti ad imposizione fiscale.

La Suprema Corte ribadisce il principio consolidato, con riferimento al sistema vigente

anteriormente all’entrata in vigore della L. n.383/00 (che ha poi consentito ai circoli di

finanziarsi con attività commerciali consistenti nella cessione di beni e servizi ai soci ed a

terzi).

Cassazione sez. V, sent. n.14223 del 19.06.07 – Iva: negata esenzione per i circoli

privati

La Cassazione afferma che la gestione di esercizi di bar-caffè, per la mescita di bevande

ai propri associati, effettuata verso pagamento di corrispettivi specifici, non rientra in

alcun modo tra le finalità istituzionali di un club sportivo, culturale, ricreativo e, quindi,

devesi ritenere attività di natura commerciale, i cui proventi sono soggetti ad imposizione

fiscale.

Cassazione, sent. n.7953 del 30.03.07

Anche questa sentenza si muove nel solco della giurisprudenza prevalente, non

lasciando spazio ad indagini di tipo soggettivo per rinvenire una possibile relazione

La riproduzione con qualsiasi metodo è vietata

La Circolare Tributaria

n.1 del 5 gennaio 2009

34

IL CASO

qualitativa con il fine istituzionale dell’ente che esoneri l’esercizio dell’attività di bar dalla

sua naturale caratteristica commerciale e, dunque, dalla rilevanza tributaria.

La Cassazione non lascia, quindi, spazio ad alcuna indagine di tipo soggettivo tesa ad

approfondire e ad individuare una possibile relazione funzionale, cioè qualitativa, che

salvi ed esoneri l’esercizio dell’attività di bar dalla sua naturale caratteristica commerciale

e, dunque,dalla rilevanza tributaria (ai fini Ires, Irap e Iva).

Con riferimento alla sentenza n.612/06, la Corte di Cassazione ha affrontato il

caso di un circolo dotato di un bar per la somministrazione di alimenti e bevande,

la cui entrata era situata su una pubblica via con tanto di cartelli pubblicitari dei

prodotti smerciati. In relazione a tale fattispecie, la Suprema Corte ha affermato –

sulla scorta dei principi generali contenuti nell’art.143 del Tuir – che in presenza di

una specifica organizzazione e, soprattutto, in presenza di prezzi praticati che

eccedono i costi di diretta imputazione l’attività di bar del circolo ricreativo, lo

stesso assume carattere commerciale.

Con due pronunce (sentenze n.19843/05 e n.19840/05), la stessa Corte ha

riconosciuto quali commerciali le attività di bar gestite da un circolo, affermando

che le finalità istituzionali prese in considerazione dalla normativa al fine di

sottrarre alla tassazione le attività relative - oggettivamente commerciali - non

possono essere considerate in senso così ampio da ricomprendere anche le

somministrazioni tipiche del bar, ancorché svolte nei locali dell’associazione e nei

confronti dei soli soci o associati. La gestione nell’ambito delle strutture

associative di un esercizio di bar non può, secondo la Corte, ritenersi coerente, e

farsi rientrare tra le finalità istituzionali di un’associazione culturale, assistenziale o

sportiva.

Nel caso concreto, peraltro, la Corte ha rilevato che l’esistenza di un reddito

derivante dalla gestione di un bar e dalla commercializzazione di beni, a prezzi

quasi identici a quelli praticati negli esercizi pubblici, costituiva prova della natura

commerciale dell’attività, stante, peraltro, che il Circolo non aveva tenuto una

regolare contabilità dalla quale potersi desumere che i corrispettivi non

eccedevano i costi di diretta imputazione.

In tale contesto - secondo la Corte - è irrilevante l’ulteriore circostanza relativa ai

soggetti (soci od estranei), cui la somministrazione veniva effettuata, dovendo

riconoscersi rilevanza impositiva anche alle cessioni fatte ai soci ove, come nel

caso, l’attività non rientri tra i fini istituzionali.

Detto in altri termini, come la stessa Cassazione ha affermato con la sentenza

n.18704/05, l’attività di somministrazione può essere considerata irrilevante ai fini

tributari solo se svolta in conformità alle finalità istituzionali dell’ente. Tuttavia,

quanto appena citato è un assunto giuridicamente troppo fragile per un’attività - la

gestione di un bar - che, se stabile ed organizzata professionalmente, assume

nell’ordinamento, salva la deroga specifica riferita alle associazioni di promozione

sociale, carattere commerciale. Tant’è che secondo altra, ormai prevalente,

giurisprudenza della stessa Cassazione, l’assunto che vi possa essere

compatibilità tra la gestione di un vero e proprio bar e l’attuazione di una

qualsivoglia ideale finalità associativa è poco credibile.

Accanto all’estrema rigidità delle sentenze richiamate in precedenza – le cui conclusioni

peraltro, con specifico riferimento ai casi esaminati dalla Corte, sono da chi scrive

pienamente condivise – si rinvengono altre pronunce nelle quali il collegamento tra

l’attività di somministrazione di alimenti e bevande e le finalità istituzionali dell’ente viene

opportunamente valorizzato.

La riproduzione con qualsiasi metodo è vietata

La Circolare Tributaria

n.1 del 5 gennaio 2009

35

In tale contesto la Cassazione, con la sentenza n.280/04, ha introdotto aperture

significative, proprio nel senso della necessità di tener conto della pluralità di scopi che

un’associazione culturale, sportiva o comunque di assistenza sociale può avere.

Inoltre, la Cassazione, con la sentenza n.18560/05, ammette alla non imponibilità le

somministrazioni del bar, sul presupposto che ne sia scontata la strumentalità e

l’accessorietà alle finalità istituzionali, e che tale nesso ne giustifichi l’attrazione.

Riassumendo:

I recenti interventi della Cassazione

Sentenza

Cassazione, sent. n.25462/08

Cassazione, sent. n.22533/07

Cassazione, sent. n.14223/07

Cassazione, sent. n.7953/07

Cassazione, sent. n.612/06

Cassazione, sent. n.19843/05

Cassazione, sent. n.19840/05

Cassazione, sent. n.18560/05

Cassazione, sent. n.280/04

Cassazione, sent. n.6340/02

Cassazione, sent. n.310/99

Tributo

Iva

Ires

Iva

Iva

Ires

Ires

Iva

Iva

Iva

Iva

Iva

Favorevole al contribuente

No

No

No

No

No

No

No

Si

Si

No

No

La Corte ha, dunque, confermato il proprio orientamento in materia. Ciò vuol dire che, per

i giudici di legittimità, l’attività di bar rientra di per sé nella nozione civilistica di attività

commerciale, prescindendo sia dalla tipologia dei destinatari delle prestazioni, sia dalla

conformità alle finalità istituzionali perseguite dall’ente.

Lo spazio di dubbio, o di incertezza, che attualmente resta aperto è infatti solo quello

lasciato da una corrente giurisprudenziale minoritaria della Suprema Corte.

In altre parole, se compito delle associazioni è fondamentalmente l’aggregazione, lo

“stare insieme” magari attorno ad un progetto di divulgazione di valori culturali o anche

sportivi, e se in tali finalità può riconoscersi di volta in volta assistenza sociale o culturale,

è però abbastanza certo escludere da tale contesto la funzionalità della attività di

somministrazione di alimenti e bevande.

L’unico tacito e sommesso consenso si ha sul fatto che solo in un caso specifico, quello

delle associazioni di promozione sociale (con una distinzione non troppo agevole tra

associazioni di promozione sociale “vecchie” e “nuove”, come già ricordato in

precedenza), tale attività non assume mai - ma solo per una espressa deroga normativa il carattere della commercialità che ad essa fisiologicamente competerebbe.

La riproduzione con qualsiasi metodo è vietata

La Circolare Tributaria

n.1 del 5 gennaio 2009

36