Circolare N. 35

Area: TAX & LAW

Periodico plurisettimanale

7 maggio 2010

FORUM LAVORO 2010: I CHIARIMENTI DELL’AGENZIA DELLE ENTRATE

Nel corso di un incontro organizzato dalla stampa specializzata, l’Agenzia delle Entrate ha fornito

alcuni importanti chiarimenti in materia di reddito di lavoro dipendente, chiarimenti ufficializzati

dalle Entrate nella Risoluzione n. 26/E/2010.

In particolare, le precisazioni riguardano la rilevanza fiscale dei buoni pasto, la corretta

individuazione degli oneri di utilità sociale e le modalità per la determinazione del valore normale

per i beni e i servizi forniti dal datore di lavoro ai dipendenti.

BUONI PASTO

Ai sensi dell’art. 51, c. 2, lett. c), TUIR, le prestazioni sostitutive di mense aziendali erogate sotto

forma di buoni pasto (c.d. ticket restaurant) non formano reddito in capo al dipendente sino alla

soglia di esenzione di € 5,29, la quota eccedente tale limite è, invece, soggetta a tassazione.

Si ricorda che i buoni pasto sono ammessi all’agevolazione fiscale anche se l’orario di

lavoro non prevede il diritto alla pausa pranzo (compresi i contratti part-time).

L’art. 51, c. 3, TUIR, stabilisce una franchigia fiscale dell’importo di € 258,23 per i beni e i servizi

(c.d. compensi in natura) erogati ai dipendenti in ciascun esercizio.

Nel corso del “Forum Lavoro” è stato chiesto all’Agenzia delle Entrate se le eccedenze imponibili

dei buoni pasto (ossia la quota eccedente € 5,29) possano rientrare nella soglia di esenzione di €

258,23.

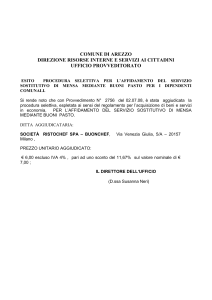

L’Amministrazione finanziaria ha risposto negativamente al quesito, precisando che i ticket

restaurant non costituiscono erogazioni in natura, ma piuttosto in denaro, e, pertanto non sono

assorbibili dalla franchigia di esenzione di € 258,23 che riguarda esclusivamente i compensi in

natura.

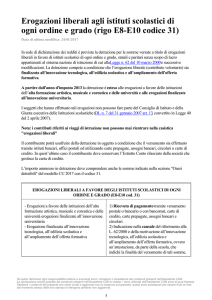

EROGAZIONI IN DENARO

EROGAZIONI IN NATURA

Esempio 1

imponibili per l’intero importo

non imponibili sino alla soglia di € 258,23

Ad un lavoratore dipendente vengono distribuiti n. 250 buoni pasto del valore nominale di €

7 ciascuno. Considerato che la soglia di esenzione ammonta a € 5,29 per ciascun ticket

restaurant, la quota che concorre alla formazione del reddito da lavoro dipendente è data

da: (7 - 5,29) x 250 = 427,50. Tale quota non è “coperta” dalla franchigia di € 258,23

prevista per le erogazioni in natura.

ONERI DI UTILITA’ SOCIALE

Il secondo chiarimento concerne la corretta individuazione degli oneri di utilità sociale, ossia i beni

ed i servizi distribuiti gratuitamente dal datore di lavoro alla generalità dei dipendenti o a categorie

di dipendenti, il cui valore non concorre a formare reddito in capo agli stessi.

RIPRODUZIONE VIETATA

Pag. | 1 di 3

INTEGRA ON LINE

REDAZIONE E AMMINISTRAZIONE: VIA A. VOLTA, 1 - 48018 FAENZA (RA) N. VERDE 800 15 55 15 FAX 0546 62 58 69

REGISTRAZIONE TRIBUNALE DI RAVENNA N. 1262 DEL 06/09/2005 - DIRETTORE RESPONSABILE: PATRIZIO PRATI

INTERNET: www.integra-online.it

E-MAIL: [email protected]

L’Agenzia delle Entrate ha precisato che i criteri identificativi degli oneri di utilità sociale sono

contenuti nella norma di riferimento prevista nell’art. 100, c. 1; TUIR: “(…) spese relative ad opere

o servizi utilizzabili dalla generalità dei dipendenti o categorie di dipendenti volontariamente

sostenute per specifiche finalità di educazione, istruzione, ricreazione, assistenza sociale e

sanitaria o culto.”

Ai fini dell’esclusione dalla formazione del reddito di lavoro dipendente devono ricorrere

congiuntamente le seguenti condizioni:

1)

2)

3)

la spesa deve essere sostenuta volontariamente dal datore di lavoro e non in adempimento

di un vincolo contrattuale;

deve trattarsi di opere e servizi messe a disposizione della generalità dei dipendenti o di

categorie di dipendenti;

tali opere e servizi devono perseguire specifiche finalità di educazione, istruzione,

ricreazione, assistenza sociale o culto.

L’Amministrazione finanziaria ha inoltre precisato che l’esclusione dalla tassazione opera

anche nell’ipotesi in cui detti servizi siano messi a disposizione dei dipendenti tramite il

ricorso a strutture esterne all’azienda.

E’ comunque indispensabile che il dipendente risulti estraneo al rapporto intercorrente tra l’azienda

e l’effettivo prestatore del servizio. In particolare, non deve risultare beneficiario dei pagamenti

effettuati dalla propria azienda in relazione all’obiettivo di fornitura dei servizi medesimi.

Restano, infatti, escluse dall’esenzione (e quindi concorrono alla formazione del reddito di lavoro

dipendente) tutte le ipotesi di erogazione di somme, anche indirette, da parte del datore di lavoro,

anche sotto forma di rimborsi o anticipazione spese sostenute dal dipendente, nonché le

erogazioni sostitutive in denaro.

In buona sostanza, l’esenzione è riferibile unicamente alle erogazioni in natura (individuate

con i succitati criteri) con l’unica eccezione riguardante le eventuali somme in denaro

corrisposte alla generalità dei dipendenti o loro categorie per la frequenza di asili o di

colonie climatiche da parte dei familiari di cui all’art. 12, TUIR, nonché per borse di studio a

favore dei medesimi familiari.

Si ricorda infine che per l’azienda tali oneri risultano deducibili per un ammontare complessivo non

superiore al 5 per mille delle spese per prestazioni di lavoro dipendente.

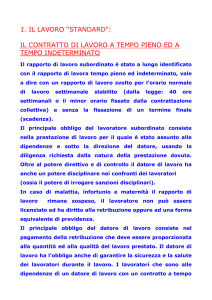

erogazioni solo in natura e non in denaro

esenti da IRPEF se ricorrono le condizioni previste

in mancanza sono soggette a tassazione

IL VALORE NORMALE DEI BENI O SERVIZI CEDUTI AI DIPENDENTI

L’ultimo chiarimento fornito dalla Risoluzione in commento riguarda la corretta determinazione del

valore normale dei beni e servizi forniti dal datore di lavoro ai dipendenti, che concorre alla

formazione del reddito di questi ultimi.

In particolare, l’art. 51, c. 3, TUIR, stabilisce che per valorizzare beni o servizi ceduti ai dipendenti

(o ad alcuni loro familiari), si applicano le disposizioni relative alla determinazione del valore

normale dei beni e servizi contenute nell’articolo 9, TUIR.

Ai sensi dell’art. 9, c. 3, TUIR, per valore normale si intende il “(…) prezzo o corrispettivo

mediamente praticato per i beni e i servizi della stessa specie o similari, in condizioni di libera

concorrenza e al medesimo stadio di commercializzazione, nel tempo e nel luogo in cui i beni o

servizi sono stati acquisiti o prestati, e, in mancanza, nel tempo e nel luogo più prossimi.”

100507 CF

RIPRODUZIONE VIETATA

Pag. | 2 di 3

INTEGRA ON LINE

REDAZIONE E AMMINISTRAZIONE: VIA A. VOLTA, 1 - 48018 FAENZA (RA) N. VERDE 800 15 55 15 FAX 0546 62 58 69

REGISTRAZIONE TRIBUNALE DI RAVENNA N. 1262 DEL 06/09/2005 - DIRETTORE RESPONSABILE: PATRIZIO PRATI

INTERNET: www.integra-online.it

E-MAIL: [email protected]

Poiché accade spesso che i datori di lavoro acquistino dei beni/servizi da erogare ai propri

dipendenti a prezzi scontati, o comunque inferiori a quelli di mercato, in forza di un’apposita

convenzione commerciale, è stato chiesto all’Agenzia delle Entrate se sia corretto considerare, ai

fini della tassazione in capo ai dipendenti, tale prezzo scontato, ancorché inferiore a quello

“mediamente praticato”.

Secondo l’Amministrazione finanziaria, in considerazione dell’esplicito riferimento normativo

contenuto nell’art. 9, c. 3, TUIR: (“Per la determinazione del valore normale si fa riferimento, in

quanto possibile, ai listini o alle tariffe del soggetto che ha fornito i beni o i servizi e, in mancanza,

alle mercuriali e ai listini delle camere di commercio e alle tariffe professionali, tenendo conto degli

sconti d’uso”), il valore normale di riferimento può essere costituito dal prezzo scontato che il

fornitore pratica sulla base di apposite convenzioni ricorrenti nella prassi commerciale.

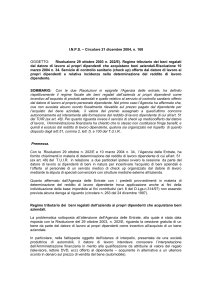

valore normale per beni e servizi offerti ai

dipendenti

può essere costituito dal minor prezzo di acquisto praticato

al datore di lavoro

BREVI CONCLUSIONI

Sulla base dei chiarimenti forniti dall’Agenzia delle Entrate, anziché l’erogazione di buoni pasto o

indennità similari, parrebbe essere più conveniente inserire nella busta paga dei dipendenti dei

fringe benefit, che siano fiscalmente meno aggredibili rispetto a quelle che vengono considerate

erogazioni in denaro.

Infatti, i beni e i servizi offerti dal datore di lavoro ai propri dipendenti:

se hanno finalità di educazione, istruzione, ricreazione, assistenza sociale o culto (alle

condizioni sopra illustrate), sono (parzialmente) deducibili per l’impresa e non imponibili per

il lavoratore;

se non rientrano nelle ipotesi precedenti, il loro valore è tassato in capo al dipendente per il

prezzo scontato pagato dal datore di lavoro in sede di acquisto;

trattandosi di erogazioni in natura, si applica la soglia di esenzione da tassazione di €

258,23. ■

100507 CF

RIPRODUZIONE VIETATA

Pag. | 3 di 3

INTEGRA ON LINE

REDAZIONE E AMMINISTRAZIONE: VIA A. VOLTA, 1 - 48018 FAENZA (RA) N. VERDE 800 15 55 15 FAX 0546 62 58 69

REGISTRAZIONE TRIBUNALE DI RAVENNA N. 1262 DEL 06/09/2005 - DIRETTORE RESPONSABILE: PATRIZIO PRATI

INTERNET: www.integra-online.it

E-MAIL: [email protected]