Corso di bilancio e principi contabili

Dodicesima lezione:

n

Le attività finanziarie

Prof. Alessandro Zattoni - Università Parthenope di Napoli

1

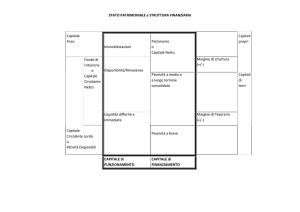

IMMOBILIZZAZIONI FINANZIARIE

B.III Immobilizzazioni finanziarie

1) Partecipazioni in:

a) controllate

b) collegate

c) controllanti

d) altre imprese

2) Crediti:

a) verso imprese controllate

b) verso imprese collegate

c) verso imprese controllanti

d) verso altri

3) Altri titoli

4) Azioni proprie (con indicazioni anche del valore

nominale complessivo)

ATTIVITA’ FINANZIARIE NON IMMOBILIZZATE

C. III Attività finanziarie che non costituiscono immobilizzazioni

1) Partecipazioni in:

a) controllate

b) collegate

c) controllanti

d) altre imprese

2) Azioni proprie

3) Altri titoli

ATTIVITA’ FINANZIARIE

• La distinzione tra attività a breve e immobilizzate si fonda

sul criterio funzionale, cioè:

• sono immobilizzati quei titoli che si intende mantenere

nel patrimonio aziendale fino alla loro naturale

scadenza;

• non sono immobilizzati quei titoli che sono destinati a

scambi sul mercato.

• Si presumono immobilizzate “le partecipazioni in altre

imprese in misura non inferiore a quelle stabilite dal terzo

comma dell’art. 2359” (ossia pari ad almeno il 20% se la

società partecipata non è quotata in borsa e al 10% se è

quotata).

ATTIVITA’ FINANZIARIE

• I proventi dell’investimento in obbligazioni o titoli di stato

costituiti da interessi devono essere rilevati secondo il

criterio della competenza, indipendentemente dalla

manifestazione finanziaria (si originano ratei e risconti).

• Tale principio vale anche per il trattamento del premio

percepito per sorteggio di obbligazioni e per i premi a

favore dei sottoscrittori (premio di emissione), che devono

gravare pro quota sul CE di ogni esercizio.

• La stessa logica vale anche per lo scarto di negoziazione,

che si crea quando si acquista sul mercato un titolo ad un

valore diverso da quello di rimborso finale.

TITOLI OBBLIGAZIONARI

• I titoli obbligazionari immobilizzati:

• il valore di carico comprende il costo di acquisto e gli

oneri accessori direttamente imputabili ad esclusione

degli interessi passivi eventualmente sostenuti per la

fruizione di un pagamento dilazionato;

• il costo deve essere svalutato qualora si riscontri una

perdita durevole (art. 2426) causata da variazioni

negative persistenti espresse dal mercato (media

prezzi di mercato in un periodo congruo) o dalla

gestione dell’azienda emittente (andamenti economici

negativi);

TITOLI OBBLIGAZIONARI

• I titoli obbligazionari immobilizzati (segue):

• la svalutazione va imputata a CE nell’esercizio in cui

si è manifestata (D 19 b) e a SP tramite il relativo

fondo;

• nei successivi esercizi si può procedere al ripristino

parziale o totale del valore originario (D 18 b);

• gli utili e le perdite derivanti da realizzo di titoli a

reddito fisso immobilizzati dovranno essere contenuti

nelle voci E 20 ed E 21;

• in NI devono essere riportate le ragioni dell’eventuale

svalutazione e/o rivalutazione di ripristino.

TITOLI OBBLIGAZIONARI

• I titoli obbligazionari compresi nel circolante

• devono essere contabilizzati al costo specifico, se i

volumi di titoli sono elevati si possono applicare i criteri

LIFO, FIFO o il costo medio ponderato (art. 2426);

• in sede di valutazione il costo deve essere confrontato

con il valore di realizzazione desumibile dall’andamento

di mercato, al fine di scegliere il minore tra i due (per i

titoli quotati si valuta il prezzo medio dell’ultimo mese o

la media dell’ultima settimana);

• se il valore di presunto realizzo è inferiore al costo si

procede alla svalutazione (D 19 c del CE) e si crea un

relativo fondo;

• nei successivi esercizi si può procedere al ripristino

parziale o totale del valore originario (D 18 c del CE).

LE PARTECIPAZIONI: tratti generali

Le partecipazioni sono quote rappresentative del capitale di

una società (azioni o quote).

• Differenza tra valore nominale, valore di emissione e

valore di mercato.

• Lo scopo dell’investimento è la ricerca di un rendimento

diretto tramite frutti (dividendi o accrescimenti di valore

del titolo) o di un ritorno indiretto tramite influenza nella

gestione.

• I diritti attribuiti sono la percezione di dividendi, il rimborso

del capitale, il voto in assemblea, il diritto di opzione, etc.

VALUTAZIONE DELLE PARTECIPAZIONI CIRCOLANTI (1)

Partecipazioni circolanti (art. 2426, 9): valutazione al

minore tra costo e valore di mercato al 31/12.

n costo: specifico o secondo criteri LIFO, FIFO o costo

medio ponderato;

n valore di realizzazione desumibile dall’andamento di

mercato:

w titoli non quotati: quotazione di titoli similari o

valore nominale rettificato per tenere conto del

rendimento di titoli similari;

w titoli quotati: prezzo medio quotazioni dell’ultimo

mese, se quotazione eccessiva media prezzi

dell’ultima settimana.

VALUTAZIONE DELLE PARTECIPAZIONI CIRCOLANTI (2)

Esempio: costo 100; valore mercato al 31/12: ip. a) 112; ip. b) 93

a) Non si effettuano rilevazioni.

b) Se circolante si deve svalutare, se immobilizzata dipende

dal carattere durevole della perdita.

La svalutazione può essere diretta (D 19 a)

Svalutazione partecipazioni

7

Partecipazioni

7

oppure “indiretta” con uso del fondo svalutazione partecipazioni

Se vengono meno i motivi della svalutazione, si deve rivalutare (D 18 a)

Es. al 31/12/x+1 il valore di mercato è 97

Partecipazioni

Rivalutazione partecipazioni

4

4

VALUTAZIONE DELLE PARTECIPAZIONI IMMOBILIZZATE

Si considerano immobilizzate le partecipazioni detenute per

investimento duraturo o in vista dell’esercizio di un’influenza

dominante o notevole.

La valutazione delle partecipazioni:

1) in imprese non controllate, né collegate: sono valutate al

costo di acquisto, incrementato in seguito ad aumenti di

capitale a pagamento e svalutato per perdite durevoli

(art. 2426, 1-3).

2) in imprese controllate e/o collegate: si pone la scelta

(anche per singole partecipazioni) tra:

• il metodo del costo;

• il metodo del patrimonio netto (art. 2426, n. 4).

IL METODO DEL COSTO (DOC. 20 D.C.-R.)

Occorre svalutare in caso di “perdite durevoli”:

n verifica

della presenza di perdite di esercizio

“strutturali” della partecipata;

n non dimostrabilità di possibilità di riequilibrio nel b.p.,

ribasso di quotazioni persistente.

Necessità di confronto con il valore derivante

dall’applicazione del metodo del PN:

n se metodo costo > metodo PN menzione in N.I.;

n svalutazione se il maggior valore non è giustificato da

sottovalutazioni contabili dei beni della partecipata o

da avviamento.

Maggiore importanza del metodo del PN: è l’unico che

consente al valore della partecipazione di seguire

l’andamento gestionale della partecipata.

IL METODO DEL PATRIMONIO NETTO (1) (N. 21 CNDC-CNR)

• Tale metodo consiste in un consolidamento sintetico, dal

momento che si sostituisce al valore della partecipazione

il patrimonio netto (pro-quota) della partecipata.

• Ha lo scopo di allineare il valore delle partecipazioni al

corrispondente valore del patrimonio netto della società

partecipata a seguito degli utili (rivalutazione) e delle

perdite (svalutazione) che essa consegue.

• L’abbandono di tale metodo è causato dalla perdita di

influenza notevole, dall’insussistenza della destinazione

durevole e dal mutamento dello scopo dell’investimento.

• In caso di perdite durevoli, tale metodo consente di

svalutare la partecipazione anche oltre al valore del

patrimonio netto contabile.

IL METODO DEL PATRIMONIO NETTO (2) (N. 21 CNDC-CNR)

Le fasi che assumono rilevanza ai fini dell’applicazione del

metodo del PN sono:

1) acquisto della partecipazione;

2) confronto iniziale con patrimonio netto della partecipata;

3) trattamento del risultato economico della partecipata.

1) La società Alfa acquista una partecipazione del 60% in

Beta al costo di 800. Il patrimonio netto contabile di Beta

alla data dell’acquisto è di 900.

Partecipazioni

Banca c/c

800

800

IL METODO DEL PATRIMONIO NETTO (3) (N. 21 CNDC-CNR)

• L’art. 2426 stabilisce che:

“quando una partecipazione è iscritta per la prima volta in

base al metodo del patrimonio netto, il costo di acquisto

superiore al valore corrispondente del patrimonio netto

risultante dall’ultimo bilancio dell’impresa controllata o

collegata, può essere iscritto nell’attivo, purché ne siano

indicate le ragioni nella NI. La differenza, per la parte

attribuibile a beni ammortizzabili o all’”avviamento” deve

essere ammortizzata”.

• Il confronto tra il costo e il patrimonio netto ha l’obiettivo di

consentire la distribuzione del costo di acquisto sui singoli

elementi del capitale della società partecipata. Le attività e

le passività sono oggetto di alcune rettifiche extracontabili.

IL METODO DEL PATRIMONIO NETTO (4) (DOC. 21 D.C.-R.)

2) Il confronto iniziale tra costo e quota corrispondente del

patrimonio netto (P.N.) “rettificato” :

Es. Rivalutazione immobili + 500

riduzione crediti

- 100

revisione magazzino - 50

stanziamento oneri

- 50

Totale rettifiche extracont. +300

Calcolo patrimonio netto rettificato = 900 + 300 = 1.200

quota P.N. attribuito = 60% di 1.200 = 720

differenza (costo - quota P.N) = 800 - 720 = + 80

IL METODO DEL PATRIMONIO NETTO (5) (DOC. 21 D.C.-R.)

In presenza di un costo di acquisto superiore alla quota del

PN i motivi della differenza possono essere ricondotti a:

• un avviamento della società partecipata (se ci sono attese

di sovraredditi): si lascia la differenza incorporata nel

costo della partecipazione;

• una perdita (per “cattivo affare”): si deve svalutare il costo

per adeguarlo al P.N. (in D.19.a C.E.).

Svalutazione partecipazioni

Partecipazioni

80

80

IL METODO DEL PATRIMONIO NETTO (6) (DOC. 21 D.C.-R.)

Nel caso (poco probabile) in cui la differenza tra il costo di

acquisto e la quota del patrimonio netto (rettificata) sia

negativa, si ritiene che la partecipante ha fruito di uno

sconto e si aumenta il valore della partecipazione.

Si rivaluta (senza redditualizzare) la partecipazione per

adeguarla al patrimonio netto iscrivendo per contropartita

una riserva non distribuibile (A.VII S.P.)

Partecipazioni

Riserva plusvalori di partecipazioni

acquisite

50

50

IL METODO DEL PATRIMONIO NETTO (7) (DOC. 21 D.C.-R.)

• L’art.2426 afferma che:

“negli esercizi successivi le plusvalenze derivanti

dall’applicazione del metodo del patrimonio netto, rispetto

al valore indicato nel bilancio dell’esercizio precedente

sono iscritte in una riserva indistribuibile”.

• In particolare la quota spettante del risultato di esercizio

(rettificato) della partecipata deve essere inserita nel

bilancio della partecipante tra le riserve indisponibili con

corrispondente

incremento

del

valore

della

partecipazione.

Partecipazioni

Riserva di rivalutazione partecipazioni

100

100

IL METODO DEL PATRIMONIO NETTO (8) (DOC. 21 D.C.-R.)

• Nell’ipotesi di perdita della partecipata si deve svalutare

la partecipazione addebitando un costo a CE (D 19 a). Le

perdite determineranno anche una riduzione della riserva

(con contropartita una riserva disponibile) in modo da fare

coincidere il saldo della riserva stessa con il plusvalore

complessivamente ottenuto nei diversi esercizi.

Svalutazione di partecipazioni

Partecipazioni

100

100

IL METODO DEL PATRIMONIO NETTO (9) (DOC. 21 D.C.-R.)

• La distribuzione dei dividendi deve essere contabilizzata

secondo il criterio di competenza, al sorgere del credito

derivante dalla delibera assembleare. Il dividendo deve

essere inserito nel CE della partecipante (C 15 a) e

contemporaneamente si deve ridurre il valore delle azioni,

addebitando in contropartita la riserva indistribuibile.

Crediti per dividendi

Dividendi da controllate

Riserva di rivalutazione

Partecipazioni

60

60

60

60

LE AZIONI PROPRIE

• Sono immobilizzate le azioni proprie che l’organo di

amministrazione ha deciso di mantenere in portafoglio per

un periodo superiore all’esercizio.

• Devono essere iscritte al costo e contestualmente deve

essere iscritta una riserva per azioni proprie (A. V dello

SP) indisponibile.

• Nel caso di perdite durevoli devono essere svalutate con

corrispondente riduzione della riserva per azioni proprie

(D del CE).

• Sono eliminate dal bilancio a seguito di:

- annullamento, con modifiche nelle riserve;

- vendita sul mercato, con plus(minus)valenza (C del

CE).

LO IASB

• Lo IAS 39 (Financial instruments: recognition and

measurement) affronta gli aspetti di valutazione e lo IAS

32 (Financial instrumentrs: disclosure and presentation)

i profili di rappresentazione in bilancio.

• Le azioni proprie (treasury shares) devono essere

portate a detrazione del patrimonio netto.

• Per lo IASB non esiste nel bilancio individuale il metodo

del patrimonio netto. Nei bilanci della capogruppo, le

partecipazioni in società controllate e collegate devono

essere valutate utilizzando uno dei seguenti due metodi:

• al costo, modificato solo in caso di svalutazioni;

• al fair value through profit and loss (in sostanza il valore di

mercato) con variazioni imputate al CE.

LO IASB

• Lo IAS 39 distingue quattro diverse categorie di attività

finanziarie:

• le attività detenute a scopo di negoziazione (held for trading)

devono essere contabilizzate con il metodo del fair value

through profit and loss;

• le attività detenute fino alla scadenza (held to maturity) sono

valutate con il metodo del costo ammortizzato utilizzando il

metodo del tasso effettivo di interesse;

• i prestiti e i crediti (loans and receivables) devono essere

valutati come i titoli precedenti;

• le attività finanziarie disponibili per la vendita (available for sale)

sono valutate al fair value.