“FRODI IVA NEL DIRITTO PENALE: PROBLEMATICHE”

a cura di Francesco COZZI

Procuratore Aggiunto - Procura Repubblica Tribunale di Genova

Il tema delle frodi I.V.A. attiene al versante dei comportamenti che diminuiscono o mettono in

pericolo le ENTRATE dello Stato in quanto riguarda il mancato pagamento di risorse quali l’imposta sul

valore aggiunto.

Condotte dello stesso tipo ossia incidenti sulle entrate dello Stato che presentano rilievo penale si

hanno nel contrabbando doganale (artt. 282 segg. DPR 23.1.73 n. 43) che riguardano il mancato

pagamento dei diritti di confine e l’IVA (art. 70 Dpr 26.10.72 n. 633) per i beni di provenienza

extracomunitaria .

1

Forma della frode

Negli ultimi anni indagini svolte dalla Amministrazione delle Dogane dagli Uffici dalla Agenzia delle

Entrate dalla Guardia di Finanza hanno messo alla luce numerose fattispecie in cui uno o più soggetti

persone fisiche o imprese in forma societaria emettono fatture relative a operazioni di cessioni di beni per

consentire a terzi l’evasione di imposte. Detti soggetti poi o accumulano un debito IVA anche di

dimensioni enormi che non assolvono perché non versano l’ iva allo Stato spesso non presentando neppure

dichiarazione fiscale, ovvero neutralizzano il debito iva utilizzando a loro volta fatture emesse da altri

soggetti non operativi commercialmente a fronte di operazioni inesistenti .

I settori interessati sono quelli dei prodotti tecnologici

informatica;materiale ottico delle autovetture) delle carni.

(cellulari

di

telefonia

mobile,

1. Tale soggetto si frappone nella sequenza di cessione di prodotti commerciali –perciò detto

interposto - ed effettua apparentemente (in base a fattura)

• un acquisto intracomunitario con imponibile IVA nello Stato di destinazione, ossia in Italia nel

nostro caso ai sensi dell’art.41 del DL n. 331 del 1993 ovvero

• un acquisto da un soggetto extracomunitario attraverso un deposito iva. Ovvero

• effettua un acquisto rilasciando dichiarazione di intenti al fornitore in modo da farsi fatturare

il bene con sospensione di imposta (trattasi della autocertificazione rilasciata alla controparte

di cui all’ art. 1 lett c DL 29.12.83 n. 746 conv. in legge 27.2.84 n. 12)

2. Cede poi apparentemente (in base a fattura) il bene al reale acquirente a un prezzo pari o poco

superiore al costo che aveva sostenuto senza la applicazione dell’IVA.

3. Non versa poi allo Stato l’IVA che pure incamera dal reale acquirente e questi invece se la detrae.

2 Gli effetti

L’interposto guadagna un compenso per l’attività svolta che in realtà consiste solo nel ricevere una

fattura passiva senza iva dal fornitore ed emetterne altra verso il cessionario reale ad un prezzo

complessivo inferiore pari o di poco superiore all’imponibile indicato nella fattura emessa dal fornitore

intracomunitario.

(ad es A cede a B un bene a 100 senza applicazione di IVA perché cessione intracomunitaria o

nazionale su dichiarazione di intenti; B cede a C a 83 + 17 IVA + 2 per proprio compenso e quindi a 102; C

cede al consumatore a 90 + 18 di IVA ; B non versa 17 di IVA allo Stato; C versa 2 (19-17). Lo Stato incassa

2 anziché 20.)

Il meccanismo emerso nel corso delle attività di contrasto del fenomeno consente al cessionario reale

detto interponente di detrarsi l’IVA sull’acquisto di acquistare il bene a prezzo competitivo e di

rivenderlo a prezzi più bassi rispetto alla concorrenza con danno per gli operatori dello stesso settore che

effettuano regolarmente le operazioni.

1

Atti del convegno “Frodi Iva: analisi del fenomeno e adeguatezza degli interventi di contrasto” - Genova 1 dicembre 2005

organizzato da «Agenzia delle Entrate - Direzione regionale Liguria» e «Centro diritto penale tributario - Torino»

Quindi con tale meccanismo che crea un fittizio diritto alla detrazione dell’Iva o alla richiesta di un

rimborso di un credito IVA si froda lo Stato ,si altera il mercato ,si produce un danno all’economia reale

inducendo gli altri operatori a operare illegalmente.

In certi casi la fatturazione non corrisponde ad alcuna cessione di merce ma serve solo a fornire al

rivenditore la documentazione necessaria per comprovare un costo abbattere l’utile e acquisire un credito

IVA per neutralizzare costi in nero non altrimenti detraibili. Ciò avviene perlopiù nelle operazioni

nell’ambito dello Stato.

In questo caso la fattura non corrisponde ad alcuna cessione di beni o prestazione di servizi. Si tratta

di fattura per operazione oggettivamente inesistente.

In altri casi come si è detto la fatturazione scherma il reale rapporto da un fornitore ad un rivenditore

realmente operativo . Cio avviene o in operazioni intracomunitarie che non sono imponibili per l’IVA nello

Stato del cedente ma lo diventano solo nel momento in cui l’acquirente intracomunitario cede il bene

nello Stato ad altro acquirente nazionale .Ovvero in operazioni nazionali allorché un soggetto rilascia a chi

gli ceda il bene una dichiarazione di intenti con cui dichiara di essere falsamente esportatore abituale .

L’acquirente intracomunitario acquista in tali casi il bene senza versare l’IVA al suo dante causa.

Poi rivende solitamente ad un prezzo imponibile inferiore a quello di acquisto addebitando al suo subacquirente l’Iva su tale imponibile .

Il bene viene spostato fisicamente solo una volta dal fornitore al cessionario senza transitare né essere

acquisito dall’interposto .

3 Lo scopo della manovra

Si tratta di una frode cui bene si attaglia la definizione datane dalla Commissione europea nella III

relazione redatta ogni tre anni ex art. 12 paragrafo 3 del regolamento n. 1553 /89/CEE secondo cui la

frode è “qualsiasi attività che violando direttamente delle norme giuridiche o abusandone in modo illegale

,porta a sottrarsi volontariamente all’adempimento corretto degli obblighi fiscali e di conseguenza ad una

mancata imposizione di qualsiasi base imponibile e/o al mancato pagamento dell’imposta”.

Infatti il meccanismo è diretto in generale a ridurre o a sopprimere l’imposta dovuta sulle vendite e/o

ad aumentare o a creare un’imposta detraibile dagli acquisti in modo da falsare il saldo debitore o

creditore finale dell’imposta.

4 Rilevanza penale

Poiché il sub-acquirente si detrae l’iva apparentemente creata e addebitatagli dall’interposto cedente

e compensa il credito maturato con la imposta IVA che incamera dal proprio cessionario (altro operatore

o cliente comune)in occasione del successivo trasferimento della merce, è agevole rispondere

affermativamente al quesito se l’acquirente nel momento in cui presenta la dichiarazione dei redditi o ai

fini iva utilizzando la fattura passiva dell’interponente,agisca,se consapevole della fatturazione di

comodo, per fare evadere l’imposta all’interposto o agisca per evadere lui stesso le imposte.

E’ stato in contrario in primo luogo obiettato che nella sequenza di fatturazioni sopra indicate non vi

sarebbe fatturazione soggettivamente inesistente perché essa corrisponderebbe alla realtà dei rapporti

intervenuti tra i soggetti indicati nelle fatture. Solo nel caso in cui un soggetto ceda in nero e nella

fattura riguardante gli stessi beni appaia quale cedente un soggetto diverso, si avrebbe fatturazione

soggettivamente inesistente che consente la detrazione di un IVA altrimenti indetraibile sull’acquisto in

nero .

Nel caso della triangolazione –si osserva- si aggiunge ma non in modo occulto un soggetto.Tutti i

rapporti sono documentati e non si può affermare che essi siano simulati perché le parti vogliono tutte il

risultato che appare ossia che il bene acquistato dall’interposto diventi di proprietà del cd interponente

(cessionario).Quindi non si potrebbe ipotizzare la falsità per simulazione dei rapporti fatturati perché tutti

i rapporti di cessione sono esposti e non occulti e sono voluti realmente tra le parti.

2

Atti del convegno “Frodi Iva: analisi del fenomeno e adeguatezza degli interventi di contrasto” - Genova 1 dicembre 2005

organizzato da «Agenzia delle Entrate - Direzione regionale Liguria» e «Centro diritto penale tributario - Torino»

E’ stato ancora argomentato che l’interponente non può commettere il delitto di cui all’art. 2 del D.

L.vo 74/2000 perché agirebbe al più per fare evadere le imposte ad altri e quindi senza il dolo specifico

richiesto dalla norma (di evadere).Egli ha sostenuto un costo che risulta contabilmente e ha versato l’ iva

al cedente .

Le tesi sopra esposte non sono condivisibili perché basate nel primo caso su una lettura del fenomeno

che da rilievo sostanziale all’ l’artificioso apparato documentale piuttosto che alla reale interpretazione

della volontà e del comportamento contrattuale delle parti e non coglie il significato reale e l’insidiosità

delle operazioni,nel secondo caso perché non individua i soggetti che si avvantaggiano fiscalmente della

manovra fraudolenta.

In base ai principi generali anche del diritto civile i terzi tra cui l’Erario possono far valere la

simulazione nei confronti delle parti quando essa pregiudica i loro diritti.

Nel caso di specie l’Erario subisce un danno perché l’imposta non è stata anticipata nell’acquisto

intracomunitario o con dichiarazione di intento e non viene versata dall’interposto ma viene detratta dal

cessionario.

Dunque l’Erario può far valere la simulazione e dimostrare che il ruolo dell’interposto è diretto solo ad

avvantaggiare se stesso e i terzi attraverso il danno all’Erario .

Nei casi esaminati nelle indagini svolte chi riceve e registra in contabilità la fattura dal cedente

interposto in realtà non paga l’IVA e solo apparentemente la versa: in realtà la voce corrispondente alla

imposta è una parte del prezzo del bene che solo nominalmente viene corrisposta come iva perché viene

registrata come tale ma non perché vi sia stata una reale cessione del bene ma solo per consentire la

detrazione dell’ iva al cessionario interponente e per creare un corrispondente debito verso l’erario

dell’interposto.

L’interponente si rivolge all’interposto anziché all’esportatore intracomunitario o al fornitore

nazionale proprietario del bene che si vuole acquistare non perché sia necessario e conveniente sul piano

commerciale ma solo perché è conveniente fiscalmente e solo di conseguenza commercialmente .

Ma la cessione del bene tra i due (interposto e rivenditore interponente)non avviene e la fattura che

la documenta rappresenta un rapporto fittizio e maschera un reale trasferimento di proprietà del bene da

un fornitore diverso da quello apparente .Il cessionario interponente paga solo e tutto il prezzo del bene

importato intracomunitariamente con una somma che viene ricevuta totalmente dal fornitore effettivo

salvo un compenso che paga all’interposto che è il corrispettivo per la fornitura di una fattura che gli

consente la detrazione dell’iva. La rilevazione dell’iva in fattura lo legittima a detrarsi l’imposta ..

Le modalità effettive sottostanti della transazione commerciale dimostrano infatti che in realtà non vi

è stata alcuna cessione del bene dall’interposto all’interponente e che non vi è stata neppure vendita dal

fornitore all’interposto. Il fornitore ha fatturato all’interposto perché glielo ha domandato il suo

acquirente quando gli ha ordinato il bene .E’ stato interposto un altro soggetto unicamente per creare un

fittizio credito verso l’erario in capo all’utilizzatore.

La cessione che appare nella documentazione fiscale è dunque simulata in quanto la cessione non ha

mai determinato il trasferimento della proprietà o la costituzione o il trasferimento a titolo oneroso di

altro diritto reale di godimento sul bene fatturato dal fornitore all’interposto,secondo la definizione

dell’art. 2 comma 1 del DPR n. 633/72 .L’interposto non ha mai voluto acquistare la proprietà o altro

diritto reale sul bene e non ha mai un potere di fatto sul bene stesso.

Quindi il cessionario agisce per evadere lui stesso le imposte perché in realtà paga solo il prezzo del

bene e non l’ iva.

Se la cessione del bene è avvenuta realmente sia pure tra soggetti diversi da quelli indicati in fattura

si versa in una ipotesi di simulazione relativa :un soggetto ha acquistato il bene ma da un soggetto diverso

dall’emittente la fattura ,ossia da un fornitore che poi ha fatturato su richiesta dello stesso interponente

all’interposto:il costo è stato sostenuto effettivamente e non si può parlare di costo inesistente ai fini

delle imposte dirette.

L’acquisto è avvenuto ,il costo c è stato ,è inerente all’attività di impresa. Ma il costo del bene è il

prezzo pagato che comprende l’Iva calcolata sull’imponibile fatturato . In realtà non viene versata alcuna

3

Atti del convegno “Frodi Iva: analisi del fenomeno e adeguatezza degli interventi di contrasto” - Genova 1 dicembre 2005

organizzato da «Agenzia delle Entrate - Direzione regionale Liguria» e «Centro diritto penale tributario - Torino»

imposta iva al cedente apparente ma viene pagato il prezzo al fornitore effettivo senza l’ iva gravante sul

bene .

Viene frodata pressoché interamente l’ iva dovuta.

5 Le conseguenze di diritto penale

Nel processo penale quando l’accusa riesce a dimostrare che di cessione simulata si tratta e che la

simulazione è posta in essere proprio per frodare l’erario ne derivano importanti conseguenze.

1- Anzitutto il fornitore effettivo che emette consapevolmente la fattura in cui indica un cessionario

diverso da quello effettivo e lo fa per fare evadere le imposte all’apparente cessionario commette il

delitto di cui all’art. 8 del D L. vo 74/2000. Va osservato in proposito che il cedente estero o nazionale

può essere in buona fede se effettua una cessione ad un soggetto che solo successivamente si rivela una

“cartiera”che non procede al versamento del debito di imposta .

Se trattasi di soggetto estero è competente per il reato ai sensi dell’art18 del D. L.vo 74/2000 il

giudice del luogo di accertamento del reato, che si individua nel luogo ove la polizia tributaria o i

funzionari degli uffici hanno scoperto il reato e hanno raccolto gli elementi di prova. (vedi Cass. 3 Sez

12.12.86 )

Lo stesso soggetto risponderà del reato di cui all’art. 4 del D. L.vo74/2000, se superate le soglie di

punibilità ivi previste,in relazione all’imposta relativa alle cessioni fatturate all’interposto anziché al

destinatario effettivo.

2- Il soggetto interposto emette a sua volta fattura in cui indica falsamente se stesso quale fornitore.

Egli agisce per incamerare l’Iva che appare legittimato a ricevere e che non versa :la sua condotta è

finalizzata dal dolo specifico di evadere l’imposta ma anche dal dolo di consentire al cessionario la

detrazione dell’IVA a fronte di una cessione fittizia. Si configura nei suoi confronti il delitto di cui all’art.

8 del D. L.vo 74/2000.

Il soggetto interposto normalmente non presenta dichiarazione:quindi non utilizza le fatture passive

emesse a suo nome anziché verso il destinatario effettivo e si limita a non versare l’IVA dovuta. Per tali

condotte non è punibile penalmente. Risponderà invece di omessa dichiarazione perché è comunque

obbligato per il reddito conseguito pari alla percentuale lucrata per la falsa fatturazione e risponderà di

emissione di fatture per operazioni soggettivamente inesistenti finalizzate allo scopo di consentire a terzi

l’evasione . Si tratta di un reddito illecito per cui vale l’obbligo di dichiarazione previsto dall’art. 14 co 4

della legge 537/93 secondo cui “nei redditi di cui all’art. 6 co 1 del TUIIDD n. 917/86 devono

ricomprendersi i proventi derivanti da fatti atti o attività qualificate come illecito civile penale o

amministrativo se non già sottoposti a sequestro o confisca penale “.

Il soggetto interposto che consegue dalla fatturazione attiva fraudolenta un reddito pari al compenso

della propria illecita intermediazione commette il delitto di omessa dichiarazione se supera le soglie di

punibilità previste dall’art. 5 del D L.vo n. 74 del 2000 .

In caso di concorso di reati (di dichiarazione omessa e di emissione di fatture per operazioni

inesistenti,eventualmente emesse in luoghi rientranti in diversi circondari ) la competenza è del giudice

del luogo in cui ha sede l’ufficio del pubblico ministero che ha provveduto per primo ad iscrivere la notizia

di reato sul registro degli indagati secondo quanto stabilito dall’art. 18 D. L.vo 74/2000 in quanto il reato

più grave che determina la competenza in caso di connessione con altri reati (vedi art. 8 e 16 del cod proc

pen.) è quello di emissione di fatture per operazioni inesistenti.

3- Il terzo soggetto favorito che utilizza la stessa fattura registrandola in contabilità se presenta la

dichiarazione commette il delitto di cui all’art. 2 del D. L.vo 74 /2000 perché agisce con il fine di evadere

in quanto si detrae l’ iva su un acquisto che in realtà non ha effettuato dall’interposto e che non ha

pagato diversamente da come appare in fattura :Tale soggetto ha acquistato il bene ma da chi aveva

fornito all’interposto il bene stesso fatturandolo al medesimo. Egli ha pagato il prezzo del bene destinato

4

Atti del convegno “Frodi Iva: analisi del fenomeno e adeguatezza degli interventi di contrasto” - Genova 1 dicembre 2005

organizzato da «Agenzia delle Entrate - Direzione regionale Liguria» e «Centro diritto penale tributario - Torino»

al fornitore effettivo senza che esso sia stato pagato prima in alcun modo dall’interposto .L’interposto

versa e fa versare il prezzo al fornitore effettivo senza disporne autonomamente .

Nel caso in cui il cessionario apparente non utilizzi in dichiarazione la fattura il cessionario potrà

rispondere di concorso nella emissione della fattura con il fittizio cedente ai sensi del 110 cod pen.qualora

sia provato l’accordo o la istigazione dell’utilizzatore verso l’emittente (vedi Cass sez. 2 n. 24167 del

16.5.2003)

Competente è il giudice del luogo in cui il contribuente ha il domicilio fiscale (art. 18 D. L.vo 74/2000)

6 La prova della simulazione

Gli accertamenti svolti in sede tributaria forniscono spesso elementi di natura presuntiva che possono

costituire indizi sufficienti della fittizietà della fatturazione dal punto di vista soggettivo.

Per accertare che vi sia stata una sequenza simulata di cessioni di beni occorre soffermarsi sui

momenti essenziali della cessione per verificarne l’effettività

Ossia verificare che si tratti di cessione a titolo oneroso e quindi accertare a tal fine come è stato

fatto e tra chi è intervenuto sia l’ordine sia il pagamento .

Che vi sia stato trasporto della merce (intracomunitario o nazionale nel caso di acquisto con

dichiarazione di intento).

Quindi esaminare la documentazione e i soggetti intervenuti nel trasporto per ricostruire in che modo

è avvenuto

Come hanno messo in luce le indagini finora compiute in tali settori i soggetti che si frappongono nella

reale cessione da un fornitore del bene cd cedente e un rivenditore cessionario dello stesso bene agiscono

con modalità e condizioni che ne consegnano il ruolo effettivo di fittizi cessionari e fittizi cedenti del

bene.

Si tratta spesso di soggetti

• con precedenti penali o fallimentari o di società amministrate da soggetti in tali condizioni o che

agiscono come amministratori di fatto dietro un semplice prestanome/teste di legno.

• che hanno una improvvisa crescita del volume di affari inspiegabile perché non hanno strutture

necessarie per gestire le operazioni fatturate .Sono privi di contabilità ,di sedi aziendali .Spesso

spariscono dopo pochi mesi e operano con altre ragioni sociali per eludere i controlli dello Stato

• che non hanno magazzini né depositi di merci ,non hanno personale ;

• hanno un sistema di acquisti basato sulla triangolazione ;gli ordini della merce partono direttamente

dal rivenditore al fornitore a volte su carta intestata all’intermediario ;

• non sono in grado di esibire e non esistono documenti o altre prove di contratti di trasporto della

merce a loro favore;non vi sono spese sostenute da loro per il trasporto ,

• effettuano pagamenti per cassa ;

• le operazioni commerciali sono apparentemente del tutto antieconomiche perché fatturano per

importi alla pari o inferiori rispetto agli acquisti da loro apparentemente effettuati degli stessi beni:

la loro attività non presenta rischio di impresa ,è fallimentare in partenza.

Gli stessi soggetti sono operatori sconosciuti al mercato dei beni ceduti ed il loro compito appare

anche all’esterno come quello di rifatturare la merce.

L’accertamento tuttavia non è semplice anche perché tra l’interposto e il cessionario interponente si

frappongono spesso altri soggetti con ruolo meramente cartolare che rendono ancor più difficile la

ricostruzione dei rapporti da parte dell’erario .

Altre volte gli interposti fatturano la cessione del bene per un prezzo complessivo apparentemente in

linea con i valori normali di mercato ma in realtà ricevono solo una parte di tale prezzo ossia quella

corrispondente all’imponibile del fornitore intracomunitario maggiorato solo di una percentuale

corrispondente alla prestazione dell’interposto in quanto il cessionario non rimborsa l’ iva.

In questi casi è assai difficile senza i mezzi inquisitori penali accertare la realtà effettiva della

transazione.

5

Atti del convegno “Frodi Iva: analisi del fenomeno e adeguatezza degli interventi di contrasto” - Genova 1 dicembre 2005

organizzato da «Agenzia delle Entrate - Direzione regionale Liguria» e «Centro diritto penale tributario - Torino»

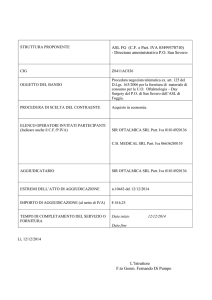

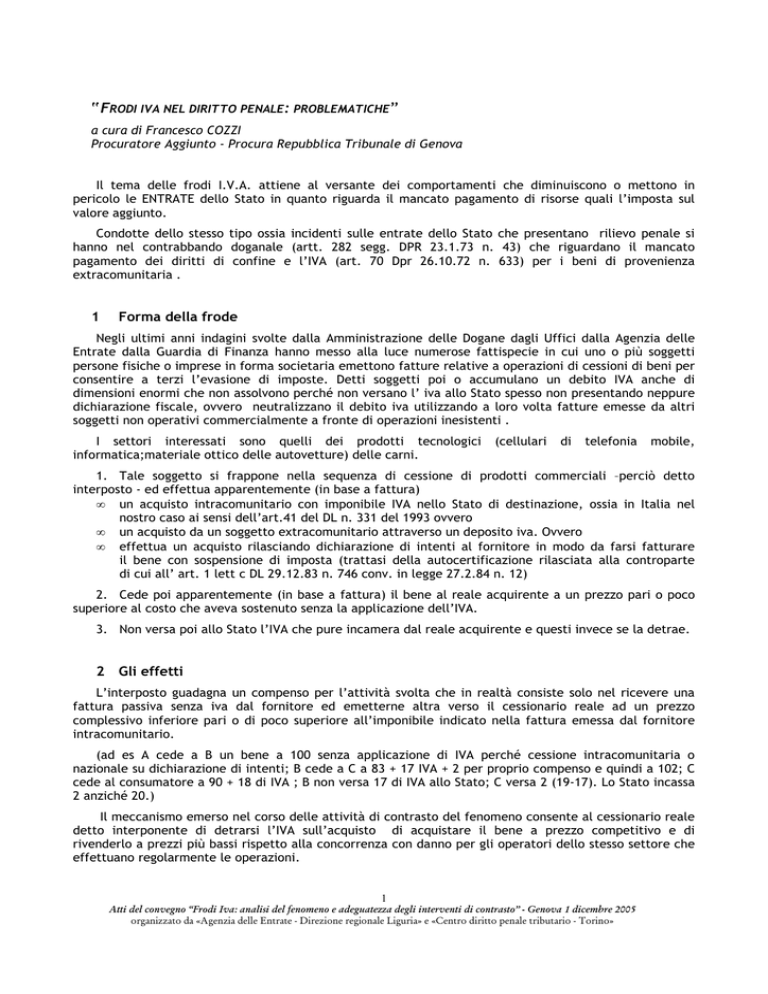

7 Le indagini penali

I casi che hanno formato oggetto di procedimento penale presso la Procura della Repubblica di Genova

sono evidenziati nella sottostante tabella e nascono pressoché totalmente da indagini svolte in sede

tributaria .

2000

2001

2002

2003

2004

2005

totale

1. SOPRAVVENIENZE

Art.2

art.8

Dlvo

Dlvo

74/2000

74/2000

38

22

47

37

40

42

36

49

29

43

35

26

225

219

2. MODI DEFINIZIONE

Art.8

Rinvii a giudizio ordinario

Giudizio immediato

Applicaz. pena su richiesta delle parti

Rich. decreto penale

Applicaz. misure cautelari

Rich. archiv.

per infond.notizia reato

prescrizione o altro

Altro (riunione procc.ti

Trasmiss atti per compet)

40

1

11

03

02

Art.2

44

14

04

57

65

58

55

La giurisprudenza locale si è occupata in due rilevanti casi del fenomeno affermando la sussistenza dei

reati di cui agli artt. 2 e 8 del D. L.vo 74/2000 rispettivamente in capo agli utilizzatori e agli emittenti

delle fatture fittizie (sent. 21.6.2005 GUP Trib. Genova dott.ssa Carpanini importo delle fatture fittizie

superiore ai 30 miliardi di lire con condanna a 5 anni di reclusione e sent. 1228 del 17.11.2004 del GUP

Trib Genova dott.ssa Vignale sent. 45/2005 del 20.12.2004 contro Rasi e altri con condanne a 4 anni di

reclusione .Giurisprudenza più risalente aveva invece escluso la rilevanza penale ai sensi dell’art. 2 l.cit.

in un caso in cui era stato contestato all’utilizzatore di fatture soggettivamente inesistenti di avere agito

per evadere le imposte dirette sent. Gup Genova del 24.3.2003 in Il Fisco n. 15/2003)

Gli elementi acquisiti nelle indagini fiscali dagli organi di polizia tributaria possono essere sufficienti

per affermare la responsabilità penale dell’imputato quando sono idonei a comprovare il reato contestato.

Come si è detto occorre dimostrare che la fatturazione maschera un rapporto giuridico economico

diverso da quello apparente e che è stata posta in essere per frodare l’erario.

La discrasia tra realtà ed apparenza emerge anzitutto dall’ antieconomicità e illogicità

dell’operazione compiuta dall’interposto che vende a un prezzo inferiore a quello di acquisto.

Ma non sempre è cosi perché talvolta l’interponente si fa fatturare un importo in linea con i valori di

mercato ma in misura superiore al prezzo che corrisponde.

La dimostrazione è stata ritenuta sufficiente nel giudizio penale quando nell’ambito del procedimento

il soggetto interposto interrogato ha ammesso che il suo ruolo è meramente cartolare in quanto il bene

viene ceduto e trasferito direttamente dal fornitore al cessionario finale e non transita neppure in

depositi dell’interponente. Il cessionario ordina il bene al fornitore- a volte su carta intestata

all’interposto come risulta da documentazione sequestrata-;il pagamento avviene per contanti o con

bonifico bancario ovvero con cambio di assegno in banca alla presenza del fornitore effettivo o di un suo

delegato .Il cessionario emette assegno comprensivo del prezzo non sempre dell’ iva esposta ma solo del

compenso corrisposto all’interposto. Il delegato del fornitore intracomunitario o nazionale riceve tutto il

prezzo salvo la percentuale che corrisponde alla provvigione per l’intermediazione illecita dell’interposto

che si trattiene tale importo. Il cessionario paga all’interposto solo il compenso (0,25% dell’imponibile

,due o tre mila lire ad apparecchio nel caso di cellulari di telefonia mobile ).

Il soggetto ammette di aver aperto e chiuso in successione diverse società con funzioni meramente

cartolare allorquando i fatturati diventano troppo alti e attirano attenzione dell’erario.

6

Atti del convegno “Frodi Iva: analisi del fenomeno e adeguatezza degli interventi di contrasto” - Genova 1 dicembre 2005

organizzato da «Agenzia delle Entrate - Direzione regionale Liguria» e «Centro diritto penale tributario - Torino»

Le sue dichiarazioni trovano conferma in quelle dei suoi collaboratori e nell’esame della contabilità

delle società cartiere :i pagamenti risultano sempre in contanti per importi minimi a fronte di fatture

emesse per importi elevati;altre volte si ha conferma nelle dichiarazioni dei cessionari utilizzatori che

ammettono che le fatture dell’interposto servivano solo per caricarsi la merce. E ancora nell’esame dei

corrieri e della documentazione di trasporto da cui risulta che la merce veniva ritirata per ordine del

destinatario direttamente presso il fornitore.

In altri casi la fattura non corrisponde ad alcuna cessione ma serve a dare copertura al cessionario per

costi in nero pagati a terzi e non detraibili.

Talvolta il cessionario diventa a sua volta cedente rispetto all’interposto di beni dello stesso genere .

Il ruolo dell’interposto si giustifica solo nella prospettiva di frodare l’ iva.

In secondo luogo la dimostrazione emerge dalla analisi delle transazioni tra l’interposto e il

cessionario.

Quando risulta che il cedente interposto non ha avuto altro ruolo che quello di emettere la fattura

verso il cessionario in quanto tutti gli atti dell’operazione economica sono coerenti con questo ruolo è

inevitabile ritenere che si tratti di una vendita simulata in frode al fisco.

Quanto al cessionario per dimostrarne il ruolo consapevole del occorre dimostrare anzitutto la

consapevolezza dell’acquisto ad un prezzo inferiore a quello normale di mercato. Ma questo può non

essere sufficiente a provare la volontà fraudolenta in quanto acquistare da un evasore fiscale a prezzo

inferiore a quello di mercato non basta per affermare la compartecipazione con l’evasore fiscale. Occorre

dimostrare che in realtà l’acquisto è stato fatto presso un altro soggetto e che il ruolo del cedente

apparente è stato solo quello di consentire la frode all’erario.

Insomma occorre dimostrare che la fattura non corrisponde a una reale cessione o che la cessione è

intercorsa realmente tra due soggetti diversi da quelli indicati in fattura .

Sotto tale profilo le indagini tributarie possono essere insufficienti.

E’ indispensabile l’acquisizione di prove dichiarative e di obiettivi elementi di riscontro che ne

confermano la loro attendibilità e che tutti gli elementi siano idonei a dimostrare l’assunto ossia l’accordo

simulatorio fraudolento. La semplice prova dichiarativa priva di riscontri può infatti non essere ritenuta

sufficiente all’accertamento della responsabilità di un soggetto in sede di giudizio penale .

Poiché gli accertamenti intervengono a distanza spesso di anni dalla falsa fatturazione è difficile

conseguire risultati specie nei casi in cui il meccanismo si sia realizzato attraverso modalità che rendono

meno evidente la fittizietà del ruolo del soggetto interposto.

E’ quindi di fondamentale importanza che a fronte di un quadro indiziario grave preciso e concordante

di un sistema fraudolento emergente già nella fase amministrativa vengano compiuti atti cd a sorpresa

(perquisizioni sequestri o con altri mezzi di acquisizione della prova quali ad esempio le intercettazioni

telefoniche) o atti di sommarie informazioni testimoniali (di dipendenti,corrieri,autisti, collaboratori dei

vari soggetti interessati alla triangolazione) che consentano di acquisire elementi che unitamente a quelli

presuntivi raccolti in sede tributaria,dimostrino al di là di ogni ragionevole dubbio la partecipazione

consapevole dell’utilizzatore o del fornitore dei beni alla frode ricostruendo il significato reale delle

transazioni intervenute tra i vari soggetti.

7

Atti del convegno “Frodi Iva: analisi del fenomeno e adeguatezza degli interventi di contrasto” - Genova 1 dicembre 2005

organizzato da «Agenzia delle Entrate - Direzione regionale Liguria» e «Centro diritto penale tributario - Torino»