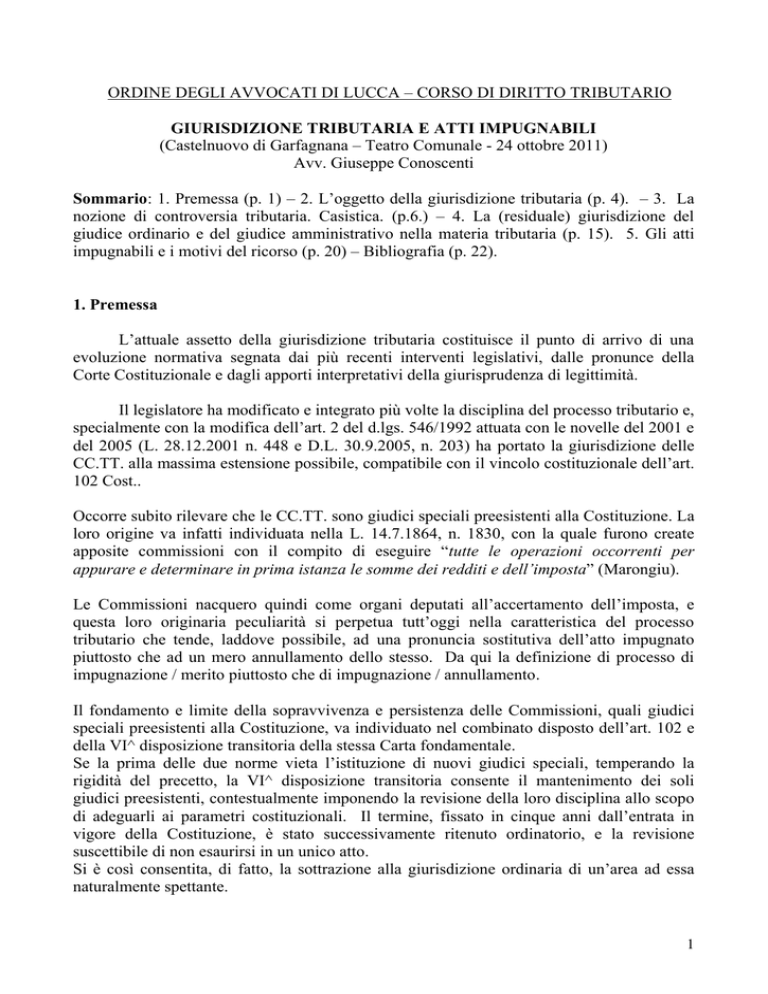

ORDINE DEGLI AVVOCATI DI LUCCA – CORSO DI DIRITTO TRIBUTARIO

GIURISDIZIONE TRIBUTARIA E ATTI IMPUGNABILI

(Castelnuovo di Garfagnana – Teatro Comunale - 24 ottobre 2011)

Avv. Giuseppe Conoscenti

Sommario: 1. Premessa (p. 1) – 2. L’oggetto della giurisdizione tributaria (p. 4). – 3. La

nozione di controversia tributaria. Casistica. (p.6.) – 4. La (residuale) giurisdizione del

giudice ordinario e del giudice amministrativo nella materia tributaria (p. 15). 5. Gli atti

impugnabili e i motivi del ricorso (p. 20) – Bibliografia (p. 22).

1. Premessa

L’attuale assetto della giurisdizione tributaria costituisce il punto di arrivo di una

evoluzione normativa segnata dai più recenti interventi legislativi, dalle pronunce della

Corte Costituzionale e dagli apporti interpretativi della giurisprudenza di legittimità.

Il legislatore ha modificato e integrato più volte la disciplina del processo tributario e,

specialmente con la modifica dell’art. 2 del d.lgs. 546/1992 attuata con le novelle del 2001 e

del 2005 (L. 28.12.2001 n. 448 e D.L. 30.9.2005, n. 203) ha portato la giurisdizione delle

CC.TT. alla massima estensione possibile, compatibile con il vincolo costituzionale dell’art.

102 Cost..

Occorre subito rilevare che le CC.TT. sono giudici speciali preesistenti alla Costituzione. La

loro origine va infatti individuata nella L. 14.7.1864, n. 1830, con la quale furono create

apposite commissioni con il compito di eseguire “tutte le operazioni occorrenti per

appurare e determinare in prima istanza le somme dei redditi e dell’imposta” (Marongiu).

Le Commissioni nacquero quindi come organi deputati all’accertamento dell’imposta, e

questa loro originaria peculiarità si perpetua tutt’oggi nella caratteristica del processo

tributario che tende, laddove possibile, ad una pronuncia sostitutiva dell’atto impugnato

piuttosto che ad un mero annullamento dello stesso. Da qui la definizione di processo di

impugnazione / merito piuttosto che di impugnazione / annullamento.

Il fondamento e limite della sopravvivenza e persistenza delle Commissioni, quali giudici

speciali preesistenti alla Costituzione, va individuato nel combinato disposto dell’art. 102 e

della VI^ disposizione transitoria della stessa Carta fondamentale.

Se la prima delle due norme vieta l’istituzione di nuovi giudici speciali, temperando la

rigidità del precetto, la VI^ disposizione transitoria consente il mantenimento dei soli

giudici preesistenti, contestualmente imponendo la revisione della loro disciplina allo scopo

di adeguarli ai parametri costituzionali. Il termine, fissato in cinque anni dall’entrata in

vigore della Costituzione, è stato successivamente ritenuto ordinatorio, e la revisione

suscettibile di non esaurirsi in un unico atto.

Si è così consentita, di fatto, la sottrazione alla giurisdizione ordinaria di un’area ad essa

naturalmente spettante.

1

La ratio di questa scelta costituzionale deve essere ricercata nel riconoscimento

dell’esistenza di una materia speciale (quella tributaria), e nella conseguente opportunità di

attribuire la giurisdizione della stessa ad un giudice speciale, in ragione del necessario

possesso di saperi specialistici.

Una risalente pronuncia della Corte Costituzionale

giungeva in tal senso ad affermare che “questa continuità di indirizzo legislativo, … volta

ad escludere dalla cognizione del giudice ordinario le questioni di valutazione, cioè di

determinazione quantitativa dei redditi imponibili, rileva una convinzione profonda del

nostro legislatore circa una necessità, ritenuta imprescindibile per un’efficiente

organizzazione della pubblica finanza e il conseguimento dei suoi risultati, di limitare il

controllo di merito dell’accertamento quantitativo, escludendo dal parteciparvi l’autorità

giudiziaria” (C. Cost. 27.12.1974 n. 287).

Negli ultimi decenni, la Corte Costituzionale ha invece più volte affermato la tesi del

collegamento della giurisdizione delle CC.TT. alla “natura tributaria del rapporto” (C.

Cost. 11.2.2010 n. 39)

In tal senso, la stessa Corte Cost. ha fornito i criteri per individuare i caratteri che

individuano la prestazione tributaria, allo scopo di evitare la violazione dell’art. 102 Cost. e

lo “snaturamento” del giudice speciale, con la conseguente surrettizia introduzione di nuovi

giudici speciali.

L’altro carattere originario e distintivo della giurisdizione delle CC.TT. sottolineato anche

di recente dalla Corte di Cassazione deve essere individuato nella struttura impugnatoria del

relativo processo (SS.UU. 26.6.2009 n. 15.031). Le Sezioni unite hanno infatti affermato

che “Storicamente, il processo tributario nasce come processo di tipo impugnatorio, in

relazione al quale l'esistenza e la natura dell'atto impugnabile costituisce un vero e proprio

presupposto della giurisdizione. L'eventuale eliminazione di tale limite non sarebbe senza

conseguenze sul piano della legittimità costituzionale, perchè trasformerebbe indebitamente

il giudice speciale, con giurisdizione limitata alla legittimità degli atti impositivi, in giudice

dei tributi a competenza generalizzata per materia (arg. ex Corte Cost. sent. n. 204/2004).

Ritiene dunque il collegio che non possa essere superata la struttura impugnatoria del

processo tributario, e che, quindi, se manca uno degli atti espressamente elencati nel D.Lgs.

n. 546 del 1992, art. 19, o comunque un atto che sia espressione dell'esercizio del potere

impositivo esercitato nei confronti di singoli contribuenti, come accade appunto nelle liti

tra sostituto e sostituito, riacquista espansione la giurisdizione del giudice ordinario.

Si è così giunti all’attuale assetto della giurisdizione tributaria, i cui veri cardini devono

essere ricercati negli articoli 2 e 19 del D.Lgs. 546/1992.

L’art. 2 individua l’oggetto della giurisdizione tributaria elencando le controversie devolute

alle CC.TT..

L’art. 19 presenta invece l’elenco degli atti impugnabili e delimita i motivi ovvero l’oggetto

del ricorso (comma 1), precisando che “gli atti diversi da quelli elencati non sono

impugnabili autonomamente”, risultando quindi impugnabili solo in via differita,

unitamente ad un atto dichiarato espressamente impugnabile.

Viene altresì precisato che “Ognuno degli atti autonomamente impugnabili può essere

impugnato solo per vizi propri” e che “La mancata notificazione di atti autonomamente

2

impugnabili, adottati precedentemente all’atto notificato ne consente l’impugnazione

insieme a quest’ultimo”.

Come si dirà in seguito, alcuni commi dell’art. 2 sono stati dichiarati incostituzionali con

diverse pronunce del Giudice delle leggi.

Con riferimento all’art. 19, la Corte di Cassazione, ha invece dapprima escluso, in via di

interpretazione estensiva, la tipicità degli atti elencati ed è giunta infine a considerare

addirittura non tassativo il catalogo dei medesimi.

3

2 – L’oggetto della giurisdizione tributaria

Per quanto attiene all’oggetto della giurisdizione tributaria (quindi al già citato art. 2 d.lgs.

546 / 1992) si osserva che fino alla riforma del 2001, seguendo un criterio tradizionale già

contenuto nel d.P.R. n. 636/1972, il riparto si attuava mediante l’enumerazione dei tributi

devoluti alle Commissioni tributarie. Tale ripartizione aveva dato luogo alla creazione della

figura dottrinale dei “limiti esterni” alla giurisdizione (P. Russo).

In concreto, l’impugnazione dell’atto era possibile solo se il relativo tributo fosse stato già

espressamente devoluto alle CC.TT. dal legislatore. In mancanza, la giurisdizione restava

attribuita al G.O., in via generale e residuale.

Con la novella introdotta dalla L. 28.12.2001 n. 448 (art. 12), l’art. 2 è stato

completamente ridisegnato, configurando la giurisdizione delle Commissioni tributarie

come “generale” oltre che “piena ed esclusiva” in luogo di quella precedente, “limitata” alle

materie espressamente indicate. Questa devoluzione generale è stata rafforzata dalla

successiva precisazione operata dall’art. 3 bis del D.L. 30.9.2005, n. 203, che con

riferimento ai “tributi di ogni genere e specie” ha aggiunto l’inciso “comunque denominati”

estendendo la giurisdizione a qualsiasi tipo di prelievo tributario, anche se non

espressamente qualificato come tale dal legislatore, ovvero anche se qualificato come

prelievo privatistico o para-privatistico.

Come si dirà più avanti, il riconoscimento dell’irrilevanza del nomen juris può anche

portare all’esclusione dalla giurisdizione delle Commissioni tributarie di quei prelievi che

non presentano la struttura obbligatoria propria del tributo, pur se denominati “imposta” o

“tassa”.

L’art. 2 dispone ora che:

1. Appartengono alla giurisdizione tributaria tutte le controversie aventi ad oggetto i

tributi di ogni genere e specie, comunque denominati compresi quelli regionali, provinciali

e comunali e il contributo per il Servizio sanitario nazionale, nonché le sovrimposte e le

addizionali, le sanzioni amministrative, comunque irrogate da uffici finanziari, gli interessi

e ogni altro accessorio. (comma 1)

Coerentemente con la natura impugnatoria del processo e con la necessità che la

giurisdizione speciale sia limitata ai soli atti tipici lesivi, posti in essere da un ente

impositore nella sequenza procedimentale prevista dallo schema di attuazione del tributo, il

comma 1 (ultimo periodo) dell’art. 2, esclude altresì (implicitamente) dalla giurisdizione

tributaria gli atti generali o regolamentari “a monte” del procedimento e, esplicitamente, gli

atti successivi alla notifica del titolo esecutivo, disponendo che:

“Restano escluse dalla giurisdizione tributaria soltanto le controversie riguardanti gli atti

della esecuzione forzata tributaria successivi alla notifica della cartella di pagamento e,

ove previsto, dell'avviso di cui all'articolo 50 del decreto del Presidente della Repubblica

29 settembre 1973, n. 602, per le quali continuano ad applicarsi le disposizioni del

medesimo decreto del Presidente della Repubblica.” (comma 2)

4

Infine, allo scopo di assicurare speditezza al processo tributario, il comma 3° dell’art. 2

completa la cognizione del Giudice tributario prevedendo che:“ 3. Il giudice tributario

risolve in via incidentale ogni questione da cui dipende la decisione delle controversie

rientranti nella propria giurisdizione, fatta eccezione per le questioni in materia di querela

di falso e sullo stato o la capacità delle persone, diversa dalla capacità di stare in giudizio.

Sintetizzando e in via di prima approssimazione, una volta venuti meno i c.d. limiti esterni,

ogniqualvolta si sia in presenza di un prelievo strutturalmente tributario, sia esso

appartenente o meno al novero dei tributi statali, va riconosciuta la giurisdizione delle

Commissioni tributarie, senza che sia più necessario verificare l’inclusione del tributo in un

determinato catalogo normativo.

5

3. La nozione di controversia tributaria. Casistica.

a) Come già rilevato, la nozione di controversia tributaria è stata precisata dalla

giurisprudenza della Corte Costituzionale con riferimento alla “natura tributaria del

rapporto”. (C. Cost. 11.2.2010, n. 39).

Per qualificare le entrate erariali come tributarie, la Corte prescinde quindi dal nomen iuris

utilizzato dal legislatore, privilegiando quello della struttura della specifica obbligazione.

E dunque la prestazione deve essere connotata:

a) dalla doverosità della prestazione, in mancanza di un rapporto sinallagmatico tra le parti

(la prestazione non discende dalla volontà del contribuente di obbligarsi, ma da una fonte

legislativa, che determina l’obbligazione, svuotandola di contenuto volontario)

b) dal collegamento di questa alla pubblica spesa (occorre che la prestazione pecuniaria sia

diretta a finanziare la soddisfazione di un bisogno pubblico)

c) dal riferimento ad un presupposto economicamente rilevante come momento genetico

dell’obbligo (indicativo della capacità contributiva del soggetto)

Ne consegue che diviene essenziale distinguere tra:

1) - prelievi tributari (aventi funzione redistributiva) e

2) - prelievi riconducibili ad un sinallagma genetico e funzionale (in questo caso, se

l’entrata è informata al principio di corrispettività, di regola non sussiste la giurisdizione

delle Commissioni tributarie).

Gli elementi indiziari della natura tributaria o meno della prestazione possono quindi essere

individuati, prevalentemente:

- nell’esistenza del c.d. sinallagma genetico, posto a fondamento del prelievo;

- nel carattere coercitivo della fase di attuazione e di adempimento dell’obbligazione;

- nel quantum della prestazione in relazione al costo del servizio

- nell’assoggettamento o meno ad Iva della prestazione controversa

La Corte Costituzionale ha affermato che sono invece irrilevanti:

- il nomen juris adottato dal legislatore: la disciplina sostanziale prevale sull’etichetta

formale (C. Cost.. 8.5.2009, n. 141)

- l’alternatività del prelievo rispetto ad un’entrata tributaria.

- il monopolio nella gestione del servizio prestato.

Quanto al sinallagma genetico, dopo averne ritenuto la rilevanza al fine di affermare la

natura privatistica della tariffa del servizio idrico integrato, la Corte costituzionale si è

pronunciata nel senso dell’incostituzionalità per irrazionalità della norma che imponeva il

pagamento anche in assenza del servizio (art. 14, comma 1, l. 5 gennaio 1994 n. 36).

6

Secondo la Corte, l'irragionevolezza traeva fondamento nel fatto che «la norma denunciata,

eliminando ogni diretta relazione tra il pagamento di tale quota e l'effettivo svolgimento del

servizio che tale pagamento dovrebbe retribuire, aveva irragionevolmente disciplinato il

pagamento della quota in modo non coerente con la sua natura di corrispettivo

contrattuale».

In altro caso, concernente la tariffa rifiuti introdotta dal c.d. decreto Ronchi, la Corte cost.le

ha notato che il fatto generatore della tariffa di igiene ambientale (TIA), non era ricollegato

alla effettiva produzione di rifiuti e quindi alla fruizione del servizio finanziato. Ne ha

pertanto fatto derivare la natura tributaria del prelievo. 1

Per quanto concerne la fase di attuazione e di adempimento, si è osservato che gli elementi

che possono far dubitare della natura tributaria di una prestazione sono:

a) il diritto al rimborso di quanto versato nel caso in cui l’azione pubblica non sia realizzata

entro un termine prefissato o comunque la presenza di rimedi che si possano avvicinare alle

azioni di inadempimento (risoluzione, eccezione di inadempimento, tutela risarcitoria ecc.);

b) una determinazione della prestazione strettamente correlata all’utilità ritratta dal

contribuente.

Al contrario, qualora la disciplina dell’accertamento e delle sanzioni ricalchino forme

utilizzate in ambito tributario nei confronti dei contribuenti, potremmo essere di fronte ad

una entrata tributaria.

Indizio della natura tributaria, sebbene non decisivo, è la circostanza che sia prevista la

riscossione mediante ruolo (C. Cost. 10.10.2008 n. 335; contra: C. Cost. 24.7.2009, n. 238).

Circa il quantum della prestazione in relazione al costo del servizio, si è ritenuto che, ove il

prelievo copra il costo di un servizio con componente indivisibile, si evidenzia una funzione

redistributiva e quindi tributaria (C. Cost. 24.7.2009, n. 238).

Se invece il prelievo corrisponde perfettamente al costo del servizio “divisibile” prestato, è

probabile che ci si trovi fuori della materia tributaria.

Infine per quanto riguarda l’assoggettamento ad iva della prestazione controversa (indizio

della natura non tributaria) la giurisprudenza della Cassazione ha ridimensionato il rilievo di

tale indizio (C. S.U., 17.10.2006, n. 22245).

(v. C. Cost. 24.7.2009, n. 238 – Massima: Non è fondata la q.l.c. dell'art. 1 comma 2,

secondo periodo, d.lg. 31 dicembre 1992 n. 546, come modificato dall'art. 3 bis, comma 1,

lett. b), d.l. 30 settembre 2005 n. 203 (conv., con modificazioni, dalla l. 2 dicembre 2005 n.

248), per preteso contrasto con l'art. 102, comma 2, cost., atteso che le caratteristiche

strutturali e funzionali della t.i.a., disciplinata dall'art. 49 d.lg. 5 febbraio 1997 n. 22,

rendono evidente che tale prelievo presenta tutte le caratteristiche del tributo e che pertanto

non è inquadrabile tra le entrate non tributarie, ma costituisce una mera variante della

ta.r.s.u. disciplinata dal d.P.R. n. 507 del 1993 (e successive modificazioni), conservando la

qualifica di tributo propria di quest'ultima e la sua attribuzione alla cognizione delle

commissioni tributarie, ad opera della disposizione denunciata, rispetta l'evocato

parametro costituzionale).

1

7

Come si è già rilevato, la giurisprudenza ha già avuto modo di pronunciarsi su alcune delle

fattispecie devolute alle Commissioni tributarie, elencate dall’art. 2, commi 1 e 2 d.lgs.

546/92.

a)

Per quanto concerne le controversie catastali, si è ritenuto che la linea di

demarcazione tra la giurisdizione delle Commissioni e quella dei giudici amministrativi sia

data dalla tipologia dell’atto impugnato: - gli atti di determinazione e approvazione delle

tariffe d’estimo e gli atti di revisione delle tariffe, in quanto atti generali, sono devoluti ai

Tar.

Gli atti individuali elencati nell’art. 2 e richiamati dall’art. 19 lett. f) d.lgs. 546/1992 sono

invece conosciuti dalle Commissioni. Sono quindi le “controversie promosse dai singoli

possessori concernenti l'intestazione, la delimitazione, la figura, l'estensione, il classamento

dei terreni e la ripartizione dell'estimo fra i compossessori a titolo di promiscuità di una

stessa particella, nonché le controversie concernenti la consistenza, il classamento delle

singole unità immobiliari urbane e l'attribuzione della rendita catastale”.

Si tratta, ovviamente, di quelle controversie che abbiano ad oggetto operazioni “di

intestazione” o di “variazione” operate dall’Amministrazione finanziaria al solo fine della

imposizione di tributi (C., S.U., 26.7.2007 n. 16.429) con esclusione delle liti aventi diversa

natura, devolute alla cognizione del giudice ordinario (contestazioni sulla titolarità del

diritto dominicale, di rivendica, di delimitazione di confini).

b)

- In materia di occupazione di spazi ed aree pubbliche, la giurisprudenza ha

riconosciuto la natura tributaria della TOSAP (tassa per l’occupazione di spazi ed aree

pubbliche, disciplinata dall’art. 38 ss. d.lgs. 15.11.1993, n. 507 2), pertanto attribuita alle

Commissioni (C., S.U., 21.1.2005 n. 1.239).

2

Oggetto della tassa.

1. Sono soggette alla tassa le occupazioni di qualsiasi natura, effettuate, anche senza titolo,

nelle strade, nei corsi, nelle piazze e, comunque, sui beni appartenenti al demanio o al

patrimonio indisponibile dei comuni e delle province.

2. Sono, parimenti, soggette alla tassa le occupazioni di spazi soprastanti il suolo pubblico,

di cui al comma 1, con esclusione dei balconi, verande, bow-windows e simili infissi di

carattere stabile, nonché le occupazioni sottostanti il suolo medesimo, comprese quelle

poste in essere con condutture ed impianti di servizi pubblici gestiti in regime di

concessione amministrativa.

3. La tassa si applica, altresì, alle occupazioni realizzate su tratti di aree private sulle quali

risulta costituita, nei modi e nei termini di legge, la servitù di pubblico passaggio.

4. Le occupazioni realizzate su tratti di strade statali o provinciali che attraversano il

centro abitato di comuni con popolazione superiore a diecimila abitanti sono soggette

all'imposizione da parte dei comuni medesimi (1).

5. Sono escluse dalla tassa le occupazioni di aree appartenenti al patrimonio disponibile

dei predetti enti o al demanio statale. Sono soggette alla tassa le occupazioni di spazi

acquei adibiti ad ormeggio di natanti e imbarcazioni compresi nei canali e rivi di traffico

esclusivamente urbano in consegna ai comuni di Venezia e di Chioggia ai sensi del R.D. 20

ottobre 1904, n. 721, e dell'art. 517 del regolamento per l'esecuzione del codice della

navigazione (navigazione marittima), approvato con D.P.R. 15 febbraio 1952, n. 328. Le

8

c)

Il canone per l’occupazione di spazi ed aree pubbliche (c.d. COSAP), previsto

dall’art. 63 d.lgs. 15.12.1997, n. 446, 3 è invece un’entrata patrimoniale non tributaria. La

relative tariffe sono determinate dai comuni stessi, nella misura del 50 per cento di quelle

previste dall'articolo 44 del presente decreto. Limitatamente a tali spazi acquei sono fatte

salve le tasse già riscosse o da riscuotere per gli anni precedenti (2) (3).

(1) Comma così modificato dall'art. 1, d.lg. 28 dicembre 1993, n. 566.

(2) Gli ultimi tre periodi sono stati aggiunti dall'art. 3, d.l. 29 marzo 1995, n. 96, conv. in l.

31 maggio 1995, n. 206.

(3) L'articolo 51, comma 2, lettera a), del D.Lgs. 15 dicembre 1997, n. 446 ha soppresso a

decorrere dal 1 gennaio 1999 la tassa per l'occupazione di spazi e aree pubbliche.

Successivamente l'articolo 31 della legge 23 dicembre 1998, n. 448 ha abrogato la

disposizione dell'articolo 51 che sopprimeva la tassa, che conseguentemente è di nuovo

vigente.

3

) Canone per l'occupazione di spazi ed aree pubbliche.

1. I comuni e le province possono, con regolamento adottato a norma dell'articolo 52,

escludere l'applicazione, nel proprio territorio, della tassa per occupazione di spazi ed aree

pubbliche, di cui al capo II del decreto legislativo 15 novembre 1993, n. 507. I comuni e le

province possono, con regolamento adottato a norma dell'articolo 52, prevedere che

l'occupazione, sia permanente che temporanea, di strade, aree e relativi spazi soprastanti e

sottostanti appartenenti al proprio demanio o patrimonio indisponibile, comprese le aree

destinate a mercati anche attrezzati, sia assoggettata, in sostituzione della tassa per

l'occupazione di spazi ed aree pubbliche, al pagamento di un canone da parte del titolare

della concessione, determinato nel medesimo atto di concessione in base a tariffa. Il

pagamento del canone può essere anche previsto per l'occupazione di aree private soggette

a servitù di pubblico passaggio costituita nei modi di legge. Agli effetti del presente comma

si comprendono nelle aree comunali i tratti di strada situati all'interno di centri abitati con

popolazione superiore a diecimila abitanti, individuabili a norma dell'articolo 2, comma 7,

del decreto legislativo 30 aprile 1992, n. 285 (1).

2. Il regolamento è informato ai seguenti criteri: (omissis)

3. Il canone è determinato sulla base della tariffa di cui al comma 2, con riferimento alla

durata dell'occupazione e può essere maggiorato di eventuali effettivi e comprovati oneri di

manutenzione in concreto derivanti dall'occupazione del suolo e del sottosuolo, che non

siano, a qualsiasi titolo, già posti a carico delle aziende che eseguono i lavori. Per la

determinazione della tassa prevista al comma 1 relativa alle occupazioni di cui alla lettera

f) del comma 2, si applicano gli stessi criteri ivi previsti per la determinazione forfetaria del

canone. Dalla misura complessiva del canone ovvero della tassa prevista al comma 1 va

detratto l'importo di altri canoni previsti da disposizioni di legge, riscossi dal comune e

dalla provincia per la medesima occupazione, fatti salvi quelli connessi a prestazioni di

servizi (5).

(1) Comma sostituito dall'art. 31, l. 23 dicembre 1998, n. 448.

(2) Lettera sostituita dall'art. 18, l. 23 dicembre 1999, n. 488.

(3) Lettera sostituita dall'art. 31, l. 23 dicembre 1998, n. 448.

(4) Lettera aggiunta dall'art. 31, l. 23 dicembre 1998, n. 448.

9

norma istitutiva del canone presenta una disciplina assai scarna allo scopo di ampliare

l’autonomia regolamentare dell’ente locale, offrendo così pochi elementi per la

ricostruzione della struttura dell’obbligazione. La Corte costituzionale, tuttavia, con

sentenza n. 64 del 14.3.2008 ha dichiarato l’illegittimità costituzionale dell’art. 2 d.lgs.

546/92 nella parte in cui attribuisce le controversie al giudice tributario, affermando la

natura non tributaria del canone. Le relative liti sono pertanto ora devolute al giudice

ordinario.

La pronuncia è stata prontamente seguita dalla Cassazione (C., S.U., 26.11.2008, n. 28.161)

ma la dottrina è divisa sulla natura tributaria o commutativa del prelievo.

d)

- Ha natura controversa, essendo ambigui gli elementi compositivi del prelievo, la

tariffa del servizio idrico integrato e la tariffa del servizio di fognatura e depurazione

(oggi disciplinata dagli artt. 154 ss. d.lgs. 3.4.2006 n. 152, in precedenza dalla L. 10.5.1976

n. 319 e dalla L. 5.1.1994 n. 36)

La tariffa è infatti strutturata per coprire i costi del servizio ed è informata al criterio

comunitario del “chi inquina paga”. Il regime del ciclo delle acque ed il connesso regime

dei controlli e delle repressioni ha chiara impronta pubblicistica. I benefici del servizio non

sono agevolmente divisibili. La tariffa copre anche i costi degli impianti necessari alla

gestione. Secondo parte della dottrina, la tariffa sembra avere carattere più tributario che

commutativo.

La Corte costituzionale, con sentenza 10.10.2008 n. 335, ha invece affermato che il prelievo

afferente la depurazione delle acque reflue di cui all’art. 155, d.lgs. n. 152/2006, ha natura di

corrispettivo contrattuale e quindi le relative controversie devono essere devolute al giudice

ordinario.

Quattro le ragioni del convincimento:

1) la copertura del costo del servizio per mezzo della tariffa;

2) il precedente conforme orientamento della Cassazione;

3) l’imponibilità I.V.A. della tariffa

4) l’inapplicabilità al prelievo della riscossione mediante ruolo

Con successiva sentenza 11.2.2010 n. 39, la Corte Cost. ha esteso tale regime a “tutte le

componenti del canone di depurazione e scarico”, quindi “anche le quote di tariffa riferite

ai servizi di pubblica fognatura e di depurazione disciplinate dai citati artt. 154 e 155 del

T.U. ambiente”. Identica devoluzione al giudice ordinario è stata riconosciuta alle liti

relative alle somme dovute a titolo di indennizzo per l’allacciamento alla pubblica

fognatura, quale prestazione una tantum, tesa al recupero delle spese di impianto da parte

del gestore (C., S.U., 13.6.2008, n. 15.914).

e) Smaltimento dei rifiuti urbani

Come noto, successivamente alla istituzione della TARSU disciplinata dagli artt. 58 ss.

d.lgs. 15.11.1993 n. 507, il legislatore ha previsto diverse altre forme di finanziamento del

servizio in questione:

(5) Comma sostituito dall'art. 18, l. 23 dicembre 1999, n. 488 e successivamente modificato

dall'art. 10, l. 1° agosto 2002, n. 166.

10

- la Tariffa di Igiene Ambientale (c.d. TIA – 1), disciplinata dall’art. 49, dlgs n. 22/1997;

- la Tariffa integrata ambientale (c.d. TIA – 2) disciplinata dall’art. 238 d.lgs. 152/2006.

Sulla natura tributaria della TARSU (tassa rifiuti solidi urbani) non vi erano dubbi, poiché la

stessa è dovuta anche nel caso in cui il contribuente provveda direttamente allo smaltimento.

I modi dell’accertamento e della riscossione sono inoltre tipicamente tributari.

Con la sentenza n. 238 del 24.7.2009 (confermata dalla sentenza 24.2.2010 n. 64) la Corte

costituzionale ha affermato che, nonostante la asserita natura privatistica, anche la Tariffa di

Igiene Ambientale (c.d. T.I.A. – 1) istituita con il Decreto Ronchi in sostituzione della

TARSU, ha natura tributaria e quindi è legittimamente attribuita alla giurisdizione delle

Commissioni tributarie.

Le ragioni principali di tale convincimento sono da ascrivere a:

- la mancanza di connessione tra presupposto e servizio reso (la tariffa è dovuta anche se

l’immobile è inutilizzato).

- l’indivisibilità almeno parziale del servizio il cui costo deve essere coperto dalla tariffa (in

relazione alle componenti fisse del costo dello stesso).

Anche la Tariffa integrata ambientale istituita con il codice dell’ambiente (D.lgs. 152/2006

- c.d. TIA 2) sembra presentare la stessa natura tributaria della TIA 1, nonostante che il

legislatore sia intervenuto con successiva norma di interpretazione autentica per affermarne

il carattere privatistico.

f) Pacifica natura tributaria ha l’imposta sulla pubblicità e sulle pubbliche affissioni

disciplinata dal D.lgs. n. 507/1993. I comuni possono peraltro escluderne l’applicazione

istituendo il canone ex art. 62, dlgs n. 446/1997 la cui natura, incerta in dottrina, è stata

ritenuta tributaria dalla Corte Costituzionale, con sentenza 8.5.2009, n. 141.

g) Mentre i contributi previdenziali rientrano nella giurisdizione del giudice ordinario – e

specialmente del giudice del lavoro – anche se riscossi mediante cartella, in ragione della

natura non tributaria del rapporto (C., S.U. 18.3.2010, n. 6539) il contributo sanitario ha

invece pacificamente natura tributaria, in ragione della natura autoritativa della prestazione

e della mancanza di un sinallagma tra le prestazioni, poiché è dovuto anche quando il

contribuente non usufruisce del servizio (SS.UU. 18.3.2010, n. 6539; SS.UU. 9.1.2007, n.

123).

h) Sono altresì pacificamente devolute alle CC.TT. perché di natura tributaria:

- le controversie in materia doganale e di accise, (SS.UU. 4.3.2009 n. 5166);

- il canone di abbonamento radiotelevisivo (C., S.U. 20.11.2007, n. 24010) di cui la Corte

Costituzionale ha espressamente affermato la natura di imposta (C. Cost. 26.6.2002, n. 284);

- le tasse di concessione governativa per l’impiego di apparecchiature terminali per il

servizio radiomobile terrestre (art. 21 d.P.R. 641/1972) perché hanno natura di tasse (C. SU.

8.2.2008 n. 3000);

11

- le c.d. tasse automobilistiche, dopo l’ampliamento della giurisdizione. In precedenza

erano invece devolute al Giudice ordinario (C. Sez. trib. 25.1.2008, n. 1626);

- l’imposta sulle scommesse (C.SU 23.4.2009 n. 9672) tranne i proventi ricavati dai giochi

simili al Lotto, gestiti in regime di monopolio, che restano regolati dal diritto privato

speciale e non assumono natura tributaria (Cassazione civile, sez. un., 06/04/2006, n.

7996).4

- Il prelievo per la valutazione di impatto ambientale (art. 27, L. 30.4.1999 n. 136) perchè è

una tassa (C.S.U. 16.4.2007 n. 8956)

- I contributi per i consorzi di bonifica (ex multis C.S.U. 31.1.2008 n. 2775) con esclusione

delle richieste di pagamento di altre prestazioni effettuate dai consorzi (es.: servizio di acqua

potabile (S.U. 14.5.2010, n. 11720)

- Le controversie relative ai requisiti per l’iscrizione nell’Anagrafe unica delle ONLUS (C.,

S.U. 27.1.2010, n. 1625). Dopo molte oscillazioni della giurisprudenza, soprattutto

amministrativa, le sezioni unite hanno affermato la giurisdizione delle Commissioni, perché

le liti sulla cancellazione e rifiuto di iscrizione avrebbero ad “oggetto un atto di revoca (o

diniego) di agevolazioni”di natura prevalentemente fiscale.

i) Sono invece escluse dalla giurisdizione tributaria:

- le liti sui canoni di concessione demaniale, perché la fonte dell’obbligo è contrattuale e la

prestazione tipicamente negoziale, quindi non tributaria (C. S.U. 18.9.2006, n. 20068);

- i contributi per l’iscrizione agli albi professionali, perché è loro riconosciuta natura

sinallagmatica (C. S.U. 15.10.2008 n. 25175)

- i contributi per oneri di urbanizzazione. Le relative controversie sono demandate alla

giurisdizione esclusiva del giudice amministrativo (Cons. St., sez. IV, 10/03/2011, n. 1565)

l) Un cenno a parte meritano le controversie concernenti sanzioni “comunque irrogate da

uffici finanziari”.

La questione non si pone, ovviamente, per le sanzioni penali, la cui applicazione è riservata

al G.O., mentre si è concretamente posta per le sanzioni irrogate per l’uso di lavoro

irregolare (v. art. 3 D.L. n. 12/2002, conv. in L. 23.4.2002 n. 73) e le sanzioni per

l’utilizzazione di dipendenti pubblici senza la previa autorizzazione dell’amministrazione di

appartenenza (ai sensi dell’art. 53 D.lgs 30.3.2001 n. 165).

In un primo tempo, applicando letteralmente l’art. 2 d.lgs. 546/1992, la Corte di Cassazione

ha ritenuto la giurisdizione delle Commissioni tributarie, anche in assenza della natura

tributaria delle norme violate.

La Corte Costituzionale ha invece dichiarato incostituzionale la norma con sentenza

14.5.2008, n. 130 affermando che “L'art. 2, comma 1, d. lgs. n. 546 del 1992 è

costituzionalmente illegittimo nella parte in cui attribuisce alla giurisdizione tributaria le

controversie relative alle sanzioni comunque irrogate da uffici finanziari, anche laddove

esse conseguano alla violazione di disposizioni non aventi natura tributaria.”

4

Il gioco del lotto è un'attività imprenditoriale che ha natura privatistica.

Conseguentemente ha natura privatistica anche il profitto che lo Stato trae dall’attività

medesima. Infatti il monopolio fiscale del Lotto si caratterizzerebbe solo per il fatto che la

controparte del privato è lo Stato, mentre tra le parti intercorre un rapporto privatistico di

scommessa. Per queste ragioni, il giocatore ha azione in giudizio ai sensi dell'art. 1935 c.c.

avanti al g.o. e non al giudice tributario.

12

m) Con riferimento all’ulteriore previsione dell’art. 2 che attribuisce alla G.T. le liti aventi

ad oggetto gli interessi e “ogni altro accessorio”, la giurisprudenza ha limitato le fattispecie

devolute alle Commissioni a quelle relative a:

- gli interessi moratori;

- la domanda per il riconoscimento degli interessi anatocistici (C.S.U. 23.12.2008 n. 30053)

- il risarcimento da svalutazione monetaria, sia in relazione alle somme riscosse

dall’Amministrazione a titolo provvisorio, in pendenza del giudizio, sia in relazione a quelle

di cui sia stato negato il rimborso;

- gli aggi dovuti all’Agente della riscossione (se sia contestato l’an)

- le spese di notifica (solo se relative ad atti tributari)

n) Controversa è invece l’attribuzione delle controversie in materia di risarcimento del

danno, anche in relazione alle somme pagate per la prestazione di garanzie non dovute.

In senso affermativo si è espressa però C., S.U. 16.6.2010 n. 14499.

La domanda per la responsabilità processuale aggravata ex art. 96, 1° c. c.p.c. è attribuita

alle C.T. in quanto accessoria alla controversia principale.

o) Infine, l’art. 2 demanda alla giurisdizione tributaria la cognizione incidentale delle

questioni “da cui dipende la decisione delle controversie”, attribuendo alle stesse

commissioni un potere di cognizione amplissimo esteso ad ogni questione, anche

extratributaria, che costituisca antecedente logico della decisione.

Uno dei più frequenti ambiti di cognizione incidentale riguarda gli atti amministrativi

generali e i regolamenti presupposti dell’atto impugnato che, a norma dell’art. 7 d.lgs.

546/1992, possono essere disapplicati previo accertamento della loro eventuale illegittimità.

L’art. 2 (c. 3) prevede soltanto due fattispecie di deroga alla cognizione incidentale:

1) la querela di falso

2) le questioni di stato e di capacità delle persone tranne quelle relative alla capacità di stare

in giudizio. 5

In presenza di queste deroghe, il processo tributario deve essere sospeso (art. 39) e la

questione decisa dal giudice ordinario con efficacia di giudicato, essendo sottratta ad una

cognizione anche soltanto incidentale delle CC.TT..

Tra le altre questioni che possono comportare la sospensione del processo vi sono quelle che

hanno ad oggetto:

1) la legittimità costituzionale della norme rilevanti ai fini della decisione,

2) il rinvio pregiudiziale alla Corte di Giustizia con la quale si solleva una questione

interpretativa su una norma comunitaria.

5

(Rientrano tra le prime la capacità giuridica e di agire, assenza e morte; parentela e

affinità; sussistenza del vincolo matrimoniale; filiazione; affiliazione e affidamento,

l’apolidia e lo status di rifugiato politico. Non rientrano le questioni relativa alla natura di

erede)

13

A completamento di quanto si è detto sull’ambito della giurisdizione delle CC.TT. si deve

puntualizzare che:

a)

Irrilevante risulta la posizione giuridica soggettiva del contribuente (diritto soggettivo

o interesse legittimo) o il modo di esercizio del potere (discrezionale o vincolato) da parte

dell’Ente impositore (C., S.U., 5.3.2009, n. 5286).

Queste circostanze assumono invece rilievo per la individuazione del giudice dotato di

giurisdizione nelle materie “non” attribuite al giudice tributario, ossia per distinguere tra ciò

che è lasciato al giudice ordinario e ciò che spetta al giudice amministrativo quando, per i

limiti interni alla giurisdizione, non possa darsi tutela dinanzi al giudice tributario (Tesauro).

b) rilevante è invece la natura dei soggetti coinvolti: le liti tra privati, anche se in materia

tributaria, sono devolute all’AGO. Sussiste in tal senso un limite interno soggettivo.

Tali sono le controversie in materia di sostituzione (fra sostituto di imposta che effettua una

trattenuta) e sostituito (soggetto passivo che la subisce) e alcune liti in materia di Iva

addebitata e versata. In particolare, sono estranee alla G.T. le liti promosse dal consumatore

finale per il rimborso della maggiore Iva pagata al soggetto passivo del tributo, mentre è

stata devoluta alle CC.TT. la lite promossa dal soggetto passivo Iva (cessionario) a seguito

di un diniego di rimborso.

c) Non è infine rilevante che a proporre la domanda non sia il contribuente ma il

cessionario del credito tributario, perché le questioni intorno alla legittimazione attiva e alla

proponibilità della domanda non incidono sulla giurisdizione. 6

(v. C., S.U., 19.11.207, n. 23835, massima: La giurisdizione tributaria esclusiva sussiste

in tutte le controversie riguardanti il rimborso di tributi, salvo che il relativo diritto non sia

stato riconosciuto formalmente dall'ente impositore. La giurisdizione è stabilita con

riferimento all'oggetto della domanda e sussiste non solo quando la controversia è proposta

dal creditore originario, ma anche quando il giudizio è radicato dal terzo cessionario del

credito.

6

14

4. La (residuale) giurisdizione del giudice ordinario e del giudice amministrativo nella

materia tributaria.

Come già rilevato, quando sia carente la giurisdizione tributaria, la giurisdizione di altro

giudice si determina sulla base dei criteri ordinari ovvero della situazione soggettiva tutelata

(Marello).

In materia di diritti soggettivi la giurisdizione è devoluta di regola al Giudice ordinario e

quindi al Tribunale, ex art. 9, c. 2 c.p.c., ma tale norma ha ormai un ambito applicativo assai

modesto, in ragione dell’ampliamento della giurisdizione delle CCTT operato dall’art. 2

d.lgs. 546. Restano infatti attribuite alla giurisdizione ordinaria solo le liti tra privati in

materia tributaria, le questioni di stato e di capacità, la querela di falso.

L’art. 2 segna il limite fino al quale possono spingersi le CC.TT. nella sequenza

procedimentale degli atti e cioè fino alla notifica della cartella di pagamento e dell’avviso di

cui all’art. 50, 2° c. D.PR. 602/1973, ultimi atti impugnabili antecedenti la formazione del

titolo esecutivo.

A questo proposito, si deve notare che secondo la giurisprudenza i tipici atti della

riscossione e cioè la cartella di pagamento (o anche l’ingiunzione fiscale e l’avviso di mora)

non sono atti dell’esecuzione bensì atti prodromici ad essa e le relative liti sono devolute al

giudice tributario.

Vi è dunque una duplice condizione per affermare la giurisdizione del G.O.:

- Che si tratti di atti successivi alla cartella di pagamento;

- Che si tratti di atti dell’esecuzione forzata tributaria (potendosi ipotizzare anche atti

successivi alla cartella di pagamento con funzione non esecutiva in senso stretto ma,

ad esempio, di natura cautelare).

Per i limiti posti dagli articoli 57 7 e 58 del D.P.R. 602/1973, spettano quindi al G.O. le

opposizioni agli atti esecutivi e le opposizioni di terzo che non si risolvano nelle stesse

contestazioni che avrebbero potuto rivolgersi agli atti dai quali la pretesa trae fondamento e,

quindi, agli atti indicati nell’art. 19. 8

7

D.PR, 602/73 - Articolo 57 - Opposizione all'esecuzione o agli atti esecutivi.

1. Non sono ammesse:

a) le opposizioni regolate dall'articolo 615 del codice di procedura civile, fatta eccezione per

quelle concernenti la pignorabilità dei beni;

b) le opposizioni regolate dall'articolo 617 del codice di procedura civile relative alla regolarità

formale ed alla notificazione del titolo esecutivo.

2. Se è proposta opposizione all'esecuzione o agli atti esecutivi, il giudice fissa l'udienza di

comparizione delle parti avanti a sé con decreto steso in calce al ricorso, ordinando al

concessionario di depositare in cancelleria, cinque giorni prima dell'udienza, l'estratto del ruolo e

copia di tutti gli atti di esecuzione.

8

Anche per la giurisprudenza (Cassazione civile, sez. un., 23/05/2008, n. 13357 - Massima):

“Nel processo tributario tutte le contestazioni relative alla legittimità formale e sostanziale degli

atti di imposizione attengono alla materia della cognizione, e non dell'esecuzione, e sono come tali

15

In sostanza, l’unica opposizione all’esecuzione proponibile dinanzi al G.O. sembrerebbe

quella concernente la pignorabilità dei beni.

Le liti sull’iscrizione di ipoteca e sul fermo amministrativo di beni mobili appartengono alla

giurisdizione del G.O. solo ove il credito per il quale si procede abbia natura extra tributaria.

Altrimenti, sono atti autonomamente impugnabili dinanzi alle CC.TT. ex art. 19, dopo la

modifica normativa che ha inserito nell’art. 2 d.lgs. 546/1992 le lettere e-bis) e-ter) (v. art.

35 D.L. 4.7.2006 n. 223).

Su quest’ultimo inserimento la dottrina nutre un sospetto di incostituzionalità perché si tratta

di atti posti a valle della formazione del titolo esecutivo, la cui cognizione non richiede un

sapere specialistico del giudice tributario e che quindi esorbitano dalle finalità della relativa

giurisdizione, “snaturando” il giudice speciale e violando l’art. 102 Cost..

Secondo la dottrina e la giurisprudenza maggioritarie spetta infine al G.O la giurisdizione

sulla responsabilità per atto illecito dell’Amministrazione e sulla conseguente domanda di

risarcimento ex art. 2043 c.c.. perché non potrebbe ravvisarsi un carattere accessorio della

relativa lite rispetto alla controversia tributaria. 9

funzionalmente devolute al giudice tributario. Ne consegue che là dove il contribuente contesti la

legittimità dell'avviso di mora (nella specie, perché immotivato e comunque non preceduto da

notifica della cartella esattoriale) la relativa controversia spetta al giudice tributario, a nulla

rilevando che l'avviso fosse stato emesso per la riscossione di imposte pretese dall'amministrazione

finanziaria di altro Stato, in esecuzione di una convenzione bilaterale per l'assistenza giudiziaria in

materia tributaria, atteso che la giurisdizione tributaria è attribuita senza distinzione di nazionalità

del legislatore (art. 2 d.lg. n. 546 del 1992).”

(v. in particolare, C., S.U., 29 aprile 2008 n. 10826 (Massima) “Va dunque escluso che

rientri nella giurisdizione esclusiva delle commissioni tributarie, spettandone invece la

cognizione al giudice ordinario, una controversia con la quale il privato, adempiuto il

debito d'imposta relativo all'ICI non tempestivamente o integralmente versata, domandi il

risarcimento dei danni subiti in sede di riscossione coattiva per aver dovuto corrispondere

anche le somme pretese dal comune per l'assistenza legale allo stesso prestata da avvocati

di cui l'ente pubblico si sia avvalso.

9

16

Secondo una risalente e pacifica giurisprudenza della Corte di Cassazione spettano al G.O.

anche le controversie in cui “l’amministrazione abbia formalmente riconosciuto il diritto al

rimborso e la quantificazione della somma dovuta,” così che non residuino questioni circa

l’esistenza dell’obbligazione tributaria, del quantum del rimborso o le procedure con le

quali lo stesso deve essere effettuato (ex multis: C. S.U., 27.7.2002, n. 10725).

Sono invece devolute alla giurisdizione del giudice amministrativo, con effetti demolitori

nel caso di accoglimento del ricorso, le liti aventi ad oggetto

1) gli atti generali (es. delibere tariffarie) e regolamentari (es. regolamento ICI)

2) tutti gli atti, anche singolari, non diretti alla concreta attuazione di uno specifico rapporto

obbligatorio tributario, pur trattandosi di materia tributaria (Russo, Marongiu).

Spettano altresì, pacificamente:

* l’impugnativa del diniego di accesso agli atti del procedimento (una volta che sia concluso

il procedimento ed emanato l’atto impositivo - Cons, St., sez. IV, 21.10.2008, n. 5144)

* l’impugnativa dei provvedimenti di fissazione del domicilio fiscale ex art. 59, d.P.R.

600/1973 10

Vi è tuttavia chi, in dottrina, argomentando dall’attribuzione al Giudice amministrativo

della giurisdizione in materia di risarcimento del danno (v. Sentenza C. Cost. 6.7.2004 n.

204), per ragioni di concentrazione e di effettività della tutela non inibite dalla giurisdizione

speciale, afferma che “il superamento della regola del doppio giudizio conseguirebbe

all’attuazione del precetto di cui all’art. 24 Cost.”.

Tale impostazione più rispondente al canone dell’interpretazione adeguatrice sembra

trovare accoglimento nella sentenza C. S.U. 16.6.2010, n. 14499 che ha affermato che

“Rientra nella giurisdizione tributaria la domanda diretta al risarcimento dei danni subiti

per effetto dei ritardati rimborsi di imposte indebitamente versate. Il contribuente

danneggiato dal ritardo dell'Amministrazione finanziaria può chiedere il risarcimento e

deve farlo con istanza alla Commissione tributaria provinciale competente a valutare e

liquidare ogni tipo di richiesta accessoria presentata dal contribuente.

Vale, anche in questo caso, il limite oggettivo interno della giurisdizione tributaria, che non

consente comunque la proposizione della domanda in via autonoma, ma solo in via

accessoria, in presenza di un atto autonomamente impugnabile compreso nell’elenco di cui

all’art. 19.

10

Articolo 59 - Domicilio fiscale stabilito dall'amministrazione.

L'amministrazione finanziaria può stabilire il domicilio fiscale del soggetto, in deroga alle

disposizioni dell'articolo precedente, nel comune dove il soggetto stesso svolge in modo

continuativo la principale attività ovvero, per i soggetti diversi dalle persone fisiche, nel comune in

cui è stabilita la sede amministrativa.

Quando concorrono particolari circostanze la amministrazione finanziaria può consentire al

contribuente, che ne faccia motivata istanza, che il suo domicilio fiscale sia stabilito in un comune

diverso da quello previsto dall'articolo precedente.

17

In tutti questi casi si ha esercizio di un potere autoritativo e un provvedimento non

impugnabile ex art. 19.

Controversa è invece l’attribuzione delle liti sul diniego di rateazione a seguito di istanza

proposta all’Agente della riscossione ex art. 19 D.P.R. 602/1973 anche se di recente, le

SS.UU. sono approdate all’affermazione della giurisdizione delle CC.TT. “ratione

materiae”, in quanto la controversia avrebbe ad oggetto un “debito tributario” (SS.UU.

30.3.2010 n. 7612) 11

In precedenza, alcune decisioni della giurisprudenza amministrativa avevano affermato la

propria giurisdizione, rilevando che il potere che viene contestato non attiene alla

determinazione dell’obbligazione tributaria ma ad una fase successiva e, quindi al di fuori

del perimetro delineato dall’art. 2.

Il giudice amministrativo, secondo questa

prospettazione, sarebbe pertanto il giudice naturale della lite, anche perché la rateazione

sembra esercizio di un potere di autotutela esecutiva e conservativa del credito, esercitato da

un soggetto privato esercente una pubblica funzione.

Si noti che la stessa Cassazione (C., Sez. trib. 9.11.2005 n. 21765) si era espressa in un

primo momento (e con riferimento al d.P.R. n. 636/72), nel senso della non impugnabilità

Competente all'esercizio delle facoltà indicate nei precedenti commi è l'intendente di finanza o il

Ministro per le finanze a seconda che il provvedimento importi lo spostamento del domicilio fiscale

nell'ambito della stessa provincia o in altra provincia.

Il provvedimento è in ogni caso definitivo, deve essere motivato e notificato all'interessato ed ha

effetto dal periodo d'imposta successivo a quello in cui è stato notificato.

11

SS.UU. (30.3.2010 n. 7612) - (Massima):

L'art. 2 d.lg. n. 546/92 attribuisce alla giurisdizione tributaria tutte le controversie aventi

ad oggetto i tributi di ogni genere e specie comunque denominati; pertanto, la controversia

attinente alla rateizzazione del debito tributario spetta a detta giurisdizione, avendo ad

oggetto per l'appunto un debito tributario, a nulla rilevando che la decisione spettante

all'Agenzia delle Entrate debba essere assunta in base a considerazioni estranee alla

materia tributaria, essendo la giurisdizione attribuita in ragione esclusiva dell'oggetto della

controversia.

Conforme ma con motivazione parzialmente diversa:

SS.UU. (1.7.2010 n. 15647) - (Massima):

a seguito della riforma di cui alla L. n. 448 del 2001, art. 12, la giurisdizione tributaria si

estende ormai a qualunque controversia in materia d'imposte e tasse e, dunque, anche a

quelle in tema di agevolazioni o riscossione che non attengano al momento della esecuzione

in senso stretto o alla restituzione di somme per le quali non residui più alcuna questione

sull'an, il quantum o le modalità di esecuzione del rimborso (C. Cass. 2002/10725,

2005/(14331 e 2008/19505); che implicando pur essa una questione sulla spettanza o meno

di un'agevolazione attinente alla fase della riscossione precedente a quella della esecuzione

vera e propria, anche l'impugnazione del diniego di rateazione di un debito per imposte o

tasse introduce, perciò, una controversia di carattere tributario devoluta, come le altre in

materia, alla giurisdizione delle Commissioni;

18

dinanzi alle CC.TT., motivando la decisione in ordine ai limiti interni oggettivi in quanto

l’atto non sarebbe compreso nell’elenco degli atti impugnabili.

Analoga, sotto il profilo concettuale, si presenta la questione del diniego della sospensione

amministrativa della riscossione. In questo caso, la giurisprudenza amministrativa

maggioritaria devolve la decisione al Giudice amministrativo (Cons. st., Sez. IV, 9.11.2005

n. 6269; conforme: TAR Molise, Campobasso, 8.11.2006, n. 957).

Consiglio Stato, sez. IV, 09/11/2005, n. 6269 – Massima:

Rientra nella giurisdizione del giudice amministrativo il ricorso proposto dal contribuente avverso

il provvedimento con il quale la Direzione regionale delle entrate ha respinto la sua istanza di

sospensione della riscossione delle somme iscritte a ruolo con la cartella esattoriale, trattandosi di

atto che è espressione non già del potere cautelare in senso proprio e che accede alla tutela

giurisdizionale riservata al giudice tributario, bensì del potere amministrativo di autotutela

proprio della pubblica amministrazione e che mira ad evitare, nel rispetto dei principi codificati

dagli art. 24 e 113 cost., una riscossione che sia sostanzialmente ingiusta o inopportuna, per

l'esistenza di fatti e circostanze che sono oggetto di esclusiva valutazione, tipicamente

discrezionale, dell'amministrazione, a nulla rilevando che, eventualmente, tali fatti e circostanze

possano in qualche modo coincidere con gli stessi motivi di doglianza sul corretto esercizio del

potere di imposizione tributaria.

19

5. Gli atti impugnabili e i motivi del ricorso (c.d. limiti interni oggettivi - art. 19, D.Lgs

546/1992)

1. La scelta del carattere impugnatorio del giudizio tributario è collegabile a ragioni di

economia processuale e insieme di rafforzamento del controllo di legalità sugli atti

amministrativi.

La concentrazione delle controversie relative ad un unico rapporto d’imposta

nell’impugnazione di atti predeterminati dal legislatore, ha anche lo scopo di impedire che

l’attività amministrativa diretta all’attuazione del tributo sia anticipata e ostacolata da azioni

di accertamento sul presupposto imponibile, che potrebbero interferire con il suo ordinato

svolgimento.

Viene così assicurata la precedenza dell’istruttoria amministrativa (primaria e necessaria)

sull’istruttoria processuale (secondaria ed eventuale).

Tutti gli atti individuali innominati perché non elencati nell’art. 19, ma tuttavia

immediatamente lesivi di un interesse attuale e concreto del contribuente, sarebbero quindi

impugnabili davanti alle CCTT in via differita, mediante il ricorso contro il primo degli atti

successivi compreso nell’elenco, rispetto ai quali gli stessi abbiano il valore di atto

presupposto o pregiudiziale.

Sarebbe invece esclusa l’impugnabilità degli atti interni come circolari, risoluzioni

ministeriali, pareri, atti confermativi o esecutivi. Secondo la prevalente dottrina sarebbe

invece impugnabile in via differita il diniego di disapplicazione di una norma antielusiva

(Tesauro) ma la Cassazione si è di recente espressa nel senso della impugnabilità autonoma,

immediata e facoltativa (Cass. civ., Sez. trib., Sent. 15.4.2011 (27.1.2011), n. 8663.

Il contribuente può dunque ricorrere al Giudice tributario impugnando i seguenti atti,

espressamente elencati nell’art. 19, solo per vizi propri degli stessi:

a) l’avviso di accertamento (e atti assimilabili)

b) l’avviso di liquidazione

c) il provvedimento che irroga le sanzioni

d) il ruolo e la cartella di pagamento

e) l’avviso di mora

e-bis) l’iscrizione di ipoteca

e-ter) il fermo amministrativo

f) gli atti relativi alle operazioni catastali

g) il rifiuto di restituzione di tributi e sanzioni

h) il diniego e la revoca di agevolazioni; il rigetto di domande di definizione agevolata

i) ogni altro atto per il quale la legge ne preveda l’autonoma impugnabilità davanti alle

Commissioni tributarie.

Tale catalogo sarebbe tassativo secondo la dottrina maggioritaria (Tesauro, Perrone).

L’affermata tassatività consentirebbe una lettura estensiva ma escluderebbe integrazioni

analogiche.

Si osserva tuttavia che detto principio, prima ridimensionato dalla giurisprudenza come

principio relativo, è stato in seguito addirittura negato.

20

Il diritto vivente ha infatti ormai progressivamente ridotto la portata del principio di tipicità

degli atti impugnabili (e del correlato principio della tutela differita di quelli innominati).

In particolare, la giurisprudenza della Sezione Tributaria della Cassazione è pervenuta a

questo esito in due tempi.

- In un primo momento è stata dilatata la categoria degli atti impugnabili, estendendola

anche ad atti paritetici (come la fattura) ovvero endoprocedimentali (come gli avvisi bonari,

gli inviti al pagamento e anche semplici bollettini di conto postale [C. Sez. trib., 17.12.2010

n. 25591]), prodromici alla formazione o alla notificazione del ruolo, ai quali non può di

certo riconoscersi natura autoritativa e provvedimentale.

In concreto, si è ricondotto sotto la nozione di accertamento o di liquidazione qualunque

atto con il quale il soggetto pubblico comunica al contribuente una pretesa tributaria ormai

definita, anche quando detta comunicazione si concluda con un semplice invito bonario a

versare quanto dovuto e non invece con una formale intimazione di pagamento sorretta dalla

prospettazione in tempi brevi dell’attività esecutiva (C., nn. 16.293/2007 e 16.428/2007).

Corollario di tale impostazione sarebbe il consolidamento e la definitività dell’atto non

impugnato o non eliminato in via di autotutela. In questo caso, parrebbe quindi preclusa

l’impugnazione del successivo atto, nominato e impugnabile, proprio della sequenza

procedimentale. A tale conclusione sono in effetti pervenute alcune sentenze della

Cassazione (v. C. 23.7.2009, n. 17202).

- Solo in una seconda fase si è introdotta una tutela anticipata e facoltativa nei confronti di

taluni atti intermedi posti in essere dall’ente impositore o dal concessionario, ancora non

idonei a ledere in maniera attuale e diretta un interesse del contribuente, precisando che di

fronte ad una ben individuata pretesa tributaria, non è necessario attendere che la stessa, se

rimasta insoddisfatta, si vesta della forma autoritativa di uno degli atti dichiarati

espressamente impugnabili. L’interesse alla tutela giurisdizionale sorgerebbe infatti sin dal

momento della ricezione della “notizia” della pretesa impositiva e/o dei connessi

accessori.12

Con l’ulteriore e dirompente precisazione che l’impugnazione dell’atto innominato sarebbe

una facoltà e non un onere, in quanto la mancata impugnazione dell’atto non determina in

ogni caso il consolidamento della pretesa, dovendo questa essere successivamente reiterata

in uno degli atti tipici (v. Cass. civ., sez. trib. 21045/2007 e 25.2.2009 n. 4513).

(ex. Multis: C., S.U., 11.5.2009, n. 10672 secondo la quale: “l’elencazione contenuta

nell’art. 19 d.lgs. n. 546/1992 non rappresenta ulteriormente un numerus clausus in quanto

deve ritenersi impugnabile avanti alla giurisdizione tributaria ogni atto,

indipendentemente dalla forma o denominazione, che rechi una pretesa nei confronti del

destinatario deducendo la sussistenza di un rapporto giuridico d’imposta suscettibile

pertanto di far insorgere nel destinatario l’interesse ad agire ex art. 100 c.p.c. spiegando le

proprie difese davanti al giudice naturale”).

12

21

Autorevole dottrina (Tabet) ha pertanto osservato che questo ultimo orientamento

“fuoriesce decisamente dalla strada del processo costitutivo e apre a forme di tutela

facoltativa e preventiva a contenuto negativo, nei confronti di atti intermedi del soggetto

pubblico che, pur manifestando una determinata pretesa, non sono assimilati dalla stessa

Corte agli atti dichiarati espressamente impugnabili dall’art. 19 d.lgs. 546/1992 in quanto

sprovvisti della forma autoritativa e quindi soltanto preordinati a sollecitare lo spontaneo

adempimento.”

Al momento non sembra agevole intravvedere quali saranno i punti di arrivo di questa

rilevante evoluzione giurisprudenziale, ancora incerta fra tutela preminente del concreto

interesse ad agire del contribuente e regola della predeterminazione normativa degli atti

impugnabili.

Il dibattito sulla questione è dunque aperto, anche in sede dottrinale e nella pratica

professionale.

Bibliografia:

- D’Ayala Valva, Francesco, L’interpretazione creativa delle supreme corti, Riv. dir. trib.

2011, 04, 413.

- Di Giacomo, Enzo, Sanzioni tributarie, liti al Giudice ordinario, nota a sentenza SS.UU,

27.1.2011 n. 1864, Diritto e Giustizia, 5.2.2011.

- Gobbi, Cristiano, Il processo tributario, Milano, 2011.

- Lunelli, Roberto, Diniego di disapplicazione delle norme antielusive: impugnazione

facoltativa od obbligatoria ? – GT, n. 8/2011, p. 681 ss.

- Marello, Enrico, La giurisdizione delle Commissioni tributarie, in Codice commentato del

processo tributario, art. 2, IPSOA 2011.

- Marongiu, Gianni, Evoluzione della giurisdizione tributaria, relazione tenuta alla Facoltà

di Giurisprudenza di Pisa il 13.12.2006.

- Russo, Pasquale, Manuale di diritto tributario - Il processo tributario, Milano, 2005, pp.

18 ss..

- Russo, Pasquale, Il riparto della giurisdizione fra giudice tributario e giudice

amministrativo e contabile, Riv. dir. trib. 2009, 01, 3.

- Tabet, Giuliano, Diritto vivente e tutela anticipata nei confronti di atti atipici, GT,

n.4/2011, p. 281 ss..

22