Asia in costante ascesa

Sulla via per diventare la maggiore potenza

economica mondiale

Dennis Essrich, Portfolio Manager, Fixed Income Asia

Le stime economiche lasciano scarsi

margini di dubbio sulla capacità della

12/24 | Dossier

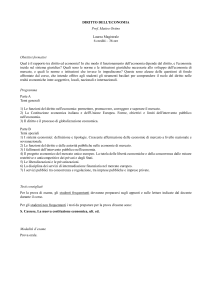

Negli ultimi decenni, i paesi emergenti

hanno assunto un ruolo sempre più importante su scala globale, diventando il nuovo

volano dell’economia mondiale e protagoniste di uno dei più discussi trend macroeconomici del momento. Le economie

emergenti hanno sovraperformato quelle

sviluppate non soltanto in termini di punti

10

9

8

7

6

5

4

3

2

1

Giappone

Nuova Zelanda

Thailandia

Australia

Mondo

Filippine

Asia Pacifico

Taiwan

Hong Kong

Malaysia

Singapore

Vietnam

2013 P

Corea del Sud

2012 P Indonesia

0

India

Sebbene le previsioni di crescita siano

state recentemente riviste al ribasso,

le economie asiatiche stanno assistendo a un’accelerazione vigorosa,

sostenuta da risorse finanziarie migliori, bilanci più solidi e una forza lavoro più giovane. Inoltre, l’espansione

del ceto medio in Asia è stata accompagnata dalla nascita di una nuova generazione di consumatori a caccia di

opportunità per spendere il denaro recentemente acquisito. Al contempo,

la progressiva tendenza all’urbanizzazione e industrializzazione ha provocato a un aumento della domanda

di sviluppo delle infrastrutture.

in termini geografici sia per classi di

attività?

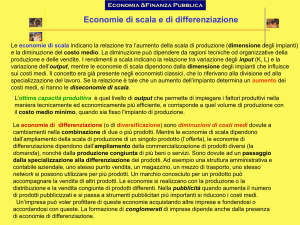

Crescita del PIL secondo i paesi

Cina

Mentre i paesi occidentali si sforzano

di ricostruire le proprie economie

dopo un decennio di eccessi, il mondo

sta ora volgendo lo sguardo alle cosiddette «aspiring economies» quale

fonte di una crescita duratura. Ad attrarre maggiormente l’attenzione di investitori ed economisti è il continente

asiatico. Il suo ruolo di nuovo motore

della crescita economica mondiale è

uno dei trend macroeconomici più discussi del momento.

Cina di superare gli Stati Uniti e diventare così la principale economia mondiale nell’arco dei prossimi dieci-quindici anni. L’eccezionalità della crescita

cinese appare ancora più evidente alla

luce della sua costanza e longevità.

In che modo possono gli investitori

cogliere l’enorme potenziale economico dei mercati asiatici, considerato

che gli sviluppi delle piazze finanziarie in Asia sono stati eterogenei, sia

(%) su base annua

Estratto dal white paper «Asia-Development, Financial Markets, Infrastructure

and Consumption, China»

Fonte: Oxford Economics, CBRE (T1 2012)

Ultimo aggiornamento: 29.10.2012.

I dati storici sulla performance e gli scenari dei mercati finanziari non sono garanzia per i rendimenti attuali o futuri.

DossierDossierDossierDossierDossierDossierDossierDossierDossierDossierDossierDossierDossierDossierDossierDossierDossierDossierDossierDossierDossierDossierDossier

Trends 11|12.12

Maggiore resistenza agli choc globali

Per quanto gli choc esterni come la crisi

finanziaria, la crisi del debito europea o la

crescita opaca negli Stati Uniti possano

aver rallentato l’espansione in Asia, tali fattori non hanno però intaccato il percorso

di crescita strutturale in quest’area geografica. Se è vero che sono stati registrati

deflussi di capitale verso gli attivi ritenuti

più sicuri in un clima di maggiore avversione al rischio durante la crisi del biennio

2008/2009, che si è propagata all’economia reale asiatica e ha causato una diminuzione del volume degli scambi e della

crescita del PIL, è altrettanto vero che si è

trattato di una perturbazione passeggera.

Potendo contare su notevoli riserve di liquidità e una politica monetaria flessibile,

le economie asiatiche sono riuscite a destreggiarsi in queste acque difficili senza

colare a picco, riprendendo ben presto la

loro traiettoria di crescita. Inoltre, memori

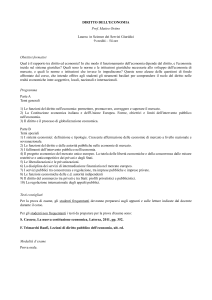

I livelli del debito pubblico asiatico sono migliori di quelli del G7

250%

200%

150%

100%

50%

Media G7

Media G7

(senza Giappone)

Giappone

Singapore

Indonesia

Vietnam

Thailandia

Filippine

Malaysia

India

0%

Cina

percentuali sul PIL globale, ma anche dal

punto di vista della rapidità dell’espansione.

Se negli anni Ottanta i mercati sviluppati

e quelli emergenti crescevano ancora alla

stessa velocità, dall’inizio del nuovo millennio il mondo emergente ha segnato un

ritmo di crescita medio tre volte superiore

rispetto a quello delle economie sviluppate.

Questi progressi sono in ampia misura riconducibili allo slancio delle economie asiatiche. Un’Asia in ottima forma è riuscita a

conquistarsi una quota sempre maggiore

del PIL globale erodendo quella dei mercati sviluppati. Secondo le stime del FMI,

i paesi sviluppati saranno testimoni di una

flessione del 17% della loro percentuale

sul PIL globale tra il 1992 e il 2015, un

deterioramento senza precedenti. Al contempo, si prevede che la quota dell’Asia

sulla produzione mondiale salirà del 18%.

Debito rispetto al PIL

DossierDossierDossierDossierDossierDossierDossierDossierDossierDossierDossierDossierDossierDossierDossierDossierDossierDossierDossierDossierDossierDossierDossier

Trends 11|12.12

Fonte: International Monetary Fund, World Economic Outlook database, Credit Suisse

Dati di aprile 2012

I dati storici sulla performance e gli scenari dei mercati finanziari non sono garanzia per i rendimenti attuali o futuri.

degli insegnamenti tratti dalla crisi asiatica

alla fine degli anni Novanta, le aziende e i

governi si sono concentrati su una disciplina di bilancio rigorosa.1 Le riforme ad

ampio raggio del quadro macroeconomico

e del settore finanziario hanno ridotto significativamente la vulnerabilità della regione

agli choc esterni. Per le economie asiatiche

si prevede un ulteriore calo dei livelli del debito, a fronte dei crescenti dubbi relativi al

merito creditizio delle economie occidentali.

Crescita sostenibile grazie a budget

responsabili

Dopo la crisi finanziaria del 2008/2009,

i livelli del debito sovrano sono aumentati drasticamente in seguito al tentativo

di molti paesi di evitare un tracollo economico. Come si evince dal grafico in alto,

questo fenomeno ha interessato soprattutto le economie occidentali.

In Asia, la gestione oculata dei budget

in seguito alla crisi finanziaria asiatica del

1997, ha consentito di ottenere bilanci

aziendali robusti e un deficit pubblico contenuto (ad eccezione di Giappone e Singapore).

Fattori demografici favorevoli

L’andamento positivo dei trend demografici

è stato un elemento chiave per il progresso

dei mercati emergenti. Mentre le economie

occidentali sono chiamate a fare i conti con

l’invecchiamento della popolazione e indici

di dipendenza più alti, il numero di persone

in età lavorativa nei mercati emergenti è

aumentato in poco tempo grazie al rapido

ritmo di crescita della popolazione. L’espansione della popolazione in età attiva

ha a sua volta contribuito ad allargare la

base di consumatori, un fattore essenziale

per paesi interessati dal delicato processo

di transizione da un’economia incentrata

sulla domanda estera a un’economia trainata dalla domanda interna.2

1

2

berdeen, Asian Bonds: A misunderstood opportunity, 2012

A

Blackrock Investment Institute, Are Emerging Markets the next

Developed Markets, agosto 2011

Dossier | 13/24

Maggiore credibilità grazie a un quadro giuridico avanzato

È importante ricordare che tra i fattori che

hanno consentito alle economie asiatiche

di ridurre il divario rispetto a giganti economici di levatura mondiale quali Germania e

Stati Uniti non sono stati soltanto parametri di natura strettamente economica come

ad esempio bassi livelli del debito sovrano

e dati demografici relativamente favorevoli.

Particolarmente significativi, infatti, sono

stati anche i progressi compiuti a livello

delle istituzioni politiche e giuridiche. Negli

ultimi anni la credibilità e trasparenza delle

strutture fiscali, finanziarie e delle banche

centrali sono aumentate notevolmente,

poiché le autorità hanno riconosciuto l’importanza di riforme in ambiti quali i diritti di

proprietà per promuovere la fiducia globale

nelle economie asiatiche.

Molto probabilmente, il futuro sviluppo

dell’Asia dipenderà dal modo in cui saprà

gestire la transizione da una crescita basata sull’export a una crescita endogena

derivante, ad esempio, da una maggiore

domanda interna. L’espansione della domanda interna può essere ottenuta attraverso una crescita di consumi e investimenti e una riduzione del surplus di

14/24 | Dossier

risparmi. Uno sviluppo di questo tipo richiede l’intervento dei responsabili delle

politiche, che devono incoraggiare gli investimenti in immobilizzazioni, ridurre gli ostacoli che si frappongono alla crescita dei

consumi e introdurre misure di sostegno.

Migliorando il contesto d’investimento, destinando parte della spesa pubblica allo sviluppo delle infrastrutture e ammodernando

le reti di sicurezza sociale quali il sistema

sanitario, pensionistico e dell'istruzione, si

potranno incentivare i consumi e ridurre il

saggio di risparmio.

Riflettori puntati sui consumatori

Nell’ultimo decennio, gli investimenti in immobilizzazioni hanno superato i consumi

nella classifica dei principali motori della

crescita in Asia. Ora, però, ci troviamo a

un punto di svolta. Coloro che osservano le

economie asiatiche sul lungo periodo ritengono che l’ascesa del mercato dei consumi

asiatico diventerà il prossimo megatrend

dell’economia globale. Gli esperti ne paragonano l’impatto su scala globale a quello

del boom dei consumi negli Stati Uniti nel

secondo dopoguerra degli anni Cinquanta,

prevedendo che avrà ricadute notevoli sulle

aziende, gli investitori e i governi in tutta

l’Asia e nel resto del mondo.

Focus sulla domanda interna

Sinora, l’ascesa delle economie asiatiche inaugurata dal Giappone ormai cinquant’anni fa è stata strettamente legata

alla produzione. La crescente prosperità

dell’Asia, trainata dalla Cina, è stata perlopiù il risultato di una crescita fondata sulle

esportazioni, trasformando il continente

asiatico nel maggiore produttore al mondo

di elettronica, giocattoli e automobili. Sino

ad oggi le economie asiatiche, il cui principale mercato di sbocco per i loro prodotti

erano gli Stati Uniti, hanno registrato ininterrottamente surplus commerciali e avanzi

delle partite correnti. Gli USA, per contro,

hanno dovuto fare i conti con un costante

incremento dei disavanzi delle partite correnti: quasi la metà del deficit statunitense

(pari in media a circa 700 miliardi di USD

o al 5% del PIL tra il 2003 e il 2008)3 è

stata generata con i paesi asiatici.

In altri termini, il motore dei consumi USA

rivestiva il ruolo di catalizzatore della produzione asiatica. Negli ultimi dieci anni

l’incremento della ricchezza, in particolare in Cina, ha fatto emergere il profilo di

un nuovo consumatore in grado di fruire

dei beni prodotti nella regione. Di conseguenza, l’economia cinese si sta progressivamente affrancando dalle esportazioni;

il basso costo del lavoro e la convenienza

delle valute stanno passando in secondo

piano. Non sorprende, quindi, che la proliferazione dei consumi interni sia il tema

chiave per le autorità cinesi nell’ambito

del 12° Piano quinquennale (quinquennio

2011–2015) della Cina. Difatti, se i paesi

asiatici riusciranno a ribilanciare le proprie

economie e trasformarsi da paesi focalizzati sulle esportazioni a economie sospinte

dalla domanda interna, le monete asiatiche

disporranno di un buon margine di apprezzamento, irrobustendo al contempo il potere d’acquisto dei consumatori asiatici.

DossierDossierDossierDossierDossierDossierDossierDossierDossierDossierDossierDossierDossierDossierDossierDossierDossierDossierDossierDossierDossierDossierDossier

Trends 11|12.12

DossierDossierDossierDossierDossierDossierDossierDossierDossierDossierDossierDossierDossierDossierDossierDossierDossierDossierDossierDossierDossierDossierDossier

Trends 11|12.12

Il consumatore asiatico sulla cresta

dell’onda

Attualmente, i consumatori statunitensi

sono alle prese con un elevato tasso di

disoccupazione e hanno visto dissolversi

il proprio capitale in seguito al collasso dei

prezzi degli immobili residenziali. I consumatori europei non sono in condizione

di prendere il loro posto, dal momento

che devono combattere le conseguenze

dell’eccessivo indebitamento dei loro paesi, che necessitano di misure di sostegno

fiscale e monetario per evitare uno smembramento dell’Unione monetaria europea.

Restano quindi i tre miliardi e mezzo di consumatori dei mercati emergenti dell’Asia

che vantano un enorme potenziale di sviluppo. La popolazione dei paesi asiatici

emergenti è pari alla metà di quella mondiale, ma attualmente produce soltanto il

30% del PIL globale. I consumi cinesi rappresentano solo il 35% del PIL del paese,

rispetto al 65% degli USA. A fine 2008,

la popolazione del continente asiatico, pari

a 3,5 miliardi di individui, ha speso meno

di 7000 miliardi di USD a fronte di una

spesa di 10 000 miliardi di USD della popolazione degli USA, che conta solo 300

milioni di persone.4

Diversi segnali sembrano indicare che i

consumatori asiatici, in passato frenati da

elevati tassi di risparmio, stiano ora attraversando una fase di transizione culturale.

Già oggi la Cina è il più grande mercato

al mondo per molte tipologie di elettrodomestici quali TV, frigoriferi e condizionatori

d’aria e ha pure scalzato. La Cina ha inoltre scalzato gli USA dalla vetta del mercato mondiale delle automobili. Società

quali Volkswagen, GM ma anche marchi

«di lusso» come BMW e Mercedes Benz

generano una parte crescente dei loro ricavi nel mercato cinese.

Sia pure con un ritardo di un paio di anni,

anche i consumi in India sembrano mostrare analoghi segnali di sviluppo. L’India,

ad esempio, è già il mercato della telefonia

cellulare in più rapida crescita al mondo.

Il ceto medio asiatico: la colonna portante del futuro economico dell’Asia

Stando alle previsioni, un’ampia percentuale della crescita dei consumi in Asia dovrebbe essere coperta dalla nuova classe

media emersa nel continente5. Ad oggi, il

28% del ceto medio mondiale (espresso in

numeri di individui) risiede in Asia (cfr. nota

4 a piè di pagina). Questa percentuale potrebbe raddoppiare entro il 2020, data in

cui il ceto medio della sola Cina sarà superiore all’intera popolazione residenziale

nell’UE. Entro il 2030, questa fascia della

popolazione comprenderà ben due miliardi

di persone. Il crescente benessere va di

pari passo con una rapida urbanizzazione:

i consumatori appartenenti al ceto medio

vivono generalmente nelle aree urbane, ciò

che spiega anche perché le metropoli asiatiche sono quelle che dal 2000 registrano

l’espansione più veloce. Di conseguenza,

la popolazione urbana della regione dell’

Asia-Pacifico dovrebbe superare il 21% nel

corso del prossimo decennio.6 Stando alle

stime dell’OCSE7, la classe media asiatica rappresenta oggi il 23% della spesa

al consumo totale, una cifra che sarebbe

destinata a salire al 54% entro il 2020 e

potrebbe facilmente raggiungere il 66%

entro il 2030.

Conclusione

Il settore dei beni di consumo asiatico

potrebbe rappresentare il megatrend del

prossimo decennio in un contesto in cui

le economie asiatiche si stanno convertendo da produttori a basso costo trainati

dall’export a mercati autosufficienti orientati maggiormente sui consumi domestici.

Alla crescita e progressiva complessità di

queste economie corrisponde un ampliamento dei rispettivi mercati finanziari che

schiude maggiori possibilità per gli investitori. Tale sviluppo non è circoscritto ai

mercati azionari tradizionali: anche i mercati

immobiliari, delle infrastrutture e delle obbligazioni societarie possono offrire nuove

opzioni per investitori nazionali ed esteri.

Queste opportunità non sono esenti da

sfide e rischi, come accade per ogni ristrutturazione economica. Le economie

asiatiche vantano tuttavia posizioni di notevole robustezza, basso indebitamento e

forte crescita. In sintesi, vi sono numerose

ragioni per condividere l’entusiasmo sulle

prospettive per l’Asia.

sian Conversations, Size counts: China and India flex their conA

sumer muscle, 2011.

McKinsey Quarterly, Think regionally Act globally – Four steps

to reaching the Asian consumer, 2009.

5

È difficile definire accuratamente il ceto medio. In uno studio

pubblicato dall’OCSE nel 2010, Homi Kharas definisce come

appartenenti al ceto medio le economie domestiche che vivono

con un reddito pro capite giornaliero che va da USD 10 a USD

100 in termini di parità di potere d’acquisto. L’Accademia cinese di Scienze Sociali (Chinese Academy of Social Sciences),

un istituto di ricerca dello Stato, ha fissato il parametro attorno

a un reddito annuo pari a circa USD 7300 (dal 2009). Altre ricerche di mercato internazionali stabiliscono la soglia a USD

10’000 e oltre.

6

Singapore Economic Development Board, Future Ready Today –

Understanding the psychology of the new-Asia consumers.

7

OECD, The Emerging Middle Class in Developing Countries,

2010.

3

4

Dossier | 15/24

Prodotto da Marketing EMEA, Asset Management.

CREDIT SUISSE AG

Asset Management

Marketing Asset Management

Postfach

CH-8070 Zürich

www.credit-suisse.com

IT/I/2012/11

Il presente materiale è stato redatto dalla divisione Asset Management di Credit Suisse (“Credit Suisse”) e non dal Research Department di Credit Suisse. Non si tratta di un'analisi finanziaria né di una raccomandazione d'investimento a fini normativi poiché non

costituisce una ricerca né un'analisi approfondita. Il presente materiale viene fornito a scopo informativo e illustrativo ed è concepito per

il vostro uso es- clusivo. Non costituisce un invito né un' offerta al pubblico di sottoscrivere o acquistare alcuno dei prodotti o servizi

citati. Le informazioni contenute nel presente documento vengono fornite come commento generale di mercato e non costituiscono

alcuna forma di consulenza finanziaria regolamentata, servizio legale, fiscale o altro tipo di servizio finanziario regolamentato. Non vengono presi in considerazione gli obiettivi finanziari, la situazione o le esigenze dei singoli investitori, che costituiscono invece aspetti da

valutare prima di prendere una de- cisione d'investimento. Le informazioni fornite non sono intese a costituire una base sufficiente per

prendere una decisione d'investimento e non devono essere interpretate come una raccomandazione personale né una consulenza agli

investimenti. Sono concepite esclusiva- mente per fornire osservazioni e opinioni di detto singolo collaboratore di Asset Management

alla data di redazione senza riguardo alla data in cui il lettore può ricevere o accedere alle informazioni. Le osservazioni e opinioni del

singolo collaboratore di Asset Management pos- sono essere diverse da, o in contraddizione con, le osservazioni e le opinioni degli

analisti di Credit Suisse o altro collaboratore di Credit Suisse Asset Management o con le posizioni proprietarie di Credit Suisse, e possono variare in qualsiasi momento senza preavviso e senza nessun obbligo di aggiornamento. Ove tale materiale contenga affermazioni

sulle performance future, queste hanno natura previsionale e sono soggette a rischi e incertezze. Le informazioni e opinioni esposte nel

presente documento sono state ottenute o provengono da fonti che Credit Suisse considera affidabili, ma Credit Suisse non formula

garanzie in merito alla loro precisione o completezza. Credit Suisse non accetta alcuna responsabilità per perdite derivanti dall'uso del

presente materiale. Salvo indicazioni contrarie, tutti i dati non sono cer- tificati. Tutte le valutazioni ivi menzionate sono soggette alle

politiche e procedure di valutazione di Credit Suisse. I dati storici sulla perfor- mance e gli scenari dei mercati finanziari non costituiscono

garanzia di risultati futuri.

Ogni investimento comporta rischi e, in condizioni di mercato volatile o incerto, possono verificarsi consistenti fluttuazioni del valore

o del rendimento di tale investimento. Gli investimenti in titoli o valute estere comportano il rischio aggiuntivo che tale titolo o moneta

possa per- dere valore rispetto alla moneta di riferimento dell'investitore. I prodotti e le strategie d'investimento alternativi (ad es. hedge

fund o private equity) possono essere complessi e comportare un grado di rischio maggiore. Tali rischi possono derivare dal massiccio

ricorso alle ven- dite allo scoperto, ai derivati e all'effetto leva. Inoltre, i periodi minimi d'investimento per tali investimenti possono essere maggiori di quelli per i prodotti d'investimento tradizionali. Le strategie d'investimento alternative (es. hedge fund) sono destinate

unicamente agli investitori che comprendono e accettano i rischi associati agli investimenti in tali prodotti.

Questo materiale non è rivolto a, o inteso per la distribuzione a o l'utilizzo da parte di qualsiasi persona o entità che sia cittadino o residente di o situato in qualsiasi giurisdizione in cui la distribuzione, la pubblicazione, la disponibilità o l'utilizzo sarebbero contrari a leggi

o disposiz- ioni o che sottoporrebbero Credit Suisse e/o le sue controllate o affiliate a obblighi di registrazione o autorizzazione in tale

giurisdizione. Il materiale è stato fornito al destinatario e non deve essere ridistribuito senza l'autorizzazione scritta di Credit Suisse.

La distribuzione e l'accesso dallo SEE viene effettuata da Credit Suisse Asset Management Limited, una società autorizzata e disciplinata dalla Financial Services Authority. Quando viene distribuito in o consultato dalla Svizzera, viene distribuito da Credit Suisse AG e/o

delle sue affiliate. Per ulteriori informazioni la preghiamo di rivolgersi al suo Relationship Manager. Quando viene distribuito o consultato

dal Brasile, viene distribuito da Banco de Investimentos Credit Suisse (Brasil) S.A. e/o delle sue affiliate. Quando viene distribuito o

consul- tato dall'Australia, il presente documento viene emesso in Australia da Credit Suisse Equities (Australia) Limited ABN 26 144

592 183 AFSL 370450.

© Copyright 2012. CREDIT SUISSE (ITALY) S.P.A. - Via Santa Margherita, 3 - 20121 Milano. Tutti i diritti riservati