L’analisi per flussi ed il rendiconto finanziario

L’analisi per flussi ed il rendiconto finanziario

L’analisi di bilancio si compone di due strumenti complementari per la valutazione delle

condizioni di economicità delle aziende: gli indici ed il rendiconto finanziario che consente di

rappresentare la dinamica finanziaria delle aziende, descrivendo le risorse finanziarie/monetarie

generate o assorbite dalla gestione. La redazione di tale documento permette di calcolare

specifici indicatori di bilancio che, essendo complementari a quelli determinati e finalizzati per

valutare la dimensione economica dell’impresa, ne completano l’analisi.

Nella dottrina economica aziendale, l’analisi di bilancio si compone di due strumenti

complementari per la valutazione delle condizioni di economicità delle aziende. Tali strumenti

sono gli indici di bilancio ed il rendiconto finanziario che consente l’analisi dei flussi

finanziari/monetari. In particolare, il rendiconto finanziario ha la finalità di rappresentare la

dinamica finanziaria delle aziende descrivendo le risorse finanziarie/monetarie generate o

assorbite dalla gestione. Inoltre, strutturando il rendiconto in modo da far emergere le varie

gestioni che caratterizzano l’impresa, l’analista può valutare quali di queste hanno generato

risorse finanziarie/monetarie e quali le hanno assorbite.

La redazione di tale documento consente infine il calcolo di specifici indicatori di bilancio che,

essendo complementari a quelli determinati e finalizzati per valutare la dimensione economica

dell’impresa, completano l’analisi di bilancio. Si precisa che il rendiconto finanziario trova

disciplina sia nell’ambito dei principi contabili internazionali (IAS 7) che negli OIC (OIC 12). Di

seguito si propone però un’impostazione differente che privilegia la finalità di analisi piuttosto

che quella informativa di bilancio.

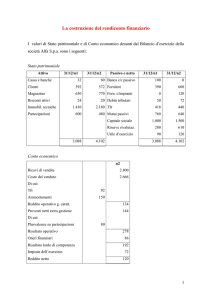

Il punto di partenza per la redazione di tale documento è la scelta della risorsa

finanziaria/monetaria di cui si vuole studiare la dinamica. La prassi economico aziendale ha

individuato alcune risorse la cui analisi è rilevante per l’impresa:

1. Liquidità nette – [cassa + c/c attivi + titoli a breve (BOT) – c/c passivi]

2. Disponibilità liquide – [cassa + c/c attivi + titoli a breve (BOT)]

3. Capitale circolante netto – [attivo a breve – passivo a breve]

4. Posizione finanziaria netta – [-deb. fin. + cassa + c/c attivi + titoli negoziabili + crediti

finanziari]

1/5

L’analisi per flussi ed il rendiconto finanziario

Tra queste trovano significativa diffusione soprattutto la 1 e la 4 per l’importanza informativa che

riveste la risorsa in oggetto per il sistema bancario e, nello specifico, per la concessione di

finanziamenti.

Il secondo aspetto che rileva per la redazione del rendiconto concerne la struttura ed il

contenuto dello schema. Nonostante sia possibile presentare un documento a sezioni

contrapposte, si ritiene di più immediato impatto informativo quello scalare in cui i flussi

vengono accorpati sulla base della gestione aziendale di pertinenza. In particolare, il rendiconto

finanziario dovrebbe essere strutturato secondo le seguenti aree gestionali:

- Gestione caratteristica corrente (ciclo acquisto – trasformazione – vendita)

- Gestione caratteristica non corrente (investimenti/disinvestimenti in beni durevoli

strumentali)

- Gestione complementare ed accessoria (investimenti immobiliari e finanziari)

- Gestione finanziaria (accessione e rimborso di finanziamenti)

- Gestione tributaria

- Gestione straordinaria

Ogni gestione dovrebbe chiudersi con l’indicazione delle risorse assorbite o generate. La

somma algebrica di queste indica infine la variazione complessiva della risorsa

finanziaria/monetaria

di cui si vuole studiare

l’evoluzione temporale.

Come in precedenza evidenziato, la determinazione di flussi finanziari consente il calcolo di

alcuni indicatori utili per approfondire l’analisi per indici.

Il primo indicatore utilizzabile misura il grado di monetizzazione dei ricavi e viene determinato

dalla seguente formula:

Flusso monetario di gestione caratteristica/ricavi di vendita [1]

2/5

L’analisi per flussi ed il rendiconto finanziario

Tale indice misura le risorse monetarie prodotte dalla gestione caratteristica per ogni euro di

fatturato. L’importanza dell’indicatore è immediata in quanto se la gestione caratteristica drena

risorse, magari in modo crescente nel tempo, l’azienda dovrà fare ricorso a risorse esterne per

sopperire a tale assorbimento. Inoltre, occorre monitorare tale rapporto anche nei periodi di

forte espansione o contrazione del fatturato al fine di verificare che tali fenomeni non alterino

l’equilibrio finanziario. Infatti, a fronte di un forte incremento del fatturato non è detto che il

suddetto indicatore presenti valori positivi e crescenti soprattutto se l’incremento del fatturato è

stato trainato dall’aumento della dilazione media concessa ai clienti. In tale circostanza, infatti,

all’aumento dell’efficienza economica non si contrappone un contemporaneo aumento di quella

finanziaria che invece tende a peggiorare per effetto della maggiore dilazione concessa ai

clienti. Occorre pertanto valutare lo sviluppo delle aziende analizzando la dinamica del fatturato

in modo complementare al grado di monetizzazione dei ricavi. L’obiettivo deve essere quello di

mantenere un certo grado di equilibrio tra la dinamica economica e quella finanziaria.

Altri importanti indicatori misurano il grado di assorbimento o copertura delle risorse

finanziarie/monetarie

. In particolare si tratta di verificare

l’impatto della gestione caratteristica sul totale delle fonti di finanziamento o degli impieghi.

Flusso monetario positivo di gestione caratteristica/totale fabbisogno [2]

Flusso monetario negativo di gestione caratteristica/totale fonti [3]

L’indicatore [2] misura quanto i flussi monetari generati dalla gestione caratteristica coprono del

totale fabbisogno di risorse. L’indice [3] invece quantifica quanto delle risorse finanziare che

affluiscono in azienda sono assorbite dalla gestione caratteristica. I due indicatori sono

ovviamente alternativi e vanno calcolati a seconda che la gestione caratteristica assorba o

3/5

L’analisi per flussi ed il rendiconto finanziario

generi risorse monetarie. In generale, tali indicatori misurano l’impatto del core business

dell’impresa nella gestione della liquidità aziendale.

Tra gli indicatori che misurano il grado di assorbimento o di copertura rientra anche la seguente

misura che assume particolare importanza soprattutto nelle realtà significativamente

indebitate

. Infatti, la capacità di

coprire le uscite per il rimborso dei debiti e per il pagamento degli oneri finanziari attraverso

l’attività di gestione caratteristica, costituisce un importante segnale di equilibrio finanziario

dell’azienda. Si precisa inoltre che l’indicatore [4] è valutato con attenzione anche dal sistema

bancario proprio per valutare la capacità dell’impresa di far fronte ai propri impegni verso le

banche.

Flusso monetario di gestione caratteristica/(rimborso di debiti + oneri finanziari) [4]

Infine si presenta un ultimo indicatore finalizzato a misurare il rendimento finanziario. In un

precedente contributo sono stati presentati gli indici di redditività che consentono di analizzare il

ritorno economico sugli investimenti effettuati. La misura di seguito presentata permette invece

di valutare il ritorno finanziario della gestione e, pertanto, misura l’efficienza finanziaria della

stessa. In altre parole, tale indicatore analizza la capacità della gestione caratteristica di

impiegare il capitale investito in modo finanziariamente efficiente.

Flusso monetario di gestione caratteristica/capitale investito [5]

4/5

L’analisi per flussi ed il rendiconto finanziario

Tanto più la gestione tipica produce risorse monetarie tanto più risulta essere finanziariamente

efficiente e viceversa. Nella circostanza in cui la suddetta gestione assorba risorse allora

sarebbe importante monitorarne l’andamento nel tempo al fine di valutare se il management

riesce a contrarre le risorse assorbite.

In conclusione, anche l’analisi sulla dinamica finanziaria assume particolare importanza nei

momenti di crisi economica in quanto occorre porre maggiore attenzione alla dinamica della

gestione aziendale. In particolare, un costante monitoraggio della dinamica finanziaria consente

repentini interventi finalizzati a recuperare situazioni pericolose che possono mettere in difficoltà

le aziende. L’assenza di controlli periodici sullo stato di salute delle imprese, invece, rischia di

mettere le aziende nelle condizioni di adottare decisioni affrettate per recuperare situazioni di

difficoltà emerse improvvisamente a causa della mancanza di attività di controllo.

5/5