La moneta

La definizione e le funzioni della moneta: mezzo

di scambio, riserva di valore, unità di conto,

mezzo per trasferire il valore nel tempo

Il ruolo della banca centrale, delle banche e degli

altri intermediari finanziari

La definizione di domanda e offerta di moneta, le

loro relazioni con il tasso di interesse e la

determinazione dell’equilibrio

Che cos’è la moneta?

• La moneta, in quanto moneta e non in quanto merce,

è voluta non per il suo valore intrinseco ma per le

cose che consente di acquistare. E’ un bene

fungibile.

• Insieme delle monete e delle banconote (circolante)

• Depositi bancari

• Altri strumenti finanziari (a seconda dell’ampiezza

della definizione di moneta)

Le funzioni della moneta

• Mezzo di scambio

• Unità di conto

• Riserva di valore

– Significato economico del tasso di interesse

Che ruolo svolgono le banche e le

altre istituzioni finanziarie?

La voce più importante nell’offerta di moneta è

data dai depositi bancari

Le banche hanno un ruolo cruciale nel sistema monetario

Le banche

Si distinguono in

• Banche commerciali

(banche al dettaglio)

• Banche di affari

(banche di investimento, banche all’ingrosso)

Le passività bancarie

Sono rappresentate dai depositi: infatti i clienti

hanno la facoltà di richiedere le somme depositate e

le banche hanno il dovere di restituirle

•

•

•

•

Si distinguono in

Depositi a vista

Depositi vincolati

Certificati di deposito

Operazioni di pronti contro termine

Le attività bancarie

Sono rappresentate dai crediti delle banche nei

confronti di terzi

Si distinguono in

• Circolante e conto presso la banca centrale

• Prestiti a breve termine

– prestiti monetari

– repo

• Prestiti a lungo termine

Redditività e liquidità

La redditività di una

banca si misura con il

profitto medio per

denaro raccolto o valore

dell’attivo

La liquidità di una banca è

misurata dal tasso di

liquidità (il rapporto tra

attività liquide e attività

totali)

La liquidità di un’attività è data dalla facilità con cui può essere

convertita in moneta senza sostenere costi

Redditività e liquidità

Quanto più un’attività è liquida tanto meno è redditizia

e viceversa

Gli obiettivi di liquidità e redditività sono in

contrasto tra loro

Le banche devono mantenere una parte del proprio attivo in

contanti o in forma liquida → devono fissare un tasso di

liquidità ottimale

La banca centrale

Svolge due compiti vitali nell’economia

• Esercita la vigilanza sull’intero sistema bancario

• Provvede all’offerta di moneta e conduce la

politica monetaria

Le funzioni della banca centrale

La banca centrale

• Emette banconote

• Agisce come banca

– per il governo

– per le altre banche

– per le banche centrali estere

• È agente del Tesoro nell’emissione dei titoli del debito pubblico

• Vigila sull’attività delle banche e delle altre istituzioni

finanziarie

• Fornisce la liquidità necessaria alle banche agendo come

prestatore di ultima istanza

• Attua la politica monetaria e del tasso di cambio

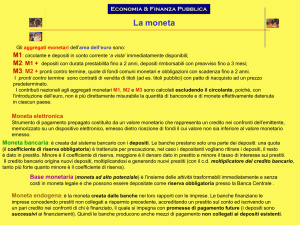

L’offerta di moneta

È formata da

1. Base monetaria in senso stretto (circolante)

2. Depositi a vista

BASE MONETARIA

3. Depositi vincolati, certificati di deposito, pronti contro

termine, titoli obbligazionari a breve termine (2 anni)

MONETA IN SENSO AMPIO, M3

La moltiplicazione della moneta

Le banche possono aumentare l’ammontare dei loro

depositi attraverso un processo noto come

moltiplicazione della moneta

La moltiplicazione della moneta:

un esempio

• Esiste un solo tipo di passività: i depositi

• Esistono due tipi di attività: conto di tesoreria

presso la banca centrale, crediti verso clienti

• Il coefficiente di riserva obbligatoria (pari al tasso

di liquidità) è uguale al 10%

Il bilancio del sistema bancario

(iniziale)

Passivo

Attivo

Depositi

100

TOTALE

100

Depositi presso la banca

centrale

10

Prestiti

90

TOTALE

100

• Lo stato aumenta la spesa pubblica in misura pari

a 10 con assegni emessi sul suo conto presso la

banca centrale

Il bilancio del sistema bancario

(dopo il deposito aggiuntivo)

Passivo

Attivo

100

Depositi presso la banca

centrale

10

Nuovi depositi

10

Nuovi depositi presso la

banca centrale

10

Prestiti

90

TOTALE

110

TOTALE

110

Depositi

L’effetto cumulato del deposito

aggiuntivo

Il tasso di liquidità è ora pari a 20/110>10%

È possibile dare a prestito 9

I soldi vengono spesi e i venditori li depositano presso le proprie banche

(l’ammontare dei depositi nel sistema bancario è ora pari a 119).

Una volta effettuata la compensazione il saldo presso la banca centrale

rimane inalterato

Il tasso di liquidità è pari a 20/119, quindi 8,1 possono essere dati a prestito e

così via

Alla fine del processo l’offerta di moneta è aumentata di 100

Il bilancio del sistema bancario

(effetto cumulato)

PASSIVO

ATTIVO

Depositi

100

Depositi presso la banca

centrale

10

10

Nuovi depositi presso la

banca centrale

10

Nuovi depositi

(successivi)

90

Prestiti

90

Nuovi prestiti

90

TOTALE

200

TOTALE

200

Nuovi depositi

Il moltiplicatore dei depositi

Un aumento iniziale dei depositi comporta un

incremento dell’offerta di moneta pari all’ammontare

dell’aumento per il moltiplicatore dei depositi

Il moltiplicatore dei depositi è pari al reciproco del

tasso di liquidità l

Moltiplicatore dei depositi=1/l

Nel nostro esempio con un tasso di liquidità pari al 10%, il

moltiplicatore dei depositi è pari a 10 (10x10=100)

La moltiplicazione della moneta in

pratica

•

•

•

•

Nei fatti il processo di moltiplicazione non è così

semplice

Il tasso di liquidità delle banche può variare nel

tempo

I clienti possono non prendere a prestito tutto il

credito offerto

Può essere difficile calcolare il tasso di liquidità

Parte del contante potrebbe essere prelevato dalle

banche

Cosa fa aumentare l’offerta di

moneta?

•

•

•

•

Le banche decidono di

ridurre il tasso di liquidità

Il settore privato non bancario

decide di tenere meno contanti

Disavanzo del settore pubblico

Afflusso di fondi dall’estero

CREAZIONE DI CREDITO

ESPANSIONE DELLA

BASE MONETARIA

La teoria monetaria

spesso assume che

l’offerta di moneta sia

esogena (non dipendente

dal tasso di interesse)

Tasso di interesse

La relazione tra offerta di moneta e

tasso di interesse

Mo

Offerta di moneta

Sembra plausibile

ipotizzare che l’offerta di

moneta sia endogena

Se, a partire dall’equilibrio,

aumenta la domanda di moneta,

aumenta anche il tasso di

interesse. Infatti se le banche

hanno liquidità disponibile o se

possono operare con un tasso di

liquidità inferiore saranno

incentivate a creare nuova moneta

Tasso di interesse

La relazione tra offerta di moneta e

tasso di interesse

Mo

Offerta di moneta

Quanta moneta domandiamo?

Si distinguono tre moventi che spingono gli

individui a domandare moneta

1. Movente transazionale

2. Movente precauzionale

3. Movente speculativo

La relazione tra domanda di moneta

e tasso di interesse

SALDO MONETARIO

ATTIVO

• È dato dalla somma della

domanda di moneta con

movente transazionale e

precauzionale

• La sua determinante

principale è il livello del

reddito nazionale (Y)

Serve più moneta per i maggiori

consumi

SALDO MONETARIO

INATTIVO

• È dato dalla domanda di

moneta con movente

speculativo

• La sua principale

determinante è il tasso di

interesse (r)

Infatti il prezzo di un’attività

finanziaria è inversamente correlato

al tasso di interesse. Se il prezzo dei

titoli è basso, il tasso di interesse è

elevato → gli individui preferiranno

investire e detenere meno moneta

Domanda totale di moneta

M d = M 1d (Y ) + M 2d (Y ) + M 3d (r ) = M (Y , r )

La domanda totale di moneta in funzione del

tasso di interesse (dato Y) individua la curva

della preferenza per la liquidità

La curva della preferenza per la

liquidità

• È decrescente rispetto a r

• Una variazione del tasso

di interesse provoca un

movimento lungo la curva

• Una variazione del reddito

nazionale provoca uno

spostamento della curva

r

Y1>Y0

Md 1

Md 0

Domanda di moneta

L’equilibrio sul mercato della

moneta

r

Mo

Si ha equilibrio quando la

domanda di moneta

uguaglia l’offerta di moneta

re

Md

M

Me

L’aggiustamento all’equilibrio

Se r1>re c’è un eccesso di

offerta di moneta. Gli individui

la utilizzeranno per acquistare

obbligazioni

Il prezzo delle obbligazioni

aumenta e quindi il tasso di

interesse diminuisce fino a che

non si raggiunge l’equilibrio

r

ECCESSO DI

OFFERTA

Mo

r1

re

Md

Me

M

Velocità di circolazione

• Mano a mano che si realizzano gli scambi, la stessa

banconota passa da un individuo all’altro: es. individuo α

compra dall’individuo β che usa la banconota ricevuta per

fare un acquisto da γ e così via

• Quante volte passa di mano mediamente una unità di

moneta in un anno?

V = (P • Y)/M

velocità circolazione moneta: la si ottiene dividendo il

PIL nominale (o valore delle transazioni) per la quantità

di moneta

Velocità di circolazione

Che cosa determina V (velocità di circolazione della moneta)?

• le tecnologie dei pagamenti che mutano solo nel lungo

periodo (es. bancomat) → si assume V costante (monetaristi,

Friedman)

• anche (aspettative su) tasso di interesse → allora non si può

assumere V costante. È chiaro che se si assume V costante

e Y costante allora ogni variazione di M dà luogo a una stessa

variazione di P

Il collegamento tra mercato della

moneta e mercato dei beni

Sono due i canali attraverso i quali un aumento dell’offerta di

moneta provoca un incremento della domanda

• il tasso di interesse

• il tasso di cambio

Il meccanismo di trasmissione del

tasso di interesse

1.

2.

3.

→

L’aumento dell’offerta di moneta porta a un eccesso di moneta al tasso di

interesse corrente, che determina una diminuzione del tasso di interesse di

equilibrio

La diminuzione del tasso di interesse incentiva le imprese a investire

Allo stesso tempo essa incoraggia i consumatori a spendere e li scoraggia

dal risparmiare

Tutto ciò determina un aumento della domanda aggregata