Matteo Gazzano - Ragioneria E-O 2012

Ragioneria

•

I libri sono “Contabilità d'impresa” e “Bilancio di esercizio” di Giappichelli

La contabilità generale

La contabilità generale esprime due concetti :

• Il sistema di valori economico/finanziari che derivano dalle operazioni di gestione

• I processi informativi che determinano questo sistema di termini economico-finanziari

Essa non si occupa del processo produttivo e di tutti gli altri eventi interni all'azienda, ma delle

operazioni che comportano transazioni coCn soggetti terzi nei processi di acquisto e di vendita.

Le finalità della contabilità generale sono 3 :

1) Controllo dei movimenti finanziari della gestione

2) Monitoraggio sistematico del profilo economico della gestione

3) Poter giungere alla determinazione del capitale di funzionamento (SP) e del risultato

economico dell'esercizio (CE)

Alla base della contabilità generale ci sono dei processi informativi, i principali sono :

• Il conto

• Il metodo della partita doppia

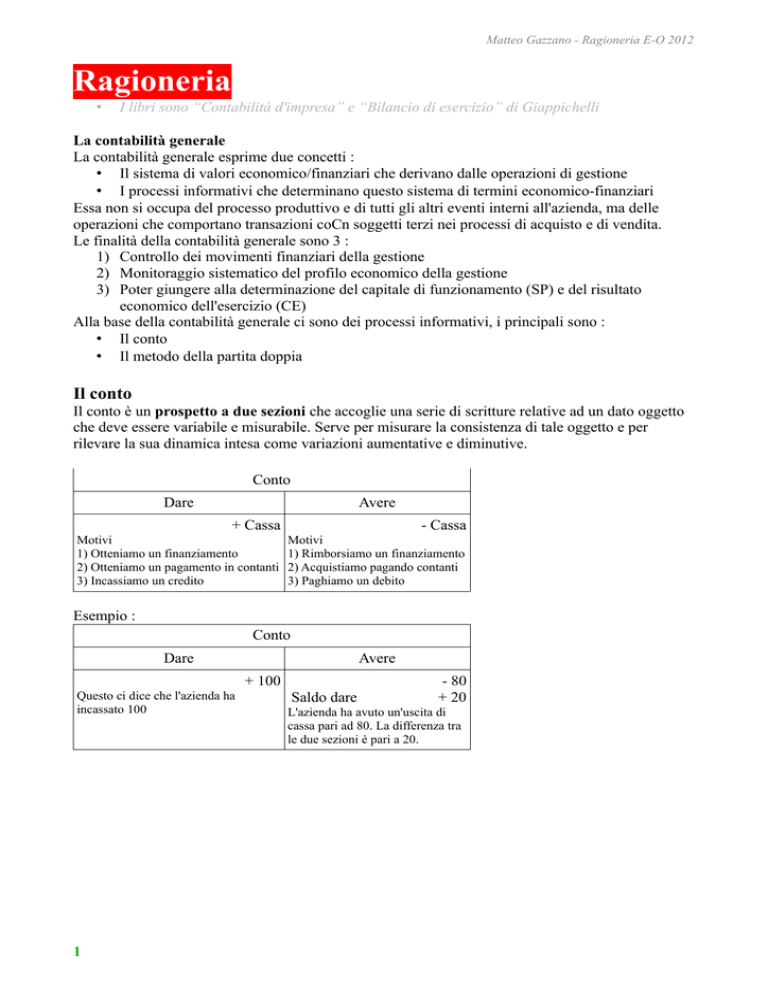

Il conto

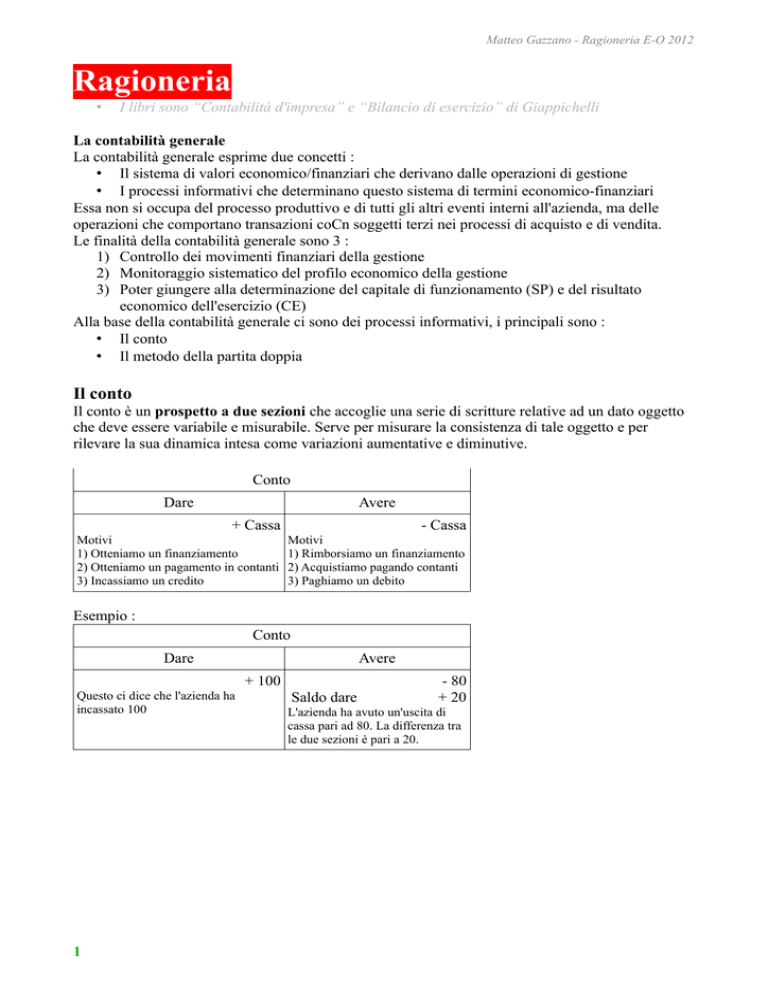

Il conto è un prospetto a due sezioni che accoglie una serie di scritture relative ad un dato oggetto

che deve essere variabile e misurabile. Serve per misurare la consistenza di tale oggetto e per

rilevare la sua dinamica intesa come variazioni aumentative e diminutive.

Conto

Dare

Avere

+ Cassa

- Cassa

Motivi

1) Otteniamo un finanziamento

2) Otteniamo un pagamento in contanti

3) Incassiamo un credito

Motivi

1) Rimborsiamo un finanziamento

2) Acquistiamo pagando contanti

3) Paghiamo un debito

Esempio :

Conto

Dare

Avere

+ 100

Questo ci dice che l'azienda ha

incassato 100

1

Saldo dare

- 80

+ 20

L'azienda ha avuto un'uscita di

cassa pari ad 80. La differenza tra

le due sezioni è pari a 20.

Matteo Gazzano - Ragioneria E-O 2012

Termini

Intestare/istituire un conto Attivare il conto e attribuirlo ad un oggetto

Accendere/aprire un conto Effettuare la prima scrittura contabile in quel conto

Addebitare/Accreditare

Effettuare una scrittura nella sezione dare/avere

Chiudere un conto

Significa calcolare il saldo del conto e iscriverlo nella sezione del

conto ottenendo il pareggio tra dare e avere

Spegnere un conto

Significa chiudere un conto nei casi in cui il saldo è uguale a zero

Estinguere un conto

Dopo aver spento il conto, questo viene eliminato dal sistema di

contabilità generale dell'azienda

Dal punto di vista della rappresentazione esiste anche la modalità di sezioni sovrapposte :

Conto cliente

n

Data

Causale

Dare

200

1

10/1/11

vendita

2

15/1/11

incasso

Avere

Saldo dare

Saldo avere

200

120

80

Il metodo della partita doppia

Questo metodo si basa su cinque principi (che derivano da convenzioni) :

1) Ogni operazione (se esterna) viene osservata secondo due aspetti che rappresentano la causa

e l'effetto dell'operazione. Questi sono :

- L'aspetto economico (l'effetto) → riguarda i costi, i ricavi e i mezzi propri (i finanziamenti

che non hanno il vincolo della restituzione)

- L'aspetto finanziario (la causa) → riguarda il denaro, i crediti/debiti di funzionamento

(quelli che derivano da transazioni in cui è concessa una dilazione di pagamento) e i

crediti/debiti di finanziamento (riguardano le operazioni di finanziamento in senso stretto).

NB. Il denaro è un valore numerario certo - I debiti/crediti danno valori numerari assimilati

2) Per ogni aspetto esistono una serie di conti (ci saranno conti intestati alla cassa, conti

intestati ai vari debiti/crediti, conti intestati ai costi, ai ricavi, agli elementi del patrimonio

etc..)

3) Ogni conto ha due sezioni. Una accoglie le variazioni positive e quella opposta le variazioni

negative.

4) Variazioni dello stesso segno nei due aspetti sono accolte in sezioni opposte dei conti

appartenenti alle 2 serie

Quindi :

Le VF+ vengono accolte nella sezione dare

Le VF- vengono accolte nella sezione avere

Le VE+ vengono accolte nella sezione avere

Le VE- vengono accolte nella sezione dare

5) Tutte le registrazioni contabili devono essere effettuate nella stessa unità di conto

2

Matteo Gazzano - Ragioneria E-O 2012

La rappresentazione dei movimenti in dare e avere delle VF e VE

Dare Avere

VE- + Costi

VE+ + Ricavi

- Ricavi

- Costi

- Mezzi propri

+ Mezzi propri

VF+ + Cassa

+ Crediti

- Debiti

Esempio

1)

Versamento soci

VF- - Cassa

- Crediti

+ Debiti

Cassa

Capitale sociale

50

50

15

15

Rimborso soci

50 in cassa dare perché aumenta il denaro contante (VF+) e 15 in cassa avere perché diminuisce il

denaro (VF-). 50 in capitale sociale avere perché aumentano i mezzi propri (VE+) e 15 in capitale

sociale dare perché diminuisce di 15 il capitale (VE-).

2)

C/c bancario Mutui bancari

Ottenimento mutuo

30

30

20

20

Rimborso del debito

30 in C/c dare perché aumenta il denaro (VF+) e 20 in C/c avere perché diminuisce il denaro (VF-).

30 in mutui avere perché aumentano i debiti (VF-) e 20 in mutui dare perché diminuisce il debito

(VF+)

3)

Crediti

Ricavi di vendita

Vendita a dilazione

40

40

40 in crediti dare (VF+) e 40 in ricavi avere (VE+)

4)

Cassa

Costi per materie

Acquisto per contanti

35

35

35 in cassa avere (VF-) e 35 in costi dare (VE-)

I 5 principi formano assieme il metodo della partita doppia. Applicando i cinque principi otterremo i

due seguenti teoremi :

1) Totale addebitamenti = Totale accreditamenti

(Quindi il totale di tutti gli importi iscritti in dare è sempre uguale al totale di tutti gli

importi iscritti in avere)

2) Totale saldi dare = Totale saldi avere

3

Matteo Gazzano - Ragioneria E-O 2012

Esempio :

Apporto di capitale sociale per 700.

500 in cassa e 200 sul C/c bancario

Cassa

C/c bancario

Capitale sociale

500

200

700

è una VF+

è una VF+

è una VE+

Ottenimento di un mutuo per 400 con disponibilità sul c/c

C/c Bancario

Mutui

200

400

400

è una VF-

è una VF+

Acquisto materie per 150 con pagamento dilazionato

Acquisti materie

Debito v/fornitori

150

150

è una VE-

è una VF-

Pagamento in contanti parziale del debito per 50

Cassa

Debiti v/fornitori

500

50

50

è una VF-

è una VF+

150

Vendita prodotti per 200 con regolamento differito (pagamento dilazionato)

Credito v/clienti

Vendita prodotti

200

200

è una VF+

è una VE+

Incasso della metà del credito

Credito v/clienti

200

100

è una VF-

Cassa

500

100

50

è una VF+

Versamento di 100 sul c/c bancario

C/c bancario

200

400

100

è una VF+

4

Cassa

500

100

50

100

è una VF-

Matteo Gazzano - Ragioneria E-O 2012

Verifichiamo ora i due teoremi della partita doppia :

1) Totale addebitamenti = Totale accreditamenti

Dare Avere

Cassa

600

Cassa

150

Banca

700

Mutui

400

Crediti v/clienti 200

Crediti v/clienti 100

Fornitori

50

Fornitori

Acquisti

150

Vendita prodotti 200

150

Capitale sociale 700

Totale

1700 Totale

1700

2) Totale saldo dare = totale saldo avere

Capitale sociale → Saldo avere = 700 Acquisto materie → Saldo dare = 150

Vendita prodotti → Saldo avere = 200 Crediti v/clienti → Saldo dare = 100

Mutui → Saldo avere = 400

Cassa → Saldo dare = 450

Debiti v/fornitori → Saldo avere = 100 Banca → Saldo dare = 700

Totale saldo avere = 1400 Totale saldo dare = 1400

Il piano dei conti

Per piano dei conti intendiamo il sistema dei conti presenti in contabilità generale e l'insieme delle

norme che regolano il loro funzionamento. In altri termini, il pdc, non è altro che un elenco

organico dei diversi conti che vengono utilizzati dall'azienda per descrivere le proprie operazioni di

gestione esterna in contabilità generale. Così come l'azienda è libera di scegliere il numero di conti

del pdc, è anche libera di nominarli come preferisce. Tuttavia la contabilità è la base per redigere il

bilancio e quindi il codice civile impone alle aziende schemi di bilancio rigidi (l'azienda può tenere

quanti e quali conti vuole ma poi le voci del conto economico sono imposte dal diritto

commerciale). L'azienda può quindi decidere il numero e il nome dei conti, ma alla fine dell'anno

deve essere in grado di aggregare tali voci per ricondurle alle macro-classi del bilancio. Da un lato,

minore è il numero dei conti, minori sono le difficoltà di gestione della contabilità; dall'altro

maggiore è il numero dei conti, maggiore è la capacità di individuare le fonti di ricavo e quindi

agire correttamente nella gestione strategica. Ci si trova quindi di fronte ad un trade-off tra costi di

gestione e complessità dei conti.

Interventi di modifica del piano dei conti non vengono fatti molto spesso, ogni azienda si solito

mantiene un proprio piano in cui ad ogni conto è associato un codice numerico. I conti possono

essere distinti tra :

– Analitici = Sono i conti che contengono informazioni caratterizzate dal maggior grado di

dettaglio ( i codici associati ci danno informazione sulla loro gerarchia).

– Sintetici = Vengono alimentati dalle variazioni che troviamo nei conti analitici

Esempio :

1. Attività

1.1. Immobilizzazioni

1.1.1. Terreni → Conto sintetico

1.1.1.10 Terreni industriali → Conto analitico

1.1.1.10.10 Terreni agricoli → Conto analitico

Per quanto riguarda le registrazioni contabili, tutte le imprese commerciali sono obbligate a

registrare le operazioni di gestione sia sul libro giornale sia su altre scritture contabili ausiliarie

5

Matteo Gazzano - Ragioneria E-O 2012

•

Il libro giornale

Il libro giornale accoglie tutte le registrazioni contabili presentate in ordine cronologico. In

esso si distinguono tre tipi di articoli :

- Articolo semplice = In dare viene movimentato un solo conto e in avere viene

movimentato un solo conto

- Articolo composto = In uno viene movimentato un solo conto e nell'altro più di uno

- Articolo complesso = In dare viene movimentato più di un conto e lo stesso in avere

Numero progressivo

Conto dare

Conto avere Importo dare Importo avere

1

Materia A acquisti

2

Fornitore Alfa

50

Fornitore Alfa

50

50

Banca Beta C/c

•

50

Il libro mastro

Il suo fine è di accogliere le scritture considerate non in ordine cronologico ma considerando

in maniera sistematica tutte le registrazioni che vengono effettuate in contabilità generale.

Nel libro mastro si trova un insieme di schede contabili che vengono movimentate nel corso

dell'esercizio.

Materia A acquisti

1 Costo di acquisto

50

Fornitore Alfa

2 Pagamento del debito

50 1 Debito per acquisto

50

Banca Beta c/c

2 Pagamento del debito 50

•

Il metodo per quadranti

E' la forma didattica :

Dare Avere

VE- Materia A acquisti 50 VE+

VF+

VF- Fornitore Alfa 50

Dare Avere

VE-

VE+

VF+ Fornitore Alfa 50 VF- Banca c/c 50

6

Matteo Gazzano - Ragioneria E-O 2012

L'imposta sul valore aggiunto

L'IVA è un'imposta che colpisce il consumo (non il reddito). Il suo funzionamento può essere

facilmente spiegato con un esempio :

A è un produttore di materie prime. B, per creare il prodotto finito, vuole acquistare tali materie. A

vuole ricavare 100 e quindi B acquisterà il bene ad un prezzo pari a 100+IVA (100 + 21%) = 121.

Ora B, decidendo di voler ricavare 150 dal prodotto finito, lo vende a C ad un prezzo pari a

150+IVA (150+21%) = 181,50.

Riassumendo :

– A si trova con un ricavo pari a 121 e un debito verso l'erario di 21

– B si trova con un ricavo pari a 181,5, un debito verso l'erario di 31,5 e un credito verso

l'erario di 21. Quindi in definitiva ha un debito verso l'erario di 10,5.

Ne consegue che lo stato incassa 10,5 + 21 = 31,5 che è l'IVA pagata dal consumatore finale. Questa

imposta non colpisce quindi gli intermediari, ma solo il compratore finale.

→ Sugli acquisti, le aziende pagano un IVA che è in realtà un credito verso l'erario

→ Sulle vendite sorge invece un debito verso l'erario

Le permutazioni

Dare Avere

VE- + Costi

VE+ + Ricavi

- Ricavi

- Costi

- Mezzi propri

+ Mezzi propri

VF+ + Cassa

+ Crediti

- Debiti

•

•

•

•

7

VF- - Cassa

- Crediti

+ Debiti

Economico-finanziarie

Sono tutte quelle operazioni per cui c'è una causa economica e un riflesso finanziario

Finanziarie

Sono tutte quelle operazioni in cui sono movimentati solo i quadranti inferiori

Economiche

Sono tutte quelle operazioni in cui sono movimentati solo i quadranti superiori

Miste

Quando ci troviamo di fronte ad articoli composti/complessi i quadranti movimentati

possono essere più di due.

Matteo Gazzano - Ragioneria E-O 2012

L'acquisto di materie (capitolo numero 3)

Queste rilevazioni valgono per gli acquisti di tutti i fattori a fecondità semplice (esauriscono la loro

utilità in un unico ciclo produttivo). In concreto materie prime, materiali di consumo, semilavorati

(i fattori che hanno un identità propria ma che per la nostra azienda non rappresentano ancora dei prodotti finiti) ,

prodotti finiti e merci (i beni acquistati con il solo scopo della rivendita).

La liquidazione (VE-, VF-)

Costo acquisto

Debito v/fornitori

A fronte dell'acquisto di materie l'azienda sostiene una VE- (costo di acquisto) ed una VF(aumentano i debiti verso fornitori)

Il pagamento (VF+ , VF-)

Debito v/fornitori Liquidità

I debiti vengono pagati quindi VF+, ma c'è un'uscita di denaro e quindi una VF-. La liquidazione e

il pagamento possono essere, dal punto di vista cronologico, contemporanei (pagamento immediato)

oppure separate da un certo periodo (dilazione). Dal punto di vista contabile, a prescindere dal fatto

che il pagamento sia immediato o differito, è preferibile separare i due momenti. I motivi sono :

– Questi due momenti, nella realtà aziendale, sorgono in momenti diversi. La liquidazione

viene rilevata nel momento in cui riceviamo la fattura (facendo sorgere il debito). Il

momento del pagamento si fonda su un documento interno, l'ordine di pagamento. Quindi

due momenti anche molto vicini si basano su documenti differenti. A questi momenti diversi

si associano inoltre figure dell'azienda diverse : la ricezione della fattura coinvolge un

responsabile degli acquisti mentre la fase del pagamento coinvolge l'addetto alla tesoreria.

Due passaggi così ravvicinati coinvolgono processi non proprio coincidenti.

– Il secondo motivo è che questo passaggio in più da delle informazioni utili a livello

gestionale.

L'acquisto di materie per 200 + IVA

Materie c/acquisti 200

Iva ns. credito

42 Fornitori materie 242

Nel nostro esempio compriamo materie (VE-) per 200+IVA sostenendo un costo verso fornitori

(VF-) di 242 ai quali corrisponde il credito di 42 verso lo stato (VF+).

Considerando l'IVA ci si può trovare davanti a 4 operazioni :

1) Gli acquisti imponibili IVA (quello di questo esempio)

2) Gli acquisti imponibili IVA effettuati con l'estero (se ne parlerà più avanti)

3) Gli acquisti esclusi dalla disciplina sull'IVA (come gli acquisti da soggetti privati)

4) Acquisti soggetti ad IVA non rimborsabile (quelli in cui l'IVA non è un credito)

Il terzo caso è quello, ad esempio, in cui si acquista da un privato. In questo caso avremo :

Materie c/acquisti 200

Fornitori materie 200

Il quarto caso è piuttosto ristretto e si riferisce alle situazioni in cui l'IVA non rappresenta un credito

verso l'erario e quindi costituisce un costo a tutti gli effetti. In questo caso avremo :

Costo acquisto 242

Fornitori materie 242

Tutti gli acquisti di materie sono riconducibili alle quattro tipologie. L'unico elemento da tenere in

considerazione riguarda gli oneri accessori.

8

Matteo Gazzano - Ragioneria E-O 2012

Gli oneri accessori

Se sosteniamo dei costi di trasporto, questi costi vanno rilevati separatamente rispetto al conto

“acquisti di materie” oppure no ? Il codice civile dice che devono essere rilevati in maniera

separata. La normativa fiscale dice che se i costi per servizi sono strettamente collegati ai costi di

acquisto materie è possibile unirli. La risposta definitiva è questa : se gli oneri accessori compaiono

nella stessa fattura dell'acquisto di materie, l'azienda è libera di considerarli un tutt'uno oppure

rilevarli in conti separati. Se invece gli oneri accessori sono indicati in una fattura diversa rispetta a

quello dell'acquisto di materie andranno necessariamente rilevati in modo separato.

Pagamento

Azienda

(aspetto finanziario) (P.ASS.)

Fornitore

(P.AFFR.)

Caso 3

Caso 4

Caso 1

Caso 2

Fornitore

(FMC)

Azienda

(FMV)

Competenza economica

Per tutti gli oneri accessori ci sono due aspetti sostanziali che è necessario tenere in considerazione

durante le registrazioni contabili. Il caso più classico è quello dei costi di trasporti (perché si basa su

clausole convenzionali).

– Il primo aspetto fondamentale è la competenza economica. Parliamo di competenza

economica per ragionare sull'identità del soggetto su cui ricadono questi oneri accessori. Dal

punto di vista delle clausole che troviamo nei contratti di trasporto, convenzionalmente

diciamo che la competenza economica è del fornitore (i costi di trasporto non sono della

nostra azienda) quando siamo difronte alla clausola “Franco magazzino compratore”. Se

invece i costi di trasporto sono a carico dell'azienda si parla di clausola “Franco magazzino

venditore”.

–

Il secondo aspetto è quello del pagamento. Qui la domanda è : chi paga il trasportare ?

Se è pagato dal fornitore si parla di clausola “Porto affrancato”, se avviene il contrario si

parla di clausola “Porto assegnato”.

A seconda di come si combinano questi due elementi la registrazione contabile è molto diversa. I

casi più semplici sono quelli in cui il soggetto con la competenza economica è lo stesso che paga, i

problemi arrivano quando il costo è a carico dell'impresa ma il pagamento lo anticipa il fornitore al

trasportatore o viceversa.

1° caso → Sia il costo che il pagamento sono a carico del fornitore. La sola operazione di trasporto

non comporta nessuna registrazione contabile per l'azienda, non ci sono oneri accessori.

2° caso → La competenza economica relativa al costo di trasporto è a carico dell'azienda (quindi

sosterrà un costo per il trasporto), ma dal punto di vista finanziario il pagamento al trasportatore è

anticipato dal fornitore (che ci chiederà quindi un rimborso). In questo caso bisogna distinguere due

situazioni :

– Oneri documentati = Se esiste una fattura che è stata emessa dal vettore intestata alla nostra

azienda. I due soggetti che compaiono sulla fattura sono il vettore e la nostra azienda, quindi

il fornitore ha anticipato il pagamento ma il suo nome non appare.

– Oneri non documentati = Il fornitore paga il trasporto, ma non esiste una fattura emessa dal

vettore intestata alla nostra azienda. Avviene quindi che all'interno della fattura di acquisto

delle materie il fornitore inserisce un importo a titolo di rimborso spese di trasporto.

9

Matteo Gazzano - Ragioneria E-O 2012

Sotto il punto di vista della contabilità :

Ricevuta fattura per materie per 200+IVA con oneri documentati per trasporto di 60,5 (IVA inclusa)

sostenuti in nome e per conto dell'azienda. Dobbiamo quindi trattare le due fatture in maniera

separata.

Costi trasporto 50

IVA ns. credito 10,5 Fornitori servizi 60,5

Fornitori servizi 60,5 Fornitori materie 60,5

Materie c/acquisti 200

IVA ns. credito 42

Fornitori materie 242

Ricevuta fattura per materie di 200+IVA con rimborso oneri non documentati per trasporto di 60

Materie c/acquisti 200

Costi trasporto 60

IVA ns. credito 54,6 Fornitori servizi 314,6

In questo caso l'IVA viene calcolata su 260

3° caso → La competenza economica del costo di trasporto è a carico del fornitore. L'elemento

importante è che il pagamento lo effettua la nostra azienda.

Ricevuta fattura per materie di 200+IVA. Pagato vettore in nome e per conto del fornitore per

trasporto relativo di 50+IVA.

Materie c/acquisti 200

IVA ns. credito 42

Fornitori materie 242

La seconda rilevazione è relativa al fatto che noi paghiamo il trasportatore per conto del fornitore. Il

trasporto era 50+IVA quindi al trasportatore dobbiamo 60,5 che avremo come credito nei confronti

del fornitore di materie (VF+).

Fornitori materie 60,5 Fornitori servizi 60,5

4° caso → Sia il costo che il pagamento sono a carico dell'azienda. Avremo quindi due fatture

intestate all'azienda :

Materie c/acquisti 200

IVA ns. credito 42

Fornitori materie 242

Costi trasporto 50

IVA ns. credito 10,5 Fornitori servizi 60,5

10

Matteo Gazzano - Ragioneria E-O 2012

Le rettifiche sui costi di acquisto

Noi compriamo fattori a FS da fornitori esterni e può capire che ci siano dei casi per cui il costo

inizialmente rilevato per l'acquisto delle materia subisca delle variazioni. Queste variazioni possono

dipendere da diverse situazioni :

1) Riceviamo materie per un quantitativo superiore a quello ordinato ed effettuiamo un reso

2) Il nostro fornitore applica degli sconti. In fattura c'è un importo, ma al pagamento

successivo il fornitore riduce l'importo richiesto. In questo caso varierà il costo d'acquisto

delle materie ed il nostro esborso

3) Riceviamo eventuali premi da parte del fornitore

4) Per un errore di fatturazione, l'importo sulla fattura può essere scorretto e diventa necessaria

l'emissione di altri documenti che rettifichino i valori

Lo schema base :

“Storno” costo di acquisto

Debito v/fornitori “Storno” IVA ns. credito

La rettifica può essere diretta (si utilizza il conto acquisti) o indiretta (movimentando un conto

specifico). La seconda utilizza più conti, ma ci consente in ogni momento di vedere l'importo degli

sconti ricevuti.

Resi su acquisti

In ogni caso in cui si riduce il costo di acquisto delle materie avremo un -costi a cui corrisponderà

un -debiti v/fornitori. Nel caso dei resi su acquisti, la scelta di modificare o meno il nostro credito

IVA, deriva da un problema documentale : se quando noi effettuiamo il reso, il nostro fornitore

emette il documento “nota di variazione IVA” allora la nostra azienda rettificherà il credito IVA. Se

invece il fornitore a cui restituiamo non emette il documento, l'azienda non potrà rettificare. Questa

nota di variazione IVA, rimane a scelta del fornitore se emetterla o non emetterla.

Esempio :

Rilevata nota di accredito per resi su acquisti per 10+IVA

Resi su acquisti 10

Debito v/fornitori 12,1 IVA ns. credito 2,1

Se il fornitore invece non emettesse alcuna nota di variazione IVA

Resi su acquisti 10

Debito v/fornitori 10

Abbuoni, ribassi e sconti

I ribassi e gli sconti riguardano importi più elevati rispetto al valore delle materie, gli abbuoni

invece il contrario. Per decidere come comportarsi rispetto al problema dell'IVA bisogna fare due

considerazioni :

– Sconto in fattura → nella registrazione contabile varierà anche il ns. credito IVA.

Tra questi ci sono gli sconti incondizionati (sconti che vengono applicati come prassi

commerciale e non sono soggetti a particolari clausole) e gli sconti pronta cassa (gli sconti

che vengono concessi ai clienti che pagano direttamente in contanti).

– Sconto successivo all'emissione della fattura → In questo caso bisogna vedere se il fornitore

emette la nota variazione IVA oppure no.

Se lo sconto è in fattura oppure è successivo, ma accompagnato dalla nota di variazione si rettifica

l'IVA. L'unico caso in cui non si rettifica è quello in cui lo sconto viene concesso in un momento

seguente a quello di emissione della fattura e non è accompagnato dalla nota variazione IVA.

11

Matteo Gazzano - Ragioneria E-O 2012

Esempi :

1)

Ricevuta nota accredito per sconti di 40+IVA

Sconti su acquisti 40

Debito v/fornitori 48,4 IVA ns. credito 8,4

Pagamento debito di 400 v/fornitori materie con abbuono non documentato di 4

Abbuoni attivi 4

Debito v/fornitori 4

Si possono effettuare queste due scritture ↕

Debito v/fornitori 396 Cassa 396

Oppure solo questa che le riassume ↓

Abbuoni 4

Debito v/fornitori 400 Cassa 396

2)

Costo → 210 Sconto di fattura → 10

Caso di rettifica diretta :

Materie c/acquisti 200

IVA ns. credito 42

Debiti v/fornitori 242

Caso di rettifica indiretta :

Materie c/acquisti 210 Sconti attivi 10

IVA ns. credito 42

Debiti v/fornitori 242

In quest'ultimo caso otteniamo lo stesso risultato della rettifica diretta, ma rilevando delle

informazioni in più.

I premi su acquisti

In questo caso se siamo di fronte a premi che riceviamo al raggiungimento di determinate soglie

quantitative richieste al fornitore(premi di quantità), dal punto di vista contabile, ci comportiamo

come nel caso dei resi (se c'è la nota si rettifica, se non c'è no). Nel caso dei premi di fedeltà, che

derivano dal rapporto consolidato con i fornitori, non c'è mai rettifica IVA.

Esempi :

Rilevati con nota premi di quantità per 30+IVA

Premi da fornitori 30

Debito v/fornitori 36,3 IVA ns. credito

Ricevuto premio fedeltà per 40, in contanti

Premi da fornitori 40

Cassa 40

12

6,3

Matteo Gazzano - Ragioneria E-O 2012

Gli errori di fatturazione

In questo caso il ragionamento da fare è di ragionare soprattutto sulla natura dell'errore per

correggere esattamente la rilevazione errata fatta nel momento di ricezione della fattura. L'errore

potrebbe riguardare la base imponibile sul quale viene calcolata l'IVA (che richiederebbe rettifica

del costo e del credito IVA), oppure il calcolo dell'IVA (L'azienda dovrà correggere soltanto il

credito IVA). Il punto su cui ragionare è sempre la prima scrittura effettuata.

Esempio :

Materie c/acquisti 200

IVA ns. credito 40

Fornitori 240

A questo punto si scopre che l'IVA è sbagliata. La fattura corretta avrebbe avuto lo stesso costo

d'acquisto materie, ma un IVA di 42 e quindi un debito verso fornitori di 242. Da cui :

IVA ns. credito 2 Fornitori 2

Data una fattura sbagliata già registrata in contabilità, per fare la rettifica, sarebbe molto sbagliato

scrivere da capo tutta la scrittura invece che rilevare solo le correzioni.

Gli anticipi a fornitori

Il primo elemento rilevante alle registrazione contabili è la normativa che dice che tutti gli anticipi

vanno fatturati. Il fornitore deve emettere fattura nel momento in cui riceve l'anticipo. Il secondo è

che è imponibile IVA e riguarda le modalità e gli accordi di pagamento senza coinvolgere i costi di

acquisto delle materie.

Esempio

Se noi paghiamo l'anticipo al fornitore, non significa che stiamo sostenendo un costo, ma stiamo

soltanto anticipando una parte del pagamento. I momenti sono tre :

1) Paghiamo con assegno 484 al nostro fornitore a titolo di anticipo. Come si nota, l'azienda non sta

sostenendo costi di acquisto perché la fattura non è stata ancora ricevuta (i quadranti economici

sono liberi).

Credito v/fornitori 484 Banca c/c 484

2) Il fornitore emette la fattura e da quel momento si distingue di questi 484, quale parte è a titolo di

IVA e quanto rappresenta un anticipo sulla componente di costo (non abbiamo ancora la fattura).

Anticipi v/fornitori 400 Crediti v/fornitori 484

Iva ns. credito 84

3) A questo punto riceviamo la merce e la fattura definitiva. Complessivamente la fornitura ha un

costo di 800+IVA. Non avendo fin'ora rilevato alcun costo, lo rileviamo tutto ora con un VE- di

800. Si calcola poi il credito IVA tenendo di conto di averla già pagata sull'anticipo, quindi quando

riceviamo la fattura la base imponibile è data dal costo complessivo al netto dell'anticipo su cui

abbiamo già pagato l'IVA (in quest'ultima registrazione l'IVA non sarà di 168 ma 84). Nel rilevare il

nostro debito v/fornitori dobbiamo tenere conto che 400 di credito lo abbiamo già a causa

dell'anticipo (metteremo quindi 400 come -crediti e 484 come +debiti entrambi VF-).

Materie c/acquisti 800

IVA ns. credito 84

13

Anticipi v/fornitori 400

Debiti v/fornitori 484

Matteo Gazzano - Ragioneria E-O 2012

Riepilogo sulla base imponibile IVA

Corrispettivo bene/servizio acquistato

+ Oneri accessori (a carico dell’azienda)

- Resi (con nota di variazione IVA)

- Abbuoni, ribassi e sconti (in fattura o documentati)

- Premi di quantità (con nota di var. IVA)

- Anticipi a fornitori

= Base imponibile

Le modalità di pagamento (capitolo 8 del Marchi)

Criterio temporale

Dal punto di vista della distinzione temporale il pagamento può essere :

• Anticipato (almeno in parte)

• Posticipato. In alcuni casi il pagamento posticipato non ha particolari garanzie e quindi

sorge un debito verso fornitori che prima o poi verrà saldato (caso della dilazione). Il

pagamento può però essere rappresentato da cambiali (costituiscono sempre un debito verso

fornitori, a cui però corrispondono delle cambiali che danno delle maggiori garanzie perché

se chi deve pagare non paga, la cambiale diventa immediatamente esecutiva). Dal punto di

vista contabile, se il debito verso il fornitore è coperto da cambiale, utilizziamo un conto

distinto :

Debito v/fornitori 100

Cambiali (o effetti) passive 100

Quindi il nostro debito rimane, ma il conto in cui viene rappresentato specifica in maniera chiara

che è assistito da cambiali.

Criterio della forma tecnica

Dal punto di vista della forma tecnica il pagamento può essere distinto in base

1) Alla forma di denaro con cui il pagamento viene effettuato e quindi per cassa (è il

pagamento per contanti – movimentiamo il conto cassa)

2) All'intermediario che si utilizza e quindi con l'emissione di assegni bancari, assegni

circolari, giroconti, bonifici

3) Alla società di carte di credito e quindi pagando con carta di credito

4) Girando cambiali attive

In quest'ultimo caso avremo :

Debito v/fornitori 100

Effetti attivi 100

I casi che coinvolgono le banche non presentano particolari difficoltà :

• Gli assegni bancari e gli assegni circolari sono titoli di credito bancari, la differenza sta nel

fatto che l'assegno è un assegno emesso dalla nostra azienda che sostanzialmente ordina alla

banca di pagare un determinato importo ad un certo beneficiario. L'assegno verrà rilevato in

banca c/c.

• Nel caso della girata di assegno bancario l'azienda non sta emettendo, ma girando (ha

ricevuto come pagamento un assegno e girandolo a favore del fornitore sarà quest'ultimo ad

incassare) quindi viene utilizzato un conto apposito detto conto cassa assegni che

solitamente si riferisce al denaro ricevuto sotto forma di assegno bancario non ancora

incassato. Finché l'assegno non viene incassato, il conto in cui rimane questo denaro non

ancora contante, lo si trova nel conto cassa assegni.

14

Matteo Gazzano - Ragioneria E-O 2012

•

L'assegno circolare è sempre un titolo di credito bancario ma ha una profonda differenza :

non viene emesso dall'azienda, ma direttamente da una banca che si impegna a pagare una

certa somma. Questo significa che se è la banca ad impegnarsi direttamente e non

semplicemente l'intestatario del c/c, chi lo riceve sa che l'importo verrà sicuramente pagato

(indipendentemente dalla disponibilità dell'azienda che paga). In questo caso il conto da

movimentare dipende dal fatto che la banca emettente l'assegno circolare abbia a

disposizione quel denaro sul c/c dell'azienda (si movimenta il conto banca c/c) oppure

l'azienda garantisca in contante (si movimenta il conto cassa).

• Nei casi di bonifico e giroconto si parla di trasferimenti di denaro dal conto corrente

dell'azienda a quello del fornitore. Se i due c/c sono presso banche diverse si parla di

bonifico, se invece i due soggetti hanno il c/c presso la stessa banca si parla di giroconto (più

veloce ed agevole). In entrambi i casi si movimenta comunque il conto banca c/c.

• L'ultimo caso coinvolge sia la banca che la società di servizi (di carte di credito). Quando

l'azienda decide di pagare con carta di credito sappiamo che il denaro non viene prelevato

immediatamente, ma è la società della carta di credito a pagare. Quindi in prima battuta il

debito non è verso il fornitore ma verso la società che ci fornisce la carta di credito. Nel

momento in cui il denaro verrà prelevato (dalla società di carte di credito) sul c/c bancario

elimineremo il debito movimentando il conto banca c/c.

Esempio su quest'ultimo caso :

Fornitori 100 Debiti v/Visa 100

Debiti v/Visa 100 Banca c/c 100

Le operazioni di vendita (capitolo 6 Marchi)

Sostanzialmente il caso della vendita è l'esatto opposto rispetto all'acquisto. Queste operazioni sono

soggetti agli stessi identici problemi visti per le operazioni di acquisto.

Lo schema base si distingue, come negli acquisti, in due momenti : liquidazione e pagamento (da

tenere distinti anche se il pagamento è immediato).

Liquidazione

Ricavi di vendita

Crediti v/clienti

Pagamento

Liquidità (cassa...) Crediti v/clienti

Esempio : Vendita di prodotti per 200+IVA

Prodotti c/vendite 200

Crediti v/clienti 242 IVA ns. debito 42

In questo caso siamo il soggetto venditore e quindi ci troviamo nella posizione in cui l'IVA

costituisce un debito verso l'erario. Anche in questi casi ci possono essere vendite a cui non si

applica l'IVA ma non cambia nulla rispetto agli acquisti.

15

Matteo Gazzano - Ragioneria E-O 2012

Contabilità e bilancio

La contabilità serve per monitorare gli andamenti economico/finanziari e per riuscire a pervenire

periodicamente a determinare il risultato economico dell'esercizio e il capitale di funzionamento.

Per determinare queste due grandezze fondamentali è necessario effettuare alcune operazioni sulla

contabilità che ci permettano di passare dalla contabilità alla redazione del bilancio.

Al bilancio si arriva in maniera diretta partendo dalla contabilità generale. Questo significa che tutti

i numeri in SP e CE derivano da registrazioni contabili e, viceversa, non c'è nessun importo che non

verrà ripreso nel bilancio (tutta la contabilità confluisce periodicamente nel bilancio). Durante

l'anno la contabilità ha l'obiettivo del controllo economico-finanziario e i fatti di gestione esterna

vengono registrati nel momento di manifestazione finanziaria (ad esempio la ricezione della fattura

per registrare un costo). Quando alla chiusura dell'esercizio (o in altri momenti) vogliamo redigere

il bilancio, sappiamo che l'utile non si basa sulla manifestazione finanziaria, ma sul principio di

competenza economica. Questo principio ci dice che un ricavo non è di competenza dell'esercizio in

cui abbiamo emesso la fattura, ma dell'esercizio in cui si realizza :

– Se il ricavo si riferisce alla vendita di beni mobili, questo è realizzato nel momento della

consegna del bene.

– Se il ricavo si riferisce alla vendita di beni immobili, questo è realizzato nel momento del

passaggio di proprietà ovvero nel momento di stipula del contratto.

– Un ricavo che deriva dalla prestazione di servizi si considera realizzato quando il servizio è

completamente reso.

Se il CE deve essere redatto rispettando il principio di competenza economica ma noi abbiamo

tenuto la contabilità basandoci sul principio di manifestazione economica, non è detto che la

contabilità sia pronta a rappresentare il bilancio. Questo è il motivo per cui è necessario effettuare

altre scritture contabili (dette di assestamento) per garantire che i saldi della contabilità rispettino la

competenza economica (per essere sicuri che i costi e ricavi di competenza siano rappresentati in

contabilità).

Questo è il primo problema che ci si pone in sede di redazione del CE (che riepiloga costi e ricavi di

competenza dell'esercizio). Lo SP (il prospetto contabile dove è rappresentato il capitale di

funzionamento) presenta le rimanenze (in senso ampio) che derivano dagli esercizi passati e che

serviranno all'azienda per il seguito dell'attività aziendale.

Dalla contabilità al bilancio di esercizio

Durante tutto l'anno noi effettuiamo le registrazioni contabili che rappresentano la gestione esterna

ed effettuiamo delle scritture d'esercizio che vengono registrate in contabilità secondo le regole

contabili e al momento in cui crediti e debiti vengono accertati. Visto che però al 31/12 l'azienda ha

la necessità di determinare il risultato economico è necessario effettuare alla chiusura dell'esercizio

altre registrazioni contabili che servono per assestare i conti e che servono perché in contabilità

compaiano tutti i costi e i ricavi di competenza dell'esercizio. Solo dopo aver effettuato tali scritture,

per arrivare a redigere il bilancio, vengono chiusi tutti conti presenti in contabilità. Questo avviene

in due passaggi distinti :

1) Vengono chiusi i conti che si riferiscono ai ricavi e costi di competenza dell'esercizio (detti

conti senza ripresa di saldo).

2) Vengono chiusi tutti i conti ancora aperti (tutti i conti finanziari e anche i conti di natura

economica che non si riferivano a ricavi e costi di competenza dell'esercizio)

Attraverso questi due momenti si determinano l'utile e il capitale di funzionamento. Al 01/01 tutti i

conti (e solo questi) che erano stati epilogati a stato patrimoniale vengono riaperti (questo è sensato

visto che nello SP si trovano le rimanenze, il capitale sociale, le proprietà etc...).

16

Matteo Gazzano - Ragioneria E-O 2012

Scritture di gestione

Scritture di assestamento :

integrazione e storno

Scritture di determinazione del risultato economico :

(conti senza ripresa di saldo C.E.)

Nel corso dell'esercizio

Alla chiusura

dell'esercizio

Chiusura generale dei conti

(conti con ripresa di saldo S.P.)

Riapertura generale dei conti

(conti con ripresa di saldo)

All'inizio del nuovo esercizio

Le scritture di assestamento

Le scritture di assestamento si effettuano alla fine dell'anno solo per redigere il bilancio. Questo

significa che tali scritture non derivano da nuove operazioni di gestione, ma avvengono in un

momento astratto in cui la gestione è ferma (assestano i conti ma non provocano operativamente

variazioni in cassa o sul c/c). Le necessità sono di :

– Integrare alla contabilità generale costi e ricavi di competenza che al 31/12 non compaiono

in contabilità anche se sono di competenza economica dell'esercizio.

– Rettificare (attraverso degli storni) gli importi relativi a costi e ricavi che (almeno in parte)

non sono di competenza dell'esercizio.

Sia le scritture di integrazione che di storno coinvolgono costi e ricavi, ma non può esistere una

scrittura di assestamento che non coinvolga alcun quadrante economico.

Le scritture di integrazione

Tutte le scritture di assestamento sono scritture contabili. Le scritture di integrazione integrano costi

e ricavi. Se il costo di competenza ancora manca in contabilità e quindi deve essere aggiunto lo

schema base sarà :

Costo (a C.E.)

Valore numerario presunto (a S.P.)

Allo stesso modo, se ci riferiamo ai ricavi, (e quindi manca un ricavo di competenza) avremo un più

ricavi e in contropartita un credito presunto.

Ricavo (a C.E.)

Valore numerario presunto (a S.P.)

Tutte le scritture di integrazione danno vita a permutazioni economico-finanziarie. In questo modo,

a seguito dell'integrazione, abbiamo un valore che rispecchia la competenza economica.

17

Matteo Gazzano - Ragioneria E-O 2012

Le scritture di storno

In questo caso ci sono in contabilità costi o ricavi che non sono interamente di competenza di

questo esercizio e quindi dobbiamo rettificare i conti rinviando la parte non di competenza al futuro.

Per farlo utilizziamo una permutazione economica.

Nel caso dei costi vogliamo togliere una parte di costo non di competenza che non deve incidere

sulla determinazione dell'utile : avremo un -costi a carico di questo esercizio (che diminuisce i costi

nel CE) e un +costi rinviati al futuro (che aumenta le rimanenze di costi in S.P.).

Costo sospeso (a S.P.) Storno costo (a C.E.)

Nel caso degli storni vogliamo togliere una parte di ricavi che non sono di competenza. Avremo

quindi un – ricavi (per non farli incidere sul C.E. di quest'esercizio) e un + ricavi (li rinviamo al

futuro inserendoli nello S.P.)

Storno di ricavo (a C.E.) Ricavo sospeso (a S.P.)

Al 31/12 non basta chiudere subito i conti, ma bisogna verificare che tutti i costi e i ricavi di

competenza siano presenti in contabilità (e che non ce ne siano di non competenza). Solo a questo

punto, dopo le scritture di gestione e le scritture di assestamento, possiamo iniziare a chiudere tutti i

conti.

La chiusura dei conti

Nel primo passaggio chiudiamo non tutti i conti accesi a ricavi e costi, ma solo quelli accesi a ricavi

e costi di competenza (detti senza ripresa di saldo perché non verrano riaperti a gennaio dell'anno

dopo). Nel secondo passaggio si chiudono tutti gli altri conti presenti in conta generale : costi e

ricavi sospesi, mezzi propri e tutti i conti di natura finanziaria.

Esempio

Contabilmente ipotizziamo di avere, dopo le scritture di gestione e assestamento, una serie di conti

da chiudere. In particolare abbiamo tutti i conti riferiti a ricavi,costi,cassa e debiti. Si procede così :

Chiusura dei conti senza ripresa di saldo :

• Chiudiamo i ricavi

Ricavi

200

200

• Chiudiamo i costi

Costi

100

100

Ottenendo nel C.E. :

C.E.

100 200

100

e il risultato economico :

Risultato

100

100

Trovando così l'utile

18

Matteo Gazzano - Ragioneria E-O 2012

Chiusura generale dei conti :

• Cassa

Cassa

200

200

• Debiti

Debiti

100

100

Ottenendo lo S.P. :

S.P.

200 100

100

Alla fine il conto S.P. ha l'attivo in pareggio con il passivo e il totale addebitamenti è il valore del

capitale di funzionamento che era il secondo valore che volevamo trovare.

Al 01/01 verranno riaperti uno per uno tutti conti che avevamo chiuso epilogandoli allo S.P. Questo

avviene con una rilevazione opposta a quella fatta il 31/12 :

Cassa

200

…...... …...

Debiti

100

Risultato es.

100

…..........

…...

Il conto economico civilistico

Il conto economico ha una struttura rigida, le imprese devono quindi presentarlo suddiviso in queste

macro-classi :

a) Valore della produzione

b) Costi della produzione

- Differenza a-b

(non coincide con il risultato operativo della gestione caratteristica. E' un risultato che comprende aspetti caratteristici

ed extra-caratteristici)

c) Proventi ed oneri finanziari

(tutti quelli che derivano da operazioni di gestione esterna di carattere finanziario)

d) Rettifiche di valore di attività finanziarie

(in questa classe i componenti positivi e negativi di reddito non derivano da nuove operazioni di gestione esterna, ma

derivano dalla valutazione di attività finanziarie possedute dall'azienda. Stiamo parlando di proventi ed oneri che non

comportano effettivamente un esborso monetario)

e) Proventi ed oneri straordinari

(I principi contabili ci dicono che per appartenere a quest'area le componenti di reddito devono derivare da :

fatti casuali o accidentali, operazioni esterne all'attività ordinaria, fatti infrequenti. Il legislatore chiede che vengano

indicati a parte perché migliorano la trasparenza sull'andamento dell'azienda)

- Risultato ante imposte

(è il risultato derivante dalla somma algebrica delle 5 macro-classi)

- Imposte sul reddito d'esercizio

(Si tratta di imposte che vanno a colpire il reddito, le imposte diverse sono indicate al punto b)

Risultato dell'esercizio

19

Matteo Gazzano - Ragioneria E-O 2012

Lo stato patrimoniale civilistico

presenta una struttura a sezioni contrapposte (attivo e passivo) che determina il capitale di

finanziamento. Anche qui abbiamo diverse macro-classi :

Attivo

Passivo

A) Crediti verso soci per versamenti dovuti

A) Patrimonio netto

(è una classe che nella maggior parte dei casi ha importo

= 0. Il legislatore ha voluto dare evidenza a questa classe

perché questi crediti sono quelli che l'azienda vanta nei

confronti dei soci che non hanno ancora versato

interamente il denaro che si riferisce alla sottoscrizione

delle loro quote o delle loro partecipazioni. Quando la

società viene costituita, i soci conferiscono quel capitale

che andrà a formare il capitale sociale. Questi non

verseranno immediatamente tutto il denaro, quindi questi

crediti si riferiscono a denaro non ancora versato che

costituisce capitale di pieno rischio. Questa voce è così

importante perché per valutare la solidità dell'azienda si

andrà a vedere il patrimonio netto ed è possibile che una

parte non sia stata ancora versata – il capitale di rischio

formale potrebbe essere più alto di quello realmente a

disposizione. Questa è quindi l'unica voce di credito

identificata singolarmente)

(si compone del capitale sociale, di riserve di utili e di

capitale, del risultato economico dell'esercizio)

B) Fondi per rischi e oneri

C) TFR

D) Debiti

E) Ratei e risconti passivi

B) Immobilizzazioni

(i fattori e gli elementi destinati ad essere utilizzati

durevolmente)

I – Immateriali (brevetti, marchi etc...)

II – Materiali (FFR tangibili come macchinari etc...)

III – Finanziarie (comprendono i crediti di

finanziamento e le attività finanziarie che l'azienda intende

mantenere per più di un anno.)

C) Attivo circolante

(i fattori e gli elementi attivi per cui l'azienda non prevede

un utilizzo durevole)

I – Rimanenze

II – Crediti (di regolamento)

III – Attività fin. non immobilizzate

(quelle per cui l'azienda prevede una cessione nel corso

del prossimo anno)

IV – Disponibilità liquide (le diverse forme nella

quale l'azienda dispone di denaro)

D) Ratei e risconti attivi

Nell'attivo troviamo il modo in cui le risorse sono state investite. La classificazione civilistica non

nasce da logiche puramente aziendali. Normalmente si utilizza il criterio finanziario distinguendo

tra gli elementi liquidati entro l'anno e quelli più durevoli. Il codice si affida però ad un criterio di

destinazione con alcune specificità (come quella sui crediti di regolamento e finanziamento).

Per quanto riguarda il passivo, sono presentate le diverse fonti di finanziamento dell'azienda. Sono

indicate le fonti delle risorse del capitale investito (in impianti, partecipazioni, crediti etc..).

Questa struttura dei due prospetti contabili ci interessa perché tutti i conti movimentati in qualunque

momento verranno al termine dell'anno chiusi ed epilogati a CE o SP. Non c'è nessun conto presente

in contabilità che non trovi una sua destinazione finale in bilancio.

20

Matteo Gazzano - Ragioneria E-O 2012

Acquisti di materie e vendite : scritture di assestamento

Quando parliamo di acquisti di materie, le scritture di assestamento più frequenti che possono

rendersi necessarie a fine esercizio sono :

• Fatture da ricevere

• Note di credito da ricevere

• Rimanenze finali di materie

Fatture da ricevere

Il principio di competenza economica definisce quando un ricavo/costo è di competenza. Un costo è

di competenza se è correlato a ricavi di competenza di quell'esercizio (principio di correlazione

costi-ricavi). Per sapere se un costo è correlato bisogna quindi capire se il ricavo è di competenza.

Un ricavo è di competenza relativamente al momento della consegna (mobili), di stipula del

contratto (immobili), di resa del servizio (servizi).

Esempio

Sappiamo che delle materie sono state utilizzate anche se la fattura non è stata ricevuta (e quindi

non c'è stata registrazione contabile). La scrittura di assestamento serve a non sovrastimare il nostro

utile omettendo un costo in CE. Quando parliamo di assestamento, il punto di partenza è capire

l'obiettivo di questa scrittura → in questo caso c'è un costo che non compare in contabilità e quindi

vorremmo fare una scrittura di integrazione.

Vogliamo inserire un costo (VE-) pari a 40 e quindi movimenteremo il conto acquisti.

In contropartita avremo un (VF-) debito presunto.

Al 31/12/x sono da ricevere fatture per 40

Materie c/acquisti 40

Fatture da ricevere 40

Il conto acquisti verrà epilogato a CE, nella macro-classe B). Il conto fatture da ricevere verrà

epilogato a SP nel passivo, nella macro-classe D).

Ci rendiamo conto che il costo che avevamo stimato (40) è più basso di quello reale (50). Quindi 10

sarà un costo (VE-) che non potendo più incidere sull'esercizio passato dovrà necessariamente

incidere sull'esercizio x+1. Verrà quindi inserito come sopravvenienza passiva e considerato non

come un nuovo costo, ma come un errore di stima dell'importo di competenza dell'anno passato

(anche se comunque inciderà sull'utile). A questo punto si stima l'IVA a credito riferita all'intero

importo di 50 e poi si inserisce il debito v/fornitori riferito all'intera somma di 60 + IVA.

Il 31/1/x+1 arriva la fattura per 50+IVA.

Sopravvenienza passiva 10

Fatture da ricevere 40

Debiti v/fornitori 60,5

IVA ns. credito 10,5

Dal punto di vista del bilancio, la sopravvenienza passiva è un costo che graverà sull'esercizio x+1 e

quindi verrà epilogato a CE nell'area straordinaria (non si riferisce all'esercizio x+1, ma deriva da

errori di stime circa l'utile dell'esercizio x). Tutti gli altri conti hanno natura finanziaria e quindi

andranno epilogati a SP.

– L'IVA a credito nell'attivo dello SP, macro-classe C), classe dei crediti.

– I debiti v/fornitori li troveremo nello SP, passivo, classe D).

21

Matteo Gazzano - Ragioneria E-O 2012

Note di credito

Esempio :

Potremmo riceverle a seguito di resi,sconti,premi etc.

Al 31/12/x sono da ricevere note di accredito per resi per 40

Resi su acquisti 40

Note accredito da ricevere 40

La rettifica di questo c/acquisti materie non appare in contabilità perché non abbiamo ancora

ricevuto il documento e quindi, anche in questo caso, l'assestamento richiede un'integrazione. C'è un

-costi (o +ricavi) che non compare in contabilità, ma è di competenza di quest'esercizio.

In bilancio, i resi su acquisti sono una componente positiva di reddito. Dal punto di vista della

posizione a CE lo troviamo nella macro-classe B) con segno negativo perché è un -costi (ha quindi

un impatto sull'utile positivo per 40). Le note accredito da ricevere le troviamo, nello SP, nella

macro-classe C), nella classe dei crediti.

Risulta un errore sulla stima dei resi che verrà bilanciata con una sopravvenienza attiva di 10. Viene

poi rilevata l'IVA sull'intera somma e in contropartita un -debiti v/fornitori (VF+).

Il 31/1/x+1 vengono ricevute le note per 50+IVA

Sopravvenienza attiva 10

Debiti v/fornitori 60,5 Note accredito da ricevere 40

IVA ns. credito 10,5

La sopravvenienza attiva la troviamo a CE nell'area E). Tutti gli altri conti vengono epilogati a SP.

Rimanenze finali di materie

In questo caso stiamo parlando di una scrittura di storno. Il motivo di questo assestamento è che i

costi sono correlati ai ricavi di competenza. Se la nostra azienda ha acquistato delle materie e una

parte non è stata utilizzata, non si può attribuire il costo all'esercizio in cui sono state comprate e

non utilizzate. Il costo di acquisto materie, nella nostra contabilità è già presente (o abbiamo la

fattura oppure abbiamo effettuato l'assestamento) ma si riferisce in parte a materie non utilizzate e

quindi una parte non è di competenza e va stornata.

Esempio

Rileviamo un -costi di 400 (rimanenze) ed un +costi di 400 (sospesi e rinviati al futuro).

31/12/x – rilevate rimanenze di materie per 400

Materie (a SP) 400 Rimanenze finali materie (a CE) 400

Per quanto riguarda il bilancio :

Materie → attivo circolante dello SP

Rimanenze finali di materie → costi di produzione (con segno negativo) in CE

Al 1/01/x+1 la funzione del conto materie si esaurisce e quindi chiudiamo il conto con un -costi

rinviati al futuro ed un +costi a carico dell'esercizio perché le rimanenze di materie sono disponibili

nell'anno x+1.

Rimanenze iniziali materie (a CE) 400 Materie (a SP) 400

In bilancio, a CE, troviamo un costo che deriva dal consumo di materie che c'è stato nell'azienda.

Consumo di materie → CE,B),VI → acquisti – (rimanenze finali - rimanenze iniziali)

Variazione delle materie → rimanenze finali - rimanenze iniziali →CE,B),XI

Il costo relativo al consumo di materie influenza non solo gli acquisti, ma anche le rimanenze.

L'ultimo problema che ci si pone è quello relativo alla stima del valore delle rimanenze.

22

Matteo Gazzano - Ragioneria E-O 2012

La valutazione delle materie

Il primo step per valutare le rimanenze è misurare o determinare le quantità fisiche di materie in

rimanenza. A questo punto si deve associare a questa quantità un valore unitario per ottenere un

valore totale. Il codice ci dice di determinare un valore uguale al minore fra il costo e il valore di

mercato. Quando abbiamo questi due valori, effettuando un confronto, si sceglie quello più basso.

Questa è un'applicazione del principio di prudenza, infatti se sopravvalutiamo le materie avremo un

utile gonfiato e, in sede di distribuzione ai soci, impoveriremo l'azienda.

Determinazione del costo

Dobbiamo distinguere le materie tra beni fungibili (se è possibile sostituire il bene con pari quantità di un

bene della stessa specie senza che questo comporti delle modifiche di valore – ad esempio la benzina) e beni

infungibili (sono i beni che non possono essere scambiati con altri della stessa specie mantenendo il valore – ad

esempio un quadro). Nel caso dei beni infungibili l'impresa deve tenere traccia del costo specifico di

ogni bene, nel caso dei beni fungibili non ci interessa identificare l'ordine perché il valore è simile

per tutti i beni (e in molti casi sarebbe difficile capire la provenienza delle rimanenze) quindi è

ammesso l'utilizzo dei metodi di approssimazione del flusso fisico. Le aziende sono autorizzate ad

approssimare utilizzando tre criteri :

• Il costo medio ponderato

• Il metodo FIFO (First-In First-Out)

• Il metodo LIFO (Last-In First-Out)

Questi metodi non sono la regola, ma supportano la valutazione del costo dei soli beni fungibili.

Costo che comunque dovremo confrontare con il valore di mercato.

→ vedere sui lucidi la spiegazione (/Users/osx/Documents/Unige/Lucidi 2.pdf)

Assestamenti materie → marchi cap 3

Valore rimanenze → Quagli cap 5

Determinazione del valore di realizzo (Marchi cap 6)

Le materie si valutano sempre al minore tra il costo e il valore di mercato (per prudenza). Una volta

determinato il costo, dobbiamo trovare il valore di mercato. Per valore di mercato intendiamo il

valore di sostituzione (il prezzo al quale potremmo acquistare nuovamente quella stessa quantità di

materie), in alcuni casi può capitare che l'azienda ritenga di non essere in grado di recuperare questo

valore attraverso la vendita dei prodotti. In questo caso si utilizza il valore di realizzo indiretto,

ovvero l'importo che deriva dai ricavi di vendita che saremo in grado di realizzare al netto di tutti i

costi che non si riferiscono alle materie (tutti i costi che hanno contribuito alla realizzazione del

prodotto tranne quelli di acquisto delle materie). Questo viene assunto come valore di mercato solo

nei casi in cui l'azienda ritiene di non riuscire a coprire con le vendite il valore di sostituzione.

Visto che i conti si chiudono in teoria al 31/12 ma in pratica all'inizio dell'anno successivo, se

giungono nuove informazioni queste vanno integrate solo se si riferiscono alla situazione di fine

esercizio.

Esempio

31/12/x costo=100 Valore mercato = 80 Valutazione = 80

01/01/x+1 costo = 100 Valore mercato = 110 Valutazione = 100

Metodo indiretto → La prima registrazione contabile si fa al costo.

Materie (a SP- Iclasse) 100 Rimanenze finali materie (a CE - B11) 100

A questo punto determina il valore di mercato ed esegue lo storno svalutando le rimanenze per 20.

Svalutazione materie (a CE) 20 Fondo svalutazione materie (a SP) 20

Abbiamo quindi un più costi a CE ed un meno costi sospesi e rinviati al futuro in SP.

Metodo diretto → Se questa scrittura è più semplice è anche vero che da meno informazioni.

Materie (a SP) 80 Rimanenze finali di materie (a CE) 80

23

Matteo Gazzano - Ragioneria E-O 2012

Assestamenti sulle vendite

• Fatture da ricevere

• Note di credito da emettere

• Rimanenze finali di prodotti

Fatture da emettere

E' un conto che viene movimentato quando al 31/12 abbiamo reso un servizio senza emettere la

fattura (quindi i ricavi non compaiono ancora in contabilità). Questi ricavi devono quindi essere

integrati con scritture di assestamento per rispettare il principio della competenza economica.

Se ci si riferisce alla vendita di prodotti :

Ricavi di vendita (a CE) 100

Fatture da emettere (a SP) 121 IVA a debito (a SP) 21

(Nel caso di fatture da emettere dovremo rilevare l'IVA a debito solo se tali fatture si riferiscono alla vendita di prodotti

e non alla prestazione di servizi. Ovviamente quando emetteremo la fattura registreremo l'IVA solo nel secondo caso)

Se ci si riferisce alla prestazione di servizi :

Ricavi di vendita (a CE) 100

Fatture da emettere (a SP) 100

Note di credito da emettere

In questo caso la logica è semplicemente quella di far emergere in contabilità una rettifica di ricavo

che non è ancora presente nel libro mastro, perché non abbiamo ancora emesso il documento che da

luogo alla registrazione contabile. Nell'ipotesi di un reso, la rettifica dei ricavi è di competenza

dell'esercizio in chiusura e quindi :

Resi su vendite (a CE – classe a) 10

Note di credito da emettere (a SP – classe d) 10

Rimanenze di prodotti

Si intendono le rimanenze di merci, semilavorati e prodotti finiti.

Siamo al 31/12 e in magazzino abbiamo delle merci invendute, per avere la disponibilità di questi

fattori produttivi a fecondità semplice la nostra azienda ha sostenuto dei costi che alla fine dell'anno

sono presenti nella contabilità generale. Se questi prodotti non sono ancora stati venduti,

evidentemente i costi sostenuti non sono correlati a ricavi di competenza. Quindi per il principio di

correlazione costi-ricavi, questi non devono incidere sul risultato economico di quest'anno. La

rilevazione contabile che effettuiamo è uno storno :

Registriamo un meno costi di 200 a CE e in contropartita un più costi di 200 sospesi e rinviati a SP.

Prodotti (a SP) 200 Rimanenze finali prodotti (a CE) 200

Stesso meccanismo l'anno seguente :

- costi sospesi e + costi a carico dell'esercizio

Rimanenze iniziali prodotti (a CE) 200 Prodotti (a SP) 200

L'unica particolarità è data dalla posizione della variazione delle rimanenze nel CE. Mentre la var.

delle rimanenze di materie la trovavamo nella classe B (con segno meno), in questo caso la var. la

troviamo nella classe A (con segno +).

24

Matteo Gazzano - Ragioneria E-O 2012

Come si fa a scegliere il valore dei prodotti finiti ?

La regola generale è quella del cost or market dove si sceglie il più basso tra il costo e il valore di

mercato. La differenza è data dai concetti di costi e di valore del mercato.

Il concetto di costo

→ Nel caso delle merci e dei semilavorati il problema di come si determina il costo è molto

semplice : l'azienda non ha ancora effettuato nessuna fase produttiva e quindi adottiamo gli stessi

metodi delle materie prime.

→ Nel caso dei prodotti finiti, il costo non è quello di acquisto, ma di produzione. Il codice civile

dice che il costo di produzione dei prodotti finiti comprende tutti gli oneri diretti ed una quota

ragionevolmente imputabili di oneri indiretti. Nel costo di produzione entrano le materie

direttamente utilizzate, il costo di manodopera ed i servizi esterni che si riferiscono alla produzione.

Questo non esaurisce di certo i costi che l'azienda ha sostenuto. I principi contabili ci dicono che la

quota direttamente imputabile per i costi indiretti che è possibile sommare agli oneri diretti

comprende principalmente gli oneri indiretti industriali. La regola generale per decidere se è

corretto o meno includere un costo è pensare se quel costo ha contribuito a portare i prodotti finiti in

quella condizione e in quel luogo (se un macchinario viene utilizzato per il prodotto, una parte

dell'ammortamento è ragionevole imputarla al costo di produzione). Il principio contabile numero

13 indica alcune tipologie di costi che non possono essere imputati con ragionevolezza :

• I costi amministrativi centrali dell'azienda (il fatto che l'azienda abbia un ufficio

amministrativo in qualche modo dovranno essere coperti dalla vendita dei prodotti. Il

motivo per cui il principio ci dice di non includerli è perché il legame tra il prodotto e il

costo è molto debole e difficilmente ripartibile.)

• I costi commerciali (se i prodotti finiti non sono ancora stati venduti, il fatto che abbiamo

pagato x per gli stipendi degli addetti alla vendita sono costi che non hanno ancora influito

sulle rimanenze)

• I costi di ricerca e sviluppo (contribuiranno a sviluppare prodotti futuri)

• Oneri straordinari

• Oneri finanziari (sempre a causa del legame indiretto anche se in effetti ci sono eccezioni)

Una volta deciso quali sono i costi da includere, scegliamo una base di riparto per decidere come

ripartire questi costi tra i diversi prodotti.

Una volta determinato il costo unitario dei prodotti, visto che abbiamo una certa quantità di prodotti

finiti in rimanenza finale, se nel corso dell'anno abbiamo individuato diversi costi di produzione e

alla fine dell'anno vogliamo associare tali costi ai prodotti finiti in magazzino, il modo di fare tale

associazione torna ai metodi di approssimazione del flusso fisico.

Il concetto di valore di mercato

→ Nel caso dei prodotti finiti intendiamo i ricavi di vendita che derivano dalla vendita finale dei

prodotti al netto dei costi di completamento e di eventuali costi di distribuzione che devono essere

ancora sostenuti.

Esempio

Costo prodotti = 2000

Valore realizzo = 2100 (costi di completamente per 120, costi di vendita = 90)

2100 – 120 – 90 = 1890 è il valore di mercato

Metodo diretto → confronta 2000 e 1890

Metodo indiretto →

Effettuano la prima registrazione adottando il costo

Prodotti (a SP) 2000 Rimanenze finali prodotti (a CE) 2000

e poi :

Svalutazione prodotti (a CE) 110 Fondo svalutazione prodotti (a SP) 110

Per quanto riguarda l'ultima categoria di rimanenze, questo è uno dei pochi casi in cui il codice non

25

Matteo Gazzano - Ragioneria E-O 2012

impone una valutazione strettamente prudenziale. Questa regola si basa sulla natura molto

particolare di questo genere di rimanenze. Quando parliamo di lavori in corso su ordinazione si fa

riferimento a delle commesse che devono avere tre requisiti :

• Contratto di compravendita stipulato con un committente

• Durata pluriennale

• Il contratto si deve riferire alla realizzazione di opere che derivano da un unico progetto e

vengono eseguite su ordinazione secondo delle specifiche tecniche richieste dal

committente.

Esempio

Storno di costi da conto economico di 1000 e rinvio di costi al nuovo anno di 1000

Lavori in corso su ordinazione (a SP) 1000 RF lavori in corso su ordinazione (a CE) 1000

Al termine del primo anno l'opera non è completata, quanto vale al 31/12 la parte di lavoro

effettuata ?

• Metodo della commessa completata → il valore che attribuiamo alla rimanenza finale

corrisponde ai costi sostenuti fino a quel momento per realizzare la parte di opera

completata.

• Metodo della percentuale di completamento → il valore si basa su due elementi :

- Il ricavo previsto

- Lo stato di avanzamento dei lavori

Il valore è dato dalla percentuale dell'avanzamento dei lavori moltiplicata per il ricavo

previsto. Per determinare lo stato di avanzamento dei lavori l'azienda può :

- Calcolare quanti costi ha sostenuto rispetto al totale dei costi previsti

- Misure fisiche (eventi che caratterizzano l'arrivo ad una certa percentuale del lavoro)

E' importante che l'azienda non si basi su anticipi e pagamento ricevuti (non sono

determinanti).

Per i principi contabili, il 1° metodo è ammissibile solo se :

– Il metodo della percentuale non è applicabile a causa di stime poco attendibili

– Le commesse durano meno di un anno

– L'azienda sceglie volontariamente di utilizzarla perché ritenuta migliore (questa scelta deve

essere motivata all'interno del bilancio in modo esaustivo)

In tutti gli altri casi è preferibile il metodo della percentuale di completamento.

Esempio : commessa per costruzione di una nave.

Prezzo → 120000

Costi previsti → 80000 durata di 3 anni

Alla fine del primo anno abbiamo iniziato i lavori sostenendo costi pari a 20000. Questo significa,

dal punto di vista contabile, che nel corso dell'anno la nostra azienda ha già sostenuto costi per il

lavoro. Vogliamo quindi effettuare una scrittura di storno perché la nave non è ancora stata

completata (secondo il principio di competenza economica).

26

Matteo Gazzano - Ragioneria E-O 2012

1 anno

1° metodo = 20000

2° metodo = % di completamento x ricavo pattuito = (20000/80000)x(120000) = 30000

In bilancio avremo :

– A CE la variazione delle rimanenze finali di lavori in corso su ordinazione (nella classe A.3)

e i costi relativi alla commessa (nella classe B).

– A SP i lavori in corso su ordinazione (nella classe C.I dell'attivo riferita alle rimanenze)

L'azienda che utilizza il primo metodo avrà → (20000-0) – 20000 = 0

Quella che utilizza il secondo avrà → (30000 – 0) – 20000 = 10000

Questo 10000 è parte del margine di commessa (andare a vedere sui lucidi).

2 anno

Alla fine del secondo anno, i costi complessivamente sostenuti dalla nostra azienda, sono di 50000.

1° metodo → 50000

2° metodo → (50000/80000) x 120000 = 75000

In bilancio avremo :

L'azienda che utilizza il primo metodo avrà → (50000 - 20000) – 30000 = 0

Quella che utilizza il secondo avrà → (75000 - 30000) – 30000 = 15000 che è parte del margine di

commessa e quindi impatta positivamente con l'utile.

3 anno

Al terzo anno sono sostenuti costi per 80000. Le nostre rimanenze sono nulle in entrambi i metodi.

A commessa finita, in bilancio avremo :

CE

A.1 → ricavi

A.3 → Δ rimanenze

B → costi di produzione

L'impatto a conto economico nel 1° metodo sarà

CE

Ricavi

Δrimanenze

Costi di produzione

120000

-50000

30000

+40000

L'impatto a conto economico nel 2° metodo sarà

CE

Ricavi

Δrimanenze

Costi di produzione

120000

-75000

30000

+ 15000

15000 è una parte del margine della commessa. Se riepiloghiamo cos'è successo in questi tre anni e

guardiamo l'impatto a CE. Nel primo caso l'impatto è nullo tutti gli anni e quindi tutta la variazione

positiva è emersa l'ultimo anno. Nel seconda caso l'impatto è di +10000 (1 anno) + 15000 (2 anno)

+ 15000 (3 anno) = 40000. L'impatto definitivo è quindi lo stesso, la differenza sta nel fatto che

l'azienda che usa il secondo metodo chiuderà con un utile in tutti e tre gli anni della commessa,

mentre quella che utilizza il primo chiude in pareggio i primi due anni e riporta un utile solo

nell'anno di consegna.

NB → Non è giusto dire che questo metodo rinvia i ricavi perché in realtà rinvia il margine di

commessa (che è la differenza tra i ricavi e i costi)

Questo esempio spiega perché il legislatore richiede la soluzione della percentuale di

completamento. Il metodo del costo ci metterebbe al riparo dal rischio di distribuire dividendi, il

motivo per cui il legislatore propende per l'altro metodo è dato dal fatto che la % di completamento

riflette in maniera più razionale il processo di formazione del reddito.

27

Matteo Gazzano - Ragioneria E-O 2012

La svalutazione dei crediti

Esistono delle scritture che è necessario effettuare al 31/12 per applicare i criteri di valutazione

previsti dal codice civile. L'azienda acquista materie e vende prodotti, spesso alla fine dell'anno ci

sono ancora debiti e crediti. Quale valore gli si deve attribuire ?

Il codice civile dice che i crediti devono essere valutati in base al grado di presumibile realizzo.

Questo vuol dire che se al 31/12 noi sappiamo che il nostro debitore è in gravi condizioni

economiche, noi non possiamo mantenere in bilancio il credito al valore che legalmente ci

spetterebbe, ma dovrà figurare in bilancio all'importo che immaginiamo di riuscire ad incassare. Si

tratta di una scrittura di integrazione. La logica è che in contabilità al 31/12 non compare ancora un

costo che gli amministratori reputano essere di competenza di quest'esercizio.

Esempio :

1) 31/12 → Sui crediti si ritiene inesigibile un importo di 400

Dobbiamo quindi integrare il CE con un costo che corrisponde al rischio di incorrere in futuro in

perdite su crediti. A SP il fondo è portato a diretta detrazione del credito a cui si riferisce.

Accantonamento fondo svalutazione crediti 400

Fondo svalutazione crediti 400

La svalutazione può essere effettuata in due modi :

• Metodo indiretto (con uso del fondo come nell'esempio sopra)

• Metodo diretto

La natura del conto sfondo svalutazione è la natura della posta che vogliamo svalutare (se vogliamo

svalutare un credito la natura del fondo svalutazione è finanziaria).

2) Rilevate perdite definitive di crediti per 500

Se complessivamente, il danno economico è pari a 500, bisogna ricordare che l'anno scorso è già

stata effettuata una svalutazione di 400. Il danno economico di 500 come costo è già andato a CE

per 400, quindi la perdita è di 100. I restanti 400 li vediamo con la chiusura del fondo svalutazione

crediti.

1° alternativa → rilevare subito l'uso del fondo

Perdite su crediti 100

Fondo svalutazione crediti 400 Crediti v/clienti 500

2° alternativa → rilevare prima perdita e poi uso del fondo

Nella prima scrittura ci si comporta come se non avessimo mai previsto questa situazione e si rileva

una perdita su crediti pari a 500.

Perdite su crediti 500

Crediti v/clienti 500

Nella seconda scrittura chiudiamo il fondo svalutazione crediti e in contropartita troviamo un -costi

a carico di quest'esercizio.

Utilizzo fondo svalutazione crediti 400

Fondo svalutazione crediti 400

Troviamo che il saldo dei conti nelle due alternative è lo stesso. -crediti per 500, un impatto

negativo sul CE di quest'anno di 100, chiusura del fondo di svalutazione dei crediti.

(Marchi capitolo 8)

28

Matteo Gazzano - Ragioneria E-O 2012

Come si valutano al 31/12 i debiti che abbiamo verso i fornitori ?

A differenza dei crediti, i debiti sono riportati al loro valore nominale (quello della fattura) anche in

bilancio. Questo per il principio della prudenza per cui nel passivo dello SP deve comparire

l'importo per cui noi abbiamo l'obbligazione (anche se al momento di pagare è possibile ricevere

uno sconto). Se avremmo uno effettivamente uno sconto, questo verrà registrato solo nel momento

in cui avverrà (non si possono fare previsioni ottimistiche).

Fondi rischi e fondi spese (capitolo 7 marchi)

L'azienda è soggetta ad una serie di rischi di diversa natura. Il modo in cui l'azienda può intervenire

per cercare di fronteggiare questi rischi può essere sintetizzato in :

• Copertura esterna (trasferire il rischio ad un altro soggetto) → Ad esempio il rischio furto

viene trasferito al soggetto che ci copre con l'assicurazione.

• Copertura interna (l'autoassicurazione) → per alcuni rischi l'azienda può decidere di

provvedere tramite risorse interne a costituire dei fondi che potranno essere utilizzati per far

fronte ai rischi qualora questi si manifestassero. La logica è quella dell'accantonamento a

fondo svalutazione crediti per cui l'azienda, in chiusura di bilancio, aggiunge un costo

necessario.

Fondi rischi

Per effettuare un accantonamento a conto rischi :

• Il rischio deve essere di competenza di questo esercizio (un costo è di competenza economica se è

correlata a ricavi di competenza dell'esercizio) → Ad esempio il fondo rischi per la garanzia sui

prodotti. Il costo dei futuri interventi che probabilmente si manifesterà per un certo importo,

in realtà è di competenza economica di questo esercizio perché legati a ricavi di questo

esercizio.

• Il rischio deve essere specifico, ovvero determinato chiaramente e collegato ad operazioni

precise. Non sarebbe ammissibile un'azienda che decidesse di effettuare un accantonamento

per il rischio generale d'impresa.

• Il rischio deve essere probabile, cioè il manifestarsi dell'evento dannoso deve essere

associato ad una probabilità che superi il 50%.

• Il rischio deve essere misurabile, l'azienda deve saper fare una stima accettabilmente

affidabile del rischio.

Esempio :

Si stanziano 400 per un contenzioso legale con un cliente. Un cliente ha citato l'azienda in questo

esercizio e quindi il rischio è specifico (il pagamento di una penale), misurabile (visto che l'azienda

stima 400) e probabile (perché l'azienda ritiene che di poter dover pagare la penale). Abbiamo un

+ costi di 400 che verranno riportati in CE, in contropartita una VF negativa epilogata a SP.

Accantonamento rischi contenzioso 400

Fondo rischi contenzioso 400

L'accantonamento non rappresenta un'uscita di cassa e quindi sottrae utili ai soci. Per questo motivo

il codice civile richiede che l'accantonamento venga fatto solo se rispetta i quattro criteri.