Asset securization

La securization (o cartolarizzazione) è il processo di conversione di attività a liquidabilità differita in

strumenti cartolari ossia in titoli negoziabili e liquidabili sul mercato.

Gli asset sottoposti al processo di cartolarizzazione sono assai eterogenei, dalle ipoteche, immobiliari e

commerciali, ai crediti commerciali, ai prestiti finanziari e factoring, al real estate, alle partecipazioni: asset

di natura eterogenea, ma idonei a generare redditi significativi e stabili.

Condizioni di fattibilità del processo di asset securization attengono perciò:

- all’esistenza di un efficiente mercato mobiliare

- alle caratteristiche dei titoli emessi

- alle caratteristiche degli asset ceduti

Le attività oggetto di cartolarizzazione rappresentano la principale ed unica forma di remunerazione dei titoli

che saranno emessi e devono quindi garantire cash flows certi e determinati, stabili e facilmente apprezzabili.

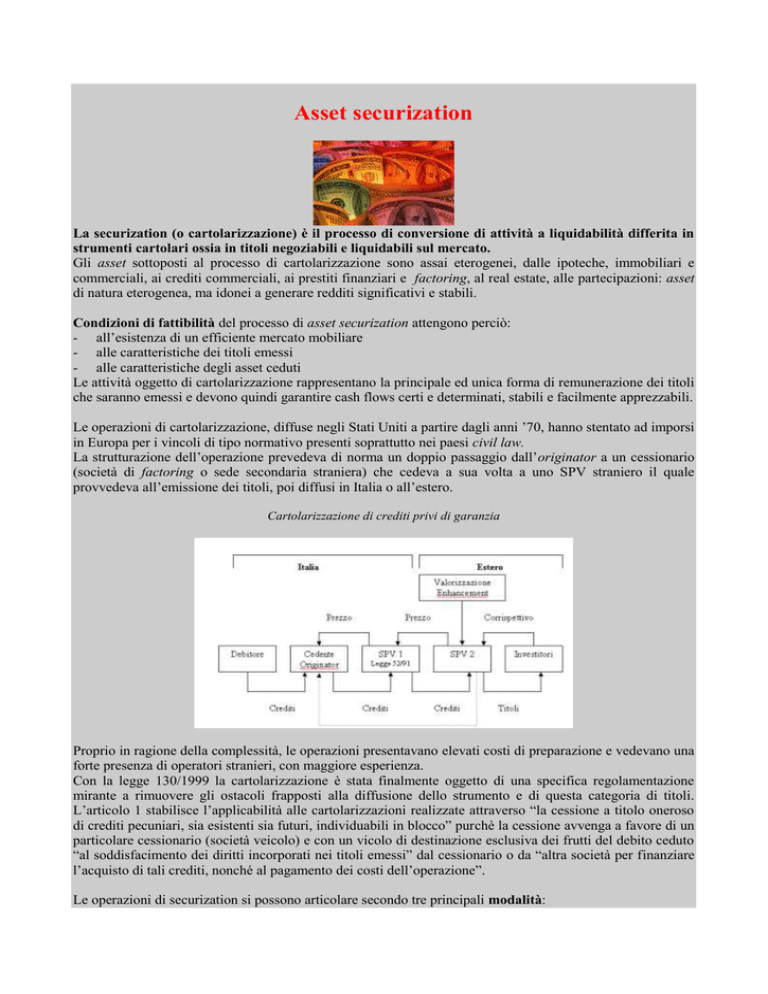

Le operazioni di cartolarizzazione, diffuse negli Stati Uniti a partire dagli anni ’70, hanno stentato ad imporsi

in Europa per i vincoli di tipo normativo presenti soprattutto nei paesi civil law.

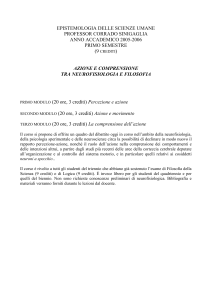

La strutturazione dell’operazione prevedeva di norma un doppio passaggio dall’originator a un cessionario

(società di factoring o sede secondaria straniera) che cedeva a sua volta a uno SPV straniero il quale

provvedeva all’emissione dei titoli, poi diffusi in Italia o all’estero.

Cartolarizzazione di crediti privi di garanzia

Proprio in ragione della complessità, le operazioni presentavano elevati costi di preparazione e vedevano una

forte presenza di operatori stranieri, con maggiore esperienza.

Con la legge 130/1999 la cartolarizzazione è stata finalmente oggetto di una specifica regolamentazione

mirante a rimuovere gli ostacoli frapposti alla diffusione dello strumento e di questa categoria di titoli.

L’articolo 1 stabilisce l’applicabilità alle cartolarizzazioni realizzate attraverso “la cessione a titolo oneroso

di crediti pecuniari, sia esistenti sia futuri, individuabili in blocco” purchè la cessione avvenga a favore di un

particolare cessionario (società veicolo) e con un vicolo di destinazione esclusiva dei frutti del debito ceduto

“al soddisfacimento dei diritti incorporati nei titoli emessi” dal cessionario o da “altra società per finanziare

l’acquisto di tali crediti, nonché al pagamento dei costi dell’operazione”.

Le operazioni di securization si possono articolare secondo tre principali modalità:

1) operazioni di pass-through che determinano la fuoriuscita dell’asset dal bilancio dell’originator e

l’emissione di titoli (pass through certificates) dei quali l’investitore diventa titolare e che gli

conferiscono la proprietà di una porzione indivisa del portafoglio di assets dell’originator;

2) operazioni “Asset backed bond structure” nel quale gli asset rimangono di proprietà dell’emittente, i

titoli che vengono circolati sono rappresentati da obbligazioni anzicchè capitale;

3) operazioni di pay-through che comportano l’emisssione di titoli, rappresentativi di attività

giuridicamente autonome rispetto all’originator, da parte di un terzo soggetto, lo Special Purpose

Vehicle.

Le fasi di una operazione pay-through:

- selezione degli attivi potenziali oggetto del processo di cartolarizzazione;

- costituzione di una entità giuridica autonoma, denominata special purpose vehicle, soggetto economico

esterno rispetto all’originario proprietario degli asset, il quale diventerà proprietario degli stessi

attraverso l’emissione sul mercato finanziario di titoli garantiti da quegli asset;

- scorporo delle classi di attivo cedute dal bilancio e dai coefficienti patrimoniali del cedente;

- cessione degli asset, i genere pro-soluto, allo special purpose vehicle;

- selezione delle caratteristiche tecniche dell’emissione che devono risultare coerenti tanto con la domanda

corrente del mercato finanziario quanto con le caratteristiche tecniche degli asset in portafoglio;

- ricerca di una parte con massimo rating che si dichiari disposta a garantire. Le operazioni di credit

enhancement hanno lo scopo principale di assicurare gli investitori in caso di qualsiasi rischio connesso

agli asset in patrimonio;

- ottenimento di un adeguato rating per l’emissione;

- emissione e collocamento del prestito obbligazionario presso gli investitori;

- gestione e amministrazione della serie dei pagamenti effettuati dalla clientela e utilizzati al servizio del

debito;

- qualora la corrente di reddito collegata agli assets sussistesse oltre la durata dei titoli sarebbe possibile

effettuare un’operazione di repackaging.

I SOGGETTI COINVOLTI NELL’OPERAZIONE

La cartolarizzazione coinvolge i seguenti soggetti:

- il cedente i crediti – originator

- il cessionario – Special Purpose Vehicle

- l’emittente i titoli – issuer

- i debitori ceduti

- l’eventuale fornitore di garanzie – credit enhancer

- l’incaricato della riscossione dei crediti – società di rating

- gli organizzatori dell’operazione e i consulenti delle parti

L’originator

Può avere natura pubblica, privata, finanziaria, bancaria o corporate. In particolare, si ritiene che i principali

candidati al ruolo siano gli istituti di credito, oltre che società di leasing, factoring o istituti previdenziali.

La strutturazione dell’operazione dipenderà in larga parte dalle caratteristiche dell’originator e dagli obiettivi

prefissi. Laddove per determinati soggetti la cessione di crediti non performing può essere una operazione

una tantum, la cartolarizzazione dei crediti in bonis appare per altri una interessante fonte strutturale di

liquidità.

La società per la cartolarizzazione

Il secondo soggetto coinvolto è la “società per la cartolarizzazione”, definizione utilizzata per identificare lo

Special Pur pose Vehicle (SPV).Il legislatore ha lasciato la facoltà di organizzare l’operazione con l’utilizzo

di una o due società per l’acquisto dei crediti e l’emissione dei titoli, rispettivamente SPV e issuer.

Conseguentemente, il cessionario dei crediti (SPV) può emettere direttamente i titoli, garantiti tramite i

crediti ceduti, o ricevere un prestito dalla società emittente da rimborsarsi con i frutti dei crediti acquisiti.

L’SPV deve essere costituita in forma di società di capitali, senza che sia fissato un vincolo di capitale

minimo. La principale caratteristica della società veicolo è costituita dalla deroga al diritto comune in tema di

responsabilità. Anzicchè con l’intero patrimonio sociale , la tutela degli investitori si realizza in virtù della

separazione dei patrimoni di ciascuna operazione, attraverso la creazione di separate categorie di creditori.

Infatti, i crediti relativi a ciascuna cartolarizzazione costituiscono patrimonio separato da quello della società

e, nel caso di più operazioni, da quello delle altre.

Se nello schema anglosassone lo SPV è, in genere, costituito sotto forma di trust al solo fine di attuare la

separazione patrimoniale e quindi senza autonomo scopo di lucro, in Italia la società per la

cxartolarizzazione si presenta come soggetto di diritto comune, caratterizzato da fine di lucro e dalla

possibilità di svolgere più di una operazione, potendo anche investire le eccellenze rispetto ai flussinecessari

al rimborso dei portatori dei titoli.

Il Servicer

I servizi di cassa, di pagamento, di riscossione dei crediti ceduti devono essere svolti da banche o

intermediari finanziari autorizzati. Ne consegue che tali servizi non possono essere svolti dalla società per la

cartolarizzazione (che non può essere una banca), né è configurabile quale intermediario finanziario. Viene

così applicato lo schema di separazione tra proprietario e gestore degli asset, già presente nell’ordinamento

italiano nella gestione di Sicav e fondi comuni.

I CREDITORI CEDUTI

La legge non si esprime sulla natura e le caratteristiche dei crediti ceduti, limitandosi a dire che devono

essere: crediti pecuniari – sia esistenti che futuri – individuabili in blocco in caso di pluralità di crediti.

Possono quindi essere di varia natura, garantiti o non garantiti e, in relazione all’esigibilità, buoni o cattivi,

in tutta la gamma del contenzioso delle sofferenze.

I crediti oggetto di cessione possono essere presenti o futuri, purchè determinati o determinabili, senza

peraltro limitazioni temporali. In caso di crediti futuri, per il perfezionamento dell’operazione è necessario

che vengano ad esistenza.

Si è discusso a lungo sul significato del termine “individuabili in blocco”. L’interpretazione maggiormente

condivisibile ritiene che si sia voluto indicare un insieme di crediti che presentino un elemento distintivo

comune, comuni attributi identificativi tali da consentire una agevole determinazione dell’oggetto della

cessione. La ratio del blocco dovrebbe consistere nella possibilità di determinare su basi omogenee le

caratteristiche dei crediti posti a garanzia delle emissioni.

La cessione può avvenire sia pro solvendo che pro soluto. In particolare la distinzione principale, non tanto

dal punto di vista giuridico, quanto economico, appare tra crediti performing e non performing. Le

motivazioni dell’operazione, come già evidenziato, appaiono significativamente diverse, laddove la cessione

di crediti in sofferenza aggiunge alla ricerca di nuove fonti di liquidità motivazioni di pulizia di bilancio e di

deducibilità fiscale (particolarmente apprezzabili nel contesto italiano) E’ evidente che, se l’obiettivo

dell’operazione è questo, la cessione dovrà necessariamente avvenire pro soluto per consentire al cessionario

di eliminare dal proprio bilancio i crediti ceduti.

LE CARATTERISTICHE DEI TITOLI

Per finanziare l’acquisto dei titoli la società veicolo emette dei titoli da collocare sul mercato. Tali titoli

incorporano il diritto ad un congruo interesse e al rimborso del capitale attraverso gli incassi del portafoglio

di crediti ceduto.

La natura: i titoli non appaiono assimilabili alle azioni poiché non rappresentano una partecipazione al

capitale dell’emittente e non danno titolo a diritti amministrativi; la principale differenza dalle obbligazioni

deriva dall’espressa inapplicabilità dei vincoli in materia di emissione (art. 2410 cc). E’ quindi possibile

concludere che siamo in presenza di un nuovo titolo di credito, da ricomprendere tra i “titoli atipici” e tra gli

“strumenti finanziari” normalmente assimilabili a titoli di debito.

Non esistono particolari prescrizioni sulle loro caratteristiche. Potranno essere a tasso fisso o variabile,

indicizzato a qualunque parametro, con cedole periodiche o zero coupon. I titoli sono solitamente divisi in

tranche con caratteristiche diverse in funzione del rating e della prevedibile esigibilità.

Ai titoli emessi si applica la disciplina del testo unico bancario in materia di intermediazione finanziaria; ne

consegue l’obbligo di predisporre un prospetto informativo indicante:

- soggetto cedente, società cessionaria, caratteristiche dei crediti e dei titoli offerti;

- soggetti incaricati dell’emissione e del collocamento dei titoli

- soggetti incaricati della riscossione e dei servizi accessori;

- condizioni per l’eventuale cessione dei crediti e/o per il reinvestimento delle eccedenze

-

eventuali operazioni finanziarie accessorie

costi dell’operazione

eventuali rapporti di partecipazione tra il soggetto cedente e la società cessionaria

EFFICACIA DELLA CESSIONE E REGIME DEI CONTROLLI

Una dei principali problemi precedenti l’approvazione della nuova legge era relativo alle modalità di

opposizione della cessione al debitore ceduto o a terzi. In sostanza il cessionario doveva ottenere il consenso

del debitore ceduto, ovvero provvedere a notificargli la cessione con le difficoltà e gli oneri che ciò

comportava in presenza di un numero significativamente grande di debitori. Ciò portava solitamente alla

decisione di non notificare la cessione, mantenendo i servizi di riscossione in capo al cedente.

Oggi la nuova legge ha posto soluzione a tale difficoltà, disponendo l’applicabilità della disciplina già

stabilita per la cessione di crediti a banche che prevede delle forme di pubblicità di tipo collettivo: è stabilito

che, per poter opporre la cessione al debitore ceduto o a terzi, è sufficiente la pubblicazione nella Gazzetta

Ufficiale della notizia della cessione, con evidenti vantaggi di efficacia e celerità dell’operazione.

Una particolare disciplina è inoltre stabilita in deroga alle normali disposizioni della legge fallimentare:

sono irrevocabili i pagamenti effettuati dai creditori ceduti alla società per la cartolarizzazione;

la cessione di crediti in sede di cartolarizzazione è revocabile nei termini abbreviati di sei mesi e tre

mesi, rispetto ai termini ordinari di due anni e un anno previsti dall’articolo 67, primo e secondo comma

della legge fallimentare (Regio decreto 16 marzo 1942, n. 267) per la revocatoria fallimentare. Il maggior

termine di sei mesi vale per i casi di cessione in cui la controprestazione appare inadeguata con inversione

dell’onere della prova a favore del curatore.

La prima disposizione obbedisce ad un criterio di maggior tutela della società per la cartolarizzazione che

vede così ridotto il rischio d’insolvenza dei debitori.

La seconda, di fatto, considerati i tempi procedurali italiani, rende sommamente improbabile l’esercizio di

un’azione revocatoria nei confronti della società cessionaria e appare correlata alla presunzione che il

portatore del titolo non possa comunque essere a conoscenza dello stato di insolvenza del debitore ceduto.

CONCLUSIONI

Il giudizio dei commentatori sull’asset securization non è unanime: oltre alle molte lodi si sono levate

critiche in relazione a talune specificità. Alcuni hanno espresso perplessità per l’ampia portata della legge e

per il desiderio di disciplinare tutte le tipologie di operazione. Altri hanno sindacato che la stringatezza del

testo, l’uso di un lessico specialistico, volutamente nuovo e non presente in precedenza nel diritto, avrebbero

meritato una relazione al disegno di legge più precisa ed esaustiva.

C’è poi chi ha in generale attaccato l’intero istituto ponendo in dubbio la fondatezza delle operazioni e

l’opportunità che il legislatore presti la sua tutela ad operazioni che sarebbero motivate solo dal desiderio di

liquidare immobilizzazioni o di anticipare una congiuntura favorevole nell’evoluzione dei mercati finanziari.

Peraltro anche la prospettiva di pulizia di bilancio, realizzabile attraverso la cartolarizzazione di crediti non

performing, è stata criticata come misura destinata ad agevolare un rientro morbido da anni di valutazioni di

bilancio contrarie alle norme imperative.

E’ stata inoltre stigmatizzata la mancata previsione dell’istituto del trust che ben avrebbe potuto essere

recepito per la funzione di SPV con probabili costi inferiori e minori oneri di struttura.

Anche la speditezza di approvazione della legge è stata considerata sospetta, insinuando il dubbio che le

motivazioni fossero insite nella prevista cartolarizzazione di crediti INPS che assumeva una parte

significativa della finanziaria 1999 (8013 miliardi sono stati incassati nel 1999 e altri 5-6 mila sono previsti

per il 2000).

Come già evidenziato, vi è inoltre la possibilità di conflitti di interesse tra i vari soggetti, specie ove non

siano indipendenti. Il problema è particolarmente sentito per le agenzie di rating ma vale anche per gli altri.

Il conflitto, ad esempio, è in re ipsa se il ruolo di servicer è svolto dallo stesso cedente – garante, remunerato

per l’attività di recupero.

Fatte queste doverose osservazioni, tuttavia, si ritiene che nel complesso il giudizio sulla nuova legge non

possa che essere positivo.

Va ricordato, infatti, che le norme precedenti rendevano l’istituto non concorrenziale, condannando i soggetti

residenti a ricorrere a complessi passaggi con l’estero a discapito dell’economicità dell’operazione.

E’ probabile che in Italia la presenza di crediti in sofferenza sia più grave che in altri paesi ed è innegabile

che il problema della qualità dei crediti ceduti costituisca, come è stato sottolineato, un elemento di

perplessità; tuttavia, non è possibile negare che la legge, con le disposizioni agevolative previste, costituisca

anche un’occasione eccellente per una pulizia del bilancio e il miglioramento degli indici correlati.