GLI SVARIONI CIVILISTICI DELLA CASSAZIONE TRIBUTARIA

SULL'IMPONIBILITÀ IRPEF DELLA CAPARRA PENITENZIALE

1

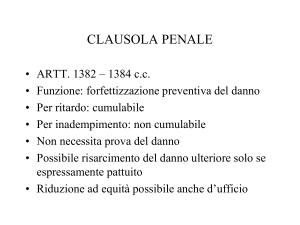

Leggendo il testo della sentenza n. 11307 del 31.05.2016, viene il dubbio che la Sezione Tributaria della

Cassazione non conosca la differenza tra "caparra penitenziale" e "clausola penale". Infatti, essa conferma

e arricchisce una decisione di secondo grado la quale, per sostenere l'asserita imponibilità ai fini IRPEF

delle somme che un soggetto ha incamerato a titolo di "caparra penitenziale, convenuta con il preliminare

di compravendita - non seguito dalla stipula del definitivo - ed avente ad oggetto terreni agricoli", illustra

come la "clausola penale" generi introiti costituenti "risarcimento di danni consistenti nella perdita di

redditi" ai sensi dell'art. 6, comma 2 del TUIR. Ciò come se "clausola penale" e "caparra penitenziale"

fossero sinonimi o istituti giuridicamente fungibili.

Sennonché, non è necessaria la lettura di un manuale istituzionale di diritto privato per realizzare che

"caparra penitenziale" e "clausola penale" sono istituti completamente differenti: ciò emerge dalla stessa

lettura degli articoli del codice civile. Mentre la "clausola penale" è quella clausola "con cui si conviene

che, in caso d'inadempimento o di ritardo nell'adempimento, uno dei contraenti è tenuto a una determinata

prestazione" con "l'effetto di limitare il risarcimento alla prestazione promessa" (art. 1382 c.c.), la "caparra

penitenziale" è quella clausola che "ha la sola funzione di corrispettivo per il recesso" (art. 1386 c.c.).

Cosicché, le argomentazioni relative alla "clausola penale" non hanno di per sé il benché minimo rilievo ai

fini dell'oggetto del giudizio giunto dinnanzi alla Cassazione, relativo a una "caparra penitenziale", a sua

volta diversa anche dalla "caparra confirmatoria" (cfr., chiaramente, Cass., sez. III, n. 11356/2006, in

motivazione).

Ma non è tutto, poiché lo "svarione" in cui è incorsa la Sezione Tributaria non ha rilievo solo sul piano

civilistico, ma anche su quello specificamente tributario. Invero, se il collegio avesse studiato la natura

della "caparra penitenziale" anziché confonderla con la "clausola penale" sarebbe giunto alla conclusione

che il relativo provento non doveva essere assoggettato a imposizione ai fini IRPEF. Infatti, la somma di

danaro che una persona fisica che agisce al di fuori dell'impresa percepisce come corrispettivo del recesso

di cui una controparte contrattuale ha inteso avvalersi per evitare l'esecuzione di un preliminare di

compravendita di terreni agricoli non rientra in alcuna delle fattispecie previste dalle sei categorie

reddituali, non potendo essere correttamente ascritta neppure a quella residuale di cui all'art. 67, comma 1,

lett. l) non essendovi in senso proprio alcun "obbligo di fare, non fare o permettere" cui la somma possa

dirsi collegata. Tale somma di danaro, poi e per definizione, non può essere considerata sostitutiva o

risarcitoria di danni consistenti nella perdita di proventi ascrivibili alle fattispecie delle sei categorie. Il

recesso, infatti, è una facoltà che deriva (in alcuni casi dalla legge o, in altri casi come quello di specie) da

un patto che le parti sono libere di inserire in un contratto per sciogliersi fisiologicamente dagli obblighi di

esecuzione (o di continuazione di esecuzione) di esso (art. 1373 c.c.): l'avvalimento di tale facoltà, quindi,

non può ad alcun titolo essere considerato alla stregua di un inadempimento foriero di danni da risarcire o

di un negozio "sostitutivo" di altri negozi giuridici (ciò che costituisce invece presupposto per invocare

l'applicabilità dei principii di cui al comma 2 dell'art. 6 del TUIR).

2

Il discorso, naturalmente, potrebbe e dovrebbe concludersi qua, poiché all'amministrazione finanziaria non

è di regola consentito in materia reddituale riqualificare una "caparra penitenziale" in "clausola penale".

Quale soggetto terzo rispetto al contratto, infatti, il fisco non ha strumenti di diritto comune per far

prevalere la sua interpretazione del contratto rispetto a quella "autentica" data dalle parti, a meno che non

ne dimostri la nullità o la simulazione ovvero agisca ipoteticamente per revocatoria: quanto agli strumenti

di diritto pubblico, non sono previste nel settore reddituale norme analoghe a quella dell'art. 20 del d.P.R.

n. 131/1986 e, di regola, non possono in casi analoghi ritenersi ricorrenti i requisiti dell'abuso del diritto,

visto che la caparra penitenziale è lo strumento giuridico fisiologico e naturale, ai sensi dell'art. 1386 c.c.,

che le parti inseriscono nel contratto quando vogliono lasciarsi la possibilità di sottrarsi unilateralmente ai

relativi obblighi di esecuzione (talché per definizione la relativa previsione non potrà considerarsi priva di

sostanza economica ai sensi dell'art. 10-bis dello Statuto dei diritti del contribuente). Ad ogni modo,

volendo ragionare in via del tutto ipotetica, è bene chiarire come la conclusione circa la natura non

reddituale delle somme oggetto dell'accertamento posto a base del giudizio sfociato nella sentenza in

commento avrebbe dovuto esser tratta anche laddove si fosse trattato di "clausola penale", anziché di

"caparra penitenziale". Va, infatti, evidenziato come non possa essere condiviso neppure il ragionamento

che la Cassazione conferma, secondo il quale la "penale" per l'inadempimento di un contratto di

compravendita immobiliare è imponibile per le persone fisiche che la ottengono poiché costituirebbe "il

risarcimento della perdita dei proventi che, per loro natura e in base a quanto sopra considerato

avrebbero generato redditi tassabili per un soggetto privato, con il conseguimento di una plusvalenza ai

sensi dell'art. 67 del TUIR". E' del tutto evidente, infatti, come il provento che il privato avrebbe

conseguito dal contratto di compravendita non sia "la plusvalenza" (reddito ascrivibile a una fattispecie

prevista dal TUIR). Conseguentemente, con l'inadempimento del contratto che dà luogo alla percezione

della penale il contraente non perde il diritto a percepire il reddito costituito dalla plusvalenza, ma

semplicemente somme che avrebbero modificato la propria composizione patrimoniale. A niente rileva,

poi, che tali somme avrebbero potuto comportare, a conti fatti, una plusvalenza imponibile: ciò che

valorizza l'art. 6, comma 2 del TUIR, infatti, è la causa giuridica che la somma percepita ha rispetto alla

vicenda negoziale in cui si inserisce e non le conseguenze fattuali che da tale somma possono derivare

sotto altri profili non direttamente e immediatamente attinenti alla vicenda negoziale e risarcitoria stessa

(così, chiaramente, anche l'ultimo periodo della ris. min. n. 1856 del 1982, riferita alla diversa ipotesi di

"caparra confirmatoria" ma indicativa in parte qua di un principio valido anche per la "clausola penale" e

avente portata generale).

Anche considerando che la sentenza in commento è stata "partorita" dopo più di un anno dalla celebrazione

dell'udienza di discussione, troppi e troppo evidenti appaiono, quindi, gli svarioni che la pronuncia contiene

perché possa dirsi che essi dipendono dal carattere "a critica vincolata" del giudizio di cassazione e da una

3

formulazione eventualmente inadeguata dell'impugnazione della sentenza di secondo grado, la quale viene

confermata riportandone ampi stralci virgolettati, come a voler testimoniare una sorta di disconoscimento

di paternità delle relative argomentazioni da parte della Cassazione. L'auspicio è che, al di là dello

sfortunato contribuente che si trova a doverne subire gli effetti di giudicato, la sentenza in rassegna cada

nell'oblio giuridico e non venga considerata alla stregua di precedente rilevante a fini nomofilattici.

FRANCESCO FARRI