Economic Outlook Annuale

Il 2017 secondo John Greenwood

Documento riservato ai Clienti Professionali/Investitori Qualificati e/o ai Soggetti Collocatori

in Italia. È vietata la distribuzione.

Stati Uniti d’America

John Greenwood

Capo Economista, Invesco

Ltd.

Sotto la presidenza di Donald Trump ci attendiamo un’importante accelerazione del PIL, ma a mio avviso

possiamo aspettarci un rialzo intorno al solo 2,4 % nel 2017 e al 2,6 % nel 2018, non al 3,5-4,0 %

promesso da Trump.

Gran parte della crescita del 2017 non deriverà da stimoli fiscali, tagli degli imposte o spese in

infrastrutture, ma dal rafforzamento della ripresa del ciclo economico che il Presidente Trump ha

ereditato.

L'inflazione dell'indice dei prezzi al consumo (CPI) statunitense potrebbe registrare un leggero

incremento, ma non risentirà in misura significativa del deficit fiscale. Salvo in caso di accelerazione

della crescita degli investimenti e del credito, l'inflazione rimarrà sostanzialmente invariata intorno al

2 %. A ottobre, la spesa per consumi personali (PCE) di prima necessità è stata dell'1,7 %, con un indice

dei prezzi al consumo del 2,2 % su base annua.

Dopo il rialzo dello 0,25 % del tasso dei Fondi statuitensi emessi dalla Federal Reserve a dicembre,

prevediamo ulteriori aumenti, che porteranno l'obiettivo del tasso all'1,00 - 1,25 % entro la fine del 2017.

Eurozona

Nell'area euro, le prospettive rimangono deboli per il medio termine e ben lungi dal diventare robuste nel

lungo termine. La manchevole strategia di quantitative easing (QE) della Banca Centrale Europea a

sostegno dell’economia, di recente estesa a dicembre 2017, a un ritmo ridotto di 60 miliardi di euro a

partire da aprile 2017, continua a non sembrare efficace.

Le tesi a favore di un allentamento fiscale in Europa stanno diventando consuetudine, ma le norme della

Commissione Europea (CE) non lasciano molti spazi a un cambiamento, ancor meno a un'espansione

fiscale sostenuta da un'accelerazione monetaria.

Il risultato del referendum italiano dimostra che le pressioni politiche per apportare modifiche

fondamentali all'Unione Europea (UE) stanno guadagnando terreno.

Il PIL reale della zona euro scenderà intorno all'1,2 % nel 2017, mentre l'inflazione continuerà a restare

ampiamente al di sotto dell'obiettivo di “livelli inferiori ma prossimi al 2 %”.

Giappone

Il programma a triplice obiettivo del Primo Ministro Abe non è riuscito a rinvigorire la crescita, mentre il

programma di quantitative e qualitative easing (QQE) della Bank of Japan a sostegno dell’economia, non

ha fatto aumentare il sottostante tasso di crescita della massa monetaria (M2).

Prevediamo che il tasso di crescita economica giapponese rimarrà intorno all'1 % e che l'economia

continuerà a muoversi sull'orlo della deflazione.

Cina e Mercati Emergenti

1

Le economie emergenti evidenziano a loro volta una divergenza tra quelle produttrici di materie prime e

le manifatturiere: le prime soffrono a causa delle deboli ragioni di scambio, mentre le seconde sono

ancora in attesa di una ripresa a tutti gli effetti nelle economie sviluppate, che rappresentano i principali

acquirenti dei loro prodotti.

Negli ultimi otto anni, varie economie dei mercati emergenti hanno aumentato in misura significativa i

loro livelli di debito, determinando la necessità di risanamento del debito interno o estero, con un

rallentamento del processo di ripresa.

La situazione cinese è particolarmente enigmatica. Da una parte, le autorità hanno consentito una

crescita molto rapida del credito destinato ai settori governativo e finanziario, ma dall'altra l'eccesso di

capacità in industrie di base come la siderurgia e il carbone e l'incremento dei crediti deteriorati nei

settori statali stanno limitando la crescita di nuovi investimenti.

In Cina si è creata una serie di mini-bolle sul fronte delle azioni (nel 2014 -15), nel mercato

obbligazionario, in alcune parti del mercato immobiliare e, più di recente, in vari mercati delle materie

prime (p.es. farina di soia, carbon coke, ottenuto dalla raffinazione di petrolio e litantrace, minerale di

ferro e acciaio).

Sul fronte esterno, la Cina è alle prese con i deflussi di capitali che ora superano il surplus delle partite

correnti. Il deficit complessivo della bilancia dei pagamenti ha costretto le autorità cinesi a consentire un

certo grado di deprezzamento dello yuan, in combinazione con l'intervento sul mercato dei cambi (con

un conseguente calo delle riserve valutarie) e l'applicazione di controlli più rigorosi sui deflussi di

capitali.

Grafico 1: Dollaro statunitense destinato ad apprezzarsi ulteriormente

Valore del dollaro US (Marzo 1973 = 100)

Fonte: Macrobond, dati al 13 dicembre 2016

Nonostante queste battute d'arresto a breve - medio termine del processo di ripresa, siamo da tempo

convinti che l'attuale espansione del ciclo economico globale sia duratura. La ragione principale è che la

crescita inferiore alla media e la bassa inflazione annullano l'esigenza di attuare il genere di politiche

restrittive destinate a porre anticipatamente fine alla fase espansiva.

È improbabile che le recessioni o la debole crescita nelle economie dei ME possa fare deragliare la

modesta ripresa delle economie sviluppate. Sebbene alcune società o settori non possano sfuggire ai

problemi dei ME, le forze fondamentali chiave – come la politica monetaria e il risanamento dei bilanci –

continuano a essere trasmesse principalmente dai mercati sviluppati aglie emergenti, non viceversa.

Inoltre, la ripresa negli Stati Uniti, seppure in atto già da sette anni e mezzo, comincia soltanto ora ad

acquisire le caratteristiche tipiche di una normale ripresa: le banche - e non la Fed - concedono

finanziamenti, imprese e famiglie sono in una buona situazione finanziaria e possono riprendere la

normale dinamica di spesa.

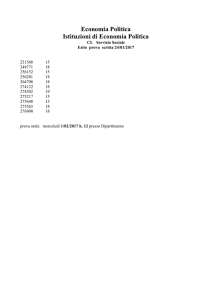

Consensus

Economics

US

Eurozona

Regno Unito

Giappone

Australia

Canada

Cina

India

Stime 2016

PIL Reale

1,6 %

1,6 %

2,0 %

0,7 %

2,9 %

1,3 %

6,7 %

7,0 %

CPI Inflation

1,3 %

0,2 %

0,7 %

- 0,2 %

1,3 %

1,5 %

2,0 %

4,9 %

Fonte: Consensus Economics, Dati al 5 Dicembre 2016.

2

Previsioni 2017 basate sul

consensus

Previsioni Invesco

PIL Reale

Inflazione CPI

2,3 % (2,4 %)

2,4% (1,6 %)

1,4 % (1,2 %)

1,3% (1,1 %)

1,3 % (1,5 %)

2,5% (2,7 %)

1,0 % (1,0 %)

0,5% (0,5 %)

2,7 % (3,0 %)

2,1% (1,8 %)

1,9 % (1,9 %)

2,0% (2,0 %)

6,4 % (6,4 %)

2,1% (2,3 %)

7,5 % (7,1 %)

5,0% (4,8 %)

Introduzione

Negli ultimi anni, i paesi sviluppati ed emergenti hanno reagito all'onda lunga della grande recessione

del 2008 e 2009, ma sono emerse divergenze nei cicli in ogni area.

La ripresa delle economie sviluppate è stata ostacolata da due fattori: il lento processo del

risanamento dei bilanci, soprattutto tra le banche e le diverse conseguenze derivanti

dall'implementazione di due differenti generi di quantitative easing. Questi fattori hanno contribuito a

creare una crescita inferiore alla media, un ritorno terribilmente lento alla piena occupazione, una

bassa crescita dei salari e un elettorato insofferente.

Per contro, tra il 2008 e il 2010 le economie emergenti hanno attuato robusti programmi di stimolo,

che hanno dato successi tali che alcuni paesi, tra cui Cina, Brasile e Russia, hanno dovuto invertire la

rotta e frenare bruscamente tra il 2011 e 2013. Nel periodo tra il 2014 e il 2016, hanno così registrato

anch'essi rallentamenti congiunturali, recessioni, debolezza valutaria e dolorose misure di

risanamento del debito.

Per le economie sviluppate ed emergenti, le prospettive per il 2017 saranno strettamente correlate al

modo in cui saranno affrontati questi diversi problemi.

Stati Uniti d’America

Negli Stati Uniti, Donald Trump è diventato ufficialmente presidente il 20 gennaio 2017 e i

Repubblicani da qualche giorno controllano entrambi i rami del Congresso. Trump ha proposto

diverse misure di stimolo fiscale, tra cui tagli alle imposte sulle persone fisiche e giuridiche e una

nuova forma di spese in infrastrutture che si basa essenzialmente su finanziamenti del settore privato

con ricorso al debito.

La nuova amministrazione, in collaborazione con il Presidente della Camera dei Rappresentanti, Paul

Ryan, e il Presidente del Ways and Means Committee Kevin Brady, sembra inoltre valutare il

passaggio a un sistema fiscale sul paese di destinazione in cui la giurisdizione fiscale si basa sul luogo

di vendita dei beni o prestazione dei servizi, non sul luogo di produzione. Ciò potrebbe incentivare un

notevole spostamento della produzione verso il territorio nazionale statunitense rispetto all'attuale

regime fiscale che ha consentito - secondo alcuni incoraggiato - la delocalizzazione di posti di lavoro e

produzione.

Questi piani hanno lo scopo di rafforzare la crescita e incoraggiare il rimpatrio di capitali detenuti

all'estero.

Trump intende inoltre riformare l'Affordable Care Act (ponendo fine agli incentivi all'assunzione di

lavoratori per sole 29 ore settimanali), abolire le restrizioni alla produzione di energia (liberalizzando

scisti, petrolio, gas naturale e carbone pulito), consentire la costruzione di un maggior numero di

gasdotti e oleodotti e rivedere il Dodd Frank Act sulla regolamentazione bancaria.

Sorprendentemente, Trump mira a conseguire un tasso di crescita pari ad “almeno il 3,5 % o

addirittura il 4 %”.

3

Grafico 2: Le azioni crescono, ma le obbligazioni scendono

Obbligazioni decennali US & Indice S&P

Fonte: Macrobond, dati al 13 dicembre 2016

Malgrado alcuni potenziali risparmi derivanti da una riduzione degli oneri normativi e dall'abolizione

dei contributi statunitensi ai programmi ONU per il cambiamento climatico, il deficit fiscale federale

USA sembra destinato a salire, come all'epoca del Presidente Ronald Reagan.

I deficit fiscali, oltre a beneficiare dei risparmi di costi diretti, possono essere finanziati unicamente

mediante tre fonti: tassazione, indebitamento o creazione di nuova moneta e credito (come nel caso

degli stimoli fiscali in Cina nel periodo 2008-2010). Poiché la tassazione è esclusa per definizione e la

Fed non collaborerà sicuramente a un'arbitraria stampa di moneta (in considerazione dell'aumento

dei tassi a dicembre 2016 e dei probabili altri due o tre aumenti nel 2017), l'indebitamento diventa

l'unica soluzione per finanziare questi deficit. Non sorprende che dopo le elezioni presidenziali dell'8

novembre, i rendimenti obbligazionari siano saliti, le previsioni d'inflazione si stiano rafforzando e il

dollaro abbia registrato un apprezzamento.

Trump e la politica estera

Per quanto riguarda la politica estera, Trump ha dichiarato l'intenzione di rinegoziare il North

American Free Trade Agreement (NAFTA) per il libero scambio, ritirare gli Stati Uniti dal Trans-Pacific

Partnership (TPP) e imporre dazi consistenti sui “manipolatori valutari” al fine di arrestare l'afflusso

di acciaio prodotto con sussidi illegali e altri materiali industriali chiave a prezzi inferiori a quelli di

mercato.

Se l'amministrazione Trump pianificasse l'adozione di scambi commerciali veramente liberi rispetto a

questi ampi accordi di managed trade, ossia di scambi regolati, si avrebbero chiari benefici, ma

sembra invece intenzionata ad adottare un modello di managed trade ancora più ampio. Trump ha

intenzione di scoraggiare la delocalizzazione di posti di lavoro da parte di specifiche società

statunitensi, una politica di cui ha dato dimostrazione il 1° dicembre 2016 recandosi alla divisione di

produzione di condizionatori Carrier della United Technologies in Indiana. In linea di massima, mira a

ripristinare l'occupazione nei settori manifatturiero, minerario, forestale, siderurgico, dell'alluminio e

altre industrie pesanti. Oltre ad andare contro i principi fondamentali del vantaggio comparato, un

problema di questa strategia è che non tiene conto, per usare il titolo di un saggio dell'economista

francese Frederic Bastiat, vissuto nel XIX secolo, di “ciò che si vede e ciò che non si vede”, ossia i

guadagni in termini dei pochi posti di lavoro visibili presumibilmente salvati rispetto alle perdite,

piccole ma diffuse e invisibili, subite da consumatori o imprese che non beneficiano più di

importazioni meno costose. Se questo genere di managed trade orientato ai posti di lavoro viene

applicato su ampia scala, senza le suddette modifiche fiscali, l'amministrazione è destinata a finire

rapidamente coinvolta in una pletora di operazioni specifiche per singole società, con benefici

economici complessivi estremamente dubbi.

Il programma di Trump punta a ricostruire i punti di forza fondamentali dell'economia americana

conferendo un forte slancio a famiglie e imprese statunitensi. Tuttavia, esiste anche il rischio che il

suo genere di micro-gestione “caudillo capitalista” o intervento nelle decisioni di singole società possa

controbilanciare i potenziali guadagni macroeconomici, quali minori imposte, spese in infrastrutture,

minore regolamentazione e crescita più elevata. Alla luce dell'eredità economica straordinariamente

favorevole di Trump, banche e famiglie con bilanci sostanzialmente risanati, bassa inflazione e

rafforzamento dell'espansione economica, sarebbe un peccato se i fattori micro avessero il

sopravvento sui macro.

4

Ci attendiamo un miglioramento della crescita del PIL reale al 2,4 % nel 2017 e al 2,6 % nel 2018, con

un aumento dell'inflazione dei prezzi al consumo (CPI) al 1,6 % nel 2017.

Europa

In Europa le prospettive sono molto meno favorevoli. I lenti progressi della risoluzione bancaria, la

debolezza del programma di Quantitative Easing della Banca Centrale Europea e la conseguente

discesa dei tassi in territorio negativo sono alcuni dei fattori sfavorevoli che ostacolano la ripresa

economica. La disoccupazione nel continente è scesa soltanto di recente al di sotto di livelli a due

cifre (da settembre) e la crescita dei redditi è anemica.

Di conseguenza, a sinistra e a destra sono sorti vari movimenti politici xenofobi e populisti

perturbatori, che rifiutano l'austerità ed esigono maggiori risposte a livello locale. Ma in un contesto

in cui la politica monetaria è controllata dalla BCE a Francoforte, non sussiste un'opzione di

svalutazione e le norme fiscali sono stabilite dalla CE a Bruxelles, vi sono pochissimi margini di azione

per i governi nazionali.

Nel referendum del 4 dicembre, gli elettori italiani hanno nettamente respinto le proposte di riforma

costituzionale del Primo Ministro Renzi, creando un vuoto politico colmato ancora una volta da

un'altra amministrazione non scaturita da elezioni. Alla luce delle elezioni cui i tradizionali governi di

centro-destra o centro-sinistra in Olanda, Francia e Germania dovranno far fronte il prossimo anno,

esiste un rischio significativo di ulteriori dirompenti difficoltà politiche. A un certo punto, uno o più di

questi elettorati insoddisfatti potrebbe travolgere le élite di governo, creando una minaccia

esistenziale per l'ordine prestabilito, a livello nazionale, europeo, per l'UE o addirittura la zona euro.

Se si valuta l'attuale situazione dell'Europa in un'ottica di più lungo periodo, si deve riconoscere che

dopo la crisi del 2008-2009 è stato fatto troppo poco per risolvere i problemi fondamentali. Dopo una

crisi del genere, esistono due serie di politiche che le autorità devono attuare: risanamento dei bilanci

nei settori chiave e iniezione di liquidità nel sistema finanziario. In Europa, queste soluzioni ortodosse

sono state generalmente ignorate, mentre i burocratici di Bruxelles hanno concepito piani

semplicistici e mal indirizzati, quali sanzioni per le società di private equity, restrizioni ai bonus dei

banchieri e imposizione di un'imposta sulle operazioni finanziarie. Nel frattempo, gli Stati Uniti hanno

per esempio affrontato i problemi fondamentali, ricapitalizzando le 200 banche maggiori e lanciando

un programma di Quantitative Easing (QE) su ampia scala per iniettare liquidità nell'economia. Il

risultato è che anche oggi le maggiori banche tedesche e italiane lottano per rispettare i coefficienti

minimi di adeguatezza patrimoniale, mentre la mancata iniezione di liquidità adeguata (tramite le

operazioni di rifinanziamento a lungo termine della Banca Centrale Europea o il piano di QE lanciato a

marzo 2015) ha fatto sì che la spesa nominale nella zona euro sia troppo bassa per consentire alle

banche di risanare i bilanci mediante la crescita organica e troppo debole per permettere un aumento

degli introiti statali sufficiente a colmare i persistenti deficit fiscali.

Grafico 3. Il PIL reale della zona euro è in ritardo rispetto a USA e Regno Unito

PIL reale Eurozona, Regno Unito, USA dal 2008 (Q1 2008 = 100)

Fonte: Macrobond, dati al 13 dicembre 2016

Da un'analisi del quadro economico più recente della zona euro, emerge che nel 3° trimestre del 2016

il PIL reale per l'area della moneta unica nel suo complesso ha registrato un incremento dello 0,3 %

5

su base trimestrale (1,7 % su base annua); in Germania e Francia, la crescita su base trimestrale è

stata però soltanto dello 0,2 %, mentre in Italia ha evidenziato un miglioramento salendo allo 0,3 %.

Nonostante i dati relativi alla crescita per il terzo trimestre in Spagna (3,2 % su base annua) e Irlanda

(6,9 % su base annua) siano stati decisamente migliori, queste economie non sono abbastanza forti

da spingere al rialzo la crescita complessiva dell'area euro. Nell'intento di rafforzare la crescita e

innalzare il tasso d'inflazione dei prezzi al consumo dalla crescita dello 0,5 % su base annua

registrata a novembre verso l'obiettivo di poco inferiore al 2 %, la BCE ha pertanto deciso di

prolungare da aprile almeno fino a dicembre 2017 il suo Piano di acquisto di attività (PAA) o QE,

riducendolo a 60 miliardi di euro mensili (rispetto a 80 miliardi di euro). A ottobre, la crescita del M3,

che include i liquidi, è tuttavia scesa al 4,4%, evidenziando ancora una volta le manchevolezze

strutturali del PAA della BCE.

Secondo le stime di consenso, la crescita del PIL reale nella zona euro nel 2017 sarà dell'1,4 %, mentre

le nostre previsioni indicano una crescita di appena l'1,2 % in considerazione di tutti gli ostacoli politici

prospettati. Sul fronte dell'inflazione, ci attendiamo una perdurante crescita inadeguata del M3, con

un'inflazione compressa all'1,1% (sostanzialmente a causa del deprezzamento dell'euro), ma

ampiamente al di sotto dell'obiettivo della BCE di “livelli inferiori ma prossimi al 2 %”.

Giappone

In Giappone il risanamento dei bilanci bancari e le riforme strutturali sono rimasti indietro, mentre il

Quantitative e Qualitative Easing (QQE) attuato dalla Bank ofJapan (BoJ) ha avuto un impatto

decisamente minore del previsto. A fine settembre, la BoJ ha annunciato l'imposizione di un tetto

dello 0% ai rendimenti dei titoli di stato giapponesi (JGB) decennali, pur ribadendo la volontà di

continuare ad acquistare JGB allo stesso ritmo di 80 bilioni di yen l'anno e il cosiddetto inflation

overshooting committment, ossia l’impegno a mantenere una politica monetaria accomodante fino a

quando l’inflazione non avrà superato stabilmente l'obiettivo prefissato. Un cambiamento delle sole

previsioni d'inflazione non è tuttavia sufficiente.

Il problema è che la BoJ, così come la BCE, acquista la maggior parte dei titoli dalle banche (anziché

da organismi non bancari); il risultato è che, sebbene la base monetaria sia quasi triplicata rispetto a

marzo 2013, ossia l'inizio del Quantitative - Qualitative Easing, il tasso di crescita della massa

monetaria in senso ampio (M2) non è quasi cambiato. Poiché la spesa totale è correlata alla quantità

di moneta detenuta da imprese e famiglie (M2) e non alla base monetaria, non sorprende che la

crescita sia stata debole e la deflazione rappresenti un problema persistente.

Grafico 4: La BoJ ha aumentato la base monetaria, ma non l’M2

Giappone: Base Monetaria, M2 e Prestiti (Marzo 2013 = 100)

Fonte: Macrobond, dati al 13 dicembre 2016

In generale, le politiche economiche del Primo Ministro Shinzo Abe, conosciute come “Abenomics”,

comprendenti riforme strutturali ed espansione fiscale oltre all'allentamento monetario, non sono state

all'altezza delle promesse e le prospettive per il 2017 sono di poco migliori rispetto a quelle per il 2016.

6

Nel terzo trimestre, la crescita del PIL reale ha registrato un rialzo dello 0,3%, portando il tasso di crescita

su base annua all'1,0%, che è essenzialmente imputabile alla domanda esterna, mentre i consumi privati

sono saliti soltanto dello 0,2% e gli investimenti delle imprese sono diminuiti.

Malgrado il bassissimo tasso di disoccupazione, pari al 3,0% e la tensione dei mercati del lavoro,

rispecchiata nel rapporto dell'1,40 tra posti di lavoro e candidati, la crescita dei salari rimane stagnante;

alla luce di ciò, il Primo Ministro ha invitato la società ad aumentare il prossimo anno i salari in misura

almeno uguale al 2016. Nonostante l'intervento del Primo Ministro, le stime di consenso per la crescita

delle retribuzioni cash totale nel 2016 sono appena dello 0,6% a fronte di uno 0,7% nel 2017.

Sul fronte dell'inflazione, a ottobre l’inflazione è finalmente passata in territorio positivo, raggiungendo lo

0,1% su base annua, dopo essere diminuito per sei mesi consecutivi. Il cosiddetto indice “PCI core-core”,

che esclude generi alimentari ed energia, è costantemente rallentato nel corso dell'anno, scendendo dallo

0,6% a gennaio allo 0,3% a ottobre. Per il 2017, ci attendiamo una crescita del PIL reale dell'1,0% e

un'inflazione dei prezzi al consumo dello 0,5%.

Cina e Mercati Emergenti

Nei Mercati Emergenti, l'eccessiva creazione di credito e l'esagerato ricorso all'indebitamento tra il

2008 e il 2010 hanno richiesto un processo correttivo tra il 2013 e il 2015, soprattutto in Brasile,

Russia, India e Cina. Nel 2016, questa fase sembra essersi conclusa, come dimostrato dal superamento

del minimo ciclico e dall'inizio di un modesto rialzo delle materie prime nel primo semestre dell'anno,

in combinazione con nuovi afflussi di capitali nelle economie dei Mercati Emergenti. La Cina

rappresenta un'eccezione, poiché ha intrapreso un'altra fase di espansione del credito a partire

dall'inizio del 2014.

Per quanto riguarda il mercato immobiliare, come altri mercati, le autorità cinesi hanno cercato di

raffreddare eventuali surriscaldamenti con controlli “prudenziali”, quali incrementi degli importi

minimi degli acconti, un rallentamento del rilascio di concessioni edilizie per progetti immobiliari e una

decisa riduzione delle quote di emissione di obbligazioni societarie nazionali da parte di sviluppatori

immobiliari, anziché una limitazione della crescita del credito in sé. Poiché la Cina è di gran lunga il

Mercato Emergente maggiore e il più grosso acquirente di materie prime sui mercati mondiali, la

ripresa della crescita del credito potrebbe causare un nuovo episodio d'inflazione nel paese, nonché

incidere sui prezzi delle materie a livello globale. Oltre a compromettere l'adeguamento della Cina a

un modello di crescita maggiormente orientato ai consumi, ciò potrebbe comportare gravi

ripercussioni per altri Mercati Emergenti, in particolare produttori di materie prime e vicine economie

dell'Asia orientale.

Grafico 5: La Cina e la nuova espansione del credito

Cina, una nuova iniezione di credito

Fonte: Macrobond, dati al 13 Dicembre 2016

7

L'eccessiva crescita del credito in Cina sembra essersi finora sostanzialmente limitata ai settori

finanziario e statale, ma emergono preoccupanti segnali indicanti che l'esplosione del credito

comincia a diffondersi nell'economia su più ampia scala. In primo luogo, si è riscontrata una serie di

mini-bolle sui mercati azionari (2014 e 2015), immobiliari e delle materie prime (p.es. futures su farina

di soia, PVC, minerale di ferro, carbon coke, ottenuto dalla raffinazione di petrolio e litantrace e

acciaio.) In secondo luogo, le grandi imprese industriali statali hanno registrato una notevole ripresa

della crescita e degli utili. I prezzi alla produzione, in calo da quattro anni consecutivi, hanno infine

ricominciato a salire a ottobre.

Tanto prima le autorità cinesi affronteranno questi problemi, quanto minori saranno i danni per

l'economia e per l'occupazione, fermo restando che ulteriori ritardi inaspriranno l'adeguamento,

quando finalmente avverrà. Una delle grandi incognite del 2017 è in che modo le autorità cinesi

affronteranno questo problema (limitando il credito e aumentando i tassi d'interessi, così da

trasmettere gli adeguamenti necessari, oppure tramite repressione e controlli diretti).

Materie prime

Negli ultimi tre anni, le nostre prospettive per i prezzi delle materie prime sono state ribassiste, ma la

ripresa dei prezzi di petrolio e metalli nel primo semestre del 2016 ha cominciato a suggerire la

possibilità di un'imminente fine della fase ribassista. I fattori sul fronte dell'offerta possono talvolta

influenzare singoli mercati, ma raramente incidono sui prezzi delle materie prime su ampia scala. Il

propulsore decisamente più importante delle prospettive per le materie prime è il comportamento

della domanda aggregata, o globale. A nostro giudizio, la spesa totale delle economie sviluppate

rimarrà prevalentemente contenuta, sebbene i piani di spese in infrastrutture di Trump abbiano

recentemente conferito un modesto slancio al sentiment. La domanda dei ME rimane tuttavia critica e

in questo segmento di mercato la Cina continua a rappresentare il maggiore singolo fattore di

influenza.

Le misure cinesi volte a preservare la crescita dell'economia hanno determinato un'altra

accelerazione dell'iniezione di credito dall'inizio del 2014. Il conseguente incremento della domanda si

è tradotto in un maggiore ottimismo circa le sorti del settore delle materie prime, attestato da una

serie continua di mini-bolle in parecchi mercati di materie prime. Secondo le autorità cinesi, all'origine

di questi aumenti dei prezzi vi sono speculazioni. Per esempio, in Cina i prezzi del carbone cinese sono

più che raddoppiati da agosto. Dopo i massimi toccati dai prezzi nel 2011, i produttori di carbon coke

hanno costantemente ridotto la capacità; quest'anno, la produzione siderurgica cinese - di cui il

carbon coke costituisce un fattore produttivo chiave - è stata più elevata del previsto e le autorità

cinesi hanno a loro volta imposto restrizioni al numero di giorni in cui è consentito produrre carbone

cinese.

Sul versante dei metalli, il rame è rimasto arretrato fino a settembre, senza rimbalzare in linea con gli

altri metalli. Tuttavia, a partire da ottobre il prezzo del rame è salito del 24 %. Le principali

spiegazioni di questo rialzo del prezzo del rame sono tre: l'aumento della domanda cinese,

l'incremento della produzione di vetture elettriche (che richiedono il quadruplo dei cablaggi in rame

rispetto ai veicoli tradizionali) e la previsione di maggiori spese in infrastrutture negli Stati Uniti.

Alcuni analisti prevedono che il deficit possa raggiungere 400.000 tonnellate nel 2017, se la domanda

cinese terrà e le autorità di Pechino continueranno a iniettare credito nell'economia in attesa del 19°

Congresso Nazionale del Partito Comunista previsto per il prossimo autunno.

La crescita del credito cinese alimenta il rialzo dei prezzi del carbone e dell'acciaio

Per contrastare la crescente febbre speculativa, le autorità normative cinesi hanno attuato una serie

di misure, riguardanti il carbone, il minerale di ferro e l'acciaio scambiati su borse, volte a dissuadere

gli speculatori. Tra tali misure figurano l'aumento dei margini di negoziazione, il rialzo delle

commissioni sulle operazioni e l'imposizione di limiti alla negoziazione. A novembre, la Dalian

Commodity Exchang, la borsa merci cinese, ha così aumentato il margine di negoziazione per i

contratti su carbon coke e carbone tre volte nell'arco di una settimana. Il problema di fondo in Cina è

che la domanda interna è incrementata in una fase di eccesso di capacità delle industrie di base. Non

passerà molto tempo prima che le autorità siano costrette a scegliere tra un'inflazione generalizzata

e il fallimento di alcune società.

L’OPEC taglia la produzione di petrolio

Per quanto riguarda il mercato petrolifero, il 30 novembre l'OPEC, Organizzazione dei Paesi

Esportatori di Petrolio, ha concordato un taglio della produzione per la prima volta da 15 anni. Alla

luce della precedente politica saudita mirante a fare uscire l'industria statunitense degli scisti dal

mercato mantenendo bassi prezzi, tale taglio potrebbe essere interpretato come un'ammissione di

sconfitta. L'accordo stabilisce un limite di produzione di 32,5 milioni di barili al giorno per un periodo

iniziale di sei mesi, una riduzione di 1,2 milioni di barili rispetto al livello di produzione di ottobre. Vi

sono tuttavia buone ragioni di dubitare del successo finale di quest'accordo.

In primo luogo, sebbene il 10 dicembre undici paesi non OPEC abbiano concordato di ridurre la

produzione di 580.000 barili al giorno, questi paesi hanno una lunga storia di mancata aderenza agli

obiettivi OPEC.

In secondo luogo, Nigeria e Libia sono esenti dal taglio della produzione perché in entrambi i paesi

8

sono in corso conflitti armati. In terzo luogo, l'OPEC ha consentito all'Iran di adottare un diverso

periodo di riferimento per i suoi tagli di produzione nell'ottica di compensare l'impatto subito negli

ultimi anni dal paese a causa delle sanzioni occidentali.

Tuttavia, anche in caso di tenuta di questo accordo di compromesso sui tagli alla produzione, la

struttura del mercato petrolifero è stata essenzialmente modificata dalla comparsa del petrolio da

scisti e di altre fonti alternative. Alcuni produttori di petrolio da scisti ora sostengono di raggiungere

la redditività a 40 dollari al barile. Il numero di pozzi negli Stati Uniti ha ricominciato a salire,

mettendo fine al calo iniziato nel 2014. Nel 2016, il numero di pozzi è salito a 588, con un aumento del

37%. La produzione petrolifera statunitense ha anch'essa invertito la recente tendenza al calo

mettendo a segno una ripresa. Tutto questo dimostra che sul mercato esiste almeno un grande

protagonista che non giocherà secondo le regole dell'OPEC.

La realtà è che l'OPEC sta registrando il problema fondamentale cui tutti i cartelli devono far fronte:

come sostenere artificialmente prezzi elevati? Il mantenimento di prezzi eccessivamente alti attira

sempre nuovi concorrenti sul mercato, incoraggia lo sviluppo di nuove tecnologie di estrazione delle

risorse, oppure determina lo sviluppo di sostituti meno costosi. In ultima analisi, incrementa l'offerta e

riduce il prezzo, sconfiggendo così il cartello: e questo è esattamente ciò che è accaduto sul mercato

del petrolio.

Conclusioni

Nei mercati finanziari ci sono dubbi in merito al concetto di politica monetaria. La maggior parte degli

economisti e degli analisti tende a giudicare la politica monetaria in base al livello o alla direzione dei

tassi d'interesse. In realtà, i tassi d'interesse non costituiscono una misura affidabile

dell'orientamento della politica monetaria. Se la politica monetaria, ossia la crescita monetaria, viene

allentata, i tassi d'interesse inizialmente scendono, ma poi salgono una volta che l'economia si

riprende e l'inflazione comincia a salire. L'effetto più importante e a più lungo termine (“effetto

Fisher”, che stima la relazione tra tasso di inflazione atteso, tasso d'interesse nominale e tasso

d'interesse reale del denaro) è rappresentato da tassi d'interesse più alti, non più bassi.

Per contro, in caso di stretta della politica monetaria, i tassi d'interesse inizialmente salgono, ma poi

scendono una volta che l'economia rallenta e l'inflazione scende. Di conseguenza, l'effetto più

importante e a più lungo termine di una stretta della politica monetaria è rappresentato da tassi

d'interesse più bassi, non più alti. Ecco perché i tassi d'interesse sono oggi più elevati in paesi come

Egitto e Venezuela e più bassi in nazioni come il Giappone e nella zona euro.

Ne consegue che per evitare una deflazione è necessaria una crescita più rapida della quantità di

moneta. Non basta portare semplicemente i tassi d'interesse a zero o in territorio negativo come

hanno fatto la BCE e la BoJ. La ragione è che, limitandosi ad agire sul fronte della riduzione dei tassi

di mercato, le banche centrali rimangono essenzialmente passive, senza creare l'espansione

monetaria di cui un'economia ha bisogno per crescere. I bassi tassi d'interesse nella zona euro e in

Giappone sono il risultato della seconda fase di un periodo prolungato di politica monetaria restrittiva

(ossia lenta crescita dell'offerta di moneta), non i primi segnali di una politica più accomodante (cioè

crescita più rapida dell'offerta di moneta).

Non sorprende certo che in queste circostanze il Giappone e l'area euro si siano trovati in uno

scenario di deflazione e rendimenti obbligazionari negativi.

9

Grafico 6: La crescita del credito cinese ha alimentato il rialzo dei prezzi del carbone e dell'acciaio

La crescita del credito cinese ha portato al rialzo dei prezzi di carbone e acciaio

Fonte: Macrobond, dati al 13 Dicembre 2016

Dopo che a dicembre 2015 e a dicembre 2016 la Fed ha aumentato i tassi d'interesse (per

normalizzare la politica monetaria, senza però renderla restrittiva), il fattore critico sarà la capacità di

mantenere una crescita degli investimenti e del credito sostenuta al 6 – 8 % annuo (come avvenuto

nel 2016).

Se le banche commerciali riusciranno a mantenere questi tassi di crescita degli investimenti e del

credito, anche qualora ulteriori aumenti dei tassi facciano temporaneamente sussultare i mercati

obbligazionari e azionari, a nostro giudizio l'economia riuscirà a superare indenne la normalizzazione

dei tassi d'interesse, crescendo ancora per parecchi anni, prima che il ciclo economico raggiunga i

massimi.

Documento riservato ai Clienti Professionali/Investitori Qualificati e/o ai Soggetti Collocatori in Italia. Si prega di

non redistribuire.

La presente pubblicazione ha carattere meramente informativo ed è rivolta ad un uso esclusivamente interno al

soggetto destinatario. Non contiene offerte, inviti a offrire o messaggi promozionali, rivolti al pubblico o a clienti al

dettaglio, finalizzati alla vendita o alla sottoscrizione di prodotti finanziari. La decisione di investire in azioni di un

fondo deve essere effettuata considerando la documentazione d’offerta in vigore. Questi documenti (Documento

contenente le Informazioni Chiave per gli Investitori specifico per fondo e classe, prospetti e relazioni

annuali/semestrali) sono disponibili sul sito www.invesco.it. Le Spese Correnti prelevate da ciascuna Classe di

azioni del Fondo in un anno, sono indicate nel relativo Documento contenente le Informazioni Chiave per gli

Investitori (KIID). Potrebbero emergere direttamente a carico del cliente altri costi, compresi oneri fiscali, in

relazione alle operazioni connesse al fondo. È vietata la diffusione, in qualsiasi forma, della pubblicazione e/o dei

suoi contenuti. Invesco non potrà in nessun caso essere ritenuta responsabile per l’eventuale diffusione al pubblico

e/o a clienti al dettaglio della presente documentazione, né per eventuali scelte di investimento effettuate in

relazione alle informazioni in essa contenute.

Le opinioni espresse da John Greenwood si basano sulle attuali condizioni di mercato e possono subire modifiche

senza preavviso. Tali opinioni possono differire rispetto a quelle fornite da altri professionisti dell’investimento di

Invesco.

Il presente documento è pubblicato in Italia da Invesco Asset Management SA, Sede Secondaria, Via Bocchetto, 6

20123 Milano.

CE0012/03012017

10