PROCEDURE DI SOLUZIONE DELLA CRISI D’IMPRESA

ALTERNATIVE AL FALLIMENTO

Convegno di studi, Lecco - 6 maggio 2009

INDICI DELLA SITUAZIONE DI CRISI DELL’AZIENDA,

VALUTAZIONE DELLE SOLUZIONI

E POSSIBILI ALTERNATIVE

Roberto Moro Visconti - docente di Finanza aziendale nell'Università Cattolica di Milano dottore commercialista - [email protected]

INDICE

1. Indici della situazione di crisi dell'azienda al venir meno della continuità aziendale

1.1. Dal going concern al break up

1.2. Il principio della continuità aziendale

1.3. Gli effetti del venir meno del going concern

1.4. I warning sul going concern: obblighi d'informativa e continuità aziendale

2. Salviamo il salvabile: valutazione delle soluzioni e possibili alternative

2.1. La ristrutturazione strategica del modello di business in presenza di crisi aziendale,

finanziaria e di mercato

2.2. Meglio soli che male accompagnati: ripartizione tra good branch e bad branch in

funzione delle strategie aziendali

2.3. Mors tua, vita mea: la separazione del ramo d'azienda "buono" da quello non salvabile.

Profili di criticità civilistica

2.4. Salvataggio della good company attraverso l'amputazione della bad company da porre

in liquidazione

2.5. Cessione o affitto della good company e soluzioni concorsuali o stragiudiziali

(fallimento chirurgico) per la bad company

2.6. Ristrutturazione del debito attraverso l'emissione di obbligazioni convertibili e titoli

ibridi

3. Il paradosso "marchio forte - azienda debole"

[email protected]

1. INDICI DELLA SITUAZIONE DI CRISI DELL'AZIENDA AL VENIR MENO DELLA

CONTINUITÀ AZIENDALE 1

1.1. Dal going concern al break up

Se si passa da un contesto di normale andamento aziendale (going concern) ad un’ipotesi di

liquidazione (break up), si ha il capitale di liquidazione, che è la configurazione assunta dal capitale

aziendale in sede di cessazione dell’attività d’impresa; in tale caso, le attività vengono valutate al

presunto valore di realizzo e le passività al presunto valore di estinzione.

Il passaggio da uno scenario di going concern ad un contesto di break up implica il venir meno

delle aspettative reddituali dell’impresa; in quest’ottica, rileva esclusivamente il valore di mercato

dei singoli beni che compongono l’impresa. Il valore di mercato delle immobilizzazioni immateriali

si colloca normalmente ben al di sotto del valore di funzionamento e talora anche al di sotto del

valore contabile (come avviene per le immobilizzazioni immateriali prive di autonomo valore di

mercato).

Il valore di mercato di un’attività dipende essenzialmente dalla sua capacità di produrre reddito e

flussi di cassa anche in un contesto diverso da quello originario e pertanto la sua stima è

intimamente connessa alla misurazione della redditività e dei flussi finanziari.

In caso di liquidazione o ancor di più di insolvenza, è necessario stimare quanta parte del valore

viene persa, tenendo presente che molti investimenti sono irreversibili (se vengono abbandonati,

hanno un valore che può tendere a zero) e deperibili (devono essere sfruttati, altrimenti perdono

valore).

Il valore di mercato di un’attività dipende, in buona parte, dall’esistenza di un vasto e consolidato

mercato secondario dei beni oggetto di negoziazione. Il mercato secondario si assottiglia quanto più

l’attività risulta specifica e quanto meno il bene è fungibile.

Ai fini della determinazione dell’eventuale valore residuo di mercato delle diverse attività, venuta

meno la continuità aziendale bisogna distinguere tra:

a) attività che conservano un autonomo valore di mercato;

b) attività prive di autonoma individualità e che conservano un valore di mercato solo se

negoziate insieme ad altri assets dell’impresa;

c) attività che hanno un valore di mercato potenziale (autonomo o integrato con altre);

d) attività in ogni caso del tutto prive di valore di mercato.

1.2. Il principio della continuità aziendale

L'art. 2423 bis, 1° comma, n. 1., c.c., in tema di principi di redazione del bilancio (in condizioni

ordinarie), rileva che la valutazione delle voci deve essere fatta secondo prudenza e nella

prospettiva della continuazione dell'attività (going concern) 2 .

Come rileva Pontani 3 , "per continuazione dell'attività si può intendere l'insieme delle circostanze

della gestione d'azienda che costituiscono condizioni di esistenza dell'azienda tradizionalmente

definita come istituto economico destinato a perdurare".

Il postulato della continuità aziendale risulta per certi versi "sovraordinato, oltre che ai criteri di

iscrizione e valutazione, anche ai restanti principi generali, stante il fatto che, in mancanza di

continuità aziendale, essi perderebbero gran parte della propria ragion d'essere" 4 .

1

Questo paragrafo è tratto, con adattamenti, da: MORO VISCONTI R., (2009), La liquidazione delle società, Buffetti,

Roma.

2

Si veda anche CARÒLA G., (2008), I bilanci dell'azienda in liquidazione: dal going concern al dying concern, in "il

fisco", 39, 6957.

3

PONTANI F., I principi di redazione del bilancio d'esercizio, pp. 114-116, in PALMA A., a cura di, (2008), Il

bilancio di esercizio, Giuffrè, Milano.

4

Si veda MORO VISCONTI R., (2007), Il principio della continuità aziendale, in "Impresa c.i.", 1, 43.

2

[email protected]

Da un punto di vista aziendalistico, un'impresa opera in un'ottica di continuità aziendale quando,

attraverso la propria attività gestionale, essa appare in grado di:

1. soddisfare le aspettative dei soci, conferenti di capitale, e dei prestatori di lavoro;

2. mantenere un grado soddisfacente di economicità, cioè conservare l'equilibrio economico

della gestione, inteso come capacità stessa dell'impresa di conseguire ricavi superiori ai costi

di esercizio, in modo da consentire una congrua remunerazione per il capitale di rischio

investito nell'impresa;

3. mantenere l'equilibrio monetario della gestione, inteso come l'attitudine dell'azienda a

preservare i prevedibili flussi di entrate monetarie con caratteristiche quantitative e

temporali idonee a fronteggiare i deflussi di mezzi monetari, necessari per l'acquisizione di

fattori di produzione, secondo le modalità indicate nei programmi di gestione.

Il principio della continuità aziendale postula che lo strumento atto a fornire informazioni

patrimoniali, finanziarie ed economiche di un'impresa in funzionamento debba essere il bilancio

d'esercizio, in contrapposizione al bilancio di liquidazione, atto a fornire informazioni in questo

particolare contesto. Tale presupposto implica, tra l'altro, che i beni di un'attività in funzionamento

non abbiano un valore intrinseco di per se stessi, ma lo abbiano unicamente in funzione della loro

capacità di produrre un reddito in futuro.

Secondo il Principio Contabile OIC n. 11 5 , par. “Postulati del bilancio d'esercizio”, “la formazione

del bilancio di esercizio inteso come strumento d'informazione patrimoniale, finanziaria ed

economica dell'impresa in funzionamento, cioè di un'impresa caratterizzata da una continuità

operativa, si fonda su principi contabili” 6 .

In mancanza di evidenze contrarie, il bilancio viene redatto sulla base del presupposto della

continuità dell'attività d'impresa. Coerentemente, le attività e le passività sono registrate ritenendo

che la società sia in grado di realizzare tali attività e di assolvere ai propri impegni, nel normale

svolgimento della sua attività. In mancanza di tale presupposto, la società può non essere in grado di

realizzare le attività per i valori riportati in bilancio e vi possono essere mutamenti negli importi e

nelle scadenze delle passività, che dovrebbero essere rettificate.

Il postulato della continuità aziendale risulta incompatibile con un contesto di liquidazione, nel

quale lo scopo precipuo consiste nel realizzo del patrimonio sociale, mediante lo scorporo dei beni

aziendali, a beneficio dei creditori.

Pertanto, in un contesto in cui risulta assente la prospettiva di continuazione dell'attività, i criteri

ordinari di redazione del bilancio non sono applicabili. La valutazione del patrimonio a valori di

scambio è infatti caratteristica di una società proiettata verso l'estinzione, in cui i singoli

componenti non sarebbero più caratterizzati da alcuna interrelazione e non andrebbero più

sinergicamente valutati secondo il loro contributo produttivo.

Per quanto riguarda la permanenza di validità del postulato del “going concern”, nell’accezione

prevista dal Framework dello IASB, par. 23, ritenuta valida anche ai fini dell’applicazione dei

principi contabili italiani (“Si assume che l’impresa non abbia né l’intenzione né il bisogno di

liquidare né di ridurre significativamente il livello della propria operatività”) essa viene meno

sicuramente al momento dell’inizio della gestione di liquidazione, a meno che non venga disposta

la continuazione dell’attività dell’impresa ai sensi dell’art. 2487, 1° comma, lett. c), sia pur con una

gestione di tipo conservativo e non dinamico. Infatti, in questa ipotesi il capitale investito

5

I principi contabili OIC sono liberamente consultabili sul sito www.fondazioneoic.it.

Il principio contabile OIC 25 (“Il trattamento contabile delle imposte sul reddito”), al par. "Richiamo dei principi

contabili generali”, rileva che "il rispetto dei principi di competenza e di rappresentazione veritiera e corretta della situazione patrimoniale e finanziaria e del risultato d'impresa nella prospettiva di continuità aziendale, comporta che il

trattamento delle imposte sul reddito sia il medesimo di quello dei costi sostenuti dall'impresa nella produzione del

reddito, da contabilizzare conseguentemente nello stesso esercizio in cui sono stati contabilizzati i costi e i ricavi cui

tali imposte si riferiscono, indipendentemente dalla data di pagamento delle medesime".

6

3

[email protected]

nell’impresa continua a mantenere la sua funzione di strumento di produzione del reddito e non si

verifica neanche una “riduzione significativa del livello di operatività” dell’impresa.

Nell’ipotesi in cui la continuazione dell’attività valga solo per uno dei rami dell’azienda, la validità

del postulato del going concern si verifica solo per tale ramo ma non per gli altri, per i quali

interviene la cessazione dell’attività produttiva che non si verifica a livello societario, essendo

confinata al ramo oggetto di realizzo, talora conferito in una società ad hoc (bad company), poi

destinata ad essere liquidata.

Al principio della continuità aziendale è anche dedicato il principio di revisione 570 dei Dottori

Commercialisti e Ragionieri.

In particolare, nel par. 6 del citato principio n. 570, si rileva che la verifica del presupposto della

continuità aziendale può avvenire attraverso indicatori finanziari (perdite ingenti, difficoltà a

rimborsare i debiti …), indicatori gestionali (perdita di personale …) e altri indicatori (capitale

ridotto sotto i limiti legali, iniziative legislative sfavorevoli …), desumibili dal bilancio o da altre

fonti. In particolare, fra gli indicatori finanziari, rilevano:

−

−

−

−

−

−

−

−

−

−

−

−

−

situazione di deficit patrimoniale o di capitale circolante netto negativo;

flussi di cassa operativi e netti negativi;

redditività della gestione tipica negativa;

consistenti perdite d'esercizio;

ingenti e ripetuti versamenti e finanziamenti da parte dei soci;

prestiti a scadenza fissa e prossimi alla scadenza senza che vi siano prospettive verosimili di

rinnovo o di rimborso;

eccessiva dipendenza da prestiti a breve termine per finanziare attività a lungo termine;

indici economico-finanziari negativi o in costante peggioramento;

mancanza o discontinuità nella distribuzione dei dividendi;

impossibilità di saldare i debiti e di incassare i crediti alla scadenza;

difficoltà nel rispettare le clausole contrattuali dei prestiti;

cambiamento di atteggiamento dei fornitori per concessione di credito e pagamento alla

consegna;

incapacità di ottenere finanziamenti necessari per lo sviluppo di nuovi prodotti ovvero per

altri investimenti necessari.

Esempi di indicatori gestionali sono:

−

−

−

−

dimissioni di membri dell'organo amministrativo o dell'organo di controllo;

perdita di personale a livello dirigenziale;

perdita di fornitori, di concessioni, di licenze …;

inadeguatezza, rispetto alla natura e alle dimensioni della società, dell'assetto organizzativo,

amministrativo e contabile adottato dalla società;

− effettuazione di operazioni azzardate o non coerenti con il patrimonio sociale.

Invece, fra gli altri indicatori, rilevano anzitutto:

−

−

−

−

capitale ridotto al di sotto dei limiti legali;

termine della durata statutaria, senza previsione di prolungamento del contratto sociale;

contenziosi legali e fiscali;

perdita di autorizzazioni necessarie per lo svolgimento del core business.

Secondo il citato principio contabile OIC 5, par. 7.2., in merito alla rilevanza di tali indicatori, ai

fini della individuazione del momento in cui è necessario “abbandonare” i criteri di funzionamento,

va osservato che alcuni di essi non sono idonei a segnalare l’esistenza attuale di una “situazione di

4

[email protected]

insolvenza” o di una “situazione di crisi di impresa”, nel significato attribuito a tali espressioni dalle

disposizioni della legge fallimentare e non implicano una cessazione immediata, o prossima,

dell’attività produttiva.

1.3. Gli effetti del venir meno del going concern

Il venir meno della validità del postulato del going concern può verificarsi in un momento

qualunque dell’esercizio, senza che vi sia alcuna relazione con la messa in liquidazione della

società, che non è neanche prevista, non essendosi verificata alcuna delle cause di scioglimento.

Infatti, come precisa il citato principio contabile OIC 5, par. 7.2., la rilevanza degli eventi o delle

circostanze che possono far sorgere dubbi sulla sussistenza della continuità aziendale possono

essere attenutati da altri fattori (nuovi finanziamenti, chiusura di un'attività, piani industriali 7 …).

Pertanto, occorre distinguere due distinte ipotesi:

a) che in conseguenza del verificarsi di un evento interno o esterno all’impresa si produca una

cessazione pressoché immediata dell’attività produttiva;

a) che l’evento in questione consenta pur sempre uno svolgimento ridotto dell’attività per

qualche mese e l’avvio di una normale procedura liquidatoria.

In ambedue le ipotesi, l’elemento della cessazione dell’attività produttiva o, almeno, quello della

“significativa riduzione del livello della propria operatività” 8 deve permanere fino alla data di

formazione del progetto di bilancio e la cessazione deve essere tendenzialmente definitiva; se,

invece, vi è stata una interruzione temporanea dell’attività, che è poi ripresa senza una significativa

riduzione del livello di operatività, alla data di chiusura dell’esercizio, e successivamente fino alla

data di formazione del progetto di bilancio, vi è ancora un’impresa in normale funzionamento e non

può parlarsi di venir meno del postulato del going concern.

Nella prima ipotesi, in cui si verifica un evento che comporta la cessazione immediata dell’attività

produttiva, creando una “disgregazione economica” del patrimonio sociale ed uno stato di

liquidazione, che di fatto si protrae fino alla data di formazione del progetto di bilancio, non c’è

dubbio che gli amministratori, in sede di redazione del bilancio di quell’esercizio, applichino criteri

di liquidazione e, dunque, valutino il patrimonio dell’impresa con criteri diversi da quelli indicati

nell’art. 2426 c.c. 9 .

Nella seconda ipotesi, più frequente 10 , non si produce di solito un'interruzione immediata

dell’attività produttiva o un’immediata riduzione del livello e dei volumi di essa, per cui la formale

messa in liquidazione o l’ingresso in una procedura concorsuale, in ipotesi del verificarsi dello stato

di crisi o peggio dello stato di insolvenza, si verificano alcuni mesi dopo, e comunque in epoca

successiva alla data di formazione del progetto di bilancio.

Non essendosi verificata alla data di chiusura dell’esercizio e fino alla data di formazione del

progetto di bilancio la cessazione dell’attività produttiva, il bilancio di quell’esercizio sarà redatto

non con i criteri di liquidazione, bensì con i criteri di funzionamento, i quali però si applicheranno

con le modalità per la predisposizione del rendiconto degli amministratori. Va tuttavia tenuto in

7

Redatti ai sensi dell'art. 2381, 3° comma, c.c., se la società è una S.p.a.

Così come definito dal Framework IASB, par. 23.

9

In tal senso, il principio contabile OIC 5, par. 7.2., rileva che l’abbandono dei criteri di funzionamento ed il passaggio

ai criteri di liquidazione dovrà essere illustrato e giustificato in modo esauriente nella nota integrativa. In questa ipotesi,

venendosi a verificare una causa di impossibilità di svolgimento dell’attività, gli amministratori sono tenuti ad accertare

il verificarsi di una causa di scioglimento ex art. 2484 c.c. e a convocare al più presto l’assemblea dei soci per la nomina

dei liquidatori. Trattandosi di una cessazione tendenzialmente definitiva dell’attività, in questa ipotesi anche il

rendiconto sulla gestione degli amministratori sarà redatto con criteri di liquidazione.

10

Un esempio tipico è quello di un’impresa da tempo in difficoltà finanziarie che fa ricorso in misura preminente a

finanziamenti bancari, alla quale vengono revocati i fidi con richiesta di rientro in un termine breve; oppure di

un’impresa alla quale non viene accordata dal sistema bancario la ristrutturazione dell’indebitamento oneroso che è

stato richiesto, per cui essa non è in grado di far fronte alle proprie obbligazioni.

8

5

[email protected]

considerazione il mutato orizzonte temporale di permanenza dell’impresa in funzionamento e la

conseguenza di tale mutamento sulla residua vita utile delle immobilizzazioni materiali e

immateriali 11 .

In tale ambito rilevano anche le disposizioni civilistiche in tema di riduzione del capitale sociale per

perdite 12 (superiori a un terzo del capitale o che lo riducono al di sotto del limite legale), che

prevedono la predisposizioniedi situazioni infrannuali ad hoc, affinché l'assemblea possa deliberare

in merito agli "opportuni provvedimenti".

1.4. I warning sul going concern: obblighi d'informativa e continuità aziendale

Le grida d'allarme in caso di possibile venir meno della continuità aziendale sono qualcosa di più

dei meri profit warning lanciati dalle società quotate che prevedono un calo degli utili e oggi,

nell'attuale contesto recessivo, sono sempre più frequenti e talora sfociano in "bollettini medici" con

prognosi riservata, anticamera delle procedure concorsuali.

Anche al fine della verifica della sussistenza del presupposto della continuità aziendale, l'art. 2381,

commi 3° e 5°, c.c., obbligatoriamente applicabile alle S.p.a. ma con un modello volontariamente

estendibile anche alle S.r.l., impone agli organi delegati di fornire adeguate informazioni che

consentano all'organo amministrativo di:

− valutare l’adeguatezza dell’assetto organizzativo, amministrativo e contabile della società;

− esaminare i piani strategici, industriali e finanziari della società (budget e business plan

pluriennali, con periodiche analisi degli scostamenti, fondamentali per stimare l’evoluzione

della società, prevedere la sua capacità di generare flussi di cassa per il rimborso del debito e

lo sviluppo di nuovi investimenti …);

− valutare (almeno ogni sei mesi) il generale andamento della gestione e la sua prevedibile

evoluzione (anche in funzione dei predetti piani).

− assumere informazioni sulle operazioni di maggior rilievo, per le loro dimensioni o

caratteristiche, effettuate dalla società e dalle sue controllate.

In tale ambito rilevano anche i nuovi commi 1 e 2 dell'art. 2428 c.c. 13 (che disciplina il contenuto

della relazione sulla gestione), secondo cui:

"il bilancio deve essere corredato da una relazione degli amministratori contenente un'analisi

fedele, equilibrata ed esauriente della situazione della società e dell'andamento e del risultato della

gestione, nel suo complesso e nei vari settori in cui essa ha operato, anche attraverso imprese

controllate, con particolare riguardo ai costi, ai ricavi e agli investimenti, nonché una descrizione

dei principali rischi e incertezze cui la società è esposta.

L'analisi di cui al primo comma è coerente con l'entità e la complessità degli affari della società e

contiene, nella misura necessaria alla comprensione della situazione della società e dell'andamento

e del risultato della sua gestione, gli indicatori di risultato finanziari e, se del caso, quelli non

finanziari pertinenti all'attività specifica della società, comprese le informazioni attinenti

all'ambiente e al personale. L'analisi contiene, ove opportuno, riferimenti agli importi riportati nel

bilancio e chiarimenti aggiuntivi su di essi".

Il nuovo art. 2409 ter, 2° comma, c.c., disciplina il contenuto relazione del soggetto incaricato del

controllo contabile al bilancio e, in particolare, prevede che essa contenga 14 :

11

Come rileva il citato principio OIC 5, par. 7.2.

Artt. 2446 e 2447 c.c. per le S.p.a. e 2482 bis e 2842 ter per le S.r.l.

13

In vigore dal novembre 2007.

14

Secondo il predetto 2° comma, la relazione comprende:

12

6

[email protected]

•

•

un giudizio sul bilancio che indica chiaramente se questo è conforme alle norme che ne

disciplinano la redazione e se rappresenta in modo veritiero e corretto la situazione

patrimoniale e finanziaria e il risultato economico dell'esercizio;

un giudizio sulla coerenza della relazione sulla gestione con il bilancio.

Peraltro, l'art. 2429, 2° comma, c.c., che tratta della relazione del collegio sindacale al bilancio,

rileva che: "il collegio sindacale deve riferire all'assemblea sui risultati dell'esercizio sociale e

sull'attività svolta nell'adempimento dei propri doveri, e fare le osservazioni e le proposte in ordine

al bilancio e alla sua approvazione, con particolare riferimento all'esercizio della deroga di cui

all'articolo 2423, quarto comma. Il collegio sindacale, se esercita il controllo contabile, redige

anche la relazione prevista dall'articolo 2409-ter".

2. SALVIAMO IL SALVABILE: VALUTAZIONE DELLE SOLUZIONI

ALTERNATIVE

E POSSIBILI

2.1. La ristrutturazione strategica del modello di business in presenza di crisi aziendale,

finanziaria e di mercato

Nella prassi vi sono diverse società che hanno performance soddisfacenti dal punto di vista della

crescita e della marginalità economica, ma che si trovano "imprigionate" all'interno di una struttura

patrimoniale-finanziaria rigida e non equilibrata15 . Per tali imprese, il business è quindi sano, e non

ha necessità di essere "rilanciato".

Vi possono poi invece essere società che, in presenza di crisi aziendale, finanziaria o di mercato,

necessitano di una ristrutturazione strategica del proprio modello di business.

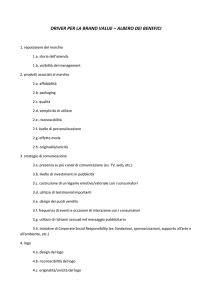

Nella figura che segue si riporta il quadrante di una matrice che riporta sui due assi:

1. le performance economiche, misurabili attraverso indicatori quali, ad esempio, il tasso di

crescita delle vendite, il ROI 16 o il ROE 17 e la marginalità economica (Margine Operativo

Lordo 18 , Risultato Operativo 19 o Risultato Netto);

"a) un paragrafo introduttivo che identifica il bilancio sottoposto a revisione e il quadro delle regole di redazione

applicate dalla società;

b) una descrizione della portata della revisione svolta con l'indicazione dei principi di revisione osservati;

c) un giudizio sul bilancio che indica chiaramente se questo è conforme alle norme che ne disciplinano la redazione e

se rappresenta in modo veritiero e corretto la situazione patrimoniale e finanziaria e il risultato economico

dell'esercizio;

d) eventuali richiami di informativa che il revisore sottopone all'attenzione dei destinatari del bilancio, senza che essi

costituiscano rilievi;

e) un giudizio sulla coerenza della relazione sulla gestione con il bilancio".

15

Si veda anche LAZZARI M., (2009), Come uscire dalle crisi finanziarie: le "good companies in bad bilance sheet",

in "Amministrazione & Finanza", 2, 81.

16

Il ROI (Return on Investment) esprime in percentuale la redditività del capitale investito ed è definito come il

rapporto tra il risultato operativo (EBIT o differenza A – B civilistica) e il capitale investito medio del periodo (definito

come sommatoria della liquidità, del capitale circolante netto commerciale e delle immobilizzazioni). Misure di ROI

che possono essere considerate soddisfacenti dovranno essere almeno pari al rendimento offerto per rendimenti privi di

rischio (2-3%), più un congruo premio per il rischio d’impresa (3-5%). Pertanto, un ROI soddisfacente dovrebbe

collocarsi almeno intorno al 7-8%.

17

Il ROE (Return on Equity) rappresenta la redditività netta (al netto cioè di tutte le voci di costo) espressa in

percentuale del capitale fornito dagli azionisti ed è quindi semplicemente definito come rapporto tra l’utile netto (o la

perdita netta) d’esercizio e il patrimonio netto. Il premio per il rischio utilizzato nel considerare la misura del ROE è

piuttosto elevato (8-10%), in quanto rappresentativo di un investimento (in capitale azionario) rischioso.

18

Il Margine Operativo Lordo (MOL o EBITDA, Earnings Before Interests, Taxes, Depreciations and Amortizations),

molto usato nelle valutazioni d’azienda, non considera costi e ricavi che possono influenzare gli andamenti gestionali,

7

[email protected]

2. la situazione patrimoniale-finanziaria, misurabile attraverso indicatori quali, ad esempio, la

leva finanziaria 20 , la posizione finanziaria netta21 , il debt service cover ratio 22 , e il margine

di struttura 23 .

Figura 1. – Performance economiche e situazione finanziaria-patrimoniale

☺

Situaz. finanziaria-patrimoniale

Equilibrata

Critica

Crisi di Business

Aziende sane

Marginalità negative ed in calo

Marginalità: positiva e in crescita

Flussi di cassa: in peggioramento,

ma in alcuni casi ancora positivi

Flussi di cassa: costantemente

positivi

Strategia: rilancio del business

Strategia: consolidamento / sviluppo

Crisi aziendale

Crisi finanziaria

Marginalità: negativa

Marginalità: positiva

Flussi di cassa: negativi

Flussi di cassa: negativi

Strategia: turnaround

Strategia: ristrutturazione finanziaria

procedure concorsuali o

rinegoziazione debito e/o

soluzioni stragiudiziali

ricapitalizzazioni

Critiche

Buone

Performance economiche

Secondo la figura sopra riportata 24 , le imprese si potrebbero, sulla base delle combinazioni tra

performance aziendali e situazione patrimoniale-finanziaria, ipoteticamente suddividere secondo

quattro tipologie:

con distorsioni talora anche rilevanti, derivanti dalle politiche di ammortamento e accantonamento a fondi rischi, dalla

struttura finanziaria della società, con un impatto sugli oneri finanziari, dal profilo impositivo (…).

19

Il Risultato Operativo o EBIT (Earnings Before Interests and Taxes) rappresenta la differenza tra valore e costi della

produzione (A – B civilistico) ex art. 2425 c.c. e considera anche costi non monetari (ammortamenti, accantonamenti

…).

20

La leva finanziaria (leverage) corrisponde al rapporto tra debiti finanziari e patrimonio netto e rappresenta la

proporzione esistente fra risorse proprie e risorse di terzi utilizzate per finanziare gli impieghi.

21

La posizione finanziaria netta, rappresentata dalla differenza fra disponibilità liquide, crediti finanziari e debiti

finanziari, esprime l’effettivo grado di indebitamento di un società. Può essere confrontata con il totale delle attività, per

evidenziare l’incidenza dei debiti finanziari, con i ricavi netti, per evidenziare l’intensità del finanziamento complessivo

o con l’EBITDA, al fine di esprimere il grado di copertura che il margine operativo lordo è in grado di fornire ai debiti

finanziari netti.

22

Il Debt Service Cover Ratio corrisponde al rapporto tra il flusso di cassa operativo e l’indebitamento finanziario

complessivo (corrispondente alla somma dei debiti finanziari e degli oneri finanziari netti), in un dato esercizio. Un

risultato di tale rapporto prossimo o maggiore a 1 indica che la società è perfettamente in grado di rimborsare attraverso

la gestione operativa l’indebitamento in essere in un dato esercizio. Se invece il rapporto è inferiore a uno o negativo, la

società risulta finanziariamente squilibrata, in quanto con la gestione operativa non riesce a far fronte all’indebitamento

in essere.

23

Il margine di struttura è rappresentato dalla differenza tra il patrimonio netto e il valore netto delle immobilizzazioni.

Il margine di struttura indica se i mezzi propri sono in grado di coprire il fabbisogno durevole rappresentato dalle

attività immobilizzate. Un margine positivo indica che il capitale proprio copre tutto il fabbisogno durevole; se invece il

margine è negativo, parte del fabbisogno durevole è coperto dai debiti.

24

Tratta, con adattamenti, da LAZZARI, cit.

8

[email protected]

1. imprese sane, ovvero quelle che presentano buone performance economiche e situazioni

patrimoniali-finanziarie equilibrate: per tali imprese l'obiettivo principale e il

consolidamento di questa posizione e lo sviluppo ulteriore del business;

2. imprese attraversate da una crisi aziendale o che presentano performance economiche

critiche e situazioni patrimoniali-finanziarie non equilibrate: in tali situazioni, tipicamente

occorre un turnaround ovvero una ristrutturazione aziendale;

3. imprese con business in crisi, o che presentano performance economiche non soddisfacenti e

in continuo peggioramento, ma che, tuttavia, mantengono situazioni patrimoniali-finanziarie

tendenzialmente equilibrate: per tali imprese, che spesso si trovano in queste situazioni

particolari per via della raggiunta maturità o declino del settore di appartenenza, l'obiettivo

principale non può che essere quello di una ristrutturazione strategica del modello di

business;

4. imprese in crisi finanziaria o che, pur presentando modelli di business sani, caratterizzati da

performance economiche soddisfacenti, si trovano in situazioni patrimoniali-finanziarie

critiche: per tali imprese (good companies "imprigionate") l'obiettivo principale è quello

della ristrutturazione finanziaria.

I drivers strategici di creazione del valore fanno tradizionalmente leva sui vantaggi derivanti da una

competitività sui costi o da plusvalori qualitativi differenziali (produco a costi più bassi ovvero cose

che gli altri non sanno fare; in paesi occidentali ad alto costo del lavoro, i vantaggi competitivi sono

di norma differenziali e di ciò tengasi debitamente conto al fine di perseguire adeguate strategia di

recupero di valore.

2.2. Meglio soli che male accompagnati: ripartizione tra good branch e bad branch in funzione

delle strategie aziendali

In funzione delle strategie aziendali, sinteticamente illustrate nel par. 2.1., può essere utilmente

perseguita una politica di ripartizione del ramo sano da quello non solvibile, da realizzarsi con

decisione e tempestività, evitando che la crisi degeneri sino a un punto di non ritorno.

Mai come in questi casi prevenzione e diagnosi precoce possono essere discriminanti nel consentire,

con un pizzico di sano cinismo, di … salvare il salvabile.

9

[email protected]

Figura 2. – Ripartizione tra good e bad branch in funzione dell'esito delle strategie di

ristrutturazione

Situaz. finanziaria-patrimoniale

Equilibrata

Crisi di Business

Aziende sane

good branch

Crisi aziendale

Crisi finanziaria

bad branch

Critica

Critiche

Performance economiche

Buone

2.3. Mors tua, vita mea: la separazione del ramo d'azienda "buono" da quello non salvabile.

Profili di criticità civilistica

L'individuazione del perimetro dell'azienda oggetto di cessione (il ramo da salvare o specularmente - quello non più ristrutturabile) riveste notevole importanza nei rapporti fra le parti e

può avere rilevanti risvolti sia dal punto di vista civilistico che degli aspetti fiscali.

L’identificazione delle attività e passività costituenti il perimetro del ramo d'azienda enucleando,

assume un rilievo particolare per le delicate problematiche interdisciplinari che emergono sotto il

profilo societario, giuslavoristico, di antitrust, fiscale, finanziario, economico-patrimoniale,

contabile, strategico …

L’identificazione delle attività e passività del ramo d'azienda oggetto di cessione deve di norma

essere improntata al rispetto di principi di coerenza, avendo riguardo alle diverse tematiche

interdisciplinari sopra richiamate, per le quali bisogna ricercare un’armonizzazione a livello di

sintesi.

Si procederà ora a identificare alcuni dei principi chiave che devono tendenzialmente essere

rispettati, nell’identificazione del perimetro del ramo d'azienda oggetto di cessione:

•

il ramo d'azienda oggetto di cessione deve essere almeno idealmente riferibile al concetto

civilistico di “azienda”, la quale identifica, ex art. 2555 cod. civ., “il complesso dei beni

organizzati dall’imprenditore per l’esercizio dell’impresa”. Il frazionamento dell’unitaria

azienda in singoli rami deve tendenzialmente rispettare il principio del mantenimento, in

capo a ciascun ramo, di un “complesso di beni [sinergicamente] organizzati”. Va verificata,

considerando anche l’evoluzione del mercato in cui l’azienda opera, la dinamica

individuazione di sinergie tra singoli assets, con riferimento sia alla situazione originaria

della società alienante (in cui singoli rami, inizialmente complementari, possono

gradualmente perdere il valore aggiunto derivante dalla coesione), sia alla compenetrazione

con altri rami presenti in cessionarie preesistenti (al fine di valutare le auspicabili sinergie

10

[email protected]

•

•

della cessione, in assenza delle quali risulta difficile individuare nell’operazione delle valide

ragioni economiche, aventi valenza antielusiva sotto il profilo fiscale) sia all’autonoma

attribuzione a società cessionarie costituende di singoli rami, al solo fine di spezzare legami

non sinergici in capo alla società alienante (la fattispecie è frequentemente applicabile ad

aziende che raggiungono elevati profili dimensionali e in cui la conseguente complessità

organizzativa tende a generare costi impliciti più che proporzionali rispetto alle ipotetiche

sinergie iniziali);

la suddivisione dell’azienda in due o più rami consente di identificare, con riferimento a

ciascun ramo, un netto contabile di riferimento che assume rilevanza a livello ragioneristico

ed economico-patrimoniale (manifestando un impatto contabile sugli stati patrimoniali e sui

conti economici delle società che partecipano alla cessione d'azienda), a livello fiscale e in

ambito civilistico;

esistono passività che sono direttamente imputabili a specifiche attività e pertanto il ramo

d'azienda deve coerentemente ricomprenderle entrambe: si pensi ad esempio al

trasferimento di immobili, sui quali gravano mutui ipotecari, o al trasferimento di crediti

(che implica un trasferimento del portafoglio di clientela da essi rappresentato) e di relativi

fondi rischi o ancora al trasferimento di rami produttivi che implicano il passaggio diretto di

personale e dei debiti ad esso inequivocabilmente riferibili (per TFR maturato, passività

previdenziali, ferie non godute …).

2.4. Salvataggio della good company attraverso l'amputazione della bad company da porre in

liquidazione 25

Nella prassi applicativa non sono infrequenti i casi in cui in una società coesistano rami d'azienda

profittevoli e rami d'azienda in perdita. Tipicamente, per "salvare" il ramo profittevole, è possibile

conferirlo in altra società (ad hoc ovvero preesistente) 26 ovvero scinderlo (a favore di una

beneficiaria neocostituita o preesistente) e poi mettere in liquidazione la società "svuotata" dei rami

profittevoli, ovvero una società conferisce (o scinde) il ramo (o i rami) non profittevole a una

società partecipata (bad company), preesistente o da costituire ad hoc, e poi liquida la conferitaria

(beneficiaria) 27 .

Si rammenta che, in ogni caso, l'enucleazione della good company, mediante conferimento,

scissione o cessione di ramo d'azienda, potrebbe soggiacere a revocatoria fallimentare (ex art. 67

l.fall.), qualora successivamente la bad company sia dichiarata fallita.

Nella figura di seguito riportata si illustra il caso di conferimento di ramo d'azienda non profittevole

e successiva liquidazione della società conferitaria (bad company).

Figura 3. – Conferimento di ramo d'azienda non profittevole e successiva liquidazione della

conferitaria preesistente

25

Questo paragrafo è tratto, con adattamenti, da: MORO VISCONTI R., (2008), Conferimenti d'azienda, Maggioli,

Rimini.

26

Il conferimento in società neocostituita è per certi versi preferibile, consentendo di evitare il calcolo dell'avviamento

pregresso di competenza di eventuali soci storici diversi dal conferente ed evitando una "confusione" di attività e

passività preesistenti e conferite, con potenziali problemi in caso di insolvenza della conferente.

27

La scissione è un istituto che può realizzare effetti simili a quelli di un conferimento d’azienda (o di un ramo

d’azienda). Ad un risultato analogo a quello della scissione (cioè ad un trasferimento di attività e passività da una

società parzialmente o totalmente scindenda ad una o più società beneficiarie, con contestuale assegnazione diretta ai

soci della scissa delle azioni o quote delle società beneficiarie) si può pervenire con i seguenti due successivi passaggi:

(i) conferimento di azienda (o ramo d’azienda) a favore di società neocostituita ovvero preesistente; (ii) assegnazione da

parte della conferente della partecipazione nella conferitaria ai soci della conferente.

In assenza del secondo passaggio sopra riportato, si evidenzia la differenza tra scissione e conferimento, incentrata

essenzialmente sul fatto che la partecipazione nella società assegnataria dell’azienda (o del ramo) scorporato è di

pertinenza diretta: (i) dei soci della società assegnante (scindenda), nella scissione; (ii) della stessa società assegnante

(conferente), nel conferimento.

11

[email protected]

ante conferimento

post conferimento

Società Alfa

Società Alfa

ramo

profittevole

conferimento

ramo non

profittevole

ramo

profittevole

*

100%

Società Beta

(da liquidare)

Società Beta

procedura

concorsuale

soluzione

stragiudiziale

ramo non

profittevole

liquidazione

in bonis ☺

* il valore della partecipazione nella bad company tende evidentemente a zero

Si rammenta che il conferimento d'azienda (così come la cessione d'azienda, di cui si dirà in

seguito) comporta, in capo al conferente (cedente) che abbia trasferito i debiti relativi all'azienda

conferita (ceduta) al cessionario, il persistere di un rischio potenziale: egli, infatti, pur non

evidenziando più nel proprio bilancio le posizione conferite (cedute) insieme all'azienda, ne

mantiene comunque la responsabilità.

Parimenti, in capo al conferitario (cessionario), nel caso in cui quest'ultimo non si accolli la

situazione debitoria aziendale a decurtazione dell'aumento di capitale a servizio del conferimento

(del prezzo, nel caso di cessione), graverà la responsabilità per i debiti rimasti in capo al conferente

(cedente). Infatti, secondo l'art. 2560 c.c., "l'alienante non è liberato dai debiti, inerenti all'esercizio

dell'azienda ceduta, se non risulta che i creditori vi hanno consentito. Nel trasferimento di

un'azienda commerciale risponde dei debiti suddetti anche l'acquirente dell'azienda, se essi

risultano dai libri contabili obbligatori".

Nella figura successiva si illustra invece il caso di scissione di ramo d'azienda non profittevole e

successiva liquidazione della società beneficiaria (bad company).

12

[email protected]

Figura 4. – Scissione di ramo d'azienda non profittevole e successiva liquidazione della beneficiaria

neocostituita

ante scissione

post scissione

SOCI

Società Alfa

scissione

ramo

profittevole

Società Alfa

ramo

profittevole

ramo non

profittevole

*

Società Beta

(da liquidare)

procedura

concorsuale

soluzione

stragiudiziale

ramo non

profittevole

liquidazione

in bonis ☺

* il valore della partecipazione nella bad company tende evidentemente a zero

Per quanto concerne la relazione dell’organo amministrativo nella scissione,, l’art. 2506 ter, 2°

comma, c.c., rileva che la relazione che descrive la scissione “deve indicare il valore effettivo del

patrimonio netto assegnato alle società beneficiarie e di quello che eventualmente rimanga nella

società scissa”.

Il concetto di “valore effettivo del patrimonio netto assegnato” viene richiamato anche nell’art.

2506 quater, 3° comma, c.c., che tratta degli effetti della scissione, ove si rileva che “ciascuna

società è solidamente responsabile, nei limiti del valore effettivo del patrimonio netto ad essa

assegnato o rimasto, dei debiti della società scissa non soddisfatti dalla società cui fanno carico”

28

.

Si tratta, nel suo complesso, del patrimonio netto della società scindenda, che viene trasferito – in

tutto o in parte – a una o più società beneficiarie.

Il concetto è richiamato anche dall’art. 2506 bis, 3° comma, che sancisce la solidarietà delle società

beneficiarie nell’ipotesi dell’insorgere di passività la cui destinazione non sia desumibile dal

progetto di scissione, secondo cui “la responsabilità solidale è limitata al valore effettivo del

patrimonio netto attribuito a ciascuna società beneficiaria” 29 .

Nella figura di seguito riportata si illustra il caso di cessione di ramo d'azienda a una società

partecipata non profittevole e successiva liquidazione della società cessionaria (bad company).

28

Per approfondimenti, si veda MORO VISCONTI R., (2006), Scissioni di società e valore effettivo del patrimonio

netto, in "Impresa c.i.", 9.

29

Tale concetto è analogo a quello presente nelle disposizioni relative alla trasformazione di società di persone; l’art.

2500 ter, 2° comma, c.c., rileva infatti che “il capitale della società risultante dalla trasformazione deve essere

determinato sulla base dei valori attuali degli elementi dell’attivo e del passivo”.

13

[email protected]

Figura 5. – Cessione di ramo d'azienda non profittevole e successiva liquidazione della cessionaria

ante cessione

post cessione

Società Alfa

Società Alfa

ramo non

profittevole

ramo

profittevole

cessione

ramo

profittevole

100%

*

100%

procedura

concorsuale

Società Beta

(da liquidare)

Società Beta

ramo non

profittevole

soluzione

stragiudiziale

liquidazione

in bonis ☺

* il valore della partecipazione nella bad company tende evidentemente a zero

Si rammenta che la cessione d'azienda comporta, in capo al cedente che abbia trasferito i debiti

relativi all'azienda ceduta al cessionario, il persistere di un rischio potenziale: egli, infatti, pur non

evidenziando più nel proprio bilancio le posizione cedute insieme all'azienda, ne mantiene

comunque la responsabilità. Parimenti, in capo al cessionario, nel caso in cui quest'ultimo non si

accolli la situazione debitoria aziendale a decurtazione del prezzo, graverà la responsabilità per i

debiti rimasti in capo al cedente. Infatti, secondo l'art. 2560 c.c., "l'alienante non è liberato dai

debiti, inerenti all'esercizio dell'azienda ceduta, se non risulta che i creditori vi hanno consentito.

Nel trasferimento di un'azienda commerciale risponde dei debiti suddetti anche l'acquirente

dell'azienda, se essi risultano dai libri contabili obbligatori".

2.5. Cessione o affitto della good company e soluzioni concorsuali o stragiudiziali (fallimento

chirurgico) per la bad company

Le aziende in crisi possono evitare un’eventuale procedura concorsuale attraverso la cessione del

ramo d'azienda profittevole, anche mediante l'affitto del medesimo 30 , e la successiva richiesta di

concordato o procedure stragiudiziali della parte residua della società non in bonis ovvero attraverso

l'enucleazione e la successiva messa in liquidazione del ramo non profittevole (bad company)

30

Con l'affitto d'azienda, il proprietario (locatore) di un'azienda, dietro la corresponsione come corrispettivo di un

canone periodico e per un periodo di tempo determinato, trasferisce il godimento della stessa azienda ad un altro

soggetto (affittuario), il quale deve gestirla sotto la ditta che la contraddistingue, senza modificarne la destinazione ed in

modo da conservarne l'efficienza dell'organizzazione e degli impianti, nonché le normali dotazioni di scorte. La

caratteristica di trasferimento a titolo non definitivo dell'azienda considerata può risultare determinante nell'utilizzo

dell'affitto d'azienda in operazioni di ristrutturazione conseguenti a situazioni patologiche d'impresa: in tali fattispecie,

l'affitto d'azienda è impiegato in chiave propedeutica ad una eventuale successiva cessione, allo scopo di predisporne le

condizioni formali e sostanziali di effettuazione. Infatti, nel caso di specie, l'affitto d'azienda consente all'imprenditore

subentrante di proseguire la gestione d'azienda, conservandone l'avviamento, senza peraltro assumere i rischi propri di

un acquisto a titolo definitivo.

14

[email protected]

ovvero ancora mediante la predisposizione e realizzazione di adeguati piani di risanamento,

asseverati da un esperto o di accordi di ristrutturazione dei debiti 31 .

Trattasi, per la bad company, di un "fallimento chirurgico", da attuarsi "amputando" dall'azienda

sana l'arto malato – in grado di contagiare tutto, se non isolato in tempo – per sottoporlo alla

procedura più idonea, all'insegna di un sano realismo.

Nella prassi, tuttavia, gli accordi di ristrutturazione dei debiti ex art. 182 bis l.fall. 32 , e i piani di

risanamento previsti dalla lett. d) del 3° comma dell'art. 67 l.fall.33 , introdotti nel nostro

ordinamento dalla riforma fallimentare del 2005, hanno sino ad ora trovato scarso utilizzo.

Il mezzo ad oggi più largamente utilizzato nella prassi è quello, già descritto, della cessione a terzi,

anche mediante affitto d'azienda, del ramo profittevole e della richiesta di concordato preventivo

per la parte residua.

Il concordato preventivo, disciplinato dagli artt. 160-186 l.fall., consente all'imprenditore in stato di

crisi di evitare la procedura fallimentare attraverso un accordo con i creditori. Tale accordo

consente, attraverso una soddisfazione parziale dei creditori, la possibilità che l'imprenditore

prosegua la propria attività, in modo da evitare la cessazione dell'impresa 34 .

Nel corso della procedura fallimentare è possibile, ai sensi dell'art. 104 l.fall., intraprendere

l’esercizio provvisorio, al fine di massimizzare il valore dell’azienda o di suoi rami, anche in vista

di un’eventuale sua cessione, ovvero, come spesso capita nella prassi, ricorrere all'affitto d'azienda.

Nell’ambito di gruppi di società in crisi ovvero nelle holding di partecipazioni, non sono infrequenti

anche accordi e trattative stragiudiziali fra la società in crisi e i creditori, attraverso i quali si cerca

di alienare i cespiti dell’attivo, al fine di cristallizare le posizioni creditorie e senza che i creditori

procedano a soddisfarsi singolarmente sulla società con esecuzioni coattive, istanze di fallimento o

strumenti similari.

Nella figura 6. si illustra il caso di cessione di ramo d'azienda profittevole (good company) a una

società partecipata. Per la cedente (bad company) si cercheranno soluzioni concorsuali o

stragiudiziali.

31

Per approfondimenti, si veda: FIMMANÒ F., (2007), La circolazione dell'azienda nel fallimento, in "Notariato", 3,

537; QUATRARO B., (1989), La liquidazione del concordato preventivo con cessione dei beni, in "Giurisprudenza

commerciale", I, 61.

32

Secondo cui "l'imprenditore in stato di crisi può domandare, depositando la documentazione di cui all' articolo 161,

l'omologazione di un accordo di ristrutturazione dei debiti stipulato con i creditori rappresentanti almeno il sessanta

per cento dei crediti, unitamente ad una relazione redatta da un professionista in possesso dei requisiti di cui

all'articolo 67, terzo comma, lettera d) sull'attuabilità dell'accordo stesso, con particolare riferimento alla sua idoneità

ad assicurare il regolare pagamento dei creditori estranei. L'accordo è pubblicato nel registro delle imprese e acquista

efficacia dal giorno della sua pubblicazione".

33

Che stabilisce una particolare esenzione dall’azione revocatoria per "gli atti, i pagamenti e le garanzie concesse sui

beni del debitore purché posti in essere in esecuzione di un piano che appaia idoneo a consentire il risanamento della

esposizione debitoria dell'impresa e ad assicurare il riequilibrio della sua situazione finanziaria e la cui ragionevolezza

sia attestata da un professionista iscritto nel registro dei revisori contabili (…) ai sensi dell'art. 2501-bis, quarto

comma, del codice civile".

34

Il concordato preventivo non va confuso con il concordato fallimentare, disciplinato dagli artt. 124-141 l.fall., che

può essere richiesto solo 6 mesi dopo la dichiarazione di fallimento, al fine di chiudere la procedura.

15

[email protected]

Figura 6. – Cessione di ramo d'azienda profittevole

ante cessione

post cessione

Società Alfa

Società Alfa

(Bad Company)

ramo non

profittevole

ramo non

profittevole*

cessione

ramo

profittevole

100%

100%

Società Beta

(Good Company)

Società Beta

ramo

profittevole

* da liquidare o alienare

Se Alfa riesce a liquidare in bonis la bad branch, rimane una holding pura (e poi a regime può

anche fondersi con la partecipata profittevole, incorporandola o essendo incorporata con una

fusione inversa); se Alfa diventa insolvente, anche la good company enucleata e partecipata viene

riassorbita nell'insolvenza, costituendo un asset di tale società.

La partecipata può essere venduta prima dell'eventuale insolvenza della partecipante, salvo il rischio

di revocatoria o, nei casi più gravi e penalmente rilevanti, di bancarotta distrattiva.

La caratteristica di trasferimento a titolo non definitivo dell'azienda considerata può risultare

determinante nell'utilizzo dell'affitto d'azienda in operazioni di ristrutturazione conseguenti a

situazioni patologiche d'impresa: in tali fattispecie, l'affitto d'azienda è impiegato in chiave

propedeutica ad una eventuale successiva cessione, allo scopo di predisporne le condizioni formali e

sostanziali di effettuazione. Infatti, nel caso di specie, l'affitto d'azienda consente all'imprenditore

subentrante di proseguire la gestione d'azienda, conservandone l'avviamento, senza peraltro

assumere i rischi propri di un acquisto a titolo definitivo.

Il locatore, nella gestione dell'azienda affittata, viene sostituito dall'affittuario, che in tal modo

acquisisce lo status di imprenditore, mentre quello del proprietario rimane in capo al locatore.

Peraltro, il locatore che affitti solo una delle aziende possedute – ovvero nel caso in cui il locatore

sia una società – conserva comunque la qualifica di imprenditore commerciale; in ipotesi di affitto

dell'unica azienda da parte dell'imprenditore individuale, al contrario, il locatore perde la qualifica

imprenditoriale.

Una delle conseguenze – che rileva in tale ambito – di quanto sopra rilevato è che, ai sensi dell'art.

10 l.fall., decorso un anno dalla data certa del trasferimento in godimento, non può più essere

pronunciata la dichiarazione di fallimento a seguito del manifestarsi dello stato d'insolvenza nei

confronti del locatore che abbia perso la qualifica di imprenditore.

Ai sensi dell'art. 80 bis l.fall., introdotto ex novo dalla riforma fallimentare del 2005, "il fallimento

non è causa di scioglimento del contratto di affitto d'azienda, ma entrambe le parti possono

recedere entro sessanta giorni corrispondendo alla controparte un equo indennizzo per l'anticipato

recesso".

16

[email protected]

Dalla norma sopra citata si evince che – dunque – il curatore può sciogliere il contratto di affitto

d'azienda solo pagando un equo prezzo (indennizzo) 35 all'affittuario; tale strada, già di per sé non

particolarmente agevole, risulta peraltro ancora più difficilmente percorribile in presenza di

dipendenti.

2.6. Ristrutturazione del debito attraverso l'emissione di obbligazioni convertibili e titoli ibridi

L’emissione di obbligazioni convertibili o di obbligazioni cum warrant risulta particolarmente utile

quando la società è alla ricerca di fonti di finanziamento flessibili, che si collocano a metà strada tra i

titoli di debito e i conferimenti a patrimonio netto; le obbligazioni convertibili o cum warrant sono

infatti formalmente titoli di debito, che contengono però anche un’opzione che può essere esercitata

dal sottoscrittore (e pertanto un’opzione call) per un aumento di capitale differito.

Le obbligazioni convertibili sono titoli rappresentativi di un credito (il valore nominale

dell’obbligazione rimborsabile) che comprende la facoltà, concessa dalla società emittente al

singolo sottoscrittore, di mutare tale rapporto in una partecipazione sociale tipicamente nella stessa

società emittente o talora in un’altra società (del gruppo ...), a semplice richiesta ed entro un dato

termine (se l’opzione insita nell’obbligazione convertibile è di tipo c.d. “europeo”, la convertibilità

si ha solo alla scadenza, mentre se l’opzione è “americana”, la conversione può avvenire anche

prima della scadenza).

Le obbligazioni convertibili permettono, pertanto, di investire in uno strumento finanziario che

prevede il rimborso del valore nominale alla scadenza e che consente nel contempo di beneficiare

dell'andamento di un investimento azionario. L'investitore ha infatti la facoltà di convertire il

capitale in azioni alle condizioni (exercise price) definite per ciascuna obbligazione al momento

dell'emissione.

L’emissione di un prestito obbligazionario convertibile trova disciplina nell’art. 2420-bis c.c.:

“L’assemblea straordinaria può deliberare l’emissione di obbligazioni convertibili in azioni,

determinando il rapporto di cambio, il periodo e le modalità della conversione (...)”.

Particolare rilevanza assume il rapporto di cambio o prezzo di conversione, che indica il rapporto

tra il numero delle obbligazioni e quello delle azioni ad esso riservate, o meglio il rapporto con cui

ogni obbligazione o gruppo di obbligazioni può essere convertito in azioni, ovvero il valore

nominale delle obbligazioni e delle azioni di compendio.

Un warrant è un contratto che conferisce al possessore il diritto, ma non l’obbligo, di acquistare un

numero prestabilito di azioni della società (di norma, emittente) a un dato prezzo entro una data

stabilita.

All’atto dell’emissione un warrant è parte di un altro titolo; i warrant sono tipicamente legati a

obbligazioni non convertibili o azioni privilegiate. Nel primo caso, sono spesso utilizzati per

rendere più attraenti per l’investitore le condizioni di una emissione di obbligazioni. L’investitore

ottiene non solo il rendimento fisso assicurato dal titolo di credito, ma ha anche la facoltà di

acquistare azioni ordinarie ad un prezzo prestabilito. Se il prezzo di mercato delle azioni tende a

salire, questo diritto viene ad assumere valore in quanto il detentore del warrant avrà convenienza a

esercitare l’opzione che gli viene offerta solo se il prezzo dell’azione risulta superiore all’exercise

price. In questo modo la società è in grado di emettere i titoli ad un tasso di interesse più basso di

quello che, altrimenti, avrebbe dovuto corrispondere.

Per le società che presentano un grado di rischio finanziario difficilmente accettabile dal mercato,

l’impiego dei warrant può consentire di raccogliere fondi mediante un’emissione di titoli di debito.

Di solito, i warrant possono essere staccati dal titolo cui erano legati, e quindi scambiati

separatamente, cosa che non avviene con le obbligazioni convertibili.

35

Per espressa disposizione della citata norma, il credito per l'equo indennizzo, dovuto dalla curatela, è inserito tra

quelli prededucibili a norma dell'art. 111, n. 1, l.fall.

17

[email protected]

La ristrutturazione del debito comprende quegli accordi mediante il quale le condizioni originarie di

un prestito (tassi, scadenze, divisa, periodo di garanzia …) vengono modificate per alleggerire

l’onere del debitore, che si trova in difficoltà finanziaria o, nei casi peggiori, in stato di insolvenza.

In questi casi, spesso, i potenziali azionisti non vogliono assumersi il rischio di sottoscrivere nuove

azioni della società in difficoltà, e preferiscono pertanto sottoscrivere titoli ibridi, come le

obbligazioni convertibili, rimandando al futuro la scelta di convertire o meno le obbligazioni e

diventare soci.

Gli accordi di ristrutturazione del debito sono stati introdotti con la riforma fallimentare dall'art. 182

bis l.fall., secondo cui il debitore può depositare un accordo di ristrutturazione dei debiti stipulato

con i creditori rappresentanti almeno il 60% dei crediti, unitamente ad una relazione redatta da un

esperto sull’attuabilità dell’accordo stesso, con particolare riferimento alla sua idoneità ad

assicurare il regolare pagamento dei creditori estranei. La circostanza che, nella normativa italiana,

non sia garantita la prededucibilità delle nuove risorse finanziarie - messe a disposizione di una

società già in crisi - comporta problemi non indifferenti nel caso, tutt'altro che improbabile, di

insuccesso del turnaround, che poi sfocia in un fallimento: ne emerge un potente disincentivo per

coloro che altrimenti potrebbero essere più che propensi ad investire nella ristrutturazione,

seguendo la falsariga di quanto avviene in altri paesi, in cui la prededucibilità della nuova finanza è

garantita (si pensi ad esempio al rilevante caso del Charter 11 americano).

3. IL PARADOSSO "MARCHIO FORTE - AZIENDA DEBOLE" 36

La ripartizione tra ramo d'azienda buono rispetto a quello non solvibile deve spesso, in concreto,

tenere conto di una fattispecie frequente e per certi versi paradossale, che si verifica quando

un'azienda "debole" ha al suo interno un marchio "forte". Anche in questo caso, la necessità di

"salvare il bambino", evitando di buttarlo via con l'acqua sporca, impone scelte spesso dolorose ma

inevitabili, lottando contro il fattore tempo, che tende fatalmente ad erodere i valori ("il tempo passa

e il valore si abbassa"): non è infatti pensabile che un marchio possa indefinitamente mantenere il

suo valore all'interno di un'azienda in declino che non lo supporta con adeguate strategie di

sviluppo.

Il marchio, quando è noto, rappresenta una componente molto rilevante del valore complessivo di

un’azienda ed ha una reazione alla crisi della stessa che può essere, in molti casi, più o meno che

proporzionale.

In alcuni casi, che con l’era globale sono divenuti più numerosi, il marchio tende addirittura ad

assumere un valore superiore all’intera azienda, la quale – di conseguenza – ha un valore che senza

questo asset diverrebbe negativo, evidenziando di fatto un badwill. Tra le motivazioni di questo

fenomeno rileva in particolare il crescente divario di competitività, a livello di costo del lavoro, tra

l’Italia e gli altri paesi occidentali e le economie emergenti. Ciò ha favorito l’outsourcing di fattori

produttivi non strategici e ha reso l’azienda più flessibile e competitiva, consentendole di

concentrarsi nelle attività a più elevato valore aggiunto (ricerca e sviluppo di nuovi prodotti e

mercati, innovazione di processo, eccellenza nel design, ottimizzazione della rete logistica e

commerciale), idonee a rappresentare una barriera all’ingresso nei confronti degli altri competitors.

In questo contesto, il marchio è il segno distintivo della qualità complessiva del prodotto, articolato

in singole componenti che vengono prodotte in paesi anche diversi (a seconda della loro

complessità e dell’incidenza della mano d’opera) e poi assemblate e commercializzate come

prodotto finito.

Nello stesso tempo assistiamo a un particolare effetto negativo prodotto da imprese con un marchio

storico e consolidato che distruggono valore – come tanti nobili decaduti perché non più al passo

coi tempi – perché si ostinano a “fare” tutto in casa ovvero, al limite, “terziarizzando” parte della

produzione in un indotto circostante, senza significativi risparmi nel costo della produzione. Ciò nel

36

Questa paragrafo è tratto, con adattamenti, da: MORO VISCONTI R., DE CANDIA G., DE VITO G., (2006), Il

leasing azionario, su aziende e su marchi, EDIBANK, Roma.

18

[email protected]

tentativo di risparmiare i costi di controllo della qualità che la delocalizzazione e la disarticolazione

della produzione comporta.

Nelle pagine successive sono riportate delle tavole esemplificative di quanto illustrato nel presente

paragrafo.

19

[email protected]

-

Marchio

forte

-

Marchio

debole

simbolo della differenziazione di prodotto

alta adattabilità ai mutamenti di mercato

internazionalità

leadership

celebrità del marchio (status symbol)

alta protezione legale contro le contraffazioni

fidelizzazione (lealtà) del consumatore e riconoscimento

del marchio

alta attrattività del mercato

L’azienda si ristruttura intorno al marchio forte,

riducendo le inefficienze, terziarizzando le

attività non core e migliorando margini

economici e flussi finanziari

Effetto contagio: i problemi dell’azienda indeboliscono il

marchio.

Il marchio esprime un prodotto di qualità decrescente, più

esposto alla concorrenza di nuovi produttori internazionali.

La fidelizzazione dei consumatori si affievolisce, per effetto del

peggioramento del rapporto qualità/prezzo.

La perdita dell’eccellenza spesso trascina l’impresa da un

mercato di nicchia (più protetto da minacce degli incumbents)

verso un mass market più esposto alla concorrenza. Mancano le

risorse per finanziare l’internazionalizzazione del marchio.

Declino dell’impresa

(ristrutturazione/turnaround)

soluzioni stragiudiziali o

procedure concorsuali

Azienda

debole

Azienda

forte

20

[email protected]

-

Turnaround con esito positivo:

L’azienda si focalizza sulla

valorizzazione

del

marchio,

disinvestendo da settori non core

Marchio

forte

(b)

Marchio

debole

-

Il marchio divenuto forte ha un positivo effetto sui

margini reddituali e finanziari

Attorno al marchio ruota la nuova catena del valore,

che differenzia l’impresa dalla concorrenza e ne

alimenta

il

vantaggio

competitivo,

da

conservare/incrementare nel tempo con congrui

investimenti anche pionieristici (strategia del first

mover)

La flessibilità dell’outsourcing (con scelte

appropriate di make or buy) rende elastico e scalabile

il modello di business, che può garantire elevati

rendimenti se esteso a livello internazionale

bassa differenziazione di prodotto

bassa adattabilità ai mutamenti di mercato

scarsa diffusione internazionale

scarsa celebrità del marchio

bassa protezione legale

modesta fidelizzazione del consumatore

bassa attrattività del mercato

(a)

L’azienda esce dal mercato

(liquidazione, con vendita del

rami/asset appetibili;

insolvenza …)

Azienda

forte

Azienda

debole

Enucleazione good company e soluzioni stragiudiziali bad company

21

Procedure concorsuali

[email protected]

Marchio

forte

Marchio

debole

L’azienda si indebolisce (soffre la competizione sul

prezzo di paesi a più basso costo del lavoro; riduce i

margini economici e finanziari …), ma riesce per un

certo tempo a preservare il valore del marchio.

La contraddizione “marchio forte – azienda debole”

è però effimera e c’è un effetto contagio (il marchio

forte risolleva l’azienda, che si ristruttura, ovvero

l’azienda debole impoverisce anche il marchio,

soffocandone lo sviluppo e svilendone i contenuti)

Vi può essere un doppio impatto negativo sul

marchio e sull’azienda, con una spirale che si

autoalimenta

Azienda

debole

-

-

-

elevate barriere all’ingresso*

il marchio “celebre” incorpora la percezione di un

prodotto unico (fino al punto di garantire rendite

monopolistiche)

l’alta adattabilità ai mutamenti di mercato consente

una conservazione dell’eccellenza come fonte di

vantaggio competitivo

il mercato è in crescita e l’azienda forte ha un

posizionamento competitivo di leadership

il mix volumi/margini è ottimale e garantisce elevati

flussi economici e finanziari

Difficilmente l’azienda riesce a rimanere forte in presenza

di un indebolimento del marchio (a meno che il

mutamento del mercato non volgarizzi il valore del

brand).

L’indebitamento del marchio fa diminuire il vantaggio

competitivo di differenziazione e ciò può erodere i

margini; l’impresa può preservare il valore con economie

di scala ed adeguati incrementi dei volumi

Azienda

forte

22

[email protected]

* (esistenza di costi a fondo perso per i nuovi entranti; elevati fabbisogni di capitale per affermarsi nel settore; economie di scala e di esperienza a

vantaggio dei players consolidati; difficoltà a costruire canali distributivi; barriere istituzionali e legali; ritorsioni dei players consolidati …)

La forza dell’azienda consente investimenti adeguati

sul marchio, che ne rappresenta ed incorpora il

successo e i tratti distintivi, fonte di un vantaggio

competitivo da differenziazione

Marchio

forte

Marchio

debole

Se l’azienda in crescita non riesce a

sviluppare il marchio e assorbe risorse

finanziarie, può indebolirsi senza riuscire a

differenziarsi,

perdendo

il

vantaggio

competitivo potenziale

Azienda

debole

Il binomio azienda forte – marchio debole è tipico di realtà non

ancora consolidate, ma in crescita e con buone prospettive.

La crescita è sinonimo di successo dei prodotti e di percezione

della loro qualità e può generare le risorse necessarie per

rafforzare il marchio.

Azienda

forte

23