C o F. F

n or tu

no na

ii |F

n .

97 tom azi Ram

8- o en pon

88 1 + da i |

-0 t c A. S

0- om las cu

20 o s cch

90 2 e t ia

er

5za

2

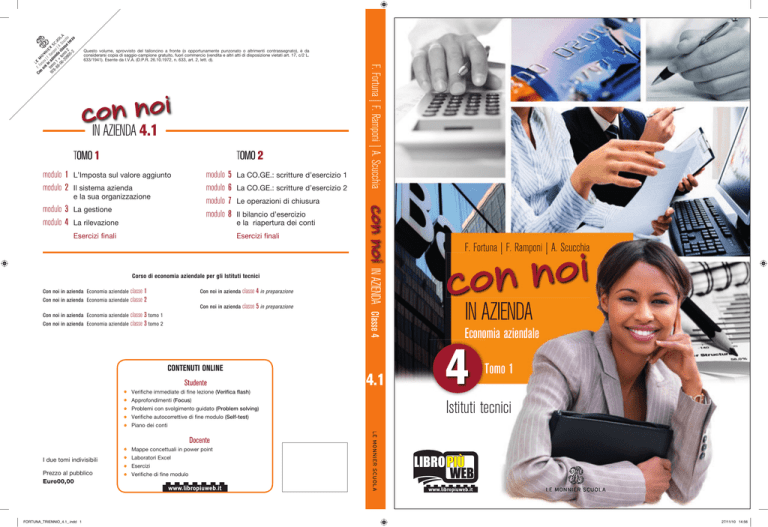

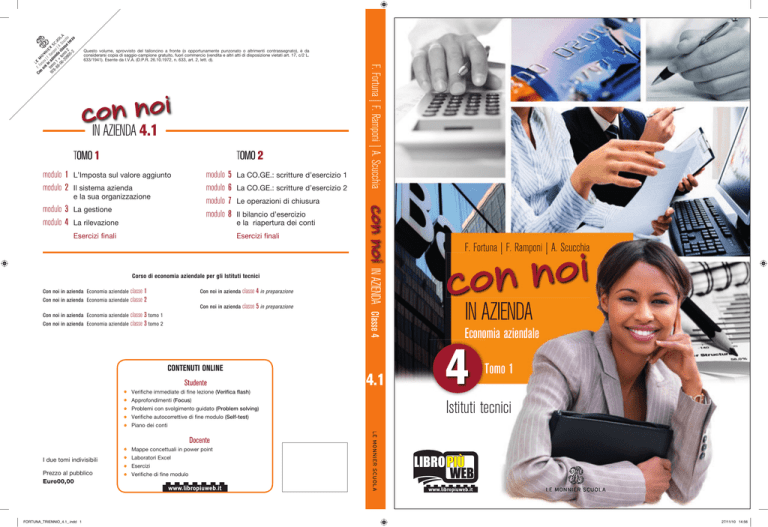

Questo volume, sprovvisto del talloncino a fronte (o opportunamente punzonato o altrimenti contrassegnato), è da

considerarsi copia di saggio-campione gratuito, fuori commercio (vendita e altri atti di disposizione vietati art. 17, c/2 L.

633/1941). Esente da I.V.A. (D.P.R. 26.10.1972, n. 633, art. 2, lett. d).

TOMO 1

TOMO 2

L’Imposta sul valore aggiunto

modulo 3

modulo 4

La gestione

modulo

modulo

modulo

modulo

Il sistema azienda

e la sua organizzazione

La rilevazione

5

6

7

8

La CO.GE.: scritture d’esercizio 1

La CO.GE.: scritture d’esercizio 2

Le operazioni di chiusura

Il bilancio d’esercizio

e la riapertura dei conti

Esercizi finali

Esercizi finali

Corso di economia aziendale per gli Istituti tecnici

classe 1

Economia aziendale classe 2

Con noi in azienda Economia aziendale

Con noi in azienda

Con noi in azienda

classe 4 in preparazione

Con noi in azienda

classe 5 in preparazione

Classe 4

classe 3 tomo 1

Economia aziendale classe 3 tomo 2

Con noi in azienda Economia aziendale

Con noi in azienda

CONTENUTI ONLINE

Studente

•

•

•

•

•

con noi IN AZIENDA

modulo 1

modulo 2

F. Fortuna | F. Ramponi | A. Scucchia

i

o

n

n

o

cIN AZIENDA 4.1

Verifiche immediate di fine lezione (Verifica flash)

Approfondimenti (Focus)

Problemi con svolgimento guidato (Problem solving)

Verifiche autocorrettive di fine modulo (Self-test)

4.1

i

o

n

con

F. Fortuna | F. Ramponi | A. Scucchia

IN AZIENDA

Economia aziendale

4

Tomo 1

Istituti tecnici

Piano dei conti

Docente

I due tomi indivisibili

Prezzo al pubblico

Euro00,00

FORTUNA_TRIENNIO_4.1_.indd 1

•

•

•

•

Mappe concettuali in power point

Laboratori Excel

Esercizi

Verifiche di fine modulo

27/11/10 14:56

sommario

modulo

1

AREAWEB VERIFICA FLASH

Le società di persone

L1 Le forme di attuazione dell’attività aziendale

1. Azienda e impresa

2. Aziende individuali e aziende collettive

L2 Società di persone, di capitali e cooperative

1. Le tipologie di società

2. La scelta del tipo di società

L3 Le imposte dirette: aspetti fondamentali

1. Le imposte dirette nel sistema tributario italiano

2. La liquidazione e il versamento delle imposte

L4 La società in nome collettivo: caratteristiche e costituzione

1. Le caratteristiche della s.n.c.

2. La costituzione della s.n.c.

L5 La società in nome collettivo: il risultato economico

1. La

2. La

3. Le

4. La

rilevazione del risultato economico

ripartizione dell’utile d’esercizio

imposte dirette nelle s.n.c.

copertura della perdita d’esercizio

L6 La società in nome collettivo: le variazioni del Capitale sociale

1. Tipologia delle variazioni

L7 La società in nome collettivo: gli aumenti del Capitale sociale

1. Nuovi conferimenti dei vecchi soci

2. Ingresso di nuovi soci

3. Il consolidamento dei debiti

4. La capitalizzazione delle riserve

4

4

4

6

6

7

8

8

9

12

12

12

20

20

20

22

24

26

26

28

28

28

29

30

AREAWEB FOCUS Le fonti di finanziamento tipiche della s.n.c.

Il Bilancio d’esercizio della s.n.c.

L8 La società in nome collettivo: le diminuzioni del Capitale sociale

1. Il rimborso parziale ai soci

2. Il rimborso per l’uscita di un socio dalla società

3. La copertura di perdite d’esercizio

34

34

34

36

AREAWEB PROBLEM SOLVING Operazioni tipiche di una s.n.c.

Verifiche di fine modulo

38

SELF-TEST VERIFICA AUTOCORRETTIVA DI FINE MODULO

V

modulo

2

AREAWEB VERIFICA FLASH

Le società di capitali e le società cooperative

L9 La società a responsabilità limitata: caratteristiche e costituzione

1. Le caratteristiche della s.r.l.

2. La costituzione

3. I conferimenti

4. L’aspetto contabile

L10 La società a responsabilità limitata: organi e libri sociali

1. L’amministrazione della s.r.l.

2. Le decisioni dei soci

3. Il controllo nella s.r.l.

4. I libri sociali della s.r.l.

44

44

44

45

46

50

50

50

52

52

L11 La società a responsabilità limitata: i compensi agli amministratori

e ai sindaci

1. Il trattamento fiscale e contributivo dei compensi

L12 La società a responsabilità limitata: il risultato economico dell’esercizio

1. L’utile d’esercizio e la relativa destinazione

2. La perdita e la relativa sistemazione

3. La disciplina in caso di perdite rilevanti

L13 La società a responsabilità limitata: gli aumenti di Capitale sociale

1. Gli aumenti di Capitale sociale a pagamento

2. Gli aumenti di Capitale sociale gratuiti

3. Gli aumenti di Capitale sociale in forma mista

L14 La società a responsabilità limitata: le diminuzioni di Capitale sociale

1. Le diminuzioni di Capitale sociale con rimborso ai soci

2. Le diminuzioni di Capitale sociale senza rimborso ai soci

L15 La società per azioni: caratteristiche e costituzione

1. Classificazione

2. Le azioni

3. La costituzione

54

54

56

56

60

61

64

64

67

67

70

70

73

74

74

74

76

AREAWEB FOCUS Le diverse categorie di azioni

L16 La società per azioni: organi e libri sociali

82

1. Gli organi sociali

2. L’Assemblea degli azionisti

3. I sistemi di amministrazione e controllo

4. Il controllo contabile

5. I libri sociali obbligatori

82

82

83

84

85

L17 La società per azioni: il risultato economico dell’esercizio

1. L’utile d’esercizio e la sua destinazione

2. La perdita d’esercizio e la sua sistemazione

86

86

89

AREAWEB FOCUS La società per azioni: casi particolari di ripartizione dell’utile

L18 La società per azioni: gli aumenti di Capitale sociale

1. Gli aumenti di Capitale sociale a pagamento

2. Gli aumenti di Capitale sociale gratuiti

3. Gli aumenti di Capitale sociale in forma mista

VI

92

92

98

99

sommario

L19 La società per azioni: le diminuzioni di Capitale sociale

1. Le diminuzioni di Capitale sociale con rimborso

2. Le diminuzioni di Capitale sociale senza rimborso

L20 I prestiti obbligazionari ordinari

1. Generalità sui prestiti obbligazionari

2. Il trattamento fiscale dei proventi delle obbligazioni

3. Le obbligazioni ordinarie

4. L’emissione del prestito

5. Il collocamento del prestito

6. Il versamento delle obbligazioni sottoscritte

7. La liquidazione e il pagamento degli interessi

8. Le operazioni di fine esercizio relative ai prestiti obbligazionari

L21 Il rimborso dei prestiti obbligazionari

1. Il

2. Il

3. Il

4. Il

rimborso in un’unica soluzione

rimborso graduale mediante estrazione a sorte

rimborso graduale a defalcazione

rimborso graduale mediante acquisto sul mercato e successivo

annullamento

L22 I prestiti obbligazionari convertibili

1. Le obbligazioni convertibili e il rapporto di conversione

100

100

104

106

106

106

107

108

109

109

110

111

116

116

116

117

117

120

120

AREAWEB FOCUS Emissione di un prestito convertibile e successiva conversione

diretta

AREAWEB PROBLEM SOLVING Operazioni tipiche di una s.p.a.

L23 Il Bilancio d’esercizio delle società di capitali: caratteristiche generali

e postulati

122

1. Funzioni e caratteristiche del Bilancio d’esercizio

2. La composizione del Bilancio d’esercizio

3. I postulati di bilancio

122

122

123

AREAWEB FOCUS La formazione, l’approvazione e la pubblicazione del Bilancio

d’esercizio nelle società di capitali

L24 La composizione del Bilancio d’esercizio delle società di capitali:

Stato patrimoniale, Conto economico e Nota integrativa

1. Struttura e contenuto dello Stato patrimoniale

2. Struttura e contenuto del Conto economico

3. La Nota integrativa

L25 Il Bilancio d’esercizio: criteri di valutazione e Principi contabili

1. I criteri di valutazione

2. I Principi contabili

L26 Il Bilancio d’esercizio in forma abbreviata

1. La struttura e il contenuto dello Stato patrimoniale

2. Le semplificazioni del Conto economico

3. Le semplificazioni della Nota integrativa

126

126

126

129

140

140

140

142

142

143

143

AREAWEB PROBLEM SOLVING Il Bilancio d’esercizio di una s.p.a.

L27 La società cooperativa: aspetti generali e organi sociali

1. La

2. La

3. La

4. Gli

cooperazione

classificazione delle cooperative

mutualità prevalente

organi sociali

146

146

146

147

148

VII

L28 La società cooperativa: costituzione, quote e destinazione dell’utile

1. La costituzione

2. Le quote (o azioni) e gli strumenti finanziari

3. La destinazione dell’utile e i ristorni

Verifiche di fine modulo

150

150

150

151

154

SELF-TEST VERIFICA AUTOCORRETTIVA DI FINE MODULO

modulo

3

AREAWEB VERIFICA FLASH

Il mercato dei capitali e la Borsa valori

L29 Il mercato dei capitali e le sue classificazioni

162

1. Il mercato dei capitali

2. Mercati diretti e aperti, primari e secondari

3. Il mercato mobiliare

162

163

164

L30 Gli strumenti finanziari e i valori dei titoli

1. Gli strumenti finanziari

2. I valori dei titoli

L31 Il trattamento fiscale dei titoli

1. Il trattamento fiscale dei titoli a reddito predeterminato

2. Il trattamento fiscale dei dividendi derivanti da azioni

3. Il riordino della tassazione delle rendite finanziarie

L32 Le negoziazioni dei titoli: corso secco e corso tel quel

1. Corso secco e corso tel quel

2. Il calcolo dei giorni per la determinazione del rateo di interessi

3. L’aspetto fiscale

L33 Il mercato monetario e le relative negoziazioni

1. Operatori e strumenti

2. I Buoni ordinari del tesoro

166

166

166

168

168

169

169

172

172

173

174

176

176

176

AREAWEB FOCUS Le cambiali finanziarie

L34 Il mercato mobiliare

1. Il mercato obbligazionario

2. Il mercato azionario

184

184

185

L35 Il mercato mobiliare: i titoli del debito pubblico a medio-lunga scadenza 186

1. Il debito pubblico dello Stato

2. I Buoni del tesoro poliennali

3. I Certificati di credito del tesoro

4. I Certificati del tesoro zero coupon

186

186

187

188

AREAWEB FOCUS I Buoni ordinari comunali

L36 Il mercato mobiliare: le obbligazioni private

1. Le

2. Le

3. Le

4. Le

5. Le

VIII

obbligazioni

obbligazioni

obbligazioni

obbligazioni

obbligazioni

indicizzate

convertibili

con warrant

zero coupon

con valore nominale in valuta

192

192

193

194

195

195

sommario

L37 Il mercato mobiliare: le azioni e i fondi comuni di investimento mobiliare 196

1. Le azioni

2. I fondi comuni di investimento mobiliare

3. Il rendimento dei fondi comuni

L38 La negoziazione dei titoli a reddito predeterminato: aspetti tecnici

1. Le modalità di negoziazione

2. Gli aspetti fiscali

L39 La negoziazione dei titoli a reddito predeterminato: aspetti contabili

1. L’esposizione in bilancio

2. Il conto Gestione titoli

3. Le operazioni di acquisto

4. Le operazioni di vendita

5. La maturazione e la riscossione delle cedole

6. La valutazione e la rilevazione delle rimanenze

196

196

198

200

200

200

206

206

206

206

207

208

209

AREAWEB PROBLEM SOLVING Operatività di una s.p.a. in valori mobiliari

L40 La negoziazione dei titoli azionari

1. Le caratteristiche dell’investimento azionario

2. Gli aspetti tecnici

214

214

214

AREAWEB FOCUS Le partecipazioni

L41 La Borsa valori: caratteristiche generali

216

1. La Borsa valori

2. L’ammissione dei titoli alla quotazione ufficiale

3. La segmentazione dei mercati azionari

216

217

218

L42 La Borsa valori: gli operatori e il funzionamento

220

1. Gli operatori di Borsa

2. Il sistema telematico e l’asta continua

3. La liquidazione dei contratti

L43 Il listino e gli indici di Borsa

1. Il listino di Borsa

2. Gli indici di Borsa

220

220

222

224

224

224

L44 Gli altri mercati regolamentati e i mercati non regolamentati

1. Gli altri mercati regolamentati

2. I mercati non regolamentati

L45 Gli strumenti derivati: caratteristiche generali

1. I financial futures

2. Le options

3. Options e futures a confronto

226

226

227

228

228

230

231

AREAWEB FOCUS Alcune tipologie di strumenti derivati

Verifiche di fine modulo

232

SELF-TEST VERIFICA AUTOCORRETTIVA DI FINE MODULO

modulo

4

AREAWEB VERIFICA FLASH

La gestione finanziaria

L46 La finanza aziendale e il fabbisogno finanziario

238

1. La finanza aziendale e il management finanziario

238

IX

2. Il fabbisogno finanziario

239

L47 Le fonti di finanziamento

240

1. Il capitale di proprietà: principali caratteristiche

2. Il capitale di credito: principali caratteristiche

3. Fonti di finanziamento e struttura finanziaria

L48 Le forme di investimento

240

241

242

244

1. Tipologie di investimenti

2. La collocazione in bilancio degli investimenti

L49 La riclassificazione dello Stato patrimoniale secondo criteri finanziari

1. Le motivazioni alla base della riclassificazione

2. I criteri finanziari e lo Stato patrimoniale riclassificato

L50 La correlazione tra investimenti e finanziamenti

1. Fabbisogno finanziario, finanziamenti e investimenti

2. Gli indicatori di bilancio

244

244

246

246

246

248

248

248

AREAWEB FOCUS L’analisi dei flussi finanziari

AREAWEB PROBLEM SOLVING Analisi della correlazione tra investimenti

e finanziamenti

Verifiche di fine modulo

252

SELF-TEST VERIFICA AUTOCORRETTIVA DI FINE MODULO

Esercizi finali

Esercizi

Modulo

Modulo

Modulo

Modulo

di ingresso

1

2

3

4

Quadro dei conti di un’azienda industriale in forma

di s.p.a. e raccordo con le voci di Stato patrimoniale

e Conto economico

257

258

269

297

372

401

409

PIANO DEI CONTI ON LINE

Analisi dei conti: natura e funzionamento

ANALISI DEI CONTI ONLINE

X

419

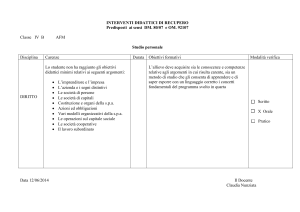

conoscenze

competenze

• Le

• Rilevare

caratteristiche delle aziende collettive, con

particolare riguardo alla responsabilità dei soci

in CO.GE. la costituzione della s.n.c.

nell’ipotesi di conferimenti in denaro, in natura

e di acquisizione di un’azienda funzionante

• Le

principali caratteristiche delle imposte sui

redditi

• Redigere le scritture relative alla rilevazione del

• Le

risultato economico d’esercizio, alla ripartizione

dell’utile tra i soci nelle varie ipotesi e alla copertura della perdita

classificazioni delle società di persone e

delle società di capitali

• La

disciplina giuridica delle società in nome

collettivo

• Registrare in P.D. le possibili variazioni di Capitale sociale

• Le modalità di costituzione e di aumento e di-

• Predisporre il Bilancio straordinario della s.n.c.

minuzione del Capitale sociale

in occasione dell’aumento o della riduzione del

Capitale sociale

• Le modalità di riparto degli utili e di copertura

delle perdite

• Gli

aspetti essenziali dell’imposizione fiscale

nelle s.n.c.

areaweb

Verifica Flash

Verifica immediata di fine lezione

Focus

Approfondimenti

Piano dei conti

Piano dei conti di un’impresa

mercantile costituita

sotto forma di s.n.c.

Problem solving

Problemi con svolgimento guidato

Self-test

Verifica autocorrettiva di fine modulo

L

1

Le forme di attuazione dell’attività aziendale

L

2

Società di persone, di capitali e cooperative

L

3

Le imposte dirette: aspetti fondamentali

L

4

La società in nome collettivo: caratteristiche e costituzione

L

5

La società in nome collettivo: il risultato

economico

L

6

La società in nome collettivo: le variazioni

del Capitale sociale

L

7

La società in nome collettivo: gli aumenti

del Capitale sociale

L

8

La società in nome collettivo: le diminuzioni del Capitale sociale

VERIFICHE DI FINE MODULO

PAG.

38

Le società di persone

L’ATTIVITÀ

AZIENDALE

Le possibili

forme

di attuazione

•

modulo

1

•

LE SOCIETÀ

IN NOME

COLLETTIVO

•

•

ASPETTI ESSENZIALI

DELLE IMPOSTE DIRETTE

•

•

AZIENDE

INDIVIDUALI

SOCIETÀ

•

di persone

•

di capitali

• cooperative

N

el presente modulo, dopo aver ripreso

i concetti di azienda e di impresa, vengono analizzate le differenti modalità di

realizzazione dell’attività aziendale.

COSTITUZIONE

•

RISULTATO

ECONOMICO

•

VARIAZIONI

DEL CAPITALE

SOCIALE

•

In particolare, l’attenzione si concentra sulle stituzione, il riparto degli utili, la copertura delsocietà in nome collettivo e sugli aspetti che le perdite e le variazioni, in aumento e in dimine caratterizzano l’esistenza.

nuzione, del Capitale sociale.

Tra essi, si esaminano dettagliatamente la co-

3

lezione

1

Le forme di attuazione

dell’attività aziendale

1. Azienda e impresa

L’azienda è un

insieme di persone e

beni coordinati e

organizzati per

conseguire

determinati obiettivi,

svolgendo l’attività

economica prescelta

È imprenditore chi

intraprende un’attività

economica e

organizza persone e

mezzi per realizzare

la produzione o lo

scambio di beni e

servizi, assumendosi

tutti i rischi connessi

Prima di affrontare lo studio delle attività organizzate in forma societaria, è opportuno richiamare alcune nozioni già apprese negli anni precedenti.

Mettiamo innanzi tutto a confronto il concetto di azienda con quello di impresa.

L’art. 2555 c.c. fornisce la seguente definizione di azienda: ‘‘L’azienda è il complesso dei beni organizzati dall’imprenditore per l’esercizio dell’impresa’’.

L’azienda, quindi, è un insieme di persone e di beni coordinati e organizzati in funzione del conseguimento di determinati obiettivi, raggiungibili attraverso lo svolgimento dell’attività economica prescelta.

Ora vediamo come si definisce invece, l’impresa e quali elementi la accomunano con l’azienda.

Nel codice civile non esiste una definizione di impresa; essa, pertanto, si desume da quella di imprenditore, contenuta nell’art. 2082, che stabilisce: ‘‘È imprenditore chi esercita professionalmente un’attività economica organizzata al fine della produzione o dello scambio di beni o di servizi’’.

L’imprenditore, quindi, è colui che intraprende un’attività economica e organizza le persone e i mezzi al

fine di realizzare la produzione o lo scambio di beni e servizi, assumendosi contemporaneamente tutti i

rischi ad essa connessi.

L’attività imprenditoriale è caratterizzata dalla professionalità, cioè dall’esercizio abituale di un’attività economica per il raggiungimento del lucro.

2. Aziende individuali e aziende collettive

La distinzione tra aziende individuali e collettive trae origine dalla considerazione dei soggetti a cui

l’azienda appartiene:

l’azienda individuale appartiene a una sola persona;

l’azienda collettiva, o società, normalmente appartiene invece a due o più persone (il nostro

ordinamento tuttavia, come vedremo, prevede la possibilità di società unipersonali).

•

•

L’azienda individuale

è quella in cui il

titolare (imprenditore)

è una persona fisica

4

L’azienda individuale ha come titolare (imprenditore) una persona fisica che rappresenta al tempo stesso il soggetto giuridico e il soggetto economico.

Di solito è di modeste dimensioni, presenta un’organizzazione accentrata nella figura dell’imprenditore e il suo patrimonio è di entità limitata, perché è interamente apportato dallo stesso

imprenditore. Essa non costituisce un autonomo soggetto di diritto, cioè non può essere titolare di diritti e obblighi propri distinti da quelli del suo proprietario, che quindi risponde in prima persona delle

obbligazioni da essa assunte. Di fatto, però, durante lo svolgimento della sua attività, l’azienda si trova ad avere un patrimonio proprio composto da merci, beni strumentali, crediti, debiti, ecc.; per

questa ragione, ai fini della determinazione del reddito, è necessario distinguere i beni di pertinenza

dell’impresa dai beni personali del titolare. Lo strumento che permette di attuare questa distinzione è l’inventario.

Tale documento deve essere redatto ai sensi dell’art. 2217 c.c., che cosı̀ dispone: ‘‘L’inventario deve

redigersi all’inizio dell’esercizio dell’impresa e successivamente ogni anno, e deve contenere

l’indicazione e la valutazione delle attività e delle passività relative all’impresa, nonché delle attività e

delle passività dell’imprenditore estranee alla medesima’’.

lezione 1

Una particolare categoria di azienda individuale è rappresentata dall’impresa familiare (regolamentata dall’art. 230 bis c.c.) nella quale, accanto all’imprenditore, prestano la loro attività in modo prevalente e continuativo uno o più familiari; si tratta di un’impresa individuale, poiché solo il titolare possiede la qualifica di imprenditore e risponde nei confronti dei creditori dell’impresa; i familiari sono semplici collaboratori, che partecipano alle sorti dell’azienda attraverso una serie di diritti e doveri.

Le società sono normalmente di proprietà di una pluralità di persone, legate da un contratto (contratto di società). Le motivazioni che sono alla base della loro costituzione possono essere ricondotte principalmente alla possibilità di reperire capitali di importi più elevati rispetto alle imprese individuali e di realizzare il frazionamento del rischio d’impresa.

Il contratto di società è disciplinato dall’art. 2247 c.c., che cosı̀ dispone:

Con il contratto di società due o più persone conferiscono beni o servizi per l’esercizio in comune di

un’attività economica allo scopo di dividerne gli utili.

Gli elementi essenziali del contratto di società sono dunque: la pluralità di persone, che vengono

definite soci, il conferimento di beni o servizi, l’esercizio in comune di un’attività economica e la divisione

degli utili.

Il principio fondamentale della pluralità dei soci è stato oggetto di deroga per effetto dell’introduzione,

nel nostro ordinamento giuridico, della società a responsabilità limitata (s.r.l.) e della società

per azioni (s.p.a.) unipersonali; la normativa vigente, infatti, permette la costituzione di s.r.l. o di

s.p.a. caratterizzate dalla presenza di un unico socio. La società unipersonale offre la possibilità di dotare l’impresa individuale della struttura societaria con il vantaggio, da parte dell’imprenditore individuale che ne diviene socio, di usufruire del beneficio della responsabilità limitata.

In relazione al tipo di responsabilità assunta dai soci, si possono distinguere:

società di persone, i cui soci hanno responsabilità illimitata, cioè rispondono delle obbligazioni sociali anche con il patrimonio personale;

società di capitali, i cui soci hanno una responsabilità limitata alla quota conferita e, in nessun

caso, i loro beni personali risultano esposti al rischio d’impresa.

•

•

In relazione allo scopo che intendono raggiungere le società si dividono in:

società lucrative, che svolgono la propria attività in vista del conseguimento di un utile da ripartire tra i soci; appartengono a questa categoria le società semplici e quelle commerciali;

società cooperative, che hanno come elemento caratterizzante il fine mutualistico, che si realizza nella fornitura di beni o servizi o nell’offerta di occasioni di lavoro ai soci a condizioni più vantaggiose di quelle reperibili sul mercato.

•

•

L’impresa familiare

è quella in cui

prestano la loro

opera in modo

prevalente e

continuativo uno o

più familiari

dell’imprenditore

Con il contratto di

società due o più

persone conferiscono

beni e servizi per

esercitare un’attività

economica e

dividerne gli utili

A seconda del tipo di

responsabilità dei

soci si distinguono

società di persone e

società di capitali

A seconda dello

scopo le società

possono essere

lucrative oppure

cooperative

areaweb

verifica flash

in sintesi

Le aziende individuali presentano dimensioni modeste, organizzazione accentrata nella figura dell’imprenditore, capitale di limitata entità apportato interamente dall’imprenditore e non sono dotate di personalità giuridica.

Con il contratto di società due o più persone conferiscono beni o servizi per l’esercizio in comune di un’attività economica allo

scopo di dividerne gli utili.

CLASSIFICAZIONE DELLE SOCIETÀ

•

TIPO DI RESPONSABILITÀ DEI SOCI

• SCOPO

• Società di persone (responsabilità illimitata)

• Società di capitali (responsabilità limitata)

• Società lucrative

• Società cooperative

ESERCIZI

pag. 269

5

lezione

2

Società di persone,

di capitali e cooperative

1. Le tipologie di società

Società semplici,

s.n.c. e s.a.s. sono

società di persone

caratterizzate dalla

responsabilità

illimitata e solidale

dei soci

Le società di persone

Le società di persone si distinguono in:

società semplici;

società in nome collettivo (s.n.c.);

società in accomandita semplice (s.a.s.).

Tali società non sono dotate di personalità giuridica; i soci, quindi, assumono una responsabilità illimitata e solidale in relazione alle obbligazioni assunte dalla società:

illimitata in quanto i soci rispondono delle obbligazioni contratte dalla società, non soltanto nei limiti

della quota conferita, ma anche con il patrimonio personale;

solidale in quanto ciascun socio indistintamente può essere chiamato a estinguere per intero le obbligazioni sociali, potendo poi rivalersi sugli altri soci per la parte ad essi spettante.

Le società di persone, pur essendo prive di personalità giuridica, sono dotate di autonomia patrimoniale, nel senso che hanno un patrimonio autonomo nettamente distinto dal patrimonio personale

dei soci. Tale autonomia patrimoniale si definisce imperfetta in quanto i creditori, in caso di insolvenza, devono in primo luogo rivalersi sui beni della società; soltanto nel caso in cui questi risultino

insufficienti a soddisfare il loro credito possono aggredire il patrimonio personale dei soci. In tal caso, il

socio o i soci che hanno fatto fronte al debito possono, a loro volta, esercitare l’azione di regresso,

che consiste nel pretendere dagli altri soci il pagamento delle quote ad essi spettanti.

L’art. 2249 c.c. prevede che tra le società di persone soltanto le società in nome collettivo e le società

in accomandita semplice possano esercitare un’attività commerciale. Alle società semplici tale attività è preclusa; ad esse è quindi consentito soltanto lo svolgimento di attività agricole e artigianali.

•

•

•

•

•

Le società di capitali

Le società di capitali (tutte possono svolgere attività commerciale) si distinguono in:

società a responsabilità limitata (s.r.l.);

società per azioni (s.p.a.);

società in accomandita per azioni (s.a.p.a.).

Nella società di capitali la responsabilità dei soci è limitata alla quota conferita; il patrimonio personale dei soci, quindi, non può essere intaccato per far fronte alle obbligazioni assunte dalla società.

Questa, infatti, è dotata di personalità giuridica, cioè della piena capacità di assumere, attraverso i

suoi legali rappresentanti, i diritti e gli obblighi derivanti dalla propria attività.

•

•

•

Le società di capitali

godono di autonomia

patrimoniale

perfetta, cioè la

netta separazione tra

il patrimonio della

società e quello

personale dei soci

Le società di capitali godono di autonomia patrimoniale perfetta: ciò significa che esiste una netta separazione tra il patrimonio della società e quello dei singoli soci.

Le società cooperative

Il fine mutualistico

consiste nel fornire ai

soci beni, servizi o

occasioni di lavoro a

condizioni più

vantaggiose di quelle

di mercato

6

Nelle società cooperative (disciplinate dagli artt. 2511 e seguenti c.c.) l’attività aziendale si fonda

su finalità diverse da quelle proprie delle altre società; non vengono infatti costituite per conseguire

utili da ripartire tra i soci, ma hanno come elemento caratterizzante il fine mutualistico che consiste nella fornitura di beni e servizi o nell’offerta di occasioni di lavoro prevalentemente per i soci

a condizioni più vantaggiose di quelle generalmente presenti sul mercato; la responsabilità dei soci è

sempre limitata.

La legge distingue fra le società cooperative a mutualità prevalente e non prevalente. La distinzione è di assoluta rilevanza, in quanto soltanto alle prime sono applicabili disposizioni fiscali di carattere agevolativo.

lezione 2

2. La scelta del tipo di società

La scelta della forma giuridica dell’azienda rappresenta un elemento importante per il successo

dell’iniziativa da intraprendere, anche se non costituisce una decisione irreversibile; è possibile, infatti, la

successiva trasformazione da un tipo di società a un altro; i fattori che la determinano sono prevalentemente legati alle dimensioni aziendali e al rischio connesso all’attività dell’impresa.

La dimensione influenza l’entità del fabbisogno finanziario; pertanto, nel caso in cui l’azienda abbia

grandi dimensioni, è opportuno il ricorso alla forma di società di capitali, e in particolare, alla società per azioni che consente di reperire mezzi monetari in misura maggiore rispetto alle altre forme giuridiche.

La scelta della società di capitali, inoltre, sottrae il patrimonio personale dei soci al rischio di impresa e

garantisce i terzi creditori con il solo patrimonio sociale.

I fattori da

considerare nella

scelta sono le

dimensioni aziendali,

il fabbisogno

finanziario e il rischio

connesso all’attività

dell’impresa

Le società di persone e le società a responsabilità limitata sono più adatte per lo svolgimento

di attività di piccole dimensioni; in esse, tra l’altro, il rischio di impresa è attenuato anche in virtù del

fatto che i soci, spesso legati da vincoli di parentela o di amicizia, possono controllare direttamente lo

svolgimento dell’attività aziendale.

Vi sono altri elementi che inducono a scegliere un tipo di società anziché un altro:

l’entità minima del Capitale sociale; per le s.r.l. è di E 10.000, per le s.p.a. e le s.a.p.a. di

E 120.000, mentre non è previsto alcun limite minimo per le società di persone;

la volontà del socio di partecipare attivamente alla gestione sociale, semplificata nelle società di persone,

in cui, per le dimensioni ridotte dell’impresa, è più agevole gestire direttamente le operazioni sociali;

il desiderio di considerare il proprio conferimento come un investimento da cui trarre profitto; tale esigenza trova maggiore soddisfazione nelle società di capitali, in cui le quote di partecipazione sono

rappresentate da azioni, come avviene nelle s.p.a. e nelle s.a.p.a.;

il costo degli organi sociali; è più elevato nelle società di capitali di maggiori dimensioni, essendo in

esse previsti più organi sociali (si pensi al collegio sindacale);

il costo derivante dall’obbligo dell’istituzione e della tenuta delle scritture obbligatorie; è minore nelle

società di persone, mentre costituisce un onere più rilevante per le società di capitali;

l’esistenza di forme di pubblicità degli atti sociali; gli atti delle società di capitali sono soggetti a numerose forme di pubblicità; queste ultime, invece, sono assai ridotte per le società di persone. Le

società di capitali, ad esempio, hanno l’obbligo di depositare e pubblicare il Bilancio d’esercizio, diversamente dalle società di persone, che non lo hanno.

•

•

•

•

•

•

areaweb

verifica flash

in sintesi

CARATTERISTICHE PRINCIPALI

DELLE SOCIETÀ DI PERSONE

CARATTERISTICHE PRINCIPALI

DELLE SOCIETÀ DI CAPITALI

• mancanza di personalità giuridica

responsabilità illimitata e solidale

• • dei soci per le obbligazioni sociali

• autonomia patrimoniale imperfetta

• possesso di personalità giuridica

responsabilità dei soci limitata

• • alla quota conferita

• autonomia patrimoniale perfetta

SOCIETÀ COOPERATIVE

a mutualità prevalente

• •• a mutualità non prevalente

ESERCIZI

pag. 269

7

lezione

3

Le imposte dirette:

aspetti fondamentali

1. Le imposte dirette nel sistema tributario italiano

Prima di procedere con la trattazione degli argomenti della classe quarta è opportuno approfondire

alcune nozioni di carattere fiscale in parte illustrate negli anni precedenti; ulteriori integrazioni e approfondimenti saranno oggetto di analisi nel volume della classe quinta.

Le imposte dirette

del sistema tributario

italiano sono le

imposte sul reddito

(Irpef e Ires) e l’Irap

Nel nostro sistema tributario le imposte dirette si distinguono in imposte sul reddito e Imposta regionale sulle attività produttive (Irap).

Le imposte che colpiscono il reddito conseguito dalle persone fisiche, giuridiche e dagli enti di

qualsiasi natura sono l’Irpef e l’Ires, la cui fonte normativa è costituita dal Testo unico delle imposte sui redditi (Tuir), rappresentato dal D.p.r. 22 dicembre 1986, n. 917 e successive modifiche.

Le imprese, inoltre, sono soggette a un’imposta a carattere regionale, denominata Imposta regionale sulle attività produttive (Irap); essa non colpisce il reddito ma il Valore della produzione

netta (Vpn) derivante dall’attività esercitata nel territorio della Regione.

L’Irpef

L’Irpef è un’imposta

progressiva per

scaglioni e colpisce i

redditi conseguiti

nell’anno solare da

persone fisiche

residenti o non

residenti nel territorio

dello Stato

L’Irpef si determina

applicando a ogni

scaglione di reddito

la relativa aliquota

L’Irpef (Imposta sul reddito delle persone fisiche) è un’imposta progressiva per scaglioni che colpisce i

redditi conseguiti nell’anno solare dalle persone fisiche residenti o non residenti nel territorio dello Stato.

I soggetti passivi dell’Irpef, cioè coloro che sono tenuti al suo pagamento, sono le persone fisiche,

residenti nel territorio dello Stato; per i non residenti l’imposta si applica soltanto sui redditi prodotti

nello Stato.

La base imponibile è costituita dalla somma dei redditi conseguiti dal soggetto passivo durante l’anno solare (periodo d’imposta), quali, in particolare:

redditi fondiari, derivanti dal possesso di terreni o fabbricati;

redditi di lavoro dipendente;

redditi di lavoro autonomo;

redditi di capitale;

redditi d’impresa;

redditi diversi.

•

•

•

•

•

•

L’imposta si determina frazionando innanzitutto il reddito imponibile in fasce che vanno da minimi a

massimi determinati (scaglioni di reddito). A ciascuna di esse si applica un’aliquota, che aumenta

progressivamente al crescere del reddito stesso.

Gli scaglioni e le aliquote dell’Irpef sono attualmente cosı̀ articolati:

SCAGLIONI E ALIQUOTE IRPEF

SCAGLIONI DI REDDITO

ALIQUOTE

1º Fino a E 15.000

23%

2º Oltre E 15.000 fino a E 28.000

27%

3º Oltre E 28.000 fino a E 55.000

38%

4º Oltre E 55.000 fino a E 75.000

41%

5º Oltre E 75.000

43%

Il contribuente obbligato al versamento dell’Irpef è tenuto a versare anche un’addizionale regionale e un’addizionale comunale; è prevista inoltre l’applicazione di un’addizionale provinciale

che non è ancora stata attuata.

8

lezione 3

L’Ires

L’Ires (Imposta sul reddito delle società) è un’imposta proporzionale (il suo importo, infatti, aumenta in

modo proporzionale all’aumentare del reddito) applicata con aliquota del 27,5%.

Essa colpisce i redditi conseguiti, in particolare, dalle società di capitali e cooperative residenti nel territorio dello Stato e dagli enti pubblici e privati diversi dalle società, residenti nel territorio dello Stato,

che hanno per oggetto esclusivo o principale l’esercizio di attività commerciali.

L’Irap

L’Irap (Imposta regionale sulle attività produttive) è un’imposta con applicazione territoriale la cui base

imponibile è calcolata in funzione dell’attività svolta sul territorio regionale.

Rientrano tra i soggetti passivi dell’imposta le società, gli imprenditori individuali e gli esercenti arti e

professioni.

L’Ires è un’imposta

proporzionale e

colpisce i redditi

conseguiti da società

di capitali,

cooperative e altri

enti esercenti attività

commerciali residenti

nel territorio dello

Stato

L’Irap è un’imposta

con applicazione

territoriale calcolata

sul Valore della

produzione netta

(Vpn)

L’Irap si applica sul Valore della produzione netta (Vpn) derivante dall’attività esercitata nel territorio della Regione. Essa è dovuta alla Regione nel cui territorio il Valore della produzione netta è

realizzato; se l’attività è esercitata in più Regioni, la ripartizione della base imponibile avviene in genere in proporzione all’ammontare delle retribuzioni corrisposte al personale utilizzato operante nel territorio di ciascuna di esse.

Per la determinazione dell’imposta è prevista l’aliquota base del 3,9%, da applicare al Valore della

produzione netta; tale aliquota è ridotta per le imprese agricole.

Alle Regioni è attribuita la facoltà:

di applicare all’aliquota base una variazione in aumento o in diminuzione;

di differenziare la variazione per categorie di contribuenti e per settori di attività.

•

•

2. La liquidazione e il versamento delle imposte

Le imposte sono calcolate con un meccanismo di autoliquidazione (autotassazione) da parte dei

soggetti passivi, che annualmente compilano le proprie dichiarazioni su moduli approvati dal Ministero

dell’Economia e delle Finanze.

Le imprese, salvo qualche eccezione, sono tenute all’utilizzo di un modello Unificato Compensativo (modello Unico) che permette l’unificazione di più dichiarazioni: la dichiarazione dei redditi, la

dichiarazione annuale Iva e, facoltativamente, quella dei sostituti d’imposta.

Le imposte sono

calcolate con un

meccanismo di

autoliquidazione da

parte dei soggetti

passivi

Abbiamo cosı̀ il modello Unico persone fisiche, il modello Unico società di persone ed equiparate, il modello Unico società di capitali, enti commerciali ed equiparati, e cosı̀ via.

I contribuenti, inoltre, sono tenuti alla compilazione della dichiarazione annuale Irap da trasmettere direttamente alla Regione di domicilio.

Analizziamo i termini ordinari di scadenza per la presentazione della dichiarazione dei redditi.

Gli imprenditori individuali e le società di persone devono presentare la dichiarazione in via

telematica, direttamente o tramite un intermediario abilitato, entro il 30 settembre dell’anno successivo a quello cui si riferisce la dichiarazione.

In un ristretto numero di ipotesi, possono presentarla sul modello cartaceo, tramite banca o ufficio postale, entro il 30 giugno dell’anno successivo a quello a cui si riferisce la dichiarazione.

I soggetti Ires devono presentare la dichiarazione esclusivamente per via telematica, entro l’ultimo

giorno del nono mese successivo a quello di chiusura del periodo d’imposta (quindi, in caso di esercizio

coincidente con l’anno solare, entro il 30 settembre).

Il versamento delle imposte avviene nel modo seguente:

il versamento di un acconto complessivo, corrispondente a una determinata percentuale dell’imposta relativa all’esercizio precedente; tale percentuale è stata assoggettata negli ultimi anni a

frequenti modifiche. L’acconto deve essere corrisposto nel corso dell’esercizio in due rate: la prima pari al 40% dell’acconto complessivo e la seconda al restante 60%;

•

Il versamento delle

imposte avviene nel

modo seguente: 1a

rata d’acconto (40%

dell’acconto

complessivo), 2a rata

d’acconto (60%) e

saldo

9

modulo 1

il versamento del saldo, che si determina sottraendo dall’imposta dovuta l’ammontare complessivo

• delle

due rate d’acconto già versate.

Per quanto riguarda i termini di versamento, occorre operare la seguente distinzione:

la prima rata d’acconto dell’esercizio in corso e il saldo relativo all’esercizio precedente devono

essere versati:

dagli imprenditori individuali e dalle società di persone entro il 16 giugno;

dalle società di capitali entro il giorno 16 del sesto mese successivo a quello di chiusura dell’esercizio. Per le società di capitali che approvano il bilancio oltre 120 giorni dalla chiusura dell’esercizio (avvalendosi del maggior termine previsto dall’art. 2364 c.c.) il termine per il versamento

è il giorno 16 del mese successivo a quello di approvazione del Bilancio d’esercizio;

la seconda rata d’acconto deve essere versata:

dagli imprenditori individuali e dalle società di persone entro il 30 novembre;

dalle società di capitali entro l’undicesimo mese dell’esercizio.

•

•

-

A tutti i soggetti è consentito versare le imposte dovute entro il 30 giorno del mese successivo a

quello di scadenza del termine, con una maggiorazione dello 0,40% a titolo di interessi.

Tutti i contribuenti, per il versamento degli importi risultanti dal modello Unico e dalla dichiarazione

annuale Irap, devono utilizzare il modello di pagamento unificato (mod. F24). Il modello può

essere presentato e il versamento può essere effettuato (in contanti, con assegni bancari o circolari,

carta Pagobancomat, ecc.) presso gli sportelli di qualunque concessionario o mediante delega rilasciata a una banca convenzionata o a un’agenzia di Poste italiane s.p.a. di qualunque Provincia. Per i contribuenti titolari di partita Iva, i versamenti devono essere effettuati esclusivamente

in via telematica direttamente tramite il sito Internet Fiscoonline (o il servizio Entratel) o ricorrendo

ai servizi telematici offerti da banche e poste, oppure ancora attraverso intermediari abilitati al servizio

Entratel che utilizzano il software ‘‘F24 cumulativo’’.

È inoltre possibile la compensazione tra imposte, contributi e premi a debito e quelli a credito, risultanti dalle dichiarazioni annuali e dalle denunce periodiche contributive.

Lo Stato controlla il contenuto e la veridicità delle dichiarazioni annuali dei redditi attraverso l’attività

di accertamento, irrogando sanzioni in caso di violazione della legge.

Il legislatore, per combattere il pericolo di evasione fiscale che caratterizza i sistemi tributari basati

sull’autotassazione, ha introdotto la figura del sostituto d’imposta.

Il sostituto

d’imposta ha

l’obbligo di applicare

sulle somme

corrisposte la ritenuta

o imposta sostitutiva

che verserà allo Stato

per conto del

percipiente

Il sostituto d’imposta è colui che, all’atto del pagamento di un compenso, ha l’obbligo di applicare sulla

somma corrisposta una ritenuta o un’imposta sostitutiva, che successivamente deve versare allo Stato

per conto del percipiente.

In questo modo, il reddito prodotto non può sfuggire alla tassazione. Essa, infatti, è esercitata nel

momento in cui il reddito stesso si produce ed è affidata a un soggetto che diviene obbligato in prima

persona al versamento.

Il sostituto d’imposta deve effettuare il versamento delle ritenute operate entro il giorno 16 del mese successivo a quello del pagamento o della maturazione dei proventi.

Possono assumere la qualifica di sostituto d’imposta le persone fisiche che esercitano attività d’impresa o arti e professioni, le società di persone, di capitali e gli enti ad esse equiparati, gli intermediari finanziari, ecc.

Si identificano, invece, nei soggetti sostituiti, ad esempio i soggetti che, su incarico dei sostituti,

esplicano un’attività di lavoro dipendente o autonomo.

La ritenuta fiscale può essere effettuata:

a titolo d’acconto;

a titolo d’imposta.

•

•

La ritenuta

d’acconto costituisce

un anticipo della

tassazione definitiva

La ritenuta d’acconto consiste in un anticipo che lo Stato si assicura in attesa della tassazione definitiva, che avverrà nel momento in cui il percettore del reddito presenterà la propria dichiarazione dei redditi.

Tale soggetto, infatti, ha l’obbligo di includere il reddito su cui è stata esercitata la ritenuta nella sua

dichiarazione annuale, per calcolare l’imposta dovuta sui suoi redditi complessivi; all’atto del pagamento dell’imposta, egli detrae la ritenuta d’acconto e versa allo Stato la differenza.

10

lezione 3

La ritenuta d’imposta rappresenta, invece, una tassazione a titolo definitivo del reddito conseguito dal

percettore che non ha, quindi, l’obbligo di indicarlo nella dichiarazione annuale dei redditi.

Ad alcuni redditi di natura finanziaria, in luogo della ritenuta fiscale, si applica un’imposta sostitutiva. Essa è trattenuta e versata all’Erario dagli intermediari (banche, Sim, ecc.) che intervengono nelle operazioni di pagamento di interessi, dividendi e altri proventi finanziari in qualità di sostituti d’imposta.

La misura della ritenuta, o dell’imposta sostitutiva, varia in relazione al tipo di reddito; essa è pari al

27% per gli interessi maturati su depositi bancari e postali e al 12,50% (con alcune eccezioni) per gli

interessi su titoli di Stato e obbligazioni e per i dividendi azionari percepiti da persone fisiche (non imprese) in relazione a partecipazioni non qualificate.

Sono non qualificate le partecipazioni che non superano uno dei seguenti limiti:

nelle società quotate: il 2% dei voti esercitabili nell’assemblea ordinaria o il 5% del capitale o patrimonio sociale;

nelle società non quotate: il 20% dei voti esercitabili nell’assemblea ordinaria o il 25% del capitale o patrimonio sociale.

La ritenuta

d’imposta costituisce

una tassazione a

titolo definitivo

•

•

areaweb

verifica flash

in sintesi

IMPOSTE DIRETTE

• imposte sul reddito

Irpef

• •• Ires

• Irap

I soggetti dichiarano annualmente i propri redditi (autotassazione) su moduli approvati dal Ministero dell’Economia e delle Finanze (modello Unico).

Il versamento avviene attraverso

•due rate d’acconto

•un saldo

Il sostituto d’imposta è colui che, all’atto del pagamento di un compenso, ha l’obbligo di applicare alle somme da corrispondere una ritenuta fiscale o un’imposta sostitutiva (a titolo d’acconto o a titolo d’imposta) da versare allo Stato per conto del percipiente.

ESERCIZI

pag. 271

11

lezione

4

La società in nome collettivo:

caratteristiche e costituzione

1. Le caratteristiche della s.n.c.

Nella s.n.c. la

responsabilità dei

soci per le

obbligazioni sociali è

illimitata e solidale

La società in nome collettivo è inquadrata dall’art. 2291 c.c., che cosı̀ dispone:

«Nella società in nome collettivo tutti i soci rispondono solidalmente e illimitatamente per le obbligazioni sociali. Il patto contrario non ha effetto nei confronti dei terzi».

Si tratta di una forma giuridica particolarmente adatta alle aziende di ridotte dimensioni; i soci, generalmente in numero limitato, sono, spesso, legati da vincoli di parentela o di amicizia, essendo necessario all’interno della società un rapporto di fiducia reciproca tale da accettare la responsabilità solidale e illimitata per le obbligazioni sociali.

La disciplina giuridica della s.n.c. si desume dalla normativa prevista per la società semplice, nel senso

che le caratteristiche generali di quest’ultima risultano valide anche per la s.n.c.; a esse si aggiungono

le norme specifiche contenute negli artt. 2291 e seguenti del codice civile.

2. La costituzione della s.n.c.

La costituzione della s.n.c. avviene con la stipulazione dell’atto costitutivo, redatto con scrittura

privata autenticata o per atto pubblico.

La scrittura privata autenticata consiste in un accordo scritto tra le parti firmato in presenza di

un pubblico ufficiale (notaio) il quale accerta l’identità delle persone che vi hanno apposto la firma e

attesta che l’atto è stato sottoscritto in sua presenza.

L’atto pubblico è un documento redatto da un pubblico ufficiale (notaio) che gli attribuisce pubblica

fede (art. 2699 c.c.).

Il contenuto dell’atto

costitutivo è stabilito

dall’art. 2295 c.c.

L’art. 2295 c.c. stabilisce gli elementi dell’atto costitutivo, che deve comprendere:

i dati identificativi dei soci (cognome e nome, luogo e data di nascita, domicilio e cittadinanza);

la ragione sociale: con essa si intende il nome della società, che deve contenere il nome di uno o

più soci e l’indicazione del rapporto sociale tra essi esistente (ad esempio: Rivelli & C. s.n.c.; Carrozzeria Mannini di Carlo Mannini s.n.c.);

l’indicazione dei soci che hanno l’amministrazione e la rappresentanza della società;

la sede della società e le eventuali sedi secondarie;

l’oggetto sociale che costituisce l’attività della società;

i conferimenti di ciascun socio, cioè la descrizione, il valore ad essi attribuito e i criteri di valutazione adottati;

le prestazioni a cui sono obbligati i soci d’opera, cioè coloro che apportano la propria opera;

le norme secondo le quali gli utili devono essere ripartiti e la quota di partecipazione

di ciascun socio agli utili e alle perdite. Generalmente la ripartizione degli utili e l’assorbimento delle perdite avvengono in misura proporzionale ai conferimenti effettuati; tuttavia, se espressamente stabilito, possono avvenire in misura diversa;

la durata della società.

•

•

•

•

•

•

•

•

Lo statuto contiene

le norme relative

all’organizzazione, al

funzionamento e allo

scioglimento della

società

12

•

Ad integrazione dell’atto costitutivo viene normalmente predisposto lo statuto, che contiene le norme relative all’organizzazione, al funzionamento e allo scioglimento della società; esso, anche se oggetto di atto separato, si considera parte integrante dell’atto costitutivo e deve essere ad esso allegato.

L’atto costitutivo deve essere trasmesso per via telematica o su supporto informatico per l’iscrizione

presso l’Ufficio del registro delle imprese nella cui circoscrizione ha sede la società, entro 30

giorni dalla sua stipulazione (art. 2296 c.c.), per essere portato a conoscenza dei terzi.

lezione 4

Un ulteriore adempimento consiste nella denuncia di inizio attività per l’assegnazione del numero

di partita Iva, da inoltrare entro 30 giorni dalla stipulazione dell’atto costitutivo.

Gli adempimenti di inizio attività vengono assolti attraverso una nuova procedura telematica, denominata comunicazione Unica d’impresa, che permette di adempiere a tutti gli obblighi previsti

dalla legge attraverso un’unica trasmissione via Internet.

La comunicazione Unica viene trasmessa all’Ufficio del registro delle imprese presso la Camera di

commercio di competenza che, a sua volta, provvederà a inoltrare a tutti gli enti interessati, tra i

quali ricordiamo l’Agenzia delle entrate per l’attribuzione del numero di partita Iva, la documentazione necessaria, senza ulteriori duplicazioni di documenti e di flussi informativi.

Entro 20 giorni dalla stipulazione dell’atto costitutivo, la società deve versare l’imposta di registro

sui conferimenti effettuati dai soci, calcolata in base ad aliquote che variano in funzione della natura

dei conferimenti.

All’indirizzo www.libropiuweb.it è riportato il quadro dei conti di un’impresa mercantile avente la

forma giuridica di s.n.c.; è importante stamparlo e consultarlo perché ad esso faremo costante riferimento negli esempi e nelle esercitazioni.

L’aspetto contabile

I soci, con la sottoscrizione delle loro quote, si impegnano ad effettuare conferimenti che possono

consistere in: denaro, crediti, beni in natura non legati da vincoli di complementarità, beni in natura legati da vincoli di complementarità oppure prestazioni d’opera.

L’insieme dei conferimenti dei soci costituisce il Capitale sociale, che nelle s.n.c. non ha limiti minimi.

Il suo ammontare, pertanto, viene stabilito dai soci in funzione del fabbisogno finanziario correlato al

tipo di attività da intraprendere.

Il conferimento della propria opera da parte di un socio non dà luogo a rilevazioni contabili; gli altri tipi

di conferimento, invece, devono essere registrati in CO.GE.

La sottoscrizione del Capitale sociale fa nascere un credito della società nei confronti dei soci,

che si impegnano a versare le quote sottoscritte; l’operazione è rilevata in P.D. come segue:

30/01

30/01

30/01

30/01

...

00.001.01

00.001.02

00.001.03

10.000

SOCIO X C/CONFERIMENTI

SOCIO Y C/CONFERIMENTI

SOCIO Z C/CONFERIMENTI

CAPITALE SOCIALE

costituzione

costituzione

costituzione

costituzione

La comunicazione

Unica d’impresa è

una procedura

telematica per

svolgere tutti gli

adempimenti di inizio

attività

areaweb

piano dei conti

I conferimenti dei

soci possono

consistere in denaro,

crediti, beni (anche

legati da vincoli di

complementarità),

prestazioni d’opera

25.000,00

20.000,00

110.000,00

s.n.c.

s.n.c.

s.n.c.

s.n.c.

155.000,00

Socio X, Y, Z c/conferimenti sono conti finanziari accesi a crediti e rilevano in Dare V.F.+ (più

crediti della società verso i soci).

Capitale sociale è un conto economico di capitale e rileva in Avere una V.E.+ (più patrimonio

netto).

Nel caso di conferimenti in denaro, non sorgono problemi di valutazione.

Nell’ipotesi di conferimento di crediti, il socio può garantirne il buon fine o meno. Nella prima ipotesi il credito viene valutato al valore nominale, nel caso opposto al presumibile valore di realizzo, determinato in base alla solvibilità del debitore, alle condizioni del mercato e a ogni altro fattore

che potrebbe influenzarne la riscossione. Supponendo che il socio X conferisca denaro per

E 10.000, un credito di E 5.000 e una cambiale di E 10.000, la registrazione in P.D. è la seguente:

30/01

30/01

30/01

30/01

...

08.202

06.055

05.010

00.001.01

DENARO IN CASSA

CREDITI DIVERSI

CAMBIALI ATTIVE

SOCIO X C/CONFERIMENTI

conferimento

conferimento

conferimento

conferimento

di

di

di

di

denaro

denaro

denaro

denaro

e

e

e

e

crediti

crediti

crediti

crediti

I conferimenti in natura possono essere costituiti da beni tra loro non collegati da un vincolo di

complementarità, cioè indipendenti (beni disgiunti). È il caso in cui si apportano fabbricati, automezzi, merci, ecc.; i beni vengono valutati secondo criteri indicati nell’atto costitutivo.

Ai fini dell’Iva, i conferimenti di singoli beni in società sono considerati operazioni imponibili; sono invece fuori dal campo di applicazione dell’imposta i conferimenti di aziende o rami aziendali.

Ipotizzando che il socio Y, non soggetto Iva, conferisca un fabbricato, la registrazione è la seguente:

30/01

30/01

...

02.002

00.001.02

FABBRICATI

SOCIO Y C/CONFERIMENTI

conferimento di fabbricato

conferimento di fabbricato

10.000,00

5.000,00

10.000,00

25.000,00

I conferimenti in

natura pongono

problemi di

valutazione

20.000,00

20.000,00

13

modulo 1

Nel caso di conferimento di beni che presentano un vincolo di complementarità, si parla di conferimento di beni congiunti; questi appartengono a un unico complesso produttivo organizzato, capace, in

quanto tale, di produrre reddito. Il caso più comune è quello del conferimento di un’azienda già funzionante.

Il valore da attribuire all’azienda deriva dalla considerazione di una serie di fattori che la caratterizzano, tra i quali:

l’esistenza di collaudate strutture organizzative e operative;

l’inserimento già avvenuto sul mercato;

la clientela acquisita.

•

•

•

I fattori menzionati, uniti ad altri, determinano condizioni di presumibile redditività che attribuiscono al patrimonio dell’azienda già funzionante un valore superiore al suo valore contabile.

L’avviamento è la

differenza positiva tra

il valore attribuito al

conferimento del

complesso aziendale

e il valore corrente

degli elementi attivi e

passivi

La differenza tra il valore attribuito al conferimento del complesso aziendale (valore economico) e il valore corrente attribuito agli elementi patrimoniali attivi e passivi, nel caso in cui il primo sia superiore

al secondo, rappresenta l’avviamento.

La rilevazione del conferimento di un’azienda in funzionamento considera l’apporto dei singoli componenti patrimoniali, sia attivi che passivi, e, ove presente, l’avviamento.

Sotto il profilo fiscale (D.lgs. 358/1997), nel conferimento di azienda possono essere applicati due

differenti principi: il principio della continuità dei valori o quello dell’adeguamento dei valori.

Nel primo caso, il conferimento avviene in base ai valori contabili dell’azienda apportata e l’operazione è fiscalmente neutra. Nel secondo, i valori contabili subiscono modifiche, in quanto le valutazioni

di cessione differiscono da quelle di funzionamento. L’apporto avviene sulla base di valori revisionati e

inoltre si iscrive in contabilità l’avviamento.

Si supponga che il socio Z apporti un’azienda (alla quale è attribuito un valore di E 110.000) che

presenta la seguente Situazione patrimoniale straordinaria:

SITUAZIONE PATRIMONIALE STRAORDINARIA

Attivo

Passivo

IMMOBILIZZAZIONI

Fabbricati

Automezzi

50.000,00

20.000,00

ATTIVO CIRCOLANTE

Merci

Crediti v/clienti

Totale Attività

10.000,00

8.000,00

88.000,00

Avviamento

80.000,00

Totale Attivo

168.000,00

DEBITI

Debiti v/fornitori

Debiti per Tfr

Mutui ipotecari

Sovvenzioni bancarie

Debiti diversi

10.000,00

8.000,00

30.000,00

5.000,00

5.000,00

Totale Passività

58.000,00

Valore economico

110.000,00

Totale Passivo e netto

168.000,00

La rilevazione contabile del conferimento dell’azienda funzionante in base al principio dell’adeguamento dei valori è la seguente:

30/01

30/01

30/01

30/01

30/01

30/01

30/01

30/01

30/01

30/01

30/01

14

...

02.002

02.009

04.000

05.000

01.009

23.000

21.000

22.100

22.102

24.040

00.001.03

FABBRICATI

AUTOMEZZI

MERCI

CREDITI V/CLIENTI

AVVIAMENTO

DEBITI V/FORNITORI

DEBITI PER TFR

MUTUI IPOTECARI

SOVVENZIONI BANCARIE

DEBITI DIVERSI

SOCIO Z C/CONFERIMENTI

conferimento

conferimento

conferimento

conferimento

conferimento

conferimento

conferimento

conferimento

conferimento

conferimento

conferimento

di

di

di

di

di

di

di

di

di

di

di

azienda

azienda

azienda

azienda

azienda

azienda

azienda

azienda

azienda

azienda

azienda

50.000,00

20.000,00

10.000,00

8.000,00

80.000,00

10.000,00

8.000,00

30.000,00

5.000,00

5.000,00

110.000,00

lezione 4

Il costo delle merci apportate deve concorrere alla determinazione del reddito dell’esercizio; pertanto,

il conto Merci deve essere girato al conto Apporti di merci che, essendo un conto economico di reddito acceso a costi d’esercizio, affluirà nel Conto economico:

30/12

30/12

...

40.009

04.000

APPORTI DI MERCI

MERCI

giroconto merci

giroconto merci

10.000,00

10.000,00

I costi d’impianto

La fase della costituzione della società è caratterizzata dal sostenimento di spese che risultano indispensabili per intraprendere l’attività produttiva.

Si tratta di costi (imposte, onorari a professionisti, ecc.) che, in altri momenti della vita aziendale, sarebbero considerati di competenza dell’esercizio. Nell’ipotesi della costituzione, invece, sono destinati a

fornire un’utilità che non si limita al primo periodo di vita dell’impresa, ma si estende anche a quelli

successivi; da ciò deriva la natura pluriennale ad essi riconosciuta.

I costi d’impianto

hanno utilità

pluriennale

I costi d’impianto rappresentano costi pluriennali, ammortizzabili in un periodo non superiore a

cinque anni.

I compensi corrisposti ai professionisti che assistono l’azienda nell’espletamento delle formalità

connesse alla costituzione (ad esempio, dottore commercialista o ragioniere professionista) sono soggetti a Iva e a ritenuta d’acconto; i rimborsi spese (ad esempio, pagamenti di diritti di cancelleria, di visura di certificati, ecc.) eventualmente addebitati nelle parcelle, se documentati, ne sono esclusi.

Il contributo alla Cassa di previdenza (calcolato nella misura del 4% dell’onorario) che i professionisti

addebitano nella parcella, invece, è soggetto a Iva ma non a ritenuta d’acconto.

Le parcelle notarili non sono soggette a tale contributo.

Nell’esempio che segue, si suppone il sostenimento di spese di costituzione di E 2.500, di cui E

1.500 per imposte ed E 1.000 per onorari professionali soggetti sia a contributo previdenziale del

4%, sia a Iva ordinaria.

Al ricevimento della parcella del dottore commercialista, la registrazione contabile è la seguente:

30/01

30/01

30/01

...

01.000 COSTI D’IMPIANTO

06.006 IVA A CREDITO

23.000 DEBITI V/FORNITORI

ricevuta parcella n. 71 dott. Rosi

ricevuta parcella n. 71 dott. Rosi

ricevuta parcella n. 71 dott. Rosi

2.540,00

208,00

2.748,00

Il pagamento della parcella, al netto della ritenuta d’acconto (20% sull’onorario), viene rilevato

come segue:

30/01

30/01

30/01

...

23.000 DEBITI V/FORNITORI

24.002 ERARIO C/RITENUTE DA VERSARE

08.202 DENARO IN CASSA

pagata parcella n. 71 dott. Rosi

pagata parcella n. 71 dott. Rosi

pagata parcella n. 71 dott. Rosi

2.748,00

200,00

2.548,00

Le ritenute devono essere versate mediante compensazione tramite modello di pagamento unificato

entro il giorno 16 del mese successivo a quello in cui avviene il pagamento. La rilevazione in P.D. è la

seguente:

16/02

16/02

...

24.002 ERARIO C/RITENUTE DA VERSARE

08.202 DENARO IN CASSA

versamento ritenute

versamento ritenute

200,00

200,00

Dalla teoria alla realtà operativa

Costituzione di una s.n.c.

In data 01/04/n si costituisce a Genova la società in nome collettivo Parodi & C. s.n.c. tra i soci Parodi, Bindi e Carli.

L’atto costitutivo prevede i seguenti conferimenti:

socio Parodi: quota di F 180.000 mediante conferimento di un’azienda già funzionante il cui patrimonio, risultante dal

Bilancio straordinario, è cosı` composto: Automezzi F 65.000, Attrezzature F 34.600, Arredamento F 25.800, Merci F

64.300, Crediti v/clienti F 45.800, Debiti per Tfr F 21.500, Sovvenzioni bancarie F 15.000, Debiti v/fornitori F 32.300,

•

"

15

modulo 1

•

•

Debiti diversi F 8.000; la sovvenzione scade il prossimo 13/06 e su di essa sono stati corrisposti, in via anticipata, interessi calcolati al tasso del 7,50%;

socio Bindi: quota di F 75.000, con conferimento di un fabbricato valutato F 110.000 e gravato da un mutuo di F

50.000 sul quale si corrispondono, al tasso del 6%, interessi posticipati alle date 01/03 e 01/09 di ogni anno; il residuo con bonifico bancario sul c/c dell’azienda aperto presso l’agenzia n. 3 della banca Ca.Ri.Ge.;

socio Carli: quota di F 45.000 composta da assegni circolari per F 25.000 e da un credito di F 20.000 con scadenza

20/07 relativamente al quale il socio garantisce il buon fine e si impegna a corrispondere alla scadenza interessi al

6%. Inoltre, il signor Carli si impegna a prestare la sua attività lavorativa nella società.

Successivamente si effettuano le seguenti operazioni:

03/04 versamento sul c/c bancario presso la banca Ca.Ri.Ge. degli assegni circolari apportati dal socio Carli;

21/04 la società riceve la parcella n. 87 del commercialista dottor Grossi, che ha curato la costituzione della società,

nella quale si addebitano F 1.800 per onorari (soggetti a Iva e a ritenuta d’acconto), più il 4% quale contributo

per la Cassa di previdenza (soggetto a Iva), addebito di imposte e spese documentate per F 2.350;

24/04 si paga con assegno bancario la parcella del commercialista al netto della ritenuta d’acconto del 20%;

16/05 si versa a mezzo banca la ritenuta d’acconto operata al commercialista;

13/06 si estingue la sovvenzione bancaria tramite c/c Ca.Ri.Ge.;

20/07 si riscuotono, a mezzo banca, F 15.000 relativi al credito apportato dal socio Carli, che versa gli interessi dovuti;

26/07 il socio Carli reintegra, con versamento sul c/c bancario, la parte del credito non riscossa;

01/09 si paga la rata del mutuo, inclusa la quota capitale di F 5.000.

Presentiamo:

la Situazione patrimoniale straordinaria dell’azienda apportata dal socio Parodi, con l’evidenziazione dell’avviamento;

i calcoli relativi alla quota apportata dal socio Bindi;

l’inventario di costituzione redatto in data 01/04;

il calcolo dell’interesse sul credito apportato dal socio Carli;

la parte tabellare della parcella presentata dal dottor Grossi;

il calcolo della percentuale di partecipazione al Capitale sociale per ciascun socio;

le registrazioni in P.D. relative alle operazioni indicate.

1

2

3

4

5

6

7

1

Situazione patrimoniale straordinaria dell’azienda apportata dal socio Parodi e determinazione dell’avviamento

ATTIVO

PASSIVO

IMMOBILIZZAZIONI

Automezzi

Attrezzature commerciali

Arredamento

65.000,00

34.600,00

25.800,00

ATTIVO CIRCOLANTE

Merci

Crediti v/clienti

Risconti attivi

Totale Attività

64.300,00

45.800,00

225,00

235.725,00

Avviamento

Totale Attivo

21.075,00

256.800,00

DEBITI

Debiti per Tfr

Sovvenzioni bancarie

Debiti v/fornitori

Debiti diversi

Totale Passività

21.500,00

15.000,00

32.300,00

8.000,00

76.800,00

Valore economico

180.000,00

Totale Passivo e Netto

256.800,00

Il calcolo per il risconto attivo tiene conto degli interessi già pagati ma non maturati, ossia dall’1/04 al 13/06, per un totale di

73 giorni, per cui:

QUOTA INTERESSI DA RINVIARE AL FUTURO

73 giorni

13/06/n

01/04/n

I=

15:000 7,50 73

= F 225

36:500

risconto attivo

"

16

lezione 4

2

Calcoli relativi alla quota apportata dal socio Bindi

Determiniamo il rateo passivo relativo agli interessi passivi maturati sul mutuo ipotecario gravante sul fabbricato:

INTERESSI DI COMPETENZA

1 mese

01/03/n

I=

50:000 6 1

= F 250

1:200

01/04/n

rateo passivo

Il valore del conferimento tiene conto della valutazione del fabbricato, ma anche del mutuo passivo che grava su di esso e

del rateo passivo relativo agli interessi già maturati, per cui:

valore del fabbricato

mutuo passivo

rateo passivo

valore netto del bene apportato

E

E

E

F

110.000,00 –

50.000,00 –

250,00

59.750,00

quota conferimento del socio Bindi

valore netto del bene apportato

valore residuo apportato con bonifico

E

E

F

75.000,00 –

59.750,00

15.250,00

In data 01/09 gli interessi passivi su mutui che la società dovrà versare alla banca ammonteranno a F 1.500. Infatti:

I=

50:000 6 6

= F 1.500 (di cui E 250 rappresentati dal rateo passivo)

1:200

3

Inventario di costituzione redatto in data 01/04

ATTIVO

IMMOBILIZZAZIONI

Fabbricati

Automezzi

Attrezzature commerciali

Arredamento

Avviamento

ATTIVO CIRCOLANTE

Merci

Crediti v/clienti

Crediti diversi

Risconti attivi

Ca.Ri.Ge. c/c

Assegni

Totale Attivo

4

PASSIVO

110.000,00

65.000,00

34.600,00

25.800,00

21.075,00

64.300,00

45.800,00

20.000,00

225,00

15.250,00

25.000,00

427.050,00

PATRIMONIO NETTO

Capitale sociale:

quota socio Parodi

quota socio Bindi

quota socio Carli

DEBITI

Debiti per Tfr

Sovvenzioni bancarie

Mutui passivi

Debiti v/fornitori

Debiti diversi

Ratei passivi

Totale Passività

Totale Passivo e Netto

180.000,00

75.000,00

45.000,00

300.000,00

21.500,00

15.000,00

50.000,00

32.300,00

8.000,00

250,00

127.050,00

427.050,00

Calcolo dell’interesse sul credito apportato dal socio Carli

Sul credito apportato il socio Carli deve corrispondere gli interessi maturati fino alla scadenza del 20/07, per un totale di 110

giorni; inoltre, avendone garantito anche il buon fine, deve integrare la somma non riscossa dalla società. Abbiamo quindi:

I=

20:000 6 110

= F 361,64

36:500

interessi maturati nel periodo 01/04-20/07 sul credito apportato da Carli

Tali interessi verranno corrisposti dal socio Carli il 20/07, mentre il 26/07 egli verserà F 5.000 per la parte del credito non riscossa.

"

17

modulo 1

5

Parte tabellare della parcella n. 87 presentata dal dottor Grossi

Onorario per l’assistenza alla costituzione

Contributo Cassa di previdenza 4% (su E 1.800)

Iva 20% (su E 1.872)

E

E

E

E

E

F

Imposte e spese documentate

Totale a Vs. debito

6

1.800,00 +

72,00 +

374,40

2.246,40 +

2.350,00

4.596,40

Calcolo della percentuale di partecipazione al Capitale sociale per ciascun socio

La percentuale di partecipazione di ciascun socio al Capitale sociale si ottiene agevolmente impostando tre proporzioni con

le rispettive quote sottoscritte da ognuno dei tre soci. Per il socio Parodi, abbiamo:

300.000

Capitale

sociale

x=

180:000 100

= 60%

300:000

:

180.000

=

quota di

partecipazione

socio Parodi

100

:

base

percentuale

x

percentuale di

partecipazione

socio Parodi

percentuale di partecipazione del socio Parodi

Allo stesso modo si opera per gli altri due soci, ottenendo percentuali rispettivamente del 25% (75.000/300.000 100) e

del 15% (45.000/300.000 100).

Riepilogando abbiamo la seguente tabella:

Soci

% di partecipazione

Parodi

Bindi

Carli

E

E

E

180.000,00

75.000,00

45.000,00

60%

25%

15%

Totale

F

300.000,00

100%

7

18

Quote di Capitale sociale

Registrazioni in P.D. effettuate nel libro giornale della Parodi & c. s.n.c., relative alle operazioni indicate

SOCIO PARODI C/CONFERIMENTI

SOCIO BINDI C/CONFERIMENTI

SOCIO CARLI C/CONFERIMENTI

CAPITALE SOCIALE

costituita

costituita

costituita

costituita

180.000,00

75.000,00

45.000,00

s.n.c.

s.n.c.

s.n.c.

s.n.c.

01/04

01/04

01/04

01/04

... 00.001.01

00.001.02

00.001.03

10.000

01/04

01/04

01/04

01/04

01/04

01/04

01/04

01/04

01/04

01/04

01/04

01/04

... 02.009

02.005

02.008

04.000

05.000

09.001

01.009

21.000

23.000

24.040

22.102

00.001.01

AUTOMEZZI

ATTREZZATURE COMMERCIALI

ARREDAMENTO

MERCI

CREDITI V/CLIENTI

RISCONTI ATTIVI

AVVIAMENTO

DEBITI PER TFR

DEBITI V/FORNITORI

DEBITI DIVERSI

SOVVENZIONI BANCARIE

SOCIO PARODI C/CONFERIMENTI

conferimento

conferimento

conferimento

conferimento

conferimento

conferimento

conferimento

conferimento

conferimento

conferimento

conferimento

conferimento

01/04

01/04

... 40.009

04.000

APPORTI DI MERCI

MERCI

giroconto

giroconto

01/04

01/04

01/04

01/04

01/04

... 02.002

08.003

22.108

25.000

00.001.02

FABBRICATI

CA.RI.GE. C/C

MUTUI PASSIVI

RATEI PASSIVI

SOCIO BINDI C/CONFERIMENTI

conferimento

conferimento

conferimento

conferimento

conferimento

socio

socio

socio

socio

socio

socio

socio

socio

socio

socio

socio

socio

300.000,00

Parodi

Parodi

Parodi

Parodi

Parodi

Parodi