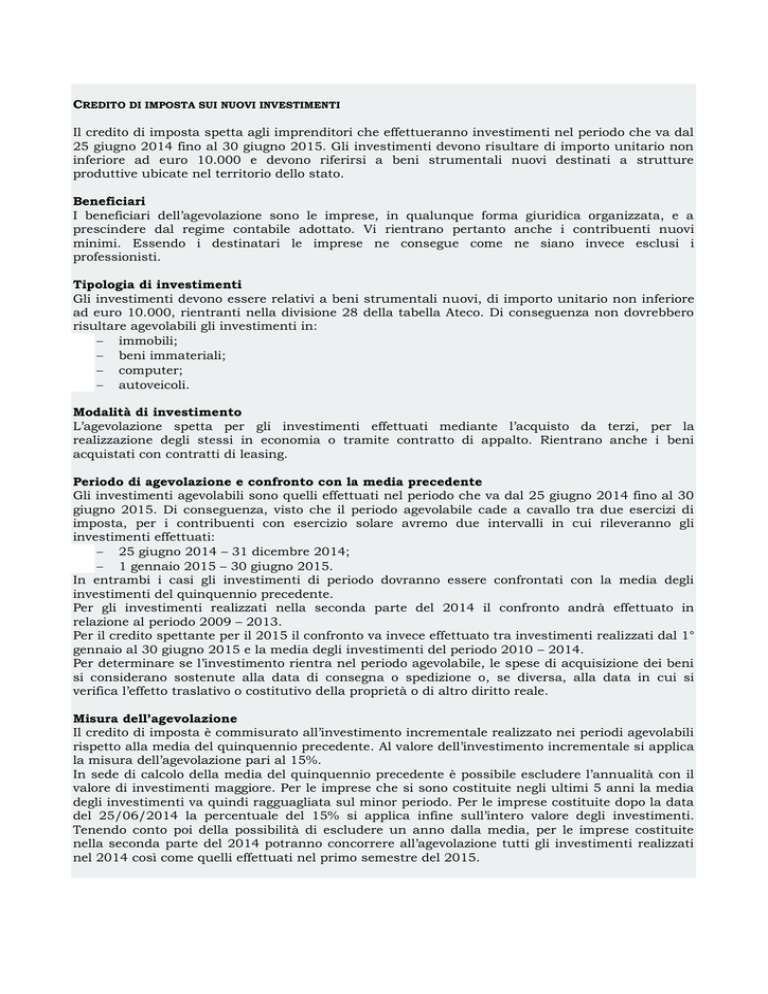

CREDITO DI IMPOSTA SUI NUOVI INVESTIMENTI

Il credito di imposta spetta agli imprenditori che effettueranno investimenti nel periodo che va dal

25 giugno 2014 fino al 30 giugno 2015. Gli investimenti devono risultare di importo unitario non

inferiore ad euro 10.000 e devono riferirsi a beni strumentali nuovi destinati a strutture

produttive ubicate nel territorio dello stato.

Beneficiari

I beneficiari dell’agevolazione sono le imprese, in qualunque forma giuridica organizzata, e a

prescindere dal regime contabile adottato. Vi rientrano pertanto anche i contribuenti nuovi

minimi. Essendo i destinatari le imprese ne consegue come ne siano invece esclusi i

professionisti.

Tipologia di investimenti

Gli investimenti devono essere relativi a beni strumentali nuovi, di importo unitario non inferiore

ad euro 10.000, rientranti nella divisione 28 della tabella Ateco. Di conseguenza non dovrebbero

risultare agevolabili gli investimenti in:

immobili;

beni immateriali;

computer;

autoveicoli.

Modalità di investimento

L’agevolazione spetta per gli investimenti effettuati mediante l’acquisto da terzi, per la

realizzazione degli stessi in economia o tramite contratto di appalto. Rientrano anche i beni

acquistati con contratti di leasing.

Periodo di agevolazione e confronto con la media precedente

Gli investimenti agevolabili sono quelli effettuati nel periodo che va dal 25 giugno 2014 fino al 30

giugno 2015. Di conseguenza, visto che il periodo agevolabile cade a cavallo tra due esercizi di

imposta, per i contribuenti con esercizio solare avremo due intervalli in cui rileveranno gli

investimenti effettuati:

25 giugno 2014 – 31 dicembre 2014;

1 gennaio 2015 – 30 giugno 2015.

In entrambi i casi gli investimenti di periodo dovranno essere confrontati con la media degli

investimenti del quinquennio precedente.

Per gli investimenti realizzati nella seconda parte del 2014 il confronto andrà effettuato in

relazione al periodo 2009 – 2013.

Per il credito spettante per il 2015 il confronto va invece effettuato tra investimenti realizzati dal 1°

gennaio al 30 giugno 2015 e la media degli investimenti del periodo 2010 – 2014.

Per determinare se l’investimento rientra nel periodo agevolabile, le spese di acquisizione dei beni

si considerano sostenute alla data di consegna o spedizione o, se diversa, alla data in cui si

verifica l’effetto traslativo o costitutivo della proprietà o di altro diritto reale.

Misura dell’agevolazione

Il credito di imposta è commisurato all’investimento incrementale realizzato nei periodi agevolabili

rispetto alla media del quinquennio precedente. Al valore dell’investimento incrementale si applica

la misura dell’agevolazione pari al 15%.

In sede di calcolo della media del quinquennio precedente è possibile escludere l’annualità con il

valore di investimenti maggiore. Per le imprese che si sono costituite negli ultimi 5 anni la media

degli investimenti va quindi ragguagliata sul minor periodo. Per le imprese costituite dopo la data

del 25/06/2014 la percentuale del 15% si applica infine sull’intero valore degli investimenti.

Tenendo conto poi della possibilità di escludere un anno dalla media, per le imprese costituite

nella seconda parte del 2014 potranno concorrere all’agevolazione tutti gli investimenti realizzati

nel 2014 così come quelli effettuati nel primo semestre del 2015.