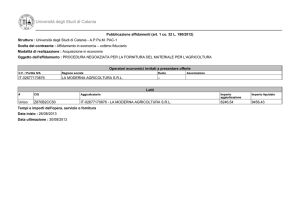

FOGLIO INFORMATIVO

AGGIORNATO al 23/05/2017

CONTO ANTICIPI

(FATTURE, CONTRATTI, CERTIFICATI DI ORIGINE/CONFORMITA’,CREDITI VERSO TERZI)

UNITAMENTE AL PRESENTE FOGLIO INFORMATIVO DEVE ESSERE CONSEGNATO/STAMPATO:

A) IL FOGLIO INFORMATIVO SERVIZI D’INCASSO

Prodotto destinato ai CLIENTI AL DETTAGLIO NON CONSUMATORI ed ai CLIENTI NON AL DETTAGLIO

per la propria attività economica o professionale

INFORMAZIONI SULLA BANCA

CASSA DI RISPARMIO DI CESENA SpA

Sito internet:

www.carispcesena.it

Capogruppo del Gruppo Bancario Cassa di Risparmio di Cesena SPA Indirizzo e-mail:

[email protected]

iscritto all'Albo dei Gruppi Bancari.

Codice ABI 06120

Iscritta all'Albo delle Banche presso la Banca d'Italia con il N° 5726

Iscritta al Registro delle Imprese di Forlì/Cesena con il N° 02155830405

Sede Legale e Amministrativa:

Aderente al FONDO INTERBANCARIO DI TUTELA DEI DEPOSITI; FONDO

Piazza Leonardo Sciascia, 141 - 47522 CESENA (FC)

NAZIONALE DI GARANZIA ART. 62 COMMA 1 DECRETO LGS 23/7/96 N. 415.

Telefono: 0547 358370

Fax: 0547 358297

Codice Fiscale e partita IVA: 02155830405

COS’È IL CONTO ANTICIPI FATTURE, CONTRATTI, CERTIFICATI DI ORIGINE O

CONFORMITA’ E CREDITI VERSO TERZI

Il conto anticipi permette alla clientela che dispone di crediti commerciali, comprovati da fatture, contratti, certificati di orgine o conformità o altra

documentazione, di ottenere un affidamento. Questa tipologia di rapporto prevede la coesistenza di uno specifico conto corrente - denominato conto

anticipi - e di un conto corrente ordinario.

Sul conto anticipi viene accordata una linea di credito: le presentazioni anticipate non ancora scadute non possono superare l'importo della linea di

credito accordata. Gli importi sono anticipati salvo buon fine.

Esistono due diverse categorie di conto anticipi, in relazione a specifiche tipologie di crediti anticipabili.

a) Crediti comprovati da fatture, contratti, certificati di origine o conformità.

La Banca, ad ogni presentazione, valuta la documentazione presentata ed accorda l'anticipo, nei limiti della disponibilità dell'affidamento. Il conto

anticipi può essere utilizzato solo con ricezione di bonifici e giriconto. Dopo ogni presentazione viene effettuato un giroconto per rendere disponibile al

cliente, sul conto corrente ordinario, l'importo anticipato. All'avvenuto pagamento dei documenti presentati, viene ridotto l'utilizzo dell'affidamento

concesso sul conto anticipi, che può quindi essere utilizzato per una nuova presentazione. L'operazione di anticipazione, a parte casi eccezionali,

prevede una cessione del credito "pro-solvendo" a favore della Banca. A volte può essere richiesta una notifica della cessione del credito al debitore

finale e, in casi particolari, anche l'accettazione della cessione da parte di quest'ultimo. Resta interamente a carico del cliente il recupero di eventuali

costi vivi sostenuti dalla Banca a fronte di notifiche e/o comunicazioni relative alla cessione dei crediti anticipati. Per ogni tipologia di documento viene

definita una percentuale massima anticipabile.

b) Crediti verso terzi (effetti cartacei, Ri.Ba., MAV, RID).

La Banca, ad ogni presentazione, effettua un accredito nel conto anticipi, nei limiti della disponibilità dell'affidamento concesso. Su richiesta del

Cliente viene effettuato un giroconto sul conto corrente ordinario per rendere disponibile al cliente l'importo anticipato. Decorsi un certo numero di

giorni dalla data di scadenza degli effetti, necessari per verificare l'esito di pagato o di insoluto, viene quindi ridotto l'utilizzo dell'affidamento che può

essere utilizzato per una nuova presentazione.

c) Anticipo conferimenti prodotti agricoli

La Banca, sulla base dell'importo certificato dalla cooperativa agricola, effettua un accredito nel conto anticipi, nei limiti della disponibilità

dell'affidamento concesso. Su richiesta del Cliente viene effettuato un giroconto sul conto corrente ordinario per rendere disponibile al cliente l'importo

anticipato.

L'importo certificato dalla cooperativa agricola può riguardare:

- sia prodotti agricoli già conferiti. In questo caso la percentuale di anticipo sarà pari al 70% del valore della produzione conferita;

- sia la previsione del conferimento di prodotti agricoli. In questo caso la percentuale di anticipo sarà pari al 50% dell'importo dichiarato.

La durata massima del finanziamento sarà pari a 12 mesi o prima, in caso di pagamento anticipato da parte della cooperativa agricola. Durata

minima 3 mesi.

Qualora il prestito sia assistito da Garanzia diretta del Fondo di Garanzia per le PMI (di seguito 'Fondo PMI') si rimanda a quanto riportato

nella sezione Caratteristiche Finanziamento a Imprese con Garanzia del Fondo per le PMI del presente documento.

PRINCIPALI RISCHI:

Tra i principali rischi, vanno tenuti presenti:

ü

ü

ü

variazione in senso sfavorevole delle condizioni economiche (tassi di interesse ed altre commissioni e spese del servizio) ove contrattualmente

previsto;

eventuale mancato pagamento da parte del debitore, con conseguente necessità di rientrare dall'esposizione da parte del cliente;

per i rapporti a tasso indicizzato: la possibilità di incremento del tasso in caso di tensione sui mercati; per i rapporti a tasso fisso: l'impossibilità di

beneficiare delle eventuali fluttuazioni dei tassi al ribasso;

FI_CC_NOCONS610

pagina 1 di 6

FOGLIO INFORMATIVO

AGGIORNATO al 23/05/2017

CONTO ANTICIPI

(FATTURE, CONTRATTI, CERTIFICATI DI ORIGINE/CONFORMITA’,CREDITI VERSO TERZI)

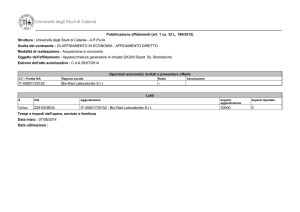

PRINCIPALI CONDIZIONI ECONOMICHE

Le condizioni economiche sotto riportate sono indicate nella misura massima se a favore della banca e minima se a favore del cliente. Non

tengono conto di eventuali particolari spese aggiuntive sostenute e/o reclamate da terzi, imposte o quant'altro dovuto per legge, che non sia

immediatamente quantificabile; tali eventuali oneri aggiuntivi saranno oggetto di recupero integrale a parte.

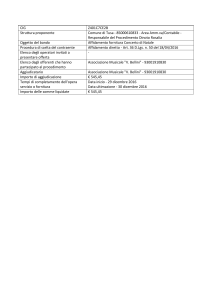

QUANTO PUO’ COSTARE IL FIDO ( 1 )

Il Tasso Annuo Effettivo Globale - TAEG (ISC del Fido) ha lo scopo di rappresentare nel modo più completo il costo di un rapporto bancario.

Supponiamo un affidamento a tempo indeterminato dell’importo indicato nella prima colonna utilizzato per intero dal momento della firma

del contratto per tre mesi con una periodicità interessi su base trimestrale.

Nella colonna “Spese collegate all'erogazione del credito”, dove valorizzata, viene riportata la commissione per l'ottenimento della garanzia

Esempi:

del “Fondo PMI” riferita ad una micro-impresa. Per ulteriori dettagli si rimanda a quanto riportato nella sezione Caratteristiche

Finanziamento a Imprese con Garanzia del Fondo per le PMI del presente documento.

Nella colonna “Altre Spese” viene riportata l’imposta di bollo applicata alle persone giuridiche.

IMPORTO

TASSO DEBITORE

SPESE COLLEGATE

COMMISSIONE ANNUA DI

ALTRE SPESE

AFFIDAMENTO ANNUO NOMINALE ALL’EROGAZIONE DEL CREDITO

MESSA A DISPOSIZIONE FONDI

(1 )

TAEG

5.000,00

6,700 %

0,00

100,00

2,000 %

11,14 %

50.000,00

6,700 %

0,00

100,00

2,000 %

9,20 %

50.000,00

6,200 %

75,00

100,00

2,000 %

8,83 %

150.000,00

4,500 %

0,00

100,00

2,000 %

6,73 %

150.000,00

4,000 %

225,00

100,00

2,000 %

6,36 %

300.000,00

4,500 %

0,00

100,00

2,000 %

6,70 %

Il costo riportato è orientativo. E’ possibile ottenere un calcolo personalizzato dei costi sul sito internet della Banca (riportato nella sezione

“INFORMAZIONI SULLA BANCA”).

Il limite massimo di tasso e condizioni, al momento delle stipula, non potrà superare comunque quanto stabilito dalla legge 108/96 in

materia di usura.

SPESE FISSE

Le spese fisse rappresentano, con buona approssimazione, la gran parte dei costi complessivi sostenuti da un consumatore medio titolare di un

conto corrente. Questo vuol dire che non sono incluse tutte le voci di costo: alcune delle voci escluse potrebbero essere importanti sia in

relazione al singolo conto, sia all’operatività del singolo cliente. Prima di scegliere e firmare il contratto è quindi necessario leggere

attentamente anche la sezione “Altre condizioni economiche”.

0,00 €

Spese per l'apertura del conto

GESTIONE LIQUIDITÀ

0,00 €

Canone annuo

Mensile

Periodicità addebito canone annuo

Spese di tenuta conto mensili (in alternativa al canone annuo)

0,00 €

Tutte

Numero operazioni annue gratuite

0,00 €

Spese annue per conteggio interessi e competenze

SPESE VARIABILI

GESTIONE LIQUIDITÀ

Spese per la registrazione di ogni operazione non inclusa nel canone (in aggiunta al costo dell’operazione):

Invio estratto conto

- eseguita allo sportello e assegni propri addebitati

0,00 €

- eseguita in accentrato

0,00 €

- spese produzione/invio E/C cartaceo

0,00 €

- spese produzione/invio E/C on-line (**)

0,00 €

Periodicità invio estratto conto (***)

Trimestrale

(**) DISPONIBILE SOLO PER I TITOLARI DI CONTRATTO DI HOME BANKING EASY-NET CHE ABBIANO RINUNCIATO ALL’INVIO DELLE COMUNICAZIONI

CARTACEE.

(***) IL CLIENTE PUÒ COMUNQUE CHIEDERE UNA PERIODICITÀ D’INVIO ESTRATTO CONTO DIVERSA DA QUELLA INDICATA.

FI_CC_NOCONS610

pagina 2 di 6

FOGLIO INFORMATIVO

AGGIORNATO al 23/05/2017

CONTO ANTICIPI

(FATTURE, CONTRATTI, CERTIFICATI DI ORIGINE/CONFORMITA’,CREDITI VERSO TERZI)

FIDI E SCONFINAMENTI

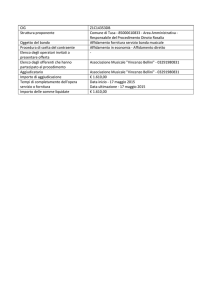

FIDI

Crediti comprovati da fatture, contratti, certificati di origine o conformità, crediti verso terzi (effetti cartacei, Ri.Ba., MAV, RID).

Tasso debitore annuo nominale (1) su fido per smobilizzo crediti

Fidi fino a 5.000,00 €

8,750 %

Fidi oltre 5.000,00 € e fino a 200.000,00 €

8,750 %

Fidi oltre 200.000,00 €

5,900 %

Anticipo conferimenti prodotti agricoli.

2,750 %

Fidi fino a massimo 100.000,00 €

Tasso debitore annuo nominale (1)

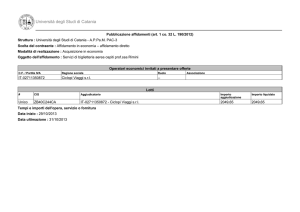

COMMISSIONE DI MESSA A DISPOSIZIONE FONDI

Crediti comprovati da fatture, contratti, certificati di origine o conformità, crediti verso terzi (effetti cartacei, Ri.Ba., MAV, RID).

L'addebito della commissione avviene in sede di liquidazione periodica delle spese in misura proporzionale all’importo ed alla

durata (giorni effettivi) dell’affidamento concesso con un limite massimo trimestrale di 3.000,00 euro per ogni linea di credito.

Nell’ipotesi di affidamento utilizzabile promiscuamente in diverse forme tecniche, la “Commissione di messa a disposizione Fondi”

viene applicata in base alle rispettive forme tecniche di affidamento.

0,500 %

ESEMPIO DI CALCOLO DELLA COMMISSIONE SU UN TRIMESTRE DI 90 GG CON IPOTESI DI AFFIDAMENTO DI IMPORTO COSTANTE NEL TRIMESTRE.

IMPORTO DEL CREDITO

ALIQUOTA TRIMESTRALE

DURATA (GIORNI)

0,500 %

90

10.000,00

FORMULA DI CALCOLO:

IMPORTO COMMISSIONE

49,32

(10.000,00 x (0,500 x 4) x 90) / 36500 = 49,32

ESEMPIO DI CALCOLO DELLA COMMISSIONE SU UN TRIMESTRE DI 90 GG CON IPOTESI DI AFFIDAMENTO DI IMPORTO VARIABILE NEL TRIMESTRE.

ALIQUOTA TRIMESTRALE

DURATA (GIORNI)

20.000,00

0,500 %

30

32,88

30.000,00

0,500 %

60

98,63

IMPORTO DEL CREDITO

IMPORTO COMMISSIONE

Totale:

FORMULA DI CALCOLO:

131,51

(20.000,00 x (0,500 x 4) x 30) / 36500 + (30.000,00 x (0,500 x 4) x 60) / 36500 = 131,51

Anticipo conferimenti prodotti agricoli.

Commissione di messa a disposizione fondi

0,00 %

SPESE DA SOSTENERE PER AFFIDAMENTI GARANTITI DA COOP. DI GARANZIA/FONDO PMI

secondo il tariffario di ciascuna Cooperativa di Garanzia

Commissione a favore di Cooperative di Garanzia

si rimanda alla sezione Caratteristiche Finanziamento a Imprese con

Garanzia del Fondo per le PMI del presente foglio informativo

Commissione a favore del Fondo PMI

SCONFINAMENTI EXTRA FIDO (CONTI CORRENTI CON FIDO)

Per il tasso debitore annuo nominale (1)

TIPO TASSO

FISSO

(1)

SCAGLIONI D'IMPORTO

TASSO ANNUO

NOMINALE

Fidi fino a 5.000,00 €

8,750 %

Fidi oltre 5.000,00 € e fino a 200.000,00 €

8,750 %

Fidi oltre 200.000,00 €

5,900 %

e tasso di mora sugli interessi debitori esigibili (ai sensi dell'art. 120, comma 2, del T.U.B., dell'art. 3 del Decreto del Ministro dell'Economia e

delle Finanze n. 343/2016, e dell'art. 1224 cod.civ.). Il tasso debitore annuo nominale non può mai essere negativo (minimo 0 %).

Il Tasso Effettivo Globale Medio (TEGM), previsto dall'art. 2 della legge sull'usura (L. n. 108/1996), relativo alle operazioni di apertura di

credito in conto corrente, può essere consultato in Filiale o sul sito internet www.carispcesena.it.

FI_CC_NOCONS610

pagina 3 di 6

FOGLIO INFORMATIVO

AGGIORNATO al 23/05/2017

CONTO ANTICIPI

(FATTURE, CONTRATTI, CERTIFICATI DI ORIGINE/CONFORMITA’,CREDITI VERSO TERZI)

ALTRE CONDIZIONI ECONOMICHE

OPERATIVITÀ CORRENTE E GESTIONE DELLA LIQUIDITÀ

SERVIZI DI PAGAMENTO

Per quanto riguarda le condizioni economiche relative all’incasso di EFFETTI CON SPESE, RI.BA, MAV e RID, fare riferimento a quanto

riportato nel FOGLIO INFORMATIVO “SERVIZI D’INCASSO”.

LIQUIDAZIONE

Gli interessi a debito sono liquidati il 31 dicembre e divengono esigibili il 1 marzo dell'anno successivo. In caso di chiusura definitiva del

rapporto tali interessi sono conteggiati all'estinzione e divengono immediatamente esigibili.

Annuale

Periodicità liquidazione interessi

Trimestrale

Periodicità liquidazione spese

Anno civile 365 gg, 366 se bisestile

Metodo di calcolo degli interessi sia a debito che a credito

ALTRO

IMPOSTE

Nella misura prevista per legge

Imposta di bollo su E/C persone fisiche o giuridiche

A carico cliente

Modalità recupero imposta di bollo

TASSI DI MORA

3 punti in più del tasso minimo BCE

Tasso di mora per passaggio a sofferenza

Tasso di smobilizzo della presentazione

Tasso di mora per effetti/documenti insoluti non addebitati

SPESE COMUNICAZIONI PERIODICHE

Spese produzione/invio DOCUMENTO DI SINTESI PERIODICO

Spese rilascio RENDICONTO SERVIZI DI PAGAMENTO PSD

- in modalità cartacea

0,00 €

- in modalità on-line (*)

0,00 €

- ritiro in Filiale od invio on-line (**), qualsiasi frequenza

0,00 €

- spedizione postale con frequenza settimanale/mensile

0,70 €

(*) Disponibile solo per i titolari di contratto di Home Banking Easy-Net che abbiano rinunciato all'invio delle comunicazioni in formato

cartaceo

(**) Disponibile solo per i titolari di contratto di Home Banking Easy-Net

ALTRE SPESE

Recupero spese per rilascio di certificazioni interessi inerenti a conti correnti

FI_CC_NOCONS610

5,00 €

pagina 4 di 6

FOGLIO INFORMATIVO

AGGIORNATO al 23/05/2017

CONTO ANTICIPI

(FATTURE, CONTRATTI, CERTIFICATI DI ORIGINE/CONFORMITA’,CREDITI VERSO TERZI)

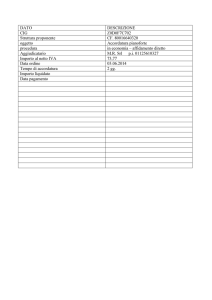

Caratteristiche Finanziamento a Imprese con Garanzia del Fondo per le PMI

PREMESSA

Il Fondo di Garanzia per le Pmi (di seguito FdG), gestito per conto del Ministero dello Sviluppo Economico da Mediocredito Centrale S.p.A., è uno

strumento di mitigazione del rischio di credito istituito dalla legge con la finalità di favorire l’accesso al credito da parte delle piccole e medio imprese,

attraverso la concessione di una garanzia pubblica a fronte di finanziamenti concessi dalle banche.

L’azienda che necessiti di un finanziamento finalizzato all’attività di impresa può chiedere alla Banca di garantire l’operazione con la garanzia

pubblica.

A CHI E' RIVOLTO

Alle PMI, comprese quelle artigiane, ubicate sul territorio nazionale (con esclusione di quelle ubicate nella regione Toscana) che occupano meno di

250 dipendenti e con almeno una delle seguenti condizioni verificate:

- fatturato annuo non superiore a 50 milioni di euro, oppure

- totale annuo di bilancio non superiore a 43 milioni di euro.

Nel suddetto calcolo occorre tener conto delle imprese collegate e associate sulla base dei criteri stabiliti dal Decreto del Ministro delle Attività

Produttive del 18/04/05.

Tali imprese devono essere valutate economicamente e finanziariamente sane dal Gestore del Fondo, sulla base dei dati degli ultimi 2 bilanci ufficiali

(tranne nel caso di imprese di nuova costituzione).

Possono chiedere la garanzia anche i professionisti, iscritti agli ordini professionali o aderenti alle associazioni professionali iscritte nell’elenco tenuto

dal Ministero dello Sviluppo Economico.

L’operazione finanziaria è comunque soggetta a valutazione ed approvazione da parte della Banca.

COME RICHIEDERE LA GARANZIA

La garanzia non può essere richiesta direttamente al Fondo; è necessario rivolgersi ad una filiale della Banca per richiedere il finanziamento e,

contestualmente, richiedere che sul finanziamento sia acquisita la garanzia diretta. In tal caso la Banca valuterà l’ammissibilità all’intervento di

garanzia.

Per ulteriori informazioni è possibile consultare direttamente il sito del Fondo Centrale http://www.fondidigaranzia.mcc.it/fondo_di_garanzia.html.

LA GARANZIA DEL FONDO

La garanzia diretta è esplicita, incondizionata e irrevocabile, e si riferisce ad una singola esposizione e può essere richiesta direttamente dalla Banca.

Per la sua natura di prestito rivolto ad un particolare scopo, e per gli obiettivi di interesse pubblico generale in base ai quali viene concessa la

garanzia, qualora vengano meno lo scopo del finanziamento o i requisiti dell’impresa, non necessariamente per cause imputabili alla stessa, può

esservi il rischio di perdere in tutto o in parte la garanzia. In questi casi, la normativa o i contratti di finanziamento possono prevedere un riesame

delle condizioni economiche o una chiusura anticipata dell'affidamento.

Sulla quota di finanziamento non garantita dal Fondo, a insindacabile giudizio della Banca e in funzione delle valutazioni di merito creditizio e della

durata, possono essere richieste garanzie reali (in questo caso entro precisi limiti previsti dal Fondo). Sono invece acquisibili sull’intero

finanziamento garanzie personali nonché vincoli o specifiche cautele

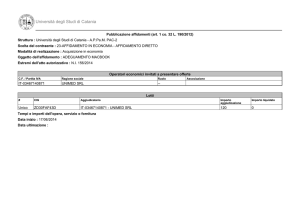

COSTI

La commissione “una tantum” è calcolata sull’importo garantito ed è addebitata dalla banca al momento dell’erogazione.

Dimensione

Commissione per investimenti,

liquidità, consolidamento altre Commissione consolidamento

banche, riscadenziamento op. a operazioni b.t. su stessa banca

m/l termine anche stessa banca

Parametri

Addetti < 10 e

(Fatturato <= 2 mln o Totale Bilancio <= 2 mln)

0,25 %

3,00 %

Piccola Impresa

10 <= Addetti < 50 e

(Fatturato <= 10 mln o Totale Bilancio <= 10 mln)

0,50 %

3,00 %

Media Impresa

50 <= Addetti < 250 e

(Fatturato <= 10 mln o Totale Bilancio <= 10 mln)

1,00 %

3,00 %

Imprese femminili, imprese

sociali, autotrasporto

//

gratis

3,00 %

Start-up innovative,

Incubatori certificati

//

gratis

gratis

Micro Impresa

GARANZIA

Di seguito la percentuale di copertura della Garanzia per tipologia di operazione e dimensione.

Imprese femminili

Start-up innovative,

incubatori certificati

Altre Imprese

Operazioni

% Garanzia

% Garanzia

% Garanzia

Operazioni a m/l termine fino a 36 mesi (es. liquidità, investimento,

riscadenziamento passività a medio/lungo termine anche su

stessa banca)

80 %

80 %

60 %

Operazioni a m/l termine superiori a 36 mesi (es. liquidità,

investimento, riscadenziamento passività a medio/lungo termine

anche su stessa banca)

80 %

80 %

80 %

Consolidamento passività a breve termine su stessa banca

30 %

80 %

30 %

FI_CC_NOCONS610

pagina 5 di 6

FOGLIO INFORMATIVO

AGGIORNATO al 23/05/2017

CONTO ANTICIPI

(FATTURE, CONTRATTI, CERTIFICATI DI ORIGINE/CONFORMITA’,CREDITI VERSO TERZI)

RECESSI E RECLAMI

Disciplina del recesso

1. Recesso del Cliente: Il cliente può recedere in qualsiasi momento, senza penalità e senza spese, dal contratto di conto corrente, dall'inerente

convenzione di assegno e dai servizi collegati, mediante invio di raccomandata con avviso di ricevimento, dando un preavviso scritto di

almeno 3 giorni; il cliente, nello stesso termine, sarà tenuto a rimborsare alla Banca quanto dovuto per capitale, interessi e spese; se il conto

corrente è in “divisa”, dovrà mettere a disposizione della Banca la stessa valuta in cui è espresso il rapporto; ciascun cointestatario, che abbia facoltà

disgiunta, potrà recedere con le stesse modalità a condizione che abbia inviato all'altro cointestatario la predetta raccomandata.

2. Recesso o revoca della Banca: la Banca può recedere in qualsiasi momento dal contratto di conto corrente, dall'inerente convenzione di assegno,

e dai servizi collegati mediante invio di raccomandata con avviso di ricevimento ovvero mediante altro supporto durevole o cartaceo, dando un

preavviso scritto non inferiore a tre giorni; qualora sussista giusta causa o giustificato motivo, il preavviso potrà essere ridotto ad 1

giorno.

Mezzi di tutela stragiudiziale per la risoluzione delle controversie

1. Ai sensi dell'art. 128 bis del TUB gli intermediari aderiscono a sistemi di risoluzione stragiudiziale delle controversie.

2. Ove ne ricorrono i presupposti, per le contestazioni in ordine al rapporto qui regolato, ed avente per oggetto rilievi circa il modo con cui la banca

abbia gestito operazioni o servizi, il cliente - nel rispetto delle procedure adottate dall'Intermediario e delle “Disposizioni sui sistemi di risoluzione

stragiudiziale delle controversie” della Banca d'Italia - può rivolgersi all'Ufficio Reclami della Banca, la quale sarà tenuta a rispondere entro 30 giorni

dal ricevimento del reclamo. Se il cliente non è soddisfatto o non ha ricevuto risposta, può rivolgersi all'Arbitro Bancario Finanziario (A.B.F.),

organismo istituito dalla Banca d'Italia per la risoluzione stragiudiziale delle controversie tra Banca e cliente. Poiché il reclamo ha la funzione di

favorire il chiarimento delle rispettive posizioni e la composizione bonaria dei possibili contrasti, la presentazione del reclamo costituisce una

condizione preliminare per adire l'A.B.F.

3. Le disposizioni regolanti i sistemi di risoluzione stragiudiziale delle controversie con la clientela non pregiudicano per il cliente il ricorso a ogni altro

mezzo di tutela previsto dall'ordinamento, come meglio indicato nella "Policy sulla trattazione dei reclami della clientela e la risoluzione stragiudiziale

delle controversie" pubblicata sul sito internet della Banca. Il ricorso a tali sistemi costituisce condizione preliminare di procedibilità per adire alle vie

legali.

4. La Banca d'Italia, quando riceve un reclamo da parte della clientela indica al reclamante la possibilità di adire i sistemi previsti dall'articolo 128 bis

del TUB.

LEGENDA

Canone annuo

Spese fisse per la gestione del conto.

Commissione di istruttoria veloce (C.I.V.)

Commissione per svolgere l'istruttoria veloce, quando il cliente esegue operazioni che determinano

uno sconfinamento o accrescono l'ammontare di uno sconfinamento esistente.

Commissione onnicomprensiva (C.D.F.)

Commissione calcolata in maniera proporzionale rispetto alla somma messa a disposizione dal

cliente e alla durata dell'affidamento. Il suo ammontare non può eccedere lo 0,5 %, per trimestre,

della somma messa a disposizione del cliente.

Disponibilità somme versate

Numero di giorni successivi alla data dell'operazione dopo i quali il cliente può utilizzare le somme

versate.

Fido o affidamento

Somma che la banca si impegna a mettere a disposizione del cliente oltre il saldo disponibile.

Saldo disponibile

Somma disponibile sul conto, che il correntista può utilizzare.

Sconfinamento in assenza di fido e

sconfinamento extra fido

Somma che la banca ha accettato di pagare quando il cliente ha impartito un ordine di pagamento

(assegno, domiciliazione utenze) senza avere sul conto corrente la disponibilità.

Si ha sconfinamento anche quando la somma pagata eccede il fido utilizzabile.

Spesa singola operazione non compresa

nel canone

Spesa per la registrazione contabile di ogni operazione oltre quelle eventualmente comprese nel

canone annuo.

Spese annue per conteggio interessi e

competenze

Spese per il conteggio periodico degli interessi, creditori e debitori, e per il calcolo delle competenze.

Spese per invio estratto conto

Commissioni che la banca applica ogni volta che invia un estratto conto, secondo la periodicità e il

canale di comunicazione stabiliti nel contratto.

Tasso creditore annuo nominale

Tasso annuo utilizzato per calcolare periodicamente gli interessi sulle somme depositate (interessi

creditori), che sono poi accreditati sul conto, al netto delle ritenute fiscali.

Tasso debitore annuo nominale

Tasso annuo utilizzato per calcolare periodicamente gli interessi a carico del cliente sulle somme

utilizzate in relazione al fido e/o allo sconfinamento. Gli interessi sono poi addebitati sul conto.

Tasso Effettivo Globale Medio (TEGM)

Tasso di interesse pubblicato ogni tre mesi dal Ministero dell'economia e delle finanze come previsto

dalla legge sull'usura. Per verificare se un tasso di interesse è usurario e, quindi, vietato, bisogna

individuare, tra tutti quelli pubblicati, il tasso soglia dell'operazione e accertare che quanto richiesto

dalla banca non sia superiore.

Valute sui prelievi

Numero dei giorni che intercorrono tra la data del prelievo e la data dalla quale iniziano ad essere

addebitati gli interessi. Quest'ultima potrebbe anche essere precedente alla data del prelievo.

Valute sui versamenti

Numero dei giorni che intercorrono tra la data del versamento e la data dalla quale iniziano ad

essere accreditati gli interessi.

FI_CC_NOCONS610

pagina 6 di 6