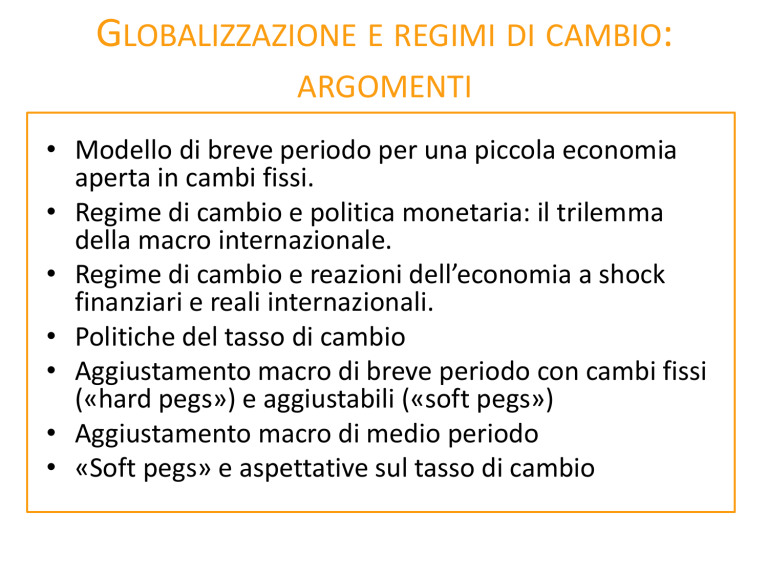

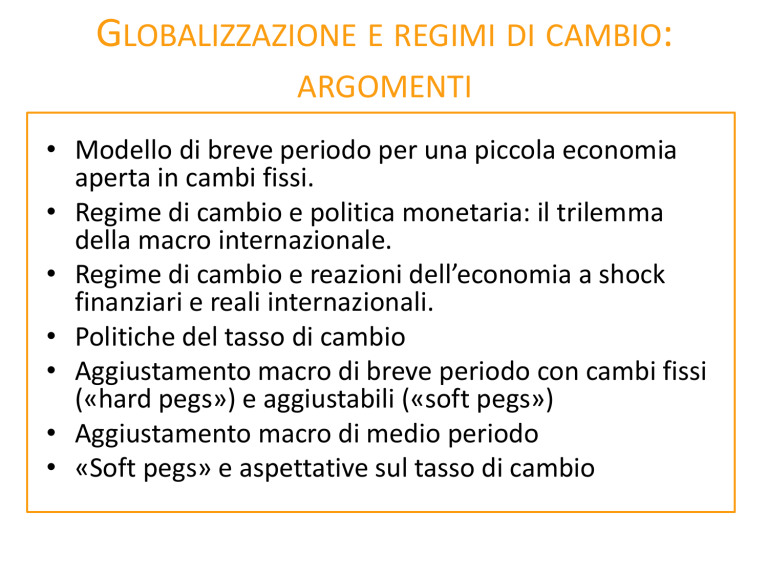

GLOBALIZZAZIONE E REGIMI DI CAMBIO:

ARGOMENTI

• Modello di breve periodo per una piccola economia

aperta in cambi fissi.

• Regime di cambio e politica monetaria: il trilemma

della macro internazionale.

• Regime di cambio e reazioni dell’economia a shock

finanziari e reali internazionali.

• Politiche del tasso di cambio

• Aggiustamento macro di breve periodo con cambi fissi

(«hard pegs») e aggiustabili («soft pegs»)

• Aggiustamento macro di medio periodo

• «Soft pegs» e aspettative sul tasso di cambio

CAMBI FISSI E PERFETTA MOBILITÀ DEI CAPITALI: UNA PICCOLA

ECONOMIA APERTA NEL BREVE PERIODO

_

• 1. EFC* + BC = M Bilancio della banca centrale

• 2. M = PL(i,Y) Equilibrio sul mercato monetario

• 3. i = i*

Vai a diap. 2

Vai a diap. 6

Equilibrio sul mercato dei titoli

Vai a diap. 7

(se il tasso di cambio è fissato in modo credibile ( i.e. gli operatori credono che la parità verrà mantenuta)

• 4. Y = φ(e) A(Y-T,i)+G+X(e,θ) Equilibrio sui mercati reali

_

_

• 5. e = E P*/P

tasso di cambio reale

Vai a diap.8

Vai a diap. 9

Note:

- il tasso di cambio nominale E è definito come il prezzo della valuta estera in termini di valuta

nazionale. E’ prefissato dalla banca centrale a livello E

- Breve periodo. Il livello dei prezzi è fisso a P

- Dato che il livello dei prezzi è fisso, tasso di interesse reale e nominale coincidono (r=i).

_

1. EFc* + BC = M

_

E

_

EFc*

Bc

M

Bilancio della banca centrale

Tasso di cambio prefissato. Definiamo E come prezzo della valuta estera in

termini di valuta nazionale (valuta estera al denominatore).

Riserve ufficiali :

Controvalore in valuta nazionale di valuta estera e titoli esteri detenuti

dalla banca centrale.

In realtà comprendono anche oro, diritti speciali di prelievo, posizioni

attive presso il FMI, attività che tuttavia ai nostri fini ignoriamo.

Durante il gold standard le riserve erano essenzialmente costituite da oro.

Titoli nazionali detenuti dalla banca centrale.

Offerta di base monetaria. Coincide con l’offerta di moneta in assenza di

sistema bancario privato.

Ipotesi: non esiste sistema bancario privato. Pertanto i) l’offerta di moneta coincide con

l’offerta di base monetaria, M e ii) Bc coincide con il credito interno totale.

Il bilancio della banca centrale di dice che l’offerta di moneta è pari alla somma del

credito interno (titoli detenuti dalla banca centrale) e delle riserve ufficiali .

INTERVENTI SUL MERCATO DEI CAMBI E OFFERTA DI MONETA

_

1. EFc* + BC = M

Bilancio della banca centrale

Le variazioni dell’offerta di moneta, dunque, possono derivare da:

variazioni del credito interno (variazioni di Bc ) attraverso operazioni di mercato aperto,

oppure da variazioni delle riserve ufficiali (variazioni di Fc*) dovute a interventi della

banca centrale sul mercato valutario.

Ogni intervento della banca centrale sul mercato dei cambi determinerà una variazione

delle riserve e una corrispondente variazione dell’offerta di moneta. Ad esempio, se la

banca centrale vende valuta estera o attività in valuta estera F*c si riduce e M si riduce

dello stesso ammontare…

… A meno che la banca centrale sterilizzi l’effetto su M della variazione di F*c attraverso

una variazione di Bc (nell’esempio precedente, dovrebbe aumentare Bc tanto quanto la

riduzione di F*c ) …

BILANCIA DEI PAGAMENTI E OFFERTA DI MONETA

Sappiamo che il saldo economico della bilancia dei pagamenti (la somma dei saldi di

conto corrente, conto capitale e della componente privata del conto finanziario, quella

che non riguarda le riserve ufficiali) , è pari alla variazione delle riserve ufficiali

Se un paese registra un disavanzo economico della bilancia dei pagamenti, le vendite

nette private di attività finanziarie nazionali a residenti estri ( o afflussi di capitali) non

sono sufficienti a finanziare il deficit di conto corrente + conto capitale e le riserve

ufficiali diminuiscono : la vendita di riserve da parte della banca centrale nazionale

colma il disavanzo non bilanciato dalle vendite nette private di attività a residenti

esteri.

Ma la riduzione delle riserve (se non sterilizzata) implica una riduzione dell’offerta di

moneta!

Analogamente, se un paese registra un avanzo economico della bilancia dei

pagamenti, le riserve ufficiali aumentano, il che implica (a meno di operazioni di

sterilizzazione) un aumento dell’offerta di moneta!

IN CHE MODO LA B.C. TIENE FISSO IL TASSO DI CAMBIO

Per mantenere costante il tasso di cambio, la banca centrale deve essere pronta a

scambiare valuta nazionale ed estera al tasso prefissato con gli operatori privati

del mercato dei cambi.

Ad es. per fissare il tasso di cambio Yen/Dollaro, la banca del Giappone deve essere

pronta ad acquistare con le proprie riserve di dollari qualsiasi ammontare di yen in

mercato desideri vendere alla parità fissata.

Deve inoltre essere pronta ad acquistare con i propri yen qualsiasi ammontare di

dollari il mercato desideri vendere a quel tasso di cambio.

Se la banca centrale del Giappone non elimina gli eccessi di offerta o domanda di

yen attraverso interventi sul mercato valutario, il tasso di cambio varierà per

ripristinare l’equilibrio.

Avanzi/disavanzi economici della bilancia dei pagamenti determinano eccessi di

domanda/eccessi di offerta di valuta nazionale. Per mantenere fisso il tasso di cambio

la banca centrale dovrà intervenire sul mercato dei cambi vendendo/acquistando

valuta nazionale contro valuta estera, con corrispondente aumento/riduzione delle

riserve ufficiali. Come abbiamo visto, determinerà una variazione dell’offerta di

moneta.

Come vedremo, la b.c. può riuscire a mantenere il cambio fisso solo se le sue

transazioni finanziarie assicurano l’equilibrio sui mercati delle attività finanziarie (titoli

e moneta) in corrispondenza del tasso di cambio prefissato.

Torna a diap. 2

_

2. M = PL(i,Y)

Equilibrio sul mercato monetario

Immaginiamo che la moneta sia unicamente mezzo di scambio, e sia

detenuta solo a scopo transazioni

La domanda di moneta è proporzionale al livello dei prezzi, ed è funzione

positiva del reddito e funzione negativa del tasso di interesse:

PL(i,Y) ( con L’i<0 e L’Y>0) → Domanda di Moneta

L’equilibrio sul mercato monetario richiede, ovviamente, che l’offerta di moneta

sia pari alla domanda di moneta.

Torna a diap. 2

3. Equilibrio sul mercato dei titoli con perfetta mobilità dei

capitali

In ipotesi di perfetta mobilità dei capitali (e perfetta sostituibilità tra titoli nazionali e

titoli esteri), l’equilibrio sul mercato dei titoli richiede che sia soddisfatta la condizione

di parità scoperta dei tassi di interesse:

e

e

E

E

*

t 1

t 1 Et

1 i (1 i )

(1 i) (1 i*)1

Et

Et

_

Se il tasso di cambio è fissato credibilmente, Eet+1=Et = E, il deprezzamento atteso è

nullo, e la condizione si riduce a:

i i*

Nota: Spesso, soprattutto (ma non solo) nel caso di paesi emergenti o in via di sviluppo, lo

“spread” tra tasso di interesse interno ed estero non comprende soltanto il

deprezzamento atteso, ma anche un premio di rischio, per compensare gli investitori

internazionali del rischio percepito nel detenere titoli nazionali (ad esempio: rischio

relativo a un possibile default, sui titoli, o rischio relativo al tasso di cambio).

In questi casi dovremo estendere la condizione di parità dei tassi di interesse per tener

conto, appunto, del premio di rischio

Ete1 Et

(1 i) (1 i*)1

Et

O, nel caso di parità

credibilmente fissata:

i i*

Torna a diap. 2

5.

Y = φ(e) A(Y-T,i)+G+X(e,θ)

Equilibrio sui mercati reali

T: imposte al netto dei trasferimenti

A = C + I assorbimento privato: AY’ >0, Ai’ <0

φ(e) frazione dell’assorb. privato rivolta a beni nazionali; è una

funzione negativa del tasso di cambio reale: φ‘<0

Le importazioni saranno ovviamente la frazione dell’assorbimento

privato rivolta a beni esteri: M=[1- φ(e)] A

Le esportazioni sono funzione positiva del tasso di cambio

reale e e della domanda estera θ: X ’e>0, X ’θ >0

Domanda nazionale: A+G

Domanda di beni nazionali: A+G+X-M = A + G + X – [1- φ(e)]A

Equilibrio sui mercati reali: Y = A(Y-T,i) + G+X(e,θ) – [1- φ(e)]A

→Y = φ(e) A(Y-T,i)+G+X(e,θ)

Torna a diap. 2

CAMBI FISSI E PERFETTA MOBILITÀ DEI CAPITALI: UNA PICCOLA

ECONOMIA APERTA NEL BREVE PERIODO

Sostituendo

l’espressione del tasso di cambio (5) nella (4), il sistema si riduce a:

_

• 1) EF*C+BC = M

Bilancio della b.c.

Variabili esogene:

_

i*, P*, θ

• 2) M = PL(i,Y)

LM

E, Bc G, T (var.es. di pol. monetaria e fiscale

• 3) i = i*

_

Variabili endogene:

Y, i, M, F*c

CPTI

_

(parità credibilmente fissata)

_

_

• 4) Y =φ(EP*/P))A(Y-T,i)+G+X(EP*/P,θ)

IS

Nota:

→ L’equazione 3 determina il valore di i, pari a i*

→ Dato i= i* l’equazione 4 determina il livello di Y

→ Dati i=i* e Y, l’equazione 2 determina il valore di M

→ L’offerta di moneta è endogena.

La banca centrale non può controllare

né l’offerta di moneta né il tasso di interesse (data la CPTI)

è il noto trilemma (o

trinità impossibile)

della macroeconomia

internazionale

CAMBI FISSI E PERFETTA MOBILITÀ DEI CAPITALI: SOLUZIONE GRAFICA

DEL MODELLO

(1.) SF*C+BC = M

_

LM (2.) M = PL(i,Y)

R

A

R*

CPTI (3.)

i = i*

_ _

_ _

IS (4’.) Y =φ(EP*/P))A(Y-T,i)+G+X(EP*/P,θ)

Y

Y0

CAMBI FISSI E PERFETTA MOBILITÀ DEI CAPITALI: EFFETTI DI

UN’ESPANSIONE MONETARIA (BC )

L’aumento di Bc aumenta lo stock

1. SF*c+Bc = M

LM 2. M = PL(i,Y)

i

LM’

A

i*

CPTI

B

3. R = R*

i’

_

_

IS

_

_

4. Y =φ(EP*/P))A(Y-Y,i)+G+X(EP*/P,θ)

di M: la LM trasla verso destra

In B, i<i*: con perfetta mobilità dei

capitali vi sarà un immediato

deflusso dei capitali finanziari

(vendite di attività finanziarie

nazionali), e una tendenza al

deprezzamento del tasso di cambio

Per garantire la parità di cambio la

b.c. deve intervenire sul mercato

dei cambi e vendere valuta estera

contro valuta nazionale

F*C diminuisce, e M diminuisce:

la LM trasla di nuovo verso l’alto

F*C ↓ tanto quanto l’ ↑ di Bc

Alla fine M è costante e la LM

torna nella posizione iniziale.

Y0

In equilibrio, dunque, non c’è creazione di nuova moneta. L’offerta di moneta M è quella di partenza,

è vi è stata solo una variazione nella composizione del bilancio della banca centrale: le riserve si sono

ridotte tanto quanto l’aumento del credito interno.

Y

Nota: in B (e in tutti i punti sotto la CPTI) vi è un deficit economico della bilancia dei pagamenti (che viene compensato

dalla vendita di attività estere (riduzione delle riserve) da parte della banca centrale.

(analogamente, in tutti i punti al di sopra della CPTI vi sarebbe un avanzo economico di bilancia dei pagamenti, e una

corrispondente variazione positiva delle riserve ufficiali)

IL TRILEMMA DELLA MACROECONOMIA INTERNAZIONALE

Non è possibile avere contemporaneamente un tasso di cambio fisso,

perfetta mobilità dei capitali e autonomia della politica monetaria.

Solo due dei tre obiettivi possono essere conseguiti contemporaneamente, il

terzo deve essere sacrificato.

Tre scelte possibili:

Rinunciare all’autonomia

della politica monetaria

(conseguire obiettivi 1 e 2)

Optare per un tasso

di cambio flessibile

(conseguire obiettivi 2 e 3)

Obiettivo 1: Cambio fisso

Istituire controlli alla

mobilità dei capitali

(conseguire obiettivi 1 e 3)

CAMBI FISSI E IMPERFETTA MOBILITÀ DEI CAPITALI: AUTONOMIA

DELLA POLITICA MONETARIA

Sarebbe possibile mantenere sia un tasso di cambio fisso che una certa

autonomia della politica monetaria imponendo dei controlli alla mobilità dei

capitali (obiettivi 1 e 3 a scapito dell’obiettivo 2).

Se i capitali non sono perfettamente mobili, e i titoli nazionali ed esteri sono

sostituti imperfetti, il tasso di interesse interno può in qualche misura deviare

dal tasso di interesse internazionale (tanto di più quanto minore è la mobilità

dei capitali).

Ciò consente alla politica monetaria di mantenere qualche margine di

manovra, ad esempio per stabilizzare il livello di attività economica interno.

EQUILIBRIO SUL MERCATO DEI TITOLI CON IMPERFETTA MOBILITÀ DEI

CAPITALI

Con imperfetta mobilità dei capitali e imperfetta sostituibilità tra titoli nazionali ed esteri, l’equilibrio

sul mercato dei titoli richiede che l’offerta di titoli nazionali (B, che nella nostra prendiamo come

dato) sia pari alla domanda di titoli nazionali, proveniente dagli investitori nazionali privati BP, dagli

investitori esteri BF e dalla banca centrale BC.

B = BP, + BF + BC ovvero B - BC = BP, + BF

Nel nostro modello, l’equilibrio sul mercato dei titoli sarà ora rappresentato dall’equazione:

3’. B BC H (i, i*)[WP PL(i, Y )] H * (i, i*) E[WP* P* L* (i*, Y *)] BB

con H<1, H*’i>0, H*’i*<0

Vai a diap.

successiva

Sul piano (Y,i) la 3’ è una curva positivamente inclinata, la cui pendenza sarà in

generale inferiore a quella della LM perché :

i) le variazioni di Y hanno un impatto inferiore sul mercato dei titoli che sul mercato

monetario:

Y ↑ L(i,Y) ↑di L’Y mentre (BP+ BF ) ↓ di H L’Y (con H<1)

i) le variazioni di i hanno un impatto superiore sul mercato dei titoli che sul mercato

monetario in quanto se i ↑ (BP+ BF ) aumenta sia perché L ↓ sia perché H e H* ↑.

Quindi, per un dato aumento di Y , i deve aumentare di meno sul mercato dei titoli che

sul mercato monetario per ristabilire l’equilibrio.

Vai a diap. 17

DOMANDA DI TITOLI NAZIONALI

Gli investitori nazionali possono detenere la propria ricchezza, WP, sotto forma di moneta oppure titoli,

che a loro volta possono essere titoli nazionali, BP , o titoli esteri FP*, il cui controvalore in valuta

nazionale è EFP*

WP PL(i, Y ) BP EFP*

Ipotizziamo che il rapporto tra titoli nazionali e titoli esteri detenuti dagli investitori nazionali sia una

funzione dei rendimenti attesi ( pari a i e i* se la parità è credibilmente fissata):

BP

B (i, i*) con B’ >0 e B’ <0

i

i*

EFP*

Pertanto, abbiamo che:

E, risolvendo per BP:

WP PL(i, Y ) BP EFP* BP

BP

1 B(i, i*)

BP

BP

B(i, i*)

B

(

i

,

i

*)

B(i, i*)

[WP PL(i, Y )]

1 B(i, i*)

H(i,i*) con H’i>0, H’i*<0

La domanda di titoli nazionali da parte di investitori esteri, BF, sarà determinata come la domanda

di titoli nazionali … pertanto:

BF H * (i, i*)E[WP* P * L * (i*, Y *)]

con H<1, H*’i>0, H*’i*<0

La domanda totale di titoli nazionali è pertanto:

BP BF H (i, i*)[WP PL(i, Y )] H * (i, i*)E[WP* P* L* (i*, Y *)]

Torna a diap. prec.

CAMBI FISSI E IMPERFETTA MOBILITÀ DEI CAPITALI: EFFETTI DI

UN’ESPANSIONE MONETARIA (BC )

L’aumento di Bc e di M trasla la LM e la BB verso

1. EF*c+Bc = M

2. M = PL(i,Y) LM

*

* *

3. B BC H (i, i*)[WP PL(i, Y )] H * (i, i*) E[WP P L (i*, Y *)]

il basso. BB trasla di meno che LM (i deve ridursi

di meno per colmare l’eccesso di domanda sul

mercato dei titoli che per colmare l’eccesso di

offerta sul mercato monetario).

4. Y =φ(EP*/P))A(Y-T,i)+G+X(EP*/P,θ)

LM

i

LM’’

LM’

A

i=i*

i’’

i’

BB

BB’

C

B

IS

Y

Y0 Y’’

In B, i è inferiore a quello necessario per l’equilibrio

sul mercato dei titoli : vi sarà un deflusso dei capitali

finanziari (vendite di attività finanziarie nazionali), e

una tendenza al deprezzamento del tasso di cambio

(b.d.p. in temporaneo deficit economico)

Per garantire la parità di cambio la b.c. deve intervenire

sul mercato dei cambi e vendere valuta estera contro

valuta valuta nazionale

F*C diminuisce, e M diminuisce: la LM trasla di nuovo

verso l’alto fino ad incrociare la IS nel punto in cui mercati

dei titoli, monetario e mercato reale sono in equilibrio

(punto C).

In C, F*C è ↓ meno dell’ ↑ di Bc , e M è maggiore che in

A! i è inferiore rispetto al livello di partenza, il che consente

un’espansione del livello di attività economica.

Poichè i capitali non sono perfettamente liberi di muoversi, il tasso di interesse interno può rimanere al di sotto del

tasso internazionale (tanto di più quanto più pendente è la BB, ovvero quanto meno mobili sono i capitali), e la politica

monetaria mantiene qualche margine di manovra per influenzare il livello di attività economica interno.

Nota: La b.c. potrebbe anche mantenere l’economia in B per un certo periodo, attraverso manovre di sterilizzazione

degli effetti su M della riduzione di F*C . Ci sarebbe però una continua riduzione delle riserve, e la situazione non

sarebbe sostenibile a lungo (tanto di meno quanto più mobili sono i capitali finanziari).

CAMBI FLESSIBILI E PERFETTA MOBILITÀ DEI CAPITALI: AUTONOMIA

DELLA POLITICA MONETARIA

In alternativa sarebbe possibile mantenere l’autonomia della politica monetaria e una perfetta

mobilità dei capitali optando per un regime di cambi flessibili (conseguimento obiettivi 2 e 3 a

scapito dell’obiettivo 1). In questo caso:

L’aumento i Bc e dell’offerta di moneta riduce il tasso di interesse interno.

Con i<i* il deflusso di capitali finanziari (e il temporaneo deficit economico della bilancia dei

pagamenti) determina un deprezzamento del tasso di cambio: E ↑

Il deprezzamento del tasso di cambio aumenta le esportazioni e aumenta la quota di assorbimento

privato rivolta a beni nazionali (riduce le importazioni). L’aumento della domanda di beni nazionali

aumenterà la produzione e il reddito. A sua volta l’aumento di Y aumenterà la domanda di moneta, il

che assorbirà la più alta offerta di moneta e controbilancerà la tendenza al ribasso del tasso di

interesse interno.

In termini grafici (ipotesi di shock permanente):

IS^

AA AA’

E

1) EF*C+BC = M

B

↑ Bc , ↑M: AA trasla

E1

verso destra

A

_

E0

2) M = PL(i,Y)

M = PL(i*,Y) AA (2+3)

3) i = i*

_

_

4) Y = φ(EP*/P))A(Y-T,i)+G+X(EP*/P,θ) IS^

Y0

Y

Y1

L’espansione monetaria determina un deprezzamento del tasso di cambio e un aumento del

livello di attività economica.(il tasso di interesse rimane invariato a i=i*)

La scelta del regime di cambio non influenza solo l’autonomia

della politica monetaria, ma determina anche la reazione

dell’economia a shock finanziari e reali internazionali.

In particolare una piccola economia aperta con tasso di

cambio fisso sarà più esposta a disturbi finanziari e reali

internazionali rispetto a un’economia in cambi flessibili

(tanto di più quanto maggiore è la mobilità dei capitali).

CAMBI FISSI E PERFETTA MOBILITÀ DEI CAPITALI: EFFETTI DI SHOCK

FINANZIARI INTERNAZIONALI

Esempio: L’unificazione tedesca e lo SME

Nei primi anni ‘90 il processo di unificazione tedesca determinò un notevole aumento

della spesa pubblica in deficit in Germania (costruzione di infrastrutture e

trasferimenti in Germania Est non compensati da un pari aumento delle imposte

all’Ovest ). La Bundersbank, preoccupata dei possibili effetti inflazionistici

dell’espansione fiscale, mise in atto una politica monetaria restrittiva che determinò

un aumento del tasso di interesse tedesco.

Quali gli effetti dell’aumento dei tassi di interesse tedeschi sulle economie dei paesi

Europei aderenti al Sistema Monetario Europeo, come l’Italia, che fissavano il loro

tasso di cambio al Marco tedesco?

Gli altri paesi dello SME “importarono” gli alti tassi tedeschi, con effetti recessivi

sulle loro economie.

Questi fatti, come vedremo, giocarono un ruolo rilevante nell’innescare la crisi

dello SME della fine estate del ‘92.

CAMBI FISSI E PERFETTA MOBILITÀ DEI CAPITALI: EFFETTI DI SHOCK

FINANZIARI INTERNAZIONALI (i* )

1. EF*c+Bc = M

2. M = PL(i,Y) LM

3. i = i*

4. Y =φ(EP*/P))A(Y-T,i)+G+X(EP*/P,θ)

La CPTI trasla verso l’alto quanto l’aumento di i*

In A i<i*: deflusso di capitali finanziari (vendita di

attività finanziarie nazionali), temporaneo deficit

economico della bilancia dei pagamenti, che

spinge verso un deprezzamento del tasso di

cambio

LM’

LM

i

i*’

B

CPTI’

A

i*

CPTI

La riduzione di M trasla la LM verso l’alto:

il tasso interno aumenta, e l’attività economica

interna si riduce. Il processo continua fino a quando

il tasso di interesse interno è salito tanto quanto il

tasso internazionale, e l’equilibrio macroeconomico

è raggiunto nel punto B.

IS

Y

Y’

Y0

Per garantire la parità di cambio la banca centrale

interviene vendendo valuta estera contro valuta

nazionale: F*C ↓ e M ↓

i aumenta tanto quanto i* , e l’economia entra in

recessione.

Nota: Con imperfetta mobilità dei capitali gli effetti sarebbero analoghi, ma più smorzati, dato che il tasso interno

aumenterebbe meno del tasso internazionale.

Nota: La banca centrale potrebbe limitare la perdita di riserve di valuta estera riducendo Bc (attuando cioè una

restrizione monetaria che si aggiunge a quella automatica dovuta alla riduzione di F*C ). In equilibrio (sempre B) la

riduzione di M sarebbe la stessa, ma la composizione del bilancio della banca centrale sarebbe diversa: più riserve e

meno titoli (al limite, la perdita di riserve potrebbe anche essere nulla, se la riduzione di M necessaria a portare il tasso interno a i*’

fosse interamente supportata da una riduzione dei titoli).

CAMBI FISSI E PERFETTA MOBILITÀ DEI CAPITALI: EFFETTI DI SHOCK

FINANZIARI INTERNAZIONALI (ρ ↑ )

1. EF*c+Bc = M (bilancio b.c.)

2. M = PL(i,Y) LM

3. i = i*+ρ CPTI

4. Y =φ(EP*/P))A(Y-T,i)+G+X(EP*/P,θ) IS

LM’

LM

i

i*+ρ’

B

CPTI’

A

i*+ρ

CPTI

IS

Si noti che, se gli investitori richiedono

un premio di rischio in aggiunta al tasso

internazionale per investire in attività

finanziarie nazionali, qualsiasi aumento

di tale premio di rischio avrebbe

esattamente gli stessi effetti che un

aumento del tasso di interesse

internazionale

Y

Y’

Y0

Riassumendo: Con cambi fissi l’economia è esposta a shock finanziari internazionali

CAMBI FLESSIBILI E PERFETTA MOBILITÀ DEI CAPITALI: EFFETTI DI

SHOCK FINANZIARI INTERNAZIONALI i* ↑ (di carattere permanente)

2) M = PL(i,Y)

_

M = PL(i*+ρ,Y) AA

3) i = i*+ρ

_

_

4) Y = φ(EP*/P))A(Y-T,i)+G+X(EP*/P,θ) IS

AA

AA’

E

B

E1

IS’

IS

i) L’aumento di i* trasla la AA verso destra

(con M fissa, l’equilibrio sui mercati finanziari richiede un

aumento di Y)

ii) L’aumento di i* riduce l’assorbimento privato per

ogni livello di E, pertanto l’equilibrio sui mercati reali

richiede una riduzione di Y: IS trasla a sinistra

Effetti: Da A a B. Deprezzamento del tasso di cambio e

aumento del livello di attività economica

L’aumento di i* determina un deflusso di capitali finanziari e un

deprezzamento del tasso di cambio E, che stimola la domanda di

beni nazionali (aumento di X e aumento di φ) e quindi la

Y produzione.

L’aumento di Y aumenta la domanda di moneta, e determina un

Y0 Y1

aumento del tasso di interesse interno: i cresce tanto quanto

quanto i*.

Nota: in B le esportazioni nette devono essere maggiori che in A. Poiché sia la produzione che il tasso di

interesse sono aumentati, l’assorbimento privato , A, deve essere aumentato meno dell’aumento della

produzione. Poiché Y = A+G+(X-M), con G costante e A che cresce meno di Y, è ovvio che (X-M) deve

aumentare.

E0

A

Quindi: con cambi flessibili l’economia è isolata da shock finanziari internazionali

EFFETTI DI SHOCK REALI INTERNAZIONALI: θ ↓ (di carattere permanente)

Uno shock negativo colpisce i nostri partner commerciali. La domanda estera cade, e

determina una riduzione esogena delle esportazioni

Anche in questo caso il diverso regime di cambio determina effetti diversi sull’economia

interna.

Cambi flessibili

Cambi fissi

AA

E

E1

E0

i

IS’

LM ‘

LM

IS

B

i*

A

C

A

CPTI

B

IS

Y

Y0

Effetti: deprezzamento e produzione invariata

Con cambi flessibili l’economia è isolata da

shock reali internazionali.

IS’

Y1

Y0

Y

Effetti: recessione.

Con cambi fissi l’economia “importa” la

recessione estera.

EFFETTI DI SHOCK REALI INTERNAZIONALI: θ ↓

Con cambio fisso: la riduzione delle esportazioni riduce la produzione e il reddito. La domanda di moneta si

riduce, e con M fisso il tasso di interesse interno tende a scendere al di sotto di i*. Questo determinerà un

istantaneo deflusso di capitali finanziari (e temporaneo deficit della bilancia dei pagamenti), e una tendenza al

deprezzamento di E. Per mantenere la parità la banca centrale dovrà intervenire sui mercati valutari vendendo

valuta estera contro valuta nazionale: le riserve si riducono l’offerta di moneta si riduce. Il processo continua fin

quanto l’offerta di moneta si è ridotta tanto quanto la domanda di moneta. Il tasso di interesse rimane pari al

tasso internazionale., mentre Il livello di attività economica si riduce (in misura maggiore dell’iniziale riduzione

dell’export).

Nota: per evitare un’eccessiva perdita di riserve la b.c. può “assecondare” la necessaria riduzione dell’offerta di

moneta attraverso una riduzione della quantità di titoli detenuti

Con cambio flessibile: la riduzione delle esportazioni riduce la produzione e il reddito. La domanda di moneta si

riduce, e con M fisso il tasso di interesse interno tende a scendere . A differenza che in regime di cambi fissi, La

tendenza alla riduzione del tasso di interesse interno determina un deprezzamento del tasso di cambio. Il

deprezzamento tenderà a stimolare la domanda di beni nazionali (perché aumenta l’export e diminuisce le

importazioni) e la produzione. In caso di shock permanenti (quello considerato nel nostro modello) il

deprezzamento sarà tale da determinare un aumento della domanda di beni nazionali esattamente pari all’iniziale

riduzione esogena dell’export, e da riportare la produzione al livello iniziale, eliminando le pressioni sul mercato

monetario. Il tasso di interesse interno rimane pari al tasso internazionale. (*)

Un cambio flessibile isola l’economia dagli effetti di shock reali internazionali

(*) Nota: in caso di shock transitori vi sarebbero effetti recessivi, ma inferiori a quelli in cambi fissi, in quanto il tasso di interesse

interno rimarrebbe al di sotto del tasso internazionale.

(la condizione di parità dei tassi di interesse sarebbe in questo caso quella generale della slide 7, con Eet+1<E (dato che, con shock

transitorio, se E si è deprezzato ci si attenderà un apprezzamento nel periodo successivo)

POLITICHE DEL TASSO DI CAMBIO:

EFFETTI DI UNA SVALUTAZIONE INATTESA

In regime di cambi fissi ma aggiustabli, la svalutazione può essere usata ai fini di

stabilizzazione interna, purchè la mossa della svalutazione sia inattesa dai mercati .

_

• Svalutazione inattesa (E↑)

aumenta EF*C e le attività della banca centrale. Assumiamo che questo guadagno in conto

capitale sia trasferito al governo, che lo usa per riacquistare alcuni titoli dalla banca centrale

(BC↓ e B ↓), con offerta di moneta inalterata.

In B i>i*: afflussi di capitali finanziari (e

La svalutazione

trasla la IS verso destra

temporaneo deficit economico di B.P.)

_

1. EF*c+Bc = M

F*C↑ and M ↑. La LM trasla a destra.

2. M = PL(i,Y)

LM

Equilibrio macroeconomico in C.

LM’

B

i’

A

C

CPTI

i*

3. i = i*

IS’

IS

Y0

Y’

_

Una svalutazione inattesa ha effetti

espansivi sul livello di attività economica, e

determina un aumento dello stock di

riserve ufficiali. Entrambi gli effetti sono

maggiori in caso di imperfetta mobilità dei

capitali.

La politica del tasso di cambio può

dunque essere usata come strumento di

stabilizzazione interna.

_

4. Y =φ(EP*/P))A(Y-Y,i)+G+X(EP*/P,θ)

Pertanto, in un regime di cambi fissi ma aggiustabili con perfetta mobilità dei capitali , la

svalutazione si aggiunge alla politica fiscale come strumento di politica macroeconomica di

controllo della domanda.

Questo non avviene in regimi di cambi fissi (“hard pegs” : currency boards, dollarizzazione,

o unione monetaria), in cui le possibilità di stabilizzazione dell’economia da parte dei

policymaker sono limitate.

Si consideri ad esempio un’economia in cui:

a)

La produzione è inferiore al livello potenziale e il tasso di disoccupazione è elevato.

b)

C’è un deficit strutturale del Conto Corrente della Bilancia dei Pagamenti, dovuto a

un deficit commerciale (e a un conto redditi a sua volta in deficit a causa di alti

pagamenti di interessi sul debito estero)

(consideriamo il caso di perfetta mobilità di capitali)

Il paese deve raggiungere sia un equilibrio interno (aumentare PIL e occupazione ai loro

livelli potenziali) e un equilibrio interno (ridurre o annullare il deficit commerciale).

Vediamo se e come può essere raggiunto il duplice obiettivo, in un regime di cambio

fisso (currency board, dollarizzazione o unione monetaria) e in un regime di cambio fisso

ma aggiustabile.

Aggiustamento macroeconomico di breve

periodo in cambi fissi (“hard pegs”)

i

_

_

NX=X(EP*/P;θ)-(1-φ(EP*/P))A(Y-T,R)=0

Due obiettivi: - equilibrio interno ed esterno

_

Y=Y e

_

_

NX=X(EP*/P;θ)-(1-φ(EP*/P))A(Y-T,R)=0

LM

Un solo strumento: politica fiscale

1 strumento, 2 obiettivi:

non si possono raggiungere entrambi gli

obiettivi nel breve periodo :

B

R*

CPTI

A

Aumento di G: può raggiungere il pieno impiego

ma peggiora lo squilibrio esterno

Riduzione di T: può raggiungere il pieno impiego,

ma peggiora lo squilibrio esterno in misura ancora

maggiore rispetto all’aumento di G

IS

_

Y0

Y

Trascuriamo la LM per semplicità

Y

L’ economia potrà raggiungere entrambi gli obiettivi solo nel

medio periodo, dopo una fase di deflazione dei prezzi e

salari che determina un deprezzamento reale …

Aggiustamento macroeconomico di breve periodo in

regime di cambi fissi ma aggiustabili (“soft pegs”)

Due obiettivi: equilibrio interno ed esterno

Due strumenti: politica fiscale e

politica del tasso di cambio

NX=X(EP*/P,θ)-(1-φ(EP*/P))A(Y-T,i)=0

2 strumenti, 2 obiettivi:

entrambi gli obiettivi possono essere raggiunti

nel breve periodo

A

B

CPTI

Intuitivamente: usa una politica fiscale

espansiva e una svalutazione per traslare la IS

e la NX=0 in modo che si intersechino nel

punto B

Perché non basta una svalutazione?

_

IS

Y

Y0

IS: Y = A(Y-T,i)+G+ NX(EP*/P*, θ, i,Y-T)

Trascuriamo la LM per semplicità

Svalutazione e traslazioni della IS e della N=0

La svalutazione trasla la N=O a destra, in N=O’

La svalutazione trasla anche la IS a destra, in una data

IS’… Quale delle due curve trasla in misura maggiore?

NX=0

Nota: nel punto B, rispetto al punto A ci dev’essere un

eccesso di offerta di beni … perché?

N=0’

in B, rispetto ad A, Y è aumentato, l’assorbimento

A

C

B

CPTI

privato è aumentato, ma meno di Y, e il saldo

commerciale è sempre nullo (N=0).

Ma allora in B l’offerta di beni supera la domanda!

Quindi B dev’essere alla destra della nuova curva IS

Il che significa che la curva IS trasla meno della

N=0!

IS’

_

Y0

IS

Y

IS: Y = A(Y-T,i)+G+ NX(Q, θ, R,Y-T)

Usando solo la svalutazione l’economia si muove da

A a C, dove la produzione è ancora inferiore al

livello potenziale e il saldo commerciale è positivo

(surplus). Sarà necessaria anche un’espansione

fiscale per portare l’economia in B.

Aggiustamento macroeconomico nel medio

periodo

In teoria nel medio periodo il punto B può essere raggiunto anche senza ricorrere alla politica

del tasso di cambio: con Y inferiore al potenziale i prezzi tenderanno a scendere, determinando

un deprezzamento del tasso di cambio reale, che trasla la IS e la NX verso destra …..

In A Y è inferiore a Y potenziale: P diminuisce!

N=0

e=EP*/P aumenta. Se e↑ sia NX=0 che IS traslano a

destra (la NX=0) trasla più della IS

Possibile strategia perseguibile nel medio periodo:

A

C

B

UIP

R*

1. Attendere l’aggiustamento graduale dei prezzi finchè

la riduzione di P ha determinato un deprezzamento di e

sufficiente a ristabilire l’equilibrio esterno (traslare la

NX=0 fino al punto B e la IS fino al punto C.

2. Quando l’economia ha raggiunto C, implementare una

politica fiscale espansiva che trasli la IS in B.

L’aggiustamento del tasso di cambio reale nel

medio periodo può avvenire attraverso variazioni

_

di Prezzi e salari invece che del tasso di cambio

Y

Y0

nominale,

ma il processo di aggiustamento sarà lungo e doloroso (produzione inferiore al potenziale, alta

disoccupazione, deflazione di salari e prezzi …

GM

Due opzioni per raggiungere sia l’equilibrio esterno

che interno in cambi fissi:

• i) attuare un svalutazione del tasso di cambio nominale e un’espansione

fiscale (opzione disponibile solo con cambi fissi ma aggiustabili)

• ii) Attendere che l’aggiustamento graduale di P abbia deprezzato il

tasos di cambio reale in misura sufficiente, poi attuare un’espansione

fiscale.

(opzione disponibile sia con cambi fissi che con cambi fissi ma aggiustabili).

Opzione i) ⇛ la transizione al nuovo equilibrio si ottiene nel breve

periodo;

Opione ii) ⇛ il nuovo equilibrio si può raggiungere solo nel medio

periodo, dopo un prolungato periodo di deflazione e altra

disoccupazione.

Nota: ovviamente anche un regime di cambi flessibili consente di raggiungre il duplice obiettivo nel

breve periodo, tramite un opportuno mix di politica monetaria (che incide indirettamente sul

tasso di cambio) e politica fiscale

CAMBI FISSI MA AGGIUSTABILI E ASPETTATIVE SUL

TASSO DI CAMBIO FUTURO

Con tassi di cambio fissi ma aggiustabili la banca centrale mantiene la capacità di

influenzare l’attività economica interna attraverso la politica del tasso di cambio

Tuttavia, variazioni della parità da parte della banca centrale rendono i mercati

finanziari sensibili alle aspettative di variazioni future del tasso di cambio, con

possibili effetti destabilizzanti sull’economia interna.

Che cosa accade se, ad esempio, i mercati si aspettano una futura svalutazione,

e quindi l’aspettativa sul tasso di cambio non coincide più con la parità fissata, ma

aumenta al di sopra di questa?

Effetti dell’aspettativa di un a svalutazione

attesa (Eet+1↑aumenta sopra E )

La condizione di parità dei tassi di interesse è ora:

• 3. 1+i = [(1+i*)·Eet+1/E ] Se ·Eet+1 ↑ il rendimento dei titoli esteri è maggiore

del rendimento dei titoli nazionali

Il tasso di interesse interno deve aumentare per compensare la perdita attesa di valore

della valuta interna, altrimenti vi sarà un continuo deflusso di capitali finanziari e una

perdita di riserve di valuta estera.

Effetti recessivi sull’economia interna!

LM’

LM

2. M = PL(i,Y)

B

_

i’’

CPTI’

1+i = (1+i*) Eet+1/E con Eet+1 > E → i>i*

A

_

CPTI

i’=i*

_

4. Y =φ(EP*/P))A(Y-Y,i)+G+X(EP*/P,θ)

Y0

_

1+i = (1+i*) Eet+1/E con Eet+1 = E → i=i*

IS

Y’

_

Gli effetti sono

analoghi a quelli di uno

shock internazionale

(aumento di i* o del

premio di rischio)!

Inoltre:

I regimi di cambio fisso ma aggiustabile in un

contesto di alta mobilità dei capitali sono

vulnerabili ad ATTACCHI SPECULATIVI e CRISI

VALUTARIE, che a volte possono auto-avverarsi.