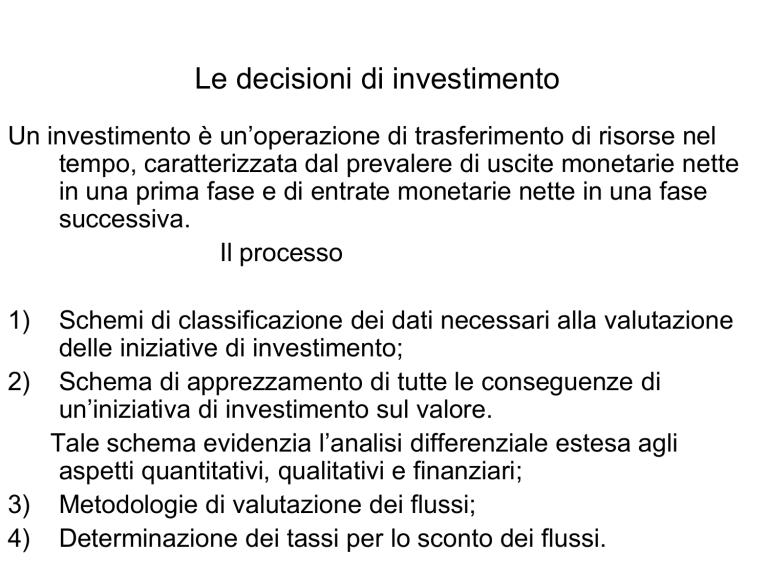

Le decisioni di investimento

Un investimento è un’operazione di trasferimento di risorse nel

tempo, caratterizzata dal prevalere di uscite monetarie nette

in una prima fase e di entrate monetarie nette in una fase

successiva.

Il processo

1)

Schemi di classificazione dei dati necessari alla valutazione

delle iniziative di investimento;

2) Schema di apprezzamento di tutte le conseguenze di

un’iniziativa di investimento sul valore.

Tale schema evidenzia l’analisi differenziale estesa agli

aspetti quantitativi, qualitativi e finanziari;

3) Metodologie di valutazione dei flussi;

4) Determinazione dei tassi per lo sconto dei flussi.

Riclassificazione dello stato patrimoniale

Viene utilizzato il criterio funzionale che consiste

nell’aggregazione delle attività e delle passività

sul fondamento del collegamento con le

operazioni di gestione.

Infatti distingue tra attività operative in senso

stretto e attività riferibili a gestioni accessorie.

Ciò consente di apprezzare la dimensione del

capitale impegnato nella gestione operativa

dell’impresa e, di conseguenza, rapportare

correttamente i flussi di risultato ottenuti dalle

risorse investite.

• Rappresentazione dello stato patrimoniale

riclassificato

• ________________

• Crediti commerciali Debiti verso fornitori

• ________________ __________________

• Magazzino

Debiti finanziari

• ________________ __________________

• Immobilizzazioni

Fondo trattamento fine

operative nette

rapporto (TFR)

________________ __________________

Attività accessorie

________________

Liquidità

Patrimonio netto

Crediti finanziari

• Si distinguono:

- I fabbisogni inerenti le immobilizzazioni operative di

natura tecnica, immateriale e finanziaria;

- I fabbisogni netti originati dalle operazioni ripetitive di

gestione: acquisti – trasformazione – vendita.

Si configura il fabbisogno circolante commerciale o

capitale circolante commerciale (CCC).

Esso è pari agli impieghi connessi alle scorte e ai crediti

commerciali al netto dei finanziamenti ottenuti dai

fornitori.

- Le attività accessorie (dette anche non strumentali)

sono rappresentate da impieghi che possono essere

alienati senza compromettere la gestione (immobili

civili, partecipazioni di carattere finanziario, ecc.).

- La liquidità (c/c bancari attivi, titoli negoziabili,ecc) e i

crediti finanziari; questi sono portati in deduzione

dell’indebitamento finanziario.

• Evidenziando solo le attività operative

strumentali si ha:

• rappresentazione del capitale investito netto

•

•

•

•

•

Crediti commerciali

Debiti verso fornitori

-----------------------------Magazzino

CCC

__________________

CIN

Immobilizzazioni

IN

operative nette

____________________

Struttura delle coperture finanziarie

•

CIN

• Attività accessorie

_______________

• Liquidità

• Crediti finanziari

• _______________

Capitale netto

_____________

Fondo TFR

_____________

Debiti finanziari Debiti

finanz.

--------------------- netti

• La tabella evidenzia la posizione finanziaria netta o

indebitamento finanziario netto

• Esso è dato dalla differenza tra i debiti finanziari e la

sommatoria tra le attività liquide e i crediti finanziari.

Il problema del fondo imposte

La soluzione corretta è quella di disaggregare il debito

(credito) fiscale complessivo nelle componenti

elementari riferibili a ciascuna area gestionale.

Tuttavia noi lo rappresentiamo, in prima

approssimazione, in una posta dello stato patrimoniale

chiamata: posizione fiscale netta

La proporzione tra debiti finanziari netti e mezzi propri

individua la struttura finanziaria dell’impresa.

Il problema del TFR

La normativa prevede l’accantonamento di 1/13,5 delle

retribuzioni annuali dei dipendenti. Le somme

accantonate sono rivalutate ogni anno sulla base di un

coefficiente pari al 75% dell’indice del costo della vita

aumentato di 1,5 punti.

Il TFR ai fini della nostra analisi verrà classificato

nell’ambito del CCC, in quanto lo consideriamo come

un elemento che concorre alla formazione del costo

complessivo del lavoro, la cui liquidazione è differita

nel tempo.

Invero potrebbe considerarsi come un finanziamento

accordato dai dipendenti e indicizzato nel capitale.

Riclassificazione del conto economico

Ricavi netti

- Materie prime e sussidiarie

- Costi del personale

- Costi commerciali

- Costi generali

- Costi industriali

- Oneri diversi

- Accantonamenti e svalutazioni

= MARGINE OPERATIVO LORDO (MOL)

- Ammortamenti

= REDDITO OPERATIVO (RO)

+- Risult. Gestioni accessorie

+- Oneri finanziari netti

= Risultato prima delle imposte

- Imposte

= RISULTATO NETTO

COLLEGAMENTI TRA AREE DELLO STATO PATRIMONIALE E

FLUSSI ECONOMICI

RO x (1-tc) – IRAP

CIN

PN

RN=

(RO- Ip + RAA)x

(1-tc) - IRAP

RAAx(1-tc) +

– IRAP su RAA

Attiv. Access.

DF

Ipx(1-tc)

_____________________________________________

RO = reddito operativo

Ip = Interessi passivi

Tc = aliquota di imposta

RN = risultato netto

RAA = risultato delle attività accessorie

IRAP = imposta regionale sulle attività produttive

PN = patrimonio netto

DF = debiti finanziari netti

Visione economica e visione finanziaria

Le forze che stanno alla base della dinamica finanziaria

sono:

1) Le operazioni ripetitive di gestione e i connessi

investimenti e disinvestimenti in CCC;

2) Gli investimenti ed i disinvestimenti riferibili all’area

delle immobilizzazioni;

3) L’accensione ed il rimborso di finanziamenti e i

versamenti ed i rimborsi di capitale sociale;

4) La remunerazione del capitale finanziario (interessi

passivi e dividendi);

5) I flussi netti riferibili alle attività estranee alla

gestione operativa caratteristica;

6) Il pagamento delle imposte.

In sintesi si possono individuare:

- Il flusso monetario dell’area operativa;

- Il flusso monetario dell’area finanziaria;

- Il flusso monetario dell’area fiscale;

- Il flusso monetario delle aree accessorie.

Il flusso monetario riferibile all’area operativa: la gestione corrente

Le risorse liquide generate dalla gestione operativa possono

essere calcolate sommando al reddito operativo tutti quegli

oneri che non hanno rilevanza finanziaria (che non danno luogo

ad effettivi movimenti monetari). Principalmente gli

ammortamenti.

Tale quantità è il MOL

Il flusso monetario della

gestione corrente

= MOL ± ∆ CCC

Il flusso monetario riferibile all’area operativa: gli altri movimenti

Il flusso monetario riferibile all’area operativa può essere ricavato

sommando algebricamente al flusso della gestione corrente gli

investimenti ed i disinvestimenti che hanno avuto luogo

nell’esercizio.

Schema sintetico del flusso monetario dell’area

operativa

Margine operativo lordo (MOL)

± ∆ CCC

= flusso monetario della gestione corrente

± ∆ fondo Tfr

- Investimenti dell’area operativa

+ disinvestimenti

= flusso monetario riferibile all’area operativa

Tale flusso andrebbe calcolato al netto delle

conseguenze fiscali.

Il flusso monetario riferibile all’area finanziaria

Schema

- Pagamento di interessi

- Distribuzione di dividendi

+ negoziazione di nuovi debiti

- Rimborsi di debiti in scadenza

+ aumento di capitale sociale a pagamento

- Rimborsi di capitale sociale

= flusso monetario riferibile all’area finanziaria

Tale grandezza è riferita ai movimenti monetari inerenti

al capitale di credito ed al capitale di rischio.

Anche tale grandezza va calcolata al netto delle

conseguenze fiscali.

Il flusso monetario delle gestioni accessorie

Esso è composto:

- dalle quote di redditi maturata dalla gestione

accessoria che si è tramutata in flussi monetari;

- Dal saldo fra i nuovi investimenti e le

dismissioni della gestione accessoria.

La rappresentazione della dinamica finanziaria

Schema di rendiconto finanziario

+ margine operativo lordo

± ∆ del CCC

= flusso monetario della gestione corrente

± ∆ del TFR

- Investimenti operativi

+ disinvestimenti operativi

= flusso monetario della gestione operativa

± flusso netto della gestione accessoria

± interessi attivi (passivi) netti

- Dividendi

± ∆ capitale sociale

- Imposte

± ∆ della posizione fiscale

= variazione della posizione finanziaria netta

disaggregabile in:

- Rimborso di debiti

- Nuovi finanziamenti

- Riduzione di attività monetarie

- incremento di attività monetarie

Ai fini della valutazione degli investimenti

possono utilizzarsi i seguenti schemi:

Determinazione dei flussi di cassa generati dalla

gestione operativa

+ MOL

±∆ CCC

±∆

±∆ Tfr

- Investimenti operativi

+ disinvestimenti operativi

- Imposte sul risultato operativo

= FCFO = Flusso monetario netto della gestione

operativa

Determinazione dei flussi netti disponibili per gli

azionisti

+ MOL

±∆ CCC

±∆ Tfr

- Investimenti operativi

+ disinvestimenti operativi

= FCFO = Flusso monetario netto della gestione

operativa al lordo delle imposte

- Interessi passivi netti

- Imposte sull’utile netto

± rimborsi/versamenti di capitale

±∆ programmata dell’indebitamento netto

= flusso monetario netto disponibile per gli azionisti

La valutazione economica degli investimenti

Ogni investimento viene ad innestarsi in una

specifica realtà aziendale e quindi non può

essere concepita come una iniziativa

autonoma.

Sono individuati due livelli fondamentali di analisi

degli investimenti:

1) Analisi sul piano della coerenza rispetto al

piano strategico che l’impresa intende

seguire;

2) Determinazione degli effetti dell’iniziativa sulla

ricchezza degli azionisti.

In una fase iniziale si procede alla valutazione

dell’investimento come se questo non avesse

legami con l’azienda (stand alone);

successivamente tale esemplificazione cerrà

rimossa.

Il valore di una iniziativa dipende da tre fattori:

1) I flussi monetari che essa è in grado di

generare (risultati monetari contro risultati

contabili);

2) Il profilo temporale associabile ai flussi stessi

(c.d. prinicipio dell’attualizzazione);

3) La situazione di incertezza che caratterizza lo

sviluppo dei risultati (c.d. profilo di rischio).

Sul piano pratico ciò si traduce nel seguente

schema di lavoro:

a) Analisi delle caratteristiche sul piano

industriale, competitivo, commerciale, ecc.

b) Qualificazione dell’incertezza attraverso:

- la ricerca degli elementi più significativi che

possono avere impatto sui risultati (ricerca ed

analisi dei fattori di rischio);

- la quantificazione dell’impatto dei fattori di

rischio individuati sui risultati dell’iniziativa.

L’output dell’analisi è rappresentato da una

serie di risultati condizionati al verificarsi di

determinate ipotesi o scenari (c,d, profilo di

rischio dell’iniziativa);

c) La riduzione dei risultati riconducibili alle

ipotesi/scenari esaminati utilizzando come pesi

le probabilità soggettivamente assegnate a

ciascuna ipotesi o scenario;

d) La determinazione del valore creato

dall’iniziativa, ciò richiede due distinti interventi:

d1) il calcolo del valore attuale dei flussi

generati dall’iniziativa attraverso un

procedimento atto a penalizzare i flussi che

hanno manifestazione temporale più differita

(c.d. logica dell’attualizzazione);

d2) la rettifica del risultato medio atteso in

misura parametrica al profilo di rischio.

La proiezione dei flussi

La proiezione dei flussi rilevanti ai fini della valutazione degli investimenti sono ricavate

da una serie di bilanci previsionali costruiti sul fondamento di un sistema di ipotesi

o assunzioni.

La qualità delle proiezioni dipendono sostanzialmente da tre ordini di assumptions.

1)

Ipotesi che riguardano il contesto economico-generale e finanziario

es: il tasso di crescita del PIL;

l’evoluzione dei consumi;

i tassi di cambio;

i tassi di interesse;

il tasso di inflazione atteso;

ecc.

2) Ipotesi che riguardano il settore dell’impresa o dell’iniziativa oggetto di valutazione.

es.: tasso di sviluppo del mercato;

politiche dei concorrenti;

interventi normativi;

ecc.

3) Ipotesi di carattere più specifico

es.: evoluzione dei prezzi-ricavo e dei prezzi-costo;

andamento del CCC;

tasso di crescita;

interventi di ristrutturazione programmati;

andamento del rapporto di indebitamento;

ecc.

Il problema consiste nell’analisi della coerenza tra ipotesi riguardanti l’economia

e il settore e le assunzioni di carattere specifico attinenti le performance

dell’impresa.

Ciò è relativamente semplice nel caso di imprese mature.

È più difficile quando si tratta di imprese operanti in aree di affari nuove ,

quando cioè le ipotesi di carattere più specifico sull’azienda sono

largamente indipendenti dall’evoluzione del contesto settoriale ed

economico-generale.

In tale caso la proiezione dei flussi assume natura soggettiva e, quindi, l’unico

tipo di verifica riguarda la coerenza tra ipotesi circa lo sviluppo dei flussi di

risultato e la dotazione di risorse aziendali sul piano organizzativo,

manageriale, tecnologico, di marketing, ecc.

La coerenza tra assunzioni specifiche riguardanti l’impresa e quelle inerenti al

settore e all’economia è la condizione che rende valido l’impiego di

parametri di costo-opportunità del capitale desumibili dal mercato.

Tale intervento si basa sull’idea che un investitore razionale richiederà

rendimenti più elevati per le iniziative più rischiose; ciò comporta

l’individuazione di appropriati “premi per il rischio” da sommarsi al tasso

base destinato a compensare l’investitore per il solo differimento nel tempo

della disponibilità dei flussi di risultato.

Uno schema di classificazione dei fattori di rischio

Per profilo di rischio si intende l’insieme dei fattori potenzialmente responsabili

della variabilità dei risultati di carattere operativo (c.d. rischio operativo)

escludendo, quindi, gli effetti riferibili alle scelte di copertura finanziaria.

La variabilità dei risultati operativi dipende da tre circostanze di carattere

generale:

1) La sensibilità all’andamento dell’economia e dell’area di affari nella quale

l’iniziativa si colloca; con ciò intendendosi la sensibilità al ciclo congiunturale

(ciclicità) ovvero la sensibilità a specifici fattori macro-economici (prezzi di

alcune materie prime, tassi di interesse, consumi, ecc.). Nell’accezione

corrente ciò individua il rischio di mercato.

2) l’esposizione a fenomeni di discontinuità con ciò intendendosi la sensibilità a

cambiamenti di carattere strutturale tali da incidere durevolmente sulle

performance dell’area di affari alla quale l’iniziativa appartiene. In tale

categoria di rischi rientrano importanti cambiamenti tecnologici, mutamenti

rilevanti del contesto competitivo, ecc.

3) l’esposizione ad altri fattori di rischio di carattere più specifico, cioè riferibili a

una particolare iniziativa (localizzazione, concentrazione della clientela,

ecc).

La definizione del rischio che deve essere

remunerato

Il rischio che deve essere remunerato è funzione

della possibilità degli investitori di neutralizzare

il rischio specifico attraverso processi di

diversificazione degli investimenti.

I modelli di determinazione del prezzo del rischio

si basano sul principio che i rendimenti delle

attività rischiose sono influenzati da un certo

numero di fattori comuni e da un certo numero

di fattori specifici.

Dal momento che i fattori comuni agiscono su più

attività non possono essere eliminati attraverso

la diversificazione; i fattori specifici tendono

invece ad essere neutralizzati componendo

portafogli formati da numerose attività.

Ne consegue che i rendimenti espressi dal

mercato remunerano nel lungo termine i soli

fattori comuni di rischio (rischio sistematico) e

non i fattori specifici (rischio diversificabile).

La teoria della finanza ha elaborato due modelli:

1)

2)

CAPM. Il capital assett pricing model nel quale un solo fattore comune influenza i

rendimenti:l’andamento del rendimento del mercato azionario nel suo insieme;

APT. L’arbitrage pricing theory nel quale i fattori comuni sono più numerosi e

riguardano i principali indicatori macroeconomici e finanziari.

Il modello APT è più aderente alla realtà; il modello CAPM è più semplice ed è quello

che viene più utilizzato

tuttavia

Non sappiamo in base a quale modello si formano i rendimenti attesi delle attività

rischiose;

La distinzione tra fattori comuni e specifici non è sempre netta;

La configurazione del rischio da remunerare cambia in funzione delle

caratteristiche del mercato/investitore di riferimento;

L’analisi condotta nell’ottica del mercato/investitore trascura il fatto che anche i

fattori di rischio che possono essere neutralizzati dagli investitori hanno pur

sempre il loro impatto sull’impresa.

L’impresa, cioè, può venire travolta da fattori di rischio che potrebbero essere

giudicati irrilevanti in un’ottica di diversificazione: ciò può distruggere valore.

Ne consegue che:

Tanto più ci allontaniamo dallo schema teorico a fondamento della teoria della

diversificazione tanto più ai fini della valutazione è più appropriato riferirsi al

concetto di rischio totale.

-

Modalità di finanziamento dell’iniziativa

Nello schema di valutazione stand alone le modalità di

finanziamento di un’iniziativa dipendono dalla capacità del

progetto di servire il debito. Di conseguenza il problema

consiste nell’individuazione del rapporto di indebitamento che

può essere giudicato tollerabile in considerazione del profilo di

rischio dell’iniziativa.

Occorre tenere conto:

- dell’incertezza insita nelle proiezioni dei flussi di cassa

operativi del progetto (rischio operativo);

- Dei vantaggi fiscali in funzione della deducibilità degli interessi

passivi;

- Dei costi diretti ed indiretti connessi alla presenza

dell’indebitamento in termini di capacità di mantenere o

migliorare il proprio posizionamento competitivo.

Sul piano pratico il rapporto di indebitamento obiettivo

dell’impresa può essere stimato, quale riferimento, quello di

primarie imprese operanti in aree di affari affini.

Il progetto nell’impresa: la logica differenziale

In concreto ogni decisione di investimento costituisce

una scelta tra più alternative di allocazione delle

risorse finalizzate al raggiungimento dell’obiettivo

prefissato.

L’analisi della convenienza di un investimento richiede

che siano identificate e delineate le alternative tra le

quali si pone la scelta compresa l’alternativa-base di

non modificare la situazione in essere cioè di non

investire.

In linea di principio la convenienza economica di un

investimento andrebbe accertata confrontando il

valore dell’unità rilevante nell’ipotesi di realizzazione

dell’iniziativa e di rinuncia alla stessa.

Una classificazione degli effetti differenziali di un investimento

Le conseguenze della decisione di investire possono riguardare:

- l’entità dei flussi (differenziale di quantità);

- Il grado di rischio dei flussi (differenziale di qualità);

- La capacità di indebitamento dell’impresa (differenziale di

struttura finanziaria).

Effetti differenziali di carattere operativo sui flussi

I costi ed i ricavi differenziali costituiscono le configurazioni

rilevanti ai fini dell’analisi.

La logica differenziale richiede particolari cautele in alcune

circostanze:

1) La realizzazione di iniziative che hanno impatto sui costi/ricavi

di altre attività svolte dall’impresa.

es. : - il lancio di nuovi prodotti sostitutivi o succedanei

rispetto a quelli già offerti dall’impresa;

- il lancio di prodotti che completano la gamma delle

produzioni già esistenti o che si integrano con esse sul piano

dell’erogazione di servizi accessori alla clientela;

- l’ottenimento di materie prime, di semilavorati

utilizzabili anche per altre produzioni;

2) La realizzazione di iniziative che consentono di

utilizzare risorse altrimenti esuberanti gli effettivi

fabbisogni dell’impresa. Le risorse in oggetto non

debbono essere valorizzate rappresentando costi già

sostenuti.

3) Il dirottamento di risorse già utilizzate dall’impresa per

lo svolgimento di altre attività. La logica differenziale

richiede che al progetto venga imputato un costo pari

a quello di rimpiazzo (o di sostituzione) delle risorse

stesse.

Effetti differenziali di carattere operativo sul profilo di rischio

In genere si assume che il profilo di rischio di un progetto sia simile a quello

dell’area di affari nel quale esso può essere classificato.

Non sempre tuttavia il rischio è il medesimo.

Indicazioni di massima

- Investimenti per l’espansione della capacità produttiva

Nuovi costi di struttura

Ampliamento della sensibilità ciclica

rafforzamento del

potere di mercato

attenuazione della sensibilità ciclica

Modalità di crescita

esterna

Rischio più basso

interna

parametro

capac. Produtt.

settore

rischio più alto

- Investimento in quote di mercato con politiche di prezzo

aggressive

L’effetto negativo sui flussi verrà compensato da un rimbalzo dei

risultati connessi ai maggiori volumi di vendita.

In assenza di successivi aggiustamenti dei prezzi (per il

maggiore potere di mercato) tali iniziative aumentano la

sensibilità all’andamento dell’economia;

- Investimenti finalizzati al contenimento dei costi operativi

hanno rischio limitato e generalmente più basso di quello delle

aree di affari nelle quali si collocano;

- Lancio di nuovi prodotti

gli effetti di tali iniziative sul piano della sensibilità congiunturale

dipendono dalla posizione competitiva dell’impresa;

- Investimenti di differenziazione

tali investimenti (assistenza alla clientela, servizi accessori,

ecc.) mirano a ridurre l’esposizione alla dinamica ambientale e

a conferire una maggiore stabilità alle performance dell’impresa

in fase di recessione. Il rischio è contenuto

Le nuove iniziative possono modificare il profilo di

rischio dell’impresa secondo due tipi di

conseguenze:

- Un effetto di portafoglio dovuto al fatto che la

correlazione tra i flussi è imperfetta.

In tale caso non si modificano

a) i profili di rischio delle iniziative già realizzate

b) i risultati attesi delle stesse.

- Un impatto sui profili di rischio delle iniziative

realizzate nel passato. Si possono avere riflessi

sul posizionamento competitivo o

sull’esposizione dell’impresa ai fattori di rischio.

esempio

Gli investimenti volti alla limitazione dei rischi non danno

luogo ad apprezzabili conseguenze sul piano della

dinamica dei ricavi e dei costi monetari (escludendo i

risparmi di imposta riferibili all’ammortamento di costi

capitalizzati).

Tali iniziative, tuttavia, modificano i termini della

situazione di rischio, rimuovendo una componente

dell’incertezza in ordine all’andamento dei flussi

monetari nella situazione base dell’impresa; tali

iniziative determinano un differenziale di qualità che

può tradursi in una rettifica dei flussi attesi.

Una iniziativa destinata alla sostituzione di un

componente del prodotto che potrebbe danneggiarne

l’immagine a motivo della consapevolezza dei

consumatori dell’esigenza di tutela dell’ambiente,

potrebbe essere valutata come segue:

Modifica del flusso atteso in seguito all’eliminazione di

un fattore di rischio

Flussi ante investim.

Flussi post investim.

da t1 a tn

da t1 a tn

scenari

scenari

1

2

1

2

Flussi 1000

800

1000

800

Prob.

0,8

0,2

1

0

Flusso atteso:

1000 x 0,8 + 800 x 0,2 = 960

flusso atteso

1000 x 1 + 800 x 0 = 1000

Se l’iniziativa viene realizzata lo scenario 2 può essere

escluso (esso configura l’ipotesi di perdita di fatturato

determinata dallo scadimento dell’immagine del

prodotto).

I flussi differenziali riferibili all’iniziativa sono dunque

pari a 40 per ogni periodo da t1 a tn (1000-960).

Effetti differenziali sulla struttura finanziaria

Numerose tipologie di investimento aumentano la capacità di

contrarre prestiti. Tale effetto si verifica in quanto l’impresa può

contare, per il servizio del debito, su maggiori e più stabili flussi

di cassa generati dall’area operativa.

Se l’impresa aumenta effettivamente l’indebitamento in misura

pari alla capacità della nuova iniziativa di servire il debito, i

benefici fiscali relativi alla deducibilità degli interessi passivi

aumentano proporzionalmente.

La regola generale è che il modello di finanziamento

dell’investimento dovrà corrispondere al rapporto di

indebitamento-obiettivo stabilito dall’impresa stessa in funzione

di un ragionevole compromesso tra il vantaggio fiscale

derivante dalla deducibilità degli interessi passivi e i rischi

connessi a una struttura finanziaria più debole.

La regola è valida se i nuovi investimenti presentano un profilo di

rischio sostanzialmente equivalente a quello medio degli

investimenti dell’impresa.

Il valore creato da un investimento

L’apprezzamento del grado di convenienza di un progetto richiede

il confronto tra:

- Il valore dell’investimento (valore attuale lordo o VAL);

- L’ammontare di risorse richieste per la sua realizzazione (I).

La differenza tra il valore attuale lordo ed il costo sostenuto per

l’attuazione dell’iniziativa

(VAL – I) esprime il valore attuale netto dell’investimento (VAN).

La formula generale è data da:

Ft

n

VAN = ∑

t= 0

-------(1+k)t

Ft = flusso di cassa atteso (positivo o negativo) al tempo t;

K = costo opportunità del capitale;

n = durata dell’investimento.

Un VAN positivo quantifica l’incremento di valore prodotto

dall’investimento come se fosse immediatamente disponibile in

un’unica soluzione all’atto della sua valutazione a t0.

Un VAN negativo misura la distruzione di valore provocata

dall’investimento.

F

F3

F1

+

-

F5

F2

F4

(1+k)-1

(1+k)-2

(1+k)-3

(1+k)-4

(1+k)-5

tempo

Si consideri un progetto con durata di 5 anni, una unica

uscita iniziale di 25.000 e le seguenti entrate

monetarie:

T1 = 5000;

T2 = 9.000

T3 = 13.000

T4 = 12.000

T5 = 9.000

Se k = 15%

5.000

VAN =------

9.000

13.000 12.000

9.000

+ ------- +------- +-------- + ------- - 25.000 =

(1+0,15) (1+0,15)2 (1+0,15)3 (1+0,15)4 (1+0,15)5

VAN = 6.036

Il VAN rappresenta la ricchezza creata per gli azionisti

I flussi monetari rilevanti per le decisioni di investimento devono

essere:

- differenziali;

- netti di imposta.

Vengono attualizzati generalmente i flussi monetari generati dalla

gestione operativa.

n

VAN = ∑

t= 0

FcFo

-------(1+k)t

i flussi sono, per convenzione, istantanei e posticipati alla fine di

ogni periodo in cui viene suddivisa la vita utile dell’investimento.

Il tasso di sconto è funzione del rischio degli investimenti e degli

assunti in merito alla copertura finanziaria degli stessi.

Il tasso non necessariamente deve essere unico.

n

VAN = ∑

t=0

It

FcFo

VN

n

-------- + ∑

-------- + --------(1+k)t t= n+1 (1+k2)t (1+K2)N

K1= tasso di rendimento degli impieghi a rischio

trascurabile

K2 = tasso appropriato per il progetto

It = esborso al tempo t.

FcFo = Flusso di cassa operativo al tempo t.

VN = flusso di realizzo per effetto della cessione al tempo t.

Il VAN rappresenta una misurazione in termini assoluti

del valore creato.

Per ottenere una misurazione in termini relativi è

sufficiente effettuare il rapporto tra il VAN generato e

l’esborso iniziale necessario per la sua realizzazione.

Si ha l’indice di rendimento economico (IR):

VAN

IR = --------I

VAN = Valore attuale netto

I = esborso iniziale.

L’indice di rendimento economico agevola i confronti tra

le iniziative caratterizzate da differenti dimensioni.

Il calcolo del VAN in presenza di inflazione

L’inflazione produce effetti tanto al denominatore

dell’algoritmo del VAN (sul tasso di attualizzazione)

quanto al numeratore (sui flussi di cassa), impatto che

risulta differenziato in funzione delle caratteristiche del

processo inflazionistico.

La formula:

i = r + rp + p = r x (1+p) + p

i = tasso nominale

r = tasso reale

p = tasso di inflazione.

Vi deve essere coerenza tra configurazione dei flussi e

configurazione del tasso sul piano dell’inflazione.

Proiezione dei flussi in termini nominali

tasso nominale

Proiezione dei flussi in termini reale

tasso reale.

-

In ipotesi di inflazione neutrale tutti i flussi di cassa operativi positivi e

negativi subiscono nel tempo la medesima rivalutazione;

Inversamente occorre rivalutare le entrate e le uscite monetarie attese con

differenti saggi.

n

Et x (1+ p1)t – U x (1 + p2)t

VAN = ∑ ----------------------------------t= 0

(1+k)t x (1+ p3)t

p1 = variazione dei prezzi-ricavo

p2 = variazione dei prezzi -costo

P3 = variazione generale dei prezzi in base al quale il mercato finanziario

esprime il tasso nominale

Il rischio finanziario

È espressione della variabilità degli utili connessa alla variazione

del rapporto di indebitamento.

Quest’ultimo rappresenta un fattore moltiplicativo del rischio tipico

dl business in quanto tende ad amplificare le conseguenze

economiche dei cambiamenti di scenario sul piano dei flussi

disponibili per gli azionisti.

Infatti:

D

Roe = Roi + (Roi – i ) x -----E

Roi > i

Roi < i

scenario favorevole

scenario sfavorevole.

Relazione tra leva e valore

In assenza di interferenze di natura fiscale il valore complessivo di

un investimento dipende esclusivamente dai flussi operativi da

esso generati.

In altri termini il costo medio ponderato del

capitale non cambia in funzione del rapporto di

indebitamento.

E

D

Wacc = ke x -------- + kd x --------E+D

E+D

E = valore di mercato del capitale dei rischi

ke = rendimento richiesto su E

D = valore di mercato del debito

kd = rendimento del debito

Funzioni del tasso

Il tasso di attualizzazione svolge due funzioni:

- Esprime la misura del valore finanziario del tempo;

- Esprime la misura della rettifica da apportare ai flussi monetari

attesi in funzione del profilo di rischio dell’iniziativa.

Il costo del capitale è inteso:

- Come il tasso utilizzato per lo sconto dei flussi prodotti dal

capitale operativo;

- Come il risultato economico minimo che l’impresa deve

ottenere.

Ragionando in termini di rendimento accettabile per l’intero

capitale investito il costo del capitale è inteso come il costo

medio ponderato delle fonti di finanziamento.

Ragionando in termini di rendimento accettabile per gli azionisti il

costo del capitale è dato dal rendimento minimo sui mezzi di

rischio investiti.

Il beneficio fiscale connesso all’indebitamento

In presenza di tassazione societaria la deducibilità fiscale degli interessi passivi

aumenta il flusso complessivo spettante ai finanziatori della quantità : kD x D

x tc.

Rappresentazione dei flussi

Ro x (1+tc) + kd x D x tc

A

D

E

kd x D

Rn= (Ro – kd x D) x (1-tc)

Dove kd = costo del capitale di debito

Rn = utile netto

Ro = reddito operativo

D = indebitamento in essere

E = patrimonio

tc = aliquota fiscale

I flussi di risultato riferibili al debito e al patrimonio sono:

D

E

kd x D

Rn= (Ro – kd x D) x (1-tc)

La somma spettante ai finanziatori deve corrispondere ai flussi

generati dagli attivi.

Questi sono pari a:

A = kd x D + (Ro – kd x D) x (1 – tc)

ovvero

A = Ro x (1 – tc) + kd x D x tc

Il valore complessivo dell’impresa aumenta in

funzione del valore attuale dei risparmi

d’imposta. Tale valore andrà agli azionisti.

Si valuti il seguente grafico:

WL

W

G

Wu

D*

---E

D/E

La figura mostra che all’aumentare del rapporto di indebitamento

Il valore dell’impresa indebitata (WL) cresce in ragione della

quantità G che corrisponde al valore attualizzato dei risparmi di

imposta relativi alla deducibilità fiscale degli interessi passivi

kd x Dt x tc

n

G=

∑ -------------------t=1

(1+ kd)t

Si assume che il tasso di sconto dei risparmi di imposta sia pari a

kd che esprime il rischio dei creditori finanziari.

In caso di orizzonte indefinito la relazione si scrive:

kd x D x tc

G = -------------kd

Ovvero

G = D x tc

Il rapporto D*/ E individua la soglia critica oltre la

quale cominciano a manifestarsi le

conseguenze negative dovute all’eccessivo

indebitamento.

L’area tratteggiata misura il valore attuale dei

costi potenziali connessi ad una ridotta

consistenza dei mezzi propri.

Il punto D*/ E individua anche il rapporto di

struttura finanziaria in corrispondenza del quale

i vantaggi dovuti alla deducibilità fiscale degli

interessi cominciano ad essere intaccati dalle

conseguenze negative dell’indebitamento.

In altri termini il rapporto D*/ E crea il massimo

valore per gli azionisti.

Ai fini della stima del costo del capitale, come tasso di

attualizzazione per il calcolo del VAN, si deve

assumere che il rapporto di struttura finanziaria di

progetto si collochi alla sinistra di D*/E.

Se tale assunzione non viene rispettata, in linea di

principio possono essere seguite due alternative:

1) procedere alla stima diretta dei costi potenziali

riferibili alla situazione di squilibrio finanziario;

2) Modificare i tassi per tenere conto dei costi

potenziali dello squilibrio finanziario.

Realisticamente si dovrebbe però concludere che a

destra del punto D*/E le conseguenze delle scelte di

struttura finanziaria sul valore non possono essere

apprezzate in termini quantitativi.

Secondo la teoria il rapporto di struttura finanziaria non influenza il

valore poiché essa suppone la costanza del costo medio

ponderato del capitale ossia Wacc è indipendente da D/E

(legge di conservazione del valore).

Ke (L)

Ke (L)

Ke (U) = Wacc

Kd

Wacc

Kd

Wacc = Ke (U) rendimento richiesto se l’impresa è finanziata con mezzi propri

Ke (L) rendimento richiesto dagli azionisti in presenza di indebitamento

In presenza di benefici fiscali la funzione del

costo medio ponderato è espressa dal

seguente grafico:

Ke (L)

Wacc*

Kd (1-tc)

Procedimenti di valutazione in presenza di benefici fiscali

Sono proponibili due procedimenti di valutazione:

1)

Il metodo APV consiste nel separare i benefici fiscali degli interessi

passivi e nel sommarli al valore dell’investimento calcolato al tasso ke (U =

Unlevered) ovvero al tasso che esprime il finanziamento degli investimenti

solo con patrimonio.

2)

Rettifica del tasso

Esso consiste nella rettifica dei tassi determinati con le formule:

E

D

a)

Wacc = Ke (U) = Ke(L) x ------- + Kd x --------D+E

D+E

D

b) Ke (L) = Ke (U) + [Ke (U) – Kd] x ----E

In modo da ottenere in via implicita la valorizzazione dei benefici fiscali.

Se tutti i flussi sono rendite perpetue e l’ammontare dei debiti

rimane costante la formula b) in presenza di tassazione

societaria può scriversi:

D

K*e (L) = Ke (U) + [Ke (U) – Kd] x ----- (1 – tc)

E

e la formula del costo medio ponderato del capitale a)

diventa:

E

D

Wacc = Ke (U) = Ke(L) x ------- + Kd (1 –tc) x --------D+E

D+E

L’effettiva dimensione dei benefici fiscali

L’aliquota tc gioca un ruolo critico per la determinazione del beneficio fiscale,

essa è assunta pari all’imposta che grava sulle persone giuridiche cioè il

27.5%.

Molti ritengono opportuno rettificare (ridurre) l’aliquota tc da applicare (di

conseguenza i benefici fiscali risulterebbero inferiori)

Se si considerano le imposte personali potrebbe configurarsi l’inesistenza di un

vantaggio fiscale connesso all’indebitamento, dunque tc = 0.

In generale possono essere adottati tre procedimenti per la determinazione del

valore attuale netto creato da una iniziativa di investimento:

FCFC

Metodo 1) W = ∑

---------------- - I

(1 + WACC*)t

Si attualizzano i flussi di cassa operativi al netto delle

imposte al WACC*

I = investimenti

FCFc

Kd x Dt x tc

Metodo 2) W =∑ --------- + ∑ -------------- - I

[1+Ke(U)]t

(1 + Kd)t

Si attualizzano i flussi di cassa operativi al netto delle imposte al

tasso Ke(U) e si valutano separatamente i benefici fiscali.

FCFE

Metodo 3) W = ∑ --------------- - (I – D0)

[1+ Ke(L)]t

Si attualizzano i flussi spettanti agli azionisti al

tasso Ke (L).

I tre metodi forniscono risultati equivalenti se i

flussi generati dall’iniziativa sono rendite

perpetue e se il rapporto di indebitamento è

costante.

Criteri alternativi di decisione degli investimenti

IL TEMPO DI RECUPERO

Le imprese richiedono spesso che la spesa iniziale per un qualsiasi progetto

sia recuperabile entro un certo periodo prefissato (cutoff period).

Il tempo di recupero di un progetto si ottiene calcolando il numero degli anni

affinchè i flussi di cassa cumulati previsti eguaglino l’uscita per

l’investimento iniziale.

Progetto

Flussi di cassa

C0

C1

C2

C3

tempo di

recupero

Van 10%

A

-2000 +2000

0

0

1

- 182

B

-2000 +1000 +1000 +5000

2

+3492

Il progetto A implica un investimento iniziale di 2000 seguito da una unica

entrata di 2000 nel primo anno.

Se si suppone che il costo opportunità del capitale sia il 10% il progetto A avrà

un VAN di – 182.

2000

VAN (A) = - 2000 + ----------- = - 182.

1,10

Il progetto B comporta un investimento iniziale di 2000 ma origina entrate di

1000 nel primo e secondo anno e di 5000 nel terzo.

Con un costo opportunità del capitale del 10% il progetto B presenta un VAN di

+3492.

1000

1000

5000

VAN (B) = -2000 + -------- + ---------- + --------- = +3492

1.10

1.102

1.103

In questo modo la regola del VAN ci dice di rifiutare il progetto A e di accettare

il progetto B.

Analizziamo in quanto tempo ciascun progetto recupera l’investimento iniziale.

Con il progetto A occorre 1 anno per il recupero di 2000.

Con il progetto B occorrono 2 anni.

Se un’impresa usasse la regola del tempo di recupero con un limite massimo di

una anno accetterebbe solo il progetto A; se utilizzasse un limite di due anni

o più anni accetterebbe sia il progetto A che B.

Si ha quindi una risposta diversa da quella del valore attuale netto.

Il motivo di tale differenza è dato dal fatto che il tempo di recupero da uguale

peso a tutti i flussi di cassa precedenti la data del recupero e nessun peso a

tutti i flussi successivi.

Tempo di recupero attualizzato

Alcune imprese scontano i flussi di cassa prima di calcolare il periodo di recupero.

La domanda è:

Quanto deve durare il progetto affinchè esso abbia senso in termini di valore attuale

netto?

ovvero

Quanto tempo occorre ai flussi di cassa così scontati per eguagliare l’investimento

iniziale?

Si supponga che il tasso di attualizzazione sia del 10% e i flussi di cassa siano i

seguenti:

0

1

2

3

-100 +50 +50 +20

L’investimento ha un tempo di recupero di 2 anni.

Si ponga in essere il processo di attualizzazione, per cui si ha:

50

50

20

-100 + ------ +--------- + --------- =

1,1

1.12

1,13

= -100 + 45,45 + 41,32 + 15,03

Il tempo di recupero attualizzato è leggermente inferiore ai tre anni poiché il totale dei

flussi di cassa dei tre anni sarebbe di 101,80 = 45,45 + 41,32 + 15,03.

Anche questo metodo ha il problema della scelta del tempo limite e del fatto che ignora i

flussi di cassa successivi.

Il rendimento medio contabile

Alcune società giudicano un progetto di investimento osservando

il suo tasso di rendimento contabile.

Per calcolarlo è necessario dividere i risultati medi previsti di un

progetto al netto degli ammortamenti e delle imposte per il

valore contabile medio dell’investimento.

Questo rapporto viene quindi confrontato con il tasso di

rendimento contabile globale dell’impresa o con altri parametri

esterni come il tasso di rendimento medio contabile del settore.

Si noti:

- Il rendimento medio contabile dipende dal reddito contabile e

non dai flussi di cassa del progetto, ovvero possono

configurarsi diversi redditi in funzione delle valutazioni di

bilancio che vengono effettuate sugli ammortamenti, sulle

rimanenze, sulla capitalizzazione dei costi, ecc.

Il tasso interno di rendimento (TIR)

Il tasso interno di rendimento è definito come il tasso di sconto che determina

un VAN = 0

ovvero come quel tasso di attualizzazione che rende uguali il flusso delle

entrate e delle uscite di un investimento.

C1

C2

Ct

Van = C0 + ---------- + ------------ + …………. + -------------- = 0

(1+Tir)

(1+Tir)2

(1+Tir)t

Per calcolare il Tir occorre andare per tentativi.

Esempio

C0

C1

- 4000 + 2000

C2

+ 4000

Il tasso interno di rendimento è il Tir della seguente equazione:

2000

4000

Van = - 4000 + ----------- + ------------ = 0.

(1+ Tir)

(1 + Tir)2

Tentiamo arbitrariamente di risolvere l’equazione utilizzando un tasso di sconto

uguale a 0.

In questo caso il Van non è 0 ma + 2000.

2000

4000

Van = -4000 + ---------- + ---------- = + 2000

1,0

1,02

Il Van è positivo quindi il Tir deve essere maggiore di zero.

Si tenti con un tasso di sconto del 50%.

In questo caso il Van è – 889.

+2000

4000

Van = - 4000 + ------------ + ------------ = 889.

1,50

1,502

Il Van è negativo quindi il Tir deve essere inferiore al 50%.

Proseguendo si ottiene che il Tir che rende il Van = 0 è pari al 28%.

Graficamente si ha:

Van

+3000

Tir = 28%

+2000

+ 1000

0

10

- 1000

- 2000

- 3000

20

30

40

tasso di sconto

Secondo questo criterio la regola da applicare è:

Accettare un progetto di investimento se il costo opportunità del

capitale è inferiore al tasso interno di rendimento.

Infatti se si guarda il grafico si osserva che se il costo opportunità

del capitale è inferiore al 28% il progetto ha un Van positivo

qualora i flussi di cassa siano attualizzati al costo opportunità

del capitale stesso.

Se il costo del capitale è uguale al tasso interno di rendimento, il

progetto ha un Van = 0; se il costo del capitale è maggiore, il

Van è negativo.

Non bisogna confondere il Tir e il costo opportunità del capitale.

Il Tir è una misura di redditività che dipende unicamente

dall’ammontare e dalla collocazione temporale dei flussi di

cassa di un progetto.

Il costo opportunità del capitale è uno standard di redditività di un progetto che

noi utilizziamo per calcolare il valore.

Il costo opportunità del capitale viene determinato dai mercati finanziari. Si

tratta del tasso di rendimento atteso offerto da altre attività con rischio

equivalente al progetto in esame.

La regola del TIR darà la medesima risposta del VAN ogni volta che il VAN del

progetto è una funzione monotona decrescente del tasso di sconto.

Inversamente il metodo del TIR è inesatto.

Infatti non tutte le serie di flussi di cassa hanno valori attuali netti che

diminuiscono con l’aumentare del tasso di sconto.

Progetto

A

B

Esempio

flussi di cassa

C0

C1

-1000 + 1500

+1000 - 1500

TIR

+ 50%

+50%

Entrambi i progetti hanno un TIR del 50%

Ovvero:

VAN al 10%

+364

- 364

A)

1500

-1000 + -------- = 0

1,50

-1500

B) + 1000 + ---------- = 0

1,50

Però non sono entrambi vantaggiosi.

Nel progetto A paghiamo all’inizio 1000 ovvero stiamo prestando

denaro al 50%.

Nel caso B dove inizialmente riceviamo 1000 stiamo prendendo a

prestito denaro al 50%.

Quando prestiamo denaro vogliamo un alto tasso di rendimento.

Quando lo prendiamo a prestito vogliamo un basso tasso di

rendimento.

In questo caso la regola del Tir non ha alcun valore.

Esempio

Progetto

C

C0

C1

C2

C3

+1000 -3600 +4320 -1728

TIR %

+20%

VAN al 10%

- 0,75

Risulta che il progetto C ha un VAN pari a 0 con un tasso di

sconto del 20%.

Se il costo opportunità del capitale fosse del 10% si tratterebbe di

un buon progetto.

In parte con il progetto C è come se si stesse prendendo in

prestito denaro e lo paguiamo nel primo periodo, in parte è

come se si stesse prestando denaro in quanto lo “paghiamo”

nel periodo 1 e lo recuperiamo nel periodo 2.

In questo esempio la regola del TIR non è corretta; dobbiamo

calcolare il VAN.

La regola del TIR non da risposte adeguate quando:

- La serie dei flussi cambia di segno;

- I tassi di interesse a breve possono essere diversi da quelli a

lungo termine ovvero il costo opportunità del capitale muta

anno per anno.

- Il progetto presenta flussi di cassa positivi seguiti da flussi

negativi. In questo caso il VAN aumenta con l’aumentare del

tasso di sconto. Questi progetti si dovrebbero accettare qualora

il TIR fosse inferiore al costo opportunità del capitale.

Il TIR ignora le differenze di scala dei progetti alternativi.

Il VAN e L’IR

Quando sussistono condizioni (imposte dall’esterno o dall’interno)

di razionamento del capitale ovvero casi in cui i fondi sono

limitati a un certo ammontare, l’utilizzo dell’indice di redditività è

un metodo per aggiustare il VAN.

Valore attuale netto

Indice di redditività (IR) = ------------------------------investimento

Se si suppone che al programma di investimento vengano poste

delle limitazioni che impediscono all’impresa di intraprendere

tutti i progetti (razionamento) occorre selezionare i progetti che

nell’ambito delle risorse stanziate diano il più alto valore attuale

netto.

esempio

Si supponga che: - il costo opportunità del capitale sia del 10%.

- l’impresa abbia 10 di risorse totali

e che abbia le seguenti opportunità:

flussi di cassa

Progetto

C

C

C

VAN al 10%

A

-10

+30

+5

21

B

-5

+5

+20

16

C

-5

+5

+15

12

I progetti sono attraenti (VAN>0) ma supponiamo che l’impresa possa investire

solo nel progetto A o nei progetti B e C.

Presi individualmente i progetti B e C hanno un VAN inferiore a quello di A;

considerati insieme (B+C) hanno un Van maggiore.

È chiaro che dato il razionamento non possiamo scegliere i progetti in base ai

singoli VAN; dobbiamo cercare di ottenere il massimo dai fondi a

disposizione.

Dobbiamo scegliere i progetti che offrono il più alto rapporto tra il valore attuale

netto e l’investimento iniziale.

•

VAN

IR = ----------------Investimento

Applicato ai tre progetti :

Progetto

A

B

C

investimento

10

5

5

VAN

21

16

12

IR

2,1

3,2

2,4

Il progetto B ha l’indice di redditività maggiore, segue il C e A.

Se il budget è di 10 dobbiamo accettare il progetto B e C.

Il metodo dell’IR non funziona se i fondi sono limitati anche dopo il

momento iniziale.