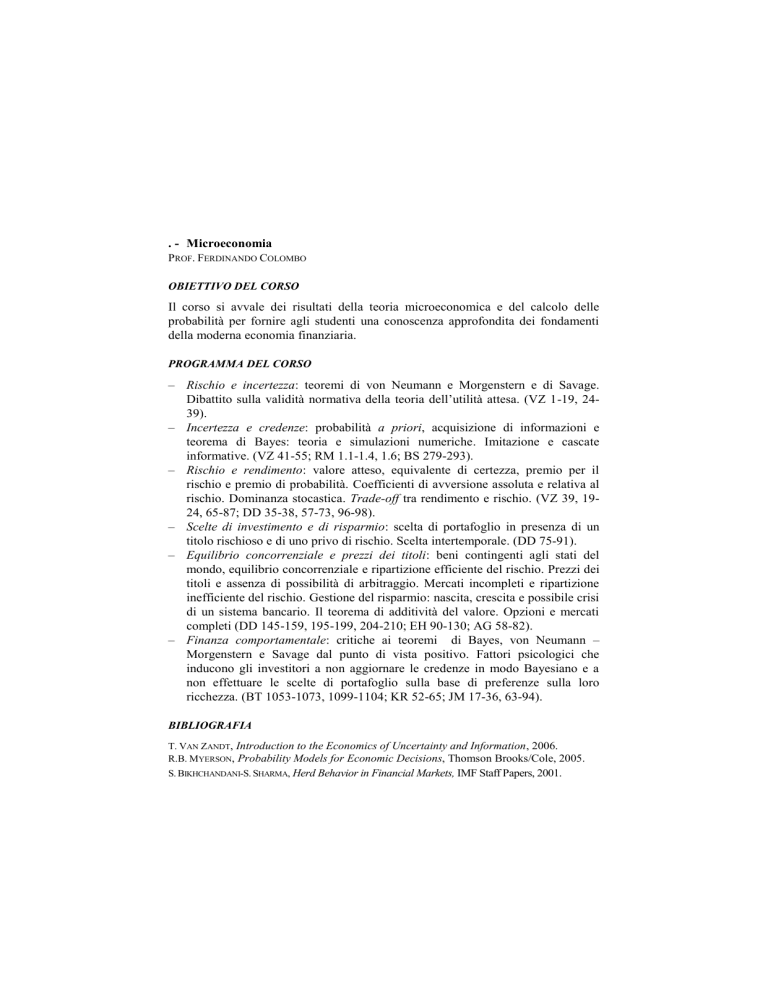

. - Microeconomia

PROF. FERDINANDO COLOMBO

OBIETTIVO DEL CORSO

Il corso si avvale dei risultati della teoria microeconomica e del calcolo delle

probabilità per fornire agli studenti una conoscenza approfondita dei fondamenti

della moderna economia finanziaria.

PROGRAMMA DEL CORSO

– Rischio e incertezza: teoremi di von Neumann e Morgenstern e di Savage.

Dibattito sulla validità normativa della teoria dell’utilità attesa. (VZ 1-19, 2439).

– Incertezza e credenze: probabilità a priori, acquisizione di informazioni e

teorema di Bayes: teoria e simulazioni numeriche. Imitazione e cascate

informative. (VZ 41-55; RM 1.1-1.4, 1.6; BS 279-293).

– Rischio e rendimento: valore atteso, equivalente di certezza, premio per il

rischio e premio di probabilità. Coefficienti di avversione assoluta e relativa al

rischio. Dominanza stocastica. Trade-off tra rendimento e rischio. (VZ 39, 1924, 65-87; DD 35-38, 57-73, 96-98).

– Scelte di investimento e di risparmio: scelta di portafoglio in presenza di un

titolo rischioso e di uno privo di rischio. Scelta intertemporale. (DD 75-91).

– Equilibrio concorrenziale e prezzi dei titoli: beni contingenti agli stati del

mondo, equilibrio concorrenziale e ripartizione efficiente del rischio. Prezzi dei

titoli e assenza di possibilità di arbitraggio. Mercati incompleti e ripartizione

inefficiente del rischio. Gestione del risparmio: nascita, crescita e possibile crisi

di un sistema bancario. Il teorema di additività del valore. Opzioni e mercati

completi (DD 145-159, 195-199, 204-210; EH 90-130; AG 58-82).

– Finanza comportamentale: critiche ai teoremi di Bayes, von Neumann –

Morgenstern e Savage dal punto di vista positivo. Fattori psicologici che

inducono gli investitori a non aggiornare le credenze in modo Bayesiano e a

non effettuare le scelte di portafoglio sulla base di preferenze sulla loro

ricchezza. (BT 1053-1073, 1099-1104; KR 52-65; JM 17-36, 63-94).

BIBLIOGRAFIA

T. VAN ZANDT, Introduction to the Economics of Uncertainty and Information, 2006.

R.B. MYERSON, Probability Models for Economic Decisions, Thomson Brooks/Cole, 2005.

S. BIKHCHANDANI-S. SHARMA, Herd Behavior in Financial Markets, IMF Staff Papers, 2001.

J.P DANTHINE-J.B DONALDSON, Intermediate Financial Theory, Elsevier, Amsterdam, 2005.

J. EICHBERGER-I.R. HARPER, Financial Economics, Oxford University Press, Oxford, 1997.

F. ALLEN-D. GALE, Understanding Financial Crises, Oxford University Press, Oxford, 2007.

N. BARBERIS-R. THALER, A Survey of Behavioral Finance, in Constandinides et alii, Handbook of the

Economics of Finance, Vol. 1, Parte 2, Elsevier, Amsterdam, 1052-1090, 2003.

D. KAHNEMAN-M.K. RIEPE, Aspects of Investor Psychology, Journal of Portfolio Manager, 24(4),

1998.

J. MONTIER, Behavioural Investing. A Practitioner’s Guide To Apply Behavioural Finance, John

Wiley & Sons, 2007.

DIDATTICA DEL CORSO

Lezioni ed esercitazioni frontali, con assegnazione periodica di problem set. Durante il

corso sarà utilizzato il software Microsoft Excel e l’add-in Simtools.

METODO DI VALUTAZIONE

Esame scritto, con domande teoriche ed esercizi numerici. Per gli studenti frequentanti,

una parte della valutazione finale sarà attribuita sulla base dei risultati ottenuti nei problem

set. Una descrizione dettagliata delle caratteristiche dell’esame per studenti frequentanti e

non frequentanti sarà resa disponibile in Blackboard prima dell’inizio del corso.

AVVERTENZE

Il corso prevede un utilizzo esteso di concetti economici, matematici e statistici trattati

nei corsi di Economia Politica I, Matematica Generale e Statistica I della laurea triennale. La

frequenza assidua e attiva al corso è assolutamente consigliata.