XXVII CONFERENZA ITALIANA DI SCIENZE REGIONALI

LE IMPRESE HIGH-TECH DELLA PROVINCIA DI PISA: DINAMICHE DI

MARKETING E DINAMICHE TERRITORIALI

Irene MARTINEZ1

1 Scuola Superiore Sant’Anna, Piazza Martiri della Libertà, 33, 56127, Pisa

SOMMARIO

Basato su alcuni case studies relativi ad imprese ad alta tecnologia operanti nell’area pisana,

questo lavoro si concentra sugli aspetti relativi alle attività di marketing delle stesse e sulle

eventuali dinamiche territoriali ad esse collegate. Per quanto riguarda gli aspetti più

direttamente legati alle attività di marketing, lo studio conferma le conclusioni della

letteratura circa la scarsità delle risorse e delle competenze delle imprese high-tech in questo

ambito. La cross case analysis realizzata, inoltre, ha permesso di rianalizzare la letteratura

sulla market orientation basandosi sulla distinzione tra “marketing non intenzionale” (tipico

delle prime fasi di vita di un’azienda in cui l’attività di marketing, pur non completamente

assente, non è quasi riconosciuta come tale) e “marketing intenzionale” (caratterizzante le

successive fasi di sviluppo dell’impresa in cui si riconosce l’importanza di un’attività di

marketing più strutturata). Per quanto riguarda le conseguenze delle precedenti considerazioni

a livello territoriale, le imprese considerate, pur essendo inserite in un contesto dove operano

altre imprese ad alta tecnologia, non si percepiscono come un cluster. Questo si traduce

nell’individualismo delle relative strategie con la conseguente perdita delle potenzialità

associate ad azioni collettive. Quale, quindi, il ruolo della politica in questo ambito?

1.

INTRODUZIONE: PERCHÉ MARKETING IN CONTESTI HIGH-TECH?

Prima ancora di capire l’importanza di studi legati al marketing nei contesti ad alta tecnologia,

è fondamentale chiedersi il perché di un interesse per questo tipo di settori. Come osservato

da John et al. (1999), “La tecnologia è stata il principale motore della sorprendente crescita

nella produttività e nel benessere delle società raggiunto a partire dalla Rivoluzione

Industriale. Inoltre, queste tendenze non mostrano segno di inversione. Al contrario, ci si

aspetta che gli effetti e l’influenza della tecnologia cresceranno nel tempo”1 (p. 78).

Inoltre, si osserva spesso come le imprese ad alta tecnologia, specie quelle di più piccola

dimensione, sperimentino alti tassi di crescita, soprattutto quando esse nascono in risposta

all’emergere di nuove opportunità tecnologiche in una fase in cui il fabbisogno di capitali è

ancora relativamente limitato. La loro rapida crescita è considerata alla base di processi di

sviluppo che vanno a beneficio delle realtà locali in cui operano (Shanklin, Ryans, 1985).

Sebbene oggi questa visione sia meno condivisa, il ruolo delle piccole imprese ad alta

tecnologia rimane comunque un elemento centrale delle politiche, soprattutto a livello

regionale e locale, almeno per il loro potenziale in termini di creazione, nel lungo periodo, di

nuovi posti di lavoro (Oakey, 1995). Questa centralità è ancora più accentuata quando il

fenomeno dell’alta tecnologia assume una dimensione territoriale sotto forma di cluster, ossia

la concentrazione delle imprese in una certa area geografica (es., Silicon Valley).

Per quanto attiene al marketing, la letteratura accademica sottolinea come l’importanza del

marketing in tali contesti è spesso sottovalutata, soprattutto nelle realtà imprenditoriali più

piccole fondate e dirette, nella maggior parte dei casi, da ingegneri o individui con una

formazione meramente tecnica. La complessità dei prodotti tecnologici e il conseguente senso

di insicurezza ed incertezza che questa fa sorgere nei (potenziali) clienti, rendono invece il

marketing non solo una fra le tante funzioni aziendali, ma una filosofia che dovrebbe orientare

l’attività d’impresa in tutte le fasi di attività. Infatti, nelle parole di Woods e Remondi (1996):

“la migliore tecnologia non necessariamente ottiene il predominio del mercato” 2 (p. 8); e

come osserva Viardot (1998), nel campo dell’alta tecnologia, le imprese di successo non sono

necessariamente quelle che hanno sviluppato il miglior prodotto, ma di sicuro hanno adottato

la migliore strategia di marketing. Il marketing diventa quindi quel fattore capace di

trasformare un prodotto tecnicamente valido in un successo di mercato.

1

2

Traduzione propria.

Traduzione propria.

Nel tentativo di comprendere le modalità con cui le imprese di più piccole dimensioni (per cui

il problema in oggetto è particolarmente severo) svolgono le attività di marketing, l’approccio

seguito è incentrato sulla realizzazione di alcuni case studies basati su interviste semistrutturate con alcuni imprenditori dell’area di Pisa. Questa scelta geografica è legata, come

verrà meglio spiegato in quanto segue, alla presenza di un’alta concentrazione di imprese

operanti in diversi settori considerati ad alta tecnologia che rende possibile anche la

considerazione e l’analisi delle dinamiche territoriali sottostanti.

Il paragrafo seguente è dedicato alla descrizione dei contesti ad alta tecnologia, distinguendo

fra prodotti, settori e mercati. Il paragrafo 3 prende in considerazione la letteratura di

marketing rilevante nei contesti high-tech descritti nel paragrafo precedente. Nel paragrafo 4

viene introdotto il concetto di cluster e, più in generale, si analizza la dimensione territoriale

che i fenomeni high-tech spesso assumono. I paragrafi 5 e 6 descrivono l’analisi empirica

condotta avendo come sfondo l’area di Pisa. L’ultimo paragrafo trae alcune conclusioni

considerando le implicazioni di marketing e di policy derivanti dallo studio empirico.

2.

I CONTESTI HIGH-TECH

Se si può trovare in letteratura un certo accordo sul concetto di tecnologia, il termine alta

tecnologia risulta di più difficile definizione. La tecnologia può essere concepita come quella

conoscenza, non generica, ma più orientata ai fini pratici, richiesta per produrre determinati

beni e servizi (Capon, Glazer, 1987); di solito con tale termine ci si riferisce ad oggetti capaci

di svolgere molteplici funzioni e la cui progettazione, produzione e il cui funzionamento

richiedono una specifica conoscenza ingegneristica (Mick, Fournier, 1998). Per quanto

riguarda il concetto di alta tecnologia, questo termine è usato in linea generale per riferirsi a

settori innovativi impegnati nella produzione continua di nuovi prodotti e servizi. Risulta però

difficile fornire una definizione univoca di alta tecnologia che, contemporaneamente, abbracci

il significato attribuitogli nella vita quotidiana, che sia utile negli studi di carattere

accademico e che sia funzionale alle finalità di policy (Gardner et al., 2000). A parte la

difficoltà di trovare una tale definizione, è anche opportuno chiedersi se non sia piuttosto

meglio adottare delle definizioni ad hoc, specifiche per lo scopo per cui vengono “create”. Ed

in realtà questo è quello che di solito succede.

A tal proposito si possono distinguere due approcci: il primo è tipico dei governi nazionali o

locali, il secondo è proprio della letteratura accademica. Nel primo caso, l’obiettivo è quello

di identificare settori ad alta tecnologia cui indirizzare specifiche politiche volte a stimolarne

lo sviluppo. A tal fine, si ipotizza esistere una sorta di continuum tra bassa e alta tecnologia e

che sia possibile individuare una soglia al di sopra della quale il settore specifico, e le imprese

che vi operano, vengono considerate high-tech (Gardner et al., 2000). Gli indicatori

tipicamente utilizzati sono legati al livello di investimenti in attività di Ricerca e Sviluppo

(R&S), al numero di impiegati in tali attività oppure al numero di brevetti detenuti dalle

imprese operanti nei vari settori.

Il secondo approccio punta alla identificazione di quegli elementi base che possono essere

associati al concetto di alta tecnologia (Mohr, 2001). Una sistematizzazione della letteratura

sul tema, porta alla creazione della tabella 1 la quale ha il vantaggio di identificare tre

fondamentali livelli di analisi (il prodotto, il settore, ed il mercato) che sono spesso non

chiaramente distinti nei contributi accademici e che l’approccio “governativo” descritto sopra

non coglie, essendo focalizzato solo sul concetto di settore.

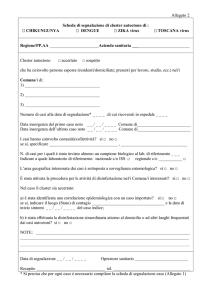

Tabella 1 Caratteristiche dei prodotti, dei settori e dei mercati ad alta tecnologia

Mercato: i clienti e le loro relazioni con

l’impresa

Incertezza di mercato:

- paura, incertezza e dubbi sulla

nuova tecnologia

- rapido cambiamento dei bisogni dei

clienti

- nuove tecnologie rivoluzionano

mercati e domanda

- dubbi sulla velocità di diffusione di

un’innovazione

- incapacità di stimare la domanda

- “inesistenza” del mercato

Incertezza tecnologica:

- dubbi sul funzionamento della

tecnologia

- preoccupazione circa gli effetti

collaterali

- dubbi sul rispetto dei tempi

- dubbi sulle capacità del fornitore

- dubbi sulla dimensione e velocità di

evoluzione della tecnologia

Elevata complessità

Elevati investimenti in R&S

- forte base scientifico-tecnologica

- alta intensità di conoscenza

Prospettiva dell’impresa

Settore: l’impresa e i concorrenti

Innovatività

Knowledge spillovers

Prospettiva del cliente

Prodotto/tecnologia

Rapida obsolescenza:

- veloce sviluppo della tecnologia

- rapida sostituzione da parte di

nuove tecnologie

Elevato costo della prima unità

Esternalità di rete

Concorrenza volatile

- incertezza sui futuri concorrenti

- nuove regole del gioco introdotte da

Problemi di contrattazione

nuovi concorrenti

- nuovi prodotti introdotti da nuovi

concorrenti

Difficoltà nel prevedere l’impatto di una

tecnologia

- nuove tecnologia nascono in forma

molto rudimentale

- individuare i possibili usi di una

tecnologia è difficile richiede tempo

- utilizzi inaspettati possono

emergere

- sono spesso necessarie tecnologie

complementari

Elevata e rapida crescita

Tendenza alla concentrazione

geografica

Entrambi gli approcci descritti presentano dei problemi, soprattutto in termini di soggettività.

Nel primo caso, a parte il fatto di focalizzarsi su una sola dimensione del fenomeno (es.

investimenti in R&S), l’identificazione della soglia oltre cui un settore è definito high-tech è

un processo di scelta influenzato dalle decisioni del policy-maker. Nel secondo caso, sebbene

si possa concordare sulle caratteristiche di base dell’alta tecnologia, è più complicato stabilire

quando queste caratteristiche siano presenti e se in misura sufficiente a caratterizzare un

prodotto, un settore o un mercato come high-tech (Oakey et al., 1988).

In quanto segue, si descrivono sinteticamente gli elementi contenuti nella tabella 1.

2.1 I prodotti ad alta tecnologia

La rilevanza di questo livello di analisi è da ricondurre al fatto che per definire il concetto di

alta tecnologia non è sufficiente considerare il particolare settore in cui un prodotto è

realizzato, ma le caratteristiche specifiche del prodotto stesso (Viardot, 1998).

Complessità – dipende in larga parte dalla conoscenza tecnica e scientifica incorporata in un

prodotto e necessaria per il suo funzionamento (Möller, Rajala, 1999).

Innovatività – si riferisce essenzialmente al fatto che gli utlizzatori si trovano ad avere a che

fare con oggetti con cui non hanno familiarità. L’innovatività è un’importante fonte di

complessità di un prodotto ad alta tecnologia (Viardot, 1998).

Rapida obsolescenza – è legata alla brevità del ciclo di vita della tecnologia sottostante il

prodotto il quale tende ad essere rapidamente sostituito o da nuovi modelli nell’ambito della

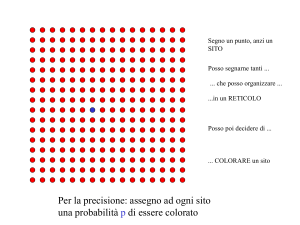

stessa tecnologia o da prodotti basati su nuove tecnologie innovative e più efficienti. La figura

1 rappresenta il concetto di ciclo di vita del prodotto e mostra graficamente le due dimensioni

di obsolescenza sopra descritte (Beard, Easingwood, 1992; Mohr, 2001; Viardot, 1998).

Figura 1 Il ciclo di vita della tecnologia

Elevato costo della prima unità – aspetto che si presenta quando realizzare la prima unità di

un prodotto (es., software) ha un costo molto alto rispetto a quello di riproduzione dello

stesso. Ciò è dovuto spesso all’elevato contenuto di conoscenza incorporato nel prodotto

(John et al., 1999).

Esternalità di rete – si presentano quando il valore di un prodotto è funzione del numero di

individui che lo utilizzano. Un esempio in questo caso è rappresentato da Internet (Mohr,

2001).

E’ importante notare come queste due ultime caratteristiche non sono né necessarie né

sufficienti affinchè un prodotto venga considerato high-tech, ma solo dei possibili elementi

riscontrabili in questo tipo di prodotti.

2.2 I settori ad alta tecnologia: l’impresa e la concorrenza

Questo livello di analisi è l’unico preso in considerazione dalle classificazioni utilizzate

nell’ambito delle scelte di policy e brevemente descritte in precedenza.

Elevati investimenti in R&S – sebbene la complessa conoscenza scientifica e tecnologia

incorporata in prodotti ad alta tecnologia rende inevitabile per l’impresa dedicare tempo e

risorse ad attività di ricerca (Shanklin, Ryans, 1985; Beard, Easingwood, 1992; Viardot, 1998;

Möller, Rajala, 1999), non si ritiene questo un elemento essenziale nel caratterizzare un

settore ad alta tecnologia in quanto esistono imprese e settori con scarsi investimenti in tali

attività (es., imprese di piccola dimensione) che comunque sono riconosciuti appartenere al

mondo high-tech. Un modo alternativo per vedere l’importanza di questo fattore è il passare

da un approccio di questo tipo:

R&S Alta tecnologia

al seguente:

Alta tecnologia R&S

Questo significa che non è il fatto di investire elevate risorse in R&S che rende un’impresa

high-tech, ma che le specifiche caratteristiche del contesto operativo e del prodotto realizzato

rendono tali investimenti necessari.

Knowledge spillovers – è un concetto legato al rischio di imitazione, particolarmente severo

quando la tecnologia fondamentale è incorporata nel prodotto. Alla base di questo rischio c’è

l’assunto che la conoscenza ha le caratteristiche di un bene pubblico ed è quindi libera di

fluire all’interno e all’esterno dell’impresa con effetti per la stessa sia positivi (condivisione

della conoscenza disponibile a tutti i livelli dell’impresa con conseguente maggiore

propensione all’innovazione) (Mohr, 2001) che negativi (perdita di vantaggio a favore dei

concorrenti che si possono “impossessare” della conoscenza alla base di tale vantaggio)

(Arora et al., 2002). A parte strumenti quali i brevetti, per tutelarsi da situazioni di

quest’ultimo tipo è anche importante ricordare che spesso il processo di “creazione” delle

competenze tecnologiche è talmente specifico per l’azienda che la conoscenza tacita che ne

deriva è comunque difficilmente acquisibile dai concorrenti, limitando in tal modo il rischio

di imitazione associato a fenomeni di knowledge spillovers.

Concorrenza volatile – fa riferimento alla incertezza sul chi saranno i concorrenti di domani,

come si modificheranno le regole del gioco competitivo e su quali prodotti si incentrerà la

concorrenza. La conseguenza è un elevata turbolenza dei mercati in cui posizioni di

leadership non vengono guadagnate una volta per tutte e le basi del successo di un’impresa

possono venire improvvisamente demolite (Mohr, 2001).

Difficoltà nel prevedere l’impatto di una tecnologia – tali difficoltà sono essenzialmente

legate al fatto che di solito le innovazioni nascono in maniera molto rudimentale con la

conseguenza che diviene difficile capire quali possibili applicazioni esse potranno avere,

senza contare gli utilizzi imprevisti che spesso emergono. Inoltre per poter fruire appieno di

una certa tecnologia, altre tecnologie complementari sono necessarie, ma all’inizio è difficile

capire quali queste possano essere (Viardot, 1998).

Elevato tasso di crescita – questa caratteristiche è di solito attribuita alle piccole imprese che

entrano sul mercato in risposta all’emergere di una nuova opportunità tecnologica nelle prime

fasi del suo sviluppo in cui non sono necessari elevati investimenti. Una volta stabilitisi come

first movers riescono a crescere in maniera molto rapida. Gli effetti a cascata sull’economia

che si è sempre associati a tali processi di sviluppo sono ora oggetto di ridimensionamento e

queste imprese sono considerate solo uno tra i tanti elementi che possono contribuire alla

crescita di un’economia (Temporal, Lee, 2001; Shanklin, Ryans, 1985; Oakey, 1995).

Tendenza alla concentrazione geografica – partendo dagli studi di Marshall, che individuava

nella presenza di un “atmosfera industriale”, capace di favorire la diffusione dell’innovazione,

il vantaggio principale per le imprese operanti in cluster (Evangelista et al., 2002), gli esempi

di concentrazioni geografiche di imprese, nel campo dell’alta tecnologia e non, si sono

moltiplicati e con essi i relativi studi. Nonostante viviamo nell’era della globalizzazione dove

la conoscenza viaggia liberamente e rapidamente sulle autostrade dell’informazione, esistono

ancora tipologie di conoscenza che possono essere meglio condivise con rapporti diretti tra gli

individui: quella tecnologica, data la sua complessità, è sicuramente una di queste (Breschi,

Malerba, 2001).

2.3 I mercati ad alta tecnologia

I primi due concetti espressi di seguito fanno riferimento, rispettivamente, al punto di vista

dell’impresa e a quello del potenziale utilizzatore, mentre il terzo ha in genere una portata più

ampia, caratterizzando anche ambiti non ad alta tecnologia.

Incertezza di mercato – legata a vari fattori: innanzitutto alle paure e ai dubbi degli utilizzatori

cui viene proposto il nuovo prodotto. Inoltre i gusti dei consumatori tendono (e oggi sempre

di più) a cambiare rapidamente e questo anche a causa dell’introduzione continua di nuovi

prodotti. Da qui la difficoltà di definire, in termini sia qualitativi che quantitativi, la domanda

per il prodotto (Shanklin, Ryans, 1985; Moriarty, Kosnik, 1989; Mohr, 2001). In linea

generale si può arrivare a dire che spesso il mercato per queste nuove tecnologie non esiste

nemmeno nella mente dell’utilizzatore stesso ed è compito dell’impresa riuscire a dare

risposta a quei bisogni di cui i destinatari dell’innovazione non sono ancora consci (Shanklin,

Ryans, 1985).

Incertezza tecnologica – legata alle caratteristiche del prodotto considerato. Soprattutto in

relazione ad un bene innovativo, il cliente può preoccuparsi delle modalità di funzionamento

del prodotto, della possibilità che emergano degli effetti indesiderati, del fatto che il fornitore

non sia in grado di garantire un’assistenza adeguata e corretti tempi di consegna. Possono

sorgere anche dubbi sull’evoluzione della tecnologia: vista la velocità con cui nuove

tecnologie si susseguono, il cliente può decidere di rimandare l’acquisto in attesa di un

prodotto più aggiornato ed efficiente (John et al., 1999; Mohr, 2001).

Problemi di contrattazione – si verificano soprattutto perché è spesso difficile valutare la

conoscenza incorporata in un prodotto e trasferirla in modo da rendere il prodotto stesso

pienamente fruibile (John et al., 1999).

3.

LA LETTERATURA DI MARKETING

Date le caratteristiche dei prodotti, dei settori e dei mercati ad alta tecnologia appena descritte,

alcuni ambiti della letteratura di marketing appaiono più adatti per spiegare come tale attività

viene svolta (o dovrebbe essere svolta) in tali contesti. La figura 2 nella pagina seguente

mostra graficamente il legame tra la letteratura presa in considerazione e le principali

caratteristiche dei contesti high-tech.

Figura 2 Approcci di marketing e caratteristiche dei contesti ad alta tecnologia

I principali fattori che rendono fondamentale, per un’impresa ad alta tecnologia, l’adozione di

un approccio basato sui principi della market orientation sono: gli elevati investimenti in

R&S, la volatilità della concorrenza e l’incertezza di mercato. Per market orientation si

intende, seguendo la definizione di Kohli e Jaworski (1990), la creazione / acquisizione di

“intelligenza di mercato”, la sua distribuzione all’interno dell’impresa, e quindi a favore di

tutte le funzioni, e la risposta a tale intelligenza tramite specifiche e consone scelte di mercato.

Con il concetto di “intelligenza di mercato” si fa riferimento ad una profonda conoscenza dei

clienti (attuali e potenziali) e dei loro bisogni (espressi e latenti), dei concorrenti (attuali e

potenziali) e dei vari stakeholders che influenzano l’attività e le scelte dell’impresa. Essere

orientati al mercato significa, per l’impresa, mettere il cliente al centro delle proprie attività

per individuare i suoi desideri, creare valore per esso e soddisfarlo meglio della concorrenza

(Slater, Narver, 1998).

Sviluppare un corretto orientamento al mercato aiuta l’impresa ad alta tecnologia, con alti

investimenti in R&S, a non rimanere intrappolata negli aspetti prettamente tecnici delle sue

attività con il rischio di perdere il contatto con il cliente finale. Inoltre, conoscere il mercato,

inteso nel suo senso più ampio, permette all’azienda di percepire quanto prima quei

cambiamenti nei bisogni dei clienti che possono aprire nuovi spazi a nuovi prodotti e nuovi

concorrenti spesso provenienti da altri settori. Infine, tutti quei fattori che rientrano nel

concetto di “incertezza di mercato” (es., cambiamenti rapidi nei bisogni dei clienti, incapacità

di stimare la dimensione della domanda per un certo prodotto, etc.) possono essere meglio

controllati mettendo il cliente ed i suoi bisogni al centro della vita e delle attività d’impresa.

Per quanto riguarda il marketing relazionale, esso consiste nello stabilire, mantenere e,

quando necessario, sciogliere, relazioni con i clienti con l’obiettivo di creare valore non

semplicemente per, ma con essi. In questo senso il cliente non è semplicemente un acquirente,

ma un individuo in cerca di specifici benefici (Grönroos, 1999; Gordon, 1998). Nella sua

versione “ampliata”, il marketing relazionale evidenzia l’importanza di stabilire tali forme di

interazione non solo con i clienti, ma anche con fornitori, concorrenti e stakeholders in genere

(Morgan, Hunt, 1994).

Esso diventa un approccio fondamentale per un’impresa operante in contesti high-tech perchè

i prodotti considerati, per la loro innovatività e complessità, generano paure e dubbi negli

utilizzatori che possono essere fortemente ridotti se l’impresa riesce ad interagire in maniera

stabile con essi. Rapporti stabili e improntati sulla fiducia aiutano anche a ridimensionare

quella che è stata definita “incertezza tecnologica” legata a fattori quali la preoccupazione dei

clienti riguardo effetti collaterali, la loro insicurezza circa il funzionamento della nuova

tecnologia e la capacità del produttore di fornire l’assistenza necessaria. Tali rapporti

contribuiscono a creare quel livello di fedeltà nei clienti capace di ridurre i problemi associati

alla rapida obsolescenza dei prodotti ed alla (relativa) facilità con cui la conoscenza può fluire

anche fuori dall’impresa andando, potenzialmente, a vantaggio dei concorrenti: in entrambi i

casi, il rapporto di fiducia che i clienti instaurano con l’impresa li persuade a rimanere fedeli

alla stessa nonostante le nuove tecnologie e i prodotti offerti dai concorrenti. Infine, il rischio

di comportamenti opportunistici legati ad asimmetrie informative tra utilizzatore e produttore,

che è alla base dei problemi di contrattazione già descritti, può essere temperato da un

rapporto paritario di fiducia tra le due parti.

La letteratura sul marketing industriale considera le peculiarità dei contesti business-tobusiness dove l’interazione di marketing avviene tra due imprese, cioè tra due entità

complesse dove una molteplicità di individui da entrambe le parti partecipa al processo

decisionale di acquisto/vendita e ciascuno con ruoli, prospettive e poteri diversi. Il ruolo di

tale letteratura per i contesti high-tech è più indiretto che nei due casi precedenti. Le

caratteristiche di un prodotto ad alta tecnologia (complessità, innovatività, rapida

obsolescenza) rendono il processo di acquisto di tali prodotti lungo, complesso e rischioso. Di

conseguenza, più individui vengono di solito coinvolti nel relativo processo di acquisto con

conoscenze ed impatto sulla decisione finale differenti, proprio come avviene nei contesti

business-to-business. Inoltre, se consideriamo i produttori (e non semplicemente i venditori)

di tecnologia, essi hanno principalmente a che fare con clienti industriali e la loro

considerazione del cliente finale è solo in termini di domanda derivata.

4.

LA DIMENSIONE TERRITORIALE

La tendenza delle imprese ad alta tecnologia a localizzarsi in ambiti geografici ristretti rende

rilevante quella parte di letteratura legata alla dimensione territoriale degli insediamenti delle

imprese. E’ bene sottolineare che la concentrazione geografica non è una condizione né

necessaria, né sufficiente perché si possa parlare di alta tecnologia, ma è un fenomeno spesso

osservato in pratica, con la Silicon Valley quale esempio più famoso e, forse, più studiato. Le

ragioni alla base della creazione di queste concentrazioni di imprese ed i relativi vantaggi e

svantaggi ad esse associati sono stati oggetto di studio non solo e non primariamente con

riferimento all’alta tecnologia. Le riflessioni sulla dimensione territoriale dei fenomeni hightech qui prese in considerazione ruotano intorno al concetto di cluster.

Nel definire un cluster, Porter (1998) pone l’accento sull’esistenza di un rilevante numero di

imprese interconnesse concentrate geograficamente, tendenzialmente operanti nello stesso

settore, e unite da legami di concorrenza e cooperazione. Cooke (2001) sottolinea l’esistenza

di relazioni sia orizzontali che verticali tra imprese e la presenza sia di un’infrastruttura di

supporto che di una visione comune per le imprese collegate e per l’area nel suo complesso. I

cluster si basano su interazioni essenzialmente informali e su accordi “deboli”. Fiducia e

reciprocità sono elementi costitutivi di queste agglomerazioni di imprese e risultano da una

identità condivisa a livello di area territoriale. Ci si riferisce a questo senso di appartenenza ed

identità col termine embeddedness, il livello, cioè, di “immersione” dell’impresa

nell’ambiente in cui opera (Autio, 1995). Elementi di concorrenza e competizione coesistono

e proprio l’equilibrio fra queste due forze contrastanti rappresenta il valore aggiunto del

sistema (Cooke, 2001).

E’importante evidenziare a questo punto che la semplice co-localizzazione di imprese in un

ambito geografico ristretto non identifica automaticamente un cluster. La percezione,

condivisa da tutti gli attori, di essere parte di un sistema basato su fiducia e reciprocità e non

la semplice condivisione di dotazioni ambientali o infrastrutturali è essenziale per poter

parlare di cluster; è fondamentale, quindi, la presenza di un certo livello di embeddedness che

favorisca conoscenza e innovazione (Bresnahan et al., 2001; Cooke, 2001). Seguendo Maskell

(2001), è opportuno quindi distinguere tra economie da urbanizzazione e da localizzazione.

Le prime sono quelle che derivano alle imprese per il semplice fatto di condividere le risorse e

i sevizi disponibili nell’area. Le economie da localizzazione (quelle caratterizzanti i cluster)

comprendono, invece, quei vantaggi associati alla co-localizzazione di attività economiche

interrelate da cui originano interazioni ad elevato valore aggiunto e ad alto potenziale

innovativo fra i soggetti operanti nell’area.

I principali benefici associati alla creazione dei cluster più spesso citati sono le cosiddette

“esternalità marshalliane” (Breschi, Lissoni, 2001), dal nome di uno dei primi studiosi di

concentrazioni geografiche di imprese, Alfred Marshall, il quale ha suggerito che il processo

di creazione e accumulazione di conoscenze e competenze avviene in aree geografiche nelle

quali esiste una favorevole “atmosfera industriale” la quale stimola la diffusione di

innovazioni tecnologiche e la crescita economica (Evangelista et al. 2002). Le esternalità

marshalliane si riferiscono a:

- economie da specializzazione, legate alla disponibilità di un significativo numero di

fornitori specializzati e servizi specifici per le attività svolte nell’area;

- economie nel mercato del lavoro, che si riferiscono alla capacità delle imprese colocalizzate di attrarre lavoratori specializzati creando, in tal modo, un’abbondante offerta

-

di lavoro qualificato per le imprese stesse (Keeble, Wilkinsons, 1999);

knowledge spillovers, legati alla facilità con la quale le informazioni e la conoscenza si

diffondono all’interno dell’area, “contaminando” tutti gli operatori del cluster. Ciò è

possibile grazie alla vicinanza geografica degli individui e delle imprese che favorisce le

interazioni personali le quali permettono la trasmissione della conoscenza tacita. Quindi,

seguendo questo ragionamento, la conoscenza non solo fluisce generando esternalità, ma

questo flusso tende ad essere geograficamente localizzato (Feldman, Audretsch, 1999).

Esistono altri benefici, o esternalità positive, associate alla concentrazione geografica delle

imprese. Queste esternalità possono essere dirette (legate, cioè, agli scambi diretti fra le

organizzazioni operanti in loco) o indirette (associate alle specifiche dotazioni dell’area

stessa; es., presenza di Università, di Venture Capitalists, etc.) (DeBresson, Amesse, 1991;

Bresnahan et al., 2001). Fra queste sono spesso citate in letteratura: la possibilità delle piccole

imprese di sfruttare in maniera aggregata economie di scala di cui solo la grande impresa è in

grado di beneficiare; l’opportunità di sviluppare un maggior numero di innovazioni grazie ai

più frequenti ed intensi interscambi tra clienti e fornitori e con i centri di ricerca (Wever,

Stam, 1999); un più alto tasso di nascita di nuove imprese grazie alla disponibilità di maggiori

informazioni e di più chiare opportunità di mercato (Feldman, 2001; Cooke, 2001); l’esistenza

di una consistente domanda per i beni e servizi prodotti nell’area.

Accanto a questi benefici, la letteratura evidenzia anche dei rischi associati alla colocalizzazione di imprese in un determinato contesto geografico. I cluster spesso presentano

una forte resistenza al cambiamento e alle opportunità provenienti da, o disponibili, al di fuori

dei confini del cluster stesso. Competenze troppo diverse da quelle caratterizzanti il cluster

non vengono accettate e la diversificazione non viene a volte nemmeno presa in

considerazione. L’effetto ultimo di simili atteggiamenti è l’emergere di fenomeni di lock-in

che spesso portano al collasso del cluster (Cooke, 2001).

Sebbene i concetti appena espressi non siano primariamente emersi in letteratura in

riferimento a contesti ad alta tecnologia, questi fenomeni sono molto comuni in tali realtà. E

sebbene la creazione di network tra imprese complementari per sviluppare congiuntamente

innovazioni sia un fenomeno abbastanza comune, i cluster, quali network con una specifica

connotazione e delimitazione geografica, grazie alla condivisione di fattori personali, culturali

e simbolici, risultano più duraturi (DeBresson, Amesse, 1991). La vicinanza degli attori e la

mobilità dei lavoratori tra imprese, inoltre, facilita la trasmissione di conoscenza innovativa,

spesso di natura tacita, all’interno dell’area amplificandone l’utilità e le potenzialità (Breschi,

Malerba, 2001).

5.

IL CASO DI PISA: UN ESEMPIO DI CLUSTER?

La parte empirica di questo lavoro è stata condotta nella Provincia di Pisa dove settori più

tradizionali (quali il calzaturiero, la pelletteria ed il tessile), pur rimanendo importanti per

l’economia locale, stanno attraversando un periodo di consolidamento, ristrutturazione e

spesso di declino, a fronte del fiorire di un comparto ad alta tecnologia che, alimentato dalle

strutture universitarie e dagli investimenti in ricerca scientifica del settore pubblico, riesce ad

attrarre e formare risorse umane specializzate, a generare numerose start-up e ad attirare

importanti imprese esterne (Di Minin et al., 2003).

Questa concentrazione di imprese è divenuta oggetto di studio specifico da parte

dell’Osservatorio sulle Imprese High-Tech della Provincia di Pisa, un progetto inizialmente

triennale (Maggio 2001-Maggio 2004) della Scuola Superiore Sant’Anna di Pisa, promosso

dalla Provincia e finanziato dalla Regione Toscana con risorse del Fondo Sociale Europeo, e

oggi diventato un’iniziativa permanente del Laboratorio In-SAT che ha gestito lo stesso sin

dall’inizio. Obiettivi principali dell’Osservatorio sono: il censimento delle imprese della

Provincia3 operanti in settori ad alta tecnologia; l’analisi dei trend delle vendite e degli

impiegati nelle imprese individuate; la valutazione della competitività delle imprese e

dell’area; l’identificazione dei problemi delle stesse in un’ottica di supporto all’attività dei

policy makers.

Se l’Università di Pisa è il luogo di nascita dell’informatica in Italia (nel 1955 fu creato il

primo computer italiano, il CEP – Calcolatore Elettronico Pisa), il fenomeno dell’alta

tecnologia nell’area oggi è molto più diversificato, con la presenza di imprese in settori

diversi, quali meccatronica, microelettronica, biomedicale, etc.

E’ da notare che adesso la stessa iniziativa si sta espandendo per prendere in considerazione le Province di

Lucca, Grosseto e Livorno. Per maggiori informazioni, si veda il sito www.osservatorio.pisa.it

3

Questo lavoro ha preso in considerazione sette imprese selezionate fra quelle censite

dall’Osservatorio. La scelta delle imprese è basata su due principi: uno è quello della varietà,

optando, quanto più possibile, per imprese diverse fra loro (in termini di settore di

appartenenza, dimensioni, tipologia di clienti e prodotti/servizi offerti); l’altro è quello del

potenziale informativo, secondo il quale si è andati ad individuare quelle imprese che, per gli

argomenti trattati, potessero fornire il maggior numero e la migliore qualità di informazioni

possibili. Ciò è stato ottenuto sulla base dei dati già posseduti dall’Osservatorio (raccolti in

precedenza tramite un questionario strutturato), dalla conoscenza personale pregressa degli

imprenditori da parte del gruppo di lavoro dell’Osservatorio e da un’approfondita analisi dei

siti Web delle varie imprese. La tabella 2 mostra le principali caratteristiche delle imprese

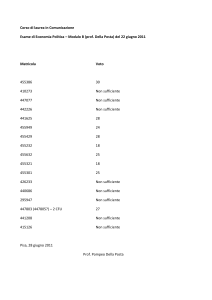

selezionate che, per ragioni di privacy, vengono indicate con numeri da 1 a 7.

Tabella 2 Principali caratteristiche dei casi selezionati

Impresa

1

Settore / Attività

3

Microelettronica

Automazione

industriale

Meccatronica

4

Domotica

2

5

6

7

Fotocamere digitali

professionali

Automazione

industriale

Software

Fatturato

2004 (€)

1.931.000

Persone

impiegate 2004

27

Principale caratteristica e

ragione di scelta

Fase di sviluppo

Presidente

1.815.000

18

Fase di sviluppo

Presidente

125.000

3

Spin-off universitaria

165.000,91

4

Tipo di clienti (finali)

Presidente

Direttore di

filiale

400.000

3

Particolarità del prodotto

Presidente

200.000

5

Particolarità del prodotto

Presidente

797.575,83

25

Destinazione dei prodotti

Presidente

Intervistato

Le imprese oggetto di studio sono state contattate telefonicamente e poi visitate per

un’intervista semi-strutturata sulle seguenti tematiche:

- l’impresa e il suo contesto: in questa parte dell’intervista si chiedeva di raccontare la

storia dell’impresa, di illustrarne i principali prodotti e attività e di descrivere i clienti e i

concorrenti;

- il marketing: oltre a chiedere di indicare le principali attività di marketing realizzate

dall’impresa, e, più in generale, le modalità di commercializzazione dei prodotti,

-

l’attenzione è stata posta anche sulla filosofia di marketing dell’impresa, cioè il significato

e la rilevanza data allo stesso;

relazioni con clienti ed altre imprese: vista la rilevanza del marketing relazionale per le

imprese operanti in contesti ad alta tecnologia (si veda il paragrafo 3 a tal proposito), si è

cercato di capire che tipo di relazioni queste imprese instaurano con i clienti o altri

soggetti, la “profondità” e direzione delle stesse e l’importanza attribuitagli nell’ambito

della gestione dell’impresa nel suo complesso;

-

motivazione delle scelte localizzative e policy: scopo di questa parte è stato quello di

capire le dinamiche di cluster (eventualmente) esistenti nell’area ed evidenziare quali

iniziative di politica potrebbero aiutare queste imprese a risolvere le loro difficoltà e a

sfruttare maggiormente le potenzialità associate alla co-localizzazione.

Nella descrizione dei casi, oltre alle informazioni qualitative ottenute dall’intervista, ci si è

serviti dei documenti forniti dall’intervistato in quanto ritenuti interessanti per le descrizione e

la comprensione dell’impresa, di alcuni dati quantitativi essenziali raccolti tramite una tavola

inviata elettronicamente dopo l’intervista e di ogni informazione ricavabile dal sito internet.

6.

RISULTATI

La presentazione dei singoli casi richiederebbe troppo tempo e spazio e ciò va oltre le finalità

di questo lavoro. Ci si limita qui a considerare i risultati ottenuti. Considerando le aree

principali prese in esame, il quadro complessivo che emerge dalla ricerca è descritto in quanto

segue.

Marketing

Come si evince dalla tabella 2 riportata sopra, in questo studio si sono considerate piccole o

piccolissime imprese operanti in settori ad alta tecnologia. Il numero di persone che vi

lavorano (compresi anche i livelli dirigenziali) non supera mai le 30 unità ed il loro mercato è

essenzialmente nazionale. Nonostante le limitate dimensioni (e, spesso, le limitate risorse)

queste aziende sono in grado di sviluppare prodotti complessi sfruttando le loro competenze

tecniche altamente sofisticate. Come anche suggerito dalla letteratura, tuttavia, queste

competenze ingegneristiche non sempre si associano ad un appropriato bagaglio di

conoscenze manageriali e di marketing: anche nei casi in cui è presente una funzione

commerciale dedicata, le attività svolte sono decisamente limitate e principalmente legate alla

pubblicità e alla vendita in senso stretto.

Ciò che è emerso in maniera inaspettata dall’analisi riguarda, invece, la concezione che queste

imprese hanno del marketing. In primo luogo, gli intervistati riconoscono i limiti della propria

azienda in tale ambito e li considerano il principale ostacolo alla crescita della stessa. In

secondo luogo, nonostante la formazione prevalentemente tecnico-ingegnereistica sia degli

intervistati che delle persone impiegate nelle varie aziende, l’idea di marketing da essi

posseduta è alquanto “evoluta”. Sebbene la pubblicità e la vendita in senso stretto

rappresentino le loro pressoché uniche attività di marketing, essi lo considerano una funzione

strategica avente il ruolo di fornire quella visione generale sul mercato capace di

controbilanciare ed integrare l’orientamento quasi esclusivamente tecnico dell’azienda.

La domanda che sorge a questo punto è: “Come mai, allora, queste imprese non hanno ancora

sviluppato un’appropriata strategia di marketing?”. Le risposte a questo interrogativo possono

essere ricondotte essenzialmente a tre categorie:

- mancanza di risorse in senso lato;

- mancanza di risorse umane, cioè la difficoltà di trovare individui che abbiano sia le

capacità tecniche che quelle manageriali e di marketing necessarie in contesti ad alta

tecnologia;

- stadio di sviluppo, sia dell’impresa che del mercato nel suo complesso, che costringe le

imprese a dedicare più tempo alle funzioni correnti in attesa di un maggiore

consolidamento dell’attività.

Relazioni con i clienti

La creazione ed il mantenimento di relazioni con i propri clienti rappresenta un elemento

fondamentale delle attività delle imprese considerate. Qualche precisazione è però necessaria

a riguardo. In generale, la varietà dei campi in cui molte delle moderne tecnologie possono

essere utilizzate e l’elevato livello di personalizzazione da esse consentito rende praticamente

inevitabile, per aziende operanti nel campo dell’alta tecnologia, interagire con i propri clienti.

Le imprese sono però consapevoli che la costruzione di tali relazioni, oltre che necessarie,

hanno la potenzialità di generare almeno i due seguenti effetti positivi: da una parte, si

fidelizzano i clienti e ciò ha importanti riflessi sulle entrate; dall’altra, i clienti possono

rappresentare una fonte cruciale di nuove idee per nuovi prodotti. Questi due effetti non sono

però ovvi ed automatici: essi sono il risultato di un impegno volto a valorizzare l’importanza

del trasferimento di conoscenza e gli elementi di fiducia di una relazione, aspetti che hanno un

costo e che comportano dei rischi. Per questo l’impresa deve scegliere accuratamente i clienti

con cui instaurare relazioni di lungo termine e con cui interagire in maniera più approfondita,

considerando anche che non tutti i clienti, da parte loro, hanno un interesse in tal senso.

Un aspetto che accomuna un po’ tutte le imprese considerate è il fatto che esse tendono a

vedere la creazione di queste relazioni come “normale”, nel senso che spesso non risulta da

una precisa scelta strategica fatta a priori, ma rientra nel normale modo di operare

dell’impresa. Solo in un secondo momento (e solo in alcune imprese) ci si rende conto

dell’importanza di tali interazioni e le si ricerca in maniera esplicita e deliberata.

Scelte localizzative e considerazioni di policy

Per quanto riguarda la scelta di insediare l’impresa nell’area pisana, se non è proprio una

casualità, essa è il risultato di considerazioni di tipo personale dei fondatori: di solito essi sono

nati o hanno realizzato il loro percorso di studi a Pisa e qui hanno iniziato un progetto di vita.

Di conseguenza, le dinamiche legate alla presenza nell’area di molte piccole imprese operanti

nei vari settori dell’alta tecnologia, non solo non ha rappresentato una ragione per creare

l’impresa a Pisa o nel territorio provinciale, ma gli intervistati dichiarano anche di non

cogliere alcun beneficio da questa concentrazione di imprese, spesso definita, nei giornali e a

livello di classe politica, come un cluster.

Nel tentativo di portare alla luce le esigenze cui interventi di politica pubblica potrebbero

contribuire a dare soluzione, è emersa una radicata sfiducia nella classe politica sia in termini

generali che in termini di capacità concrete di promuovere progetti utili al settore dell’alta

tecnologia. Le azioni ritenute più desiderabili si possono raggruppare in due categorie:

- elargizione di fondi, ossia la previsione di forme di agevolazione e la facilitazione

dell’accesso alle risorse finanziarie;

-

7.

iniziative di supporto, ovvero programmi volti a colmare le lacune, specie manageriali (e

di marketing) che caratterizzano queste imprese. In questa categoria vengono fatte

rientrare la fornitura di servizi quali la formazione del personale e la consulenza.

IMPLICAZIONI DI MARKETING E DI POLICY

7.1 Implicazioni di marketing

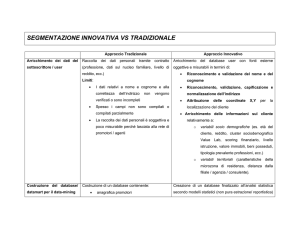

Nel confrontare i risultati descritti sopra con ciò che la letteratura “prescrive” essere,

soprattutto in contesti ad alta tecnologia, la “giusta” strategia di marketing, emerge una

differenza fondamentale che si ripercuote sulla letteratura stessa, in particolare quella

sull’orientamento al mercato (market orientation). Questa differenza la si può apprezzare

confrontando la figura 3 con la figura 4.

Figura 3 Marketing: in teoria…

Figura 4 Marketing: … in pratica

La teoria (soprattutto quella relativa alla market orientation) suggerisce che l’impresa (e

specialmente quella ad alta tecnologia, per le caratteristiche del mercato in cui opera)

dovrebbe inizialmente procedere ad un’attenta analisi del mercato in modo da poter capire

quali esigenze dello stesso essa intende ed è in grado di soddisfare (figura 3). Ciò che emerso

dalle interviste, tuttavia, è che il punto di partenza di queste imprese (e di molte piccole

imprese ad alta tecnologia) è un prodotto (figura 4). Esso deriva dall’intuizione personale

dell’imprenditore (o dei soci), sicuramente sulla base di segnali provenienti dal mercato, e

rappresenta ciò che egli sa e soprattutto vuole fare. Questo è spesso un problema, come già

detto, perché l’impresa arriva a commercializzare il prodotto senza avere una chiara idea di

chi è o potrebbe essere il destinatario del proprio prodotto. Nonostante questo limite,

comunque, non è possibile affermare, come del resto gli intervistati stessi fanno, che queste

imprese non svolgono attività di marketing: prendere in considerazione il feedback

proveniente dai clienti per poter adattare il prodotto esistente (feedback reattivo) o contattare i

clienti e cercare di instaurare con essi relazioni di lungo termine da cui ricevere stimoli per

nuovi prodotti (feedback proattivo), per esempio, è già di per sé marketing, seppure condotto

in maniera non sistematica.

Chiaramente questo approccio non sistematico, come ammesso dagli stessi intervistati, non è

la soluzione ottimale ed è per questo che, ad un certo punto della vita dell’impresa,

l’imprenditore o la classe dirigente sente la necessità di fare un salto di qualità, passando da

un marketing che si può definire non intenzionale, nel senso descritto sopra di non sistematico

(e che lo rende, in quanto tale, quasi non percepito in azienda), ad un marketing intenzionale,

ossia basato su una strutturata e costante analisi del mercato dalla quale derivare la strategia di

prodotto per l’impresa nel breve e nel più lungo termine.

La letteratura di marketing, quella relativa ai settori ad alta tecnologia, quella inerente le

piccole imprese, e gli imprenditori intervistati concordano sull’importanza di una strategia di

marketing strutturata e, con la terminologia introdotta sopra, intenzionale. Il marketing viene

quindi considerato come uno fra gli elementi basilari, ma spesso mancanti, per garantire la

sopravvivenza e lo sviluppo delle imprese e, nel caso specifico, delle piccole imprese ad alta

tecnologia. Esse vengono ritenute un motore di crescita anche per l’area in cui sono inserite

(e.g. Shanklin, Ryans, 1985; Oakey, 1995). Riuscire a capire quando un’impresa arriva alla

consapevolezza della necessità di avere una strategia di marketing più evoluta e strutturata,

nel senso di arrivare ad individuare quali presupposti di carattere interno ed esterno

all’azienda la inducono ad effettuare questo “salto”, diventa un’operazione che ha rilevanti

implicazioni di policy, che vengono considerate nella sezione seguente.

7.2

Implicazioni di policy

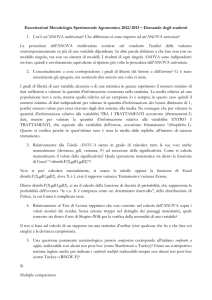

Dall’analisi dei casi effettuata è emerso come le sette imprese considerate potessero essere

suddivise in due gruppi in base al fatto che percepissero (Gruppo A) o meno (Gruppo B) la

necessità di passare da una forma di marketing non intenzionale ad una intenzionale. Si sono

poi cercati quei fattori che accomunavano le imprese del primo gruppo ma non quelle del

secondo e capaci, quindi, di discriminare le aziende appartenenti ai due gruppi. Questi fattori

sono stati raggruppati in due categorie: fattori “oggettivi” (legati, cioè ad elementi quasi

esclusivamente quantitativi quali numero di impiegati, età, fatturato) e fattori più “soggettivi”.

Questi ultimi sono considerati soggettivi nel senso che sono meno legati ai numeri e sono

emersi dalle interviste in maniera esplicita o deducendoli dal colloquio nel suo complesso. Il

risultato è presentato nella Tabella 3 nella pagina seguente.

Le caselle relative a ciascuna impresa sono segnate se il concetto espresso nella prima

colonna a sinistra è valido per la specifica impresa. Il primo concetto, contenuto nella riga

ombreggiata, è il punto di partenza, ossia l’elemento utilizzato per distinguere i due gruppi.

Le colonne dei totali facilitano l’individuazione dei fattori che distinguono i due gruppi:

particolare peso viene dato a quei concetti per i quali il totale per il Gruppo A è molto elevato

(4 o 3) ma molto basso (0 o 1) per il Gruppo B.

Tabella 3 Fattori che accomunano le imprese orientate ad un marketing più strutturato

L’impresa …

… sente la necessità di un marketing più strutturato

ELEMENTI “OGGETTIVI”

… nel 2004* aveva un’età di 7 anni o più

… nel 2004* 12 o più persone lavoravano al suo interno

… nel 2004aveva un fatturato superiore alla mediaa

… nel 2004 aveva un mercato principalmente internazionale*

ELEMENTI “SOGGETTIVI”

… ha una concezione di marketing evoluta

… cerca di creare con i clienti relazioni ad alto valore aggiunto

… spesso trasferisce conoscenza ai clienti

… si trova in una fase di sviluppo abbastanza stabile

… opera in un mercato alquanto turbolento

… ha un senso di sfiducia nei confronti della classe politica

… predilige iniziative di policy volte al sostegno delle imprese

e non al semplice trasferimento di risorse finanziarie

1

Gruppo A

2 6 7

Totale

A

B

4

0

Gruppo B

3 4 5

2

3

3

1

2

0

0

1

4

4

3

3

2

1

0

0

2

1

0

2

4

0

a. L’impresa 5 ha fornito dati solo per il 2005

Alcune precisazioni sui concetti espressi nella tabella sono opportune. I valori-soglia utilizzati

per l’età (7 anni) ed il numero di persone impiegate (12) rappresentano la media di queste

dimensioni per le imprese studiate. Con “concezione di marketing evoluta” ci si è

sinteticamente riferiti al fatto che, pur non avendo un’attività di marketing strutturata, spesso

gli imprenditori hanno una filosofia di marketing avanzata e che non lo riduce ad una

semplice “cassetta degli attrezzi” per vendere il prodotto una volta realizzato. Le relazioni “ad

elevato valore aggiunto” sono quelle, descritte anche sopra, dalle quali l’impresa impara

qualcosa, dalle quali possono derivare anche importanti indicazioni per lo sviluppo di nuovi

prodotti e che di solito rappresentano un beneficio anche per il cliente.

Interpretazione

Tre sono gli elementi che distinguono fortemente i due gruppi e sono quelli per cui la colonna

dei totali del Gruppo A segna un 4 e quella del Gruppo B indica uno 0. Il primo fattore

riguarda il concetto che l’impresa ha di marketing: nonostante una formazione prettamente

tecnico-ingengeristica, gli imprenditori del Gruppo A considerano il marketing una funzione

strategica che accompagna e influenza tutte le altre fasi del processo produttivo. La

concezione di marketing delle imprese nel Gruppo B è invece più operativa e maggiormente

legata alla commercializzazione in senso stretto.

Il secondo fattore attiene al tipo di relazioni che l’impresa intrattiene con i propri clienti.

L’atteggiamento delle imprese nel Gruppo A è più aperto ed esse intenzionalmente ricercano

legami che possono offrire nuove opportunità di crescita ad entrambe le parti coinvolte.

Ovviamente tale tipo di relazioni è possibile solo con quei clienti che dimostrano un

atteggiamento altrettanto aperto e la volontà di interagire in maniera costruttiva. Per quanto

riguarda le imprese del Gruppo B, sebbene esse interagiscano con i propri clienti, queste

relazioni sono primariamente orientate alla personalizzazione del prodotto o a facilitarne la

sua commercializzazione.

Il terzo elemento fa riferimento alla dimensione politica. Le imprese del Gruppo A sono

primariamente interessate a progetti volti a creare valore aggiunto tramite servizi di

consulenza e supporto. Al contrario, la prima preoccupazione delle imprese nell’altro gruppo

è per iniziative che forniscano, e/o facilitino l’accesso alle, risorse finanziarie.

Altri tre fattori, seppure non posseggano lo stesso valore discriminante, sembrano importanti.

Il primo (condiviso da tre imprese nel Gruppo A e presente in un’impresa del Gruppo B) è la

fase di sviluppo in cui l’impresa si trova: intuitivamente, se l’azienda ha superato la fase in

cui è costantemente assorbita dai problemi tecnici e dal rispetto dei tempi di consegna, è

molto più probabile che abbia la possibilità di sviluppare una strategia di più lungo termine

che contempli anche un approccio al marketing più strutturato. Gli altri due elementi

(condivisi da tre imprese del Gruppo A, ma da nessuna del Gruppo B) sono due indicatori

della dimensione d’impresa: le aziende del Gruppo A tendono ad essere di più grandi

dimensioni, sia in termini di persone in essa impiegate che in termini di fatturato, rispetto a

quelle del Gruppo B.

In conclusione, con tutti i limiti legati al numero ristretto di aziende considerate, si può

osservare che le imprese che hanno una maggiore propensione a sviluppare un’attività di

marketing più strutturata tendono ad essere di più grande dimensione, a trovarsi in una fase di

sviluppo relativamente stabile, ad avere una filosofia di marketing decisamente evoluta e

sviluppata, a ricercare relazioni con i clienti da cui acquisire conoscenze e idee per nuovi

prodotti e a propendere per iniziative di policy incentrate sulla fornitura di servizi di sostegno

e consulenza capaci di coprire le loro lacune, spesso proprio nel campo del marketing ed in

quello manageriale più in generale.

Il ruolo della politica

Sulla base di questo studio, le considerazioni che possono essere espresse in termini di

politica riguardano essenzialmente due aspetti. Il primo attiene alle iniziative dirette alle

imprese ad alta tecnologia aventi l’obiettivo di favorire un loro approccio più strutturato al

marketing. Da questo punto di vista bisogna innanzitutto notare che la suddivisione delle

imprese studiate in due gruppi ha un’importante implicazione: esistono aziende con esigenze

diverse e che quindi necessitano di politiche differenti, capaci di sintonizzarsi con gli specifici

obiettivi che esse si pongono. Le conclusioni tratte nella sezione precedente evidenziano

come, per le imprese consapevoli dei loro limiti manageriali e nell’area del marketing e che in

qualche modo già si stanno attivando per porvi un rimedio, le iniziative ritenute necessarie e

desiderabili rientrano nelle seguenti categorie:

- crescita, vale a dire predisposizione di condizioni abilitanti volte a facilitare la crescita e

la stabilizzazione delle imprese in modo che possano concentrarsi sullo sviluppo di

strategie, generali e di marketing, più strutturate e meno estemporanee;

- servizi, cioè fornitura di supporto nei campi manageriale e di marketing sotto varie forme

(es., consulenza e formazione);

- relazioni, ossia creazione di opportunità di incontro fra imprese capaci di favorire la

conoscenza reciproca e di stimolare lo scambio di conoscenze.

Il secondo aspetto riguarda la dimensione territoriale del fenomeno dell’alta tecnologia.

Sebbene l’area di Pisa sia spesso annoverata tra gli esempi di cluster high-tech, dallo studio

emerge come le imprese non si percepiscano parte di un sistema e, di conseguenza, non

ritengano di trarre alcun beneficio dalla loro localizzazione nell’area. Si tratterebbe, in tal

senso, più di un’agglomerazione di imprese che di cluster vero e proprio. Dal punto di vista

dei policy-makers questo aspetto deve essere attentamente preso in considerazione: prima

ancora di pensare ad iniziative volte a favorire lo sviluppo e la crescita del cluster, è forse

opportuno sensibilizzare in tal senso le imprese che in teoria ne fanno parte. Questo al fine di

evitare che politiche anche ben orchestrate non portino alcun beneficio perché vanno a

scontrarsi con l’inconsapevolezza dei destinatari delle stesse.

8. Bibliografia

Arora, A., Fosfuri, A., Gambardella, A. (2002), Markets for Technology: the Economics of

Innovation and Corporate Strategy, The MIT Press, Cambridge, Massachusetts.

Autio, E. (1995), Technological and manufacturing embeddedness among traditional and high

technology SMEs, Relazione presentata alla 3rd International Conference in High

Technology Small Firms, Manchester Business School.

Baldwin, J., Gellatly, G. (1999), Developing high-technology classification schemes: a

competency-based approach, Oakey, R., During, W., Mukhtar, S.M. (eds.), New

Technology-Based Firms in The 1990s, Vol. VI, Pergamon, Oxford.

Beard, C.R., Easingwood, C.J. (1992), Sources of competitive advantage in the marketing of

technology-intensive products and process, European Journal of Marketing, 26, 5-18.

Breschi, S., Lissoni, F. (2001), Knowledge spillovers and local innovation systems: a critical

survey, Industrial and Corporate Change, 10, 975-1005.

Breschi, S., Malerba, F. (2001), The geography of innovation and economic clustering: some

introductory notes, Industrial and Corporate Change, 10, 817-833.

Bresnahan, T., Gambardella, A., Saxenian, A. (2001), ‘Old economy’ inputs for ‘new

economy’ outcomes: cluster formation in the Silicon Valley, Industrial and Corporate

Change, 10, 835-860.

Capon, N., Glazer, R. (1987), Marketing and technology: a strategic coalignment, Journal of

Marketing, 51, 1-14.

Cooke, P. (2001), Knowledge Economies: Clusters, Learning and Cooperative Advantage,

Routledge, London.

Cooke, P. (2004), The role of research in regional innovation systems: new models meeting

knowledge economy demands, International Journal of Technology Management, 28,.

507-533.

DeBresson, C., Amesse, F. (1991), Networks of innovators: a review and introduction to the

issue, Research Policy, 20, 363-379.

Di Mini, A., Lazzeroni, M., Piccaluga, A. (2003), HTSFs in peripheral, knowledge intensive

areas: an in-depth analysis in Pisa”, Relazione presentata alla Annual High Technology

Small Firms Conference, Manchester, 12-13 Giugno.

Evangelista, R., Iammarino, S., Mastrostefano, V., Silvani, A. (2002), Looking for regional

systems of innovation: evidence from the Italian innovation survey, Regional Studies, 36,

173-186.

Feldman, M. P., Audretsch, D. B. (1999), Innovation in cities: science-based diversity,

specialization and localized competition, European Economic Review, 43, 409-429.

Feldman, M. P. (2001), The entrepreneurial event revisited: firm formation in a regional

context, Industrial and Corporate Change, 10, 861-891.

Gardner, D.M., Johnson, F., Lee, M., Wilkinson, I. (2000), A contingency approach to

marketing high technology products, European Journal of Marketing, 34, 1053-1077.

Geyer, A., Davies, A. (2000), Managing project-system interfaces: case studies of railway

projects in restructured UK and German markets, Research Policy, 29, 991-1013.

Gordon, I. (1998), Relationship Marketing: New Strategies, Techniques and Technologies To

Win the Customers you Want and Keep Them Forever, John Wiley and Sons, Toronto.

Grönroos, C. (1999), Relationship marketing: challenges for the organization, Journal of

Business Research, 46, 327-335.

John, G., Weiss, A., Dutta, S. (1999), Marketing in technology-intensive markets: towards a

conceptual framework, Journal of Marketing, 63, 78-91.

Keeble, D., Wilkinson, F. (1999), Collective learning and knowledge development in the

evolution of regional clusters of high technology SMEs in Europe, Regional Studies, 33,

295-303.

Kohli, A.K., Jaworski, B.J. (1990), Market orientation: the construct, research propositions,

and managerial implications, Journal of Marketing, 54,1-18.

Maskell, P. (2001), Towards a knowledge-based theory of the geographical cluster, Industrial

and Corporate Change, 10, 921-943.

Mick, D. G., Fournier, S. (1998), Paradoxes of technology: consumer cognizance, emotions,

and coping strategies, Journal of Consumer Research, 25, 123-143.

Mohr, J. (2001), Marketing of High-Technology Products and Innovation, Prentice Hall,

Upper Saddle River.

Möller, K., Rajala, A. (1999), Organizing marketing in industrial high-tech firms. the role of

internal marketing relationships, Industrial Marketing Management, 28, 521-535.

Morgan, R. M., Hunt, S. D. (1994), The commitment-trust theory of relationship marketing,

Journal of Marketing, 58, 20-38.

Moriarty, R., Kosnik, T. (1989), High-tech marketing: concepts, continuity, and change,

Sloan Management Review, 30, 7-17.

Oakey, R. (1995), High-Technology New Firms: Variable Barriers To Growth. Paul

Chapman Publishing, London.

Oakey, R., Rothwell, R., Cooper, S. (1988), The Management of Innovation in HighTechnology Small Firms. Innovation and Regional Development in Britain and the United

State, Pinter Publishers, London.

Porter, M.E. (1998), On Competition, Harvard Business School Press, Cambridge, MA

Shanklin, W.L., Ryans, J.K. (1985), Marketing High Technology, Lexington Books,

Lexington, MA.

Slater, S.F., Narver, J.C. (1998), Customer-led and market-oriented: let's not confuse the two,

Strategic Management Journal, 19, 1001-1006.

Temporal, P., Lee, K.C. (2001), Hi-Tech Hi-Touch Branding. Creating Brand Power in the

Age of Technology, John Wiley & Sons, Singapore.

Viardot, E. (1998), Successful Marketing Strategy for High-Tech Firms, Artech House,

Norwood.

Wever, E., Stam, E. (1999), Clusters of high technology SMEs: the Dutch case, Regional

Studies, 33, 391-400.

Woods, T., Remondi, J. (1996), Relationships vital for high-tech marketers, Marketing News,

30, 8-9.

ABSTRACT

This research deals with the marketing activities of small high-technology firms in the area of

Pisa and takes into consideration the related territorial dimension. As regards marketing, the

conclusions drawn from the case studies carried out are in line with the literature on the

subject: small high-technology firms often lack the resources and competencies necessary to

properly develop these activities. Surprising enough, however, is the fact that, despite the

insufficient managerial background of the founders, their idea of marketing is rather

elaborate: whereas communication and sales are the first operational activities they are

concerned with, they consider marketing a strategic function which provides a broader

outlook on the environment that complements the technical aspects of business activities.

The cross-case analysis has led to a re-interpretation of the literature on market orientation

through the distinction between unintentional and intentional marketing: the first

characterises firms in their first period of life, during which marketing activities are somehow

carried out but are not perceived by managers and employees as “marketing”; the second

characterises the development phase of firms when the importance of a more structured

marketing activity is fully recognised.

As regards the territorial dimension, the firms involved in the research, despite the presence of

many other high-technology firms in the area, do not perceive themselves as being part of a

cluster. The consequence of this individualistic view is that many opportunities linked to

collective actions are lost. Some policy implications are drawn from these considerations.